Tamaño del mercado del trigo en América del Norte

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2019 - 2022 |

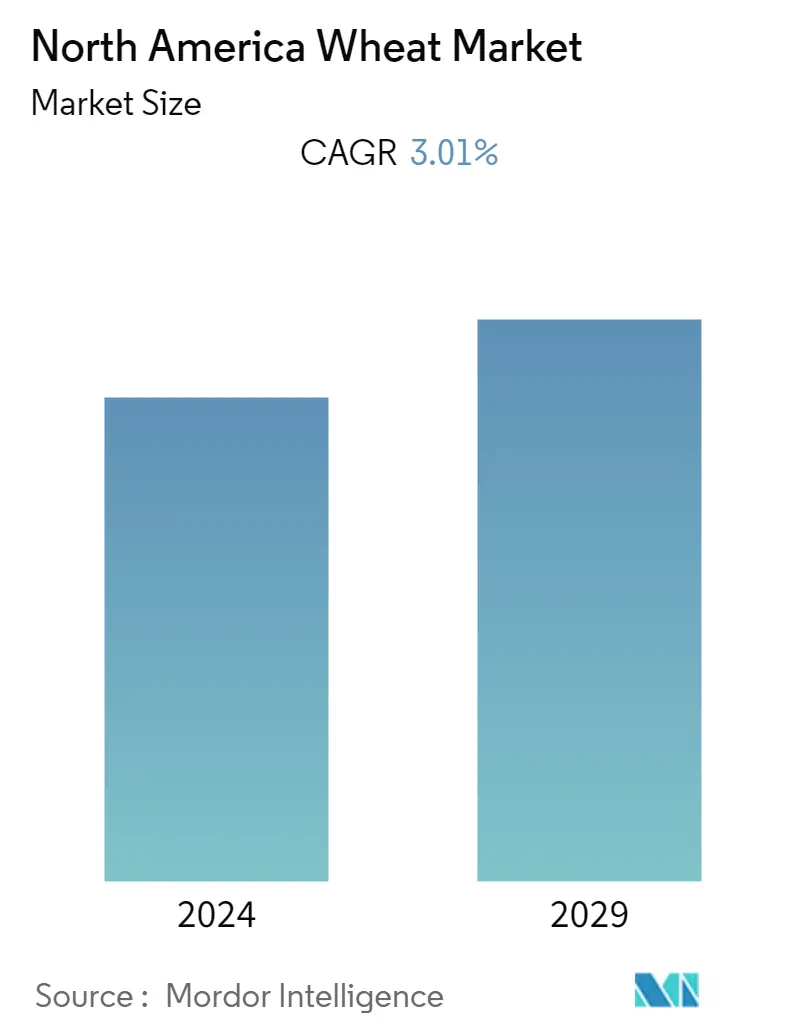

| CAGR | 3.01 % |

¿Cómo podemos ayudarte?

Análisis del mercado del trigo en América del Norte

El tamaño del mercado del trigo de América del Norte se estima en 125,23 mil millones de dólares en 2023, y se espera que alcance los 145,25 mil millones de dólares en 2028, creciendo a una tasa compuesta anual del 3,01% durante el período previsto (2023-2028).

- El trigo es uno de los productos básicos mundiales clave en términos de superficie y valor comercializable y es un alimento básico en la dieta de los hogares. Muchos factores afectan los precios del trigo, incluidos el clima, los rendimientos, los precios del petróleo, los precios rezagados y las importaciones. Además de aumentar gradual y consistentemente la demanda mundial de trigo, se supone que estos impulsores del mercado tendrán un impacto en los precios mundiales y la seguridad alimentaria. Aproximadamente el 21% de los alimentos del mundo depende de las cosechas anuales de trigo, que a menudo tienen existencias relativamente bajas. Los países en desarrollo, en su mayoría importadores netos de trigo, consumen el 77% de la producción mundial total de trigo.

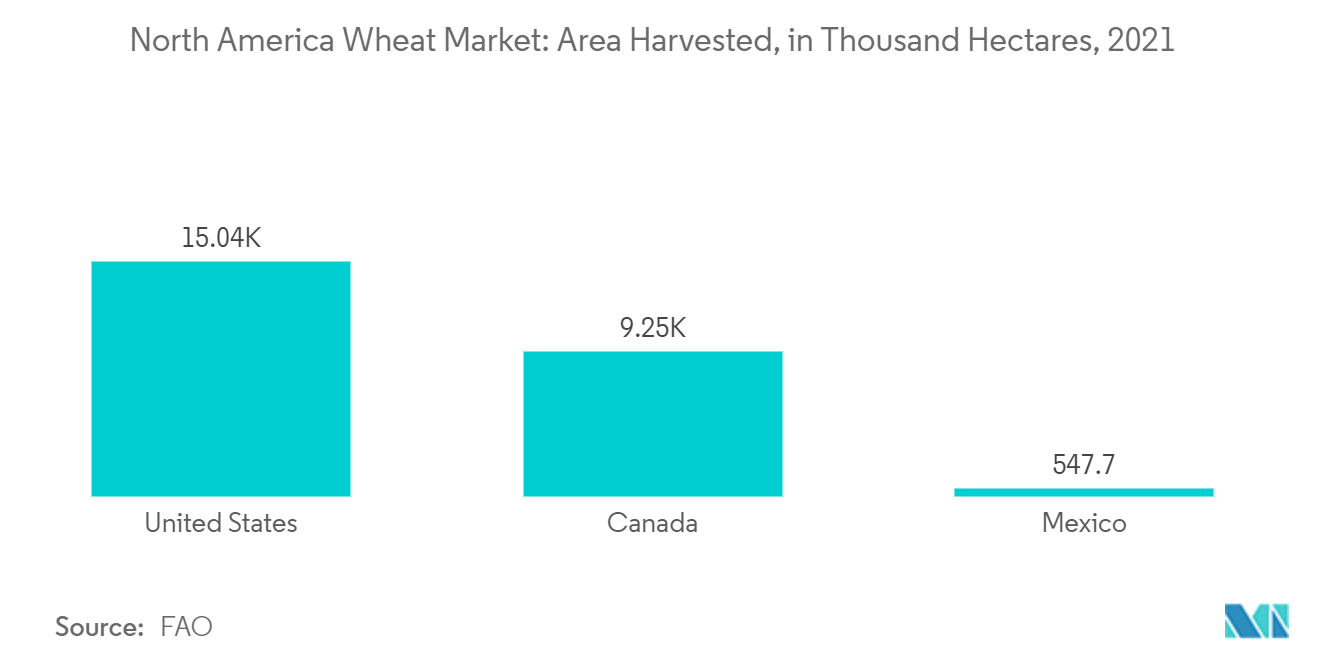

- El trigo ocupa el tercer lugar entre los cultivos extensivos de los Estados Unidos en superficie plantada, producción e ingresos agrícolas brutos, detrás del maíz y la soja. En la campaña comercial de 2022, los agricultores estadounidenses produjeron 1.600 millones de bushels de trigo de invierno, trigo duro y otros trigos de primavera en una superficie cosechada de 35,5 millones de acres. Canadá sigue siendo uno de los principales exportadores de trigo duro de alta calidad del mundo. La cosecha de trigo de Canadá es de unos 30 millones de toneladas métricas en promedio, aproximadamente 7 veces lo que consumen los canadienses.

- El cinturón de trigo, que forma parte de las Grandes Llanuras de América del Norte, es la principal región productora de trigo. La zona sur, donde se cultiva el trigo rojo duro de invierno, incluye partes de los estados de Kansas, Oklahoma, Texas, Nebraska y Colorado, ya que esta zona es cálida y seca en verano y, por tanto, es muy adecuada para el trigo de invierno. En promedio, la producción de trigo de invierno representa aproximadamente el 70 por ciento de la producción total de Estados Unidos. En todo Estados Unidos se cultivan seis clases de trigo. Las seis clases que se cultivan en los Estados Unidos son el rojo duro de invierno, el rojo duro de primavera, el rojo suave de invierno, el blanco suave, el blanco duro y el trigo duro.

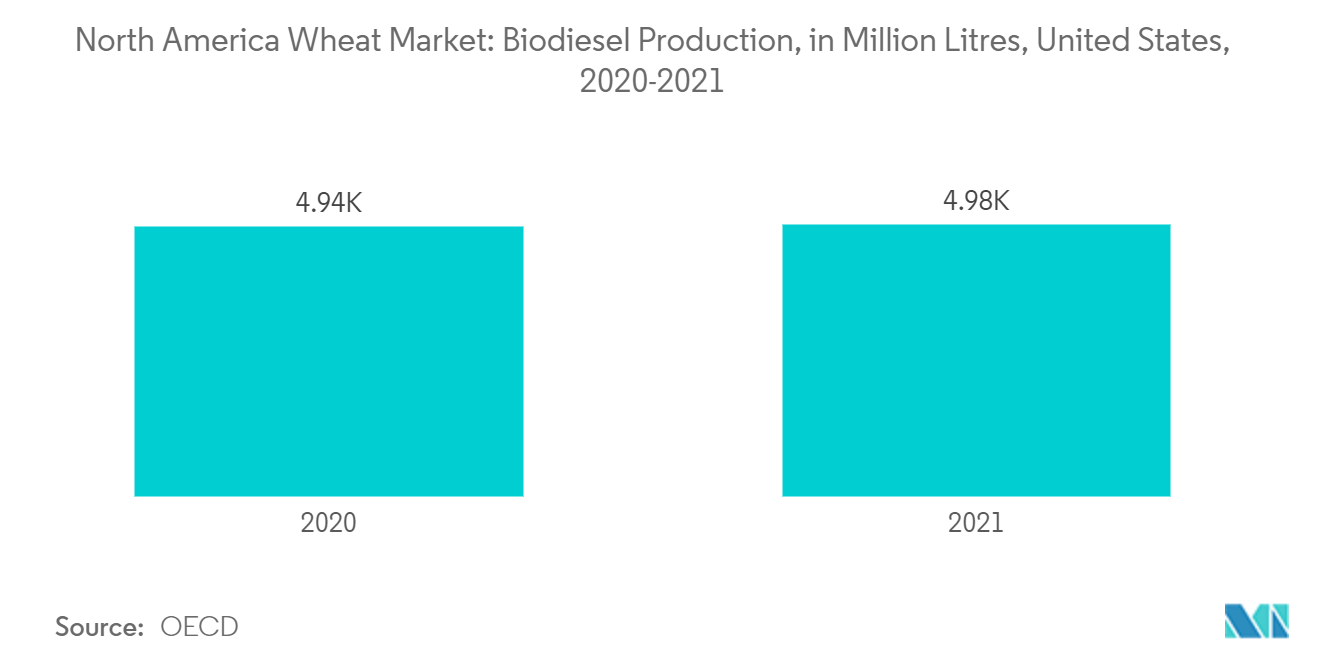

- La creciente demanda de piensos y biocombustibles en América del Norte ha provocado un aumento de la producción de trigo. El aumento masivo de la producción de biocombustibles se debe en gran medida a los cuantiosos subsidios gubernamentales otorgados en muchos países occidentales, que simultáneamente han aumentado los subsidios a los biocombustibles. El gobierno federal está proporcionando subsidios para aumentar el consumo de biocombustibles como el etanol de trigo. Algunos biocombustibles tienen costos competitivos con los combustibles tradicionales y constituyen una adición útil a la gasolina.

Tendencias del mercado del trigo en América del Norte

Creciente demanda de biocombustibles y piensos para animales

- El biodiesel se puede producir localmente en Canadá y puede proporcionar a las economías locales un nuevo mercado para sus productos y desechos agrícolas. En Canadá, se desarrollan cultivos bioenergéticos a base de trigo de alto rendimiento para reducir la dependencia del petróleo para el transporte y reducir las emisiones de gases de efecto invernadero (GEI). Aunque el trigo representa una parte de la producción de biocombustibles en Canadá, sólo el 2,9% del trigo total cosechado en Canadá se utiliza para la producción de bioetanol, mientras que el maíz se utiliza principalmente. Sin embargo, el gobierno federal está otorgando subsidios para aumentar la producción de biocombustibles como el etanol de trigo, que se espera impulse el mercado del trigo.

- En 2021, Decision Innovation Solutions (DIS) de la American Feed Industry Association (AFIA), las mascotas y el ganado doméstico en los Estados Unidos consumieron aproximadamente 284 millones de toneladas métricas de alimentos para animales. Los tres principales consumidores de piensos incluyeron el ganado vacuno con 64,5 millones de toneladas, los cerdos con 61,8 millones de toneladas y los pollos de engorde con 60,8 millones de toneladas. Iowa, Texas, California, Carolina del Norte y Minnesota encabezaron la lista por la gran cantidad de alimentos animales consumidos con 28,8 millones de toneladas métricas, 21,1 millones de toneladas métricas, 17,5 millones de toneladas métricas, 16,3 millones de toneladas métricas y 14,6 millones de toneladas métricas, respectivamente..

Estados Unidos domina el mercado

- El trigo es el principal cereal alimentario producido en los Estados Unidos. Las tres variedades principales de cereales que se siembran en el país son el trigo de invierno, el trigo de primavera y el trigo duro. La demanda de los consumidores del país de productos alimenticios elaborados con harina de trigo es relativamente estable y en gran medida no se ve afectada por los cambios en los precios del trigo o los ingresos disponibles. Según el Departamento de Agricultura de los Estados Unidos (USDA), los aspectos más destacados del trigo de los Estados Unidos incluyeron la estimación del Servicio Nacional de Estadísticas Agrícolas (NASS) de 34,4 millones de acres de trigo de invierno plantados para la cosecha en 2022.

- Aunque Estados Unidos normalmente produce sólo entre el 6 y el 7 por ciento del trigo del mundo, es un importante exportador de trigo. Sin embargo, la producción del país se observó en 44.790.360 toneladas métricas en 2021. El USDA estima que los agricultores han sembrado el 79% de la cosecha de trigo de invierno de 2023. Los productores de trigo de los Estados Unidos continúan produciendo suficientes suministros de trigo de alta calidad para satisfacer las necesidades nacionales e internacionales de cientos de productos horneados únicos.

- Se pronosticaba que la producción exclusivamente de trigo del país para 2022 sería 30 millones de bushels inferior a 50 millones, lo que provocó que las importaciones de trigo aumentaran en 10 millones de bushels a 120 millones, frente a 95 millones en 2021. Kansas, Oklahoma y Texas son las principales áreas productoras de la variedad de trigo Hard Red Winter (HRW), que ampliará las áreas de siembra para elevar los precios de los productos básicos.

Noticias del mercado del trigo en América del Norte

- Diciembre de 2022 Syngenta lanzó un nuevo tipo de trigo desarrollado con complejas técnicas de cruzamiento en los Estados Unidos para atender a granos de trigo de mayor rendimiento para satisfacer el suministro mundial de granos.

- Mayo de 2021 BASF lanzó Ideltis, una marca de semillas para su futuro trigo híbrido, para permitir un rendimiento mayor y más estable en rendimiento y calidad para los agricultores y la cadena de valor para satisfacer las necesidades nutricionales en la región de América del Norte.

Informe del mercado del trigo en América del Norte índice

1. INTRODUCCIÓN

1.1 Supuestos de estudio y definición de mercado

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Visión general del mercado

4.2 Indicadores de mercado

4.3 Restricciones del mercado

4.4 Análisis de la cadena de valor/cadena de suministro

5. SEGMENTACIÓN DE MERCADO

5.1 Estados Unidos

5.1.1 Análisis de producción

5.1.2 Análisis de consumo

5.1.3 Análisis de Importaciones (Valor y Volumen)

5.1.4 Análisis de Exportaciones (Valor y Volumen)

5.1.5 Análisis de tendencias de precios

5.2 Canada

5.2.1 Análisis de producción

5.2.2 Análisis de consumo

5.2.3 Análisis de Importaciones (Valor y Volumen)

5.2.4 Análisis de Exportaciones (Valor y Volumen)

5.2.5 Análisis de tendencias de precios

5.3 México

5.3.1 Análisis de producción

5.3.2 Análisis de consumo

5.3.3 Análisis de Importaciones (Valor y Volumen)

5.3.4 Análisis de Exportaciones (Valor y Volumen)

5.3.5 Análisis de tendencias de precios

6. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

Segmentación de la industria del trigo de América del Norte

El trigo es una hierba ampliamente cultivada por su semilla, un grano de cereal que es un alimento básico en todo el mundo. Es uno de los cereales más consumidos en el mundo.

El mercado norteamericano del trigo analiza las tendencias, el crecimiento y la demanda junto con sus escenarios en los Estados Unidos, Canadá y México en América del Norte. El informe ofrece un análisis de producción (volumen), consumo (valor y volumen), importación (valor y volumen), exportación (valor y volumen) y análisis de tendencias de precios.

El dimensionamiento del mercado se ha realizado en términos de valor en USD para todos los segmentos mencionados anteriormente.

| Estados Unidos | ||

| ||

| ||

| ||

| ||

|

| Canada | ||

| ||

| ||

| ||

| ||

|

| México | ||

| ||

| ||

| ||

| ||

|

Preguntas frecuentes sobre investigación de mercado del trigo en América del Norte

¿Cuál es el tamaño actual del mercado de trigo de América del Norte?

Se proyecta que el mercado de trigo de América del Norte registre una tasa compuesta anual del 3,01% durante el período previsto (2024-2029)

¿Qué años cubre este mercado de trigo de América del Norte?

El informe cubre el tamaño histórico del mercado del mercado de trigo de América del Norte durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de trigo de América del Norte para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria del trigo de América del Norte

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos del trigo de América del Norte en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis del trigo de América del Norte incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.