Análisis del mercado de reconocimiento de señales de tráfico de América del Norte

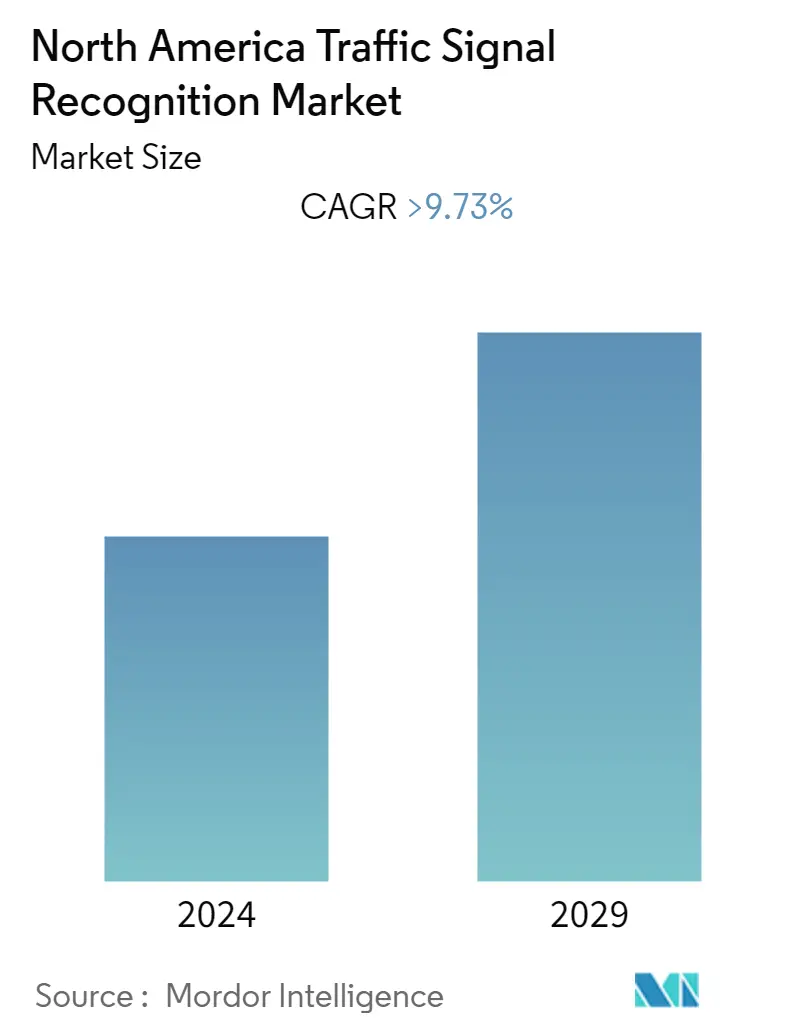

El mercado de reconocimiento de señales de tráfico de América del Norte está preparado para crecer de 20 millones de dólares a 35 millones de dólares, registrando una tasa compuesta anual de más del 9,73% durante el período previsto.

- El reconocimiento de señales de tráfico es una función de asistencia al conductor que se utiliza para notificar y advertir al conductor sobre las restricciones vigentes en la carretera. Estas restricciones incluyen zonas de límite de velocidad o indicaciones de prohibido adelantar. El sistema puede ayudar al conductor a mantener la velocidad permitida y obedecer las instrucciones de tráfico locales o cualquier otra restricción urbana.

- Las estrictas regulaciones sobre emisiones, la adopción de tecnologías mejoradas para la seguridad vial, los avances en la investigación de sensores, cámaras y otras tecnologías automotrices, y la ampliación de la fabricación de tecnologías basadas en sensores en todo el mundo son algunos de los impulsores de los vehículos habilitados para el reconocimiento de señales de tránsito.

- A medida que aumentan las muertes en toda la región, las organizaciones involucradas en las normas de seguridad de los automóviles se están centrando en sistemas avanzados de asistencia al conductor (ADAS) para mejorar la seguridad tanto de los pasajeros como de los peatones.

Tendencias del mercado de reconocimiento de señales de tráfico en América del Norte

Aumento de estrictas regulaciones gubernamentales y creciente demanda de vehículos autónomos

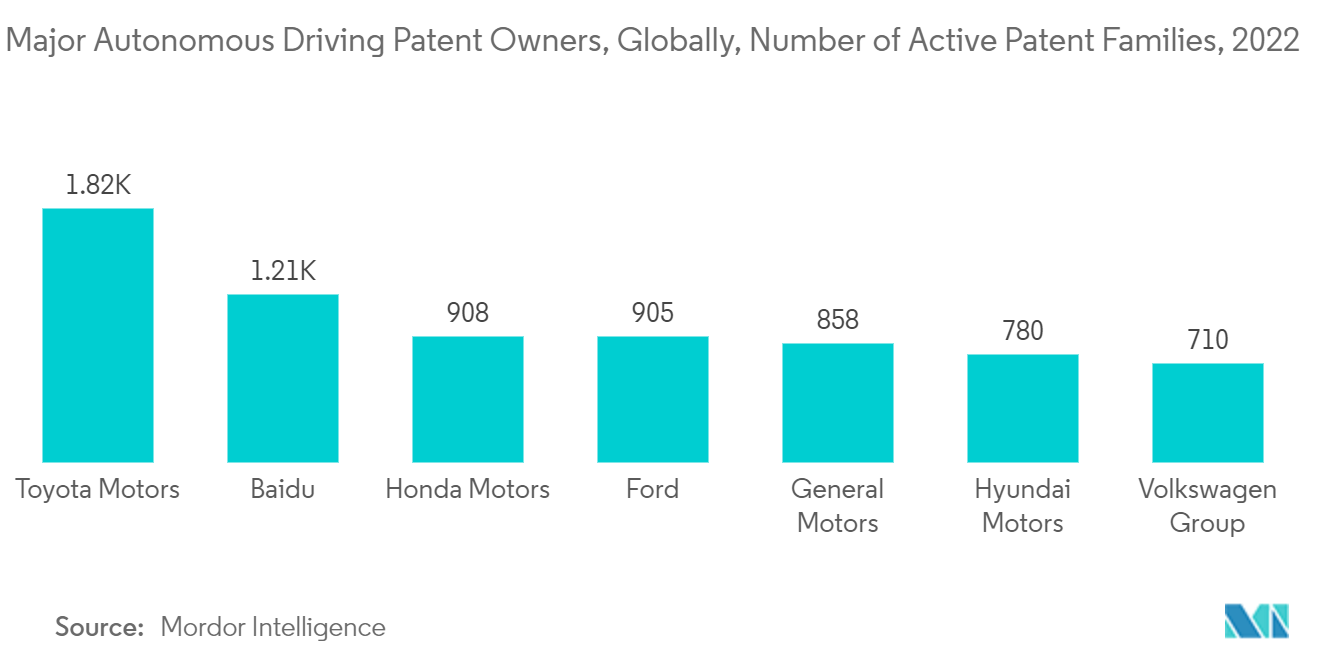

- El mercado de vehículos autónomos en Estados Unidos se estima en 3,4 mil unidades en el año 2021. El país representa actualmente una participación del 40% del mercado global.

- El número de accidentes de tráfico está aumentando rápidamente y se estima que, en promedio, cada accidente de tráfico provoca al menos dos muertes y cinco víctimas graves. Según la Organización Mundial de la Salud (OMS), cada año se producen casi 1,25 millones de muertes debido a accidentes de tráfico. Los esfuerzos de varios gobiernos para reducir las muertes por accidentes de tráfico han llevado a mayores estándares de seguridad en los vehículos nuevos.

- Las organizaciones involucradas en las normas de seguridad de los automóviles se están centrando en ADAS para mejorar la seguridad tanto de los pasajeros como de los peatones. El Programa Americano de Evaluación de Vehículos Nuevos (NCAP) y el Programa Europeo de Evaluación de Vehículos Nuevos (Euro NCAP) han hecho obligatorias ciertas características del sistema avanzado de asistencia al conductor (ADAS) en los vehículos nuevos.

- Actualmente, Audi, Ford, BMW, Mercedes, Volvo y Honda son algunas de las principales empresas que utilizan el sistema de reconocimiento de señales de tráfico en sus vehículos. Con los avances tecnológicos en curso en el sistema de reconocimiento de señales de tráfico, es probable que aumente la demanda de componentes como procesadores y cámaras de detección de imágenes y se espera que impulse el mercado.

- La creciente demanda de vehículos autónomos está impulsando el reconocimiento de las señales de tráfico, ya que se espera que el desarrollo de vehículos semiautónomos continúe hasta finales de esta década. Con la expansión de los sistemas de piloto automático urbano, se espera que los vehículos sean totalmente autónomos a finales de 2025. Estas características pueden reducir las muertes por accidentes de tráfico hasta en un 80%.

Los turismos tendrán la mayor parte del mercado.

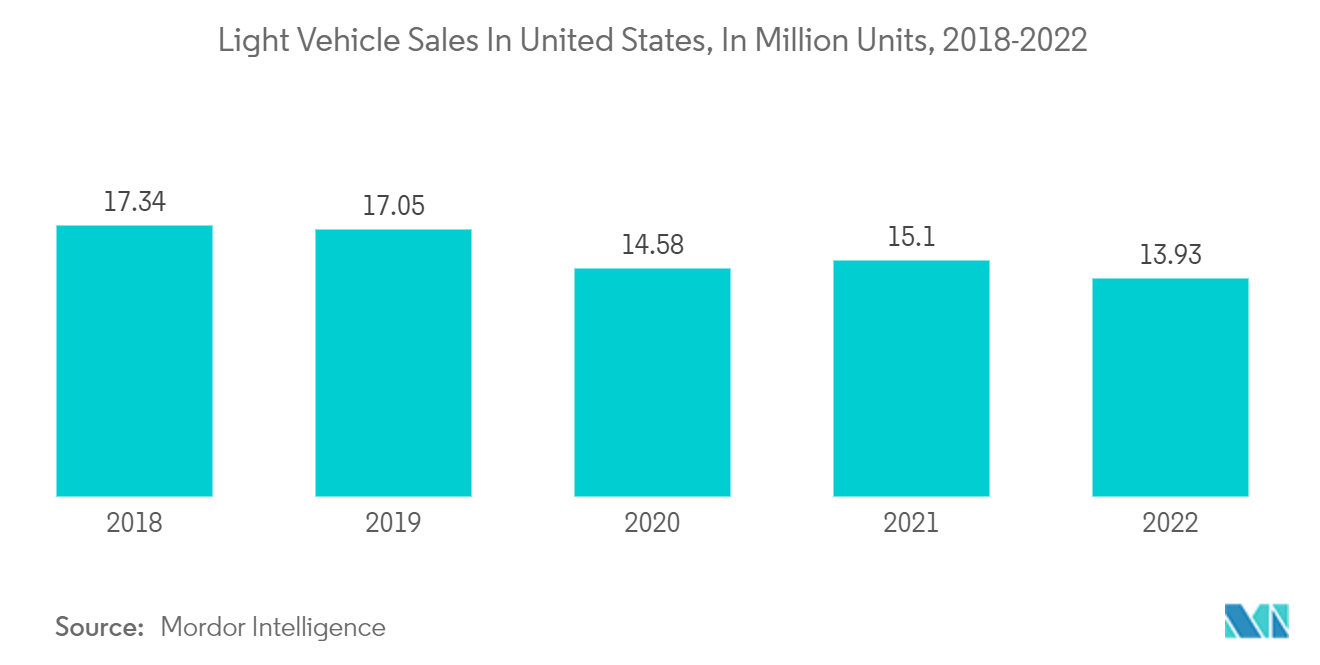

- América del Norte es un mercado importante para la venta de automóviles de pasajeros, que abarca países como Estados Unidos, Canadá y México. Históricamente, estos países han experimentado una fuerte demanda de turismos, y varios factores influyen en las cifras de ventas.

- Las ventas de vehículos nuevos en Estados Unidos de 1.374.910 unidades en mayo representaron un aumento del 1,3% con respecto a abril de 2023 y un aumento del 22,8% con respecto a hace un año en mayo de 2022, cuando las cadenas de suministro restringieron la producción, y todos los principales fabricantes mostraron ganancias.

- Hubo 25 días de ventas en mayo de 2023, uno más que los 24 días de ventas de mayo de 2022. Las ventas de automóviles de pasajeros en mayo aumentaron un 17,8% a 299.842 unidades, lo que resultó en una participación de mercado del 21,8%, mientras que las ventas de vehículos utilitarios deportivos (SUV) y camionetas aumentaron. 24,3% a 1.075.068 unidades, lo que supone una cuota de mercado del 78,2%.

- Los turismos son un segmento importante del mercado automotor en América del Norte. La integración de los sistemas TSR en los turismos tiene el potencial de mejorar la seguridad al proporcionar a los conductores información en tiempo real sobre las señales de tráfico, ayudándoles a tomar decisiones informadas y reduciendo el riesgo de accidentes causados por errores humanos o distracciones.

- Sin embargo, es importante tener en cuenta que la adopción de sistemas de reconocimiento de señales de tráfico en turismos puede depender de varios factores, como los modelos de vehículo, los niveles de equipamiento y las características opcionales. Además, las regulaciones gubernamentales y los estándares de seguridad pueden influir en la incorporación de tecnología de reconocimiento de señales de tráfico en los turismos.

- Teniendo en cuenta las crecientes funciones del sistema avanzado de asistencia al conductor (ADAS) en los automóviles de pasajeros y las crecientes ventas de automóviles de pasajeros en América del Norte impulsarán el mercado en el futuro próximo.

Descripción general de la industria de reconocimiento de señales de tráfico de América del Norte

El mercado de reconocimiento de señales de tráfico de América del Norte está consolidado con muchos actores importantes como Robert Bosch Gmbh, DENSO Corporation, Continental AG, Toshiba Corporation, HELLA GmbH Co. KGaA y otros.

El mercado se está transformando a un ritmo rápido y el próximo año llegarán muchas tecnologías ADAS nuevas, aunque la tecnología de reconocimiento de señales de tráfico tendrá la máxima prioridad en ADAS. Además, las empresas están introduciendo diversas tecnologías nuevas y uniéndose a otros actores para mantenerse a la vanguardia del mercado.

Por ejemplo, en abril de 2022, Bosch adquirió Five AI, una empresa especializada en el desarrollo de software para vehículos autónomos (AV).

Líderes del mercado de reconocimiento de señales de tráfico de América del Norte

Robert Bosch Gmbh

Continental AG

Toshiba Corporation

HELLA GmbH & Co. KGaA

DENSO Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

.webp)

Noticias del mercado de reconocimiento de señales de tráfico de América del Norte

- Enero de 2023 Continental y Ambarella, Inc. anunciaron una asociación estratégica para desarrollar conjuntamente soluciones escalables de hardware y software de extremo a extremo basadas en inteligencia artificial (IA) para la conducción asistida y automatizada (AD).

- Mayo de 2022 NI y socios clave anunciaron el despliegue de una flota de vehículos en Europa, Estados Unidos y China que permitirá que los equipos de ingeniería de conducción autónoma/sistemas avanzados de asistencia al conductor (ADAS) aborden los principales desafíos relacionados con el volumen y la calidad de los datos. , acceso y utilización.

Segmentación de la industria de reconocimiento de señales de tráfico de América del Norte

El reconocimiento de señales de tráfico (TSR) es una tecnología mediante la cual un vehículo puede reconocer las señales de tráfico colocadas en la carretera, por ejemplo, límite de velocidad, niños o girar hacia adelante. Esto es parte de las características denominadas colectivamente sistemas avanzados de asistencia al conductor (ADAS). Una variedad de proveedores de automóviles están desarrollando la tecnología. Utiliza técnicas de procesamiento de imágenes para detectar señales de tráfico. Los métodos de detección se pueden dividir en basados en colores, basados en formas y basados en aprendizaje.

El mercado norteamericano de reconocimiento de señales de tráfico se ha segmentado por tipo de detección de señales de tráfico, tipo de vehículo y geografía. Por tipo de detección de señales de tráfico, el mercado se segmenta en detección basada en colores, detección basada en formas y detección basada en características. Por tipo de vehículo, el mercado se segmenta en turismos y vehículos comerciales. Por geografía, el mercado está segmentado en Estados Unidos, Canadá y el resto de América del Norte.

El informe ofrece el tamaño del mercado y el pronóstico en valor (USD) para todos los segmentos anteriores.

| Detección basada en color |

| Detección basada en formas |

| Detección basada en funciones |

| Carros pasajeros |

| Vehículos comerciales |

| Estados Unidos |

| Canada |

| Resto de América del Norte |

| Tipo | Detección basada en color |

| Detección basada en formas | |

| Detección basada en funciones | |

| tipo de vehiculo | Carros pasajeros |

| Vehículos comerciales | |

| Geografía | Estados Unidos |

| Canada | |

| Resto de América del Norte |

Preguntas frecuentes sobre investigación de mercado de reconocimiento de señales de tráfico en América del Norte

¿Cuál es el tamaño actual del mercado de Reconocimiento de señales de tráfico de América del Norte?

Se proyecta que el mercado de reconocimiento de señales de tráfico de América del Norte registrará una tasa compuesta anual superior al 9,73% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado de Reconocimiento de señales de tráfico de América del Norte?

Robert Bosch Gmbh, Continental AG, Toshiba Corporation, HELLA GmbH & Co. KGaA, DENSO Corporation son las principales empresas que operan en el mercado de reconocimiento de señales de tráfico de América del Norte.

¿Qué años cubre este mercado de Reconocimiento de señales de tráfico de América del Norte?

El informe cubre el tamaño histórico del mercado de Reconocimiento de señales de tráfico de América del Norte durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Reconocimiento de señales de tráfico de América del Norte para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de reconocimiento de señales de tráfico de América del Norte

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de Reconocimiento de señales de tráfico de América del Norte en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Reconocimiento de señales de tráfico de América del Norte incluye una perspectiva de pronóstico de mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.