Tamaño del mercado de nutrición deportiva de América del Norte

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

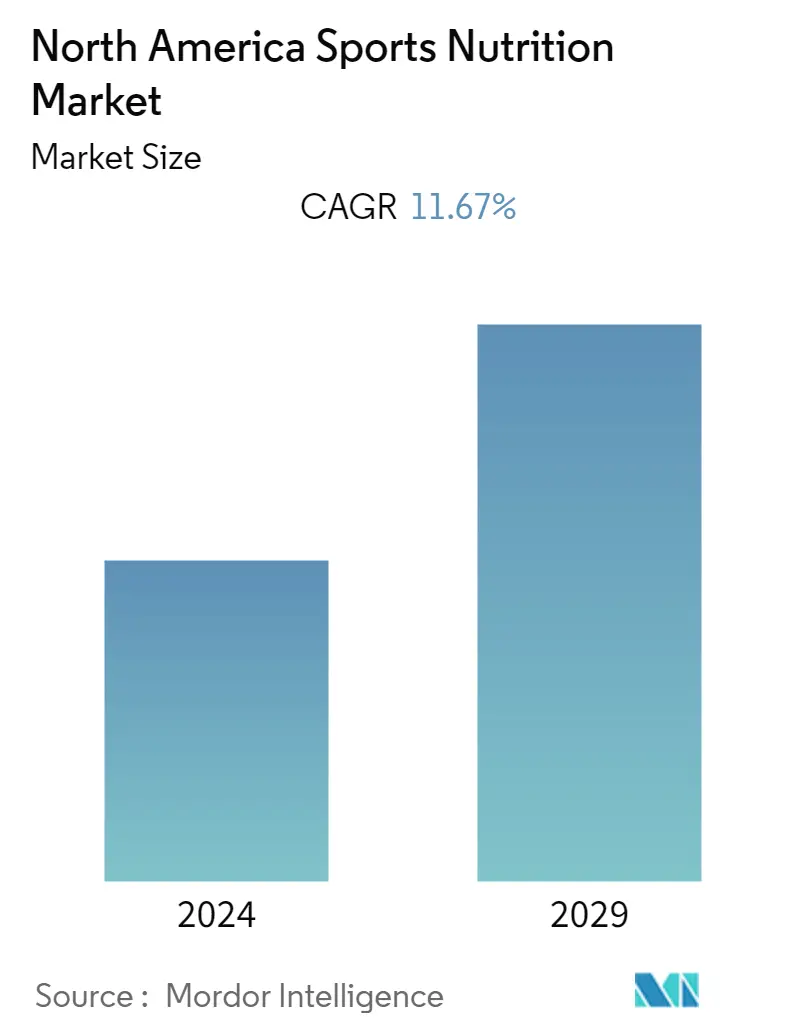

| CAGR | 11.67 % |

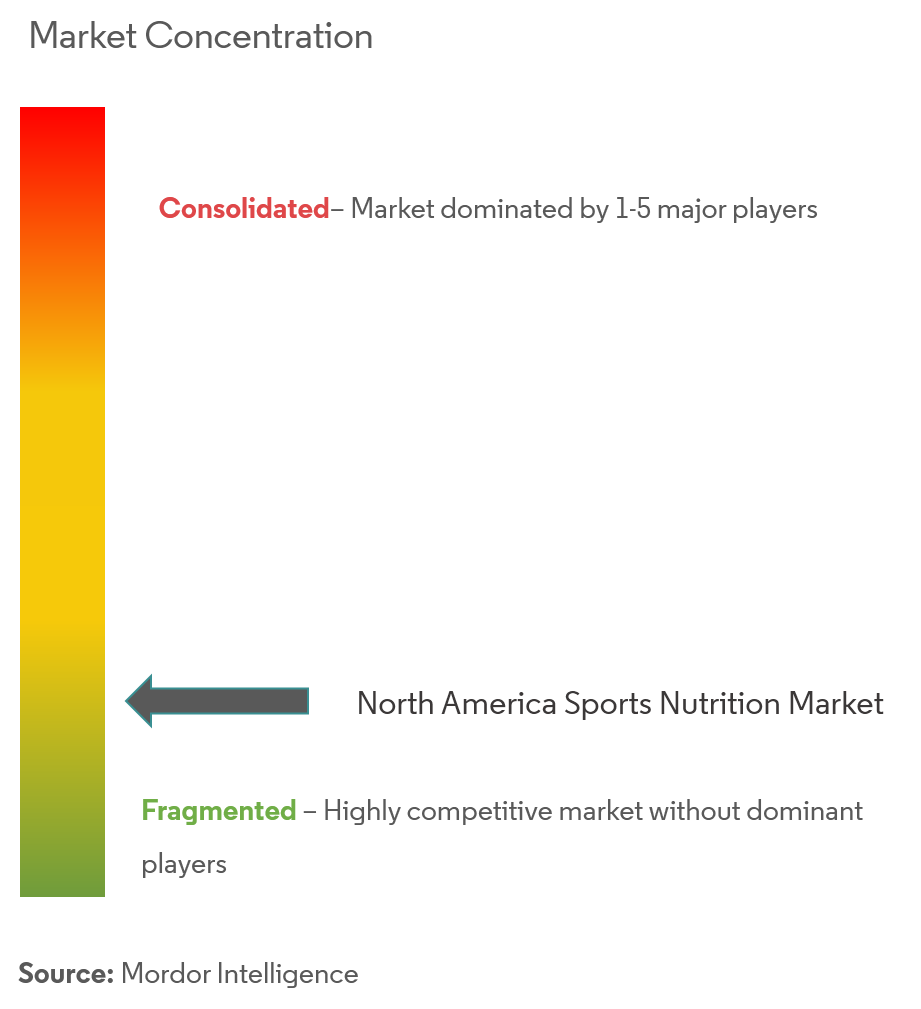

| Concentración del Mercado | Bajo |

Jugadores Principales

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de nutrición deportiva de América del Norte

Se espera que el mercado norteamericano de nutrición deportiva registre una tasa compuesta anual del 11,67% durante el período previsto.

El mercado de productos nutricionales deportivos se está alejando de los consumidores tradicionalmente dirigidos, especialmente los atletas masculinos, hacia las mujeres y los consumidores activos cotidianos. Los consumidores están cada vez más interesados en resultados de salud más amplios y los nutrientes distintos de las proteínas para el desarrollo muscular están ganando atención, con un fuerte énfasis en los ingredientes de marca.

Una nueva generación de atletas y consumidores activos busca productos que mejoren su bienestar físico y mental en lugar de suplementos para el desarrollo muscular. Los consumidores buscan nuevos beneficios como control de peso, recuperación muscular, soporte para las articulaciones, soporte cognitivo/de concentración, enfoques novedosos para los perfiles energéticos y más. Por otro lado, estas formulaciones están ganando popularidad entre una audiencia activa más generalizada que desea todos estos beneficios. La industria de la nutrición activa y deportiva está ayudando a dar forma al futuro del mercado principal.

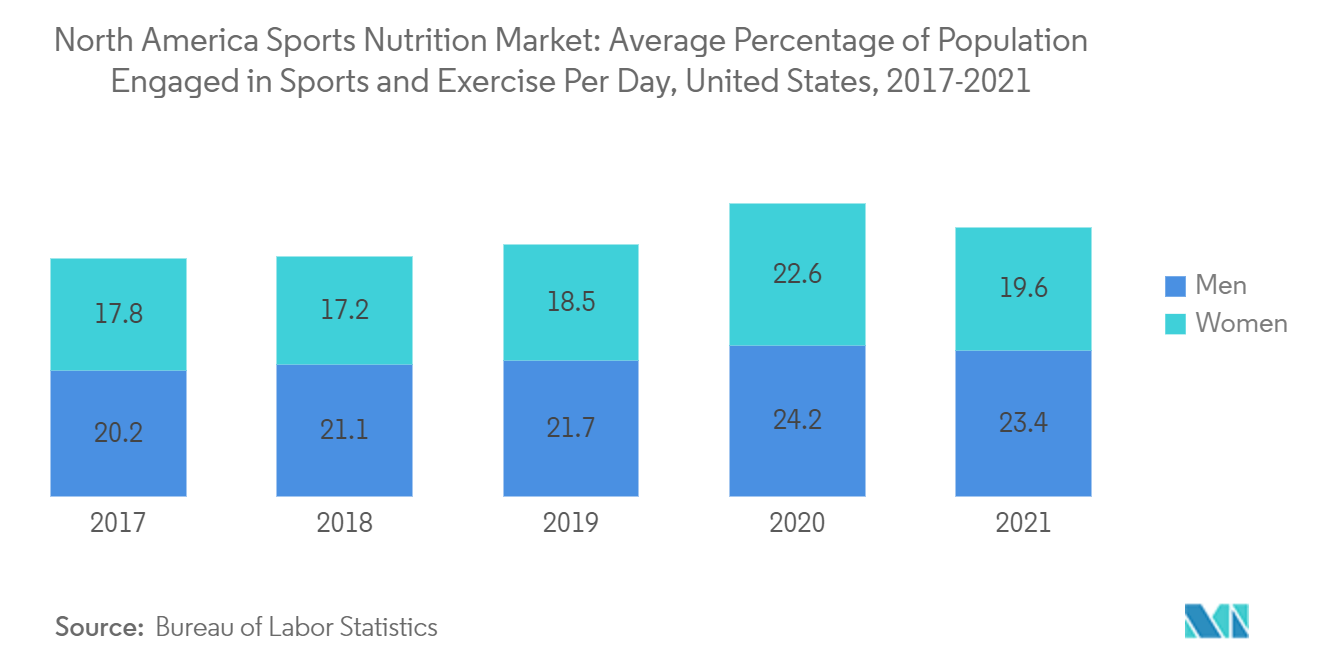

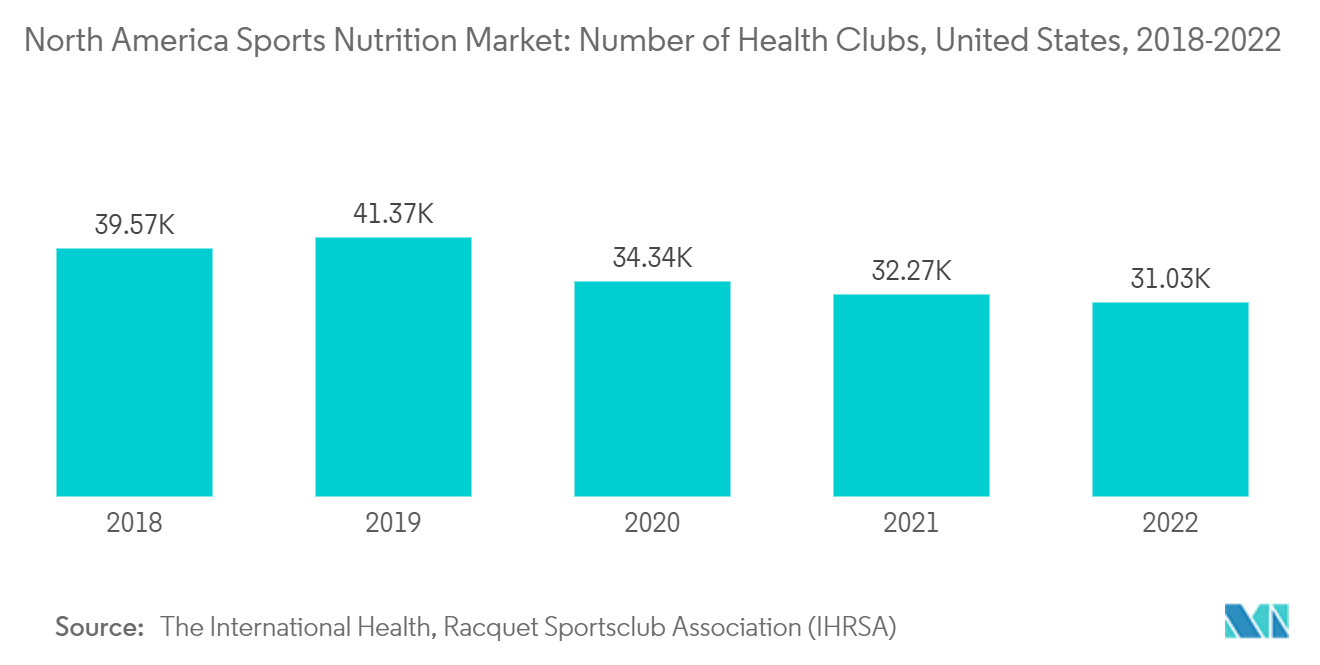

La demanda de alto contenido de proteínas es una de las principales razones por las que los productos de nutrición deportiva se están volviendo más populares entre los consumidores cotidianos. Además, una mayor concienciación sobre la salud, un estilo de vida saludable, un número cada vez mayor de clubes de salud y centros de fitness y el cambio en las preferencias de los consumidores por los productos nutricionales son los principales impulsores del crecimiento del mercado norteamericano de nutrición deportiva.

Las barras de proteínas refrigeradas son una categoría relativamente nueva cuya popularidad sigue creciendo entre los consumidores. Nick's lanzó su barra inteligente este año y la comercializó como la primera barra proteica refrigerada de estilo sueco. Según el informe de 2021 del Consejo de Actividad Física, un alto porcentaje de estadounidenses de seis años o más practicaban deportes de fitness (67%), deportes individuales (43,3%) y deportes al aire libre (52,9%), con un número saludable (22,1%). participar en deportes de equipo. El mercado de suplementos de nutrición deportiva se está beneficiando a medida que los consumidores se vuelven más conscientes de la importancia de una alimentación saludable y un estilo de vida agitado.

Tendencias del mercado de nutrición deportiva en América del Norte

Tendencia creciente del atletismo

El mercado norteamericano de nutrición deportiva está impulsado por la creciente conciencia y demanda de los adultos jóvenes y los atletas. Con la creciente preocupación por la diabetes y la obesidad en la región, los consumidores de esta región están dando igual importancia al valor nutricional y al perfil de sabor. La creciente demanda de nutrición deportiva se debe principalmente a la amplia base de clientes, el mayor detalle de los fabricantes hacia productos innovadores y el uso de estrategias de marketing cruzado por parte de los actores clave del mercado.

Los productos nutricionales deportivos alguna vez estuvieron clasificados como una categoría de nicho, diseñados especialmente para atletas y personal deportivo incondicional a tiempo completo. El escenario ha cambiado significativamente estos productos se están volviendo populares y demandados por diversos grupos de consumidores, ya que los deportistas habituales y los consumidores cotidianos buscan un impulso adicional en sus entrenamientos. En febrero de 2023, US Food Innovation Lab Chew lanzó Fastfood, una amplia gama de productos de nutrición deportiva de alto rendimiento para alimentar a atletas de élite y aficionados. La línea de productos incluye mezclas de bebidas que liberan electrolitos y micronutrientes óptimos y mezclas de fórmulas de hidratación premium que contienen ingredientes a base de alimentos.

Según la Oficina de Estadísticas Laborales de EE. UU., la mayoría de quienes practican yoga (62%), correr (56%) y caminar (55%) tienen entre 25 y 54 años. Además, los adultos mayores de 55 años representan una proporción significativa. de aquellos que jugaron golf o caminaron para hacer ejercicio. Los bolos fueron la actividad más neutral en cuanto a edades, con al menos el 30% de los participantes provenientes de cada grupo de edad.

Estados Unidos domina el mercado de nutrición deportiva

La creciente conciencia sobre la salud, el estilo de vida ajetreado y la creciente conciencia de los consumidores sobre los beneficios para la salud de la nutrición deportiva están impulsando la demanda de productos nutricionales deportivos en los Estados Unidos. El consumo de nutrición deportiva se ha convertido en un símbolo de estatus, especialmente para los jóvenes del país. Ante una mayor preferencia en cuanto a sabores en la nutrición deportiva por parte de la población millennial, las empresas están introduciendo nuevos productos con diversos sabores y tipos. Un creciente enfoque en la salud y el bienestar y una intensa investigación por parte de los actores clave impulsarán las ventas de productos durante el período de pronóstico.

Aproximadamente más del 70% de los consumidores se dejan influenciar por el sabor de un producto de nutrición deportiva a la hora de tomar la decisión de compra. Los consumidores de hoy se ven muy impactados por los nuevos sabores y buscan emoción e innovación. Las ofertas de sabores innovadores ayudan a los fabricantes a destacarse en un mercado altamente competitivo.

Descripción general de la industria de nutrición deportiva de América del Norte

Los principales actores involucrados en la fabricación de nutrición deportiva se centran en el lanzamiento de nuevos productos para satisfacer la creciente demanda de los consumidores con diversos fines. Los fabricantes también se esfuerzan por fortalecer su oferta de productos mediante fusiones y adquisiciones. Por ejemplo, en diciembre de 2022, Applied Nutrition lanzó Body Fuel, una bebida deportiva acuática con electrolitos y sin azúcar. Las bebidas deportivas con minerales electrolíticos son una manera fácil para que las personas repongan los electrolitos que pierden a través de la transpiración durante el ejercicio y, al mismo tiempo, se mantengan hidratadas. Algunos de los principales actores de la nutrición deportiva en el mercado norteamericano son PepsiCo Inc., Glanbia PLC, Mondelēz International Inc., The Coca-Cola Company y Abbott Nutrition Inc.

Líderes del mercado de nutrición deportiva en América del Norte

-

PepsiCo Inc.

-

Glanbia plc

-

Mondelēz International, Inc.

-

The Coca-Cola Company

-

Abbott Nutrition Inc

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de nutrición deportiva de América del Norte

- Junio de 2022 RSP Nutrition lanzó su suplemento preentrenamiento más nuevo y potente, AminoLean MAX. El producto fue desarrollado para ayudar a las personas a entrenar más duro y llevar sus entrenamientos al siguiente nivel al contener ingredientes innovadores y clínicamente estudiados.

- Septiembre de 2021 Element Nutritional Sciences Inc. lanzó JAKTRX pro amino aminoácidos esenciales en el sector de nutrición deportiva en los Estados Unidos. Se estima que JAKTRX Pro Amino mejora la síntesis de proteínas musculares en un 76% en comparación con una proteína en polvo promedio a base de suero y mejora la síntesis de proteínas musculares en un 35%.

- Marzo de 2021 GoodSport Nutrition lanzó bebidas deportivas a base de lácteos como fuente de electrolitos y carbohidratos esenciales. El producto se puede conseguir en el sitio web de la empresa y en Amazon.com.

Informe del mercado de nutrición deportiva de América del Norte índice

1. INTRODUCCIÓN

1.1 Supuestos de estudio y definición de mercado

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Indicadores de mercado

4.2 Restricciones del mercado

4.3 Análisis de las cinco fuerzas de Porter

4.3.1 Amenaza de nuevos participantes

4.3.2 Poder de negociación de los compradores/consumidores

4.3.3 El poder de negociacion de los proveedores

4.3.4 Amenaza de productos sustitutos

4.3.5 La intensidad de la rivalidad competitiva

5. SEGMENTACIÓN DE MERCADO

5.1 Tipo

5.1.1 Comida deportiva

5.1.2 Bebidas deportivas

5.1.3 Suplementos deportivos

5.2 Canal de distribución

5.2.1 Supermercados/Hipermercados

5.2.2 Tiendas de conveniencia

5.2.3 Farmacia

5.2.4 Minoristas en línea

5.2.5 Otros

5.3 País

5.3.1 América del norte

5.3.1.1 Estados Unidos

5.3.1.2 Canada

5.3.1.3 México

5.3.1.4 Resto de América del Norte

6. PANORAMA COMPETITIVO

6.1 Estrategias adoptadas por los principales actores

6.2 Análisis de cuota de mercado

6.3 Perfiles de empresa

6.3.1 Nestle S.A

6.3.2 Glanbia plc

6.3.3 Abbott Nutrition Inc.

6.3.4 Yakult Honsha Co Ltd

6.3.5 The Coca-Cola Company

6.3.6 Reckitt Benckiser Group Plc.

6.3.7 GNC Holdings

6.3.8 PepsiCo Inc.

6.3.9 Now Foods

6.3.10 Swanson

6.3.11 RSP Nutrition

6.3.12 GoodSport Nutrition

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

Segmentación de la industria de nutrición deportiva en América del Norte

Los productos de nutrición deportiva están disponibles en forma líquida, en polvo o en cualquier otra forma, elaborados principalmente para atletas. La nutrición deportiva contiene diversos tipos de nutrientes como vitaminas, minerales, suplementos y sustancias orgánicas que incluyen carbohidratos, proteínas y grasas.

El mercado norteamericano de nutrición deportiva está segmentado por tipo (alimentos deportivos, bebidas deportivas y suplementos deportivos), canal de distribución (supermercados/hipermercados, tiendas de conveniencia, farmacias/droguerías, tiendas especializadas, tiendas minoristas en línea y otros canales de distribución), y País (Estados Unidos, Canadá, México y Resto de Norteamérica). El informe ofrece el tamaño del mercado y los valores en (millones de dólares) durante los años previstos para los segmentos anteriores.

| Tipo | ||

| ||

| ||

|

| Canal de distribución | ||

| ||

| ||

| ||

| ||

|

| País | ||||||||||

|

Preguntas frecuentes sobre investigación de mercado de nutrición deportiva en América del Norte

¿Cuál es el tamaño actual del mercado de Nutrición deportiva de América del Norte?

Se proyecta que el mercado de nutrición deportiva de América del Norte registrará una tasa compuesta anual del 11,67% durante el período previsto (2024-2029).

¿Quiénes son los actores clave en el mercado de Nutrición deportiva de América del Norte?

PepsiCo Inc., Glanbia plc, Mondelēz International, Inc., The Coca-Cola Company, Abbott Nutrition Inc son las principales empresas que operan en el mercado de nutrición deportiva de América del Norte.

¿Qué años cubre este mercado de Nutrición deportiva de América del Norte?

El informe cubre el tamaño histórico del mercado de Nutrición deportiva de América del Norte para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Nutrición deportiva de América del Norte para los años 2024, 2025, 2026, 2027, 2028 y 2029..

Informe de la industria de nutrición deportiva de América del Norte

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de nutrición deportiva en América del Norte en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Nutrición deportiva de América del Norte incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.