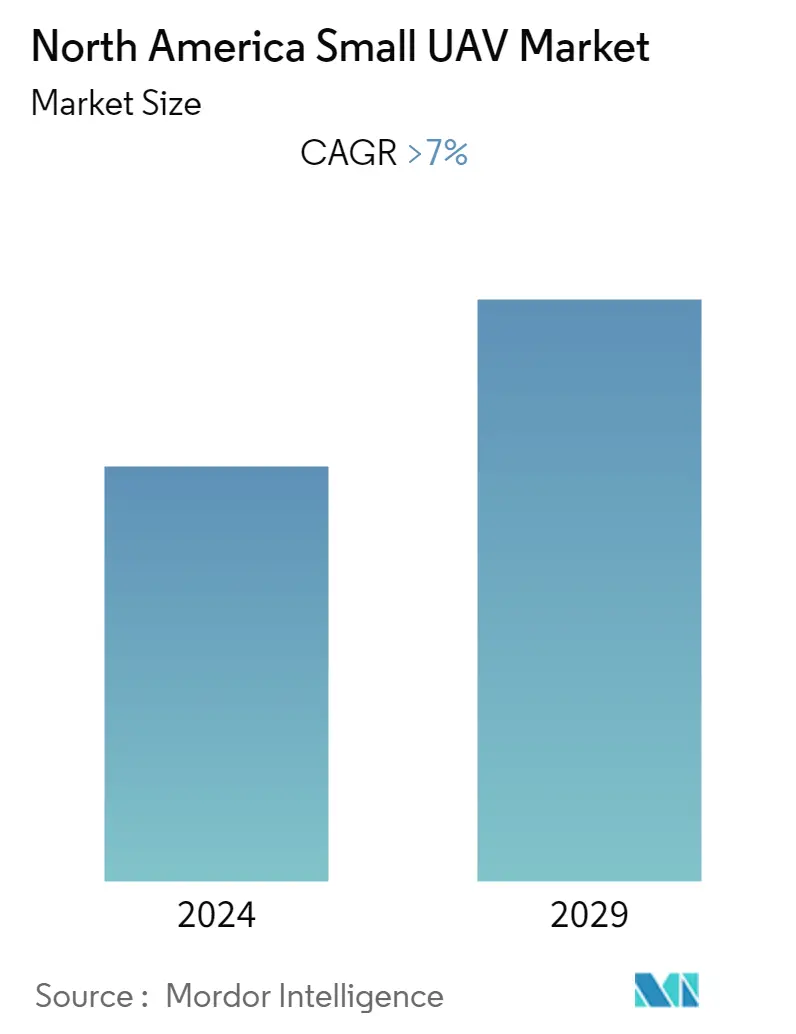

Tamaño del mercado de vehículos aéreos no tripulados pequeños de América del Norte

| Período de Estudio | 2020 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2020 - 2022 |

| CAGR | > 7.00 % |

| Concentración del Mercado | Bajo |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de vehículos aéreos no tripulados pequeños de América del Norte

Se prevé que el mercado norteamericano de vehículos aéreos no tripulados pequeños registre una tasa compuesta anual de más del 7% durante el período previsto.

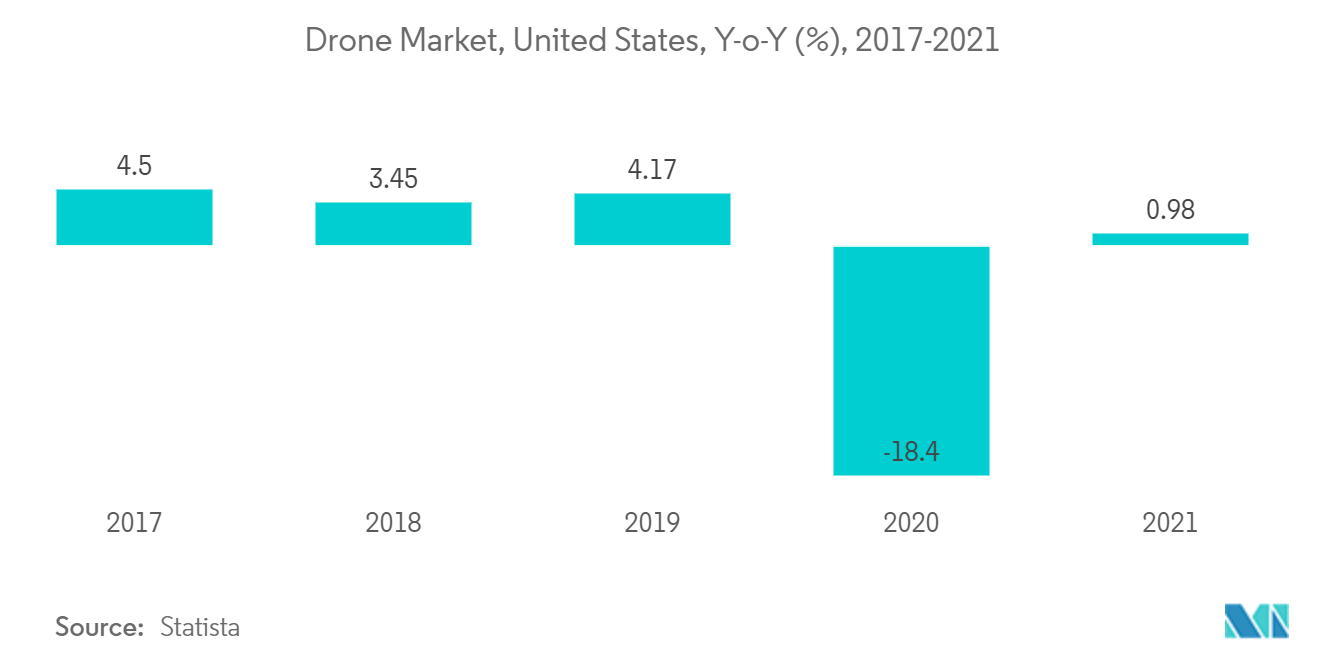

Dado que la adquisición de vehículos aéreos no tripulados (UAV) es un defensor directo de la demanda de las industrias de usuarios finales, COVID-19 ha afectado gravemente al mercado en cuestión. Se prevé que la actual desaceleración económica mundial dará como resultado una disminución posterior en la demanda de vehículos aéreos no tripulados por parte de sectores de usuarios finales que despliegan drones para diversas aplicaciones. Sin embargo, la demanda de vehículos aéreos no tripulados ha aumentado rápidamente debido a su diversa cartera de aplicaciones. Sin embargo, debido a las regulaciones y controles existentes, es menos probable que las principales empresas con sede en Estados Unidos soporten el impacto de la interrupción más amplia de la cadena de suministro causada por la pandemia.

La creciente implementación de drones en operaciones militares ha alentado a los proveedores a ofrecer drones que pueden usarse en numerosas aplicaciones comerciales. Los drones también se están adoptando en otras aplicaciones, incluida la provisión de Internet en lugares remotos, fotografía aérea y grabación de vídeo, estudios y documentación de la vida silvestre y misiones de servicio público. Varias empresas ofrecen principalmente pequeños drones utilizados en aplicaciones de recopilación de datos y fotografía aérea y agrícola. Las entregas a domicilio mediante drones se han convertido en una realidad gracias a los esfuerzos de empresas de logística y comercio minorista, como Amazon y UPS, por implementar esta tecnología. También se prevé que mayores inversiones en tecnologías de drones fomenten el crecimiento a largo plazo del mercado. Sin embargo, el crecimiento del mercado de vehículos aéreos no tripulados pequeños en América del Norte puede verse obstaculizado por limitaciones tecnológicas, como resistencia limitada, desafíos SWaP y la presencia de leyes y regulaciones no uniformes que pueden restringir el uso de dichos sistemas en el espacio aéreo de ciertos países. países.

Tendencias del mercado de vehículos aéreos no tripulados pequeños en América del Norte

La industria agrícola será testigo del mayor crecimiento durante el período de pronóstico

Los vehículos aéreos no tripulados pequeños se utilizan cada vez más para aplicaciones agrícolas, como la cartografía de campo, en la que se despliegan drones para mejorar el rendimiento de la tierra analizando los cultivos y rociando fertilizantes sin alterar la fertilidad del suelo. Por ejemplo, Rantizo, una empresa con sede en Iowa, ha estado utilizando drones para fumigar pesticidas sobre campos de maíz, parcelas de soja, viñedos, granjas de arándanos, hileras de hortalizas y campos de cáñamo. En noviembre de 2021, Rantizo se convirtió en la primera empresa en obtener la aprobación de la Administración Federal de Aviación (FAA) para operar el dron DJI Agras T-30 para aplicaciones agrícolas.

De manera similar, en septiembre de 2021, la startup Hylio, con sede en Houston, buscaba ingresar al espacio del cannabis medicinal con drones fumigadores. Hylio ha realizado pruebas con más de 500 clientes, desde pequeños y medianos agricultores hasta granjas corporativas de gran escala y proveedores de servicios agrícolas. El uso cada vez mayor también alentaría a nuevos actores a aventurarse en el segmento, impulsando el rápido crecimiento del segmento durante el período de pronóstico.

Se prevé que Estados Unidos muestre el mayor crecimiento durante el período de pronóstico

Estados Unidos es uno de los mayores usuarios de tecnologías UAV tanto en el sector comercial como en el de defensa. Las recientes flexibilizaciones en las pequeñas operaciones de vehículos aéreos no tripulados en el país han dado lugar a un derroche en la demanda de vehículos aéreos no tripulados por parte de los sectores de usuarios finales. Anteriormente, las operaciones de pequeños drones sobre personas se limitaban a operaciones sobre personas que participaban directamente en la operación, ubicadas debajo de una estructura cubierta o dentro de un vehículo estacionario, a menos que los operadores hubieran obtenido una exención de la FAA. Sin embargo, en diciembre de 2020, la FAA permitió el vuelo de drones sobre personas y permitió pequeñas operaciones de vehículos aéreos no tripulados por la noche. Se anticipa que esta modificación en las regulaciones, que de otro modo serían estrictas, será un paso significativo hacia el eventual uso de pequeños vehículos aéreos no tripulados para entregas comerciales generalizadas. Las nuevas reglas también eliminan los requisitos de que los drones estén conectados a Internet para transmitir datos de ubicación, pero exigen que transmitan mensajes de identificación remota a través de radiofrecuencia. Se prevé que un marco regulatorio favorable impulse aún más la adopción de pequeños vehículos aéreos no tripulados durante el período previsto.

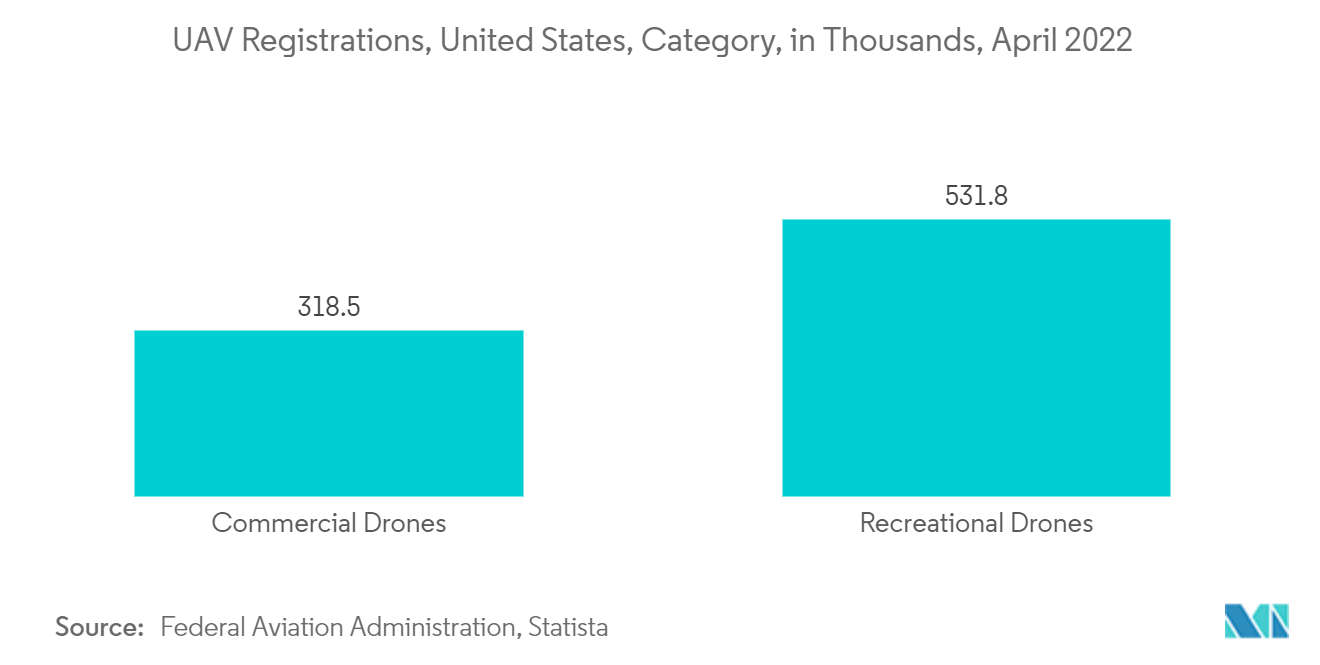

Según la FAA, en mayo de 2022 había 855.860 drones registrados en Estados Unidos. De ellos, el 63% de los registros (536.183) fueron con fines recreativos y el 37% (316.075) fueron para operaciones comerciales. Además, la FAA ha otorgado 277.845 certificados de piloto remoto. Por tanto, el creciente uso de drones para diversas aplicaciones comerciales y de defensa impulsa el crecimiento del mercado en todo Estados Unidos.

Descripción general de la industria de vehículos aéreos no tripulados pequeños de América del Norte

El mercado norteamericano de vehículos aéreos no tripulados pequeños está compuesto por un puñado de actores establecidos que gozan de una fuerte presencia en el mercado, como AeroVironment Inc., Thales Group, IAI, Lockheed Martin Corporation y Elbit Systems Ltd. Sin embargo, varias pequeñas empresas y nuevas empresas Entró al mercado en los últimos años debido a la alta rentabilidad en el mercado. Las empresas compiten para ganar cuotas de mercado y están desarrollando soluciones de hardware y software de drones integradas con tecnología avanzada que reducen el esfuerzo humano en aplicaciones como la minería, la construcción y la cartografía aérea. Dado que la carga útil, la resistencia y el alcance de vuelo de una plataforma de drones son las principales preocupaciones tanto de los fabricantes de equipos originales como de los operadores, se espera que la aparición de drones propulsados por combustibles alternativos provoque cambios significativos en el escenario competitivo. Además, el uso de materiales compuestos para la construcción de componentes y piezas críticos de drones probablemente aumentaría las capacidades de las plataformas de drones e impulsaría su adopción generalizada en diferentes industrias.

Líderes del mercado de vehículos aéreos no tripulados pequeños en América del Norte

-

Elbit Systems Ltd.

-

Thales Group

-

AeroVironment Inc.

-

Lockheed Martin Corporation

-

IAI

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de vehículos aéreos no tripulados pequeños de América del Norte

- En mayo de 2022, Teledyne FLIR Defense firmó un contrato por valor de 14 millones para entregar drones Black Hornet 3 al ejército estadounidense. Los nano UAV avanzados aumentan las capacidades de vigilancia y reconocimiento de escuadrones y unidades pequeñas como parte del programa Soldier Borne Sensor del Ejército.

- En febrero de 2022, el ejército de los Estados Unidos firmó un contrato con Skydio, un fabricante de drones, para suministrar vehículos aéreos no tripulados X2D al Programa de reconocimiento de corto alcance (SRR) del ejército de los EE. UU. Se espera que el contrato tenga un valor de 99,8 millones de dólares y tenga una duración de cinco años.

Informe del mercado de vehículos aéreos no tripulados pequeños de América del Norte índice

1. INTRODUCCIÓN

1.1 Supuestos del estudio

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Visión general del mercado

4.2 Indicadores de mercado

4.3 Restricciones del mercado

4.4 Atractivo de la industria: análisis de las cinco fuerzas de Porters

4.4.1 Poder de negociación de los compradores/consumidores

4.4.2 El poder de negociacion de los proveedores

4.4.3 Amenaza de nuevos participantes

4.4.4 Amenaza de productos sustitutos

4.4.5 La intensidad de la rivalidad competitiva

5. SEGMENTACIÓN DE MERCADO

5.1 Tipo de vehículo aéreo no tripulado

5.1.1 Ala fija

5.1.2 ala giratoria

5.2 Tecnología de propulsión

5.2.1 Celda de Hidrógeno

5.2.2 Híbrido

5.2.3 Solar

5.2.4 Iones de litio

5.3 Industria del usuario final

5.3.1 Construcción

5.3.2 Agricultura

5.3.3 Energía

5.3.4 Entretenimiento

5.3.5 Defensa y aplicación de la ley

5.3.6 Otras industrias de usuarios finales

5.4 País

5.4.1 Estados Unidos

5.4.2 Canada

6. PANORAMA COMPETITIVO

6.1 Cuota de mercado de proveedores

6.2 Perfiles de empresa

6.2.1 Elbit Systems Ltd

6.2.2 Israel Aerospace Industries Ltd

6.2.3 Thales Group

6.2.4 AeroVironment Inc.

6.2.5 BAE Systems PLC

6.2.6 SZ DJI Technology Co. Ltd

6.2.7 Aeronautics Ltd

6.2.8 Lockheed Martin Corporation

6.2.9 Skydio

6.2.10 Parrot Drone SAS

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

Segmentación de la industria de vehículos aéreos no tripulados pequeños de América del Norte

Los UAV pequeños son plataformas sin piloto que pesan un máximo de 25 kg. Estas plataformas son controladas remotamente por un operador humano o navegadas de forma autónoma por una computadora programada a bordo.

El mercado norteamericano de vehículos aéreos no tripulados pequeños está segmentado según el tipo de vehículo aéreo no tripulado, la tecnología de propulsión, la industria del usuario final y el país. Por tipo de UAV, el mercado se segmenta en aviones de ala fija y de ala giratoria. Por tecnología de propulsión, el mercado se segmenta en celdas de hidrógeno, híbridas, solares y de iones de litio (Li-ion). Por industria de usuario final, el mercado se clasifica en construcción, agricultura, energía, entretenimiento, defensa y aplicación de la ley, y otras industrias de usuario final. Por países, el mercado se divide en Estados Unidos y Canadá. El otro subsegmento de la industria de usuarios finales incluye el despliegue de drones para operaciones como extinción de incendios y cartografía aérea. El tamaño del mercado y las previsiones para cada segmento se proporcionan en valores en millones de dólares.

| Tipo de vehículo aéreo no tripulado | ||

| ||

|

| Tecnología de propulsión | ||

| ||

| ||

| ||

|

| Industria del usuario final | ||

| ||

| ||

| ||

| ||

| ||

|

| País | ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de vehículos aéreos no tripulados pequeños en América del Norte

¿Cuál es el tamaño actual del mercado de UAV pequeños de América del Norte?

Se proyecta que el mercado UAV pequeño de América del Norte registrará una tasa compuesta anual superior al 7% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado Pequeño UAV de América del Norte?

Elbit Systems Ltd., Thales Group, AeroVironment Inc., Lockheed Martin Corporation, IAI son las principales empresas que operan en el mercado de vehículos aéreos no tripulados pequeños de América del Norte.

¿Qué años cubre este mercado de UAV pequeños de América del Norte?

El informe cubre el tamaño histórico del mercado de América del Norte UAV pequeños durante los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de UAV pequeños de América del Norte para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de vehículos aéreos no tripulados pequeños de América del Norte

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de vehículos aéreos no tripulados pequeños de América del Norte en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de los pequeños vehículos aéreos no tripulados de América del Norte incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.