Análisis del mercado de autobuses escolares de América del Norte

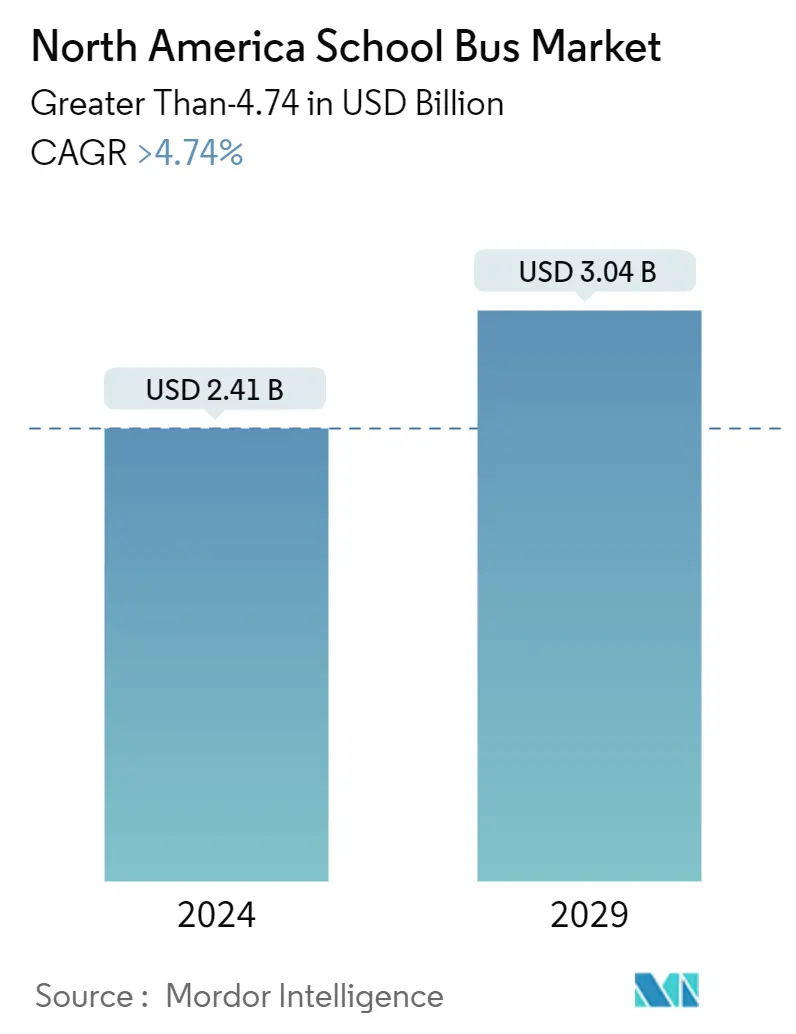

Se espera que el tamaño del mercado de autobuses escolares de América del Norte en términos de más de 4,74 crezca de 2,41 mil millones de dólares en 2024 a 3,04 mil millones de dólares en 2029, a una tasa compuesta anual de más del 4,74% durante el período de pronóstico (2024-2029).

A largo plazo, las estrictas normas sobre emisiones han aumentado la demanda de vehículos propulsados por combustibles alternativos. La adopción de vehículos eléctricos por parte del segmento de vehículos comerciales ha influido en el segmento de autobuses escolares, que se espera que impulse el mercado de autobuses escolares de América del Norte durante el período de pronóstico. Varias ventajas de los autobuses escolares, como protección contra vuelcos, asientos protectores, etc., sobre otros modos de transporte, también se encuentran entre las razones que pueden ayudar al crecimiento del mercado. Además, junto con los principales actores, muchas escuelas de la región de América del Norte también están intentando reemplazar su flota de gasolina por una flota eléctrica totalmente o híbrida. Por ejemplo,.

En octubre de 2022, las Escuelas Públicas del Condado de Montgomery, uno de los distritos escolares más grandes de los Estados Unidos, implementaron la flota de autobuses escolares eléctricos más grande del país. Durante el año escolar anterior, el distrito recibió sus primeros 25 autobuses eléctricos e instaló infraestructura eléctrica en uno de sus depósitos de transporte. Las Escuelas Públicas del Condado de Montgomery (MCPS) planean reemplazar 326 autobuses escolares diésel por autobuses eléctricos para 2025, y esperan tener una flota de autobuses escolares totalmente eléctricos en 10 años.

Los autobuses escolares en América del Norte son vehículos especialmente diseñados que se distinguen de otros tipos de autobuses por las características de diseño exigidas por las regulaciones federales y estatales/provinciales. Los autobuses escolares, además de su color de pintura distintivo (amarillo), están equipados con luces de advertencia exteriores para darles prioridad al tráfico y una variedad de dispositivos de seguridad. El transporte escolar está bien organizado y existe desde hace muchas décadas en los principales países de América del Norte. Como resultado, la demanda se ha mantenido estable en los últimos años y se espera que se mantenga así durante el período previsto.

Tendencias del mercado de autobuses escolares de América del Norte

El cambio de la industria hacia la adopción de autobuses escolares eléctricos

Los autobuses escolares son una parte importante de la red de transporte que transporta a los estudiantes a la escuela en los Estados Unidos todos los días. Aproximadamente 480.000 autobuses escolares viajan casi 3.500 millones de millas cada año para transportar estudiantes en todos los estados y municipios.

La mayor parte de la envejecida flota de autobuses escolares de América del Norte funciona con gasolina, diésel o propano, que emiten contaminantes peligrosos y gases de efecto invernadero (GEI) a la atmósfera. Estos contaminantes no sólo contribuyen al cambio climático antropogénico, sino que también pueden tener consecuencias a largo plazo para la salud de los estudiantes que viajan en los autobuses escolares y sus alrededores. El apoyo gubernamental y la demanda de transporte público libre de emisiones han aumentado la participación de mercado de los autobuses eléctricos en América del Norte.

En mayo de 2022, la Agencia de Protección Ambiental (EPA) de Estados Unidos lanzó en un evento el Programa de Autobuses Escolares Limpios. El Programa de Autobuses Escolares Limpios invertirá 5 mil millones de dólares durante los próximos cinco años para implementar autobuses escolares de cero emisiones en todo el país, centrándose en las comunidades desatendidas.

Las agencias gubernamentales, los distritos escolares y los fabricantes de autobuses escolares han comenzado a demostrar la tecnología de autobuses escolares eléctricos (ESB) para abordar los impactos negativos del uso de autobuses escolares propulsados por combustibles fósiles. Los continuos avances en la tecnología de baterías, así como la introducción de un autobús eléctrico avanzado, son un buen augurio para las perspectivas comerciales. Por ejemplo, Canadá ha aumentado sus esfuerzos para electrificar las áreas de su flota de autobuses eléctricos, mientras que Estados Unidos ha estado a la vanguardia en la adopción de soluciones de transporte masivo ecológicas. Los principales actores también se están sumando a la iniciativa de impulso ecológico del gobierno para producir autobuses escolares eléctricos. Por instancias,.

En agosto de 2022, GreenPower Motor Company Inc. inauguró su nueva planta de fabricación en South Charleston, Virginia Occidental. La planta de fabricación de South Charleston tiene una superficie de 80.000 pies cuadrados y producirá autobuses escolares totalmente eléctricos para apoyar a los clientes de GreenPower en la costa este de EE. UU.

Los autobuses eléctricos se están convirtiendo en una opción preferida frente a los autobuses diésel convencionales. Los autobuses eléctricos generan cero emisiones y su coste operativo anual es de casi la mitad que un autobús diésel. De ahí que muchas ciudades y distritos estén explorando los autobuses escolares eléctricos. California ha estado a la vanguardia en la adopción de autobuses escolares eléctricos.

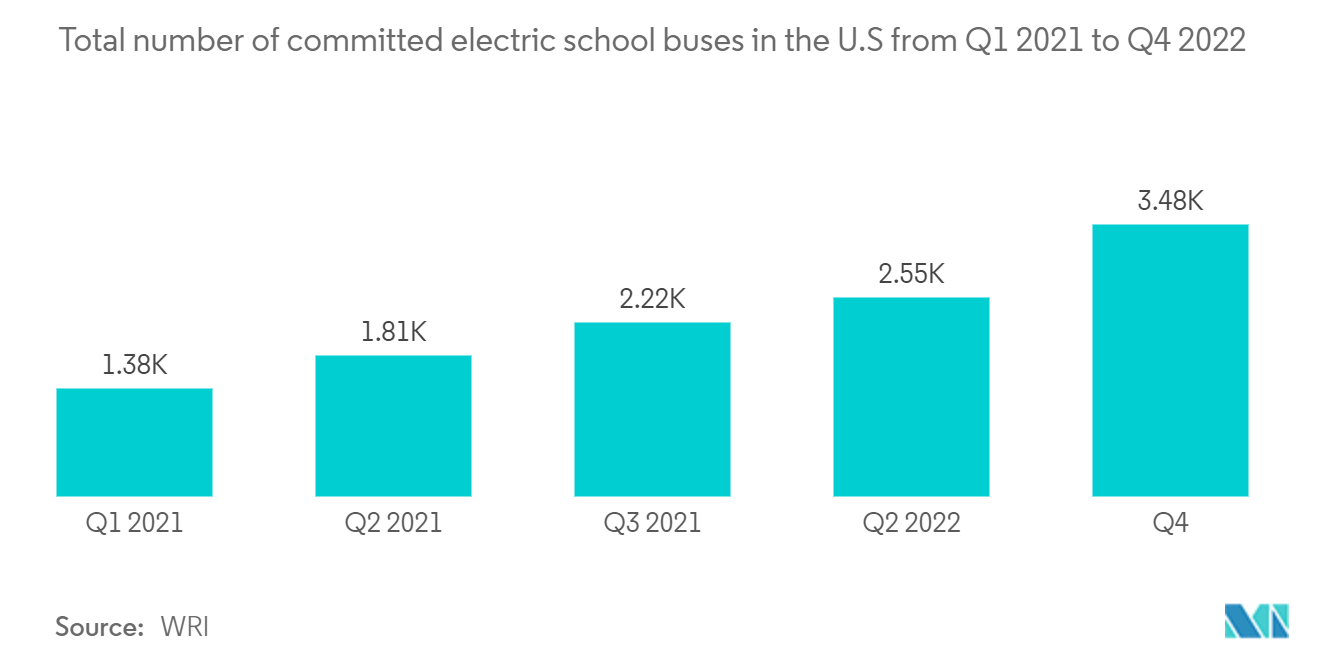

A diciembre de 2022, la adopción de autobuses escolares eléctricos (ESB) en Estados Unidos ha experimentado un aumento sustancial, con un compromiso total de 5.612 vehículos en todo el país. California lidera esta iniciativa con un compromiso de 1.852 autobuses escolares eléctricos, seguida de cerca por Maryland con 361 ESB. Virginia y Nueva York también son dignas de mención, ya que han comprometido 253 y 310 ESB, respectivamente. Esta tendencia subraya la creciente utilización de autobuses escolares eléctricos en varios estados.

Se espera que Estados Unidos crezca a un ritmo elevado

Los autobuses están ganando terreno rápidamente en el mercado estadounidense como resultado de su adopción generalizada por parte de distritos escolares, gobiernos municipales y socios privados. En junio de 2022, había un total de 12.720 autobuses escolares eléctricos comprometidos en los Estados Unidos. Esto representa aproximadamente el 2-3 % de la flota total de autobuses escolares de los Estados Unidos. 40 nuevos distritos escolares se han comprometido a incorporar autobuses escolares eléctricos en sus flotas, lo que eleva el total a 455. Esto supone un aumento del 76 % con respecto al verano de 2022, pero sigue siendo una pequeña parte del número total de distritos.

Además, el gobierno ha tomado medidas positivas para aumentar la demanda de autobuses escolares eléctricos en Estados Unidos. Como uno de los modos de transporte más importantes de Estados Unidos, el gobierno ha anunciado varios planes para aumentar la demanda de autobuses escolares eléctricos. Por ejemplo, en septiembre de 2022, en respuesta a una demanda abrumadora, la Agencia de Protección Ambiental de los Estados Unidos (EPA) anunció que casi duplicará la cantidad de dinero disponible para los estados para comprar autobuses escolares eléctricos. En mayo, la EPA puso a disposición 500 millones de dólares para autobuses limpios, pero esa cantidad ahora se ha incrementado a 965 millones de dólares para distritos de todo el país.

Son 38 estados los que cuentan con autobuses escolares eléctricos, siendo la mayoría de ellos pertenecientes a distritos o entidades de las costas y del conurbano. California continúa liderando el camino en la adopción de autobuses escolares eléctricos, con casi 1,400 autobuses eléctricos comprometidos en todo el estado, el 41% de los cuales han sido entregados o están en servicio. Esto es más de cuatro veces el número de autobuses en el siguiente estado más grande. Después de California, Virginia obtuvo la mayor cantidad de compromisos desde marzo de 2022, con 58 compromisos de autobuses escolares eléctricos, en gran parte gracias a los fondos del Volkswagen Mitigation Trust.

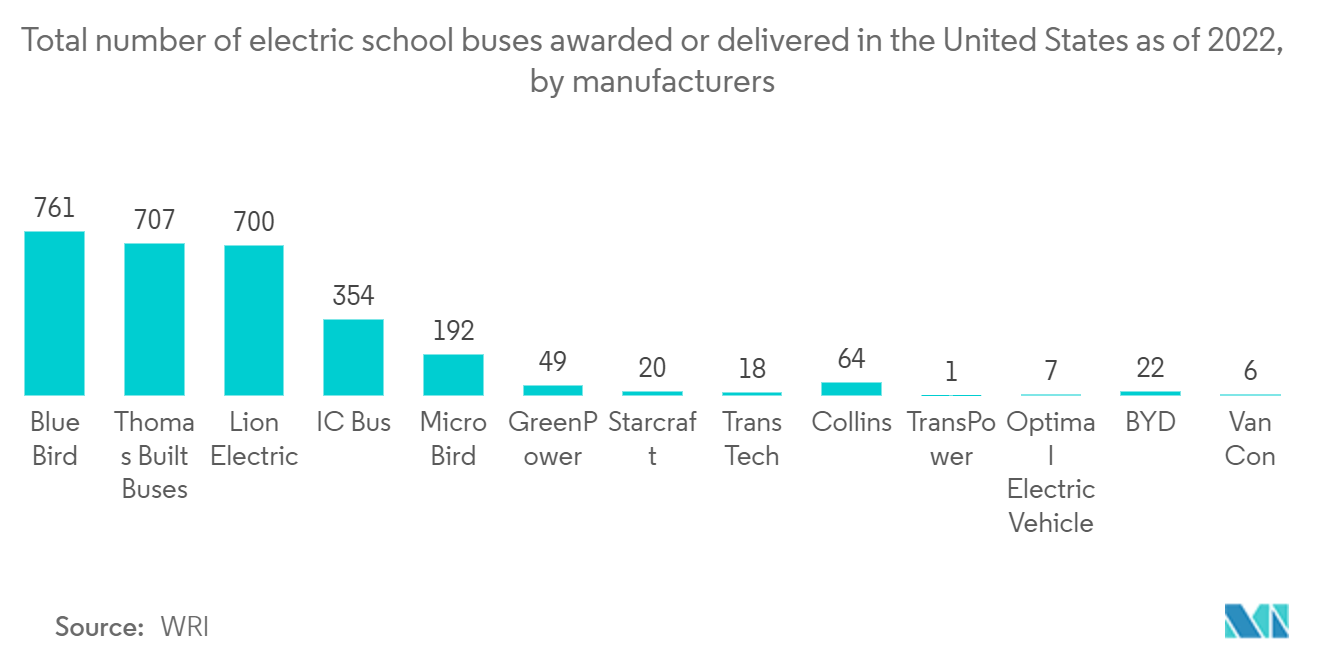

Muchos fabricantes regionales están trabajando con empresas de tecnología para desarrollar productos nuevos e innovadores, impulsando la competencia y el mercado. Por ejemplo, en septiembre de 2022, las escuelas de la ciudad de Modesto en California encargaron 30 autobuses escolares eléctricos Blue Bird All-American Tipo D. El acuerdo, el pedido más grande de autobuses escolares eléctricos de Blue Bird a un distrito escolar hasta la fecha, permite al distrito convertir aproximadamente el 50% de su flota de autobuses diésel en eléctricos.

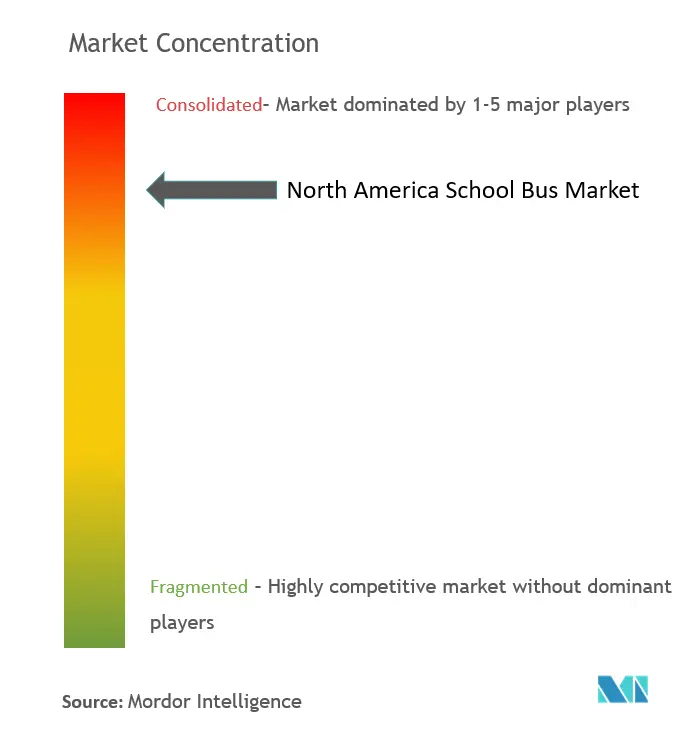

Descripción general de la industria de autobuses escolares de América del Norte

El mercado norteamericano de autobuses escolares está consolidado. La región se caracteriza por la presencia de importantes fabricantes de autobuses escolares que también abastecen a otros países. Blue Bird Corporation, IC Bus y Thomas Built Buses Inc. son los tres principales actores que se espera que ocupen una importante cuota de mercado. Otras empresas importantes son Collins Bus Corporation, Micro Bird y Lion Electric Company. Además, las empresas están introduciendo nuevas características de productos para aumentar sus cuotas de mercado.

En abril de 2022, Blue Bird Corporation, líder en autobuses escolares eléctricos y de bajas emisiones, recibió un pedido de ocho autobuses escolares eléctricos del Distrito Escolar Unificado de Orange (OUSD) en California. Debido a la compra, el distrito escolar duplicará con creces el tamaño de su actual flota de autobuses escolares eléctricos Blue Bird.

Líderes del mercado de autobuses escolares de América del Norte

-

Blue Bird Corporation

-

Daimler AG (Thomas Built Buses)

-

Collins Bus Corporation

-

Lion Electric Company

-

Navistar, Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de autobuses escolares de América del Norte

- Octubre de 2023 Blue Bird logró un hito al entregar su autobús escolar eléctrico de cero emisiones número 1.500 a las escuelas de la ciudad de Modesto en California. Recientemente, la compañía inauguró su centro de desarrollo de vehículos eléctricos (EV) en Georgia, con el objetivo de aumentar su capacidad de producción a largo plazo a 5.000 autobuses escolares eléctricos al año. Esta expansión subraya el compromiso de Blue Bird de promover los autobuses escolares de cero emisiones.

- Noviembre de 2023 The Lion Electric Company, un destacado fabricante especializado en vehículos totalmente eléctricos de servicio mediano y pesado, ha revelado la adquisición de una orden de compra provisional para 50 autobuses escolares totalmente eléctricos LionC de Highland Electric Fleets. Highland, un proveedor clave de electrificación como servicio para distritos escolares, entidades gubernamentales y operadores de flotas en toda América del Norte, es el ordenante.

- Noviembre de 2022 Lion Electric Co., un fabricante canadiense de vehículos pesados y medianos totalmente eléctricos, anunció la producción de su primer autobús escolar LionC de cero emisiones en su fábrica de Joliet, Illinois.

- Octubre de 2022 Thomas Built Buses (TBB) entregó su autobús escolar eléctrico de batería Proterra Powered Saf-T-Liner C2 Jouley número 200 a las Escuelas Públicas del Condado de Monroe (MCCSC) en Indiana. Monroe se convirtió en el primer condado de Indiana en recibir un autobús escolar eléctrico en el otoño de 2020 y desde entonces ha pedido 12 más, comprometiéndose a electrificar las 85 rutas principales de autobuses con autobuses eléctricos Jouley de TBB para 2028.

- Marzo de 2022 Thomas Built Buses y Highland Electric Fleets, el proveedor líder de América del Norte de servicios de electrificación llave en mano para flotas de autobuses escolares, anunciaron una ampliación de su asociación para reducir los costos iniciales y acelerar la adopción de autobuses escolares eléctricos.

Segmentación de la industria de autobuses escolares de América del Norte

Un autobús escolar es propiedad de una escuela o distrito escolar, está arrendado, contratado o operado por ella. Se utiliza regularmente para transportar estudiantes hacia y desde la escuela o actividades relacionadas con la escuela, sin incluir un autobús chárter ni un autobús de tránsito.

El mercado norteamericano de autobuses escolares está segmentado por tren motriz, tipo de autobús y región.

Por tren motriz, el mercado se segmenta en motores IC y eléctricos. Por tipo de autobús, el mercado se segmenta en tipo c, tipo d y otros tipos. Por regiones, el mercado está segmentado en Estados Unidos, Canadá y el resto de América del Norte. El informe ofrece los tamaños de mercado y las previsiones en valor (USD) para todos los segmentos anteriores.

| Motor CI |

| Eléctrico |

| Tipo C |

| Tipo D |

| Otros tipos |

| Estados Unidos |

| Canada |

| Resto de América del Norte |

| Tren motriz | Motor CI |

| Eléctrico | |

| Tipo de autobús | Tipo C |

| Tipo D | |

| Otros tipos | |

| Geografía | Estados Unidos |

| Canada | |

| Resto de América del Norte |

Preguntas frecuentes sobre investigación de mercado de autobuses escolares en América del Norte

¿Qué tamaño tiene el mercado de autobuses escolares de América del Norte?

Se espera que el tamaño del mercado de autobuses escolares de América del Norte alcance los 2,41 mil millones de dólares en 2024 y crezca a una tasa compuesta anual superior al 4,74% para alcanzar los 3,04 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de autobuses escolares de América del Norte?

En 2024, se espera que el tamaño del mercado de autobuses escolares de América del Norte alcance los 2,41 mil millones de dólares.

¿Quiénes son los actores clave en el mercado de autobuses escolares de América del Norte?

Blue Bird Corporation, Daimler AG (Thomas Built Buses), Collins Bus Corporation, Lion Electric Company, Navistar, Inc. son las principales empresas que operan en el mercado de autobuses escolares de América del Norte.

¿Qué años cubre este mercado de autobuses escolares de América del Norte y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de autobuses escolares de América del Norte se estimó en 2.300 millones de dólares. El informe cubre el tamaño histórico del mercado de Autobús escolar de América del Norte para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Autobús escolar de América del Norte para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de autobuses escolares en América del Norte

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de autobuses escolares en América del Norte en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de autobuses escolares en América del Norte incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.