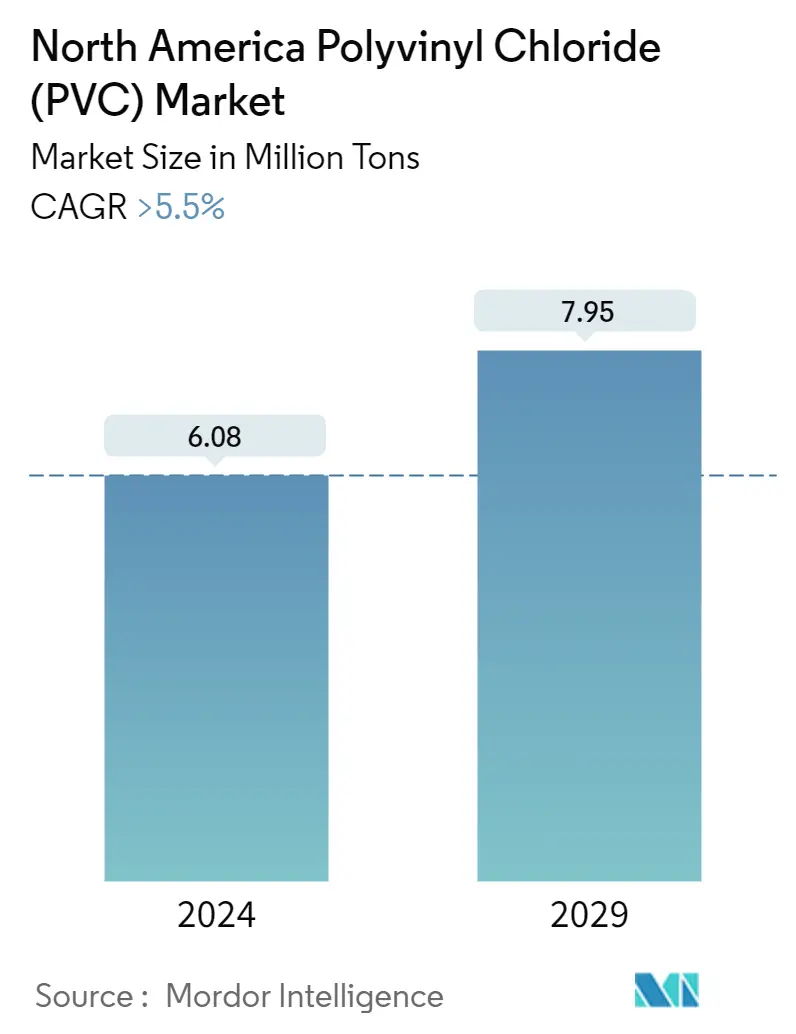

Tamaño del mercado de cloruro de polivinilo (PVC) de América del Norte

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| Volumen del Mercado (2024) | 6.08 millones de toneladas |

| Volumen del Mercado (2029) | 7.95 millones de toneladas |

| CAGR(2024 - 2029) | > 5.50 % |

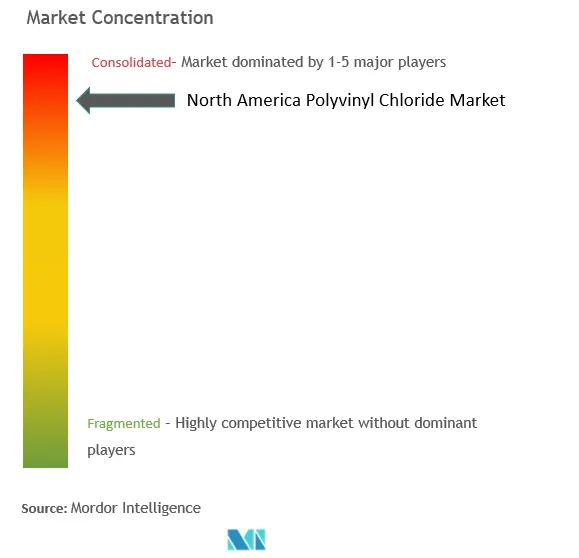

| Concentración del Mercado | Alto |

Principales actores_Market.webp)

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de cloruro de polivinilo (PVC) de América del Norte

El tamaño del mercado de cloruro de polivinilo de América del Norte se estima en 6,08 millones de toneladas en 2024 y se espera que alcance los 7,95 millones de toneladas en 2029, creciendo a una tasa compuesta anual superior al 5,5% durante el período previsto (2024-2029).

El brote de COVID-19 afectó significativamente al sector de la construcción de América del Norte debido a las prohibiciones y restricciones impuestas por el gobierno, limitando así el crecimiento del mercado de cloruro de polivinilo en la región. Pero desde que se levantaron estas restricciones en 2021, al sector le ha ido bien. Es probable que esto haga que el mercado vuelva a la senda de crecimiento que se estudió durante el período de pronóstico.

- A mediano plazo, es probable que el creciente uso de plásticos en la industria de la construcción y las crecientes aplicaciones en la industria de la salud impulsen el mercado del cloruro de polivinilo en América del Norte.

- Por otro lado, los efectos nocivos del polivinilo sobre las personas y el medio ambiente frenarán el crecimiento del mercado estudiado en los próximos años.

- Además, reciclar el cloruro de polivinilo y utilizarlo cada vez más en coches eléctricos podría generar una oportunidad en el futuro.

- En América del Norte, Estados Unidos es el mayor productor de cloruro de polivinilo y es probable que también siga siendo el mayor productor en los próximos años, ya que es probable que las industrias que lo utilizan crezcan aún más.

Tendencias del mercado de cloruro de polivinilo (PVC) en América del Norte

Creciente demanda de la industria de la construcción

- Las tuberías de PVC se han utilizado en la edificación y la construcción durante más de 60 años, ya que ofrecen valiosos ahorros de energía durante la producción, distribución de bajo costo y una vida útil segura y sin mantenimiento. Estas tuberías se utilizan ampliamente en sistemas de tuberías de agua, residuos y drenaje, ya que no sufren acumulaciones, incrustaciones, corrosión ni picaduras, y proporcionan superficies lisas, lo que reduce los requisitos de energía para el bombeo.

- Los suelos de PVC tienen varias ventajas, como durabilidad, libertad de efectos estéticos, facilidad de instalación, facilidad de limpieza, reciclabilidad, etc. Por ello, sus suelos se han utilizado a lo largo de los años. Otro ámbito de la industria de la edificación y la construcción donde se utiliza el PVC es el de los tejados. Se utiliza principalmente por sus bajos requerimientos de mantenimiento, ya que tiene una duración de más de 30 años.

- En la región de América del Norte, se espera que la industria de la construcción experimente un crecimiento moderado, respaldado por carreteras y puentes unifamiliares y la construcción institucional en los próximos años. En Estados Unidos, las regiones sur y oeste son las regiones clave para el crecimiento, con Nevada, Texas y Nuevo México liderando las perspectivas de crecimiento. En Canadá, se espera que la industria de la construcción en general reanude su crecimiento durante el período previsto, respaldada por un repunte de la construcción no relacionada con la construcción.

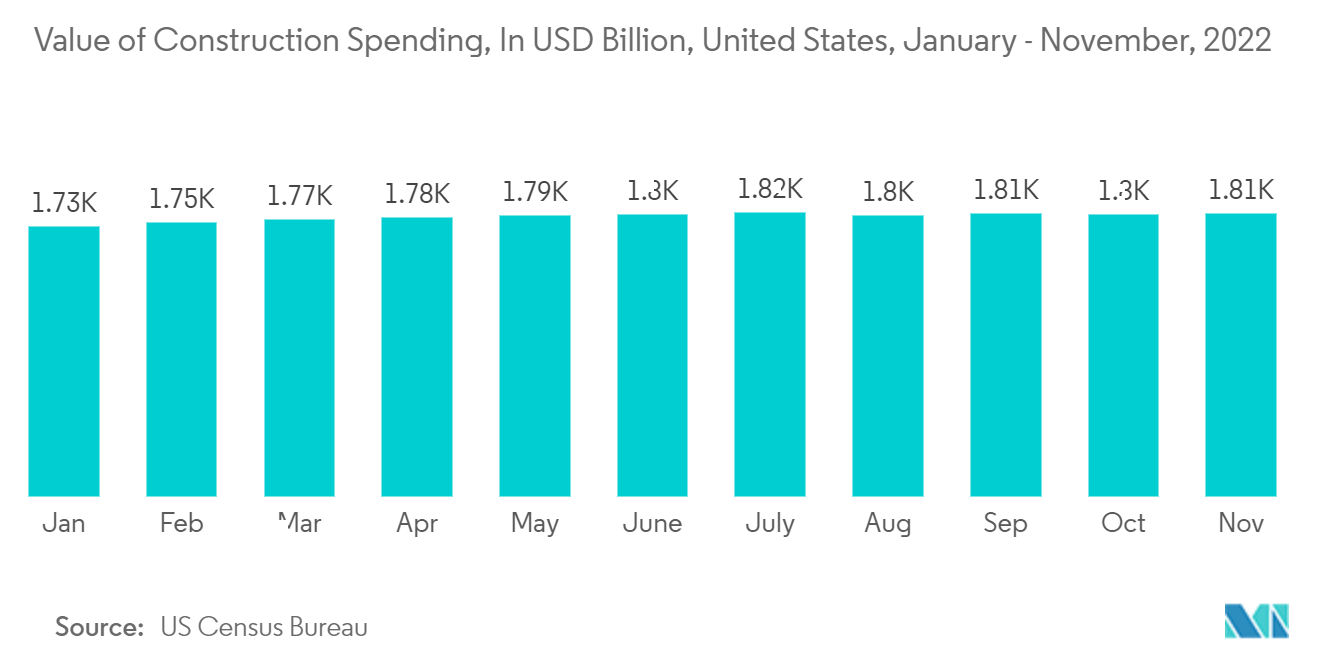

- Estados Unidos tiene una participación importante en la industria de la construcción en América del Norte. Además de Estados Unidos, Canadá y México también contribuyen significativamente a las inversiones en el sector de la construcción. Según la Oficina del Censo de EE. UU., durante noviembre de 2022, el gasto en construcción en Estados Unidos se estimó a una tasa anual ajustada estacionalmente de 1.807,5 mil millones de dólares, un 0,2% más que la estimación revisada de octubre de mil millones de dólares.

- En Canadá, varios proyectos gubernamentales, incluida la Iniciativa de Vivienda Asequible (AHI), el Plan de Nuevas Construcciones de Canadá (NBCP) y Made in Canada, respaldarán enormemente la expansión del sector. Además, como parte del Plan de Inversión en Canadá, el gobierno ha anunciado planes para invertir casi 140 mil millones de dólares en desarrollos de infraestructura en el país para 2028.

- El sector de la edificación y la construcción es la columna vertebral de la economía mexicana. Durante las últimas cinco décadas, México se ha urbanizado más rápido que la mayoría de los países de la OCDE (Organización para la Cooperación y el Desarrollo Económico). Además, en México, el Programa De Vivienda Social tuvo un aumento presupuestario del 179% a 200 millones de dólares en 2021, apoyando así el gasto en construcción. Además, se espera que las facilidades de préstamo y los planes hipotecarios favorables beneficien a la construcción residencial en el país.

- En los próximos años, es probable que la industria de la construcción y la edificación necesite más cloruro de polivinilo por todas las razones anteriores.

Estados Unidos dominará el crecimiento del mercado

Estados Unidos tiene una de las industrias de construcción más grandes de América del Norte. Según la Oficina del Censo de Estados Unidos, el valor anual de las nuevas construcciones realizadas en Estados Unidos representó 1.626.444 millones de dólares en 2021, frente a 1.499.570 millones de dólares en 2020.

- Además, la construcción no residencial en Estados Unidos alcanzó los 930.135 millones de dólares en noviembre de 2022, lo que supone un aumento del 11,79 por ciento con respecto a noviembre de 2021, según las estadísticas de la Oficina del Censo de Estados Unidos.

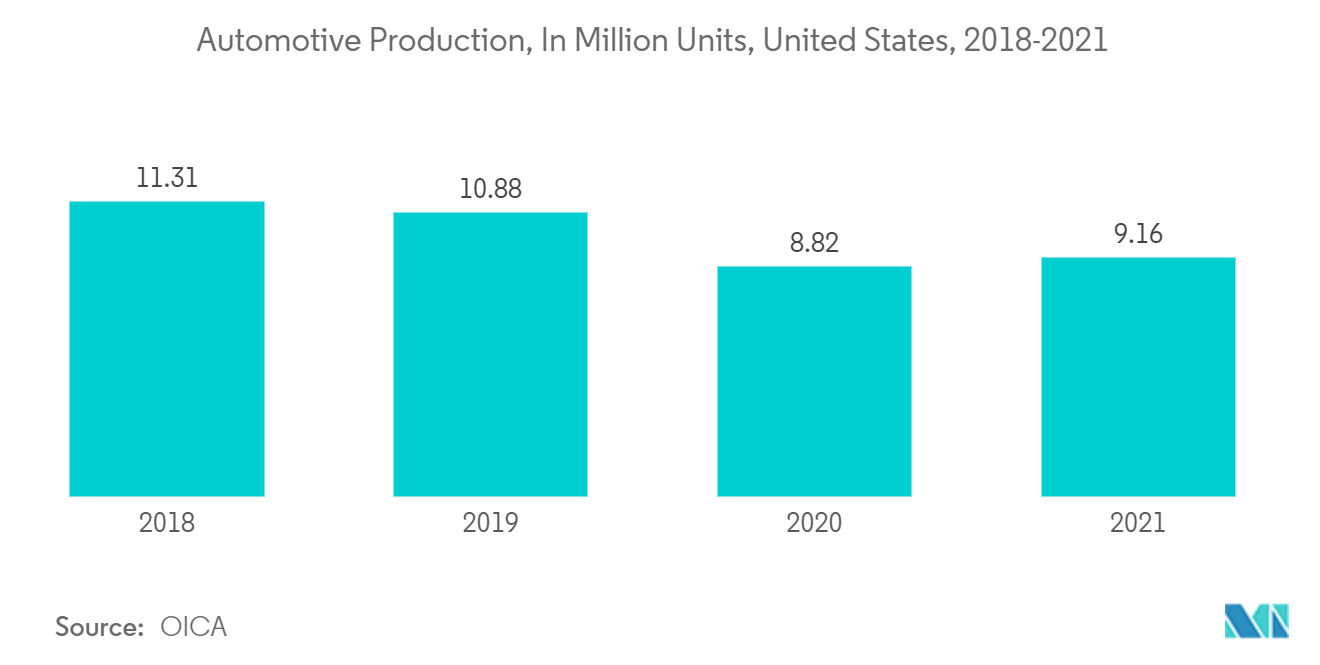

- Debido a su peso ligero, el cloruro de polivinilo (PVC) se utiliza ampliamente en la industria automotriz. El PVC tiene buena flexibilidad, estabilidad térmica, resistencia al fuego y alto brillo. El PVC se puede moldear en diversos productos flexibles y rígidos y admite extrusión, moldeo por inyección, moldeo por compresión y moldeo por soplado. Estados Unidos es el segundo mayor fabricante de automóviles después de China. En 2021, el país produjo 9,16 millones de unidades, un aumento del 3,8% respecto a los 8,8 millones de unidades de 2020.

- Sin embargo, Estados Unidos es el segundo mercado más grande de vehículos eléctricos. En Estados Unidos, según EV Revenues, en 2021, las matriculaciones totales de vehículos enchufables del país representaron alrededor de 6.56.900 unidades, registrando una tasa de crecimiento del 100% respecto a 2020. En julio de 2022, 63.366 vehículos eléctricos híbridos ( HEV) se vendieron en los Estados Unidos, registrando una tasa de caída del 14,7% con respecto a las ventas en julio de 2021.

- Durante el período de pronóstico, se espera que todos los factores anteriores tengan un gran efecto en el mercado analizado.

Descripción general de la industria del cloruro de polivinilo (PVC) de América del Norte

El mercado norteamericano de cloruro de polivinilo se consolida entre los cinco principales actores. Las principales empresas se han centrado en proporcionar mejores materiales para diversas industrias de usuarios finales. Los principales fabricantes (sin ningún orden en particular) de PVC norteamericanos son Formosa Plastics Corporation, Shin-Etsu Chemical Co. Ltd., Occidental Petroleum Corporation, Orbia (Mexichem SAB de CV) y Westlake Corporation.

Líderes del mercado de cloruro de polivinilo (PVC) en América del Norte

-

Formosa Plastics Corporation

-

Shin-Etsu Chemical Co., Ltd.

-

Orbia (Mexichem SAB de CV)

-

Occidental Petroleum Corporation

-

Westlake Corporation

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de cloruro de polivinilo (PVC) de América del Norte

- Diciembre de 2022 Wavin, una división de la empresa de construcción e infraestructura de Orbia, presentó una cartera de soluciones de agua potable de base biológica para proporcionar a las empresas de agua y a los contratistas de infraestructura una línea de productos sostenibles de vanguardia. Los nuevos productos de Wavin están fabricados con PVC de base biológica que sustituye el etileno por un bioetileno alternativo derivado de un flujo de residuos de biomasa y utiliza aceite vegetal.

- Agosto de 2022 Aurora Plastics amplió sus operaciones ubicadas en Streetsboro, Ohio. Con más de 100 millones de libras de capacidad adicional, la expansión permitirá a la empresa aumentar sus capacidades de compuestos termoplásticos en PVC rígido, aleaciones de PVC rígido y CPVC.

Informe de mercado de cloruro de polivinilo (PVC) de América del Norte índice

1. INTRODUCCIÓN

1.1 Supuestos del estudio

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Conductores

4.1.1 Aplicación cada vez mayor en las industrias de atención médica y dispositivos médicos

4.1.2 Creciente demanda de la industria de la construcción

4.2 Restricciones

4.2.1 Impacto peligroso en los seres humanos y el medio ambiente

4.2.2 Otras restricciones

4.3 Análisis de la cadena de valor de la industria

4.4 Análisis de las cinco fuerzas de Porter

4.4.1 El poder de negociacion de los proveedores

4.4.2 Poder de negociación de los consumidores

4.4.3 Amenaza de nuevos participantes

4.4.4 Amenaza de productos y servicios sustitutos

4.4.5 Grado de competencia

4.5 Tendencias de importación y exportación

5. SEGMENTACIÓN DEL MERCADO (Tamaño del Mercado en Valor y Volumen)

5.1 tipo de producto

5.1.1 PVC rígido

5.1.1.1 PVC rígido transparente

5.1.1.2 PVC rígido opaco

5.1.2 PVC flexible

5.1.2.1 PVC flexible transparente

5.1.2.2 PVC flexible opaco

5.1.3 PVC de baja emisión de humos

5.1.4 PVC clorado

5.2 Solicitud

5.2.1 Tuberías y accesorios

5.2.2 Películas y láminas

5.2.3 Alambres y cables

5.2.4 botellas

5.2.5 Perfiles, Mangueras y Tuberías

5.2.6 Otras aplicaciones

5.3 Industria del usuario final

5.3.1 Cuidado de la salud

5.3.2 Automotor

5.3.3 Electricidad y Electrónica

5.3.4 embalaje

5.3.5 Calzado

5.3.6 Construcción y edificación

5.3.7 Otras industrias de usuarios finales

5.4 Geografía

5.4.1 Estados Unidos

5.4.2 Canada

5.4.3 México

6. PANORAMA COMPETITIVO

6.1 Fusiones y Adquisiciones, Joint Ventures, Colaboraciones y Acuerdos

6.2 Análisis de cuota de mercado

6.3 Estrategias adoptadas por los principales actores

6.4 Perfiles de empresa

6.4.1 Amco Polymers

6.4.2 Aurora Plastics LLC (Nautic Partners, LLC.)

6.4.3 Formosa Plastics Corporation

6.4.4 Ineos

6.4.5 LG Chem

6.4.6 Occidental Petroleum Corporation

6.4.7 Orbia (Mexichem SAB de CV )

6.4.8 SABIC

6.4.9 Shin-Etsu Chemical Co. Ltd.

6.4.10 Westlake Corporation

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

7.1 Reciclaje de PVC

7.2 Acelerar el uso en vehículos eléctricos

Segmentación de la industria de cloruro de polivinilo (PVC) de América del Norte

El cloruro de polivinilo es fuerte y liviano, resistente a la intemperie, la putrefacción, la corrosión química y la abrasión, versátil y fácil de usar, ya que se puede cortar, moldear, soldar y unir en cualquier estilo. El mercado norteamericano de cloruro de polivinilo (PVC) está segmentado por tipo de producto (PVC rígido, PVC flexible, PVC con baja emisión de humo y PVC clorado), aplicación (tuberías y accesorios, películas y láminas, alambres y cables, botellas, perfiles, mangueras). y tuberías, y otras aplicaciones), industria de usuarios finales (edificación y construcción, automoción, electricidad y electrónica, embalaje, calzado, atención sanitaria y otras industrias de usuarios finales) y geografía (Estados Unidos, Canadá y México). El informe también ofrece el tamaño y las previsiones de los mercados para tres países de la región. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del volumen (toneladas).

| tipo de producto | ||||||

| ||||||

| ||||||

| ||||||

|

| Solicitud | ||

| ||

| ||

| ||

| ||

| ||

|

| Industria del usuario final | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Geografía | ||

| ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de cloruro de polivinilo (PVC) de América del Norte

¿Qué tamaño tiene el mercado de cloruro de polivinilo de América del Norte?

Se espera que el tamaño del mercado de cloruro de polivinilo de América del Norte alcance los 6,08 millones de toneladas en 2024 y crezca a una tasa compuesta anual superior al 5,5% para alcanzar los 7,95 millones de toneladas en 2029.

¿Cuál es el tamaño actual del mercado de Cloruro de polivinilo de América del Norte?

En 2024, se espera que el tamaño del mercado de cloruro de polivinilo de América del Norte alcance los 6,08 millones de toneladas.

¿Quiénes son los actores clave en el mercado Cloruro de polivinilo de América del Norte?

Formosa Plastics Corporation, Shin-Etsu Chemical Co., Ltd., Orbia (Mexichem SAB de CV), Occidental Petroleum Corporation, Westlake Corporation son las principales empresas que operan en el mercado de cloruro de polivinilo (PVC) de América del Norte.

¿Qué años cubre este mercado de cloruro de polivinilo de América del Norte y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de cloruro de polivinilo de América del Norte se estimó en 5,76 millones de toneladas. El informe cubre el tamaño histórico del mercado de América del Norte Cloruro de polivinilo durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de América del Norte Cloruro de polivinilo para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria del PVC de América del Norte

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de PVC de América del Norte en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de PVC de América del Norte incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.