Tamaño del mercado de tereftalato de polietileno (PET) de América del Norte

|

|

Período de Estudio | 2017 - 2029 |

|

|

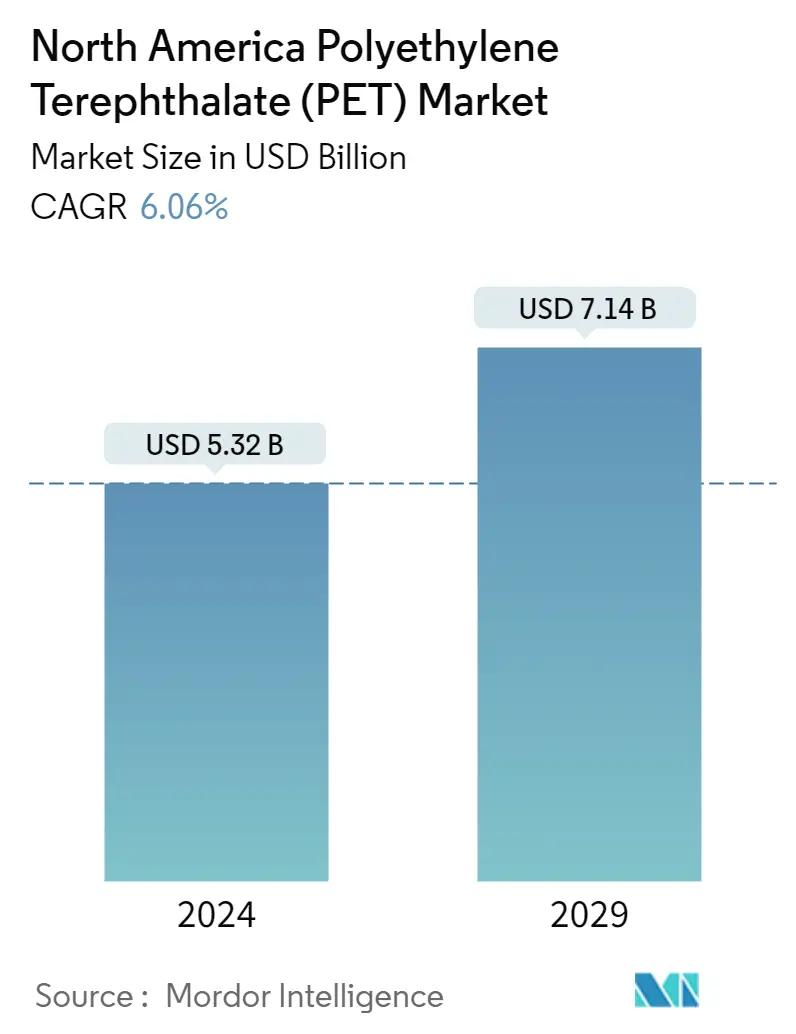

Volumen del mercado (2024) | USD 5.32 mil millones de dólares |

|

|

Volumen del mercado (2029) | USD 7.14 mil millones de dólares |

|

|

Concentración del Mercado | Alto |

|

|

Mayor participación por industria de usuarios finales | embalaje |

|

|

CAGR(2024 - 2029) | 6.06 % |

|

|

Mayor proporción por país | Estados Unidos |

Jugadores Principales |

||

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de tereftalato de polietileno (PET) de América del Norte

El tamaño del mercado de tereftalato de polietileno de América del Norte se estima en 5,32 mil millones de dólares en 2024 y se espera que alcance los 7,14 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 6,06% durante el período previsto (2024-2029).

La creciente demanda de la industria del embalaje y de la electricidad y la electrónica puede impulsar la demanda del mercado de PET durante el período previsto

- El tereftalato de polietileno tiene una amplia gama de aplicaciones en embalaje y electricidad y electrónica, como embalaje de alimentos y bebidas, especialmente refrescos, jugos y agua de tamaño conveniente, formas de bobinas, encapsulación eléctrica, dispositivos eléctricos, solenoides y medidores inteligentes. Los envases y los productos eléctricos y electrónicos representaron alrededor del 96,6% y el 2,0% de los ingresos del mercado de tereftalato de polietileno de la región, respectivamente, en 2022.

- La industria del embalaje es el mayor consumidor de resinas PET en la región debido al aumento significativo de hogares unipersonales y estilos de vida ajetreados, lo que resulta en una mayor demanda de productos alimenticios funcionales, preenvasados y convenientes. América del Norte es uno de los mercados dominantes en la industria del embalaje a nivel mundial, con una producción de envases de plástico que tendrá un volumen de 22,4 millones en 2022.

- La industria eléctrica y electrónica es la segunda más grande de la región, especialmente en Estados Unidos. La industria representó el 1,6% del PIB y generó unos ingresos de 576.100 millones de dólares en 2022 en la región, aumentando la demanda de productos eléctricos y electrónicos y fomentando la aparición de vehículos eléctricos, robots autónomos y tecnologías de defensa ultrasecretas.

- Se espera que la industria eléctrica y electrónica sea el consumidor de resinas PET de más rápido crecimiento en la región por ingresos, con una CAGR esperada del 8,18%, debido al aumento de las aplicaciones de PET para compuestos plásticos en productos eléctricos y electrónicos.

Estados Unidos dominará el mercado del PET gracias al dominio de la industria del embalaje

- América del Norte representó el 17,3% del consumo mundial de resina de tereftalato de polietileno (PET) en 2022 en volumen. La resina PET es uno de los polímeros clave utilizados en América del Norte debido a su dominio en la industria del embalaje.

- Estados Unidos tuvo la mayor cuota de mercado del 90,29% en 2022, un crecimiento del 7,68% en valor en comparación con el año anterior, atribuido al dominio del país en la industria del embalaje de América del Norte. El país ocupa el 80% de la producción de envases de plástico de América del Norte en términos de volumen. Los estilos de vida más ocupados, el aumento del poder adquisitivo y la creciente demanda de productos envasados rápidos y para llevar están impulsando la industria del embalaje de EE. UU. y el mercado del PET.

- El crecimiento de los sectores de bienes de consumo, alimentos, bebidas y comercio electrónico impulsa la demanda de resina PET en México. En 2022, el volumen de producción de plástico del país representó el 11,91% del mercado norteamericano. En 2022 aumentó a un ritmo del 3,87% respecto al año anterior. Se prevé que el aumento de la producción de envases de plástico impulsará la demanda de resina PET en el país en los próximos años.

- También se espera que México sea el consumidor de resina PET de más rápido crecimiento en América del Norte, con una tasa compuesta anual del 6,25% en términos de valor durante el período previsto. Los consumidores del país buscan envases que brinden comodidad y seguridad, portabilidad y frescura del producto. Así, se espera que la producción de envases de plástico en el país alcance los 3,57 millones de toneladas en 2029 desde 2,79 millones de toneladas en 2023.

Tendencias del mercado de tereftalato de polietileno (PET) de América del Norte

- Incrementar las inversiones en los sectores de aviación civil y defensa para impulsar la industria.

- Iniciativas gubernamentales de vehículos eléctricos para apoyar la producción automotriz

- Fuerte crecimiento en la construcción residencial para impulsar la industria

- Estilo de vida en evolución para aumentar las aplicaciones de envases de plástico

- América del Norte seguirá siendo importador neto de resinas PET

- Los precios volátiles del petróleo crudo y los factores geopolíticos pueden influir en gran medida en los precios de las resinas de PET

- Creciente sector del embalaje para fomentar la demanda de botellas de PET

- La tasa de reciclaje de PET en México se situó en 56%, Estados Unidos en 28.6% y Canadá en 9%

Descripción general de la industria del tereftalato de polietileno (PET) de América del Norte

El mercado de tereftalato de polietileno (PET) de América del Norte está bastante consolidado, con las cinco principales empresas ocupando el 97,94%. Los principales actores de este mercado son Alfa SAB de CV, Eastman Chemical Company, Formosa Plastics Group, Indorama Ventures Public Company Limited y Polyplex (ordenados alfabéticamente).

Líderes del mercado de tereftalato de polietileno (PET) de América del Norte

Alfa S.A.B. de C.V.

Eastman Chemical Company

Formosa Plastics Group

Indorama Ventures Public Company Limited

Polyplex

Other important companies include Far Eastern New Century Corporation, JBF Industries Ltd, Kimex SA de CV, Reliance Industries Limited, SABIC.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de tereftalato de polietileno (PET) de América del Norte

- Enero de 2023 Polyplex puso en marcha su nueva línea de película PET y recubridor fuera de línea en los Estados Unidos para atender la demanda interna y aumentar la capacidad en 50 kilotones.

- Septiembre de 2022 Eastman anunció un acuerdo con Ethicon, una empresa de Johnson Johnson MedTech, para obtener materiales Eastman Renew para el embalaje de barrera estéril de sus dispositivos médicos.

- Julio 2022 Alfa SAB de CV reinició la construcción de la planta integrada de PTA-PET en Corpus Christi, Texas, a través de una empresa conjunta (Corpus Christi Polymers) con Indorama Ventures y Far Eastern New Century.

Informe de mercado de tereftalato de polietileno (PET) de América del Norte índice

RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

INFORMAR OFERTAS

1. INTRODUCCIÓN

1.1. Supuestos de estudio y definición de mercado

1.2. Alcance del estudio

1.3. Metodología de investigación

2. TENDENCIAS CLAVE DE LA INDUSTRIA

2.1. Tendencias del usuario final

2.1.1. Aeroespacial

2.1.2. Automotor

2.1.3. Construcción y edificación

2.1.4. Electricidad y Electrónica

2.1.5. embalaje

2.2. Tendencias de importación y exportación

2.2.1. Comercio de tereftalato de polietileno (PET)

2.3. Tendencias de precios

2.4. Tendencias de formulario

2.5. Descripción general del reciclaje

2.5.1. Tendencias en el reciclaje de tereftalato de polietileno (PET)

2.6. Marco normativo

2.6.1. Canada

2.6.2. México

2.6.3. Estados Unidos

2.7. Análisis de la cadena de valor y del canal de distribución

3. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

3.1. Industria del usuario final

3.1.1. Automotor

3.1.2. Construcción y edificación

3.1.3. Electricidad y Electrónica

3.1.4. Industriales y Maquinaria

3.1.5. embalaje

3.1.6. Otras industrias de usuarios finales

3.2. País

3.2.1. Canada

3.2.2. México

3.2.3. Estados Unidos

4. PANORAMA COMPETITIVO

4.1. Movimientos estratégicos clave

4.2. Análisis de cuota de mercado

4.3. Panorama de la empresa

4.4. Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

4.4.1. Alfa S.A.B. de C.V.

4.4.2. Eastman Chemical Company

4.4.3. Far Eastern New Century Corporation

4.4.4. Formosa Plastics Group

4.4.5. Indorama Ventures Public Company Limited

4.4.6. JBF Industries Ltd

4.4.7. Kimex SA de CV

4.4.8. Polyplex

4.4.9. Reliance Industries Limited

4.4.10. SABIC

5. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEOS DE PLÁSTICOS DE INGENIERÍA

6. APÉNDICE

6.1. Descripción general global

6.1.1. Descripción general

6.1.2. Marco de las cinco fuerzas de Porter (análisis del atractivo de la industria)

6.1.3. Análisis de la cadena de valor global

6.1.4. Dinámica del mercado (DRO)

6.2. Fuentes y referencias

6.3. Lista de tablas y figuras

6.4. Perspectivas primarias

6.5. Paquete de datos

6.6. Glosario de términos

Lista de Tablas y Figuras

- Figura 1:

- INGRESOS POR PRODUCCIÓN DE COMPONENTES AEROESPACIALES, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 2:

- VOLUMEN DE PRODUCCIÓN DE AUTOMÓVILES, UNIDADES, NORTEAMÉRICA, 2017 - 2029

- Figura 3:

- SUPERFICIE DE PISO DE NUEVA CONSTRUCCIÓN, PIES CUADRADOS, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 4:

- INGRESOS POR PRODUCCIÓN DE PRODUCTOS ELÉCTRICOS Y ELECTRÓNICOS, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 5:

- VOLUMEN DE PRODUCCIÓN DE ENVASES DE PLÁSTICO, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 6:

- INGRESOS DE IMPORTACIÓN DE TEREFTALATO DE POLIETILENO (PET) POR PRINCIPALES PAÍSES, USD, AMÉRICA DEL NORTE, 2017 - 2021

- Figura 7:

- INGRESOS POR EXPORTACIÓN DE TEREFTALATO DE POLIETILENO (PET) POR PRINCIPALES PAÍSES, USD, AMÉRICA DEL NORTE, 2017 - 2021

- Figura 8:

- MERCADO DE TEREFTALATO DE POLIETILENO (PET) DE AMÉRICA DEL NORTE, TENDENCIAS DE PRECIOS, POR PAÍS, USD POR KG, 2017-2021

- Figura 9:

- INGRESOS DE TEREFTALATO DE POLIETILENO (PET) POR TIPO DE FORMA, USD, NORTEAMÉRICA, 2017, 2023 Y 2029

- Figura 10:

- VOLUMEN DE TEREFTALATO DE POLIETILENO (PET) CONSUMIDO, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 11:

- VALOR DEL TEREFTALATO DE POLIETILENO (PET) CONSUMIDO, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 12:

- VOLUMEN DE TEREFTALATO DE POLIETILENO (PET) CONSUMIDO POR LA INDUSTRIA DEL USUARIO FINAL, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 13:

- VALOR DEL TEREFTALATO DE POLIETILENO (PET) CONSUMIDO POR LA INDUSTRIA DEL USUARIO FINAL, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 14:

- PARTICIPACIÓN EN VOLUMEN DE TEREFTALATO DE POLIETILENO (PET) CONSUMIDO POR LA INDUSTRIA DEL USUARIO FINAL, %, AMÉRICA DEL NORTE, 2017, 2023 Y 2029

- Figura 15:

- PARTICIPACIÓN DEL VALOR DE TEREFTALATO DE POLIETILENO (PET) CONSUMIDO POR LA INDUSTRIA DEL USUARIO FINAL, %, AMÉRICA DEL NORTE, 2017, 2023 Y 2029

- Figura 16:

- VOLUMEN DE TEREFTALATO DE POLIETILENO (PET) CONSUMIDO EN LA INDUSTRIA AUTOMOTRIZ, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 17:

- VALOR DEL TEREFTALATO DE POLIETILENO (PET) CONSUMIDO EN LA INDUSTRIA AUTOMOTRIZ, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 18:

- PARTICIPACIÓN DEL VALOR DE TEREFTALATO DE POLIETILENO (PET) CONSUMIDO EN LA INDUSTRIA AUTOMOTRIZ POR PAÍS, %, AMÉRICA DEL NORTE, 2022 VS 2029

- Figura 19:

- VOLUMEN DE TEREFTALATO DE POLIETILENO (PET) CONSUMIDO EN LA INDUSTRIA DE LA EDIFICACIÓN Y LA CONSTRUCCIÓN, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 20:

- VALOR DEL TEREFTALATO DE POLIETILENO (PET) CONSUMIDO EN LA INDUSTRIA DE LA EDIFICACIÓN Y LA CONSTRUCCIÓN, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 21:

- PARTICIPACIÓN DEL VALOR DEL TEREFTALATO DE POLIETILENO (PET) CONSUMIDO EN LA INDUSTRIA DE LA EDIFICACIÓN Y LA CONSTRUCCIÓN POR PAÍS, %, AMÉRICA DEL NORTE, 2022 VS 2029

- Figura 22:

- VOLUMEN DE TEREFTALATO DE POLIETILENO (PET) CONSUMIDO EN LA INDUSTRIA ELÉCTRICA Y ELECTRÓNICA, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 23:

- VALOR DEL TEREFTALATO DE POLIETILENO (PET) CONSUMIDO EN LA INDUSTRIA ELÉCTRICA Y ELECTRÓNICA, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 24:

- PARTICIPACIÓN DEL VALOR DEL TEREFTALATO DE POLIETILENO (PET) CONSUMIDO EN LA INDUSTRIA ELÉCTRICA Y ELECTRÓNICA POR PAÍS, %, AMÉRICA DEL NORTE, 2022 VS 2029

- Figura 25:

- VOLUMEN DE TEREFTALATO DE POLIETILENO (PET) CONSUMIDO EN LA INDUSTRIA INDUSTRIAL Y DE MAQUINARIA, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 26:

- VALOR DEL TEREFTALATO DE POLIETILENO (PET) CONSUMIDO EN LA INDUSTRIA INDUSTRIAL Y DE MAQUINARIA, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 27:

- PARTICIPACIÓN DEL VALOR DE TEREFTALATO DE POLIETILENO (PET) CONSUMIDO EN LA INDUSTRIA INDUSTRIAL Y DE MAQUINARIA POR PAÍS, %, AMÉRICA DEL NORTE, 2022 VS 2029

- Figura 28:

- VOLUMEN DE TEREFTALATO DE POLIETILENO (PET) CONSUMIDO EN LA INDUSTRIA DEL EMBALAJE, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 29:

- VALOR DEL TEREFTALATO DE POLIETILENO (PET) CONSUMIDO EN LA INDUSTRIA DEL EMBALAJE, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 30:

- PARTICIPACIÓN DEL VALOR DE TEREFTALATO DE POLIETILENO (PET) CONSUMIDO EN LA INDUSTRIA DEL EMBALAJE POR PAÍS, %, AMÉRICA DEL NORTE, 2022 VS 2029

- Figura 31:

- VOLUMEN DE TEREFTALATO DE POLIETILENO (PET) CONSUMIDO EN OTRAS INDUSTRIAS DE USUARIO FINAL INDUSTRIA, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 32:

- VALOR DEL TEREFTALATO DE POLIETILENO (PET) CONSUMIDO EN OTRAS INDUSTRIAS DE USUARIO FINAL, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 33:

- PARTICIPACIÓN DEL VALOR DE TEREFTALATO DE POLIETILENO (PET) CONSUMIDO EN OTRAS INDUSTRIAS DE USUARIO FINAL INDUSTRIA POR PAÍS, %, AMÉRICA DEL NORTE, 2022 VS 2029

- Figura 34:

- VOLUMEN DE TEREFTALATO DE POLIETILENO (PET) CONSUMIDO POR PAÍS, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 35:

- VALOR DE TEREFTALATO DE POLIETILENO (PET) CONSUMIDO POR PAÍS, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 36:

- PARTICIPACIÓN EN VOLUMEN DE TEREFTALATO DE POLIETILENO (PET) CONSUMIDO POR PAÍS, %, AMÉRICA DEL NORTE, 2017, 2023 Y 2029

- Figura 37:

- PARTICIPACIÓN DEL VALOR DE TEREFTALATO DE POLIETILENO (PET) CONSUMIDO POR PAÍS, %, AMÉRICA DEL NORTE, 2017, 2023 Y 2029

- Figura 38:

- VOLUMEN DE TEREFTALATO DE POLIETILENO (PET) CONSUMIDO, TONELADAS, CANADÁ, 2017 - 2029

- Figura 39:

- VALOR DEL TEREFTALATO DE POLIETILENO (PET) CONSUMIDO, USD, CANADÁ, 2017 - 2029

- Figura 40:

- PARTICIPACIÓN DEL VALOR DE TEREFTALATO DE POLIETILENO (PET) CONSUMIDO POR LA INDUSTRIA DEL USUARIO FINAL, %, CANADÁ, 2022 VS 2029

- Figura 41:

- VOLUMEN DE TEREFTALATO DE POLIETILENO (PET) CONSUMIDO, TONELADAS, MÉXICO, 2017 - 2029

- Figura 42:

- VALOR DEL TEREFTALATO DE POLIETILENO (PET) CONSUMIDO, USD, MÉXICO, 2017 - 2029

- Figura 43:

- VALOR PARTICIPACIÓN DE TEREFTALATO DE POLIETILENO (PET) CONSUMIDO POR LA INDUSTRIA USUARIO FINAL, %, MÉXICO, 2022 VS 2029

- Figura 44:

- VOLUMEN DE TEREFTALATO DE POLIETILENO (PET) CONSUMIDO, TONELADAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 45:

- VALOR DEL TEREFTALATO DE POLIETILENO (PET) CONSUMIDO, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 46:

- PARTICIPACIÓN DEL VALOR DE TEREFTALATO DE POLIETILENO (PET) CONSUMIDO POR LA INDUSTRIA DEL USUARIO FINAL, %, ESTADOS UNIDOS, 2022 VS 2029

- Figura 47:

- EMPRESAS MÁS ACTIVAS POR NÚMERO DE MOVIMIENTOS ESTRATÉGICOS, NORTEAMÉRICA, 2019 - 2021

- Figura 48:

- ESTRATEGIAS MÁS ADOPTADAS, CONDE, NORTEAMÉRICA, 2019 - 2021

- Figura 49:

- PARTICIPACIÓN DE LA CAPACIDAD DE PRODUCCIÓN DE TEREFTALATO DE POLIETILENO (PET) POR PRINCIPALES PRODUCTORES, %, AMÉRICA DEL NORTE, 2022

Segmentación de la industria de tereftalato de polietileno (PET) de América del Norte

Automoción, edificación y construcción, electricidad y electrónica, industrial y maquinaria, embalaje están cubiertos como segmentos por la industria del usuario final. Canadá, México y Estados Unidos están cubiertos como segmentos por país.

- El tereftalato de polietileno tiene una amplia gama de aplicaciones en embalaje y electricidad y electrónica, como embalaje de alimentos y bebidas, especialmente refrescos, jugos y agua de tamaño conveniente, formas de bobinas, encapsulación eléctrica, dispositivos eléctricos, solenoides y medidores inteligentes. Los envases y los productos eléctricos y electrónicos representaron alrededor del 96,6% y el 2,0% de los ingresos del mercado de tereftalato de polietileno de la región, respectivamente, en 2022.

- La industria del embalaje es el mayor consumidor de resinas PET en la región debido al aumento significativo de hogares unipersonales y estilos de vida ajetreados, lo que resulta en una mayor demanda de productos alimenticios funcionales, preenvasados y convenientes. América del Norte es uno de los mercados dominantes en la industria del embalaje a nivel mundial, con una producción de envases de plástico que tendrá un volumen de 22,4 millones en 2022.

- La industria eléctrica y electrónica es la segunda más grande de la región, especialmente en Estados Unidos. La industria representó el 1,6% del PIB y generó unos ingresos de 576.100 millones de dólares en 2022 en la región, aumentando la demanda de productos eléctricos y electrónicos y fomentando la aparición de vehículos eléctricos, robots autónomos y tecnologías de defensa ultrasecretas.

- Se espera que la industria eléctrica y electrónica sea el consumidor de resinas PET de más rápido crecimiento en la región por ingresos, con una CAGR esperada del 8,18%, debido al aumento de las aplicaciones de PET para compuestos plásticos en productos eléctricos y electrónicos.

| Industria del usuario final | |

| Automotor | |

| Construcción y edificación | |

| Electricidad y Electrónica | |

| Industriales y Maquinaria | |

| embalaje | |

| Otras industrias de usuarios finales |

| País | |

| Canada | |

| México | |

| Estados Unidos |

Definición de mercado

- Industria del usuario final - La edificación y la construcción, el embalaje, la automoción, la maquinaria industrial, la electricidad y la electrónica y otras son las industrias de usuarios finales consideradas en el mercado de tereftalato de polietileno.

- Resina - Dentro del alcance del estudio, se consideran la resina virgen de tereftalato de polietileno en formas primarias como líquida, en polvo, en gránulos, etc.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 identificar variables clave: Las variables clave cuantificables (industria y extrañas) pertenecientes al segmento de producto específico y al país se seleccionan de un grupo de variables y factores relevantes basados en investigaciones documentales y revisión de la literatura; junto con aportes primarios de expertos. Estas variables se confirman aún más mediante modelos de regresión (cuando sea necesario).

- Paso 2 construir un modelo de mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con cifras históricas de mercado disponibles. A través de un proceso iterativo, se establecen las variables requeridas para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3 validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4 Resultados de la investigación: Informes sindicados, tareas de consultoría personalizadas, bases de datos y plataformas de suscripción