Tamaño del mercado de alimentos para mascotas de América del Norte

|

|

Período de Estudio | 2017 - 2029 |

|

|

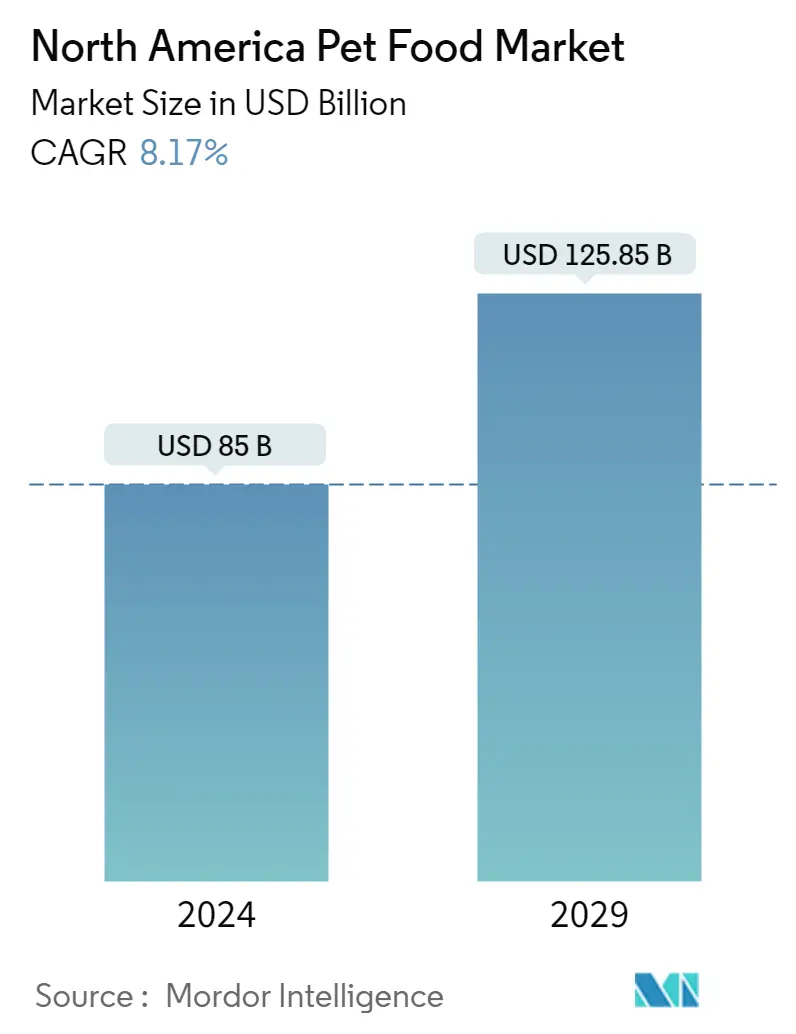

Tamaño del Mercado (2024) | USD 85.00 Billion |

|

|

Tamaño del Mercado (2029) | USD 125.85 Billion |

|

|

Mayor participación por mascotas | Perros |

|

|

CAGR (2024 - 2029) | 8.17 % |

|

|

Mayor participación por país | Estados Unidos |

|

|

Concentración del Mercado | Medio |

Jugadores Principales |

||

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de alimentos para mascotas de América del Norte

El tamaño del mercado de alimentos para mascotas de América del Norte se estima en 85 mil millones de dólares en 2024 y se espera que alcance los 125,85 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 8,17% durante el período previsto (2024-2029).

Los perros exhiben una gama más amplia de preferencias de alimentos para mascotas, lo que ha llevado a un mayor uso de alimentos comerciales para perros en comparación con los gatos.

- La industria de alimentos para mascotas en América del Norte está experimentando un rápido crecimiento, particularmente en el mercado de alimentos para mascotas. Los perros y gatos tuvieron una participación significativa tanto en el volumen como en el valor del mercado norteamericano de alimentos para mascotas. Esto puede atribuirse a la mayor conciencia sobre la salud y el bienestar entre los dueños de mascotas. Los perros suelen tener una dieta más variada en comparación con los gatos, y muchos dueños optan por alimentarlos con una combinación de comida seca y húmeda.

- Los alimentos y golosinas para mascotas son los principales tipos de alimento que se les da a los animales en la región y representaron el 85,5% de la cuota de mercado en 2022. En el pasado, los alimentos para mascotas consistían principalmente en productos secos y húmedos elaborados con carne y cereales. Sin embargo, debido a los cambios en las preferencias de los consumidores y a un mayor enfoque en la salud y el bienestar de las mascotas, la industria de alimentos para mascotas ha evolucionado para ofrecer una gama más amplia de productos que satisfacen necesidades y preferencias dietéticas específicas.

- Los principales canales de distribución de alimentos para mascotas en América del Norte son los supermercados, las tiendas de mascotas y los minoristas en línea, que en conjunto representaron una participación de mercado del 77,4% en 2022. Estos canales son los preferidos por los consumidores debido a su accesibilidad, conveniencia y popularidad en línea. compras.

- En términos de consumo, Estados Unidos y Canadá son los principales países de América del Norte y representan una participación de mercado combinada del 94,8% de alimentos para mascotas en 2022. Esto puede atribuirse a factores como las altas tasas de propiedad de mascotas, el aumento de los ingresos disponibles y cambiando las preferencias de los consumidores hacia alimentos premium y orgánicos para mascotas.

- Por lo tanto, el crecimiento del mercado de alimentos para mascotas está siendo impulsado por el aumento del comercio electrónico y el cambio en las preferencias de los consumidores hacia la salud y el bienestar de las mascotas. Se prevé que registre una tasa compuesta anual del 8,4% durante el período previsto.

Se prevé que la mayor adopción de productos comerciales de alimentos para mascotas en los Estados Unidos crezca más rápido que en otros países.

- El mercado norteamericano de alimentos para mascotas es uno de los más grandes del mercado mundial de alimentos para mascotas. En 2022, América del Norte representó 72,71 mil millones de dólares del mercado global debido a la gran población de mascotas, la alta tasa de adopción de mascotas en los últimos cinco años y la creciente conciencia sobre los productos alimenticios especializados para mascotas en la región.

- Estados Unidos tenía la mayor participación en el mercado norteamericano de alimentos para mascotas. Representó el 88,5% del mercado en 2022 debido a la mayor población de mascotas de la región y a la creciente humanización y premiumización de las mascotas. Por ejemplo, la población de mascotas en los Estados Unidos aumentó de 215,4 millones de cabezas en 2017 a 239,1 millones de cabezas en 2022, y el 40% de los dueños de mascotas compraron alimentos premium para mascotas en 2022.

- Canadá ocupó la segunda mayor participación del mercado y representó 4.530 millones de dólares en 2022 debido a la menor adopción de mascotas en comparación con Estados Unidos. Se espera que el país registre una tasa compuesta anual del 4,4% durante el período previsto debido a la creciente conciencia sobre la salud de las mascotas y el creciente gasto en mascotas.

- México es uno de los países de más rápido crecimiento en la región. Se anticipa registrar una CAGR del 7.1% durante el período de pronóstico debido a que los dueños de mascotas mexicanos compran cada vez más productos alimenticios nutritivos y de alta calidad para sus mascotas. Hay un aumento en la edad de las mascotas, lo que se espera contribuya a aumentar la demanda de dietas veterinarias en el país.

- Se prevé que la creciente población de mascotas, la creciente demanda de alimentos premium y la mayor conciencia sobre los problemas de salud de las mascotas impulsen el crecimiento del mercado norteamericano de alimentos para mascotas durante el período de pronóstico.

Tendencias del mercado de alimentos para mascotas en América del Norte

- La creciente adquisición de perros de refugios de animales y el ecosistema de mascotas en evolución están impulsando el crecimiento del mercado.

- El bajo mantenimiento y la comodidad están impulsando la adopción de otras mascotas

Descripción general de la industria de alimentos para mascotas de América del Norte

El mercado norteamericano de alimentos para mascotas está moderadamente consolidado, ocupando las cinco principales empresas el 45,37%. Los principales actores en este mercado son Colgate-Palmolive Company (Hill's Pet Nutrition Inc.), General Mills Inc., Mars Incorporated, Nestlé (Purina) y The JM Smucker Company (ordenados alfabéticamente).

Líderes del mercado de alimentos para mascotas en América del Norte

Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

General Mills Inc.

Mars Incorporated

Nestle (Purina)

The J. M. Smucker Company

Other important companies include ADM, Clearlake Capital Group, L.P. (Wellness Pet Company Inc.), PLB International, Schell & Kampeter Inc. (Diamond Pet Foods), Virbac.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de alimentos para mascotas de América del Norte

- Julio de 2023 Hill's Pet Nutrition presentó sus nuevos productos de proteína de insectos y abadejo certificados por MSC (Marine Stewardship Council) para mascotas con estómagos y líneas de piel sensibles. Contienen vitaminas, ácidos grasos omega-3 y antioxidantes.

- Junio de 2023 Mars Incorporated lanzó su marca premium para gatos SHEBA en Canadá, ofreciendo a los padres de gatos fórmulas húmedas a través de su línea SHEBA BISTRO.

- Mayo de 2023 Nestlé Purina lanzó nuevas golosinas para gatos bajo la marca Friskies Friskies Playfuls - Treats. Estas golosinas tienen forma redonda y están disponibles en sabores de pollo, hígado, salmón y camarones para gatos adultos.

Informe del mercado de alimentos para mascotas de América del Norte índice

RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

INFORMAR OFERTAS

1. INTRODUCCIÓN

1.1. Supuestos de estudio y definición de mercado

1.2. Alcance del estudio

1.3. Metodología de investigación

2. TENDENCIAS CLAVE DE LA INDUSTRIA

2.1. Población de mascotas

2.1.1. gatos

2.1.2. Perros

2.1.3. Otras mascotas

2.2. Gasto de mascotas

2.3. Marco normativo

2.4. Análisis de la cadena de valor y del canal de distribución

3. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

3.1. Producto alimenticio para mascotas

3.1.1. Alimento

3.1.1.1. Por subproducto

3.1.1.1.1. Alimento seco para mascotas

3.1.1.1.1.1. Por alimento para mascotas Sub Dry

3.1.1.1.1.1.1. croquetas

3.1.1.1.1.1.2. Otros alimentos secos para mascotas

3.1.1.1.2. Comida húmeda para mascotas

3.1.2. Nutracéuticos/suplementos para mascotas

3.1.2.1. Por subproducto

3.1.2.1.1. Bioactivos de la leche

3.1.2.1.2. Ácidos grasos omega-3

3.1.2.1.3. Probióticos

3.1.2.1.4. Proteínas y péptidos

3.1.2.1.5. Vitaminas y minerales

3.1.2.1.6. Otros nutracéuticos

3.1.3. Golosinas para mascotas

3.1.3.1. Por subproducto

3.1.3.1.1. Delicias crujientes

3.1.3.1.2. Golosinas dentales

3.1.3.1.3. Delicias liofilizadas y secas

3.1.3.1.4. Golosinas suaves y masticables

3.1.3.1.5. Otras delicias

3.1.4. Dietas veterinarias para mascotas

3.1.4.1. Por subproducto

3.1.4.1.1. Diabetes

3.1.4.1.2. Sensibilidad Digestiva

3.1.4.1.3. Dietas para el cuidado bucal

3.1.4.1.4. Renal

3.1.4.1.5. Enfermedad del tracto urinario

3.1.4.1.6. Otras dietas veterinarias

3.2. Mascotas

3.2.1. gatos

3.2.2. Perros

3.2.3. Otras mascotas

3.3. Canal de distribución

3.3.1. Tiendas de conveniencia

3.3.2. Canal en línea

3.3.3. Tiendas especializadas

3.3.4. Supermercados/Hipermercados

3.3.5. Otros canales

3.4. País

3.4.1. Canada

3.4.2. México

3.4.3. Estados Unidos

3.4.4. Resto de América del Norte

4. PANORAMA COMPETITIVO

4.1. Movimientos estratégicos clave

4.2. Análisis de cuota de mercado

4.3. Panorama de la empresa

4.4. Perfiles de empresa

4.4.1. ADM

4.4.2. Clearlake Capital Group, L.P. (Wellness Pet Company Inc.)

4.4.3. Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

4.4.4. General Mills Inc.

4.4.5. Mars Incorporated

4.4.6. Nestle (Purina)

4.4.7. PLB International

4.4.8. Schell & Kampeter Inc. (Diamond Pet Foods)

4.4.9. The J. M. Smucker Company

4.4.10. Virbac

5. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEO DE ALIMENTOS PARA MASCOTAS

6. APÉNDICE

6.1. Descripción general global

6.1.1. Descripción general

6.1.2. El marco de las cinco fuerzas de Porter

6.1.3. Análisis de la cadena de valor global

6.1.4. Dinámica del mercado (DRO)

6.2. Fuentes y referencias

6.3. Lista de tablas y figuras

6.4. Perspectivas primarias

6.5. Paquete de datos

6.6. Glosario de términos

Lista de Tablas y Figuras

- Figura 1:

- POBLACIÓN DE GATOS MASCOTAS, NÚMERO, AMÉRICA DEL NORTE, 2017 - 2022

- Figura 2:

- POBLACIÓN DE PERROS MASCOTAS, NÚMERO, AMÉRICA DEL NORTE, 2017 - 2022

- Figura 3:

- POBLACIÓN DE OTRAS MASCOTAS, NÚMERO, AMÉRICA DEL NORTE, 2017 - 2022

- Figura 4:

- GASTO EN MASCOTAS POR GATO, USD, NORTEAMÉRICA, 2017 - 2022

- Figura 5:

- GASTO EN MASCOTAS POR PERRO, USD, NORTEAMÉRICA, 2017 - 2022

- Figura 6:

- GASTO EN MASCOTAS POR OTRA MASCOTA, USD, AMÉRICA DEL NORTE, 2017 - 2022

- Figura 7:

- VOLUMEN DE ALIMENTO PARA MASCOTAS, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 8:

- VALOR DEL ALIMENTO PARA MASCOTAS, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 9:

- VOLUMEN DE ALIMENTO PARA MASCOTAS POR CATEGORÍAS DE PRODUCTOS DE ALIMENTO PARA MASCOTAS, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 10:

- VALOR DE ALIMENTOS PARA MASCOTAS POR CATEGORÍAS DE PRODUCTOS DE ALIMENTO PARA MASCOTAS, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 11:

- PARTICIPACIÓN EN VOLUMEN DE ALIMENTOS PARA MASCOTAS POR CATEGORÍAS DE PRODUCTOS DE ALIMENTO PARA MASCOTAS, %, AMÉRICA DEL NORTE, 2017 VS 2023 VS 2029

- Figura 12:

- PARTICIPACIÓN DEL VALOR DE ALIMENTOS PARA MASCOTAS POR CATEGORÍAS DE PRODUCTOS DE ALIMENTO PARA MASCOTAS, %, AMÉRICA DEL NORTE, 2017 VS 2023 VS 2029

- Figura 13:

- VOLUMEN DE ALIMENTO PARA MASCOTAS POR SUBCATEGORÍAS DE PRODUCTOS, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 14:

- VALOR DE ALIMENTOS PARA MASCOTAS POR SUBCATEGORÍAS DE PRODUCTOS, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 15:

- PARTICIPACIÓN EN VOLUMEN DE ALIMENTOS PARA MASCOTAS POR SUBCATEGORÍAS DE PRODUCTOS, %, AMÉRICA DEL NORTE, 2017 VS 2023 VS 2029

- Figura 16:

- PARTICIPACIÓN DEL VALOR DE ALIMENTOS PARA MASCOTAS POR SUBCATEGORÍAS DE PRODUCTOS, %, AMÉRICA DEL NORTE, 2017 VS 2023 VS 2029

- Figura 17:

- VOLUMEN DE ALIMENTO PARA MASCOTAS POR CATEGORÍAS DE ALIMENTOS SUBSECO PARA MASCOTAS, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 18:

- VALOR DE ALIMENTOS PARA MASCOTAS POR CATEGORÍAS DE ALIMENTOS SECOS PARA MASCOTAS, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 19:

- PARTICIPACIÓN EN VOLUMEN DE ALIMENTOS PARA MASCOTAS POR CATEGORÍAS DE ALIMENTOS SUBSECO PARA MASCOTAS, %, AMÉRICA DEL NORTE, 2017 VS 2023 VS 2029

- Figura 20:

- PARTICIPACIÓN DEL VALOR DE ALIMENTOS PARA MASCOTAS POR CATEGORÍAS DE ALIMENTOS SUBSECO PARA MASCOTAS, %, AMÉRICA DEL NORTE, 2017 VS 2023 VS 2029

- Figura 21:

- VOLUMEN DE croquetas, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 22:

- VALOR DE LAS CROMATAS, USD, NORTEAMÉRICA, 2017 -

- Figura 23:

- VALOR PARTICIPACIÓN DE KIBBLES POR CANAL DE DISTRIBUCIÓN, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 24:

- VOLUMEN DE OTROS ALIMENTOS SECOS PARA MASCOTAS, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 25:

- VALOR DE OTROS ALIMENTOS SECOS PARA MASCOTAS, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 26:

- PARTICIPACIÓN DEL VALOR DE OTROS ALIMENTOS SECOS PARA MASCOTAS POR CANAL DE DISTRIBUCIÓN, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 27:

- VOLUMEN DE ALIMENTO HÚMEDO PARA MASCOTAS, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 28:

- VALOR DEL ALIMENTO HÚMEDO PARA MASCOTAS, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 29:

- PARTICIPACIÓN DEL VALOR DE ALIMENTOS HÚMEDOS PARA MASCOTAS POR CANAL DE DISTRIBUCIÓN, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 30:

- VOLUMEN DE ALIMENTO PARA MASCOTAS POR SUBCATEGORÍAS DE PRODUCTOS, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 31:

- VALOR DE ALIMENTOS PARA MASCOTAS POR SUBCATEGORÍAS DE PRODUCTOS, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 32:

- PARTICIPACIÓN EN VOLUMEN DE ALIMENTOS PARA MASCOTAS POR SUBCATEGORÍAS DE PRODUCTOS, %, AMÉRICA DEL NORTE, 2017 VS 2023 VS 2029

- Figura 33:

- PARTICIPACIÓN DEL VALOR DE ALIMENTOS PARA MASCOTAS POR SUBCATEGORÍAS DE PRODUCTOS, %, AMÉRICA DEL NORTE, 2017 VS 2023 VS 2029

- Figura 34:

- VOLUMEN DE BIOACTIVOS DE LA LECHE, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 35:

- VALOR DE LOS BIOACTIVOS DE LA LECHE, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 36:

- PARTICIPACIÓN DEL VALOR DE BIOACTIVOS LECHES POR CANAL DE DISTRIBUCIÓN, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 37:

- VOLUMEN DE ÁCIDOS GRASOS OMEGA-3, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 38:

- VALOR DE LOS ÁCIDOS GRASOS OMEGA-3, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 39:

- PARTICIPACIÓN DEL VALOR DE ÁCIDOS GRASOS OMEGA-3 POR CANAL DE DISTRIBUCIÓN, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 40:

- VOLUMEN DE PROBIÓTICOS, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 41:

- VALOR DE LOS PROBIÓTICOS, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 42:

- PARTICIPACIÓN DEL VALOR DE PROBIÓTICOS POR CANAL DE DISTRIBUCIÓN, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 43:

- VOLUMEN DE PROTEÍNAS Y PÉPTIDOS, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 44:

- VALOR DE PROTEÍNAS Y PEPTIDOS, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 45:

- PARTICIPACIÓN DEL VALOR DE PROTEÍNAS Y PÉPTIDOS POR CANAL DE DISTRIBUCIÓN, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 46:

- VOLUMEN DE VITAMINAS Y MINERALES, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 47:

- VALOR DE VITAMINAS Y MINERALES, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 48:

- PARTICIPACIÓN DEL VALOR DE VITAMINAS Y MINERALES POR CANAL DE DISTRIBUCIÓN, %, NORTEAMÉRICA, 2022 Y 2029

- Figura 49:

- VOLUMEN DE OTROS NUTRACÉUTICOS, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 50:

- VALOR DE OTROS NUTRACÉUTICOS, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 51:

- PARTICIPACIÓN DEL VALOR DE OTROS NUTRACÉUTICOS POR CANAL DE DISTRIBUCIÓN, %, NORTEAMÉRICA, 2022 Y 2029

- Figura 52:

- VOLUMEN DE ALIMENTO PARA MASCOTAS POR SUBCATEGORÍAS DE PRODUCTOS, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 53:

- VALOR DE ALIMENTOS PARA MASCOTAS POR SUBCATEGORÍAS DE PRODUCTOS, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 54:

- PARTICIPACIÓN EN VOLUMEN DE ALIMENTOS PARA MASCOTAS POR SUBCATEGORÍAS DE PRODUCTOS, %, AMÉRICA DEL NORTE, 2017 VS 2023 VS 2029

- Figura 55:

- PARTICIPACIÓN DEL VALOR DE ALIMENTOS PARA MASCOTAS POR SUBCATEGORÍAS DE PRODUCTOS, %, AMÉRICA DEL NORTE, 2017 VS 2023 VS 2029

- Figura 56:

- VOLUMEN DE DELICIAS CRUJENTES, TONELADA MÉTRICA, NORTEAMÉRICA, 2017 - 2029

- Figura 57:

- VALOR DE LAS DELICIAS CRUJIENTES, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 58:

- VALOR PARTICIPACIÓN DE DELICIAS CRUJIENTES POR CANAL DE DISTRIBUCIÓN, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 59:

- VOLUMEN DE TRATAMIENTOS DENTALES, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 60:

- VALOR DE LOS REGALOS DENTALES, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 61:

- VALOR PARTICIPACIÓN DE TRATAMIENTOS DENTALES POR CANAL DE DISTRIBUCIÓN, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 62:

- VOLUMEN DE DELicias liofilizadas y cecina, TONELADAS MÉTRICAS, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 63:

- VALOR DE LAS DELicias liofilizadas y de cecina, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 64:

- PARTICIPACIÓN DEL VALOR DE TRATAMIENTOS LIOFILIZADOS Y CECINAS POR CANAL DE DISTRIBUCIÓN, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 65:

- VOLUMEN DE GOLOSINAS SUAVES Y MASTICABLES, TONELADAS MÉTRICAS, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 66:

- VALOR DE LAS GOLOSINAS SUAVES Y MASTICABLES, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 67:

- VALOR PARTICIPADO DE GOLOSINAS SUAVES Y MASTICABLES POR CANAL DE DISTRIBUCIÓN, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 68:

- VOLUMEN DE OTRAS DELicias, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 69:

- VALOR DE OTRAS DELicias, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 70:

- PARTICIPACIÓN DEL VALOR DE OTRAS DELICIAS POR CANAL DE DISTRIBUCIÓN, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 71:

- VOLUMEN DE ALIMENTO PARA MASCOTAS POR SUBCATEGORÍAS DE PRODUCTOS, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 72:

- VALOR DE ALIMENTOS PARA MASCOTAS POR SUBCATEGORÍAS DE PRODUCTOS, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 73:

- PARTICIPACIÓN EN VOLUMEN DE ALIMENTOS PARA MASCOTAS POR SUBCATEGORÍAS DE PRODUCTOS, %, AMÉRICA DEL NORTE, 2017 VS 2023 VS 2029

- Figura 74:

- PARTICIPACIÓN DEL VALOR DE ALIMENTOS PARA MASCOTAS POR SUBCATEGORÍAS DE PRODUCTOS, %, AMÉRICA DEL NORTE, 2017 VS 2023 VS 2029

- Figura 75:

- VOLUMEN DE DIABETES, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 76:

- VALOR DE LA DIABETES, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 77:

- PARTICIPACIÓN DEL VALOR DE LA DIABETES POR CANAL DE DISTRIBUCIÓN, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 78:

- VOLUMEN DE SENSIBILIDAD DIGESTIVA, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 79:

- VALOR DE LA SENSIBILIDAD DIGESTIVA, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 80:

- PARTICIPACIÓN DEL VALOR DE LA SENSIBILIDAD DIGESTIVA POR CANAL DE DISTRIBUCIÓN, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 81:

- VOLUMEN DE DIETAS PARA EL CUIDADO BUCAL, TONELADAS MÉTRICAS, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 82:

- VALOR DE LAS DIETAS PARA EL CUIDADO BUCAL, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 83:

- PARTICIPACIÓN DEL VALOR DE LAS DIETAS PARA EL CUIDADO BUCAL POR CANAL DE DISTRIBUCIÓN, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 84:

- VOLUMEN DE RENAL, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 85:

- VALOR DEL RENAL, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 86:

- PARTICIPACIÓN DEL VALOR DEL RENAL POR CANAL DE DISTRIBUCIÓN, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 87:

- VOLUMEN DE ENFERMEDADES DEL TRACTO URINARIO, TONELADAS MÉTRICAS, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 88:

- VALOR DE LAS ENFERMEDADES DE LAS VÍAS URINARIAS, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 89:

- PARTICIPACIÓN DEL VALOR DE ENFERMEDADES DEL TRACTO URINARIO POR CANAL DE DISTRIBUCIÓN, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 90:

- VOLUMEN DE OTRAS DIETAS VETERINARIAS, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 91:

- VALOR DE OTRAS DIETAS VETERINARIAS, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 92:

- PARTICIPACIÓN DEL VALOR DE OTRAS DIETAS VETERINARIAS POR CANAL DE DISTRIBUCIÓN, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 93:

- VOLUMEN DE ALIMENTO PARA MASCOTAS POR TIPO DE MASCOTA, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 94:

- VALOR DE ALIMENTOS PARA MASCOTAS POR TIPO DE MASCOTA, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 95:

- PARTICIPACIÓN EN VOLUMEN DE ALIMENTOS PARA MASCOTAS POR TIPO DE MASCOTA, %, AMÉRICA DEL NORTE, 2017 VS 2023 VS 2029

- Figura 96:

- PARTICIPACIÓN DEL VALOR DE ALIMENTOS PARA MASCOTAS POR TIPO DE MASCOTA, %, AMÉRICA DEL NORTE, 2017 VS 2023 VS 2029

- Figura 97:

- VOLUMEN DE ALIMENTO PARA GATOS, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 98:

- VALOR DEL ALIMENTO PARA GATOS, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 99:

- PARTICIPACIÓN DEL VALOR DE ALIMENTOS PARA GATOS POR CATEGORÍAS DE ALIMENTOS PARA MASCOTAS, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 100:

- VOLUMEN DE ALIMENTO PARA PERROS MASCOTAS, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 101:

- VALOR DEL ALIMENTO PARA PERROS MASCOTAS, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 102:

- PARTICIPACIÓN DEL VALOR DE ALIMENTOS PARA PERROS POR CATEGORÍAS DE ALIMENTOS PARA MASCOTAS, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 103:

- VOLUMEN DE OTROS ALIMENTOS PARA MASCOTAS, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 104:

- VALOR DE OTROS ALIMENTOS PARA MASCOTAS, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 105:

- PARTICIPACIÓN DEL VALOR DE OTROS ALIMENTOS PARA MASCOTAS POR CATEGORÍAS DE ALIMENTOS PARA MASCOTAS, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 106:

- VOLUMEN DE ALIMENTOS PARA MASCOTAS VENDIDOS A TRAVÉS DE CANALES DE DISTRIBUCIÓN, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 107:

- VALOR DE ALIMENTOS PARA MASCOTAS VENDIDOS A TRAVÉS DE CANALES DE DISTRIBUCIÓN, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 108:

- PARTICIPACIÓN EN VOLUMEN DE ALIMENTOS PARA MASCOTAS VENDIDOS A TRAVÉS DE CANALES DE DISTRIBUCIÓN, %, AMÉRICA DEL NORTE, 2017 VS 2023 VS 2029

- Figura 109:

- PARTICIPACIÓN DEL VALOR DE ALIMENTOS PARA MASCOTAS VENDIDOS A TRAVÉS DE CANALES DE DISTRIBUCIÓN, %, AMÉRICA DEL NORTE, 2017 VS 2023 VS 2029

- Figura 110:

- VOLUMEN DE ALIMENTOS PARA MASCOTAS VENDIDOS EN TIENDAS DE CONVENIENCIA, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 111:

- VALOR DE ALIMENTOS PARA MASCOTAS VENDIDOS EN TIENDAS DE CONVENIENCIA, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 112:

- PARTICIPACIÓN DEL VALOR DE ALIMENTOS PARA MASCOTAS VENDIDOS A TRAVÉS DE TIENDAS DE CONVENIENCIA POR CATEGORÍAS DE PRODUCTOS DE ALIMENTO PARA MASCOTAS, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 113:

- VOLUMEN DE ALIMENTOS PARA MASCOTAS VENDIDOS A TRAVÉS DEL CANAL ONLINE, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 114:

- VALOR DE ALIMENTOS PARA MASCOTAS VENDIDOS A TRAVÉS DEL CANAL EN LÍNEA, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 115:

- PARTICIPACIÓN DEL VALOR DE ALIMENTOS PARA MASCOTAS VENDIDOS A TRAVÉS DEL CANAL EN LÍNEA POR CATEGORÍAS DE PRODUCTOS DE ALIMENTOS PARA MASCOTAS, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 116:

- VOLUMEN DE ALIMENTOS PARA MASCOTAS VENDIDOS EN TIENDAS ESPECIALIZADAS, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 117:

- VALOR DE LOS ALIMENTOS PARA MASCOTAS VENDIDOS EN TIENDAS ESPECIALIZADAS, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 118:

- PARTICIPACIÓN DEL VALOR DE ALIMENTOS PARA MASCOTAS VENDIDOS A TRAVÉS DE TIENDAS ESPECIALIZADAS POR CATEGORÍAS DE PRODUCTOS DE ALIMENTOS PARA MASCOTAS, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 119:

- VOLUMEN DE ALIMENTOS PARA MASCOTAS VENDIDOS EN SUPERMERCADOS/HIPERMERCADOS, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 120:

- VALOR DE ALIMENTOS PARA MASCOTAS VENDIDOS EN SUPERMERCADOS/HIPERMERCADOS, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 121:

- PARTICIPACIÓN DEL VALOR DE ALIMENTOS PARA MASCOTAS VENDIDOS A TRAVÉS DE SUPERMERCADOS/HIPERMERCADOS POR CATEGORÍAS DE PRODUCTOS DE ALIMENTO PARA MASCOTAS, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 122:

- VOLUMEN DE ALIMENTOS PARA MASCOTAS VENDIDOS POR OTROS CANALES, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 123:

- VALOR DE ALIMENTOS PARA MASCOTAS VENDIDOS A TRAVÉS DE OTROS CANALES, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 124:

- PARTICIPACIÓN DEL VALOR DE ALIMENTOS PARA MASCOTAS VENDIDOS A TRAVÉS DE OTROS CANALES POR CATEGORÍAS DE PRODUCTOS DE ALIMENTOS PARA MASCOTAS, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 125:

- VOLUMEN DE ALIMENTO PARA MASCOTAS POR PAÍS, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 126:

- VALOR DEL ALIMENTO PARA MASCOTAS POR PAÍS, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 127:

- PARTICIPACIÓN EN VOLUMEN DE ALIMENTOS PARA MASCOTAS POR PAÍS, %, NORTEAMÉRICA, 2017 VS 2023 VS 2029

- Figura 128:

- PARTICIPACIÓN DEL VALOR DE ALIMENTOS PARA MASCOTAS POR PAÍS, %, AMÉRICA DEL NORTE, 2017 VS 2023 VS 2029

- Figura 129:

- VOLUMEN DE ALIMENTO PARA MASCOTAS, TONELADAS MÉTRICAS, CANADÁ, 2017 - 2029

- Figura 130:

- VALOR DEL ALIMENTO PARA MASCOTAS, USD, CANADÁ, 2017 - 2029

- Figura 131:

- PARTICIPACIÓN DEL VALOR DE ALIMENTOS PARA MASCOTAS POR PRODUCTO ALIMENTARIO PARA MASCOTAS, %, CANADÁ, 2022 Y 2029

- Figura 132:

- VOLUMEN DE ALIMENTO PARA MASCOTAS, TONELADAS MÉTRICAS, MÉXICO, 2017 - 2029

- Figura 133:

- VALOR DEL ALIMENTO PARA MASCOTAS, USD, MÉXICO, 2017 - 2029

- Figura 134:

- PARTICIPACIÓN DEL VALOR DEL ALIMENTO PARA MASCOTAS POR PRODUCTO ALIMENTARIO PARA MASCOTAS, %, MÉXICO, 2022 Y 2029

- Figura 135:

- VOLUMEN DE ALIMENTO PARA MASCOTAS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 136:

- VALOR DEL ALIMENTO PARA MASCOTAS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 137:

- PARTICIPACIÓN DEL VALOR DE ALIMENTOS PARA MASCOTAS POR PRODUCTO ALIMENTARIO PARA MASCOTAS, %, ESTADOS UNIDOS, 2022 Y 2029

- Figura 138:

- VOLUMEN DE ALIMENTO PARA MASCOTAS, TONELADAS MÉTRICAS, RESTO DE AMÉRICA DEL NORTE, 2017 - 2029

- Figura 139:

- VALOR DEL ALIMENTO PARA MASCOTAS, USD, RESTO DE NORTEAMÉRICA, 2017 - 2029

- Figura 140:

- PARTICIPACIÓN DEL VALOR DE ALIMENTOS PARA MASCOTAS POR PRODUCTO ALIMENTARIO PARA MASCOTAS, %, RESTO DE AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 141:

- EMPRESAS MÁS ACTIVAS POR NÚMERO DE MOVIMIENTOS ESTRATÉGICOS, CONTEO, AMÉRICA DEL NORTE, 2017 - 2023

- Figura 142:

- ESTRATEGIAS MÁS ADOPTADAS, CONTEO, NORTEAMÉRICA, 2017 - 2023

- Figura 143:

- VALOR PARTICIPACIÓN DE LOS PRINCIPALES JUGADORES, %, AMÉRICA DEL NORTE, 2022

Segmentación de la industria de alimentos para mascotas de América del Norte

Los alimentos, los nutracéuticos/suplementos para mascotas, las golosinas para mascotas y las dietas veterinarias para mascotas están cubiertos como segmentos por producto alimenticio para mascotas. Gatos y perros están cubiertos como segmentos por Mascotas. Tiendas de conveniencia, Canal Online, Tiendas Especializadas, Supermercados/Hipermercados están cubiertos como segmentos por Canal de Distribución. Canadá, México y Estados Unidos están cubiertos como segmentos por país.

- La industria de alimentos para mascotas en América del Norte está experimentando un rápido crecimiento, particularmente en el mercado de alimentos para mascotas. Los perros y gatos tuvieron una participación significativa tanto en el volumen como en el valor del mercado norteamericano de alimentos para mascotas. Esto puede atribuirse a la mayor conciencia sobre la salud y el bienestar entre los dueños de mascotas. Los perros suelen tener una dieta más variada en comparación con los gatos, y muchos dueños optan por alimentarlos con una combinación de comida seca y húmeda.

- Los alimentos y golosinas para mascotas son los principales tipos de alimento que se les da a los animales en la región y representaron el 85,5% de la cuota de mercado en 2022. En el pasado, los alimentos para mascotas consistían principalmente en productos secos y húmedos elaborados con carne y cereales. Sin embargo, debido a los cambios en las preferencias de los consumidores y a un mayor enfoque en la salud y el bienestar de las mascotas, la industria de alimentos para mascotas ha evolucionado para ofrecer una gama más amplia de productos que satisfacen necesidades y preferencias dietéticas específicas.

- Los principales canales de distribución de alimentos para mascotas en América del Norte son los supermercados, las tiendas de mascotas y los minoristas en línea, que en conjunto representaron una participación de mercado del 77,4% en 2022. Estos canales son los preferidos por los consumidores debido a su accesibilidad, conveniencia y popularidad en línea. compras.

- En términos de consumo, Estados Unidos y Canadá son los principales países de América del Norte y representan una participación de mercado combinada del 94,8% de alimentos para mascotas en 2022. Esto puede atribuirse a factores como las altas tasas de propiedad de mascotas, el aumento de los ingresos disponibles y cambiando las preferencias de los consumidores hacia alimentos premium y orgánicos para mascotas.

- Por lo tanto, el crecimiento del mercado de alimentos para mascotas está siendo impulsado por el aumento del comercio electrónico y el cambio en las preferencias de los consumidores hacia la salud y el bienestar de las mascotas. Se prevé que registre una tasa compuesta anual del 8,4% durante el período previsto.

| Producto alimenticio para mascotas | |||||||||||

| |||||||||||

| |||||||||||

| |||||||||||

|

| Mascotas | |

| gatos | |

| Perros | |

| Otras mascotas |

| Canal de distribución | |

| Tiendas de conveniencia | |

| Canal en línea | |

| Tiendas especializadas | |

| Supermercados/Hipermercados | |

| Otros canales |

| País | |

| Canada | |

| México | |

| Estados Unidos | |

| Resto de América del Norte |

Definición de mercado

- FUNCIONES - Los alimentos para mascotas suelen estar destinados a proporcionar una nutrición completa y equilibrada a la mascota, pero se utilizan principalmente como productos funcionales. El alcance incluye los alimentos y suplementos consumidos por las mascotas, incluidas las dietas veterinarias. Se consideran dentro del alcance los suplementos/nutracéuticos que se suministran directamente a las mascotas.

- REVENDEDORES - Las empresas dedicadas a la reventa de alimentos para mascotas sin valor agregado han sido excluidas del alcance del mercado para evitar una doble contabilización.

- CONSUMIDORES FINALES - Los propietarios de mascotas son considerados consumidores finales en el mercado estudiado.

- CANALES DE DISTRIBUCION - Se consideran dentro del alcance los supermercados/hipermercados, tiendas especializadas, tiendas de conveniencia, canales online y otros canales. Las tiendas que ofrecen exclusivamente productos básicos y personalizados relacionados con mascotas se consideran dentro del alcance de las tiendas especializadas.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 IDENTIFICAR LAS VARIABLES CLAVE: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con cifras históricas de mercado disponibles. A través de un proceso iterativo, se establecen las variables requeridas para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 2 construir un modelo de mercado: Las estimaciones del tamaño del mercado para los años previstos están en términos nominales. La inflación no forma parte del precio y el precio de venta promedio (ASP) se mantiene constante durante todo el período de pronóstico.

- Paso 3 validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4 Resultados de la investigación: Informes sindicados, tareas de consultoría personalizadas, bases de datos y plataformas de suscripción