Análisis del mercado de sistemas de detección de peatones en América del Norte

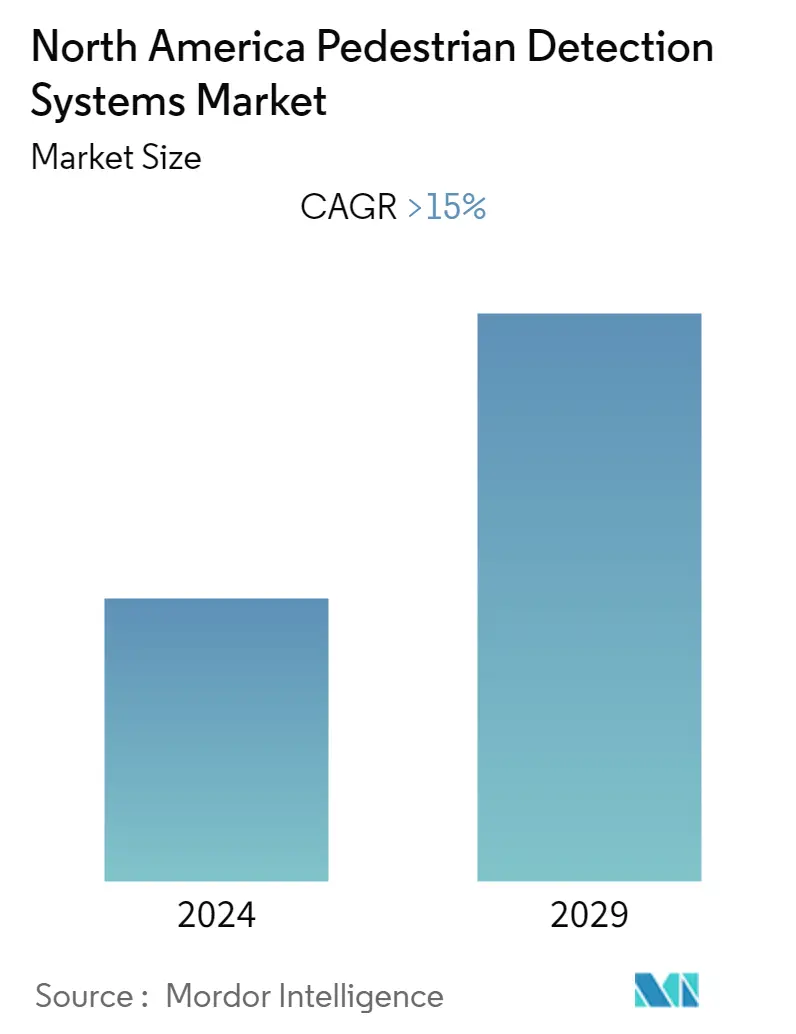

El mercado de sistemas de detección de peatones de América del Norte se valoró en 1,38 mil millones de dólares y se espera que alcance los 2,78 mil millones de dólares en los próximos cinco años al registrar una tasa compuesta anual del 15% durante el período previsto.

A largo plazo, las crecientes preocupaciones de seguridad y las regulaciones gubernamentales relativas a la seguridad de pasajeros y peatones, junto con el aumento de la demanda de vehículos premium, son algunos de los factores impulsores del mercado. Los vehículos son cada vez más seguros, más ecológicos y más conectados. Con estas transformaciones tecnológicas, ADAS ha ayudado a los conductores a sentirse más seguros en la carretera. Los fabricantes de equipos originales ahora están prestando más atención a educar a los clientes sobre los beneficios de las nuevas tecnologías en el sector ADAS. Los OEM ofrecen a los clientes la opción de elegir las funciones necesarias y realizar una combinación personalizada de las diferentes funciones ADAS para sus vehículos.

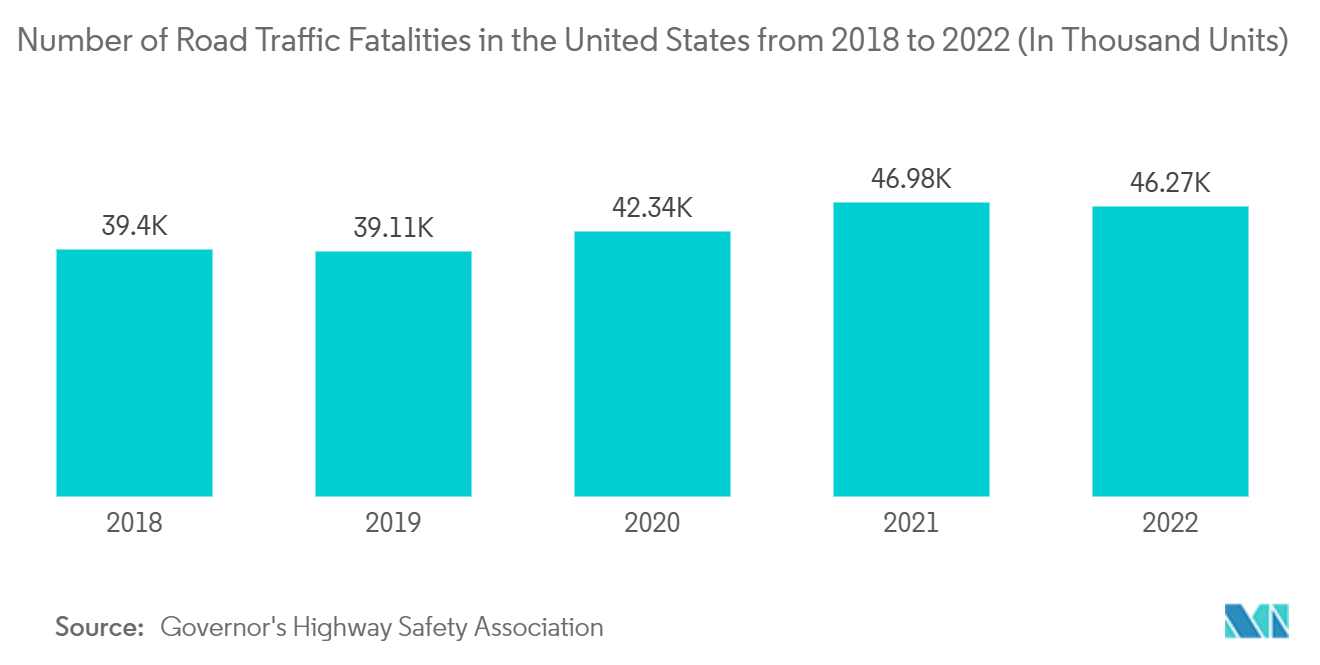

A lo largo de los años, ha habido un crecimiento significativo en el número de vehículos en circulación y en la construcción de carreteras, lo que ha resultado en una mayor tasa de accidentes viales. Hubo un aumento en las muertes de peatones en la primera mitad de 2022, manteniendo un patrón de una década de carreteras cada vez más inseguras para los peatones. En los últimos 10 años, las muertes de peatones en la primera mitad del año aumentaron un 60%, de 2.141 en 2013 a 3.434 en 2022, una pérdida de alrededor de 1.300 vidas. En general, las muertes por accidentes de tránsito también han aumentado desde que comenzó el brote. La Administración Nacional de Seguridad del Tráfico en Carreteras (NHTSA) anunció que 31.785 personas murieron en colisiones en los primeros nueve meses de 2022, una pequeña caída después de que casi 43.000 personas murieran en las carreteras en 2021.

El mayor énfasis en la seguridad de pasajeros y peatones, como resultado de un aumento en la incidencia de accidentes, y la creciente demanda de automóviles de lujo son dos de los principales impulsores del crecimiento del mercado. Sin embargo, obstáculos como la dificultad para reconocer a los peatones en condiciones climáticas adversas pueden impedir el crecimiento del mercado.

Tendencias del mercado de sistemas de detección de peatones en América del Norte

Aumento del número de víctimas mortales en carretera

Los vehículos en Estados Unidos son cada vez más grandes, más agresivos y más dañinos para los peatones. Y está provocando muertes de peatones casi sin precedentes.

Según la revisión de la Fundación AAA para la Seguridad del Tráfico, ADAS puede reducir los choques, las lesiones y las muertes en vehículos de pasajeros, y puede prevenir el 40% de todos los accidentes, el 37% de las lesiones y el 29% de las muertes. Entre el primer semestre de 2019 y 2022, las muertes de peatones aumentaron un 18 %, o 519 vidas adicionales perdidas. En 2022, hubo 1,04 muertes de peatones por cada 100.000 habitantes en Estados Unidos, frente a 0,90 en 2019. California, Florida y Texas representaron el 38% de todas las muertes de peatones en los primeros seis meses de 2022, mientras que albergaron al 28% de los peatones del país. población.

Para reducir las muertes, los gobiernos y varias empresas están introduciendo nuevas tecnologías y vehículos con las últimas características para mejorar la seguridad de los peatones. Por ejemplo.

- En agosto de 2022, junto con ZKW Group GmbH, Cepton, Inc. presentó una solución de integración lidar para faros de vehículos. Cepton demostró su lidar Nova incorporado en un faro de camión pesado ZKW. Nova ofrece una combinación inigualable de tamaño pequeño, excelente resolución y cobertura mejorada del campo de visión vertical y horizontal. Su tamaño ultracompacto permite varias opciones de integración perfecta en todo el vehículo para ofrecer una percepción de 360 grados. Esto permite que el automóvil identifique elementos cercanos, como peatones, bicicletas y peligros en la carretera.

La creciente demanda de ADAS probablemente impulse el mercado

Los turismos serán el principal contribuyente a la aceptación masiva de ADAS en la región, como antes lo era en los coches de lujo y de alta gama. Aún así, se espera que los principales fabricantes implementen ADAS en automóviles de bajo precio en los próximos años. Un aumento constante en la demanda de automóviles compactos y medianos equipados con características de seguridad avanzadas impulsará en última instancia el crecimiento del mercado de sistemas de detección de peatones.

Además de los actores automotrices de nivel 1 o 2, varias empresas de semiconductores y software han entrado en el mercado de ADAS a medida que los automóviles modernos se están gobernando por software en lugar de por el conductor. Las unidades de control electrónico, las unidades de microcontrolador, los sensores, las cámaras y los actuadores son los elementos que colectivamente conducen los automóviles modernos de manera más segura que los humanos.

Aunque las tecnologías ADAS están cada vez más disponibles en los automóviles nuevos, se espera que la penetración completa en la flota de vehículos de pasajeros existente tarde décadas. En los diez años anteriores, la edad promedio de los automóviles de pasajeros en Estados Unidos ha aumentado un 8%. En Estados Unidos, la edad promedio de un automóvil de pasajeros es de 12,1 años. Dada la cantidad de vehículos más antiguos en las carreteras estadounidenses, los sistemas ADAS tardarán años en proporcionar todos los beneficios de seguridad.

Según el Highway Loss Data Institute, para 2026, solo dos sistemas ADAS estarán presentes en el 50% o más de los vehículos matriculados. Para 2026, aproximadamente el 71% de los vehículos matriculados tendrán cámaras traseras y el 60% tendrán sensores de aparcamiento traseros. En comparación, se prevé que sólo el 13% de los vehículos matriculados tengan faros adaptativos para 2026, y es probable que sólo el 17% tenga control de crucero adaptativo con centrado de carril.

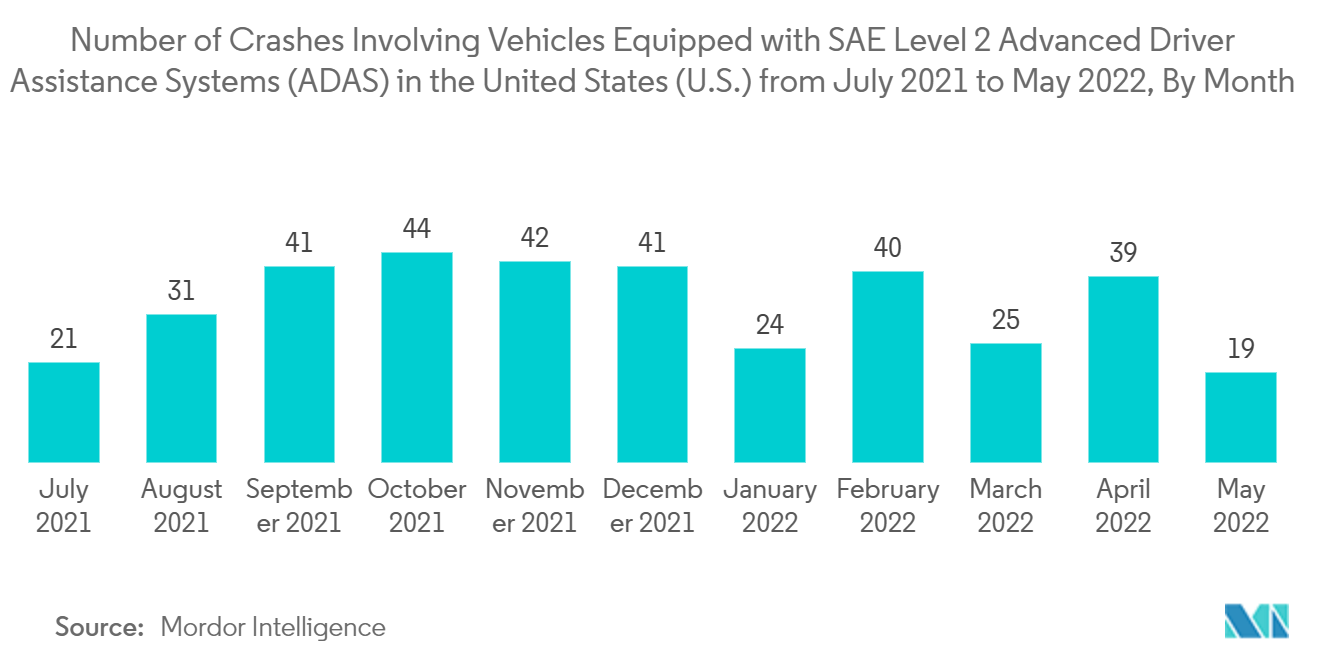

Además, entre julio de 2021 y mayo de 2022, se reportaron en los Estados Unidos 367 accidentes que involucraron vehículos equipados con ADAS de nivel 2. El mes de octubre de 2021 tuvo el mayor número de accidentes registrados, con 44.

Por lo tanto, se espera que los factores mencionados anteriormente impulsen el mercado de detección de peatones en la región.

Descripción general de la industria de sistemas de detección de peatones en América del Norte

El mercado norteamericano de sistemas de detección de peatones está consolidado con la presencia de muchos actores importantes como Bosch, Continental AG, Visteon Corporation, etc. Sin embargo, hay algunos fabricantes de automóviles, como BMW y Toyota Motor Corporation, que suministran sus propios sistemas de detección de peatones. sistemas de detección. El mercado se está transformando a un ritmo rápido y el próximo año llegarán muchas tecnologías ADAS nuevas, aunque la tecnología de sistemas de detección de peatones tendrá la máxima prioridad en ADAS. Además, las empresas están introduciendo varias tecnologías nuevas para una mejor protección de los peatones y uniendo fuerzas con otros actores para mantenerse a la vanguardia del mercado. Por ejemplo,.

En octubre de 2022, Infiniti anunció el debut del QX50 2023 en Estados Unidos. Si bien la tracción total inteligente de Infiniti es opcional, un conjunto de tecnología ADAS que viene de serie incluye frenado de emergencia delantero con detección de peatones, frenado automático trasero, advertencia de punto ciego, advertencia de cambio de carril y asistencia de luces altas.

En julio de 2022, Toyota Motor Company anunció la reintroducción del vehículo de lujo Toyota Crown de tamaño completo en los mercados estadounidenses, con un nuevo diseño y tren motriz. Toyota Safety Sense 3.0 viene de serie en todos los modelos Crown, con capacidades ADAS como precolisión con detección de peatones y control de crucero con radar dinámico.

Líderes del mercado de sistemas de detección de peatones en América del Norte

-

Continental AG

-

DENSO Corporation

-

Mobileye

-

Robert Bosch GmbH

-

Toyota Motor Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de sistemas de detección de peatones en América del Norte

- Septiembre de 2022 GMC reveló el nuevo SUV premium de tamaño mediano Acadia 2024 , que se producirá en la Asamblea de GM en Lansing Delta Township y se espera que esté disponible a principios de 2024. El SUV tiene tecnología ADAS, que incluye un peatón delantero y trasero. sistema.

- Mayo de 2023 Toyota anunció que el Grand Highlander 2024 llegará a los concesionarios de EE. UU. en el verano, disponible con tres sistemas de propulsión en tres grados. La Grand Highlander 2024 viene de serie con la última generación de Toyota Safety Sense, TSS 3.0, que agrega el nuevo sistema de asistencia a la conducción proactiva, así como un sistema de precolisión mejorado con detección de peatones, control de crucero con radar dinámico de rango de velocidad completa y control dinámico de velocidad. Control de crucero por radar.

- Febrero de 2023 El Toyota Grand Highlander 2024 hizo su debut mundial horas antes del día inaugural del Salón del Automóvil de Chicago para destacar la última y mejor incorporación a la cartera de SUV de Toyota. La Grand Highlander 2024 viene de serie con Toyota Safety Sense 3.0, que incluye un sistema precolisión con detección de peatones.

- Enero de 2023 Valeo Group presentó soluciones para un transporte más seguro y sostenible en CES 2023, todas las cuales utilizan mecatrónica, electrónica y software. Valeo también presentó Smart Pole, una innovación revolucionaria hecha posible gracias a la tecnología francesa. Es un paquete de sensores y tecnología que proporciona detección de movimiento de campo cercano, iluminación inteligente de espacios públicos y cruce de peatones seguro en entornos metropolitanos.

- Diciembre de 2022 Toyota Motor Co. presentó el Toyota Prius 2023, el vehículo de quinta generación, en los mercados norteamericanos en enero de 2023, con un MSRP inicial de 27.450 dólares. El conjunto de sistemas de seguridad activa Toyota Safety Sense 3.0 será estándar en el Toyota Prius 2023, con características como un sistema precolisión con detección de peatones, alerta de cambio de carril con asistencia de dirección, control de crucero con radar dinámico de rango de velocidad completa y seguimiento de carril. Asistencia, asistencia a la conducción proactiva.

Segmentación de la industria de sistemas de detección de peatones en América del Norte

La detección de peatones (PD) es un sistema avanzado de asistencia al conductor (ADAS) que reconoce a los peatones (y ocasionalmente ciclistas y mascotas) en el camino de un vehículo. Cuando se reconoce un riesgo, la detección de peatones alerta a los conductores con una advertencia sonora, visual o táctil.

El mercado norteamericano de sistemas de detección de peatones está segmentado por tipo y país. Por tipo, el mercado se segmenta en vídeo, infrarrojos, híbridos y otros tipos por país Estados Unidos de América, Canadá y Resto de América del Norte.

El informe ofrece el tamaño del mercado y previsiones en valor (USD) para todos los segmentos anteriores.

| Video |

| Infrarrojo |

| Híbrido |

| Otros tipos |

| Estados Unidos |

| Canada |

| México |

| Resto de América del Norte |

| Por tipo | Video |

| Infrarrojo | |

| Híbrido | |

| Otros tipos | |

| Por país | Estados Unidos |

| Canada | |

| México | |

| Resto de América del Norte |

Preguntas frecuentes sobre investigación de mercado de sistemas de detección de peatones en América del Norte

¿Cuál es el tamaño actual del mercado de Sistemas de detección de peatones de América del Norte?

Se proyecta que el mercado de sistemas de detección de peatones de América del Norte registrará una tasa compuesta anual superior al 15% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado de Sistemas de detección de peatones de América del Norte?

Continental AG, DENSO Corporation, Mobileye, Robert Bosch GmbH, Toyota Motor Corporation son las principales empresas que operan en el mercado de sistemas de detección de peatones de América del Norte.

¿Qué años cubre este mercado de Sistemas de detección de peatones de América del Norte?

El informe cubre el tamaño histórico del mercado de Sistemas de detección de peatones de América del Norte durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Sistemas de detección de peatones de América del Norte para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de sistemas de detección de peatones de América del Norte

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Sistemas de detección de peatones en América del Norte en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de los sistemas de detección de peatones de América del Norte incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.