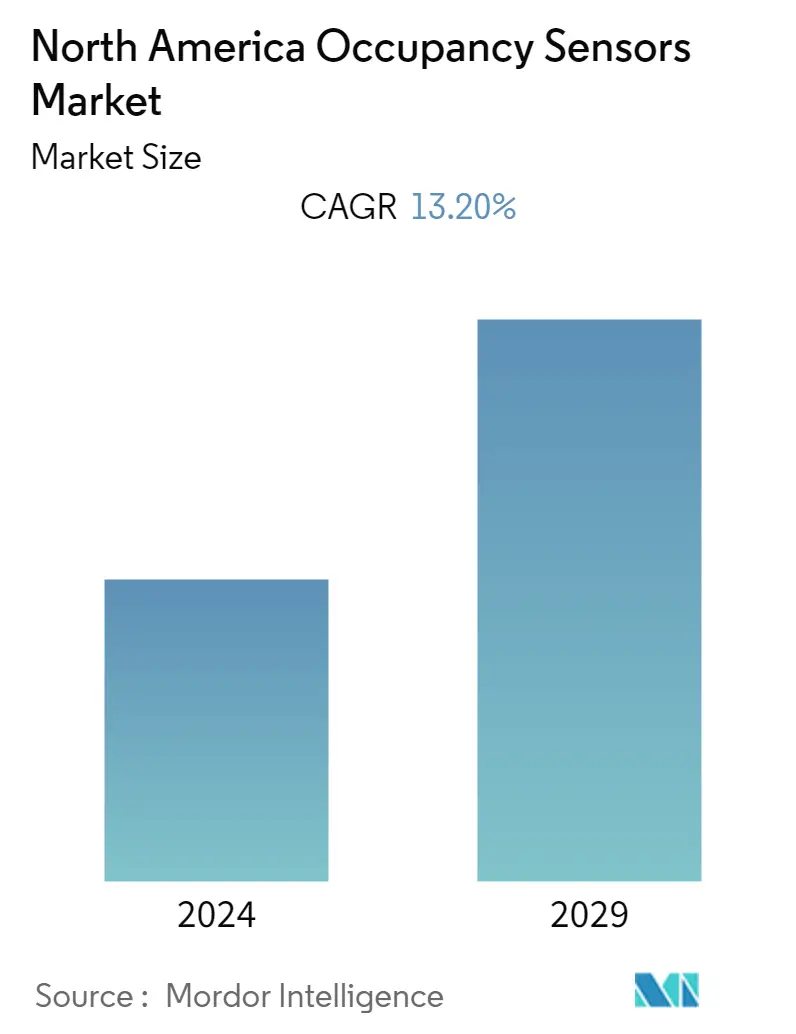

Tamaño del mercado de sensores de ocupación de América del Norte

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2019 - 2022 |

| CAGR | 13.20 % |

| Concentración del Mercado | Bajo |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de sensores de ocupación de América del Norte

Se espera que el mercado norteamericano de sensores de ocupación alcance una tasa compuesta anual del 13,2% durante el período previsto (2020 - 2025). América del Norte es el mercado más grande de sensores de ocupación, siendo Estados Unidos el líder, seguido de Canadá. El crecimiento de la industria de la construcción, especialmente en el sector privado, es uno de los principales impulsores del mercado en esta región geográfica.

- En agosto de 2019, Edwards Vacuum abrió su centro de tecnología de semiconductores energéticamente eficiente en América del Norte. El edificio está diseñado con sensores de ocupación avanzados y, por tanto, se considera ecológico. También se espera que muchas otras instalaciones utilicen sensores de ocupación en su próxima construcción.

- Otro factor importante que impulsa la expansión del mercado es un mayor enfoque en la innovación y los avances en sensores de ocupación, como el sensor de ocupación de procesamiento de imágenes (IPOS), el sensor de ocupación inteligente (IOS) y la microfonía. En mayo de 2019, Panasonic (Norteamérica) presentó los sensores de movimiento PIR de perfil bajo que ofrecen una alternativa de perfil de 10,9 mm, que se utilizan ampliamente en sistemas HVAC, hogares inteligentes y sistemas de vigilancia.

- La presencia de importantes proveedores y sus nuevas ofertas también están contribuyendo al crecimiento del mercado. Por ejemplo, en marzo de 2019, Asure Software, con sede en Texas, lanzó sensores de ocupación de IoT en el lugar de trabajo que se basan en la solución SmartView. Es un sistema de medición de la utilización del espacio totalmente automatizado e integrado que proporciona información en tiempo real para que las empresas comprendan y optimicen los bienes inmuebles y las estaciones de trabajo disponibles.

- Sin embargo, ha habido incidentes recientes en los que los sensores de ocupación no detectaron movimiento, lo que está desafiando el crecimiento del mercado. En agosto de 2019, Volkswagen Group of America retiró del mercado 144,092 vehículos Audi en los EE. UU. para reparar los sensores de ocupantes de las bolsas de aire del lado del pasajero que funcionaban mal. Debido a la oxidación del cable de conexión, los airbags no se abrieron ni siquiera después del aviso de advertencia, lo que puso en peligro la vida del pasajero.

- Se espera que el reciente brote de coronavirus influya significativamente en el mercado de sensores de ocupación debido al cierre total de las instalaciones de fabricación y los mercados de consumo. Se espera que la influencia del brote del virus Corona influya significativamente en los fabricantes de productos electrónicos y actualmente se enfrentan a una escasez de suministro de materias primas junto con una disminución significativa de industrias de demanda prominentes como la electrónica de consumo y la automoción. Se espera que esto continúe hasta finales de 2020 y se recupere. para 2021. Según la encuesta de IPC sobre empresas de electrónica, sus proveedores les dicen a alrededor del 69% de los encuestados que habrá retrasos en los envíos debido a COVID-19.

Tendencias del mercado de sensores de ocupación de América del Norte

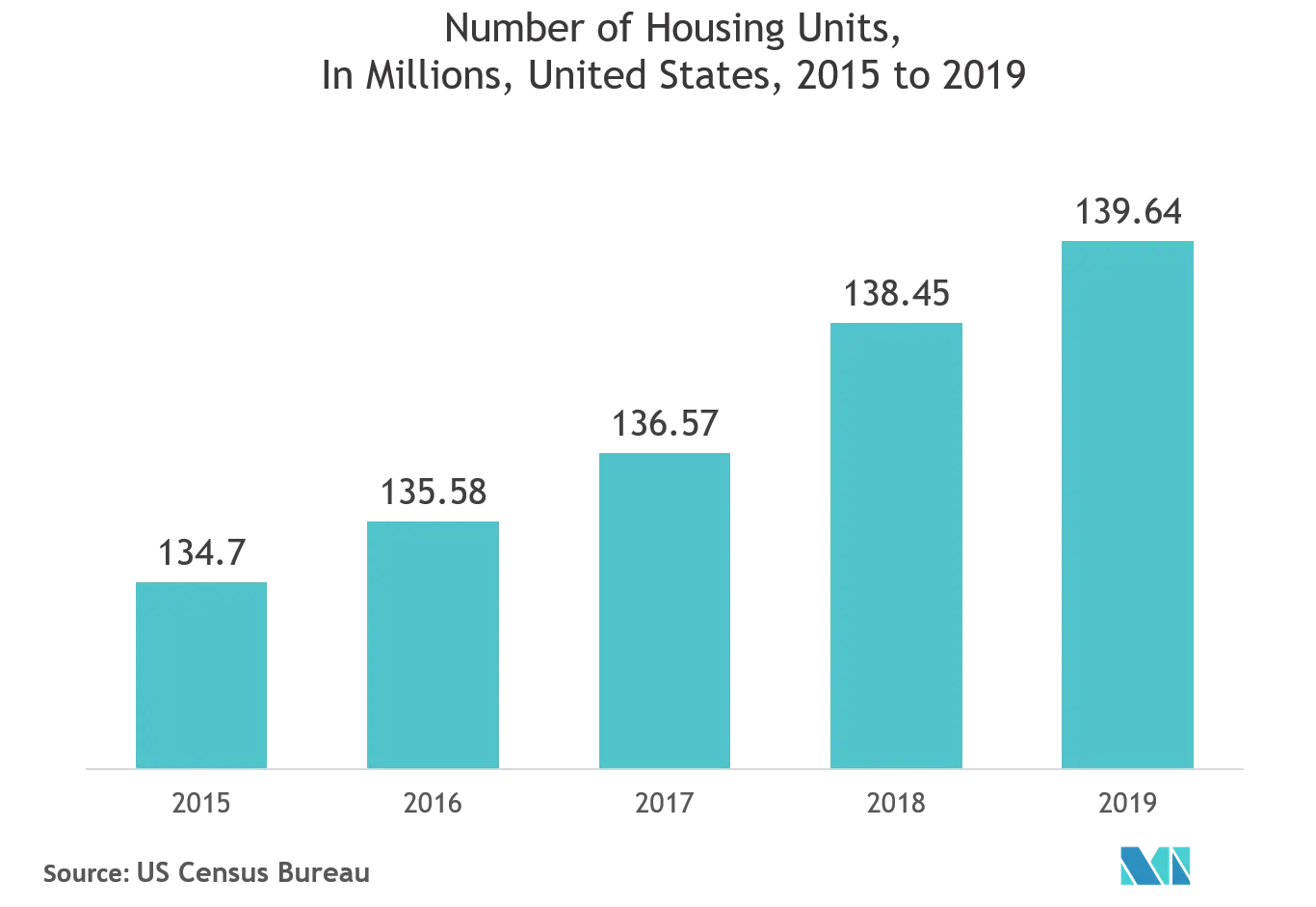

Se espera que el segmento residencial sea testigo de un crecimiento significativo

- Después de un período de estancamiento entre 2010 y 2016, el número de unidades de vivienda ocupadas por sus propietarios en los Estados Unidos recientemente comenzó a crecer nuevamente, aumentando a 80,68 millones en 2019 (Estimaciones del Departamento de Vivienda y Desarrollo Urbano de EE. UU.). Esto se debe a que los precios de la vivienda han aumentado más rápidamente que el coste del alquiler, lo que significa que cada vez es más asequible ser propietario de una casa que alquilarla. De ahí que los propietarios estén interesados en adoptar soluciones de iluminación inteligentes para ahorrar costes energéticos.

- Según la Administración de Información Energética (EIA) de EE. UU., el consumo de electricidad del sector residencial para iluminación fue de aproximadamente 75 mil millones de kWh o alrededor del 5% del consumo total de electricidad del sector residencial en 2019.

- La adopción de hogares inteligentes también está aumentando en Estados Unidos. En una encuesta realizada en línea en el cuarto trimestre de 2019 a 5000 personas en todo EE. UU. por SmartEnergy IP, una división de SmartMark Communications, se concluyó que el factor genial era un factor importante en torno a las inversiones en hogares inteligentes, y casi el 37 % de los encuestados citó Esto como una razón de su interés en los dispositivos domésticos inteligentes. Estas estadísticas sugieren una transición en el pensamiento y el marketing originales de productos para el hogar inteligente. La encuesta también incluyó preguntas sobre preferencias de productos, siendo los termostatos inteligentes, la seguridad inteligente y la iluminación inteligente los que obtuvieron la mayoría de los votos.

- También se espera que las asociaciones y la entrada de actores globales en el mercado de América del Norte den forma al panorama del mercado en el futuro. Recientemente, Loxone, con sede en Austria, ingresó al mercado estadounidense en febrero de 2019 con su oferta de control de automatización del hogar inteligente que incluye más de 150 SKU de productos, incluidos sensores de ocupación, así como sensores de temperatura y humedad.

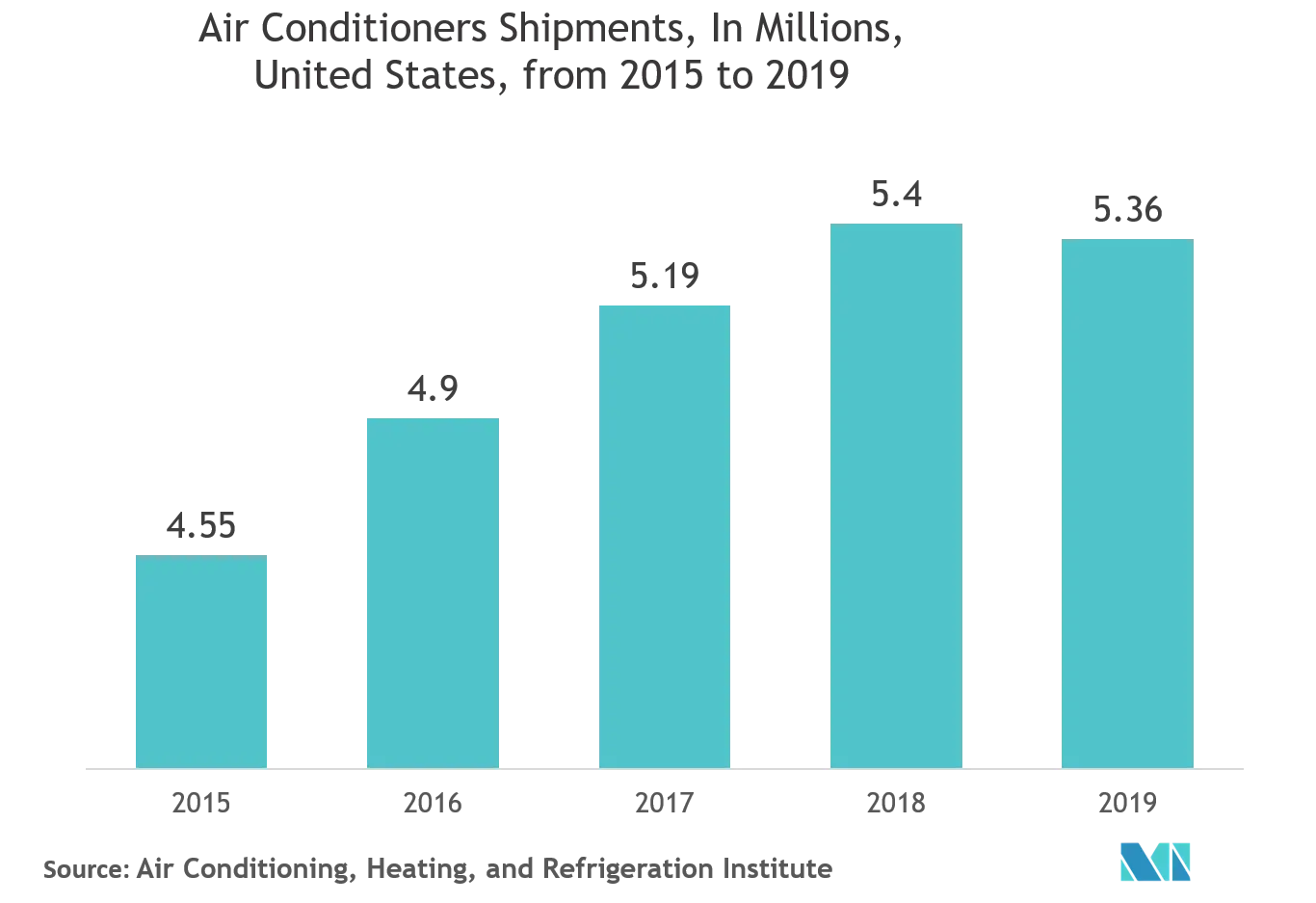

Se espera que el segmento HVAC sea testigo de un crecimiento significativo

- La demanda de aire acondicionado en la industria comercial está creciendo en el país. En febrero de 2019, Comfort Systems USA, un destacado proveedor de servicios mecánicos, incluidos calefacción, ventilación, aire acondicionado (HVAC), plomería, tuberías y controles, anunció que había firmado un acuerdo definitivo para adquirir Walker TX Holding Company Inc. y sus subsidiarias relacionadas con sede en Texas. Además, se espera que las regulaciones gubernamentales sobre eficiencia energética y el uso de refrigerantes amigables con el medio ambiente creen oportunidades para el mercado durante el período de pronóstico.

- La región se está centrando en el desarrollo de ciudades inteligentes para mejorar la eficiencia energética. La ciudad de Newark, Nueva Jersey, ha incorporado a Honeywell la instalación de soluciones de control energéticamente eficientes que incorporan el sistema HVAC de la ciudad, como sensores de ocupación de habitaciones, y control de sistemas de edificios en múltiples ubicaciones. Esto es parte del Plan de Acción de Sostenibilidad de la ciudad. Se espera que iniciativas como estas generen ahorros significativos en las operaciones de energía y, por lo tanto, impulsen una demanda exponencial del mercado.

- Además, según una previsión del Instituto Americano de Arquitectos, se esperaba que el gasto en construcción creciera hasta 2019. Según proyecciones a corto plazo, se prevé que el mercado de la construcción no residencial de EE. UU. crezca hasta un 2,4% en 2020, en comparación con el año anterior. año. Según la Oficina del Censo de EE. UU., se estima que el valor de las construcciones iniciadas en Estados Unidos alcanzará los 135 mil millones de dólares en 2022. A principios de 2019, las oficinas privadas eran el tipo de construcción comercial más común que se iniciaba en el país.

- Muchos proveedores están introduciendo productos avanzados para aplicaciones comerciales. Por ejemplo, en junio de 2019, Mitsubishi Electric Trane HVAC US (METUS) anunció el lanzamiento de su línea de bombas de calor MSZ/MUZ-WR Modelo 16 con índice de eficiencia energética estacional (SEER). Estas nuevas bombas de calor son parte de la línea de productos de la Serie M, que incluye unidades exteriores, unidades interiores y opciones de controlador para aplicaciones comerciales livianas. Con capacidades nominales de 9, 12, 18 y 24 kBtu/h, la eficiencia de las bombas de calor modelo 4 WR puede alcanzar hasta 16 SEER.

- Además, en la AHR Expo 2019 en Atlanta, Samsung HVAC North America anunció que expandiría su negocio de aire acondicionado comercial en la región mediante la construcción, capacitación y soporte de una red de representantes, distribuidores e instaladores específicos. La compañía también anunció que está ampliando sus modelos de enfriamiento avanzado sin viento para soluciones comerciales livianas. Se espera que el aumento en la demanda de HVAC impulse el crecimiento de los sensores de ocupación en la región.

Descripción general de la industria de sensores de ocupación de América del Norte

El mercado de los sensores de ocupación es muy competitivo y está formado por numerosos actores importantes. En términos de cuota de mercado, pocos actores importantes dominan actualmente el mercado. Estos importantes actores con una participación destacada en el mercado se están centrando en ampliar su base de clientes en países internacionales. Además, estas empresas están innovando continuamente sus productos para aumentar su participación de mercado y aumentar su rentabilidad.

- Septiembre de 2019 McWong International, con sede en EE. UU., y Casambi Technologies, con sede en Finlandia, colaboraron para presentar una plataforma de control integral que consta de una amplia gama de dispositivos de control, como sensores de ocupación con atenuación (PIR, ultrasónicos y de microondas).

- Agosto de 2019 en CES 2019 en Las Vegas, EnOcean lanzó un nuevo sensor de ocupación con energía solar montado en el techo para sistemas de control de iluminación Bluetooth que se comunican a través de Bluetooth Low Energy (BLE). Es el primer sensor de ocupación Bluetooth autoalimentado del mercado. Se prevé que estas innovaciones satisfagan la creciente demanda del mercado de sensores de ocupación que aprovechen los sistemas de iluminación como red de datos para servicios de edificios inteligentes.

Líderes del mercado de sensores de ocupación de América del Norte

-

Schneider Electric SE

-

Eaton Corp PLC

-

Honeywell Inc

-

Johnson Controls Inc

-

Texas Instruments Inc.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Informe de mercado de sensores de ocupación de América del Norte índice

-

1. INTRODUCCIÓN

-

1.1 Supuestos de estudio y definición de mercado

-

1.2 Alcance del estudio

-

-

2. METODOLOGÍA DE INVESTIGACIÓN

-

3. RESUMEN EJECUTIVO

-

4. DINÁMICA DEL MERCADO

-

4.1 Visión general del mercado

-

4.2 Atractivo de la industria: análisis de las cinco fuerzas de Porter

-

4.2.1 El poder de negociacion de los proveedores

-

4.2.2 El poder de negociación de los compradores

-

4.2.3 Amenaza de nuevos participantes

-

4.2.4 La intensidad de la rivalidad competitiva

-

4.2.5 Amenaza de productos sustitutos

-

-

4.3 Análisis de la cadena de valor de la industria

-

4.4 Impacto del COVID-19 en la Industria

-

4.5 Indicadores de mercado

-

4.5.1 La creciente demanda de dispositivos energéticamente eficientes

-

-

4.6 Desafíos del mercado

-

4.6.1 Falsa activación del interruptor

-

-

-

5. SEGMENTACIÓN DE MERCADO

-

5.1 Tipo de red

-

5.1.1 cableado

-

5.1.2 Inalámbrico

-

-

5.2 Tecnología

-

5.2.1 Ultrasónico

-

5.2.2 Infrarrojo pasivo

-

5.2.3 Microonda

-

-

5.3 Solicitud

-

5.3.1 Control de iluminación

-

5.3.2 climatización

-

5.3.3 Seguridad y Vigilancia

-

-

5.4 Tipo de construcción

-

5.4.1 Residencial

-

5.4.2 Comercial

-

-

5.5 País

-

5.5.1 Estados Unidos

-

5.5.2 Canada

-

-

-

6. INTELIGENCIA COMPETITIVA

-

6.1 Perfiles de empresa

-

6.1.1 Schneider Electric SE

-

6.1.2 Eaton Corp PLC

-

6.1.3 Signify Holding BV

-

6.1.4 Honeywell Inc.

-

6.1.5 Dwyer Instruments Inc.

-

6.1.6 Johnson Controls Inc.

-

6.1.7 General Electric Co.

-

6.1.8 Legrand SA

-

6.1.9 Dispositivos analógicos Inc.

-

6.1.10 Texas Instruments Inc.

-

-

-

7. ANÁLISIS DE INVERSIONES

-

8. FUTURO DEL MERCADO

Segmentación de la industria de sensores de ocupación de América del Norte

El estudio caracteriza el mercado de sensores de ocupación según el tipo de red, tecnología, aplicación, tipo de edificio y país. El sensor de ocupación se utiliza para ahorrar energía, cumplir con los códigos de construcción, proporcionar control automático y varias otras aplicaciones similares. Una de las tecnologías más utilizadas entre los sensores de ocupación es el infrarrojo pasivo, que detecta la ocupación dentro de un campo específico y activa la iluminación y es de gran utilidad en espacios pequeños. Además, la llegada de sensores de ocupación avanzados, como microfónicos, sensores de ocupación inteligentes, sensores de ocupación de procesamiento de imágenes y el nuevo sensor de ocupación inteligente basado en visión para sistemas HVAC, están impulsando el crecimiento del mercado de sensores de ocupación.

| Tipo de red | ||

| ||

|

| Tecnología | ||

| ||

| ||

|

| Solicitud | ||

| ||

| ||

|

| Tipo de construcción | ||

| ||

|

| País | ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de sensores de ocupación de América del Norte

¿Cuál es el tamaño actual del mercado de Sensores de ocupación de América del Norte?

Se proyecta que el mercado de sensores de ocupación de América del Norte registrará una tasa compuesta anual del 13,20% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Sensores de ocupación de América del Norte?

Schneider Electric SE, Eaton Corp PLC, Honeywell Inc, Johnson Controls Inc, Texas Instruments Inc. son las principales empresas que operan en el mercado de sensores de ocupación de América del Norte.

¿Qué años cubre este mercado de Sensores de ocupación de América del Norte?

El informe cubre el tamaño histórico del mercado de Sensores de ocupación de América del Norte durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Sensores de ocupación de América del Norte para los años 2024, 2025, 2026, 2027, 2028 y 2029..

Informe de la industria de sensores de ocupación de América del Norte

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de sensores de ocupación de América del Norte en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Sensores de ocupación de América del Norte incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.