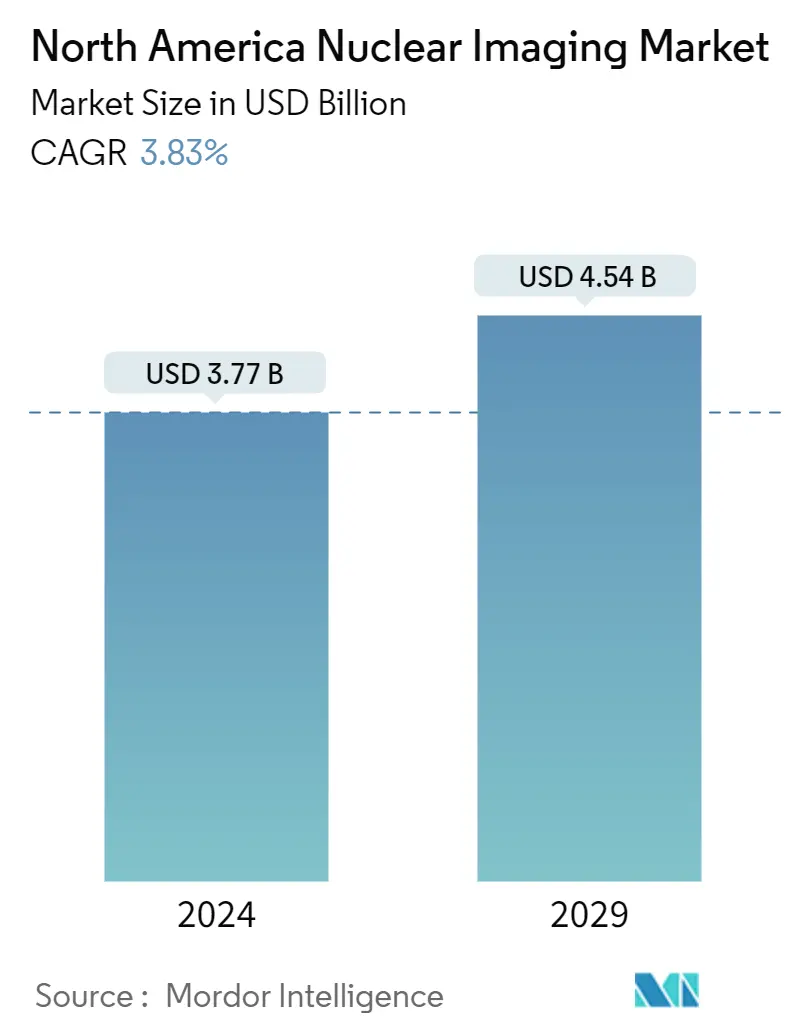

Tamaño del mercado de imágenes nucleares de América del Norte

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Volumen del mercado (2024) | USD 3.77 mil millones de dólares |

| Volumen del mercado (2029) | USD 4.54 mil millones de dólares |

| CAGR(2024 - 2029) | 3.83 % |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de imágenes nucleares de América del Norte

El tamaño del mercado de imágenes nucleares de América del Norte se estima en 3,77 mil millones de dólares en 2024 y se espera que alcance los 4,54 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 3,83% durante el período previsto (2024-2029).

- La pandemia de COVID-19 tuvo inicialmente un impacto moderado en el mercado de imágenes nucleares de América del Norte. Con el brote de COVID-19, el mercado de imágenes nucleares de América del Norte experimentó una disminución moderada en su crecimiento. Esto se debió principalmente a la cancelación temporal de diagnósticos de afecciones médicas no relacionadas con el COVID, como cáncer, cardiología y otras. La pandemia desplazó la mayor parte del enfoque de la atención sanitaria y la investigación hacia el diagnóstico y el tratamiento relacionados con la COVID-19, lo que afectó negativamente a los departamentos de medicina nuclear de la región. Por ejemplo, un estudio publicado en la revista Journal Seminars in Nuclear Medicine en junio de 2021 destacó la disminución del volumen de estudios cardíacos nucleares en medio de la pandemia de Estados Unidos. El estudio mencionó además que la pandemia provocó una disminución en la distribución de suministros esenciales, lo que provocó una escasez de los trazadores necesarios, 99mTc/99Mo y 131I. Sin embargo, durante la pandemia, el diagnóstico y los estudios por imágenes nucleares se centraron más en los pacientes con COVID-19, lo que ha mantenido una gran demanda de imágenes nucleares.

- Por ejemplo, un estudio publicado en el Journal of Nuclear Medicine por investigadores de Columbia Británica, Canadá, en junio de 2022 afirmó que la F-FDG PET/CT (tomografía por emisión de positrones/tomografía computarizada con flúor-18 fluorodesoxiglucosa) ha tenido éxito en la evaluación de la inflamación pulmonar y seguimiento del tratamiento en los pacientes que padecían enfermedad pulmonar post-COVID-19. La PET/TC con F-FDG mostró actividad metabólica de las lesiones pulmonares y ayudó en la evaluación del régimen de tratamiento con esteroides y fármacos antifibróticos para el tratamiento de la enfermedad pulmonar posterior a COVID-19. En el período pandémico y pospandémico, el número de pacientes positivos a la COVID-19 ha disminuido.

- Además, se espera que el levantamiento del bloqueo y la reanudación gradual de la medicina nuclear y el diagnóstico nuclear para otras afecciones médicas restablezcan la tasa de crecimiento normal del mercado. Por ejemplo, los datos publicados por la Sociedad de Radiología de América del Norte (RSNA) en diciembre de 2022 indicaron que se ha reanudado la investigación radiológica en la región de América del Norte. Así, el brote de COVID-19 ha impactado moderadamente el crecimiento del mercado en su fase preliminar. Además, se espera que el mercado siga creciendo a un ritmo estable con la creciente demanda de imágenes nucleares en América del Norte.

- Además, se espera que el mercado crezca con los avances tecnológicos, aumentando las aplicaciones de diagnóstico en diversas enfermedades, como el cáncer y las enfermedades cardiovasculares, y aumentando el apoyo gubernamental. La prevalencia de enfermedades crónicas está aumentando en la región de América del Norte, lo que se espera que genere una mayor demanda de imágenes nucleares. Por ejemplo, según datos publicados por la Sociedad Canadiense del Cáncer en mayo de 2022, se estimó que a más de 30.000 personas en Canadá se les diagnosticaría cáncer de pulmón y bronquios. Esto representó un aumento del 13% en los casos de cáncer de pulmón y bronquios entre 2021 y 2022. También se estimó que la enfermedad se cobraría más de 20.700 vidas en 2022. La alta prevalencia de estas enfermedades crónicas ha creado una enorme demanda de Diagnóstico por imágenes nucleares para el manejo de enfermedades en la región. Por ejemplo, los datos publicados en el Informe del Servicio Canadiense de Inventario de Imágenes Médicas en enero de 2022 mencionaron que la demanda de servicios PET-CT ha ido aumentando en Canadá. El informe afirma que se necesitan más sistemas PET. Se mencionó que en Canadá había 1,5 unidades de PET por millón de habitantes. El país ocupó el puesto 16 entre 25 en la lista de volumen de exámenes PET-CT, con más de 3,3 exploraciones por cada 1.000 habitantes. Por lo tanto, se espera que la amplia base de pacientes y la creciente demanda de imágenes nucleares creen más oportunidades de crecimiento en la región de América del Norte.

- Por lo tanto, debido a los factores antes mencionados, se prevé que el mercado estudiado experimente un crecimiento durante el período de análisis. Sin embargo, es probable que los problemas regulatorios y la falta de reembolso impidan el crecimiento del mercado.

Tendencias del mercado de imágenes nucleares de América del Norte

Se espera que el segmento de oncología de las aplicaciones PET experimente un crecimiento significativo durante el período de pronóstico

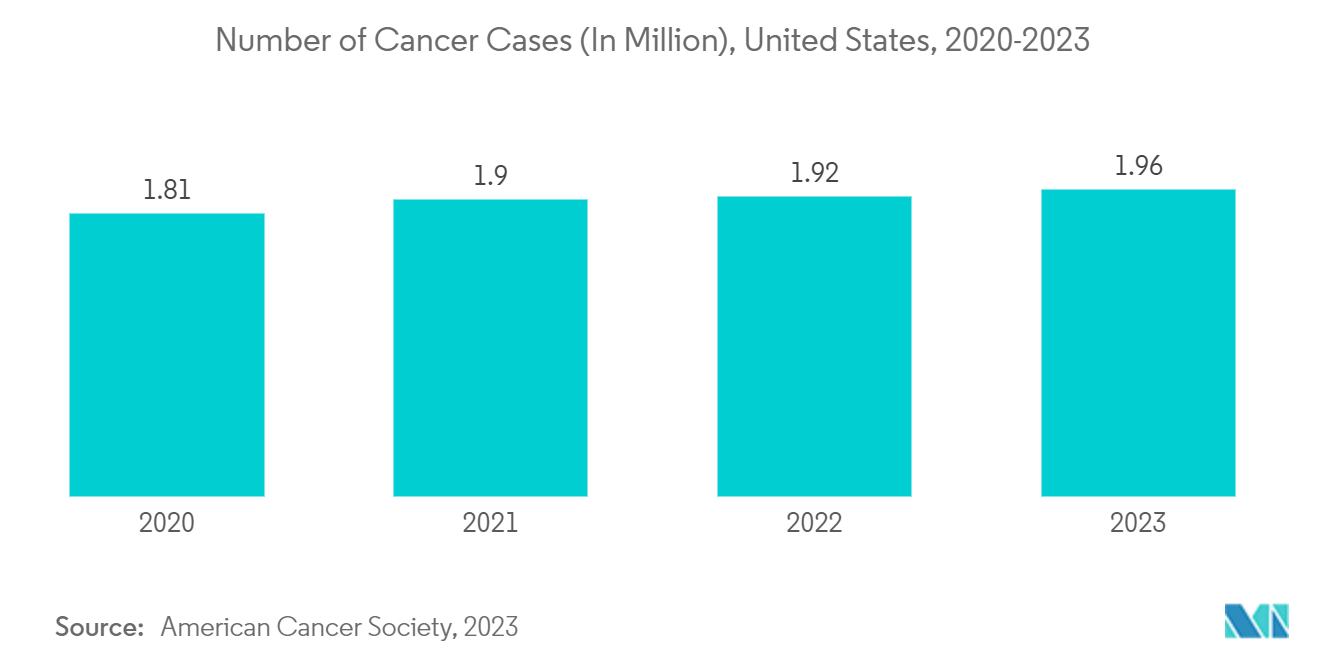

- La tomografía por emisión de positrones (PET) se realiza para el diagnóstico y estudio del cáncer al revelar las funciones bioquímicas o metabólicas del tejido en estudio. Las actividades bioquímicas o metabólicas anormales en el tejido permiten la identificación o ubicación del tumor o sitio/tejido canceroso. Se espera que las amplias aplicaciones de las exploraciones PET en estudios sobre el cáncer, el aumento de los casos de cáncer y el avance de la investigación generen una mayor demanda de exploraciones PET para el cáncer. Varios estudios de investigación han destacado las amplias aplicaciones y ventajas de las exploraciones PET solas y en combinación con otras técnicas para el manejo del tratamiento y diagnóstico del cáncer.

- Un estudio publicado en el Journal of Cancer en marzo de 2021 mencionó que la PET y la tomografía computarizada (TC) permitieron evaluar el tratamiento del carcinoma de células escamosas de cabeza y cuello mediante quimiorradiación. El estudio mencionó además que las exploraciones PET/CT repetitivas ofrecieron claridad del diagnóstico en los pacientes que tuvieron una exploración posterior al tratamiento incompleta y redujeron la necesidad de biopsias y disecciones del cuello, que a menudo no son necesarias. Además, otro estudio publicado en el Journal of Cancer en junio de 2022 subrayó que la PET/CT tiene diversas aplicaciones oncológicas con su modalidad de imagen avanzada. La PET/CT permite la estadificación, reestadificación, vigilancia longitudinal y evaluación terapéutica de la terapia contra el cáncer.

- Por lo tanto, se espera que el segmento de oncología de las aplicaciones de PET experimente un crecimiento significativo durante el período previsto debido a los factores antes mencionados, incluidas las amplias aplicaciones de PET en el tratamiento de una amplia variedad de cánceres y los beneficios de diagnóstico que ofrece PET.

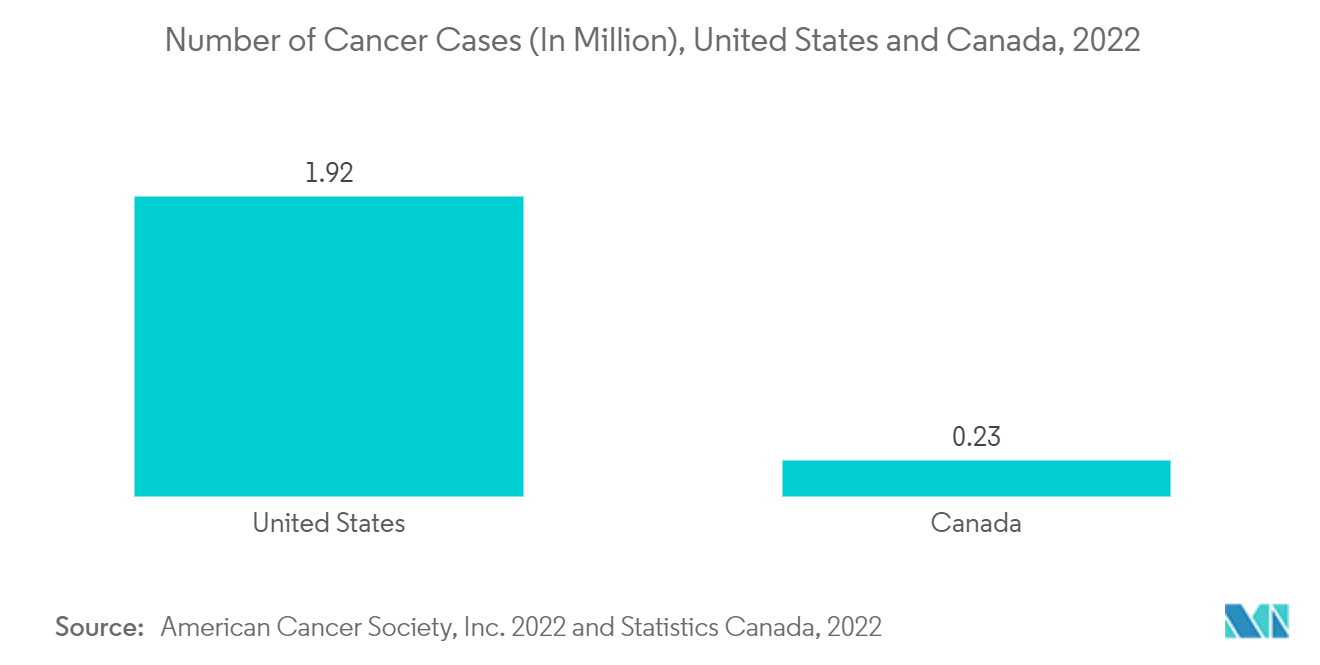

Se espera que Estados Unidos domine el mercado de imágenes nucleares de América del Norte

- Se espera que Estados Unidos domine el mercado debido a factores como la alta prevalencia de enfermedades crónicas, el alto gasto en atención médica, la infraestructura e investigación médica avanzada y la presencia de actores líderes en el país. El país tiene una alta prevalencia de enfermedades crónicas, lo que requiere el uso de imágenes nucleares para el diagnóstico y tratamiento de la enfermedad.

- Por ejemplo, según los datos publicados por la Sociedad Nacional de Tumores Cerebrales en 2023, se estimó que más de 700.000 tenían tumores cerebrales primarios y se estimó que más de 88.970 pacientes más serían diagnosticados en los Estados Unidos en 2022. Según datos publicados por la Según la Asociación Nuclear Mundial en abril de 2022, cada año se realizan más de 20 millones de procedimientos de medicina nuclear en los Estados Unidos.

- Además, la presencia de los principales actores del país y sus desarrollos clave están impulsando el crecimiento del mercado. Por ejemplo, en septiembre de 2021, GE Healthcare lanzó su escáner de medicina nuclear dedicado al corazón de próxima generación, MyoSPECT. El escáner ofrece procesamiento de campo de visión extendido y funciones de flujo de trabajo automatizado, que brindan una experiencia de obtención de imágenes nucleares cómoda y de alta velocidad.

- Además, en marzo de 2021, NorthStar Medical Radioisotopes, LLC, anunció sus cambios organizativos para aumentar el enfoque en el crecimiento de su negocio de radioisótopos terapéuticos y especializados SPECT (tomografía computarizada por emisión de fotón único). Los nuevos cambios en la estructura organizacional permitirían a la compañía mejorar su desarrollo y comercialización de radioisótopos, así como sus programas de expansión en curso para aumentar la capacidad y producción de molibdeno-99 (Mo-99) en los Estados Unidos. Se prevé que estos continuos desarrollos en la región impulsen el crecimiento del mercado en el país.

- Por tanto, debido a los factores antes mencionados, se prevé el crecimiento del mercado estudiado en la región de América del Norte.

Descripción general de la industria de imágenes nucleares de América del Norte

El mercado de imágenes nucleares de América del Norte es de naturaleza moderada debido a la presencia de varias empresas que operan en la región. Los actores clave que operan en el mercado incluyen Bracco Imaging SpA, Cardinal Health Inc., GE Healthcare, Koninklijke Philips NV y Siemens Healthineers.

Líderes del mercado de imágenes nucleares de América del Norte

-

Bracco Imaging SpA

-

Cardinal Health Inc.

-

GE Healthcare

-

Koninklijke Philips NV

-

Siemens Healthineers

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de imágenes nucleares de América del Norte

- Marzo de 2023 Positron Corporation firmó un acuerdo de investigación/estudio clínico con la Fundación Clínica Ochsner y el Dr. Bober, Director de Imágenes Moleculares y Cardiología Nuclear de Ochsner Health. Según el acuerdo, la empresa y las organizaciones llevarían a cabo estudios clínicos de su nuevo dispositivo de imágenes PET-CT, el Affinity PET-CT 4D.

- Marzo de 2023 IONETIX, una empresa de fabricación de isótopos y servicios de PET cardíaco amplió su asociación con el Centro de Investigación y Imagenología de América (CIRA) en Sarasota, Estados Unidos. En el marco de esta asociación, IONETIX lanzó la nueva instalación de imágenes PET/CT, que utiliza amoníaco N-13, fabricado por la propia IONETIX.

- Octubre de 2022 GE Healthcare lanzó su Omni Legend, el primer sistema PET-CT totalmente digital de su tipo. El sistema está equipado con características de sistema de vanguardia, como material detector digital BGO (dBGO), y ofrece alta eficiencia y diagnóstico mejorado para medicamentos de precisión.

Informe del mercado de imágenes nucleares de América del Norte índice

1. INTRODUCCIÓN

1.1 Supuestos de estudio y definición de mercado

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Visión general del mercado

4.2 Indicadores de mercado

4.2.1 Aumento de la prevalencia del cáncer y los trastornos cardíacos

4.2.2 Aumento de los avances tecnológicos

4.2.3 Crecimiento de las aplicaciones de la medicina nuclear y las imágenes

4.3 Restricciones del mercado

4.3.1 Asuntos reglamentarios

4.3.2 Falta de reembolso

4.4 Análisis de las cinco fuerzas de Porter

4.4.1 Amenaza de nuevos participantes

4.4.2 Poder de negociación de los compradores/consumidores

4.4.3 El poder de negociacion de los proveedores

4.4.4 Amenaza de productos sustitutos

4.4.5 La intensidad de la rivalidad competitiva

5. SEGMENTACIÓN DE MERCADO

5.1 Por producto

5.1.1 Por equipo

5.1.2 Por radioisótopo

5.1.2.1 Radioisótopos SPECT

5.1.2.1.1 Tecnecio-99m (TC-99m)

5.1.2.1.2 Talio-201 (TI-201)

5.1.2.1.3 Galio (Ga-67)

5.1.2.1.4 Yodo (I-123)

5.1.2.1.5 Otros radioisótopos SPECT

5.1.2.2 Radioisótopos PET

5.1.2.2.1 Flúor-18 (F-18)

5.1.2.2.2 Rubidio-82 (RB-82)

5.1.2.2.3 Otros radioisótopos PET

5.2 Por aplicación

5.2.1 Aplicaciones SPECT

5.2.1.1 Cardiología

5.2.1.2 Neurología

5.2.1.3 Tiroides

5.2.1.4 Otras aplicaciones SPECT

5.2.2 Aplicaciones de PET

5.2.2.1 Oncología

5.2.2.2 Cardiología

5.2.2.3 Neurología

5.2.2.4 Otras aplicaciones de PET

5.3 Geografía

5.3.1 Estados Unidos

5.3.2 Canada

5.3.3 México

6. PANORAMA COMPETITIVO

6.1 Perfiles de empresa

6.1.1 Bracco Imaging SpA

6.1.2 Cardinal Health Inc.

6.1.3 GE Healthcare

6.1.4 Koninklijke Philips NV

6.1.5 Siemens Healthineers

6.1.6 Curium

6.1.7 CMR NAVISCAN (GAMMA MEDICA INC.)

6.1.8 Nordion (Canada) Inc.

6.1.9 MinFound Medical Systems Co., Ltd

6.1.10 Canon Medical Systems Corporation

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

Segmentación de la industria de imágenes nucleares de América del Norte

Los procedimientos de imágenes de medicina nuclear no son invasivos, aparte de las inyecciones intravenosas, y generalmente son pruebas médicas indoloras que ayudan a los médicos a diagnosticar y evaluar afecciones médicas. Estas exploraciones por imágenes utilizan materiales radiactivos llamados radiofármacos o radiotrazadores. Estos radiofármacos se utilizan en diagnóstico y terapéutica. Son pequeñas sustancias que contienen una sustancia radiactiva que se utiliza en el tratamiento del cáncer y trastornos cardíacos y neurológicos.

El mercado de imágenes nucleares de América del Norte está segmentado por producto (equipo y radioisótopo (radioisótopos SPECT (tecnecio-99m (TC-99m), talio-201 (TI-201), galio (Ga-67), yodo (I-123), y otros radioisótopos SPECT) y radioisótopos PET (flúor-18 (F-18), rubidio-82 (RB-82) y otros radioisótopos PET), aplicación (aplicaciones SPECT y aplicaciones PET) y geografía (Estados Unidos, Canadá, y México).

El informe ofrece el valor (en USD) para los segmentos anteriores.

| Por producto | ||||||||||||||||||||||

| ||||||||||||||||||||||

|

| Por aplicación | ||||||||||

| ||||||||||

|

| Geografía | ||

| ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de imágenes nucleares en América del Norte

¿Qué tamaño tiene el mercado de imágenes nucleares de América del Norte?

Se espera que el tamaño del mercado de imágenes nucleares de América del Norte alcance los 3,77 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 3,83% hasta alcanzar los 4,54 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Imágenes nucleares de América del Norte?

En 2024, se espera que el tamaño del mercado de imágenes nucleares de América del Norte alcance los 3.770 millones de dólares.

¿Quiénes son los actores clave en el mercado de imágenes nucleares de América del Norte?

Bracco Imaging SpA, Cardinal Health Inc., GE Healthcare, Koninklijke Philips NV, Siemens Healthineers son las principales empresas que operan en el mercado de imágenes nucleares de América del Norte.

¿Qué años cubre este mercado de imágenes nucleares de América del Norte y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de imágenes nucleares de América del Norte se estimó en 3.630 millones de dólares. El informe cubre el tamaño histórico del mercado de Imágenes nucleares de América del Norte para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Imágenes nucleares de América del Norte para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de imágenes nucleares de América del Norte

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de imágenes nucleares de América del Norte en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de imágenes nucleares de América del Norte incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.