Análisis del mercado de sistemas de visión artificial de América del Norte

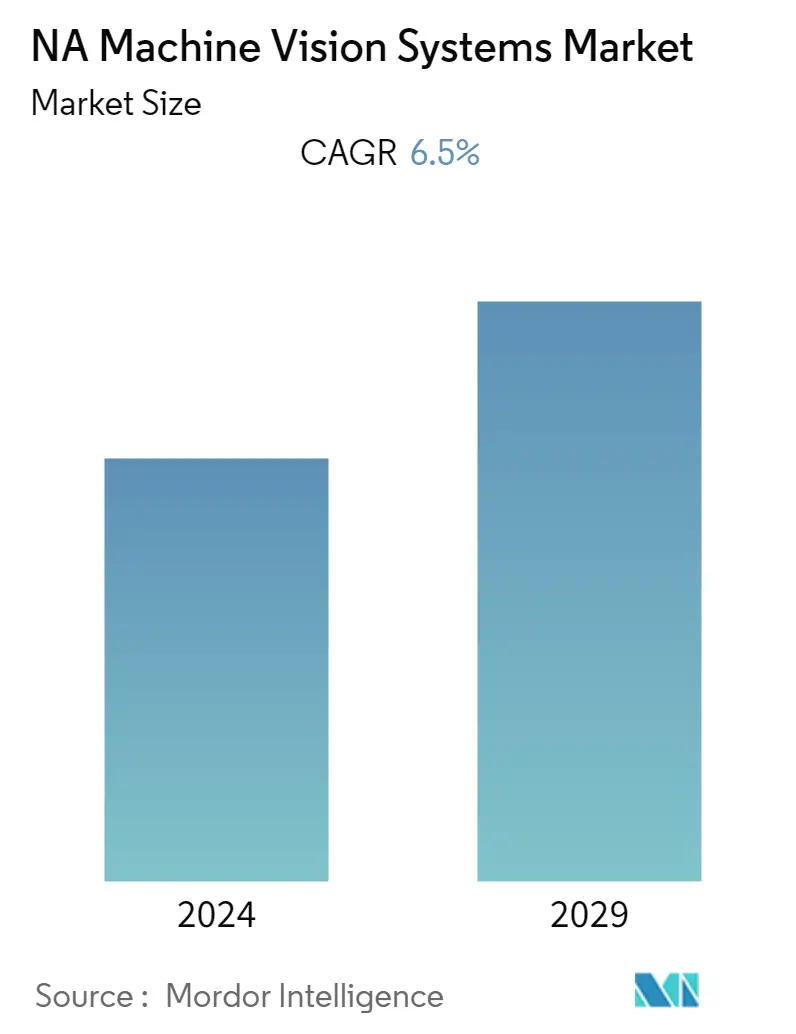

Se espera que el mercado de sistemas de visión artificial de América del Norte registre una tasa compuesta anual del 6,5% durante el período previsto. Los usos comunes de los sistemas de visión artificial son el posicionamiento y medición de piezas, clasificación, inspección visual, detección de defectos e identificación y seguimiento de productos. La demanda de sistemas de visión artificial está siendo impulsada por la demanda de robótica guiada por visión.

- América del Norte es un mercado importante para las empresas que ofrecen soluciones de visión artificial. Se espera que el mercado regional crezca sustancialmente durante el período previsto, debido a la temprana introducción de la automatización en la fabricación y la presencia de un número significativo de proveedores de mercado de origen regional. Según la Association for Advancing Automation, las ventas de componentes y sistemas de visión artificial que ofrecen inteligencia visual a robots y otras máquinas cayeron en el primer semestre de 2020; sin embargo, el mercado se recuperó en Norteamérica en el segundo semestre.

- También se están viendo varias innovaciones en el mercado. Por ejemplo, recientemente, iENSO, con sede en Canadá, lanzó un ecosistema de plataforma basado en Ambarella para aplicaciones de visión integradas. Ambarella Inc proporciona los procesadores de visión de IA para Edge. Las tecnologías de visión artificial emergentes, como las imágenes computacionales y 3D no visibles, combinadas con la IA, el aprendizaje automático y el aprendizaje profundo, permiten que la visión artificial aborde una gama cada vez mayor de nuevas aplicaciones.

- Los sistemas de visión artificial han ayudado a las tecnologías de automatización a salvar a los trabajadores humanos de trabajos peligrosos y aburridos, desde la inspección de calidad hasta la clasificación de productos y la guía de robots. La visión artificial incluso ha ayudado a los sistemas de seguridad a encontrar amenazas, conducir vehículos autónomos e inspeccionar gran parte de la infraestructura mundial.

- El mercado de sistemas de visión artificial se está acelerando a medida que se realizan más cambios en una serie de áreas y en sus industrias habituales, como la automotriz y la industrial.

- Por ejemplo, en marzo de 2022, Zebra Technologies anunció su intención de adquirir Matrox Imaging, un proveedor de software independiente de la plataforma, kits de desarrollo de software (SDK), cámaras inteligentes, sensores 3D, controladores de visión y tarjetas de entrada/salida (E/S). y captadores de fotogramas que se utilizan para capturar, inspeccionar, evaluar y registrar datos de sistemas de visión industrial en automatización de fábricas, embalajes electrónicos y farmacéuticos, inspección de semiconductores y más.

- El brote de COVID-19 interrumpió significativamente la cadena de suministro y la producción en diversas industrias del mercado estudiado. Sin embargo, la pandemia también amplió el alcance de la automatización industrial y la visión artificial para mejorar la eficiencia y abordar los problemas de seguridad. Las asociaciones, los lanzamientos de nuevos productos y los desarrollos que abordan la COVID-19 fueron tendencias regionales importantes.

Tendencias del mercado de sistemas de visión artificial en América del Norte

Se espera que las cámaras inteligentes experimenten un crecimiento significativo

- Los productos innovadores basados en cámaras están ganando popularidad en las industrias debido a la alta tasa de innovación de productos y la expansión de las aplicaciones existentes en muchas industrias de usuarios finales. Además, las cámaras inteligentes han facilitado durante mucho tiempo la tarea de diseñar sistemas de visión artificial. El segmento ha sido testigo de una innovación continua en los últimos años, incluidos modelos con sensores de imagen más grandes, cámaras de visión integradas emergentes que funcionan como cámaras inteligentes y nuevas cámaras capaces de realizar tareas de inteligencia artificial y aprendizaje profundo.

- La mayor resolución del sensor de imagen en las cámaras inteligentes, la integración de procesadores mucho más rápidos o cámaras de visión integradas con interfaces MIPI y la creciente disponibilidad de opciones en color y monocromáticas en el mercado, que también están ganando popularidad, especialmente después del brote de COVID-19, fueron todas las innovaciones del mercado.

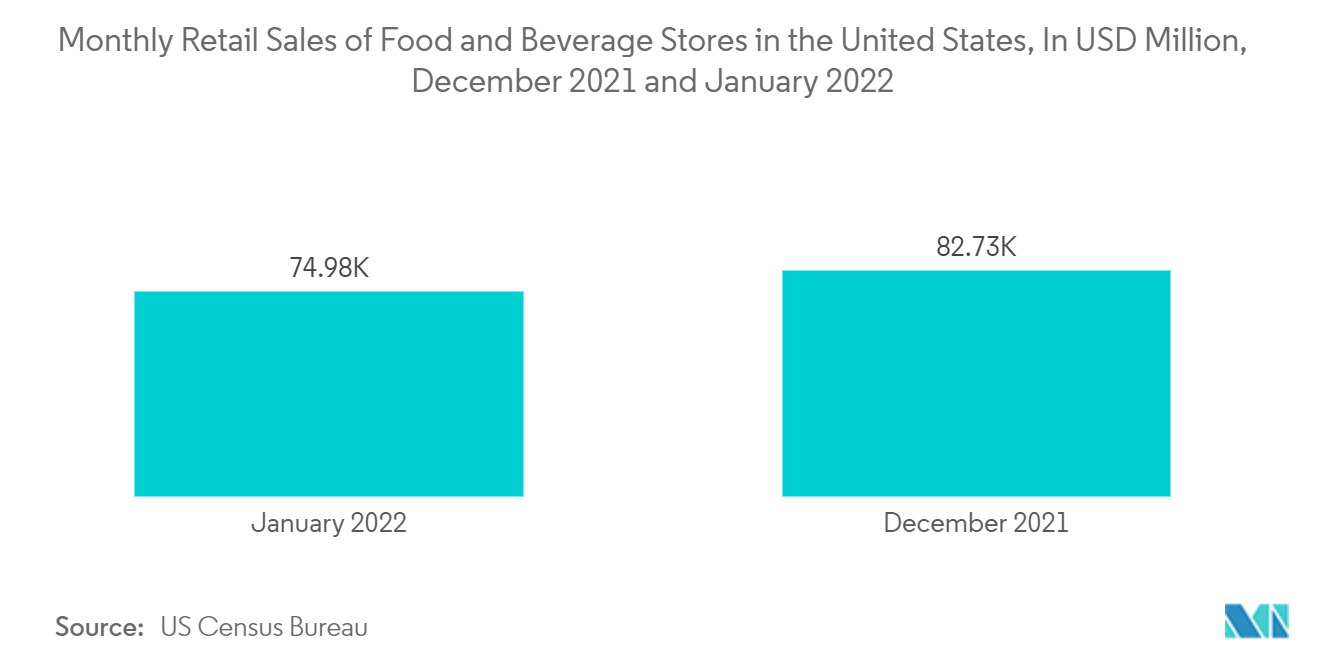

- Los sistemas de visión artificial pueden rastrear productos, materias primas y envases durante todo el proceso de producción y rastrear activamente los caminos para garantizar altos niveles de calidad y seguridad. Por ejemplo, según la Oficina del Censo de EE. UU., las ventas minoristas mensuales de las tiendas de alimentos y bebidas de EE. UU. se estimaron en aproximadamente 76 300 millones de dólares en marzo de 2022. Estas estadísticas indicaron un aumento de alrededor del 10 por ciento con respecto al mes anterior, febrero de 2022.

- Matrox Imaging, con sede en Canadá, presentó recientemente el modelo Matrox Iris GTX para dispositivos IoT de vanguardia y la próxima generación de cámaras inteligentes. Las cámaras inteligentes Matrox Iris GTX de la compañía cuentan con un procesador integrado Intel Atom x6000 que se puede utilizar tanto para operaciones de visión artificial convencionales como para inferencia de aprendizaje profundo en forma de clasificación y segmentación de imágenes utilizando el software del dispositivo Matrox Design Assistant X.

Se espera que Estados Unidos sea testigo de una importante participación de mercado

- El país está a la vanguardia de la automatización y la innovación de productos, lo que brinda una ventaja competitiva. Además, Microchip Technology Corporation presentó su iniciativa Smart Embedded Vision. El ecosistema combina los FPGA PolarFire de bajo consumo de Microchip con interfaces de imágenes de alta velocidad, propiedad intelectual para el procesamiento de imágenes y un ecosistema ampliado de asociaciones externas. Esta iniciativa tiene como objetivo acelerar los avances de la visión artificial para aplicaciones industriales, de dispositivos médicos, automotrices y aeroespaciales. Se espera que estas innovaciones por parte de los proveedores de hardware y software amplifiquen la demanda del mercado durante el período previsto.

- Se espera que las iniciativas gubernamentales, como la Asociación de Fabricación Avanzada, que se lleva a cabo para que la industria, varias universidades y el gobierno federal inviertan en tecnologías de automatización emergentes, aumenten la producción de sistemas de visión artificial.

- La innovación de productos sigue siendo un diferenciador clave entre los proveedores del mercado. Además, muchos proveedores están adoptando estrategias de asociación y adquisición para obtener una ventaja competitiva. La mayoría de los proveedores de hardware han adquirido desarrolladores de software sólidos a través de asociaciones o adquisiciones para mantenerse fuertes en el mercado.

- Para mantener la producción en funcionamiento y garantizar una mayor calidad, los fabricantes de alimentos y bebidas están recurriendo a la inteligencia artificial (IA) para impulsar los sistemas de inspección por visión artificial. La capacidad de la IA para aprender y clasificar patrones permite que la tecnología de visión artificial encuentre botellas rotas, envases rotos y otros problemas que pueden detener la producción y causar desperdicio.

- Recientemente, una empresa con sede en EE. UU., Zebra Technologies Corporation, adquirió el desarrollador de software gráfico de visión artificial Adaptive Vision y lanzó un nuevo conjunto de cámaras inteligentes de visión artificial y escáneres industriales fijos. Con la adquisición de Adaptive Vision y su estudio y biblioteca Adaptive Vision, su complemento de aprendizaje profundo y su motor de inferencia WEAVER, Zebra Technologies amplía su presencia en los mercados de hardware y software de visión artificial. La compañía también está introduciendo una nueva vía especializada para socios comerciales, distribuidores e integradores de sistemas de automatización industrial en su programa PartnerConnect.

Descripción general de la industria de sistemas de visión artificial de América del Norte

El mercado de sistemas de visión artificial de América del Norte es de naturaleza moderadamente competitiva. Lanzamientos de productos, altos gastos en investigación y desarrollo, asociaciones y adquisiciones son las principales estrategias de crecimiento adoptadas por las empresas de la región para sostener la intensa competencia. Los actores clave en el mercado son Cognex Corporation, Keyence Corporation, Basler AG, National Instruments Corporation, Teledyne DALSA, Flir Systems Inc., Datalogic SpA y Perceptron Inc.

En septiembre de 2022, Datalogic se asoció con Prophesee SA, inventor de los sistemas de visión neuromórfica más avanzados, para anunciar la reciente colaboración en relación con la próxima generación de productos industriales. Según la empresa, la visión neuromórfica es una tecnología fascinante inspirada en el comportamiento del sistema biológico humano, precisamente como las redes neuronales. Prophesse ha desarrollado un innovador enfoque de visión basado en eventos para la visión por computadora. Esta nueva categoría de visión permite reducciones significativas en la potencia, la latencia y los requisitos de procesamiento de datos para revelar lo que antes era invisible para los sensores tradicionales basados en marcos.

En marzo de 2022, RG Group ampliará su asociación con el proveedor de visión artificial Cognex. Cognex Corporation diseña, desarrolla, fabrica y comercializa una amplia gama de productos basados en imágenes, todos los cuales utilizan técnicas de inteligencia artificial (IA) que les otorgan la capacidad humana de tomar decisiones basadas en lo que ven. Los productos de Cognex incluyen sistemas de visión artificial y sensores de visión artificial. Según RG Group, la tecnología avanzada del sistema de visión es la piedra angular de las soluciones de la empresa para los clientes, y Cognex continúa liderando este campo en rápida evolución.

Líderes del mercado de sistemas de visión artificial en América del Norte

-

Cognex Corporation

-

Keyence Corporation

-

Basler AG

-

National Instruments Corporation

-

Teledyne DALSA

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de sistemas de visión artificial de América del Norte

- Diciembre de 2022 Teledyne Flir Machine Vision presentó seis nuevas incorporaciones a la línea de cámaras Teledyne FLIR Blackfly S GigE que son BFS-PGE-80S5M/CC con Sony IMX546 de 8MP color y mono, BFS-PGE-120S6M/CC con Sony IMX545 de 12,3 MP color y mono, y BFS-PGE-200S7M/CC con Sony IMX541 de 20 MP color y mono. Estos modelos se suman a la amplia gama de cámaras compatibles con GigE Vision con una impresionante línea de sensores, resoluciones y potentes funciones en la cámara.

- Febrero de 2022 Basler AG continúa ampliando su oferta de imágenes 3D y agrega una serie de cámaras estéreo de calidad industrial a su cartera de productos. Los robots equipados con cámaras estéreo Basler pueden percibir su entorno en tiempo real. Las cinco variantes del modelo están disponibles con distancias mínimas de 65 y 160 milímetros, cada una en versión monocromática y en color. Las cámaras están equipadas con un paquete de software integrado modular preinstalado adecuado para aplicaciones robóticas típicas, como el reconocimiento de objetos o la recogida de contenedores. Esto ayuda a impulsar la demanda de sistemas de visión artificial.

Segmentación de la industria de sistemas de visión artificial de América del Norte

El Sistema de Visión Artificial es la sustitución del sentido visual humano y las capacidades de juicio por una cámara de video y una computadora para realizar una tarea de inspección. Es el proceso de tomar fotografías automáticamente y analizarlas para obtener la información necesaria para controlar o evaluar una determinada parte o actividad.

El mercado norteamericano de sistemas de visión artificial está segmentado por componente (hardware y software), por producto (basado en PC, basado en cámaras inteligentes), por industria de usuario final (alimentos y bebidas, atención sanitaria y farmacéutica, logística y venta minorista, automoción, electrónica y semiconductores) y por país. Los tamaños de mercado y las previsiones se proporcionan en términos de valor (millones de dólares) para todos los segmentos anteriores.

| Hardware | Sistemas de visión |

| Cámaras | |

| Óptica y Sistemas de Iluminación | |

| Capturador de fotogramas | |

| Otros tipos de hardware | |

| Software |

| Basado en PC |

| Basado en cámara inteligente |

| Alimentos y bebidas |

| Salud y Farmacéutica |

| Logística y Retail |

| Automotor |

| Electrónica y Semiconductores |

| Otras industrias de usuarios finales |

| Estados Unidos |

| Canada |

| Por componente | Hardware | Sistemas de visión |

| Cámaras | ||

| Óptica y Sistemas de Iluminación | ||

| Capturador de fotogramas | ||

| Otros tipos de hardware | ||

| Software | ||

| Por producto | Basado en PC | |

| Basado en cámara inteligente | ||

| Por industria de usuario final | Alimentos y bebidas | |

| Salud y Farmacéutica | ||

| Logística y Retail | ||

| Automotor | ||

| Electrónica y Semiconductores | ||

| Otras industrias de usuarios finales | ||

| Por país | Estados Unidos | |

| Canada |

Preguntas frecuentes sobre investigación de mercado de sistemas de visión artificial en América del Norte

¿Cuál es el tamaño actual del mercado de Sistemas de visión artificial de NA?

Se proyecta que el mercado NA Machine Vision Systems registrará una tasa compuesta anual del 6,5% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado NA Sistemas de visión artificial?

Cognex Corporation, Keyence Corporation, Basler AG, National Instruments Corporation, Teledyne DALSA son las principales empresas que operan en el mercado de sistemas de visión artificial de NA.

¿Qué años cubre este mercado de Sistemas de visión artificial de NA?

El informe cubre el tamaño histórico del mercado de Sistemas de visión artificial de NA para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Sistemas de visión artificial de NA para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de sistemas de visión artificial de NA

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Sistemas de visión artificial de NA en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de NA Machine Vision Systems incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.