Análisis del mercado de seguridad de IoT de América del Norte

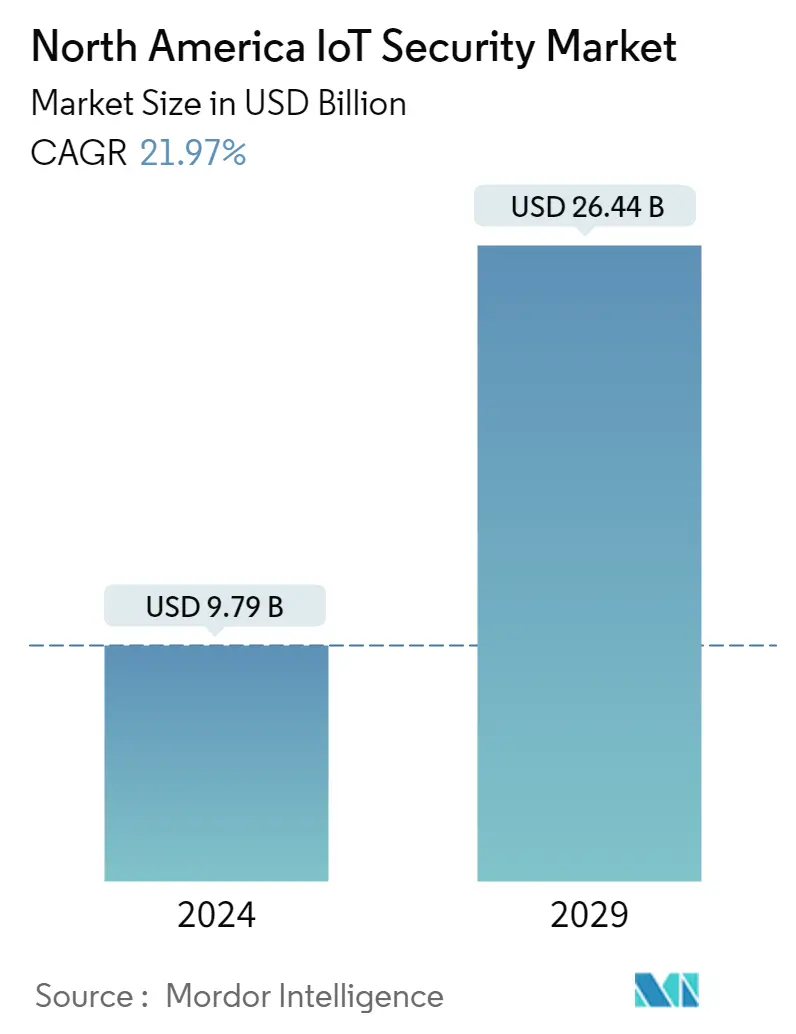

El tamaño del mercado de seguridad de IoT de América del Norte se estima en 9,79 mil millones de dólares en 2024, y se espera que alcance los 26,44 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 21,97% durante el período previsto (2024-2029).

- Los modelos y aplicaciones de negocio emergentes, junto con la reducción de los costos de los dispositivos, han sido fundamentales para impulsar la adopción de IoT y, en consecuencia, el número de dispositivos conectados, como máquinas, dispositivos portátiles, automóviles, medidores y productos electrónicos de consumo conectados.

- Los ataques a dispositivos IoT de consumo son frecuentes y la posibilidad general de interrupción en la fabricación y en industrias similares hace que la amenaza sea más grave. Varias industrias de usuarios finales en los Estados Unidos y Canadá se han enfrentado a considerables ataques de seguridad en diversas industrias en los últimos años. La seguridad de IoT se está convirtiendo en un área de interés importante para empresas, consumidores y reguladores. Tras esta creciente importancia, las empresas que ofrecen soluciones basadas en IoT en todo el mundo están invirtiendo fuertemente en el aspecto de seguridad de estas soluciones.

- Por ejemplo, en octubre de 2022, Datadog, Inc., la plataforma de monitoreo y seguridad para aplicaciones en la nube, declaró la disponibilidad general de Cloud Security Management. Este producto reúne capacidades de Cloud Security Posture Management (CSPM), Cloud Workload Security (CWS), alertas, gestión de incidentes e informes en una única plataforma para permitir que los equipos de DevOps y Seguridad identifiquen configuraciones incorrectas, detecten amenazas y protejan la nube nativa. aplicaciones.

- Además, la creciente dependencia de los dispositivos conectados está creando la necesidad de mantenerlos seguros. Se prevé que este importante crecimiento será impulsado por el creciente enfoque de la industria en la implementación de un ecosistema conectado, así como por la estandarización de las tecnologías de IoT celular 3GPP.

- Con el creciente número de dispositivos conectados a Internet, se prevé que el mundo cibernético sea testigo de un aumento significativo en la aparición y aparición de nuevas amenazas y ataques. Los dispositivos IoT son particularmente vulnerables a diversos ataques a la red, como robo de datos, suplantación de identidad, ataques de phishing y ataques DDoS (ataques de denegación de servicio). Esto puede dar lugar a diversas amenazas relacionadas con la ciberseguridad, como ataques de ransomware y otras filtraciones de datos graves, cuya recuperación puede costar a las empresas mucho dinero y esfuerzo.

- Sin embargo, la creciente complejidad entre los dispositivos, junto con la falta de una legislación omnipresente, podría ser un motivo de gran preocupación que puede limitar el crecimiento general del mercado durante el período previsto.

- Desde el comienzo de la COVID-19, ha habido un aumento de los ataques al IoT y, por ello, los países de todo el mundo han implementado varias medidas preventivas. Mientras se pide a las comunidades que se queden en casa y se cierran las escuelas, varias organizaciones han encontrado una manera de permitir que sus empleados trabajen desde sus hogares. Esto ha resultado en un aumento en la adopción de plataformas de comunicación por video. Además, durante el período posterior a COVID-19, se espera que el mercado sea testigo de importantes oportunidades de crecimiento, especialmente debido a la introducción de diversas soluciones híbridas y basadas en la nube rentables por parte de los principales participantes del mercado.

Tendencias del mercado de seguridad de IoT en América del Norte

Se prevé que un número cada vez mayor de filtraciones de datos impulsará el mercado

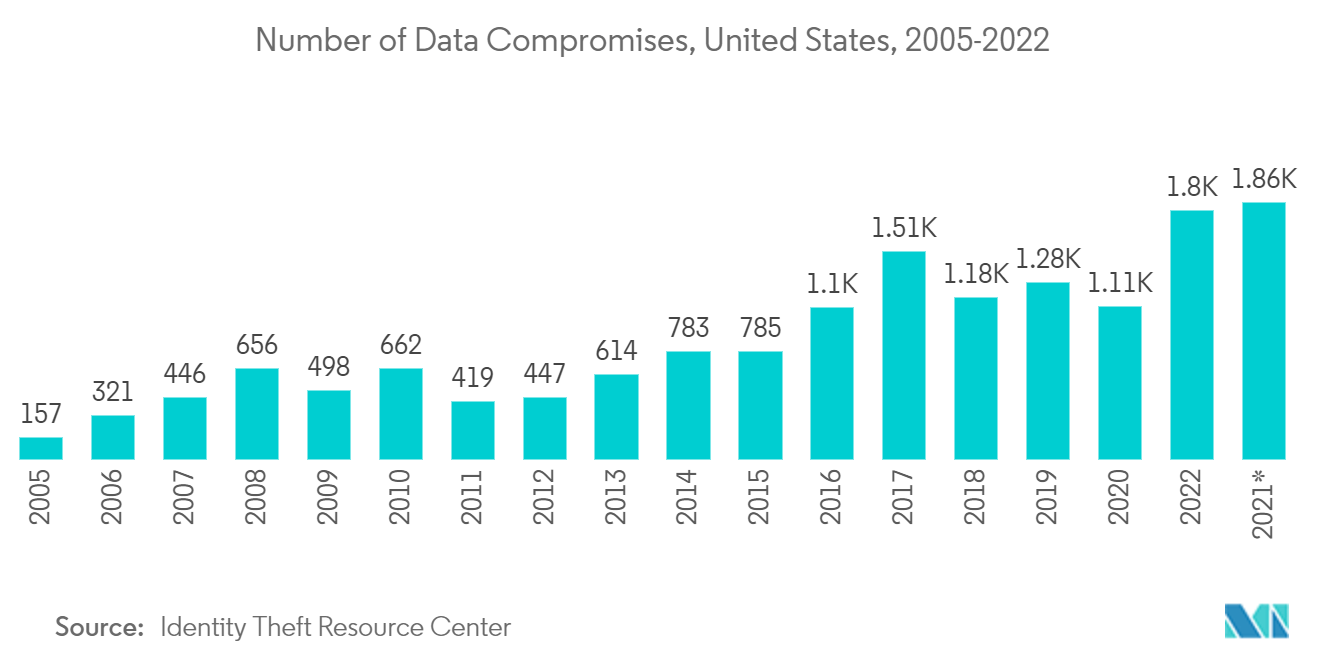

- Con el aumento del número de dispositivos conectados a Internet, se espera que el mundo cibernético sea testigo de un aumento en la aparición y aparición de nuevas amenazas y ataques. Esto es evidente por el crecimiento de las filtraciones de datos en la región de América del Norte en varios sectores verticales de usuarios finales en los últimos años. Estos ataques, que apuntan directamente a sistemas empresariales e individuos, pueden provocar enormes pérdidas financieras y personales. Alimentando así la necesidad de seguridad de IoT para dispositivos de consumo que son altamente susceptibles a violaciones de datos.

- Además, el crecimiento de las filtraciones de datos en toda la región en diversas industrias de usuarios finales, como la atención médica, la manufactura, BFSI, la automoción, etc., está impulsando la necesidad de soluciones de seguridad de IoT para proteger sus dispositivos conectados de los ciberataques. Por ejemplo, según el Informe anual sobre violaciones de datos de 2022 del ITRC elaborado por Identity Theft Resource Center, el número de ataques de datos en los Estados Unidos fue de 1802 casos en 2022. El número de ataques de datos en los Estados Unidos aumentó significativamente de 157 casos en 2005 a 1802 casos en 2022.

- Además, los servicios en la nube están experimentando altas tasas de adopción debido a la demanda de IoT. Este uso cada vez mayor de sistemas en la nube en varios sectores verticales ha aumentado las vulnerabilidades de estos sistemas a las filtraciones de datos. Dado que muchos proveedores ofrecen múltiples soluciones, está aumentando la necesidad de una plataforma de seguridad uniforme. La seguridad de IoT se puede implementar para dispositivos y soluciones de comunicación, almacenamiento de datos y ciclo de vida.

- Además, se espera que el mercado siga creciendo debido a las crecientes iniciativas gubernamentales para proteger a las empresas de los ciberataques. Por ejemplo, en julio de 2023, la administración Biden lanzó un programa de etiquetado de ciberseguridad de Internet de las cosas (IoT) para proteger a los estadounidenses contra los innumerables riesgos de seguridad asociados con los dispositivos conectados a Internet. El programa, US Cyber Trust Mark, tiene como objetivo ayudar a los estadounidenses a asegurarse de que están comprando dispositivos conectados a Internet que incluyan sólidas protecciones de ciberseguridad contra ataques cibernéticos.

Se espera que Estados Unidos domine el mercado

- Los principales factores cruciales para el crecimiento del mercado de seguridad de IoT en los Estados Unidos son la alta adopción de tecnologías avanzadas, el aumento de los ciberataques y un número creciente de dispositivos conectados en el país. El país es una de las regiones dominantes para el despliegue de IoT. Otros factores incluyen el crecimiento del gasto en digitalización y seguridad de IoT en la región.

- Además, la región alberga importantes proveedores de seguridad de IoT, incluidos Symantec Corporation, IBM Corporation, FireEye Inc. y Palo Alto Networks Inc., entre otros. Los proveedores están fortaleciendo su cartera de productos y su presencia en el mercado impulsando la innovación de sus productos. Por ejemplo, en marzo de 2022, Palo Alto Networks, un proveedor de firewalls de red, declaró que se había asociado con Amazon Web Services para presentar el nuevo Palo Alto Networks Cloud NGFW para AWS, un servicio administrado de firewall de próxima generación (NGFW) diseñado. para simplificar la seguridad de las implementaciones de AWS, lo que permite a las organizaciones acelerar su ritmo de innovación sin dejar de ser altamente seguras.

- Además, en mayo de 2022, STMicroelectronics, un proveedor global de semiconductores que atiende a clientes en todo el espectro de aplicaciones electrónicas, reveló los detalles de su colaboración con Microsoft, un socio autorizado por ST. El objetivo era fortalecer la seguridad de las aplicaciones emergentes de Internet de las cosas. ST está combinando sus microcontroladores STM32U5 de consumo ultrabajo con Microsoft Azure RTOS e IoT Middleware, así como una implementación segura certificada de los servicios seguros Arm Trusted Firmware -M (TF-M), especialmente para sistemas integrados.

- Además, Estados Unidos está experimentando un número cada vez mayor de amenazas cibernéticas. Según el Centro de recursos contra el robo de identidad, el número promedio de infracciones en el país ha aumentado marginalmente en los últimos años. En octubre de 2022, la Administración Biden-Harris se centró significativamente en mejorar las defensas cibernéticas de Estados Unidos, creando un enfoque integral para tomar medidas agresivas para fortalecer y salvaguardar la ciberseguridad de la nación.

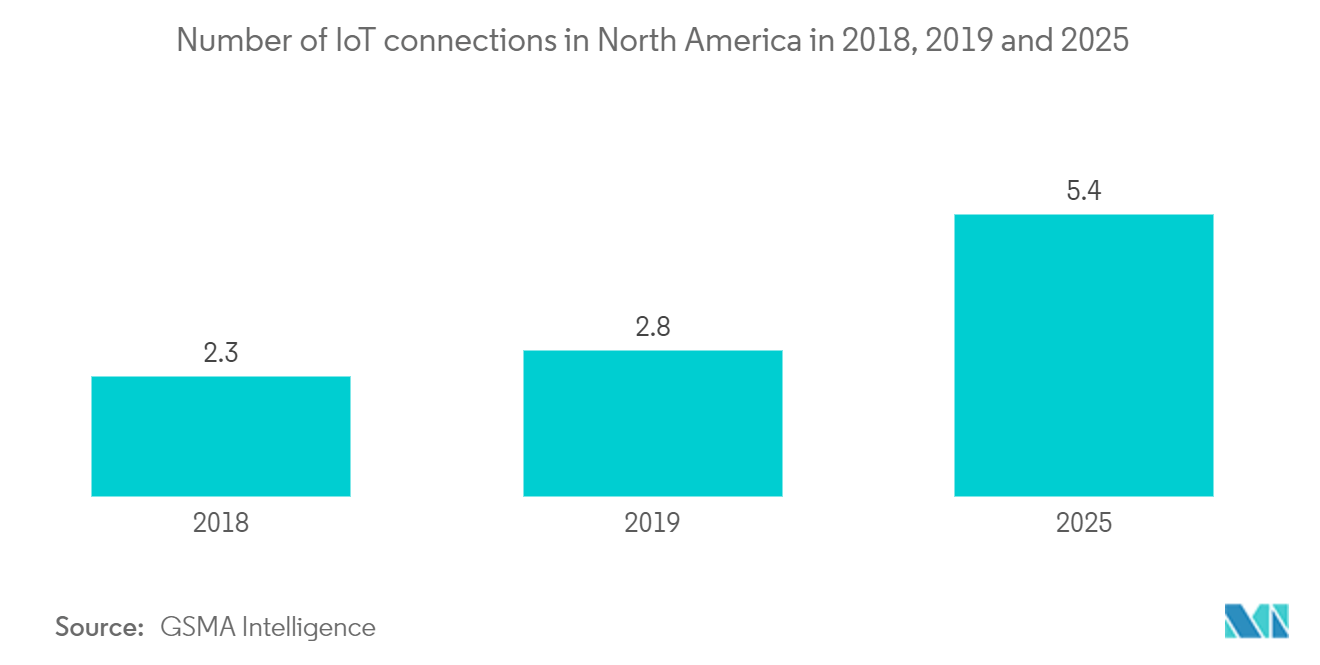

- Según GSMA Intelligence, se prevé que el número total de conexiones de Internet de las cosas industriales y de consumo en América del Norte crezca hasta alrededor de 5.400 millones para finales del año 2025. En 2019, el número total de conexiones de IoT en América del Norte ascendió a 2,8 mil millones de conexiones. Se espera que un aumento tan significativo en el recuento general de conexiones industriales y de consumo de Internet de las cosas dentro de la región impulse significativamente las oportunidades de crecimiento general del mercado.

Descripción general de la industria de seguridad de IoT en América del Norte

El panorama competitivo del mercado de seguridad de IoT de América del Norte se caracteriza por la fragmentación debido a la presencia de numerosos actores regionales en toda la región. Estos participantes del mercado están introduciendo cada vez más soluciones innovadoras para atender a diversas industrias. Además, el mercado está experimentando un notable aumento de colaboraciones y adquisiciones destinadas a potenciar su presencia en el mercado.

En diciembre de 2022, Check Point Software Technologies Ltd., un proveedor de soluciones de ciberseguridad, presentó Check Point Quantum Titan, una mejora de la plataforma de ciberseguridad Check Point Quantum. El lanzamiento de Quantum Titan incorpora tres hojas de software que aprovechan el poder del aprendizaje profundo y la inteligencia artificial (IA) para ofrecer prevención avanzada de amenazas contra exploits sofisticados del sistema de nombres de dominio (DNS) y ataques de phishing, así como seguridad autónoma de IoT. Con Check Point Quantum Titan, la plataforma ahora incluye el descubrimiento de dispositivos IoT y la aplicación automática de perfiles de prevención de amenazas de confianza cero para proteger los dispositivos IoT.

En diciembre de 2022, Palo Alto Networks presentó Medical IoT Security, una solución integral de seguridad Zero Trust diseñada para dispositivos médicos. Esta solución permite a las organizaciones de atención médica implementar y gestionar de forma segura y rápida nuevas tecnologías conectadas. El enfoque de confianza cero para la ciberseguridad se centra en verificar continuamente cada usuario y dispositivo, eliminando así la confianza implícita dentro del marco de seguridad de la organización.

Líderes del mercado de seguridad de IoT en América del Norte

-

Symantec Corporation

-

IBM Corporation

-

Intel Corporation (Intel Security)

-

Hewlett Packard Enterprise Company

-

Cisco Systems Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de seguridad de IoT de América del Norte

- Enero de 2023 KORE, un proveedor líder de soluciones de Internet de las cosas (IoT) y conectividad como servicio (CaaS) de IoT a nivel mundial, eligió Amazon Web Services (AWS) para agilizar la implementación, la administración y la seguridad de las empresas a gran escala. Soluciones de IoT. KORE ha presentado su solución OmniSIM SAFE, impulsada por AWS IoT Core, para abordar los desafíos de seguridad asociados con IoT masivo y las implementaciones de IoT a gran escala.

- Febrero de 2022 Check Point Software Technologies Ltd., líder mundial en soluciones de ciberseguridad, anunció la adquisición de Spectral, un destacado innovador en herramientas de seguridad centradas en desarrolladores. Este movimiento estratégico de Check Point amplía su oferta de nube, Check Point CloudGuard, con una plataforma de seguridad centrada en el desarrollador, que proporciona un conjunto completo de funciones de seguridad de aplicaciones en la nube, incluido el escaneo de infraestructura como código (IaC) y la detección de secretos codificados.

Segmentación de la industria de seguridad de IoT en América del Norte

IoT es una red de objetos conectados a Internet. Estos objetos recopilan e intercambian datos utilizando sensores integrados en ellos. Los ataques a estos dispositivos de IoT son frecuentes; sin embargo, la posibilidad de perturbaciones en las industrias manufactureras e industrias similares hace que la amenaza sea más grave. La seguridad de IoT se está convirtiendo en un foco importante para las empresas, los consumidores y los reguladores. Tras esta creciente prominencia, las empresas que ofrecen soluciones basadas en IoT en todo el mundo están invirtiendo fuertemente en el aspecto de seguridad de estas soluciones.

La solución que se ha considerado en el alcance del estudio comprende el software y los servicios ofrecidos por los proveedores en el mercado norteamericano. Los proveedores perfilados en el mercado incluso proporcionan una solución integrada, una estrategia crucial seguida por los proveedores para ofrecer una solución única para los usuarios finales que desean tratar con una única parte responsable para tener un mejor control sobre el flujo de negocios.

El mercado de seguridad de IoT de América del Norte está segmentado por tipo de seguridad (seguridad de red y seguridad de punto final), solución (software y servicios), industria de usuario final (automotriz, atención médica, gobierno, manufactura, energía y electricidad, comercio minorista, BFSI, y otras industrias de usuarios finales) y geografía (Estados Unidos y Canadá).

Los tamaños de mercado y los pronósticos se proporcionan en términos de valor en dólares estadounidenses para todos los segmentos anteriores.

| Seguridad de la red |

| Puesto final de Seguridad |

| Software |

| Servicios |

| Automotor |

| Cuidado de la salud |

| Gobierno |

| Fabricación |

| Energía y potencia |

| Minorista |

| BFSI |

| Otras industrias de usuarios finales |

| Estados Unidos |

| Canada |

| Tipo de seguridad | Seguridad de la red |

| Puesto final de Seguridad | |

| Solución | Software |

| Servicios | |

| Industria del usuario final | Automotor |

| Cuidado de la salud | |

| Gobierno | |

| Fabricación | |

| Energía y potencia | |

| Minorista | |

| BFSI | |

| Otras industrias de usuarios finales | |

| Geografía | Estados Unidos |

| Canada |

Preguntas frecuentes sobre investigación de mercado de seguridad de IoT en América del Norte

¿Qué tamaño tiene el mercado de seguridad de IoT de América del Norte?

Se espera que el tamaño del mercado de seguridad de IoT de América del Norte alcance los 9,79 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 21,97% hasta alcanzar los 26,44 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de seguridad IoT de América del Norte?

En 2024, se espera que el tamaño del mercado de seguridad de IoT de América del Norte alcance los 9,79 mil millones de dólares.

¿Quiénes son los actores clave en el mercado de seguridad de IoT de América del Norte?

Symantec Corporation, IBM Corporation, Intel Corporation (Intel Security), Hewlett Packard Enterprise Company, Cisco Systems Inc. son las principales empresas que operan en el mercado de seguridad de IoT de América del Norte.

¿Qué años cubre este mercado de seguridad de IoT de América del Norte y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de seguridad de IoT de América del Norte se estimó en 8.030 millones de dólares. El informe cubre el tamaño histórico del mercado de Seguridad de IoT de América del Norte durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Seguridad de IoT de América del Norte para los años 2024, 2025, 2026, 2027, 2028 y 2029..

Última actualización de la página el:

Informe de la industria de seguridad de IoT de América del Norte

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de seguridad de IoT de América del Norte en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de seguridad de IoT de América del Norte incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.