Análisis del mercado de motores industriales de América del Norte

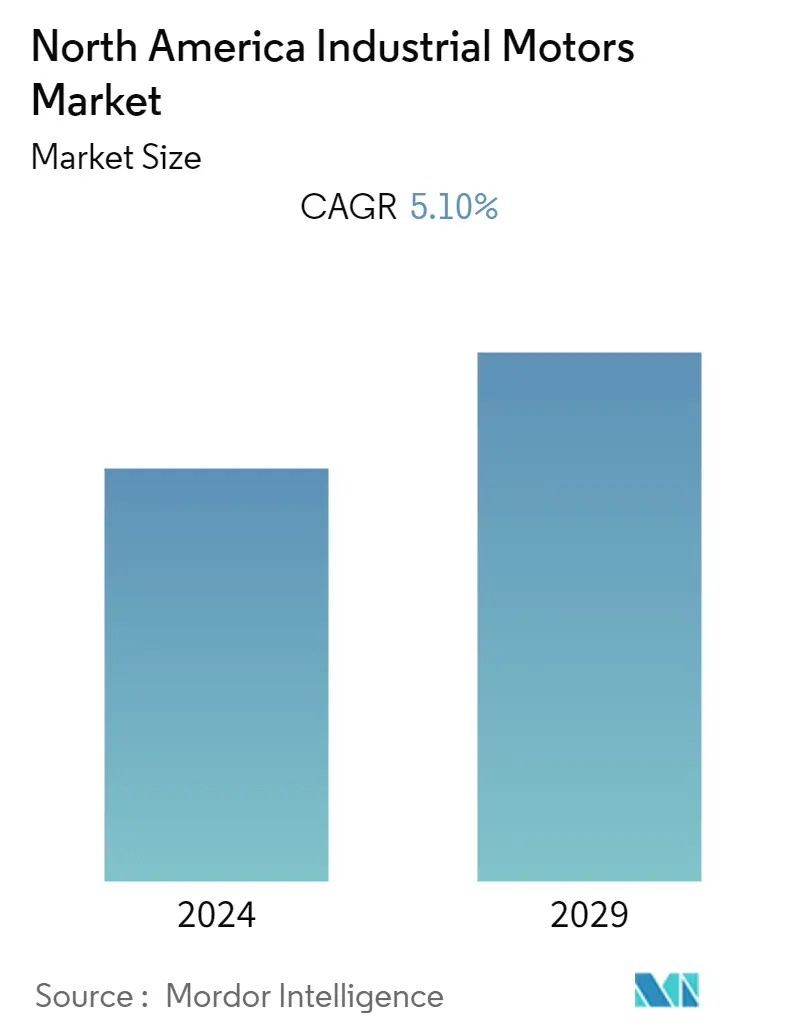

El mercado de motores industriales se valoró en 8,57 mil millones de dólares en 2020 y se espera que alcance los 11,69 mil millones de dólares en 2026, registrando una tasa compuesta anual del 5,1% durante el período previsto (2021-2026). El mercado de motores industriales en América del Norte está impulsado principalmente por el creciente enfoque de las industrias hacia la Industria 4.0. La automatización industrial impulsa al sector manufacturero hacia productos más eficientes en la región, que se espera que muestre un fuerte crecimiento durante el período previsto.

- Esta tendencia generaría demanda de maquinaria actualizada que emplee motores industriales. Se prevé que el crecimiento de la automatización industrial se dividirá equitativamente entre todos los segmentos respaldados por el crecimiento manufacturero discreto y el crecimiento del sector de petróleo y gas de América del Norte. Por lo tanto, se espera que el crecimiento de la automatización industrial genere demanda para el mercado de motores industriales.

- Los fabricantes de la industria alimentaria están adoptando cada vez más el uso de la automatización para cumplir con las directrices y regulaciones establecidas por las asociaciones industriales para el mantenimiento de la calidad de los productos ofrecidos. Por ejemplo, la Ley de Modernización de la Seguridad Alimentaria (FSMA) de la Administración de Alimentos y Medicamentos introdujo regulaciones que exigen que los gigantescos fabricantes de alimentos cumplan con controles preventivos y también con los requisitos de Buenas Prácticas de Manufactura Actuales (CGMPS).

- Además, la región ha sido testigo de nuevas instalaciones de fabricación con características de fábrica inteligentes. Por ejemplo, en junio de 2019, Schneider Electric lanzó Smart Factory en EE. UU. para demostrar cómo su arquitectura EcoStruxure y su conjunto de ofertas relacionadas pueden ayudar a aumentar la eficiencia operativa y reducir los costos para sus clientes.

- Se espera que las crecientes iniciativas del gobierno y las autoridades reguladas para impulsar la adopción del entorno conectado en las diversas industrias impulsen el crecimiento del mercado durante el período previsto. La Agenda de Gestión de 2018 y el Plan Presupuestario de los Estados Unidos para el año fiscal 2020 destacaron la automatización como una herramienta que las agencias pueden utilizar y explorar para abordar cuestiones de personal y presupuesto para brindar mejores servicios al público. Se espera que estas iniciativas aumenten la demanda de motores industriales.

- Además, importantes avances tecnológicos han creado oportunidades para desarrollar y fabricar motores eléctricos para una amplia gama de aplicaciones en industrias como la automoción y otros sectores industriales. En las últimas dos décadas, la mayor importancia otorgada a la seguridad ambiental ha llevado a la redacción de varias normas y reglamentos que señalan esta cuestión.

Tendencias del mercado de motores industriales de América del Norte

Se espera que la industria del petróleo y el gas muestre una adopción máxima

- Los motores industriales son una parte integral de la industria del petróleo y el gas y se utilizan ampliamente en una parte diferente de los procesos en la plataforma de perforación y en la alimentación de bombas en las refinerías. Estos motores están fabricados a prueba de explosiones con eficiencia mejorada para cumplir con los estándares de la industria.

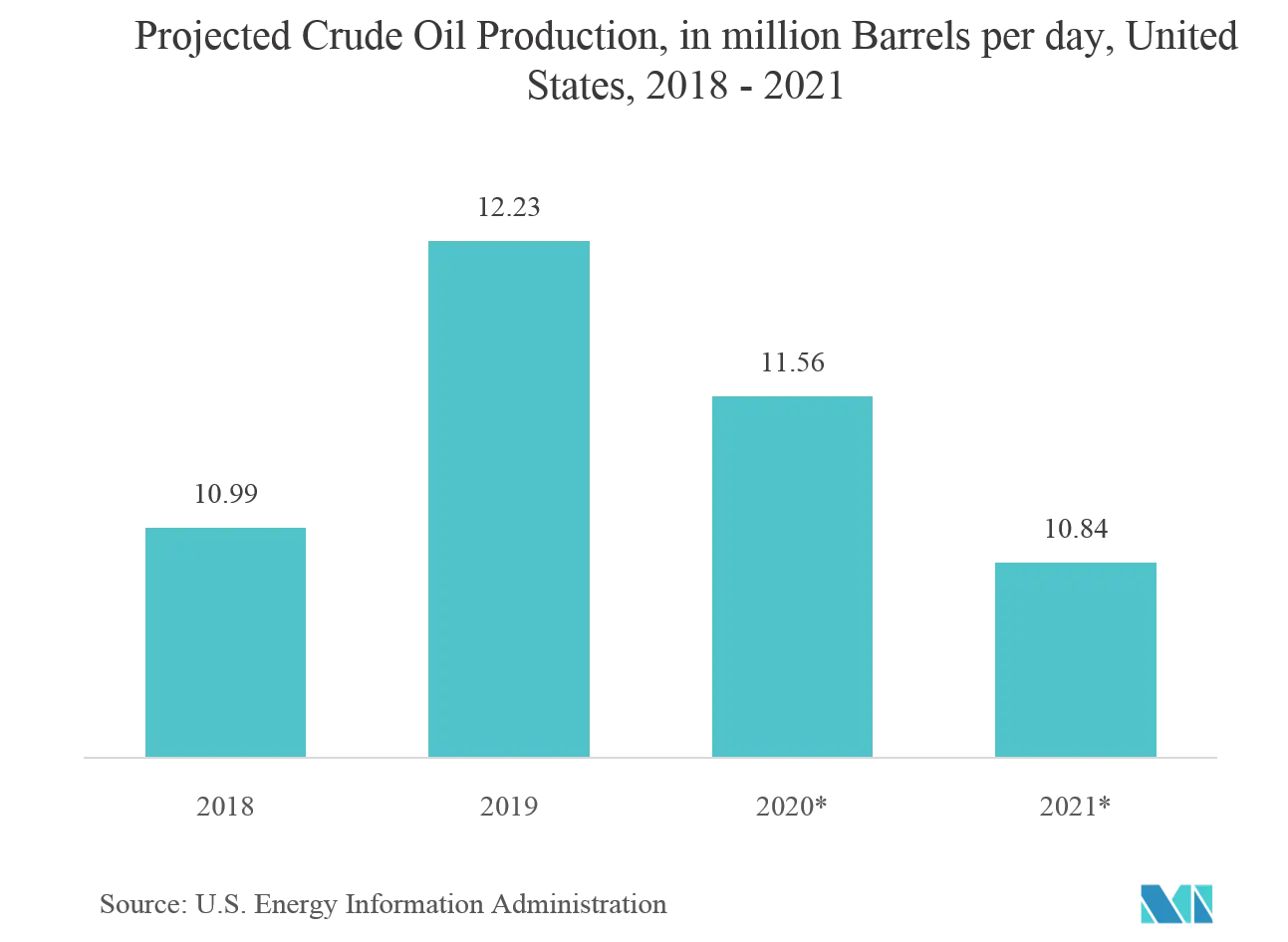

- Con la creciente inversión en los sectores upstream y midstream de petróleo y gas, se espera que la demanda del motor industrial experimente un crecimiento significativamente alto. Las empresas de extracción de petróleo y gas están invirtiendo gradualmente en actividades de producción de petróleo, lo que, a su vez, aumentará la tasa de sustitución de los motores tradicionales. A su vez, se espera que esto aumente el crecimiento en todo el mercado de producción de petróleo y gas en la región de América del Norte.

- La Administración de Información Energética de EE.UU. ha pronosticado anteriormente que el consumo de combustibles líquidos de Estados Unidos promediará 15,7 millones de barriles por día en el segundo trimestre de 2020, un 23% menos que en el mismo período del año anterior. El resultado decreciente refleja las restricciones de viaje y la reducción de la actividad económica relacionada con los esfuerzos de mitigación de la pandemia de COVID-19. La Administración de Información Energética de Estados Unidos espera una de las caídas más significativas en el consumo de petróleo de Estados Unidos que ya haya ocurrido, y la demanda aumentará en general en los próximos 18 meses.

Se espera que Estados Unidos domine el mercado

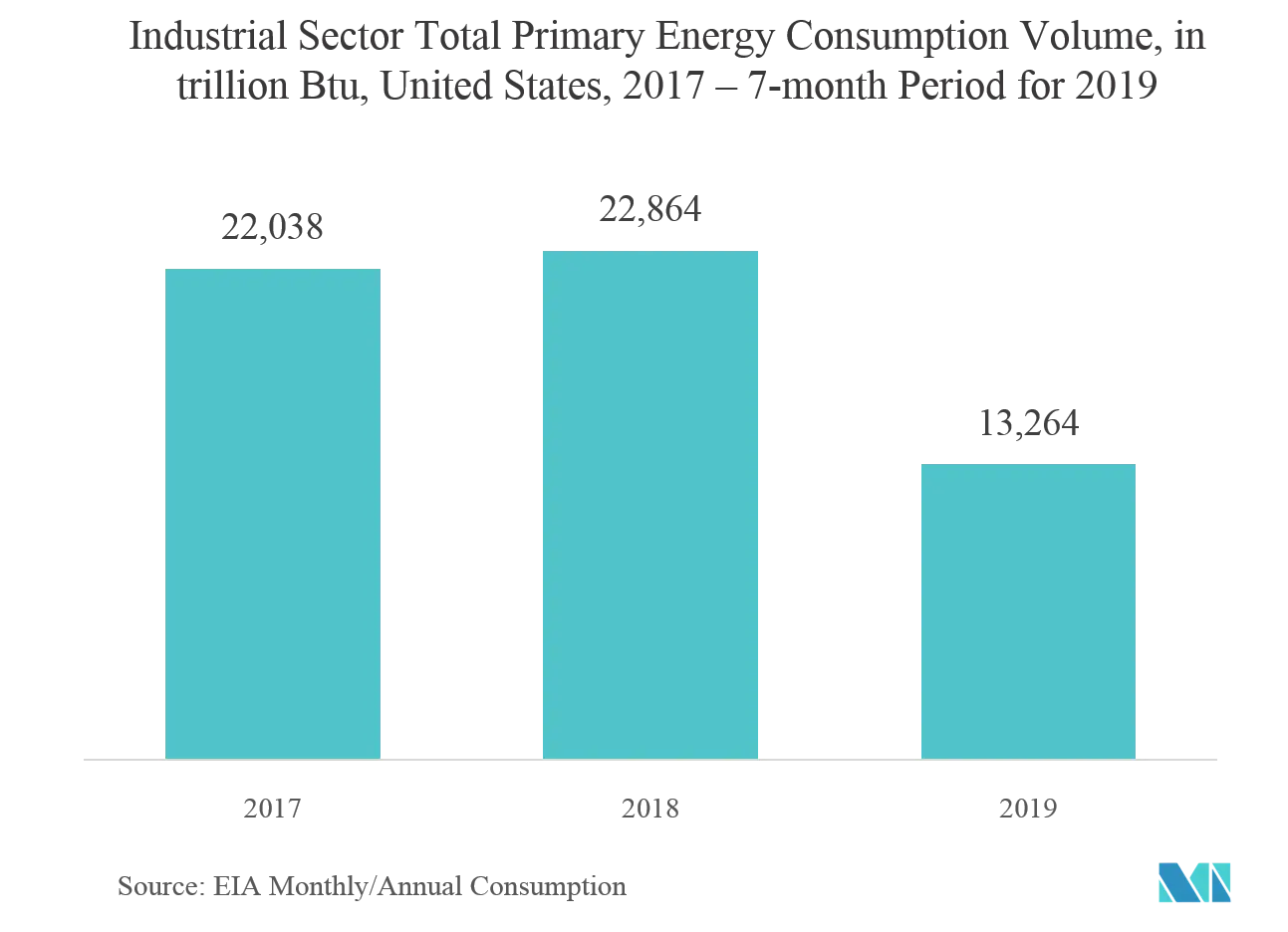

- La demanda de motores industriales en Estados Unidos está impulsada por la revolución industrial en todos los sectores, incluidos el automotriz, el aeroespacial y el de defensa, y los esfuerzos de la región por emerger como un exportador líder de productos de petróleo y gas.

- Los actores industriales nacionales de la región también siguen estándares de eficiencia energética. A medida que Estados Unidos comenzó a beneficiarse de la cuarta revolución industrial, los fabricantes locales están utilizando datos de producción a gran escala para mantener el consumo de energía a nivel industrial. Los factores mencionados anteriormente son los factores impulsores de los motores industriales.

- El Departamento de Energía (DOE) está financiando I+D (alrededor de 25 millones de dólares) para desarrollar motores eléctricos energéticamente eficientes, a través de los cuales espera desarrollar una nueva generación de sistemas de propulsión integrados de media tensión, de alta densidad de potencia, alta velocidad y eficiencia energética para diversas aplicaciones.

- El apoyo a las políticas gubernamentales y los gases naturales a precios competitivos permiten a las empresas químicas estadounidenses construir plantas, ampliar y automatizar sus instalaciones. Por lo tanto, también se espera que el crecimiento de la automatización de la industria química de América del Norte impulse aún más el mercado estudiado en la región.

Descripción general de la industria de motores industriales de América del Norte

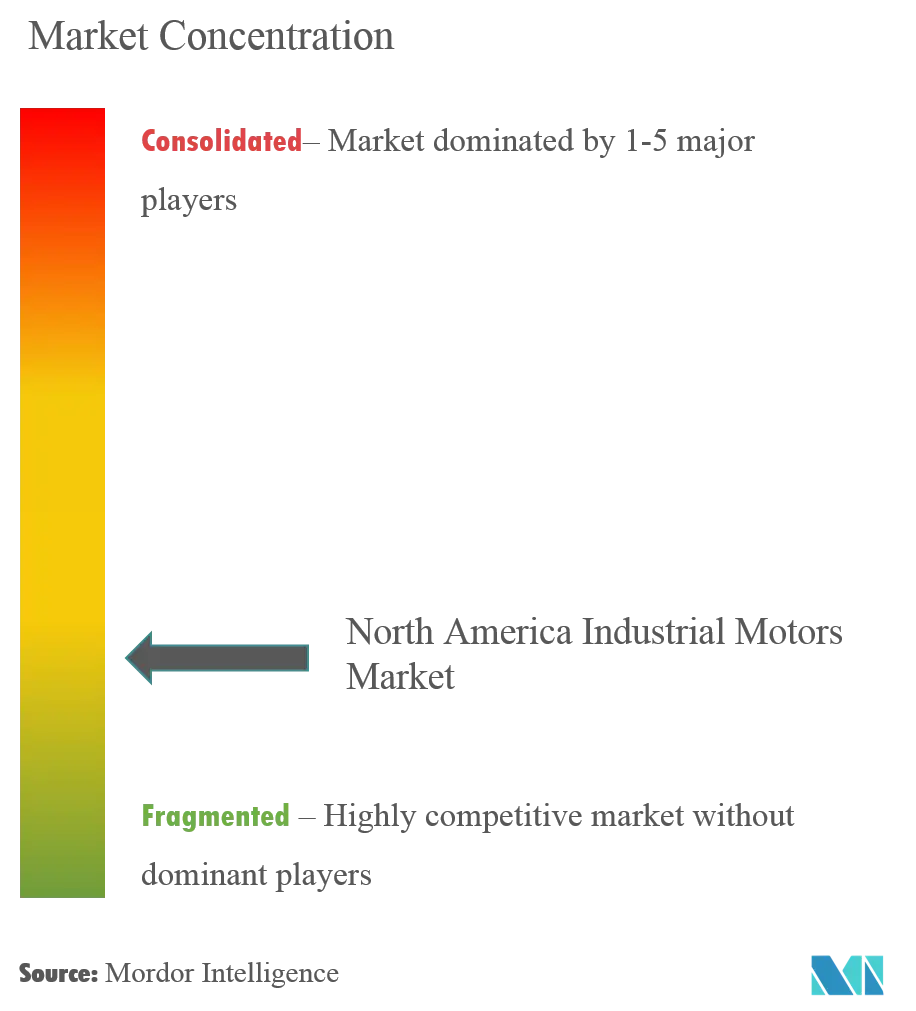

Se espera que el panorama competitivo del mercado de motores industriales de América del Norte esté moderadamente fragmentado debido a la presencia de varios actores regionales, así como de actores globales con operaciones en la región. El mercado de motores industriales se compone de varios actores destacados como Siemens AG, ABB Ltd., Rockwell Automation, entre otros. La identidad de marca asociada a las empresas tiene una gran influencia en este mercado. Para obtener una ventaja competitiva, los actores destacados han estado lanzando activamente nuevos productos.

- Julio de 2019 WEG presentó una nueva serie M (Minería) de motores de anillos colectores para uso en la minería y otras industrias. Disponibles en tamaños de bastidor IEC 355 a IEC 1000, estos nuevos motores cubren el rango de potencia de 250 kW a 10 MW a una frecuencia de línea de 50 Hz o 60 Hz. Además, estos motores tienen de 4 a 14 polos y están diseñados para tensiones de hasta 13,8 kV.

- Junio de 2019 ABB presentó nuevos motores antideflagrantes de baja tensión (BT) IEC en tamaños de bastidor más pequeños. Los nuevos motores ignífugos IEC de bajo voltaje de la compañía vienen en tamaños de bastidor 80 - 132. Estos motores son ideales para su uso en entornos peligrosos y explosivos, que generalmente se encuentran en las industrias química, minera y de petróleo y gas.

Líderes del mercado de motores industriales de América del Norte

ABB Ltd.

Rockwell Automation, Inc.

Siemens AG

Regal Beloit Corporation

Altra Industrial Motion Corp

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Segmentación de la industria de motores industriales de América del Norte

- El mercado de motores industriales de América del Norte (en adelante, denominado el mercado estudiado) está segmentado según el tipo, el voltaje, la industria del usuario final y el país.

- Según el tipo de motor, el mercado se segmenta en corriente alterna (CA), corriente continua (CC) y otros tipos de motores (motores con conmutación eléctrica (EC), servomotores, etc.).

- El segmento de voltaje incluye ciertos subsegmentos, a saber, alto voltaje, medio voltaje y bajo voltaje.

- Según la industria del usuario final, el mercado se divide entre petróleo y gas, generación de energía, minería y metales, gestión de agua y aguas residuales, productos químicos y petroquímicos, manufactura discreta e industrias de procesos.

| Motores de corriente alterna (CA) |

| Motores de corriente continua (CC) |

| Otros tipos de motores (servomotores y motores conmutados electrónicamente (EC)) |

| Alto voltaje |

| Voltaje medio |

| Baja tensión |

| Gas de petróleo |

| Generación de energía |

| Minería y Metales |

| Gestión de agua y aguas residuales |

| Químicos y Petroquímicos |

| Fabricación discreta (automoción, electrónica y semiconductores, textil, aeroespacial y defensa) |

| Industrias de procesos (Alimentos y bebidas, productos farmacéuticos, plásticos, etc.) |

| Estados Unidos |

| Canada |

| Tipo de motor | Motores de corriente alterna (CA) |

| Motores de corriente continua (CC) | |

| Otros tipos de motores (servomotores y motores conmutados electrónicamente (EC)) | |

| Voltaje | Alto voltaje |

| Voltaje medio | |

| Baja tensión | |

| Industria del usuario final | Gas de petróleo |

| Generación de energía | |

| Minería y Metales | |

| Gestión de agua y aguas residuales | |

| Químicos y Petroquímicos | |

| Fabricación discreta (automoción, electrónica y semiconductores, textil, aeroespacial y defensa) | |

| Industrias de procesos (Alimentos y bebidas, productos farmacéuticos, plásticos, etc.) | |

| País | Estados Unidos |

| Canada |

Preguntas frecuentes sobre investigación de mercado de motores industriales de América del Norte

¿Cuál es el tamaño actual del mercado de Motores industriales de América del Norte?

Se proyecta que el mercado de motores industriales de América del Norte registrará una tasa compuesta anual del 5,10% durante el período previsto (2024-2029).

¿Quiénes son los actores clave en el mercado de motores industriales de América del Norte?

ABB Ltd., Rockwell Automation, Inc., Siemens AG, Regal Beloit Corporation, Altra Industrial Motion Corp son las principales empresas que operan en el mercado de motores industriales de América del Norte.

¿Qué años cubre este mercado de Motores industriales de América del Norte?

El informe cubre el tamaño histórico del mercado de Motores industriales de América del Norte durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Motores industriales de América del Norte para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de motores industriales de América del Norte

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de motores industriales de América del Norte en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Motores industriales de América del Norte incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.