Análisis del mercado de monitorización hemodinámica de América del Norte

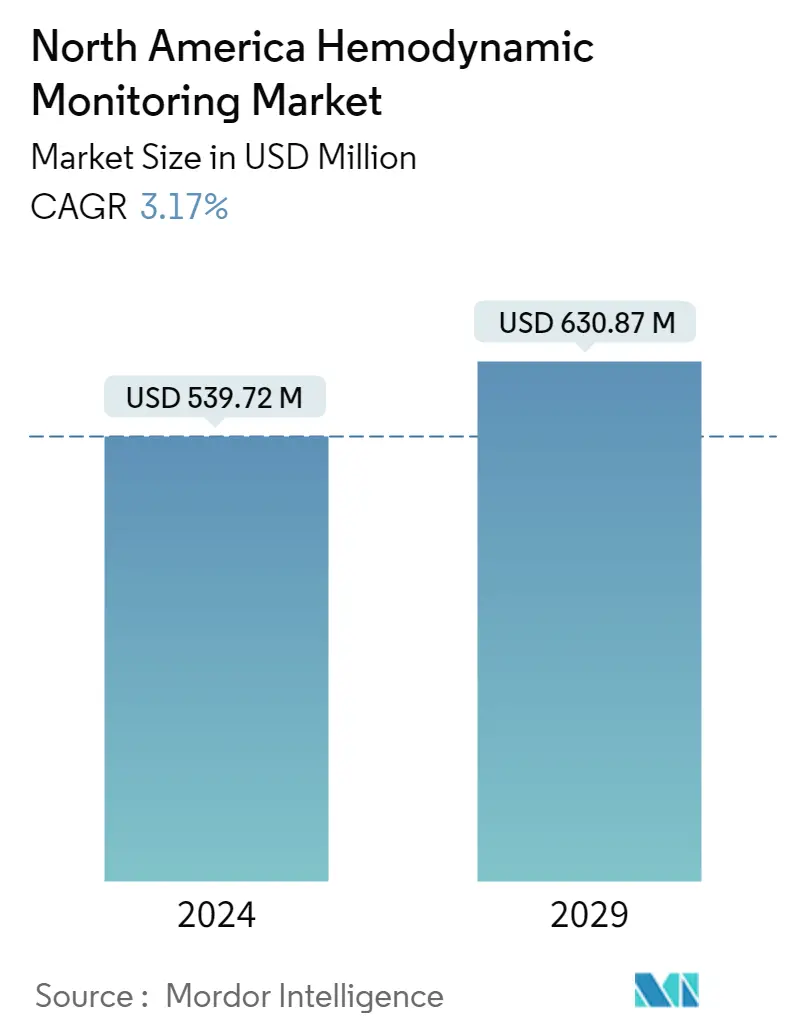

El tamaño del mercado de monitorización hemodinámica de América del Norte se estima en 539,72 millones de dólares en 2024 y se espera que alcance los 630,87 millones de dólares en 2029, creciendo a una tasa compuesta anual del 3,17% durante el período previsto (2024-2029).

La pandemia de COVID-19 afectó significativamente al mercado de monitorización hemodinámica de América del Norte. Los pacientes con insuficiencia respiratoria por COVID-19 mostraron un marcado aumento de la presión arterial con el tiempo, que no estuvo acompañado de marcadores distintivos de insuficiencia circulatoria. Por ejemplo, según el estudio publicado por la Biblioteca Nacional de Medicina, en mayo de 2022, al comparar los casos cardíacos de COVID-19 con los casos respiratorios, se documentaron lesiones cardíacas en entre el 19,7% y el 29,8% de los pacientes. Numerosas vías contribuyeron a la afectación del miocardio cardíaco en la COVID-19, y hasta un 20%-30% de los pacientes hospitalizados presentan esta afectación, como niveles elevados de troponina. Esto aumentó la demanda de monitores hemodinámicos durante la pandemia para evaluar a los pacientes críticos ingresados por COVID-19. Además, los procedimientos de tratamiento y cirugías pospuestos se reanudaron en todo el mundo a medida que disminuyeron los casos de COVID-19 y se levantaron las restricciones pandémicas. Esto llevó a un aumento de las cirugías cardíacas, creando una enorme demanda de monitorización hemodinámica. Por ejemplo, según un artículo publicado por el Journal of the American College of Cardiology, en mayo de 2022, hubo un aumento modesto (3%-13%) en el volumen de procedimientos cardíacos desde la prepandemia hasta 2021, asociado con tasas de recuperación de 105% a 119% en Estados Unidos y Canadá. Por tanto, la pandemia de COVID-19 ha tenido un impacto significativo en el crecimiento del mercado.

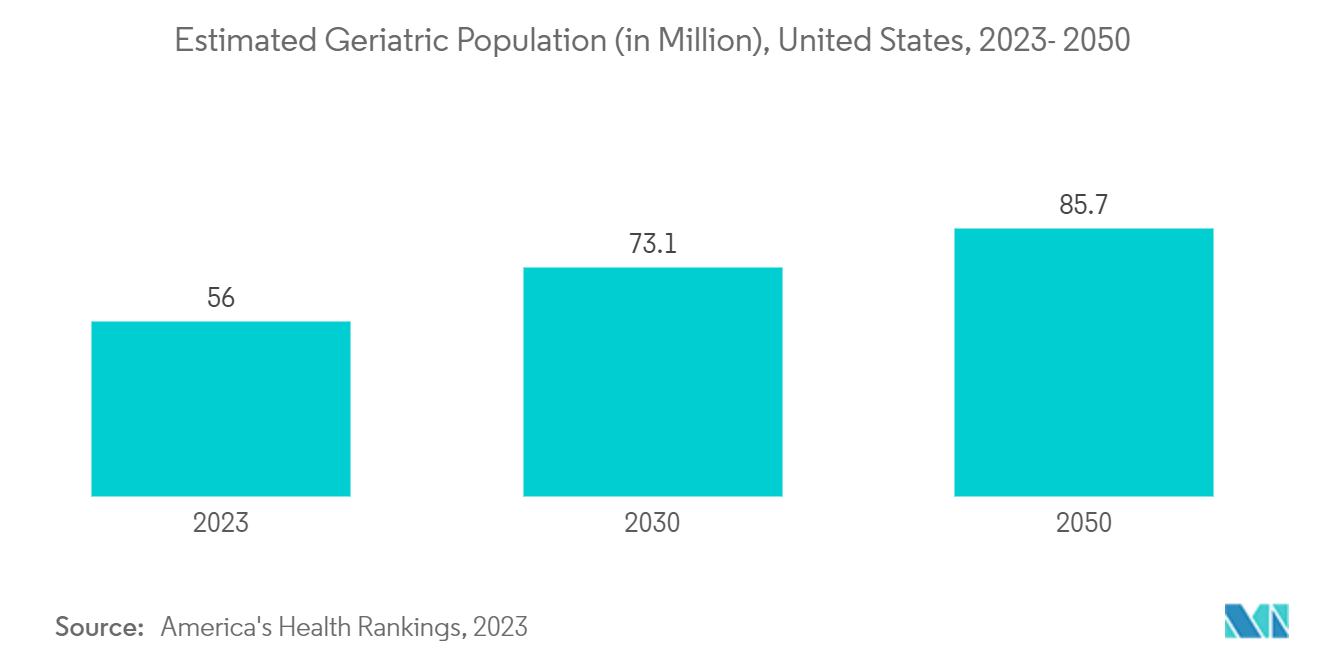

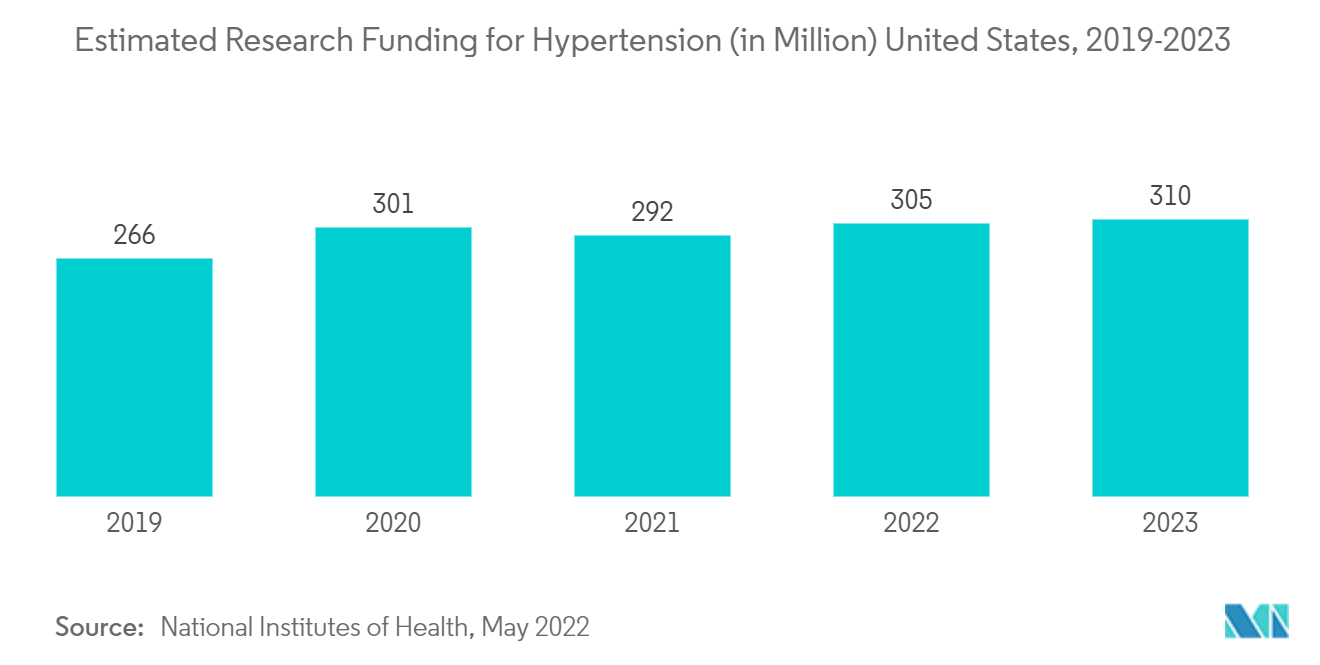

Los factores clave que impulsan el crecimiento de este mercado son un aumento en el número de casos geriátricos críticamente enfermos, un aumento en la prevalencia de trastornos cardíacos y diabetes, una creciente demanda de sistemas de monitoreo no invasivos y en el hogar, y un aumento en la Número de personas que padecen hipertensión. Por ejemplo, según el informe HeartStroke de 2022, más de 750.000 personas vivían con insuficiencia cardíaca en Canadá en 2022, con más de 106.000 casos nuevos cada año. Por lo tanto, para el diagnóstico y tratamiento adecuados de las enfermedades relacionadas con el corazón, la monitorización hemodinámica desempeña un papel importante que probablemente impulse el crecimiento del mercado durante el período previsto. Además, según datos de la American Heart Association actualizados en julio de 2022, se prevé que el número de pacientes de edad avanzada con estenosis aórtica calcificada se duplicará para 2050 en los Estados Unidos. Por lo tanto, es probable que la demanda de monitorización hemodinámica aumente con el número de pacientes geriátricos críticamente enfermos, lo que se espera que promueva el crecimiento del mercado en América del Norte.

Además, se prevé que varias estrategias adoptadas por los actores clave del mercado, como lanzamientos de productos, fusiones y adquisiciones, impulsen el mercado durante el período de pronóstico. Por ejemplo, en abril de 2021, Spacelabs Healthcare, una división de OSI Systems, Inc., obtuvo un acuerdo Premier de tres años para monitorización fisiológica de pacientes y soluciones de cardiología no invasivas en los Estados Unidos. Se espera que este desarrollo impulse el crecimiento del mercado en América del Norte.

Por tanto, los factores antes mencionados se atribuyen colectivamente al crecimiento del mercado. Sin embargo, la creciente incidencia de complicaciones asociadas con los sistemas de monitorización invasivos y las estrictas directrices de la FDA para la aprobación de nuevos sistemas son los principales factores que frenan el crecimiento del mercado.

Tendencias del mercado de monitorización hemodinámica de América del Norte

Se espera que los sistemas de monitoreo no invasivos mantengan una participación de mercado significativa en el segmento de sistemas

Los sistemas de monitorización no invasivos incluyen un electrocardiograma estándar de cinco derivaciones, medición no invasiva de la presión arterial, oximetría de pulso y capnografía junto con la temperatura nasofaríngea y de la vejiga. Se prevé que factores como un número cada vez mayor de poblaciones geriátricas y un número cada vez mayor de enfermedades cardíacas estimulen la demanda de sistemas de monitorización no invasivos. Por ejemplo, según la actualización de 2021 de la Oficina del Censo de EE. UU., más de 54 millones de adultos de 65 años o más vivían en Estados Unidos en 2021, lo que representa aproximadamente el 16,5 % de la población total de Estados Unidos. Se espera que tal aumento en la población geriátrica impulse el crecimiento del mercado durante el período previsto.

Además, se espera que las crecientes iniciativas, lanzamientos de productos y estrategias por parte del gobierno y los actores del mercado contribuyan al crecimiento del mercado. Por ejemplo, en marzo de 2021, Fifth EyeTM, un proveedor de análisis clínicos intuitivos en tiempo real, anunció que había recibido la clasificación De Novo de la Administración de Alimentos y Medicamentos de EE. UU. (FDA) por su análisis de inestabilidad hemodinámica (AHI). AHI proporciona una monitorización fiable, no invasiva y continua de la descompensación hemodinámica mediante el análisis de la forma de onda del ECG en lugar de signos vitales estáticos intermitentes para identificar a los pacientes en riesgo en todos los entornos hospitalarios, incluso de forma remota. Se espera que esta iniciativa impulse el crecimiento del mercado durante el período previsto.

Se espera que Estados Unidos muestre un crecimiento significativo del mercado durante el período de pronóstico

Se espera que Estados Unidos crezca significativamente en el mercado general de monitorización hemodinámica de América del Norte durante el período de pronóstico. El crecimiento puede atribuirse a la creciente incidencia de enfermedades cardiovasculares, pólizas de seguro bien establecidas y la disponibilidad de infraestructura sanitaria avanzada. Por ejemplo, según los datos de los CDC revisados en octubre de 2022, por cada 40 segundos se produce un ataque cardíaco en Estados Unidos. También afirmó que alrededor de 805.000 estadounidenses sufren un ataque cardíaco cada año. Por lo tanto, es probable que la creciente carga de enfermedades cardiovasculares en los próximos años cree una demanda de dispositivos de monitorización hemodinámica, contribuyendo así al crecimiento del mercado.

Además, se espera que varias iniciativas tomadas por los actores clave del mercado, como lanzamientos de productos, autorización, fusiones, adquisiciones y asociaciones, impulsen el crecimiento del mercado en los Estados Unidos. Por ejemplo, en septiembre de 2021, Caretaker Medical obtuvo la autorización de la FDA para su sistema de monitorización hemodinámica y de presión arterial VitalStream. Por lo tanto, debido a los factores anteriores, se espera que el segmento muestre una tasa de crecimiento saludable durante el período previsto.

Descripción general de la industria de monitorización hemodinámica de América del Norte

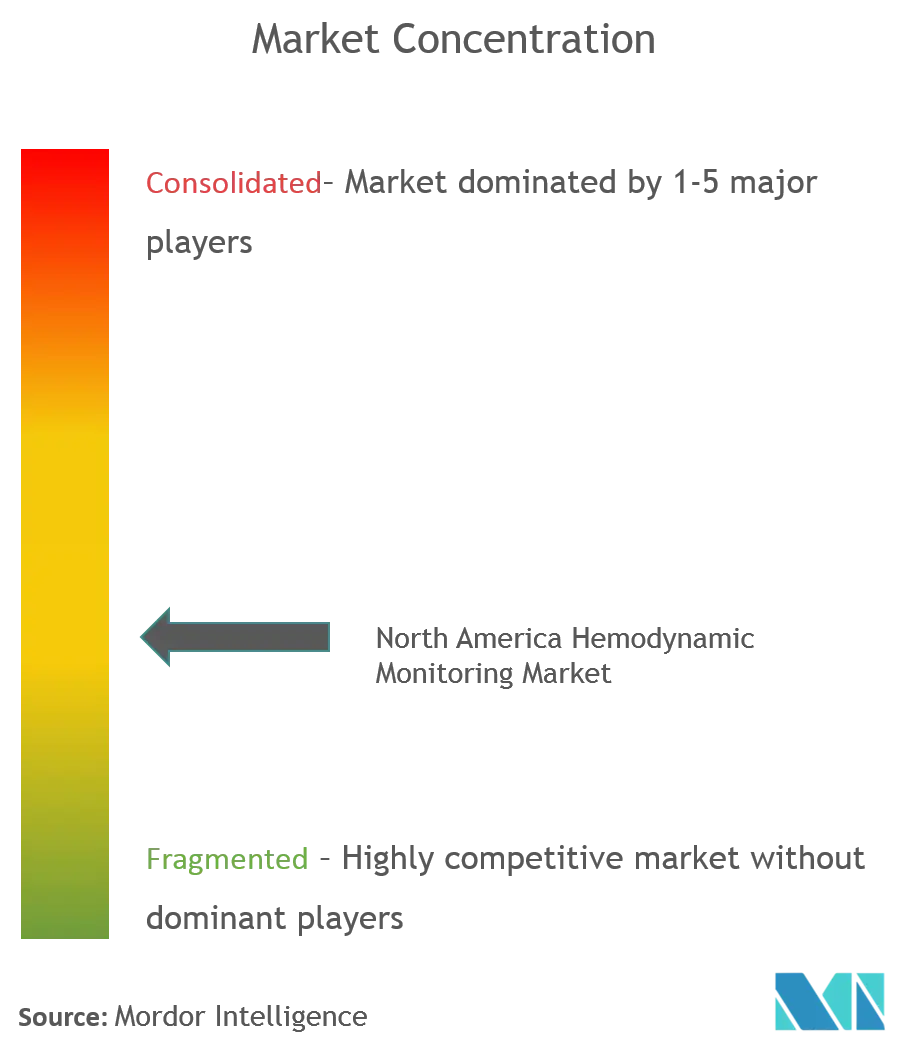

El mercado de monitorización hemodinámica de América del Norte tiene una naturaleza moderadamente concentrada debido a la presencia de empresas que operan a nivel mundial y regional. El panorama competitivo incluye un análisis de empresas, incluidas Getinge Group, Koninklijke Philips NV, Edwards Life Sciences Corporation y GE Healthcare.

Líderes del mercado de monitorización hemodinámica de América del Norte

Koninklijke Philips NV

Getinge Group

Edwards Lifesciences Corporation

GE Healthcare

ICU Medical Inc

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de monitorización hemodinámica de América del Norte

- En febrero de 2022, Noninvasix anunció que su monitor de oxigenación venosa central LIVOx había recibido la designación de dispositivo innovador de la Administración de Medicamentos y Alimentos de EE. UU. (FDA) para la monitorización no invasiva, en tiempo real, continua o puntual de la saturación de oxígeno venoso central (ScvO2). en adultos con riesgo de shock séptico.

- En enero de 2022, Sensydia, un innovador en la medición rápida y no invasiva de la función cardíaca crítica, anunció que la Administración de Alimentos y Medicamentos de los Estados Unidos (FDA) había otorgado a su Cardia Performance System (CPSTM) la designación de dispositivo innovador.

Segmentación de la industria de monitorización hemodinámica de América del Norte

Según el alcance del informe, los pacientes críticos requieren un seguimiento continuo de sus parámetros vitales. Esto se realiza mediante sistemas de control directo de la presión, también conocidos como sistemas hemodinámicos. La función principal de estos sistemas es monitorear la actividad cardíaca. Los sistemas hemodinámicos brindan información sobre la presión arterial, el volumen sanguíneo y el equilibrio de líquidos. El mercado de monitorización hemodinámica de América del Norte está segmentado por sistema (sistemas de monitorización mínimamente invasivos, sistemas de monitorización invasivos y sistemas de monitorización no invasivos), aplicación (sistemas de monitorización de laboratorio, sistemas de monitorización domiciliarios, sistemas de monitorización hospitalarios) y Geografía (Estados Unidos, Canadá y México). El informe ofrece el valor (millones de dólares) para los segmentos anteriores.

| Sistemas de monitoreo mínimamente invasivos |

| Sistemas de monitoreo invasivos |

| Sistemas de monitoreo no invasivos |

| Sistemas de monitoreo basados en laboratorio |

| Sistemas de monitoreo en el hogar |

| Sistemas de monitoreo hospitalarios |

| América del norte | Estados Unidos |

| Canada | |

| México |

| Por sistema | Sistemas de monitoreo mínimamente invasivos | |

| Sistemas de monitoreo invasivos | ||

| Sistemas de monitoreo no invasivos | ||

| Por aplicación | Sistemas de monitoreo basados en laboratorio | |

| Sistemas de monitoreo en el hogar | ||

| Sistemas de monitoreo hospitalarios | ||

| Geografía | América del norte | Estados Unidos |

| Canada | ||

| México | ||

Preguntas frecuentes sobre investigación de mercado de monitorización hemodinámica de América del Norte

¿Qué tamaño tiene el mercado de monitorización hemodinámica de América del Norte?

Se espera que el tamaño del mercado de monitorización hemodinámica de América del Norte alcance los 539,72 millones de dólares en 2024 y crezca a una tasa compuesta anual del 3,17% hasta alcanzar los 630,87 millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Monitoreo hemodinámico de América del Norte?

En 2024, se espera que el tamaño del mercado de monitorización hemodinámica de América del Norte alcance los 539,72 millones de dólares.

¿Quiénes son los actores clave en el mercado Monitoreo hemodinámico de América del Norte?

Koninklijke Philips NV, Getinge Group, Edwards Lifesciences Corporation, GE Healthcare, ICU Medical Inc son las principales empresas que operan en el mercado de monitorización hemodinámica de América del Norte.

¿Qué años cubre este mercado de monitorización hemodinámica de América del Norte y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de monitorización hemodinámica de América del Norte se estimó en 523,14 millones de dólares. El informe cubre el tamaño histórico del mercado de Monitoreo hemodinámico de América del Norte durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Monitoreo hemodinámico de América del Norte para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de monitorización hemodinámica de América del Norte

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de monitorización hemodinámica de América del Norte en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Monitoreo hemodinámico de América del Norte incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.