Tamaño del mercado de probióticos alimentarios en América del Norte

|

|

Período de Estudio | 2017 - 2029 |

|

|

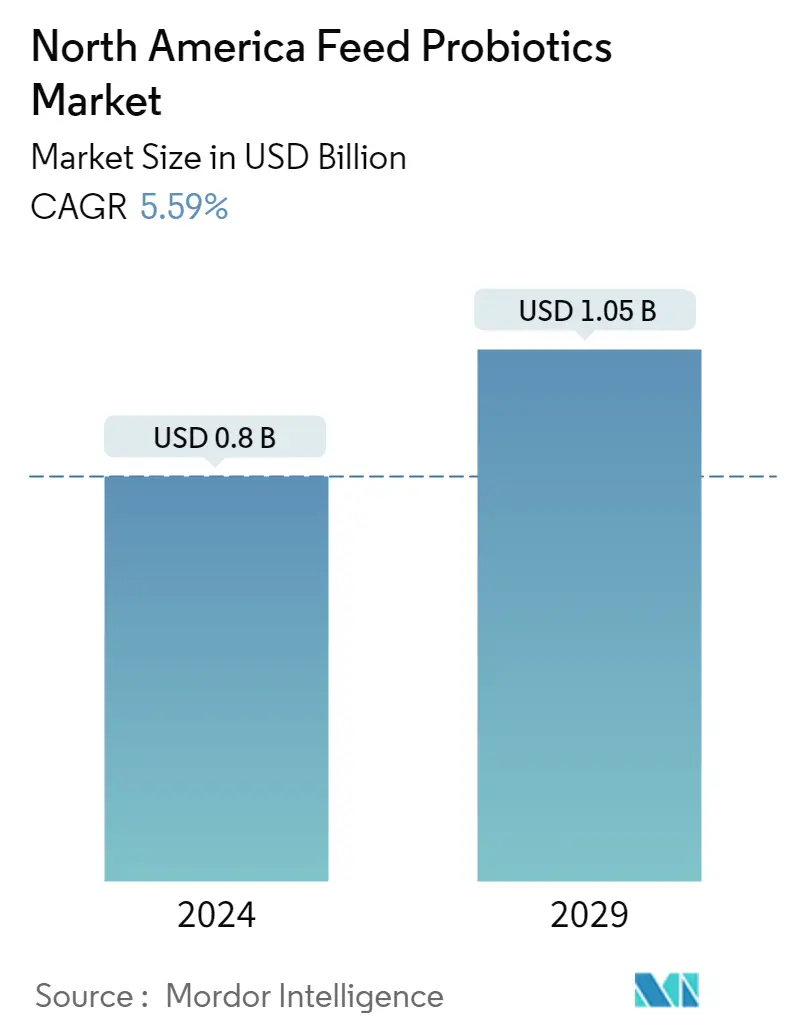

Volumen del mercado (2024) | USD 0.80 mil millones de dólares |

|

|

Volumen del mercado (2029) | USD 1.05 mil millones de dólares |

|

|

Concentración del Mercado | Medio |

|

|

Mayor participación por subaditivo | Lactobacilos |

|

|

CAGR(2024 - 2029) | 5.59 % |

|

|

Mayor proporción por país | Estados Unidos |

Jugadores Principales |

||

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de probióticos para piensos en América del Norte

El tamaño del mercado de probióticos alimentarios de América del Norte se estima en 800 millones de dólares estadounidenses en 2024 y se espera que alcance los 1050 millones de dólares estadounidenses en 2029, creciendo a una tasa compuesta anual del 5,59% durante el período previsto (2024-2029).

- Se ha demostrado que los probióticos tienen numerosos beneficios en los animales, incluida la mejora del crecimiento y la producción, la protección del huésped contra patógenos, la mejora del sistema inmunológico, el fortalecimiento de los huesos y la lucha contra el parasitismo. Estos beneficios han impulsado el valor de mercado de los probióticos alimentarios en la región, que aumentó un 10,1% entre 2019 y 2020.

- Las bifidobacterias y los lactobacilos fueron los subaditivos probióticos para piensos más importantes en América del Norte en 2022, y representaron la mayor cuota de mercado. Estos microorganismos probióticos pueden modular el equilibrio y las actividades de la microbiota gastrointestinal.

- Estados Unidos es el país más grande en el mercado de probióticos alimentarios de América del Norte debido a su gran población animal y alta producción de piensos. En los Estados Unidos, las bifidobacterias y los lactobacilos son los tipos de probióticos alimentarios más grandes y representan más del 66,4% del mercado de probióticos alimentarios.

- Los probióticos alimentarios se utilizan predominantemente en aves de corral y rumiantes, con una participación de mercado del 48,1% y 25,8%, respectivamente, en el mercado en 2022. Los probióticos promueven el crecimiento y la salud general de las aves y se incluyen cada vez más en las dietas de las aves como alternativa. a los antibióticos, ya que su uso está prohibido en la alimentación animal.

- Los principales factores impulsores del mercado de probióticos alimentarios durante el período previsto en América del Norte son la mayor conciencia de los beneficios asociados con el consumo de piensos probióticos y la prohibición del uso de antibióticos. En general, se espera que el mercado norteamericano de probióticos para piensos experimente un crecimiento constante debido a los beneficios de los probióticos en los animales y al cambio hacia soluciones alternativas, como los probióticos, en lugar de los antibióticos.

- El mercado de probióticos para piensos en América del Norte ha experimentado un crecimiento significativo en los últimos años. En 2022, el mercado estaba valorado en 722,4 millones de dólares, un aumento de más del 39% durante el período 2017-2022. El crecimiento podría atribuirse a la mayor conciencia sobre la importancia de los probióticos en las dietas animales en la región.

- Estados Unidos tiene la mayor participación del mercado en América del Norte, valorado en 505,8 millones de dólares en 2022, seguido de México y Canadá con 102,6 millones de dólares y 77,3 millones de dólares, respectivamente. El alto consumo en Estados Unidos se debe a la presencia de una gran población animal. En 2021, el país contaba con aproximadamente 1.780 millones de animales, lo que representa el 59,7% de la población regional total.

- Las aves de corral representaron la mayor proporción del consumo de probióticos alimentarios en América del Norte, con un 48,1%, en 2022, debido a la elevada población de aves de corral en la región. Los segmentos de rumiantes y porcinos representaron el 25,7% y el 23,7% de la cuota de mercado, respectivamente. Se espera que el segmento de rumiantes crezca al ritmo más rápido durante el período previsto, registrando una tasa compuesta anual del 6,1%, debido al aumento de la demanda de exportación y el consumo interno.

- América del Norte produjo alrededor de 280,7 millones de toneladas métricas de piensos compuestos en 2022, de los cuales Estados Unidos representó el 76,1%. La alta producción se atribuyó a la gran población animal del país.

- La demanda de probióticos para piensos está aumentando en América del Norte debido a la creciente demanda de carne y a la concienciación sobre dietas saludables para los animales. Se espera que el mercado sea testigo de un fuerte crecimiento, registrando una tasa compuesta anual del 5,5% durante el período previsto.

Tendencias del mercado de probióticos para piensos en América del Norte

- La población de rumiantes está aumentando debido al alto potencial de exportación de carne vacuna para las industrias procesadoras de alimentos y Estados Unidos representa el 54,9% de la población de la región.

- El hecho de que Estados Unidos domine la población porcina y que Canadá sea el tercer mayor exportador de cerdos vivos y de carne de cerdo ayudarán a aumentar la población porcina para satisfacer la demanda de carne rica en proteínas.

- América del Norte es el segundo mayor productor mundial de alimentos para aves de corral debido a la creciente rentabilidad de la producción de pollos de engorde y la mayor demanda de productos avícolas como carne y huevos.

- La alta demanda de piensos ricos en nutrientes para un alto rendimiento y el aumento de la producción de ganado vacuno están impulsando la demanda de piensos compuestos para rumiantes.

- Estados Unidos es un importante productor de piensos para cerdos y se espera que los productores de piensos compuestos que inviertan para aumentar la producción impulsen el crecimiento de la producción de piensos para cerdos.

Descripción general de la industria de probióticos alimentarios en América del Norte

El mercado de probióticos para piensos de América del Norte está moderadamente consolidado, con las cinco principales empresas ocupando el 53,67%. Los principales actores en este mercado son Adisseo, DSM Nutritional Products AG, Evonik Industries AG, IFF (Danisco Animal Nutrition) y Kerry Group PLC (ordenados alfabéticamente).

Líderes del mercado de probióticos alimentarios en América del Norte

Adisseo

DSM Nutritional Products AG

Evonik Industries AG

IFF(Danisco Animal Nutrition)

Kerry Group PLC

Other important companies include Cargill Inc., CHR. Hansen A/S, Kemin Industries, Lallemand Inc., Marubeni Corporation (Orffa International Holding B.V.).

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de probióticos alimentarios en América del Norte

- Octubre de 2022 La asociación entre Evonik y BASF permitió a Evonik ciertos derechos de licencia no exclusivos para OpteinicsTM, una solución digital para mejorar la comprensión y reducir el impacto ambiental de las industrias de proteínas y piensos animales.

- Julio de 2022 Kemin Industries ha introducido los productos probióticos Enterosure para controlar el crecimiento de bacterias patógenas en aves y ganado.

- Mayo de 2022 Kemin Industries ha abierto nuevas oficinas y un centro de distribución en México para servir a Kemin Animal Nutrition brindando servicios de la más alta calidad y soluciones personalizadas.

Informe del mercado de probióticos para piensos en América del Norte índice

RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

INFORMAR OFERTAS

1. INTRODUCCIÓN

1.1. Supuestos de estudio y definición de mercado

1.2. Alcance del estudio

1.3. Metodología de investigación

2. TENDENCIAS CLAVE DE LA INDUSTRIA

2.1. Recuento de animales

2.1.1. Aves de corral

2.1.2. rumiantes

2.1.3. Cerdo

2.2. Producción de piensos

2.2.1. Acuicultura

2.2.2. Aves de corral

2.2.3. rumiantes

2.2.4. Cerdo

2.3. Marco normativo

2.3.1. Canada

2.3.2. México

2.3.3. Estados Unidos

2.4. Análisis de la cadena de valor y del canal de distribución

3. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

3.1. Subaditivo

3.1.1. bifidobacterias

3.1.2. enterococo

3.1.3. Lactobacilos

3.1.4. pediococo

3.1.5. Estreptococo

3.1.6. Otros probióticos

3.2. Animal

3.2.1. Acuicultura

3.2.1.1. Por Sub Animal

3.2.1.1.1. Pez

3.2.1.1.2. Camarón

3.2.1.1.3. Otras especies de acuicultura

3.2.2. Aves de corral

3.2.2.1. Por Sub Animal

3.2.2.1.1. Parrilla

3.2.2.1.2. Capa

3.2.2.1.3. Otras aves de corral

3.2.3. rumiantes

3.2.3.1. Por Sub Animal

3.2.3.1.1. Ganado vacuno

3.2.3.1.2. Vacas lecheras

3.2.3.1.3. Otros rumiantes

3.2.4. Cerdo

3.2.5. Otros animales

3.3. País

3.3.1. Canada

3.3.2. México

3.3.3. Estados Unidos

3.3.4. Resto de América del Norte

4. PANORAMA COMPETITIVO

4.1. Movimientos estratégicos clave

4.2. Análisis de cuota de mercado

4.3. Panorama de la empresa

4.4. Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

4.4.1. Adisseo

4.4.2. Cargill Inc.

4.4.3. CHR. Hansen A/S

4.4.4. DSM Nutritional Products AG

4.4.5. Evonik Industries AG

4.4.6. IFF(Danisco Animal Nutrition)

4.4.7. Kemin Industries

4.4.8. Kerry Group PLC

4.4.9. Lallemand Inc.

4.4.10. Marubeni Corporation (Orffa International Holding B.V.)

5. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS DIRECTORES DIRECTIVOS DE ADITIVOS PARA PIENSOS

6. APÉNDICE

6.1. Descripción general global

6.1.1. Descripción general

6.1.2. El marco de las cinco fuerzas de Porter

6.1.3. Análisis de la cadena de valor global

6.1.4. Tamaño del mercado global y DRO

6.2. Fuentes y referencias

6.3. Lista de tablas y figuras

6.4. Perspectivas primarias

6.5. Paquete de datos

6.6. Glosario de términos

Lista de Tablas y Figuras

- Figura 1:

- POBLACIÓN DE AVES DE CORRAL, NÚMERO, AMÉRICA DEL NORTE, 2017-2022

- Figura 2:

- POBLACIÓN DE RUMIANTES, NÚMERO, AMÉRICA DEL NORTE, 2017-2022

- Figura 3:

- POBLACIÓN PORCINA, NÚMERO, AMÉRICA DEL NORTE, 2017-2022

- Figura 4:

- VOLUMEN DE PRODUCCIÓN DE ALIMENTOS PARA ACUICULTURA, TONELADAS MÉTRICAS, AMÉRICA DEL NORTE, 2017-2022

- Figura 5:

- VOLUMEN DE PRODUCCIÓN DE ALIMENTOS PARA AVES, TONELADAS MÉTRICAS, AMÉRICA DEL NORTE, 2017-2022

- Figura 6:

- VOLUMEN DE PRODUCCIÓN DE ALIMENTOS PARA RUMIANTES, TONELADAS MÉTRICAS, AMÉRICA DEL NORTE, 2017-2022

- Figura 7:

- VOLUMEN DE PRODUCCIÓN DE ALIMENTOS PARA CERDOS, TONELADAS MÉTRICAS, AMÉRICA DEL NORTE, 2017-2022

- Figura 8:

- VOLUMEN DE PROBIÓTICOS PARA PIENSOS, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 9:

- VALOR DE LOS PROBIÓTICOS PARA PIENSOS, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 10:

- VOLUMEN DE PROBIÓTICOS PARA PIENSOS POR CATEGORÍAS DE SUBADITIVOS, TONELADAS MÉTRICAS, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 11:

- VALOR DE LOS PROBIÓTICOS PARA PIENSOS POR CATEGORÍAS DE SUBADITIVOS, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 12:

- PARTICIPACIÓN EN VOLUMEN DE PROBIÓTICOS PARA PIENSOS POR CATEGORÍAS DE SUBADITIVOS, %, AMÉRICA DEL NORTE, 2017,2023 Y 2029

- Figura 13:

- PARTICIPACIÓN DEL VALOR DE LOS PROBIÓTICOS PARA PIENSOS POR CATEGORÍAS DE SUBADITIVOS, %, AMÉRICA DEL NORTE, 2017,2023 Y 2029

- Figura 14:

- VOLUMEN DE PROBIÓTICOS PARA ALIMENTOS BIFIDOBACTERIAS, TONELADAS MÉTRICAS, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 15:

- VALOR DE LOS PROBIÓTICOS DE ALIMENTOS PARA BIFIDOBACTERIAS, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 16:

- PARTICIPACIÓN DEL VALOR DE PROBIÓTICOS PARA ALIMENTACIÓN DE BIFIDOBACTERIAS POR TIPO DE ANIMAL, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 17:

- VOLUMEN DE PROBIÓTICOS ALIMENTARIOS DE ENTEROCOCUS, TONELADAS MÉTRICAS, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 18:

- VALOR DE LOS PROBIÓTICOS ALIMENTARIOS DE ENTEROCOCUS, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 19:

- PARTICIPACIÓN DEL VALOR DE PROBIÓTICOS PARA ALIMENTOS DE ENTEROCOCUS POR TIPO DE ANIMAL, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 20:

- VOLUMEN DE PROBIÓTICOS ALIMENTARIOS LACTOBACILOS, TONELADAS MÉTRICAS, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 21:

- VALOR DE LOS PROBIÓTICOS ALIMENTARIOS LACTOBACILOS, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 22:

- PARTICIPACIÓN DEL VALOR DE PROBIÓTICOS ALIMENTARIOS DE LACTOBACILOS POR TIPO DE ANIMAL, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 23:

- VOLUMEN DE PROBIÓTICOS PARA ALIMENTOS DE PEDIOCOCCUS, TONELADAS MÉTRICAS, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 24:

- VALOR DE LOS PROBIÓTICOS ALIMENTARIOS DE PEDIOCOCCUS, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 25:

- PARTICIPACIÓN DEL VALOR DE PROBIÓTICOS PARA ALIMENTOS DE PEDIOCOCCUS POR TIPO DE ANIMAL, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 26:

- VOLUMEN DE PROBIÓTICOS PARA ALIMENTACIÓN DE ESTREPTOCOCOS, TONELADAS MÉTRICAS, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 27:

- VALOR DE LOS PROBIÓTICOS ALIMENTARIOS DE STREPTOCOCCUS, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 28:

- PARTICIPACIÓN DEL VALOR DE PROBIÓTICOS PARA ALIMENTOS DE ESTREPTOCOCOS POR TIPO DE ANIMAL, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 29:

- VOLUMEN DE OTROS PROBIÓTICOS PARA ALIMENTOS, TONELADAS MÉTRICAS, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 30:

- VALOR DE OTROS PROBIÓTICOS PARA ALIMENTOS, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 31:

- PARTICIPACIÓN DEL VALOR DE OTROS PROBIÓTICOS PARA ALIMENTOS POR TIPO DE ANIMAL, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 32:

- VOLUMEN DE PROBIÓTICOS PARA ALIMENTOS POR TIPO DE ANIMAL, TONELADAS MÉTRICAS, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 33:

- VALOR DE LOS PROBIÓTICOS PARA ALIMENTOS POR TIPO DE ANIMAL, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 34:

- PARTICIPACIÓN EN VOLUMEN DE PROBIÓTICOS PARA ALIMENTOS POR TIPO DE ANIMAL, %, AMÉRICA DEL NORTE, 2017,2023 Y 2029

- Figura 35:

- PARTICIPACIÓN DEL VALOR DE PROBIÓTICOS PARA ALIMENTOS POR TIPO DE ANIMAL, %, AMÉRICA DEL NORTE, 2017,2023 Y 2029

- Figura 36:

- VOLUMEN DE PROBIÓTICOS PARA ALIMENTOS PARA ACUICULTURA POR TIPO DE SUBANIMAL, TONELADAS MÉTRICAS, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 37:

- VALOR DE LOS PROBIÓTICOS PARA ALIMENTOS PARA ACUICULTURA POR TIPO DE SUBANIMAL, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 38:

- PARTICIPACIÓN EN VOLUMEN DE PROBIÓTICOS PARA ALIMENTOS PARA ACUICULTURA POR TIPO DE SUBANIMAL, %, AMÉRICA DEL NORTE, 2017,2023 Y 2029

- Figura 39:

- PARTICIPACIÓN DEL VALOR DE PROBIÓTICOS PARA ALIMENTOS PARA ACUICULTURA POR TIPO DE SUBANIMAL, %, AMÉRICA DEL NORTE, 2017,2023 Y 2029

- Figura 40:

- VOLUMEN DE PROBIÓTICOS PARA ALIMENTOS PARA PECES, TONELADAS MÉTRICAS, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 41:

- VALOR DE LOS PROBIÓTICOS PARA ALIMENTOS PARA PECES, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 42:

- PARTICIPACIÓN DEL VALOR DE PROBIÓTICOS PARA ALIMENTOS PARA PECES POR CATEGORÍAS DE SUBADITIVOS, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 43:

- VOLUMEN DE PROBIÓTICOS PARA ALIMENTOS DE CAMARÓN, TONELADAS MÉTRICAS, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 44:

- VALOR DE LOS PROBIÓTICOS PARA ALIMENTOS DE CAMARÓN, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 45:

- PARTICIPACIÓN DEL VALOR DE PROBIÓTICOS PARA ALIMENTOS DE CAMARÓN POR CATEGORÍAS DE SUBADITIVOS, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 46:

- VOLUMEN DE PROBIÓTICOS PARA ALIMENTOS DE OTRAS ESPECIES DE ACUICULTURA, TONELADAS MÉTRICAS, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 47:

- VALOR DE OTRAS ESPECIES DE ACUICULTURA PROBIÓTICOS, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 48:

- PARTICIPACIÓN DEL VALOR DE OTRAS ESPECIES DE ACUICULTURA PROBIÓTICOS POR CATEGORÍAS DE SUBADITIVOS, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 49:

- VOLUMEN DE PROBIÓTICOS EN ALIMENTOS PARA AVES POR TIPO DE SUBANIMAL, TONELADAS MÉTRICAS, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 50:

- VALOR DE LOS PROBIÓTICOS EN ALIMENTOS PARA AVES POR TIPO DE SUBANIMAL, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 51:

- PARTICIPACIÓN EN VOLUMEN DE PROBIÓTICOS EN ALIMENTOS PARA AVES POR TIPO DE SUBANIMAL, %, AMÉRICA DEL NORTE, 2017,2023 Y 2029

- Figura 52:

- PARTICIPACIÓN DEL VALOR DE PROBIÓTICOS EN ALIMENTOS PARA AVES POR TIPO DE SUBANIMAL, %, AMÉRICA DEL NORTE, 2017,2023 Y 2029

- Figura 53:

- VOLUMEN DE PROBIÓTICOS PARA ALIMENTOS PARA POLLOS DE PARDO, TONELADAS MÉTRICAS, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 54:

- VALOR DE LOS PROBIÓTICOS PARA ALIMENTOS PARA POLLOS DE PARDO, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 55:

- PARTICIPACIÓN DEL VALOR DE PROBIÓTICOS PARA ALIMENTOS PARA POLLOS DE PARDO POR CATEGORÍAS DE SUBADITIVOS, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 56:

- VOLUMEN DE PROBIÓTICOS PARA ALIMENTACIÓN DE PONEDAS, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 57:

- VALOR DE LOS PROBIÓTICOS PARA ALIMENTOS PARA PONEDAS, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 58:

- PARTICIPACIÓN DEL VALOR DE PROBIÓTICOS PARA ALIMENTOS PARA PONEDAS POR CATEGORÍAS DE SUBADITIVOS, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 59:

- VOLUMEN DE PROBIÓTICOS PARA ALIMENTACIÓN DE OTRAS AVES DE CORRAL, TONELADAS MÉTRICAS, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 60:

- VALOR DE OTROS PROBIÓTICOS PARA ALIMENTACIÓN DE AVES DE CORRAL, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 61:

- PARTICIPACIÓN DEL VALOR DE OTROS PROBIÓTICOS PARA ALIMENTOS DE AVES DE CORRAL POR CATEGORÍAS DE SUBADITIVOS, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 62:

- VOLUMEN DE PROBIÓTICOS PARA ALIMENTACIÓN DE RUMIANTES POR TIPO DE SUBANIMAL, TONELADAS MÉTRICAS, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 63:

- VALOR DE PROBIÓTICOS PARA ALIMENTACIÓN DE RUMIANTES POR TIPO DE SUBANIMAL, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 64:

- PARTICIPACIÓN EN VOLUMEN DE PROBIÓTICOS PARA ALIMENTACIÓN DE RUMIANTES POR TIPO DE SUBANIMAL, %, AMÉRICA DEL NORTE, 2017,2023 Y 2029

- Figura 65:

- PARTICIPACIÓN DEL VALOR DE PROBIÓTICOS PARA ALIMENTACIÓN DE RUMIANTES POR TIPO DE SUBANIMAL, %, AMÉRICA DEL NORTE, 2017,2023 Y 2029

- Figura 66:

- VOLUMEN DE PROBIÓTICOS PARA ALIMENTACIÓN DE GANADO DE CARNE, TONELADAS MÉTRICAS, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 67:

- VALOR DE LOS PROBIÓTICOS PARA ALIMENTACIÓN DEL GANADO DE CARNE, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 68:

- PARTICIPACIÓN DEL VALOR DE LOS PROBIÓTICOS PARA ALIMENTACIÓN DEL GANADO DE CARNE POR CATEGORÍAS DE SUBADITIVOS, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 69:

- VOLUMEN DE PROBIÓTICOS PARA ALIMENTACIÓN DE GANADO LECHE, TONELADAS MÉTRICAS, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 70:

- VALOR DE LOS PROBIÓTICOS PARA ALIMENTACIÓN DEL GANADO LECHE, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 71:

- PARTICIPACIÓN DEL VALOR DE LOS PROBIÓTICOS PARA ALIMENTACIÓN DEL GANADO LECHE POR CATEGORÍAS DE SUBADITIVOS, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 72:

- VOLUMEN DE PROBIÓTICOS PARA ALIMENTACIÓN DE OTROS RUMIANTES, TONELADAS MÉTRICAS, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 73:

- VALOR DE LOS PROBIÓTICOS PARA ALIMENTOS DE OTROS RUMIANTES, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 74:

- PARTICIPACIÓN DEL VALOR DE PROBIÓTICOS PARA ALIMENTOS DE OTROS RUMIANTES POR CATEGORÍAS DE SUBADITIVOS, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 75:

- VOLUMEN DE PROBIÓTICOS PARA ALIMENTACIÓN PORCINA, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 76:

- VALOR DE LOS PROBIÓTICOS PARA ALIMENTACIÓN PORCINA, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 77:

- PARTICIPACIÓN DEL VALOR DE PROBIÓTICOS PARA ALIMENTACIÓN PORCINA POR CATEGORÍAS DE SUBADITIVOS, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 78:

- VOLUMEN DE PROBIÓTICOS PARA ALIMENTACIÓN DE OTROS ANIMALES, TONELADAS MÉTRICAS, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 79:

- VALOR DE OTROS PROBIÓTICOS PARA ALIMENTACIÓN ANIMAL, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 80:

- PARTICIPACIÓN DEL VALOR DE OTROS PROBIÓTICOS PARA ALIMENTACIÓN ANIMAL POR CATEGORÍAS DE SUBADITIVOS, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 81:

- VOLUMEN DE PROBIÓTICOS PARA PIENSOS POR PAÍS, TONELADAS MÉTRICAS, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 82:

- VALOR DE LOS PROBIÓTICOS PARA PIENSOS POR PAÍS, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 83:

- PARTICIPACIÓN EN VOLUMEN DE PROBIÓTICOS PARA PIENSOS POR PAÍS, %, AMÉRICA DEL NORTE, 2017,2023 Y 2029

- Figura 84:

- PARTICIPACIÓN DEL VALOR DE LOS PROBIÓTICOS PARA PIENSOS POR PAÍS, %, AMÉRICA DEL NORTE, 2017,2023 Y 2029

- Figura 85:

- VOLUMEN DE PROBIÓTICOS PARA PIENSOS EN CANADÁ, TONELADAS MÉTRICAS, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 86:

- VALOR DE LOS PROBIÓTICOS PARA PIENSOS DE CANADÁ, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 87:

- PARTICIPACIÓN DEL VALOR DE LOS PROBIÓTICOS PARA PIENSOS DE CANADÁ POR CATEGORÍAS DE SUBADITIVOS, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 88:

- VOLUMEN DE PROBIÓTICOS PARA PIENSOS EN MÉXICO, TONELADAS MÉTRICAS, NORTEAMÉRICA, 2017 - 2029

- Figura 89:

- VALOR DE LOS PROBIÓTICOS ALIMENTARIOS DE MÉXICO, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 90:

- PARTICIPACIÓN DEL VALOR DE LOS PROBIÓTICOS PARA PIENSOS EN MÉXICO POR CATEGORÍAS DE SUBADITIVOS, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 91:

- VOLUMEN DE PROBIÓTICOS PARA PIENSOS DE ESTADOS UNIDOS, TONELADAS MÉTRICAS, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 92:

- VALOR DE LOS PROBIÓTICOS PARA PIENSOS DE ESTADOS UNIDOS, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 93:

- PARTICIPACIÓN DEL VALOR DE LOS PROBIÓTICOS PARA PIENSOS DE ESTADOS UNIDOS POR CATEGORÍAS DE SUBADITIVOS, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 94:

- VOLUMEN DE PROBIÓTICOS PARA PIENSOS RESTO DE AMÉRICA DEL NORTE, TONELADAS MÉTRICAS, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 95:

- VALOR DE LOS PROBIÓTICOS PARA PIENSOS DEL RESTO DE AMÉRICA DEL NORTE, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 96:

- PARTICIPACIÓN DEL VALOR DEL RESTO DE AMÉRICA DEL NORTE DE PROBIÓTICOS PARA PIENSOS POR CATEGORÍAS DE SUBADITIVOS, %, AMÉRICA DEL NORTE, 2022 Y 2029

- Figura 97:

- EMPRESAS MÁS ACTIVAS POR NÚMERO DE MOVIMIENTOS ESTRATÉGICOS, CONTEO, AMÉRICA DEL NORTE, 2017 - 2023

- Figura 98:

- ESTRATEGIAS MÁS ADOPTADAS, CONTEO, NORTEAMÉRICA, 2017 - 2023

- Figura 99:

- VALOR PARTICIPACIÓN DE LOS PRINCIPALES JUGADORES, %, AMÉRICA DEL NORTE, 2022

Segmentación de la industria de probióticos alimentarios en América del Norte

Las bifidobacterias, enterococos, lactobacilos, pediococos y estreptococos están cubiertos como segmentos por el subaditivo. La acuicultura, las aves de corral, los rumiantes y los cerdos están cubiertos como segmentos por animales. Canadá, México y Estados Unidos están cubiertos como segmentos por país.

- Se ha demostrado que los probióticos tienen numerosos beneficios en los animales, incluida la mejora del crecimiento y la producción, la protección del huésped contra patógenos, la mejora del sistema inmunológico, el fortalecimiento de los huesos y la lucha contra el parasitismo. Estos beneficios han impulsado el valor de mercado de los probióticos alimentarios en la región, que aumentó un 10,1% entre 2019 y 2020.

- Las bifidobacterias y los lactobacilos fueron los subaditivos probióticos para piensos más importantes en América del Norte en 2022, y representaron la mayor cuota de mercado. Estos microorganismos probióticos pueden modular el equilibrio y las actividades de la microbiota gastrointestinal.

- Estados Unidos es el país más grande en el mercado de probióticos alimentarios de América del Norte debido a su gran población animal y alta producción de piensos. En los Estados Unidos, las bifidobacterias y los lactobacilos son los tipos de probióticos alimentarios más grandes y representan más del 66,4% del mercado de probióticos alimentarios.

- Los probióticos alimentarios se utilizan predominantemente en aves de corral y rumiantes, con una participación de mercado del 48,1% y 25,8%, respectivamente, en el mercado en 2022. Los probióticos promueven el crecimiento y la salud general de las aves y se incluyen cada vez más en las dietas de las aves como alternativa. a los antibióticos, ya que su uso está prohibido en la alimentación animal.

- Los principales factores impulsores del mercado de probióticos alimentarios durante el período previsto en América del Norte son la mayor conciencia de los beneficios asociados con el consumo de piensos probióticos y la prohibición del uso de antibióticos. En general, se espera que el mercado norteamericano de probióticos para piensos experimente un crecimiento constante debido a los beneficios de los probióticos en los animales y al cambio hacia soluciones alternativas, como los probióticos, en lugar de los antibióticos.

| Subaditivo | |

| bifidobacterias | |

| enterococo | |

| Lactobacilos | |

| pediococo | |

| Estreptococo | |

| Otros probióticos |

| Animal | |||||||

| |||||||

| |||||||

| |||||||

| Cerdo | |||||||

| Otros animales |

| País | |

| Canada | |

| México | |

| Estados Unidos | |

| Resto de América del Norte |

Definición de mercado

- FUNCIONES - Para el estudio, se considera que los aditivos alimentarios son productos fabricados comercialmente que se utilizan para mejorar características como el aumento de peso, el índice de conversión alimenticia y el consumo de alimento cuando se administran en proporciones adecuadas.

- REVENDEDORES - Las empresas dedicadas a la reventa de aditivos alimentarios sin valor añadido han sido excluidas del ámbito del mercado para evitar una doble contabilización.

- CONSUMIDORES FINALES - Los fabricantes de piensos compuestos se consideran consumidores finales en el mercado estudiado. El alcance excluye a los agricultores que compran aditivos alimentarios para utilizarlos directamente como suplementos o premezclas.

- CONSUMO INTERNO DE LA EMPRESA - Forman parte del estudio empresas dedicadas a la producción de piensos compuestos y a la fabricación de aditivos para piensos. Sin embargo, al estimar el tamaño del mercado, se ha excluido el consumo interno de aditivos alimentarios por parte de dichas empresas.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1: Identificar Variables Clave: Las variables clave cuantificables (industria y externas) relacionadas con el segmento de producto específico y el país se seleccionan de un grupo de variables y factores relevantes en función de la investigación de escritorio y la revisión de la literatura; junto con las entradas primarias de expertos. Estas variables se confirman aún más a través de la modelización de regresión (si es necesario).

- Paso 2: Construir un Modelo de Mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con respecto a los números de mercado históricos disponibles. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3: Validar y Finalizar: En este paso importante, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4: Resultados de la Investigación: Informes Sindicalizados, Asignaciones de Consultoría Personalizada, Bases de Datos y Plataformas de Suscripción.