Tamaño del mercado de plásticos de ingeniería de América del Norte

|

|

Período de Estudio | 2017 - 2029 |

|

|

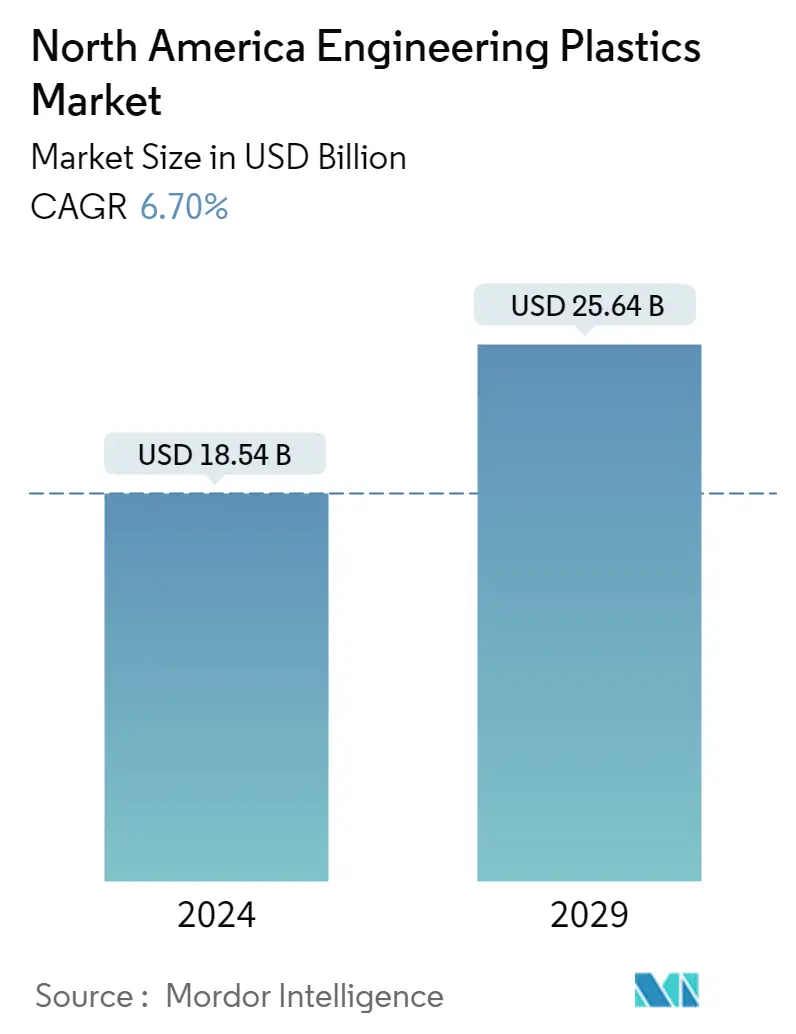

Tamaño del Mercado (2024) | USD 18.54 Billion |

|

|

Tamaño del Mercado (2029) | USD 25.64 Billion |

|

|

Mayor participación por industria del usuario final | embalaje |

|

|

CAGR (2024 - 2029) | 6.70 % |

|

|

Mayor participación por país | Estados Unidos |

|

|

Concentración del Mercado | Alto |

Jugadores Principales |

||

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de plásticos de ingeniería de América del Norte

El tamaño del mercado de plásticos de ingeniería de América del Norte se estima en 18,54 mil millones de dólares en 2024 y se espera que alcance los 25,64 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 6,70% durante el período previsto (2024-2029).

La industria del embalaje perderá parte de su volumen frente a la industria eléctrica y electrónica

- Los plásticos de ingeniería tienen aplicaciones que van desde paneles de paredes interiores y puertas en el sector aeroespacial hasta envases rígidos y flexibles. El mercado norteamericano de plásticos de ingeniería está liderado por industrias como la de embalaje, eléctrica y electrónica y automotriz. Los envases y los productos eléctricos y electrónicos representaron alrededor del 31,35% y el 17,43%, respectivamente, del mercado de plásticos de ingeniería en términos de ingresos en 2022.

- El embalaje es la industria de usuarios finales más grande de la región debido a que las familias en todo el mundo se están volviendo más pequeñas y a cambios significativos en la urbanización y la demografía familiar. undefined Estos factores aumentan la demanda de productos alimenticios funcionales, preenvasados y convenientes. La producción de envases de plástico en América del Norte tuvo un volumen de 22,4 millones de toneladas en 2022, lo que representó el 16,6% a nivel global. La demanda de plásticos de ingeniería en la región está aumentando debido a la creciente demanda de los consumidores de alimentos y bebidas envasados.

- El sector eléctrico y electrónico es el segundo más grande de la región y especialmente de Estados Unidos. El sector representó el 1,6% del PIB. Generó unos ingresos de 576.100 millones de dólares en 2022 en la región, aumentando así la demanda de productos eléctricos y electrónicos y potenciando la aparición de vehículos eléctricos, robots autónomos y tecnologías de defensa ultrasecretas, impulsando así la demanda de plásticos de ingeniería.

- La industria eléctrica y electrónica es la de más rápido crecimiento en la región por ingresos, con una tasa compuesta anual esperada del 8,54% durante el período previsto (2023-2029), debido a las crecientes aplicaciones de plásticos de ingeniería para la necesidad de compuestos plásticos en diversos sectores eléctricos y Aplicaciones electrónicas.

La evolución de las tendencias industriales y de consumo, junto con las innovaciones tecnológicas, pueden impulsar la demanda de plásticos de ingeniería.

- América del Norte representó una participación del 15% en el consumo de plásticos de ingeniería a nivel mundial en 2022. Los plásticos de ingeniería exhiben propiedades versátiles, por lo que encuentran aplicaciones en las industrias automotriz, de embalaje y eléctrica y electrónica.

- Estados Unidos registró un crecimiento del 7,14% en valor en 2022 respecto al año anterior, atribuido a las industrias de embalaje y eléctrica y electrónica, que poseían el 27% y el 24% de las cuotas de mercado, respectivamente, en valor. Con un aumento en la demanda de productos alimenticios precocinados listos para comer y la tendencia emergente de un estilo de vida en movimiento, el consumo de materiales de embalaje ha aumentado, impulsando así las ventas de plásticos de ingeniería en la región. A medida que las empresas adoptaron modelos de trabajo desde casa y las personas establecieron oficinas en casa, la demanda de dispositivos electrónicos también aumentó. Las innovaciones tecnológicas también están creando una demanda constante de aparatos electrónicos cada año.

- México es el mercado de más rápido crecimiento, registrando un crecimiento de 10.53% en términos de valor en 2022 respecto a 2021, liderado por la industria de maquinaria y equipo industrial. México pretende mejorar sus carreteras, modernizar sus puertos y ampliar sus granjas mecanizándolas más, impulsando así la demanda de maquinaria agrícola y de construcción.

- Se espera que el mercado norteamericano de plásticos de ingeniería registre una CAGR del 6,62% durante el período previsto, y la industria eléctrica y electrónica registre la CAGR más alta del 8,54% en valor. El uso de materiales avanzados, electrónica orgánica, miniaturización y tecnologías disruptivas como la IA y el IoT también pueden impulsar la adopción de prácticas de fabricación inteligentes, impulsando así el crecimiento de la industria.

Tendencias del mercado de plásticos de ingeniería de América del Norte

- Incrementar las inversiones en los sectores de aviación civil y defensa para impulsar la industria.

- Iniciativas gubernamentales de vehículos eléctricos para apoyar la producción automotriz

- Fuerte crecimiento en la construcción residencial para impulsar la industria

- Estilo de vida en evolución para aumentar las aplicaciones de envases de plástico

- Estados Unidos seguirá siendo la piedra angular del comercio regional de fluoropolímeros

- Abundante disponibilidad de materias primas de poliamida para promover las exportaciones regionales de resina

- Creciente industria automotriz para crear mayores vías comerciales regionales

- América del Norte seguirá siendo importador neto de resinas PET

- El aumento del consumo interno tendrá un impacto significativo en el comercio regional de PMMA

- La presencia de fabricación local puede ser suficiente para la creciente demanda de POM

- Incrementar la producción nacional para reducir la dependencia regional de las importaciones.

- Los precios de las resinas seguirán influenciados por los precios del petróleo crudo en el mercado internacional

- Políticas de reciclaje de los gobiernos de la región para impulsar las tasas de reciclaje de plásticos de ingeniería

- Se están desarrollando métodos para utilizar glicerol ecológico para reciclar PC y recuperar hasta el 98% del monómero del plástico.

- La tasa de reciclaje de PET en México se situó en 56%, Estados Unidos en 28.6% y Canadá en 9%

- Con un creciente desperdicio eléctrico de alrededor de 13,1 millones de toneladas, es una oportunidad para que muchos fabricantes de ABS en toda la región produzcan R-ABS.

Descripción general de la industria de plásticos de ingeniería de América del Norte

El mercado de plásticos de ingeniería de América del Norte está bastante consolidado, con las cinco principales empresas ocupando el 68,68%. Los principales actores de este mercado son Alfa SAB de CV, Ascend Performance Materials, Indorama Ventures Public Company Limited, Koch Industries, Inc. y SABIC (ordenados alfabéticamente).

Líderes del mercado de plásticos de ingeniería de América del Norte

Alfa S.A.B. de C.V.

Ascend Performance Materials

Indorama Ventures Public Company Limited

Koch Industries, Inc.

SABIC

Other important companies include Arkema, BASF SE, Celanese Corporation, Covestro AG, DuPont, Eastman Chemical Company, Formosa Plastics Group, INEOS, Solvay, Trinseo.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de plásticos de ingeniería de América del Norte

- Febrero de 2023 Covestro AG presentó el policarbonato Makrolon 3638 para aplicaciones de atención médica y ciencias biológicas, como dispositivos de administración de medicamentos, dispositivos portátiles y de bienestar, y contenedores de un solo uso para la fabricación biofarmacéutica.

- Noviembre de 2022 Solvay y Orbia anunciaron un acuerdo marco para formar una asociación para la producción de fluoruro de polivinilideno (PVDF) de grado de suspensión para materiales de baterías, lo que resultará en la mayor capacidad de América del Norte.

- Noviembre de 2022 Celanese Corporation completa la adquisición del negocio Mobility Materials ('MM') de DuPont. Esta adquisición mejoró la cartera de productos de termoplásticos de ingeniería de la empresa mediante la incorporación de marcas reconocidas y propiedades intelectuales de DuPont.

Informe del mercado de plásticos de ingeniería de América del Norte índice

RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

INFORMAR OFERTAS

1. INTRODUCCIÓN

1.1. Supuestos de estudio y definición de mercado

1.2. Alcance del estudio

1.3. Metodología de investigación

2. TENDENCIAS CLAVE DE LA INDUSTRIA

2.1. Tendencias del usuario final

2.1.1. Aeroespacial

2.1.2. Automotor

2.1.3. Construcción y edificación

2.1.4. Electricidad y Electrónica

2.1.5. embalaje

2.2. Tendencias de importación y exportación

2.2.1. Comercio de fluoropolímeros

2.2.2. Comercio de poliamida (PA)

2.2.3. Comercio de policarbonato (PC)

2.2.4. Comercio de tereftalato de polietileno (PET)

2.2.5. Comercio de polimetacrilato de metilo (PMMA)

2.2.6. Comercio de polioximetileno (POM)

2.2.7. Comercio de Copolímeros de Estireno (ABS y SAN)

2.3. Tendencias de precios

2.4. Descripción general del reciclaje

2.4.1. Tendencias en el reciclaje de poliamida (PA)

2.4.2. Tendencias en el reciclaje de policarbonato (PC)

2.4.3. Tendencias en el reciclaje de tereftalato de polietileno (PET)

2.4.4. Tendencias en el reciclaje de copolímeros de estireno (ABS y SAN)

2.5. Marco normativo

2.5.1. Canada

2.5.2. México

2.5.3. Estados Unidos

2.6. Análisis de la cadena de valor y del canal de distribución

3. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

3.1. Industria del usuario final

3.1.1. Aeroespacial

3.1.2. Automotor

3.1.3. Construcción y edificación

3.1.4. Electricidad y Electrónica

3.1.5. Industriales y Maquinaria

3.1.6. embalaje

3.1.7. Otras industrias de usuarios finales

3.2. Tipo de resina

3.2.1. fluoropolímero

3.2.1.1. Por tipo de subresina

3.2.1.1.1. Etilentetrafluoroetileno (ETFE)

3.2.1.1.2. Etileno-propileno fluorado (FEP)

3.2.1.1.3. Politetrafluoroetileno (PTFE)

3.2.1.1.4. Fluoruro de polivinilo (PVF)

3.2.1.1.5. Fluoruro de polivinilideno (PVDF)

3.2.1.1.6. Otros tipos de subresinas

3.2.2. Polímero de cristal líquido (LCP)

3.2.3. Poliamida (PA)

3.2.3.1. Por tipo de subresina

3.2.3.1.1. Actuación

3.2.3.1.2. Poliamida (PA) 6

3.2.3.1.3. Poliamida (PA) 66

3.2.3.1.4. poliftalamida

3.2.4. Tereftalato de polibutileno (PBT)

3.2.5. Policarbonato (PC)

3.2.6. Poliéter éter cetona (PEEK)

3.2.7. Tereftalato de polietileno (PET)

3.2.8. Poliimida (PI)

3.2.9. Polimetacrilato de metilo (PMMA)

3.2.10. Polioximetileno (POM)

3.2.11. Copolímeros de estireno (ABS y SAN)

3.3. País

3.3.1. Canada

3.3.2. México

3.3.3. Estados Unidos

4. PANORAMA COMPETITIVO

4.1. Movimientos estratégicos clave

4.2. Análisis de cuota de mercado

4.3. Panorama de la empresa

4.4. Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

4.4.1. Alfa S.A.B. de C.V.

4.4.2. Arkema

4.4.3. Ascend Performance Materials

4.4.4. BASF SE

4.4.5. Celanese Corporation

4.4.6. Covestro AG

4.4.7. DuPont

4.4.8. Eastman Chemical Company

4.4.9. Formosa Plastics Group

4.4.10. Indorama Ventures Public Company Limited

4.4.11. INEOS

4.4.12. Koch Industries, Inc.

4.4.13. SABIC

4.4.14. Solvay

4.4.15. Trinseo

5. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEOS DE PLÁSTICOS DE INGENIERÍA

6. APÉNDICE

6.1. Descripción general global

6.1.1. Descripción general

6.1.2. Marco de las cinco fuerzas de Porter (análisis del atractivo de la industria)

6.1.3. Análisis de la cadena de valor global

6.1.4. Dinámica del mercado (DRO)

6.2. Fuentes y referencias

6.3. Lista de tablas y figuras

6.4. Perspectivas primarias

6.5. Paquete de datos

6.6. Glosario de términos

Lista de Tablas y Figuras

- Figura 1:

- INGRESOS POR PRODUCCIÓN DE COMPONENTES AEROESPACIALES, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 2:

- VOLUMEN DE PRODUCCIÓN DE AUTOMÓVILES, UNIDADES, NORTEAMÉRICA, 2017 - 2029

- Figura 3:

- SUPERFICIE DE PISO DE NUEVA CONSTRUCCIÓN, PIES CUADRADOS, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 4:

- INGRESOS POR PRODUCCIÓN DE PRODUCTOS ELÉCTRICOS Y ELECTRÓNICOS, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 5:

- VOLUMEN DE PRODUCCIÓN DE ENVASES DE PLÁSTICO, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 6:

- INGRESOS POR IMPORTACIÓN DEL COMERCIO DE FLUOROPOLÍMEROS POR PRINCIPALES PAÍSES, USD, AMÉRICA DEL NORTE, 2017 - 2021

- Figura 7:

- INGRESOS POR EXPORTACIÓN DEL COMERCIO DE FLUOROPOLÍMEROS POR PRINCIPALES PAÍSES, USD, AMÉRICA DEL NORTE, 2017 - 2021

- Figura 8:

- INGRESOS DE IMPORTACIÓN DEL COMERCIO DE POLIAMIDA (PA) POR PRINCIPALES PAÍSES, USD, AMÉRICA DEL NORTE, 2017 - 2021

- Figura 9:

- INGRESOS DE EXPORTACIÓN DEL COMERCIO DE POLIAMIDA (PA) POR PRINCIPALES PAÍSES, USD, AMÉRICA DEL NORTE, 2017 - 2021

- Figura 10:

- INGRESOS DE IMPORTACIÓN DEL COMERCIO DE POLICARBONATO (PC) POR PRINCIPALES PAÍSES, USD, AMÉRICA DEL NORTE, 2017 - 2021

- Figura 11:

- INGRESOS DE EXPORTACIÓN DEL COMERCIO DE POLICARBONATO (PC) POR PRINCIPALES PAÍSES, USD, AMÉRICA DEL NORTE, 2017 - 2021

- Figura 12:

- INGRESOS DE IMPORTACIÓN DE TEREFTALATO DE POLIETILENO (PET) POR PRINCIPALES PAÍSES, USD, AMÉRICA DEL NORTE, 2017 - 2021

- Figura 13:

- INGRESOS POR EXPORTACIÓN DE TEREFTALATO DE POLIETILENO (PET) POR PRINCIPALES PAÍSES, USD, AMÉRICA DEL NORTE, 2017 - 2021

- Figura 14:

- INGRESOS DE IMPORTACIÓN DE COMERCIO DE POLIMETACRILATO DE POLIMETILO (PMMA) POR PRINCIPALES PAÍSES, USD, AMÉRICA DEL NORTE, 2017 - 2021

- Figura 15:

- INGRESOS DE EXPORTACIÓN DEL COMERCIO DE POLIMETACRILATO DE POLIMETILO (PMMA) POR PRINCIPALES PAÍSES, USD, AMÉRICA DEL NORTE, 2017 - 2021

- Figura 16:

- INGRESOS DE IMPORTACIÓN DEL COMERCIO DE POLIOXIMETILENO (POM) POR PRINCIPALES PAÍSES, USD, AMÉRICA DEL NORTE, 2017 - 2021

- Figura 17:

- INGRESOS DE EXPORTACIÓN DEL COMERCIO DE POLIOXIMETILENO (POM) POR PRINCIPALES PAÍSES, USD, AMÉRICA DEL NORTE, 2017 - 2021

- Figura 18:

- INGRESOS POR IMPORTACIÓN DE COPOLÍMEROS DE ESTIRENO (ABS Y SAN) POR PRINCIPALES PAÍSES, USD, AMÉRICA DEL NORTE, 2017 - 2021

- Figura 19:

- INGRESOS POR EXPORTACIÓN DE COPOLÍMEROS DE ESTIRENO (ABS Y SAN) POR PRINCIPALES PAÍSES, USD, AMÉRICA DEL NORTE, 2017 - 2021

- Figura 20:

- PRECIO DE PLÁSTICOS DE INGENIERÍA POR TIPO DE RESINA, USD POR KG, ESTADOS UNIDOS, 2017 - 2021

- Figura 21:

- PRECIO DE PLÁSTICOS DE INGENIERÍA POR TIPO DE RESINA, USD POR KG, CANADÁ, 2017 - 2021

- Figura 22:

- VOLUMEN DE PLÁSTICOS DE INGENIERÍA CONSUMIDOS, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 23:

- VALOR DE PLÁSTICOS DE INGENIERÍA CONSUMIDOS, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 24:

- VOLUMEN DE PLÁSTICOS DE INGENIERÍA CONSUMIDOS POR LA INDUSTRIA DEL USUARIO FINAL, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 25:

- VALOR DE LOS PLÁSTICOS DE INGENIERÍA CONSUMIDOS POR LA INDUSTRIA DEL USUARIO FINAL, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 26:

- PARTICIPACIÓN EN VOLUMEN DE PLÁSTICOS DE INGENIERÍA CONSUMIDOS POR LA INDUSTRIA DEL USUARIO FINAL, %, AMÉRICA DEL NORTE, 2017, 2023 Y 2029

- Figura 27:

- PARTICIPACIÓN DEL VALOR DE PLÁSTICOS DE INGENIERÍA CONSUMIDOS POR LA INDUSTRIA DEL USUARIO FINAL, %, AMÉRICA DEL NORTE, 2017, 2023 Y 2029

- Figura 28:

- VOLUMEN DE PLÁSTICOS DE INGENIERÍA CONSUMIDOS EN LA INDUSTRIA AEROESPACIAL, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 29:

- VALOR DE LOS PLÁSTICOS DE INGENIERÍA CONSUMIDOS EN LA INDUSTRIA AEROESPACIAL, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 30:

- PARTICIPACIÓN DEL VALOR DE PLÁSTICOS DE INGENIERÍA CONSUMIDOS EN LA INDUSTRIA AEROESPACIAL POR TIPO DE RESINA, %, AMÉRICA DEL NORTE, 2022 VS 2029

- Figura 31:

- VOLUMEN DE PLÁSTICOS DE INGENIERÍA CONSUMIDOS EN LA INDUSTRIA AUTOMOTRIZ, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 32:

- VALOR DE LOS PLÁSTICOS DE INGENIERÍA CONSUMIDOS EN LA INDUSTRIA AUTOMOTRIZ, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 33:

- PARTICIPACIÓN DEL VALOR DE PLÁSTICOS DE INGENIERÍA CONSUMIDOS EN LA INDUSTRIA AUTOMOTRIZ POR TIPO DE RESINA, %, AMÉRICA DEL NORTE, 2022 VS 2029

- Figura 34:

- VOLUMEN DE PLÁSTICOS DE INGENIERÍA CONSUMIDOS EN LA INDUSTRIA DE LA EDIFICACIÓN Y LA CONSTRUCCIÓN, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 35:

- VALOR DE LOS PLÁSTICOS DE INGENIERÍA CONSUMIDOS EN LA INDUSTRIA DE LA EDIFICACIÓN Y LA CONSTRUCCIÓN, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 36:

- PARTICIPACIÓN DEL VALOR DE PLÁSTICOS DE INGENIERÍA CONSUMIDOS EN LA INDUSTRIA DE LA EDIFICACIÓN Y LA CONSTRUCCIÓN POR TIPO DE RESINA, %, AMÉRICA DEL NORTE, 2022 VS 2029

- Figura 37:

- VOLUMEN DE PLÁSTICOS DE INGENIERÍA CONSUMIDOS EN LA INDUSTRIA ELÉCTRICA Y ELECTRÓNICA, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 38:

- VALOR DE LOS PLÁSTICOS DE INGENIERÍA CONSUMIDOS EN LA INDUSTRIA ELÉCTRICA Y ELECTRÓNICA, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 39:

- PARTICIPACIÓN DEL VALOR DE PLÁSTICOS DE INGENIERÍA CONSUMIDOS EN LA INDUSTRIA ELÉCTRICA Y ELECTRÓNICA POR TIPO DE RESINA, %, AMÉRICA DEL NORTE, 2022 VS 2029

- Figura 40:

- VOLUMEN DE PLÁSTICOS DE INGENIERÍA CONSUMIDOS EN LA INDUSTRIA INDUSTRIAL Y DE MAQUINARIA, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 41:

- VALOR DE LOS PLÁSTICOS DE INGENIERÍA CONSUMIDOS EN LA INDUSTRIA INDUSTRIAL Y DE MAQUINARIA, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 42:

- PARTICIPACIÓN DEL VALOR DE PLÁSTICOS DE INGENIERÍA CONSUMIDOS EN LA INDUSTRIA INDUSTRIAL Y DE MAQUINARIA POR TIPO DE RESINA, %, AMÉRICA DEL NORTE, 2022 VS 2029

- Figura 43:

- VOLUMEN DE PLÁSTICOS DE INGENIERÍA CONSUMIDOS EN LA INDUSTRIA DEL EMBALAJE, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 44:

- VALOR DE LOS PLÁSTICOS DE INGENIERÍA CONSUMIDOS EN LA INDUSTRIA DEL EMBALAJE, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 45:

- PARTICIPACIÓN DEL VALOR DE PLÁSTICOS DE INGENIERÍA CONSUMIDOS EN LA INDUSTRIA DEL EMBALAJE POR TIPO DE RESINA, %, AMÉRICA DEL NORTE, 2022 VS 2029

- Figura 46:

- VOLUMEN DE PLÁSTICOS DE INGENIERÍA CONSUMIDOS EN OTRAS INDUSTRIAS DE USUARIO FINAL INDUSTRIA, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 47:

- VALOR DE LOS PLÁSTICOS DE INGENIERÍA CONSUMIDOS EN OTRAS INDUSTRIAS DE USUARIO FINAL INDUSTRIA, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 48:

- PARTICIPACIÓN DEL VALOR DE PLÁSTICOS DE INGENIERÍA CONSUMIDOS EN OTRAS INDUSTRIAS DE USUARIO FINAL INDUSTRIA POR TIPO DE RESINA, %, AMÉRICA DEL NORTE, 2022 VS 2029

- Figura 49:

- VOLUMEN DE PLÁSTICOS DE INGENIERÍA CONSUMIDOS POR TIPO DE RESINA, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 50:

- VALOR DE PLÁSTICOS DE INGENIERÍA CONSUMIDOS POR TIPO DE RESINA, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 51:

- PARTICIPACIÓN EN VOLUMEN DE PLÁSTICOS DE INGENIERÍA CONSUMIDOS POR TIPO DE RESINA, %, AMÉRICA DEL NORTE, 2017, 2023 Y 2029

- Figura 52:

- PARTICIPACIÓN DEL VALOR DE PLÁSTICOS DE INGENIERÍA CONSUMIDOS POR TIPO DE RESINA, %, AMÉRICA DEL NORTE, 2017, 2023 Y 2029

- Figura 53:

- VOLUMEN DE FLUOROPOLÍMERO CONSUMIDO POR TIPO DE SUBRESINA, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 54:

- VALOR DE FLUOROPOLÍMERO CONSUMIDO POR TIPO DE SUBRESINA, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 55:

- PARTICIPACIÓN EN VOLUMEN DE FLUOROPOLÍMERO CONSUMIDO POR TIPO DE SUBRESINA, %, AMÉRICA DEL NORTE, 2017, 2023 Y 2029

- Figura 56:

- PARTICIPACIÓN DEL VALOR DE FLUOROPOLÍMERO CONSUMIDO POR TIPO DE SUBRESINA, %, AMÉRICA DEL NORTE, 2017, 2023 Y 2029

- Figura 57:

- VOLUMEN DE ETILENETETRAFLUOROETILENO (ETFE) CONSUMIDO, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 58:

- VALOR DEL ETILENETETRAFLUOROETILENO (ETFE) CONSUMIDO, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 59:

- PARTICIPACIÓN DEL VALOR DEL ETILENETETRAFLUOROETILENO (ETFE) CONSUMIDO POR LA INDUSTRIA DEL USUARIO FINAL, %, AMÉRICA DEL NORTE, 2022 VS 2029

- Figura 60:

- VOLUMEN DE ETILENO-PROPILENO FLUORADO (FEP) CONSUMIDO, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 61:

- VALOR DEL ETILENO-PROPILENO FLUORADO (FEP) CONSUMIDO, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 62:

- PARTICIPACIÓN DEL VALOR DE ETILENO-PROPILENO FLUORADO (FEP) CONSUMIDO POR LA INDUSTRIA DEL USUARIO FINAL, %, AMÉRICA DEL NORTE, 2022 VS 2029

- Figura 63:

- VOLUMEN DE POLITETRAFLUOROETILENO (PTFE) CONSUMIDO, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 64:

- VALOR DEL POLITETRAFLUOROETILENO (PTFE) CONSUMIDO, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 65:

- PARTICIPACIÓN DEL VALOR DE POLITETRAFLUOROETILENO (PTFE) CONSUMIDO POR LA INDUSTRIA DEL USUARIO FINAL, %, AMÉRICA DEL NORTE, 2022 VS 2029

- Figura 66:

- VOLUMEN DE FLUORURO DE POLIVINILO (PVF) CONSUMIDO, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 67:

- VALOR DEL FLUORURO DE POLIVINILO (PVF) CONSUMIDO, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 68:

- PARTICIPACIÓN DEL VALOR DEL FLUORURO DE POLIVINILO (PVF) CONSUMIDO POR LA INDUSTRIA DEL USUARIO FINAL, %, AMÉRICA DEL NORTE, 2022 VS 2029

- Figura 69:

- VOLUMEN DE FLUORURO DE POLIVINILIDENO (PVDF) CONSUMIDO, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 70:

- VALOR DEL FLUORURO DE POLIVINILIDENO (PVDF) CONSUMIDO, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 71:

- PARTICIPACIÓN DEL VALOR DEL FLUORURO DE POLIVINILIDENO (PVDF) CONSUMIDO POR LA INDUSTRIA DEL USUARIO FINAL, %, AMÉRICA DEL NORTE, 2022 VS 2029

- Figura 72:

- VOLUMEN DE OTROS TIPOS DE SUBRESINAS CONSUMIDOS, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 73:

- VALOR DE OTROS TIPOS DE SUBRESINAS CONSUMIDOS, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 74:

- PARTICIPACIÓN DEL VALOR DE OTROS TIPOS DE SUBRESINAS CONSUMIDAS POR LA INDUSTRIA DEL USUARIO FINAL, %, AMÉRICA DEL NORTE, 2022 VS 2029

- Figura 75:

- VOLUMEN DE POLÍMERO DE CRISTAL LÍQUIDO (LCP) CONSUMIDO, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 76:

- VALOR DEL POLÍMERO DE CRISTAL LÍQUIDO (LCP) CONSUMIDO, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 77:

- PARTICIPACIÓN DEL VALOR DEL POLÍMERO DE CRISTAL LÍQUIDO (LCP) CONSUMIDO POR LA INDUSTRIA DEL USUARIO FINAL, %, AMÉRICA DEL NORTE, 2022 VS 2029

- Figura 78:

- VOLUMEN DE POLIAMIDA (PA) CONSUMIDO POR TIPO DE SUBRESINA, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 79:

- VALOR DE POLIAMIDA (PA) CONSUMIDA POR TIPO DE SUBRESINA, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 80:

- PARTICIPACIÓN EN VOLUMEN DE POLIAMIDA (PA) CONSUMIDA POR TIPO DE SUBRESINA, %, AMÉRICA DEL NORTE, 2017, 2023 Y 2029

- Figura 81:

- PARTICIPACIÓN DEL VALOR DE POLIAMIDA (PA) CONSUMIDA POR TIPO DE SUBRESINA, %, AMÉRICA DEL NORTE, 2017, 2023 Y 2029

- Figura 82:

- VOLUMEN DE ARAMIDA CONSUMIDA, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 83:

- VALOR DE ARAMIDA CONSUMIDA, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 84:

- PARTICIPACIÓN DEL VALOR DE ARAMIDA CONSUMIDA POR LA INDUSTRIA DEL USUARIO FINAL, %, AMÉRICA DEL NORTE, 2022 VS 2029

- Figura 85:

- VOLUMEN DE POLIAMIDA (PA) 6 CONSUMIDO, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 86:

- VALOR DE LA POLIAMIDA (PA) 6 CONSUMIDA, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 87:

- PARTICIPACIÓN DEL VALOR DE POLIAMIDA (PA) 6 CONSUMIDA POR LA INDUSTRIA DEL USUARIO FINAL, %, AMÉRICA DEL NORTE, 2022 VS 2029

- Figura 88:

- VOLUMEN DE POLIAMIDA (PA) 66 CONSUMIDO, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 89:

- VALOR DE LA POLIAMIDA (PA) 66 CONSUMIDA, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 90:

- PARTICIPACIÓN DEL VALOR DE POLIAMIDA (PA) 66 CONSUMIDA POR LA INDUSTRIA DEL USUARIO FINAL, %, AMÉRICA DEL NORTE, 2022 VS 2029

- Figura 91:

- VOLUMEN DE POLIFTALAMIDA CONSUMIDA, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 92:

- VALOR DE POLIFTALAMIDA CONSUMIDA, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 93:

- PARTICIPACIÓN DEL VALOR DE POLIFTALAMIDA CONSUMIDA POR LA INDUSTRIA DEL USUARIO FINAL, %, AMÉRICA DEL NORTE, 2022 VS 2029

- Figura 94:

- VOLUMEN DE TEREFTALATO DE POLIBUTILENO (PBT) CONSUMIDO, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 95:

- VALOR DEL TEREFTALATO DE POLIBUTILENO (PBT) CONSUMIDO, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 96:

- PARTICIPACIÓN DEL VALOR DE TEREFTALATO DE POLIBUTILENO (PBT) CONSUMIDO POR LA INDUSTRIA DEL USUARIO FINAL, %, AMÉRICA DEL NORTE, 2022 VS 2029

- Figura 97:

- VOLUMEN DE POLICARBONATO (PC) CONSUMIDO, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 98:

- VALOR DEL POLICARBONATO (PC) CONSUMIDO, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 99:

- PARTICIPACIÓN DEL VALOR DE POLICARBONATO (PC) CONSUMIDO POR LA INDUSTRIA DEL USUARIO FINAL, %, AMÉRICA DEL NORTE, 2022 VS 2029

- Figura 100:

- VOLUMEN DE POLIÉTER ÉTER CETONA (PEEK) CONSUMIDO, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 101:

- VALOR DE POLIÉTER ÉTER CETONA (PEEK) CONSUMIDO, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 102:

- PARTICIPACIÓN DEL VALOR DE POLIÉTER ÉTER CETONA (PEEK) CONSUMIDO POR LA INDUSTRIA DEL USUARIO FINAL, %, AMÉRICA DEL NORTE, 2022 VS 2029

- Figura 103:

- VOLUMEN DE TEREFTALATO DE POLIETILENO (PET) CONSUMIDO, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 104:

- VALOR DEL TEREFTALATO DE POLIETILENO (PET) CONSUMIDO, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 105:

- PARTICIPACIÓN DEL VALOR DE TEREFTALATO DE POLIETILENO (PET) CONSUMIDO POR LA INDUSTRIA DEL USUARIO FINAL, %, AMÉRICA DEL NORTE, 2022 VS 2029

- Figura 106:

- VOLUMEN DE POLIIMIDA (PI) CONSUMIDO, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 107:

- VALOR DE POLIIMIDA (PI) CONSUMIDO, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 108:

- PARTICIPACIÓN DEL VALOR DE POLIIMIDA (PI) CONSUMIDO POR LA INDUSTRIA DEL USUARIO FINAL, %, AMÉRICA DEL NORTE, 2022 VS 2029

- Figura 109:

- VOLUMEN DE POLIMETACRILATO DE POLIMETILO (PMMA) CONSUMIDO, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 110:

- VALOR DEL POLIMETACRILATO DE POLIMETILO (PMMA) CONSUMIDO, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 111:

- PARTICIPACIÓN DEL VALOR DEL METACRILATO DE POLIMETILO (PMMA) CONSUMIDO POR LA INDUSTRIA DEL USUARIO FINAL, %, AMÉRICA DEL NORTE, 2022 VS 2029

- Figura 112:

- VOLUMEN DE POLIOXIMETILENO (POM) CONSUMIDO, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 113:

- VALOR DE POLIOXIMETILENO (POM) CONSUMIDO, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 114:

- PARTICIPACIÓN DEL VALOR DE POLIOXIMETILENO (POM) CONSUMIDO POR LA INDUSTRIA DEL USUARIO FINAL, %, AMÉRICA DEL NORTE, 2022 VS 2029

- Figura 115:

- VOLUMEN DE COPOLÍMEROS DE ESTIRENO (ABS Y SAN) CONSUMIDOS, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 116:

- VALOR DE COPOLÍMEROS DE ESTIRENO (ABS Y SAN) CONSUMIDOS, USD, NORTEAMÉRICA, 2017 - 2029

- Figura 117:

- VALOR PARTICIPACIÓN DE COPOLÍMEROS DE ESTIRENO (ABS Y SAN) CONSUMIDOS POR LA INDUSTRIA DEL USUARIO FINAL, %, AMÉRICA DEL NORTE, 2022 VS 2029

- Figura 118:

- VOLUMEN DE PLÁSTICOS DE INGENIERÍA CONSUMIDOS POR PAÍS, TONELADAS, NORTEAMÉRICA, 2017 - 2029

- Figura 119:

- VALOR DE PLÁSTICOS DE INGENIERÍA CONSUMIDOS POR PAÍS, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 120:

- PARTICIPACIÓN EN VOLUMEN DE PLÁSTICOS DE INGENIERÍA CONSUMIDOS POR PAÍS, %, AMÉRICA DEL NORTE, 2017, 2023 Y 2029

- Figura 121:

- PARTICIPACIÓN DEL VALOR DE PLÁSTICOS DE INGENIERÍA CONSUMIDOS POR PAÍS, %, AMÉRICA DEL NORTE, 2017, 2023 Y 2029

- Figura 122:

- VOLUMEN DE PLÁSTICOS DE INGENIERÍA CONSUMIDOS, TONELADAS, CANADÁ, 2017 - 2029

- Figura 123:

- VALOR DE LOS PLÁSTICOS DE INGENIERÍA CONSUMIDOS, USD, CANADÁ, 2017 - 2029

- Figura 124:

- PARTICIPACIÓN DEL VALOR DE PLÁSTICOS DE INGENIERÍA CONSUMIDOS POR LA INDUSTRIA DEL USUARIO FINAL, %, CANADÁ, 2022 VS 2029

- Figura 125:

- VOLUMEN DE PLÁSTICOS DE INGENIERÍA CONSUMIDOS, TONELADAS, MÉXICO, 2017 - 2029

- Figura 126:

- VALOR DE PLÁSTICOS DE INGENIERÍA CONSUMIDOS, USD, MÉXICO, 2017 - 2029

- Figura 127:

- PARTICIPACIÓN DEL VALOR DE PLÁSTICOS DE INGENIERÍA CONSUMIDOS POR LA INDUSTRIA USUARIO FINAL, %, MÉXICO, 2022 VS 2029

- Figura 128:

- VOLUMEN DE PLÁSTICOS DE INGENIERÍA CONSUMIDOS, TONELADAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 129:

- VALOR DE PLÁSTICOS DE INGENIERÍA CONSUMIDOS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 130:

- PARTICIPACIÓN DEL VALOR DE PLÁSTICOS DE INGENIERÍA CONSUMIDOS POR LA INDUSTRIA DEL USUARIO FINAL, %, ESTADOS UNIDOS, 2022 VS 2029

- Figura 131:

- EMPRESAS MÁS ACTIVAS POR NÚMERO DE MOVIMIENTOS ESTRATÉGICOS, NORTEAMÉRICA, 2019 - 2021

- Figura 132:

- ESTRATEGIAS MÁS ADOPTADAS, CONDE, NORTEAMÉRICA, 2019 - 2021

- Figura 133:

- PARTICIPACIÓN DE LA CAPACIDAD DE PRODUCCIÓN DE PLÁSTICOS DE INGENIERÍA POR PRINCIPALES PARTICIPANTES, %, AMÉRICA DEL NORTE, 2022

- Figura 134:

- PARTICIPACIÓN DE LA CAPACIDAD DE PRODUCCIÓN DE FLUOROPOLÍMERO POR PRINCIPALES JUGADORES, %, AMÉRICA DEL NORTE, 2022

- Figura 135:

- PARTICIPACIÓN DE LA CAPACIDAD DE PRODUCCIÓN DE POLÍMERO DE CRISTAL LÍQUIDO (LCP) POR PRINCIPALES ACTORES, %, AMÉRICA DEL NORTE, 2022

- Figura 136:

- PARTICIPACIÓN DE LA CAPACIDAD DE PRODUCCIÓN DE POLIAMIDA (PA) POR PRINCIPALES ACTORES, %, AMÉRICA DEL NORTE, 2022

- Figura 137:

- PARTICIPACIÓN DE LA CAPACIDAD DE PRODUCCIÓN DE TEREFTALATO DE POLIBUTILENO (PBT) POR PRINCIPALES ACTORES, %, AMÉRICA DEL NORTE, 2022

- Figura 138:

- PARTICIPACIÓN DE LA CAPACIDAD DE PRODUCCIÓN DE POLICARBONATO (PC) POR PRINCIPALES ACTORES, %, AMÉRICA DEL NORTE, 2022

- Figura 139:

- PARTICIPACIÓN DE LA CAPACIDAD DE PRODUCCIÓN DE POLIETER ÉTER CETONA (PEEK) POR PRINCIPALES ACTORES, %, AMÉRICA DEL NORTE, 2022

- Figura 140:

- PARTICIPACIÓN DE LA CAPACIDAD DE PRODUCCIÓN DE TEREFTALATO DE POLIETILENO (PET) POR PRINCIPALES PRODUCTORES, %, AMÉRICA DEL NORTE, 2022

- Figura 141:

- PARTICIPACIÓN DE LA CAPACIDAD DE PRODUCCIÓN DE POLIOXIMETILENO (POM) POR PRINCIPALES ACTORES, %, AMÉRICA DEL NORTE, 2022

- Figura 142:

- PARTICIPACIÓN DE LA CAPACIDAD DE PRODUCCIÓN DE COPOLÍMEROS DE ESTIRENO (ABS Y SAN) POR PRINCIPALES ACTORES, %, AMÉRICA DEL NORTE, 2022

Segmentación de la industria de plásticos de ingeniería de América del Norte

Aeroespacial, Automotriz, Edificación y Construcción, Electricidad y Electrónica, Industrial y Maquinaria, Embalaje están cubiertos como segmentos por la Industria del Usuario Final. Fluoropolímero, polímero de cristal líquido (LCP), poliamida (PA), tereftalato de polibutileno (PBT), policarbonato (PC), poliéter éter cetona (PEEK), tereftalato de polietileno (PET), poliimida (PI), polimetacrilato de metilo (PMMA), polioximetileno (POM), los copolímeros de estireno (ABS y SAN) están cubiertos como segmentos por tipo de resina. Canadá, México y Estados Unidos están cubiertos como segmentos por país.

- Los plásticos de ingeniería tienen aplicaciones que van desde paneles de paredes interiores y puertas en el sector aeroespacial hasta envases rígidos y flexibles. El mercado norteamericano de plásticos de ingeniería está liderado por industrias como la de embalaje, eléctrica y electrónica y automotriz. Los envases y los productos eléctricos y electrónicos representaron alrededor del 31,35% y el 17,43%, respectivamente, del mercado de plásticos de ingeniería en términos de ingresos en 2022.

- El embalaje es la industria de usuarios finales más grande de la región debido a que las familias en todo el mundo se están volviendo más pequeñas y a cambios significativos en la urbanización y la demografía familiar. Estos factores aumentan la demanda de productos alimenticios funcionales, preenvasados y convenientes. La producción de envases de plástico en América del Norte tuvo un volumen de 22,4 millones de toneladas en 2022, lo que representó el 16,6% a nivel global. La demanda de plásticos de ingeniería en la región está aumentando debido a la creciente demanda de los consumidores de alimentos y bebidas envasados.

- El sector eléctrico y electrónico es el segundo más grande de la región y especialmente de Estados Unidos. El sector representó el 1,6% del PIB. Generó unos ingresos de 576.100 millones de dólares en 2022 en la región, aumentando así la demanda de productos eléctricos y electrónicos y potenciando la aparición de vehículos eléctricos, robots autónomos y tecnologías de defensa ultrasecretas, impulsando así la demanda de plásticos de ingeniería.

- La industria eléctrica y electrónica es la de más rápido crecimiento en la región por ingresos, con una tasa compuesta anual esperada del 8,54% durante el período previsto (2023-2029), debido a las crecientes aplicaciones de plásticos de ingeniería para la necesidad de compuestos plásticos en diversos sectores eléctricos y Aplicaciones electrónicas.

| Industria del usuario final | |

| Aeroespacial | |

| Automotor | |

| Construcción y edificación | |

| Electricidad y Electrónica | |

| Industriales y Maquinaria | |

| embalaje | |

| Otras industrias de usuarios finales |

| Tipo de resina | ||||||||||

| ||||||||||

| Polímero de cristal líquido (LCP) | ||||||||||

| ||||||||||

| Tereftalato de polibutileno (PBT) | ||||||||||

| Policarbonato (PC) | ||||||||||

| Poliéter éter cetona (PEEK) | ||||||||||

| Tereftalato de polietileno (PET) | ||||||||||

| Poliimida (PI) | ||||||||||

| Polimetacrilato de metilo (PMMA) | ||||||||||

| Polioximetileno (POM) | ||||||||||

| Copolímeros de estireno (ABS y SAN) |

| País | |

| Canada | |

| México | |

| Estados Unidos |

Definición de mercado

- Industria del usuario final - Embalaje, electricidad y electrónica, automoción, edificación y otras son las industrias de usuarios finales consideradas en el mercado de plásticos de ingeniería.

- Resina - En el alcance del estudio, se considera el consumo de resinas vírgenes como fluoropolímero, policarbonato, tereftalato de polietileno, tereftalato de polibutileno, polioximetileno, polimetacrilato de metilo, copolímeros de estireno, polímero de cristal líquido, poliéter éter cetona, poliimida y poliamida en sus formas primarias. El reciclaje se proporciona por separado en su capítulo individual.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 identificar variables clave: Las variables clave cuantificables (industria y extrañas) pertenecientes al segmento de producto específico y al país se seleccionan de un grupo de variables y factores relevantes basados en investigaciones documentales y revisión de la literatura; junto con aportes primarios de expertos. Estas variables se confirman aún más mediante modelos de regresión (cuando sea necesario).

- Paso 2 construir un modelo de mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con cifras históricas de mercado disponibles. A través de un proceso iterativo, se establecen las variables requeridas para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3 validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4 Resultados de la investigación: Informes sindicados, tareas de consultoría personalizadas, bases de datos y plataformas de suscripción