Tamaño del mercado de equipos dentales de América del Norte

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2019 - 2022 |

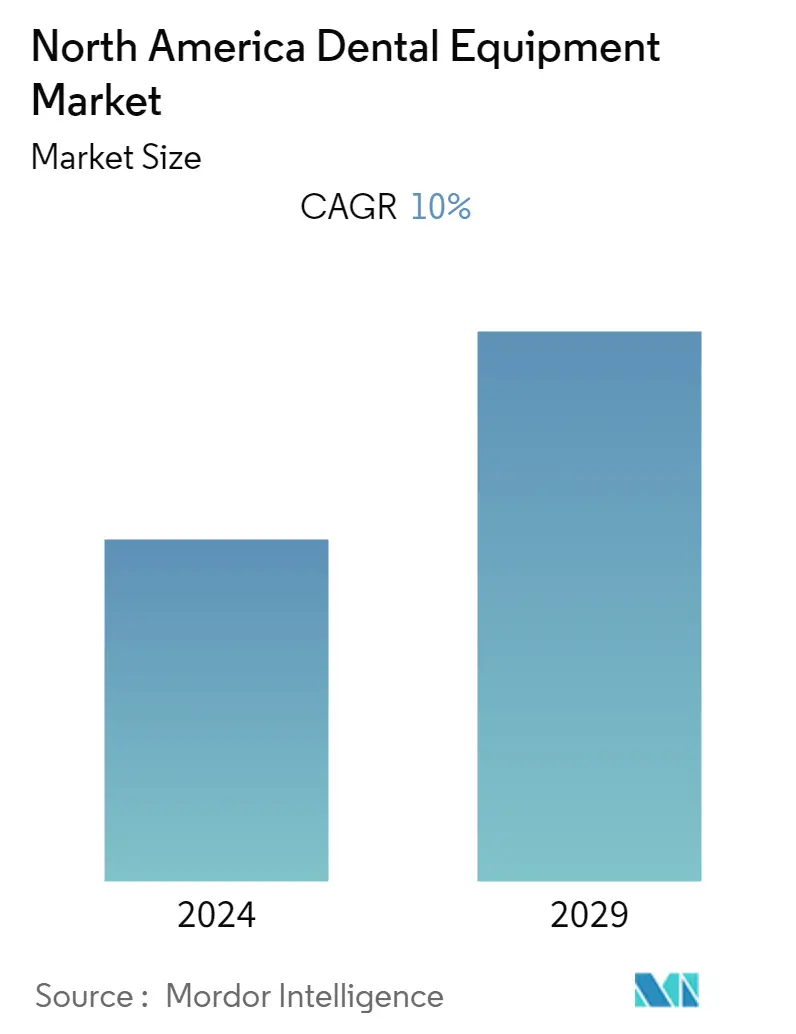

| CAGR | 10.00 % |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de equipos dentales de América del Norte

Se espera que el mercado norteamericano de equipos dentales registre una tasa compuesta anual de alrededor del 10% durante el período previsto, 2022-2027.

La situación actual de COVID-19 ha disminuido el número de visitas a hospitales y clínicas con fines dentales, lo que ha provocado una disminución de la demanda de equipos dentales. En marzo de 2020, la Asociación Dental Estadounidense (ADA), la asociación dental más grande del país, recomendó que los consultorios dentales pospusieran los procedimientos dentales electivos hasta el 6 de abril de 2020 y brindaran servicios dentales solo de emergencia para ayudar a evitar que los pacientes sobrecargaran los departamentos de emergencia de los hospitales. Esta recomendación se actualizó el 1 de abril de 2020, cuando la ADA recomendó que las oficinas permanecieran cerradas a todos los procedimientos, excepto a los de urgencia y emergencia, hasta el 30 de abril como muy pronto debido al aumento de casos de COVID-19. Por lo tanto, se espera que los factores antes mencionados tengan un impacto negativo general en el mercado estudiado con la aparición de COVID-19.

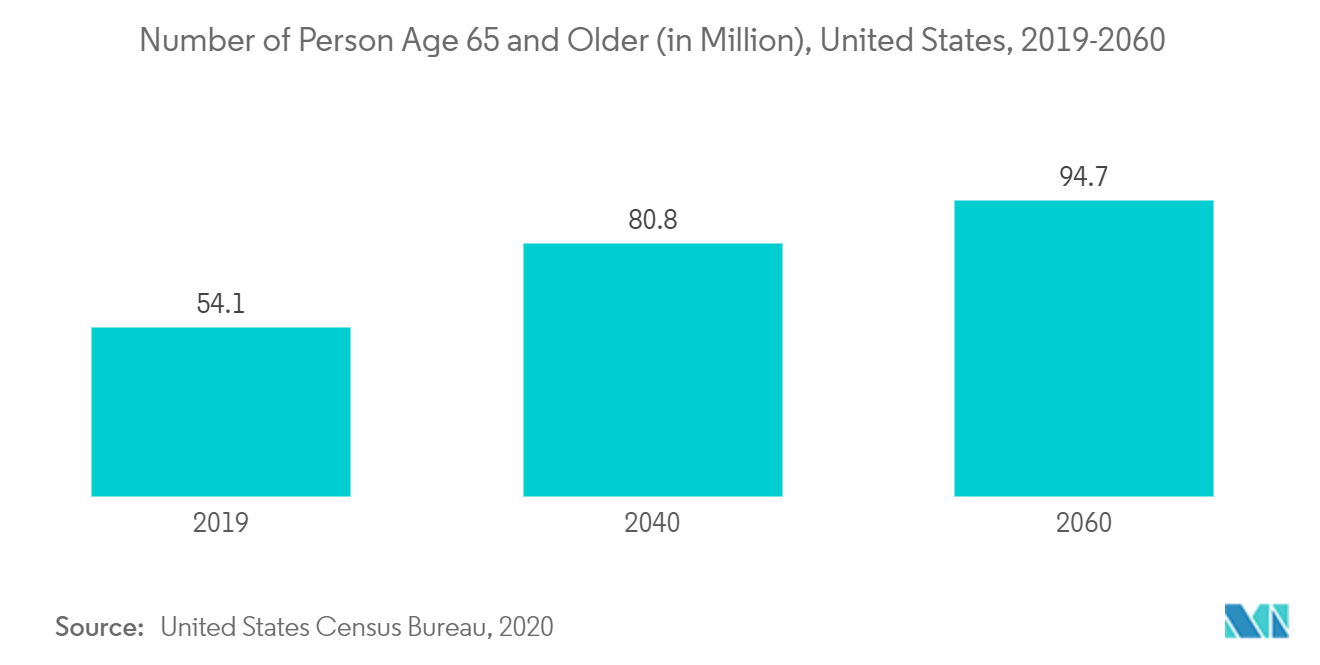

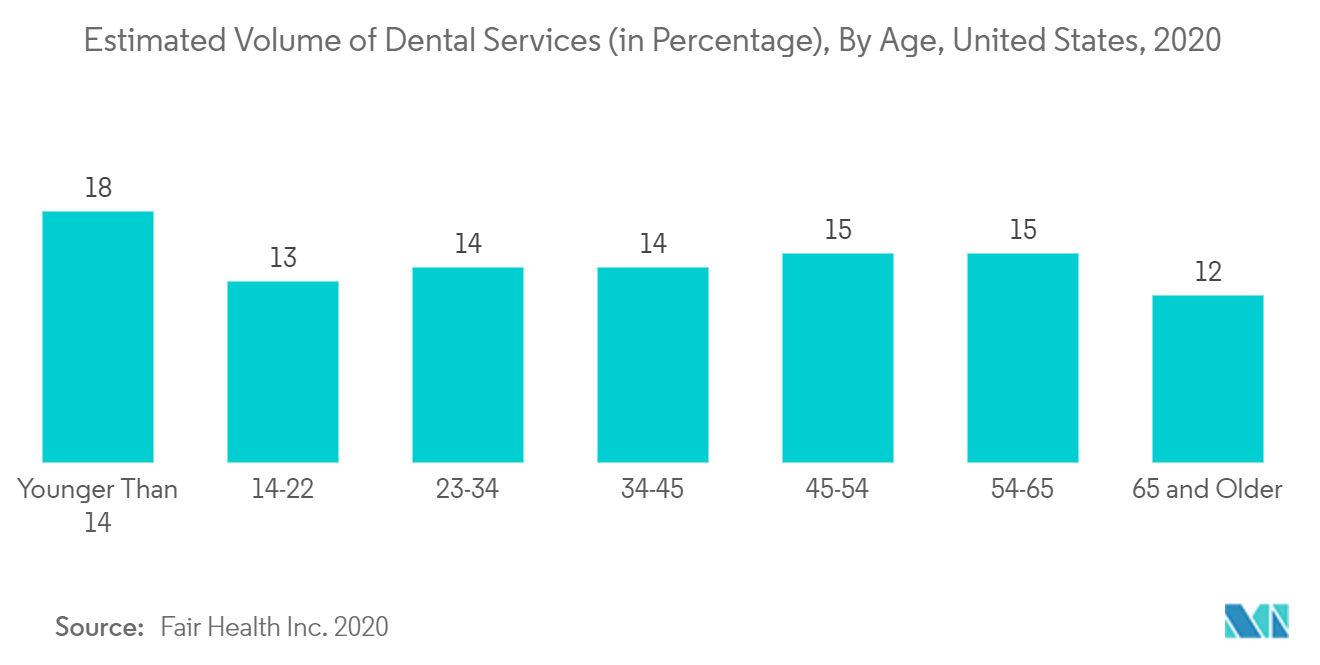

Debido al envejecimiento de la población, ha habido un aumento en el número de implantes dentales y cirugías bucales que se realizan. Además, se produce una disminución de la destreza manual y un aumento de la comorbilidad y de los medicamentos que afectan a la cavidad bucal. Por lo tanto, la atención dental en los centros de atención para personas mayores es deficiente y el acceso a los profesionales dentales es difícil. Así, se está encontrando que el número de personas mayores está creciendo rápidamente en todos los países industrializados, contribuyendo así al aumento del mercado de equipos dentales en la región de América del Norte. El estudio muestra que la prevalencia de caries dental en la población geriátrica está impulsando el crecimiento del mercado.

Según el estudio de investigación publicado en abril de 2021, titulado 'Caries dental autoreportada por escolares mexicanos de primaria y secundaria en el contexto de indicadores socioeconómicos un estudio ecológico nacional', la pérdida de dientes es bastante común en la población mexicana, con prevalencia oscilando entre el 13,5% y el 34,5%. Por lo tanto, debido a la alta prevalencia de enfermedades dentales en la región, se espera que aumente la demanda de productos de odontología restauradora, lo que se prevé que impulse el crecimiento del mercado en la región. Además, según las actualizaciones de la Asociación Dental Estadounidense, en mayo de 2021, más de 5 millones de personas mayores estadounidenses de entre 65 y 74 años sufrieron pérdida total de dientes, de los cuales casi 3 millones eran edéntulos. La pérdida de dientes, por el contrario, es un problema principalmente de las personas mayores. Esto se debe a que el 91 por ciento de los adultos entre 20 y 64 años tienen caries dental, y un asombroso 27 por ciento no recibe tratamiento. Además, la caries es una causa común de pérdida de dientes en muchos casos. Como resultado, los dientes se aflojan y caen gradualmente. Por lo tanto, la pérdida geriátrica es un problema común debido a enfermedades dentales, lo que impulsa la demanda de implantes dentales en el sector geriátrico y probablemente impulse el mercado de implantes dentales.

Además, la asociación estratégica también está impulsando el crecimiento del mercado en la región. Por ejemplo, en octubre de 2020, Flight Dental Systems, Canadá, firmó una asociación con MK Dent ubicada en Bargteheide, Alemania. Esta asociación conducirá a la creación de una línea de productos de marca compartida que presentará la ingeniería de precisión de MK Dent Alemania, junto con la red establecida de distribuidores y revendedores de Flight Dental Systems en Canadá.

Además, el artículo de la Revista Dental Internacional titulado 'Indicadores de riesgo de pérdida de dientes entre la población adulta mexicana un estudio transversal publicado en febrero de 2021, reporta que la prevalencia de pérdida de dientes fue del 57.2% debido a caries en México. El estudio también informa que es similar al reportado en países de ingresos medianos bajos. Es probable que la odontología cosmética sea uno de los segmentos de alta demanda en el futuro y se espera que sea testigo de lucrativas oportunidades de crecimiento durante el período de pronóstico. Sin embargo, se espera que el creciente costo de las cirugías dentales y la falta de acceso a políticas de reembolso médico obstaculicen el crecimiento del mercado.

Tendencias del mercado de equipos dentales de América del Norte

Se espera que el segmento de prostodoncia tenga una participación importante en el segmento de tratamiento durante el período de pronóstico

En el segmento de tratamiento del mercado, se prevé que el segmento de prótesis tenga la mayor cuota de mercado durante el período de previsión. Como la odontología protésica tiene numerosos instrumentos que se utilizan para las correcciones dentales, existe una amplia aplicación de equipos de prostodoncia. Sin embargo, debido a la pandemia de COVID-19, los procedimientos quirúrgicos dentales electivos y protésicos se han visto significativamente afectados, y todas las especialidades han escrito varias pautas para manejar esta crisis.

Además, también se espera que una mayor conciencia, un número creciente de dentistas y una creciente incidencia de enfermedades dentales impulsen el mercado durante el período previsto. Según el artículo de International Travel Medical Journals titulado 'Los estadounidenses conducen a México para recibir tratamiento dental' publicado en junio de 2020, los centros dentales en México han estado entre los primeros del mundo en reabrir sus puertas y dar la bienvenida a los pacientes. Además, el artículo también cita que Dental Departures, una agencia global de viajes dentales en línea, informó cuatro semanas consecutivas de un aumento en las reservas de citas junto con un aumento del 60% en el tráfico. Se espera que tal aumento en el turismo dental impulse el crecimiento del segmento.

La creciente atención que las personas prestan a la apariencia, obligándolas a optar por prótesis, y las innovaciones tecnológicas y los lanzamientos de productos también han creado un auge en el mercado. Por ejemplo, en noviembre de 2020, Planmeca lanzó dos nuevos productos CAD/CAM, a saber, la fresadora de 5 ejes Planmeca PlanMill 50 S y el software de diseño Planmeca PlanCAD Premium para la creación de prótesis dentales.

En general, debido a los lanzamientos de nuevos productos y la creciente preferencia por la odontología cosmética, se espera que el segmento protésico del mercado registre una participación significativa.

Estados Unidos domina el mercado y se espera que haga lo mismo durante el período de pronóstico

Se espera que el mercado de equipos dentales de Estados Unidos aumente con el aumento de los lanzamientos de productos respaldados por las autoridades gubernamentales. La creciente carga de enfermedades dentales y el aumento de la población geriátrica están provocando un aumento de la demanda de cirugías dentales en los Estados Unidos. Según el estudio titulado Actualización sobre la prevalencia de caries no tratadas en la población adulta de EE. UU., 2017-2020 publicado en el Journal of American Dental Association en abril de 2022, se encontró que las caries no tratadas tenían una prevalencia del 21,3 %. La prevalencia de caries coronal y radicular fue de 17,9 y 10,1 %, respectivamente. La caries fue más común en personas de 30 a 39 años (25,2%) y de 40 a 49 años (22,3%), hombres (23,5%) y personas de otras razas (36,5%). Esta caries dental no tratada puede provocar la extracción del diente y generar la necesidad de equipos odontológicos en la región.

Además, el artículo del Instituto Nacional de Salud titulado 'Estimaciones de financiación para diversas categorías de investigación, afecciones y enfermedades' publicado en junio de 2021 informó que se estimaba un apoyo anual de investigación de 638 millones de dólares para enfermedades dentales, orales y craneofaciales basado en subvenciones, contratos, y otros mecanismos de financiación utilizados en los Institutos Nacionales de Salud. Por lo tanto, se espera que el aumento de la financiación de la investigación de enfermedades dentales lance equipos dentales avanzados en un futuro próximo, impulsando así el crecimiento del mercado.

Además, el aumento de los lanzamientos de productos que utilizan materiales ecológicos está impulsando el crecimiento del mercado. Por ejemplo, en mayo de 2021, Western Dental Orthodontics se asoció con Straumann Group para ampliar el acceso a los implantes dentales. Straumann proporcionará implantes, pilares y coronas dentales de alta calidad bajo la marca Neodent para las 333 oficinas de Western Dental y sus filiales. Además, en julio de 2021, Westlake Hills Dental Arts lanzó una serie de procedimientos dentales, incluidos implantes y puentes, para ayudar a los pacientes a los que les falta uno o más dientes. Estos lanzamientos están impulsando el crecimiento del mercado.

Por lo tanto, debido a los factores antes mencionados, se espera que el mercado de equipos dentales crezca en el futuro.

Descripción general de la industria de equipos dentales de América del Norte

El mercado de equipos dentales en América del Norte es moderadamente competitivo. 3M, Carestream Health, Straumann, Dentsply Sirona y GC Corporation son algunos de los actores clave del mercado. El mercado también disfruta de la presencia de algunas empresas más pequeñas que poseen una participación sustancial del mercado.

Líderes del mercado de equipos dentales de América del Norte

-

3M

-

Carestream Health

-

Dentsply Sirona

-

GC Corporation

-

Straumann

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de equipos dentales de América del Norte

En mayo de 2022, VideaHealth, un pionero de la IA dental, recibió la autorización 510(k) emitida por la Administración de Alimentos y Medicamentos de los Estados Unidos (FDA) para Videa Caries Assist, un algoritmo de detección de caries dental impulsado por IA. VideaHealth superó los exigentes requisitos de eficacia de la FDA al ayudar significativamente al análisis de radiografías instantáneamente desde el sillón del dentista.

En abril de 2022, Brasseler USA, un proveedor de productos dentales, informó sobre el lanzamiento de un nuevo sistema de restauración directa diseñado para potenciar una experiencia envidiable en odontología restauradora.

Informe del mercado de equipos dentales de América del Norte índice

1. INTRODUCCIÓN

1.1 Supuestos de estudio y definición de mercado

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Visión general del mercado

4.2 Indicadores de mercado

4.2.1 Carga creciente de enfermedades dentales

4.2.2 Innovación en Productos Dentales

4.3 Restricciones del mercado

4.3.1 Costo creciente de las cirugías

4.3.2 Falta de reembolso adecuado de la atención dental

4.4 Análisis de las cinco fuerzas de Porter

4.4.1 Amenaza de nuevos participantes

4.4.2 Poder de negociación de los compradores/consumidores

4.4.3 El poder de negociacion de los proveedores

4.4.4 Amenaza de productos sustitutos

4.4.5 La intensidad de la rivalidad competitiva

5. SEGMENTACIÓN DEL MERCADO (Tamaño del mercado por valor - Millones de USD)

5.1 Por producto

5.1.1 Equipos generales y de diagnóstico

5.1.1.1 Láser Dental

5.1.1.1.1 Láseres de tejidos blandos

5.1.1.1.2 Láseres de tejido duro

5.1.1.2 Equipo de radiología

5.1.1.2.1 Equipo adicional de radiología bucal

5.1.1.2.2 Equipos de radiología intraoral

5.1.1.3 Sillón y equipo dental

5.1.1.4 Otros equipos generales y de diagnóstico.

5.1.2 Consumibles dentales

5.1.2.1 Biomaterial Dental

5.1.2.2 Implantes dentales

5.1.2.3 Coronas y Puentes

5.1.2.4 Otros consumibles dentales

5.1.3 Otros dispositivos dentales

5.2 Por tratamiento

5.2.1 ortodoncia

5.2.2 endodoncia

5.2.3 periodoncia

5.2.4 prostodoncia

5.3 Por usuario final

5.3.1 hospitales

5.3.2 Clínicas

5.3.3 Otros usuarios finales

5.4 Geografía

5.4.1 Estados Unidos

5.4.2 Canada

5.4.3 México

6. PANORAMA COMPETITIVO

6.1 Perfiles de empresa

6.1.1 3M

6.1.2 A-Dec Inc.

6.1.3 Biolase Inc.

6.1.4 Carestream Health Inc.

6.1.5 Envista Holdings Corporation

6.1.6 Dentsply Sirona

6.1.7 GC Corporation

6.1.8 Patterson Companies Inc.

6.1.9 Planmeca OY

6.1.10 Midmark Corp.

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

Segmentación de la industria de equipos dentales de América del Norte

Los instrumentos dentales son herramientas utilizadas por los profesionales dentales para brindar tratamiento dental. Incluyen herramientas para examinar, manipular, tratar, restaurar y extraer dientes y estructuras bucales circundantes. Los instrumentos estándar son los instrumentos que se utilizan para examinar, restaurar y extraer dientes y manipular tejidos. El mercado de equipos dentales de América del Norte está segmentado por tipo (equipos generales y de diagnóstico, consumibles dentales, otros dispositivos dentales), tratamiento (ortodoncia, endodoncia, periodoncia, prótesis), usuario final (hospitales, clínicas, otros usuarios finales) y geografía ( Estados Unidos, Canadá, México), el informe ofrece el valor (en millones de dólares) para los segmentos anteriores.

| Por producto | ||||||||||||||||||

| ||||||||||||||||||

| ||||||||||||||||||

|

| Por tratamiento | ||

| ||

| ||

| ||

|

| Por usuario final | ||

| ||

| ||

|

| Geografía | ||

| ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de equipos dentales en América del Norte

¿Cuál es el tamaño actual del mercado de equipos dentales de América del Norte?

Se proyecta que el mercado de equipos dentales de América del Norte registrará una tasa compuesta anual del 10% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado de equipos dentales de América del Norte?

3M, Carestream Health, Dentsply Sirona, GC Corporation, Straumann son las principales empresas que operan en el mercado de equipos dentales de América del Norte.

¿Qué años cubre este mercado de Equipos dentales de América del Norte?

El informe cubre el tamaño histórico del mercado de Equipos dentales de América del Norte durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Equipos dentales de América del Norte para los años 2024, 2025, 2026, 2027, 2028 y 2029..

Informe de la industria de equipos dentales de América del Norte

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de equipos dentales de América del Norte en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de equipos dentales de América del Norte incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.