Análisis del mercado de logística por contrato en América del Norte

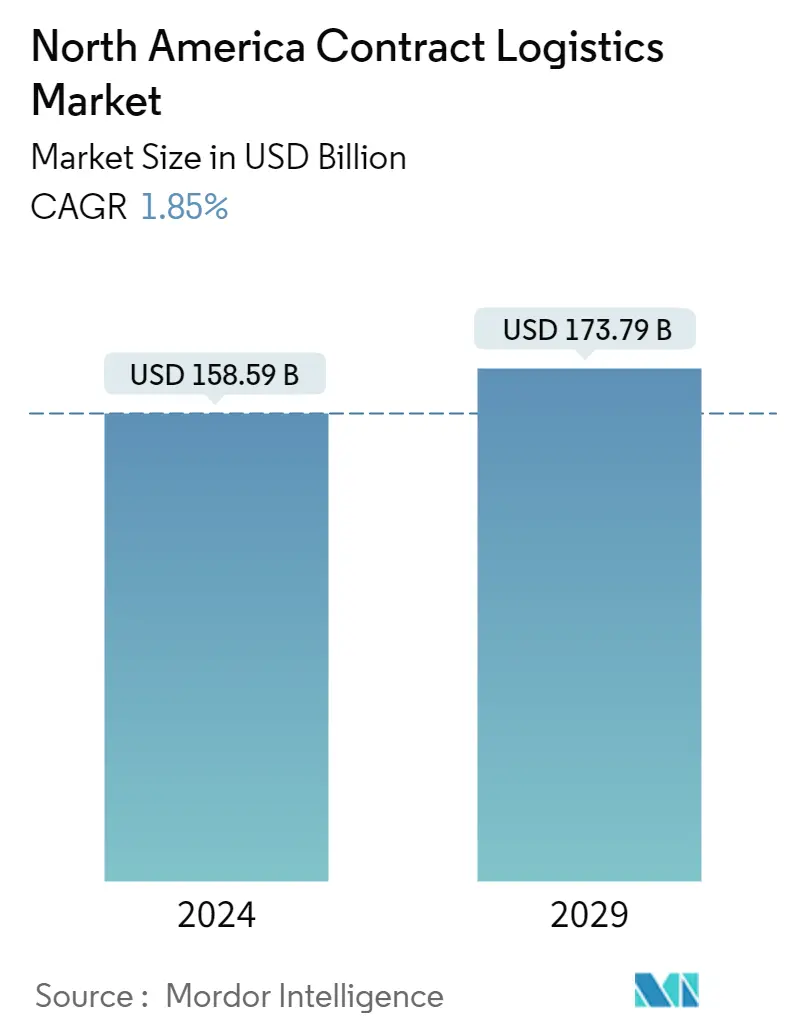

El tamaño del mercado de logística por contrato de América del Norte se estima en 158,59 mil millones de dólares en 2024, y se espera que alcance los 173,79 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 1,85% durante el período previsto (2024-2029).

- El desarrollo de infraestructura, la digitalización y la industrialización son resultados de crecientes iniciativas gubernamentales para la diversificación económica. Probablemente ampliarán los mercados de comercio electrónico y logística por contrato, creando una gran necesidad de servicios de logística por contrato. Varios recién llegados que no son activos se están uniendo a las empresas actuales como resultado del aumento de las inversiones extranjeras directas (IED), la rápida expansión de la industria del comercio electrónico y el énfasis en la gestión de riesgos en las cadenas de suministro.

- Los factores adicionales que contribuyen a la expansión del mercado incluyen la rápida expansión del sector manufacturero y su enfoque en las competencias básicas, la creciente demanda de optimización del trabajo, lograr eficiencia de costos e integraciones tecnológicas de la cadena de suministro. La industria de la logística por contrato no se desarrollará debido a algunas limitaciones y desafíos. Por ejemplo, gestionar bases de datos logísticas es difícil debido a factores que incluyen posibles conceptos erróneos que conducen a interpretaciones inexactas de hechos, datos e información. Las disparidades regionales y la complejidad de la cadena de suministro tienen un impacto perjudicial en el proceso en su conjunto, ya que no hay suficientes personas con experiencia para comprender y abordar los problemas de modo que se mantenga la transparencia.

- En 2022, Estados Unidos experimentó un fuerte aumento en el alquiler de espacios de almacén por parte de actores logísticos regionales en los últimos años. Los minoristas están subcontratando cada vez más servicios como resultado de los crecientes requisitos de servicios como el comercio electrónico y la entrega en el mismo día.

- El impacto de la pandemia en las cadenas de suministro globales puso a toda la cadena de suministro de Estados Unidos bajo una presión sin precedentes y expuso problemas de larga data con su sistema de transporte de carga. Los retrasos y un flujo de productos altamente desequilibrado hacia los puertos estadounidenses se debieron a interrupciones en la fabricación y cierres de puertos. Más carga entrante llegó a los puertos como resultado de que los propietarios de la carga cambiaron a planes de inventario por si acaso en lugar de métodos justo a tiempo, lo que ejerció presión sobre la capacidad de almacenamiento. Como resultado, el sistema experimentó un aumento significativo en el flujo, y cada uno de los cuatro puertos de contenedores más grandes de Estados Unidos superó sus récords anteriores e importó más de un 16% más de contenedores en 2021 que en 2020.

Tendencias del mercado de logística por contrato en América del Norte

El creciente comercio electrónico en la región impulsa el mercado de logística por contrato

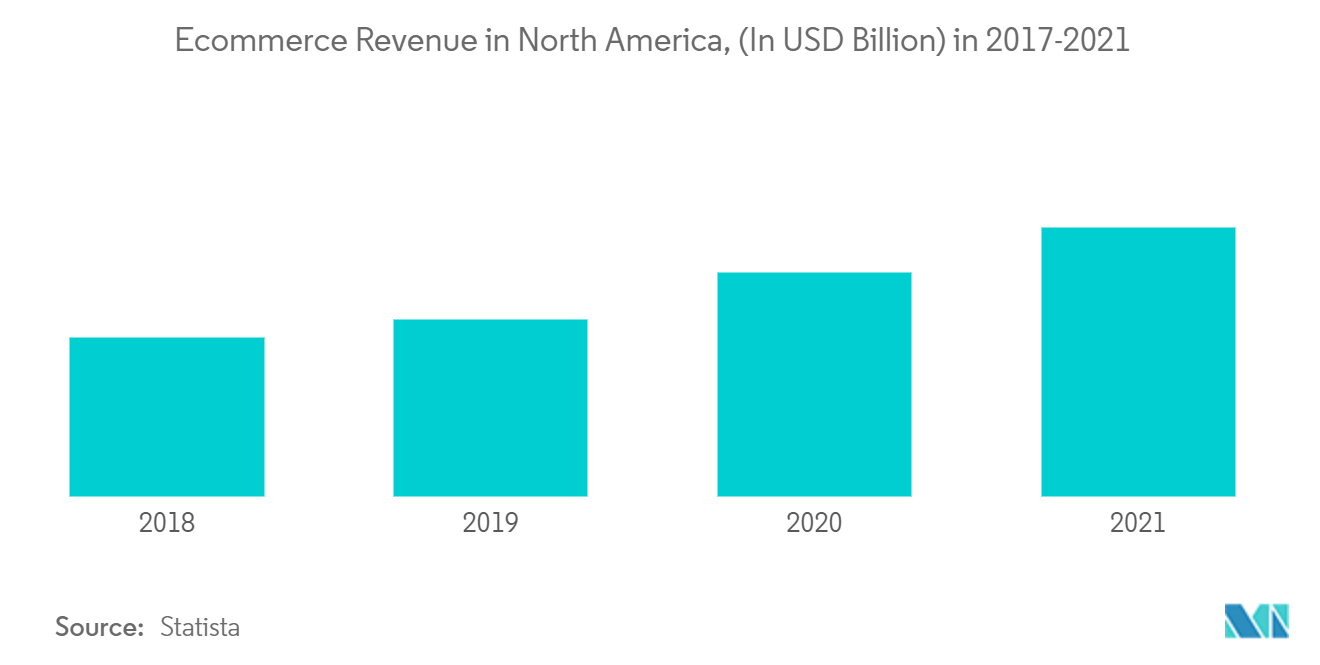

La estimación de las ventas minoristas de comercio electrónico en EE. UU. para el tercer trimestre de 2022, ajustadas por variación estacional pero no por ajustes de precios, fue de 265.900 millones de dólares, un 3,0% (0,5%) más que en el segundo trimestre de 2022, según un informe. publicado por la Oficina del Censo del Departamento de Comercio. Los 1.792,0 mil millones de dólares previstos en ventas minoristas totales para el tercer trimestre de 2022 representan un aumento del 0,7% (0,1%) con respecto al segundo trimestre. Si bien las ventas minoristas totales aumentaron un 9,1% (menos 0,4%) durante el mismo período, la proyección del comercio electrónico para el tercer trimestre de 2022 aumentó un 10,8% (menos 1,2%) con respecto al tercer trimestre de 2021. En el tercer trimestre de 2022, e -Las ventas del comercio representaron el 14,8% de las ventas totales.

Canadá tiene el mercado de comercio electrónico de más rápido crecimiento entre los tres países del área, mientras que Estados Unidos tiene el mercado más grande y de crecimiento más constante. En México, la penetración de usuarios del comercio electrónico no es muy alta. Sin embargo, a lo largo del período proyectado, se prevé que el mercado mexicano de comercio electrónico aumente con fuerza.

Más de 27 millones de canadienses utilizaron el comercio electrónico en 2021, lo que representa el 72,5% de la población total del país. En 2025, se prevé que este porcentaje aumente al 77,6%. Las ventas minoristas de comercio electrónico en Canadá están aumentando de manera constante en términos reales y como porcentaje del comercio minorista general, gracias al aumento de los compradores en línea. Estados Unidos, por delante de China y Japón, fue el segundo mercado de comercio electrónico más grande en términos de ingresos en 2021. En los próximos años, las ventas de comercio electrónico pueden seguir aumentando. El porcentaje del comercio electrónico en todas las ventas minoristas en línea de EE. UU. es del 13,3%.

La mayoría de las empresas de comercio electrónico adjudican contratos de servicios de almacenamiento y distribución a proveedores de servicios logísticos. Las empresas necesitan tener soluciones técnicas que aceleren las operaciones de cumplimiento debido a los modelos comerciales de comercio electrónico de alta velocidad.

Las empresas emergentes en los campos del almacenamiento bajo demanda y basado en la nube son cada vez más conocidas a medida que despega el comercio electrónico. A diferencia de los arrendamientos a largo plazo de un espacio determinado, estos negocios brindan a las empresas la libertad de utilizar el espacio del almacén según la demanda estacional. Estas empresas incluyen Stord, Flexe y Flowspace, por nombrar algunas. Sus clientes también entregan a estas empresas proyectos a largo plazo. Algunas empresas también ofrecen servicios de cumplimiento, lo que supone una feroz competencia para los actuales proveedores de servicios de logística por contrato estándar.

Las empresas tradicionales de bienes raíces comerciales también realizan inversiones en tecnología. Por ejemplo, ProLogis, líder de la industria de bienes raíces logísticos, ofrece un fondo de riesgo dedicado a financiar innovaciones en logística por contrato.

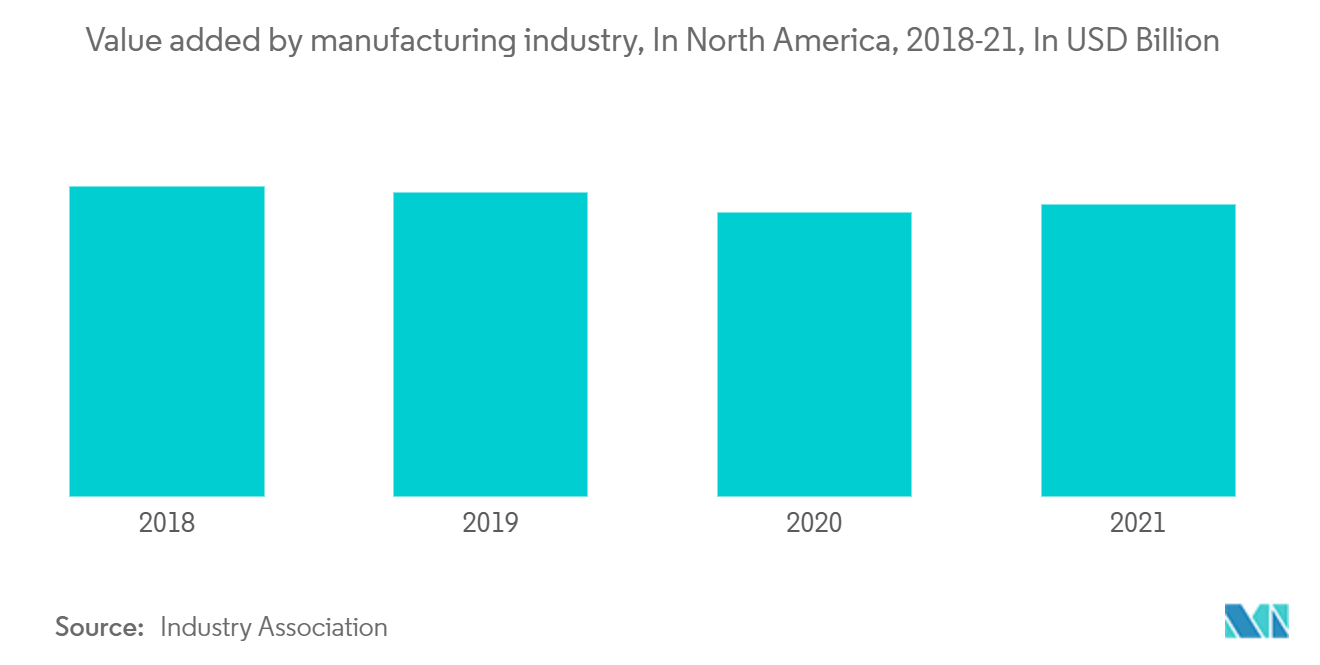

Se espera que la industria manufacturera y la automoción experimenten un alto crecimiento durante el período de pronóstico

Las empresas manufactureras dedican mucho tiempo a intentar encontrar formas nuevas e ingeniosas de superar a la competencia, ya sea mediante el desarrollo de nuevas técnicas de fabricación, mejores productos o una mejor gestión de la cadena de suministro.

La gestión eficaz de rutas es el quid de la logística para el sector manufacturero. Para reducir el costo de envío de mercancías a los proveedores, los proveedores de logística ayudan con los conocimientos de embarque y la planificación del flete. Los fabricantes que subcontratan sus necesidades logísticas evitan los costos de nómina, beneficios y responsabilidad asociados con la contratación de trabajadores internos, además de ahorrar dinero en envíos.

El impacto de la pandemia en la manufactura estadounidense en 2022 será beneficioso. Debido a la introducción de vacunas y al aumento de la demanda, la recuperación cobró fuerza en 2021 y, a mediados de año, la producción industrial y la utilización de la capacidad eran mayores que antes de la pandemia. Los fuertes aumentos de los nuevos pedidos en todos los subsectores clave podrían impulsar una mayor expansión en 2022. Se prevé que el crecimiento del PIB manufacturero en Estados Unidos alcance el 4,1% en 2022, según fuentes de la industria. En Canadá, se flexibilizaron los confinamientos, lo que dio lugar a un aumento de la actividad manufacturera en 2021.

La pandemia de COVID-19, la continua volatilidad de los costos, las decisiones políticas y el riesgo de interrupción de la industria siguen siendo factores para el sector manufacturero. Existe presión sobre las industrias estadounidenses para que comiencen a producir productos básicos a nivel nacional y dependan menos de las naciones europeas y asiáticas como resultado de la escasez relacionada con la pandemia.

La mayor parte de la gestión de la cadena de suministro automotriz de América del Norte la realizan empresas de logística. La mayoría de los motores y cajas de cambios utilizados en la fabricación de automóviles mexicanos son importados de Estados Unidos.

Descripción general de la industria de logística por contrato de América del Norte

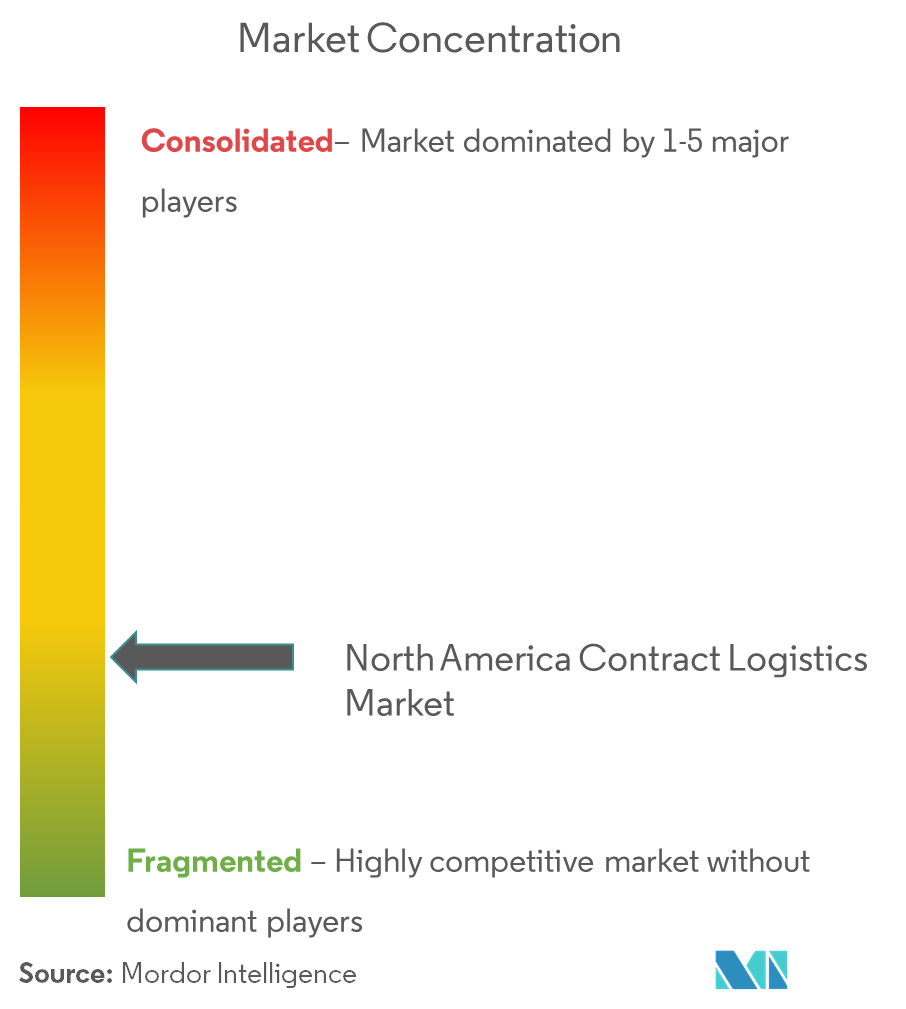

El negocio de logística por contrato en América del Norte está fragmentado, con muchos actores diferentes compitiendo por clientes y ofreciendo servicios a diferentes precios. Algunos de los principales participantes en el mercado son DHL, XPO Logistics, UPS, FedEx, DB Schenker y Ryder Systems. Para establecer presencia en el mercado, las empresas siguen tendencias de consolidación y expansión.

Líderes del mercado de logística por contrato en América del Norte

Deutsche Post DHL Group (DHL Supply Chain)

United Parcel Service Inc. (UPS Supply Chain Solutions)

FedEx Corporation (FedEx Supply Chain)

XPO Logistics Inc.

Penske Logistics Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de logística por contrato de América del Norte

- Junio de 2022 DHL Supply Chain, en logística por contrato en América y una división de Deutsche Post DHL Group, reveló que LocusBots de Locus Robotics había seleccionado más de 100 millones de unidades en sus instalaciones de América del Norte. El logro se logró en las instalaciones de DHL en Hanover Township, Pensilvania, mientras se completaban pedidos para un importante minorista de ropa. La instalación donde se alcanzó el hito es una de las más de una docena de ubicaciones de DHL en América del Norte que emplean a más de 2000 LocusBots, más que cualquier otro proveedor de logística por contrato.

- Febrero de 2022 El sector de ciencias biológicas y atención sanitaria (LSHC) del Grupo Deutsche Post DHL anunció que invertiría más de 400 millones de dólares para aumentar la huella de su red de distribución de dispositivos médicos y farmacéuticos en un 27% este año, o casi 3 millones adicionales. pies cuadrados. DHL Supply Chain es el líder de la industria en logística por contrato global y norteamericana. La última inversión de DHL Supply Chain comprende seis sitios adicionales en EE. UU. para fines de 2022 con el objetivo final de acercar los suministros de atención médica esenciales a los socios comerciales y a los pacientes. La inversión cubre los costes de equipamiento y lanzamiento de actividades nuevas o ampliadas, así como la inversión en nuevas estructuras y tecnologías.

Segmentación de la industria de logística por contrato de América del Norte

La logística por contrato es una asociación a largo plazo que cubre diversos servicios, desde el envío de mercancías o piezas de repuesto hasta la entrega de productos finales a los clientes. Cada etapa de distribución y entrega final está a cargo del proveedor del contrato de logística.

El mercado de logística por contrato de América del Norte está segmentado por tipo (subcontratado e interno), usuario final (fabricación y automoción, bienes de consumo y venta minorista, alta tecnología, atención sanitaria y farmacéutica, y otros usuarios finales) y país. El informe ofrece el tamaño del mercado y pronósticos en valores (miles de millones de dólares) para todos los segmentos anteriores.

| interno |

| Subcontratado |

| Manufactura y Automoción |

| Bienes de consumo y venta minorista |

| Alta tecnología |

| Atención sanitaria y farmacéutica |

| Otros usuarios finales |

| Estados Unidos |

| Canada |

| México |

| Por tipo | interno |

| Subcontratado | |

| Por usuario final | Manufactura y Automoción |

| Bienes de consumo y venta minorista | |

| Alta tecnología | |

| Atención sanitaria y farmacéutica | |

| Otros usuarios finales | |

| Por país | Estados Unidos |

| Canada | |

| México |

Preguntas frecuentes sobre investigación de mercado de logística por contrato en América del Norte

¿Qué tamaño tiene el mercado de logística por contrato de América del Norte?

Se espera que el tamaño del mercado de logística por contrato de América del Norte alcance los 158,59 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 1,85% hasta alcanzar los 173,79 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de logística por contrato de América del Norte?

En 2024, se espera que el tamaño del mercado de logística por contrato de América del Norte alcance los 158,59 mil millones de dólares.

¿Quiénes son los actores clave en el mercado de logística por contrato de América del Norte?

Deutsche Post DHL Group (DHL Supply Chain), United Parcel Service Inc. (UPS Supply Chain Solutions), FedEx Corporation (FedEx Supply Chain), XPO Logistics Inc., Penske Logistics Inc. son las principales empresas que operan en el mercado de logística por contrato de América del Norte.

¿Qué años cubre este mercado de logística por contrato de América del Norte y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de logística por contrato de América del Norte se estimó en 155,71 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Logística por contrato de América del Norte durante los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Logística por contrato de América del Norte para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de logística por contrato de América del Norte

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de logística por contrato en América del Norte en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Logística por contrato de América del Norte incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.