Análisis del mercado de servicios y equipos de terminación de América del Norte

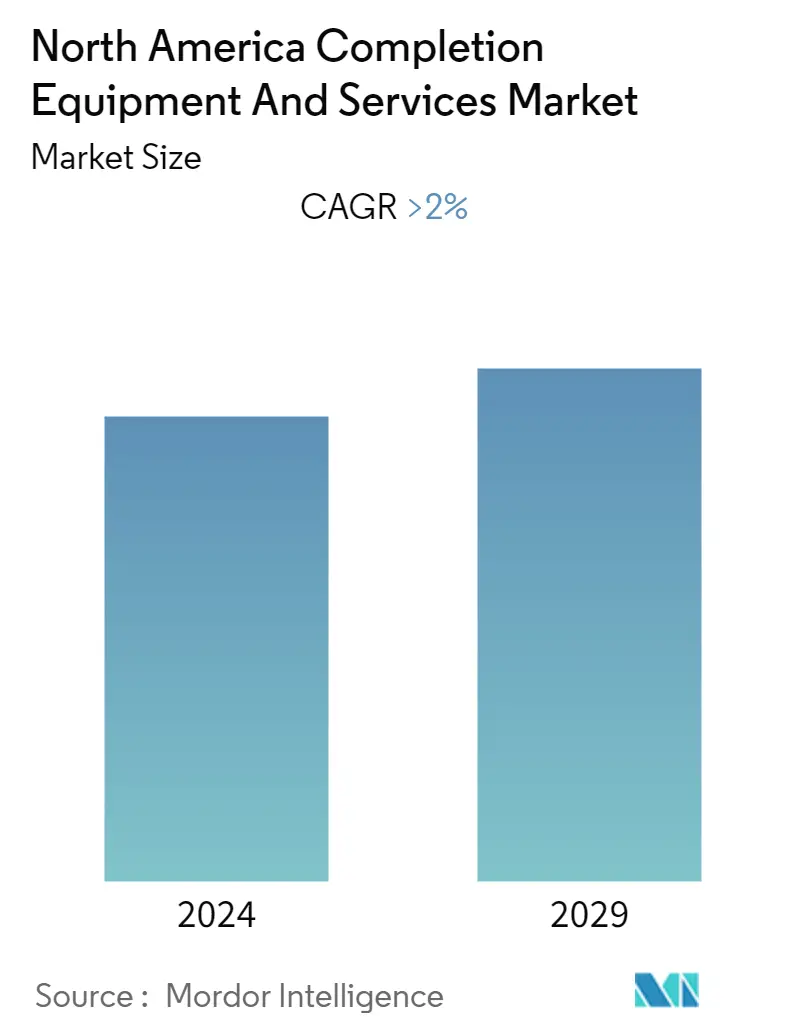

Se espera que el mercado norteamericano de equipos y servicios de terminación registre una tasa compuesta anual de más del 2% durante el período. El mercado se vio afectado negativamente por el brote de COVID-19 debido a los bloqueos regionales y la caída del precio del petróleo crudo, lo que provocó retrasos en los proyectos en curso y futuros. Actualmente, el mercado ha alcanzado niveles prepandémicos.

- Se espera que factores como el aumento de la producción a partir de recursos convencionales y no convencionales y la reducción de los costos de mantenimiento del pozo impulsen el mercado.

- Sin embargo, la volatilidad de los precios del petróleo crudo y del gas natural puede frenar el crecimiento del mercado.

- Se espera que los nuevos desarrollos en tecnología inteligente de terminación de pozos, como los avances en la tecnología de terminación de control de flujo de entrada autoadaptable de alta gama, hagan que la producción de petróleo y gas sea más viable y puedan brindar una oportunidad para los actores del mercado.

- Se espera que Estados Unidos sea el mayor usuario del mercado de servicios y equipos de terminación en el período previsto debido a su abundante producción de petróleo crudo y gas natural.

Tendencias del mercado de servicios y equipos de terminación de América del Norte

Onshore para dominar el mercado

- El segmento terrestre es el segmento más grande del mercado, ya que la mayoría de las cuencas productoras se derivan de la producción a través de plataformas terrestres. La mayor parte del petróleo terrestre producido en la región se extrae en Estados Unidos. La producción terrestre de esquisto, junto con las fuentes convencionales de hidrocarburos, depende en gran medida del mercado de servicios y terminación de pozos. Se espera que un aumento en la producción de petróleo y gas ayude al crecimiento del mercado.

- Entre los avances más relevantes realizados durante los últimos años en las lutitas de Estados Unidos se encuentran las mejoras en el diseño de terminación, y los proveedores de servicios continúan experimentando con cambios en los equipos de terminación. Sin embargo, la naturaleza no lineal de las lutitas dificulta que la mayoría de los actores del mercado se concentren en los parámetros de diseño óptimos que pueden funcionar o no en las lutitas. Esto proporciona una gran ventana de avances específicos de la formación en el período de pronóstico.

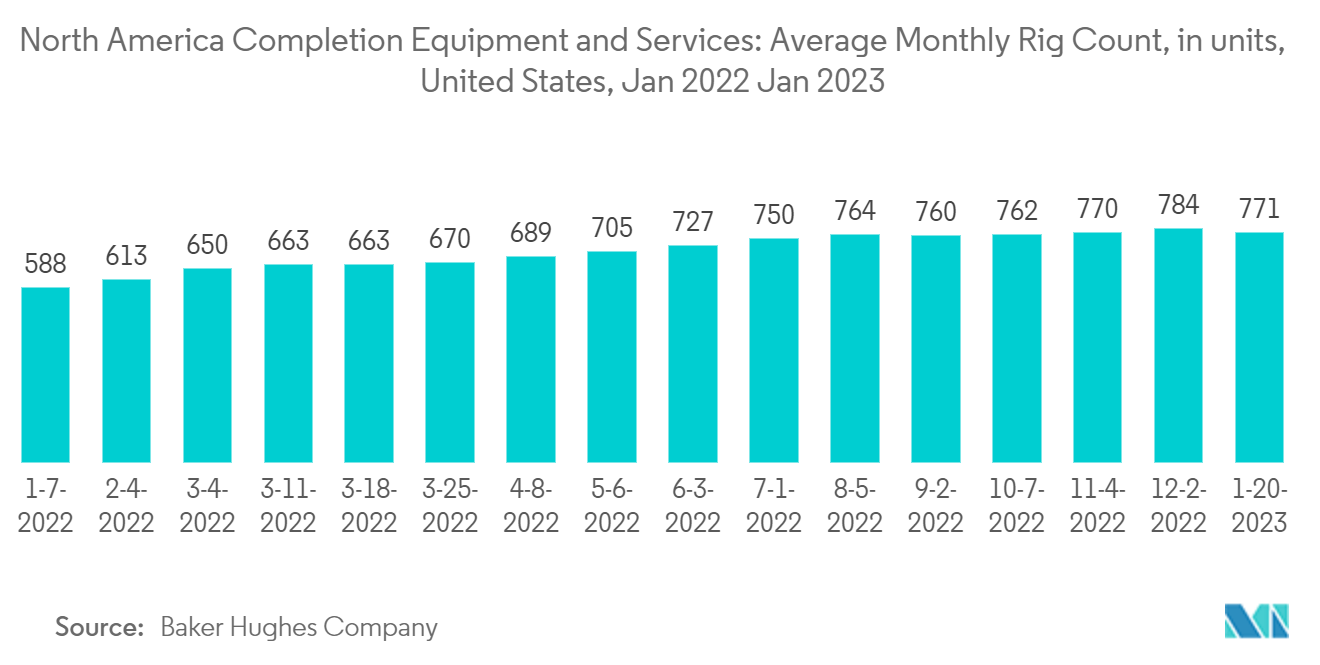

- En tierra representaron aproximadamente el 95,8% del número total de plataformas rotativas en los Estados Unidos. Se espera que las crecientes perspectivas en la Cuenca Pérmica y Dakota del Norte debido al creciente número de proyectos no convencionales y la creciente demanda de petróleo y gas natural en la región ayuden al crecimiento del segmento terrestre en el país.

- Una gran cantidad de petróleo crudo producido en Canadá se extrae de un campo terrestre. La mayor parte del petróleo de Canadá se deriva de Judy Creek, que proporciona alrededor del 68,36% del petróleo producido en el país. Sin embargo, a medida que el campo alcanza la madurez, se está poniendo gran atención en la exploración de cuencas como las convencionales ricas en hidrocarburos como Pembina, que pueden proporcionar crecimiento al sector de petróleo y gas y su mercado de servicios de equipos de terminación asociado.

- Por lo tanto, se espera que el segmento terrestre domine el mercado en el período previsto debido a las inversiones en el sector, los avances en tecnología y el aumento de la producción de petróleo.

Estados Unidos dominará el mercado

- Estados Unidos era el mayor productor de petróleo crudo del mundo. También se encuentra entre los mayores usuarios de técnicas de terminación de pozos, que, entre otras cosas, se utilizan en la recuperación económicamente viable de fuentes terrestres no convencionales de hidrocarburos en los yacimientos de esquisto del país. Casi todos los yacimientos de esquisto de la región se producen mediante cuotas terrestres.

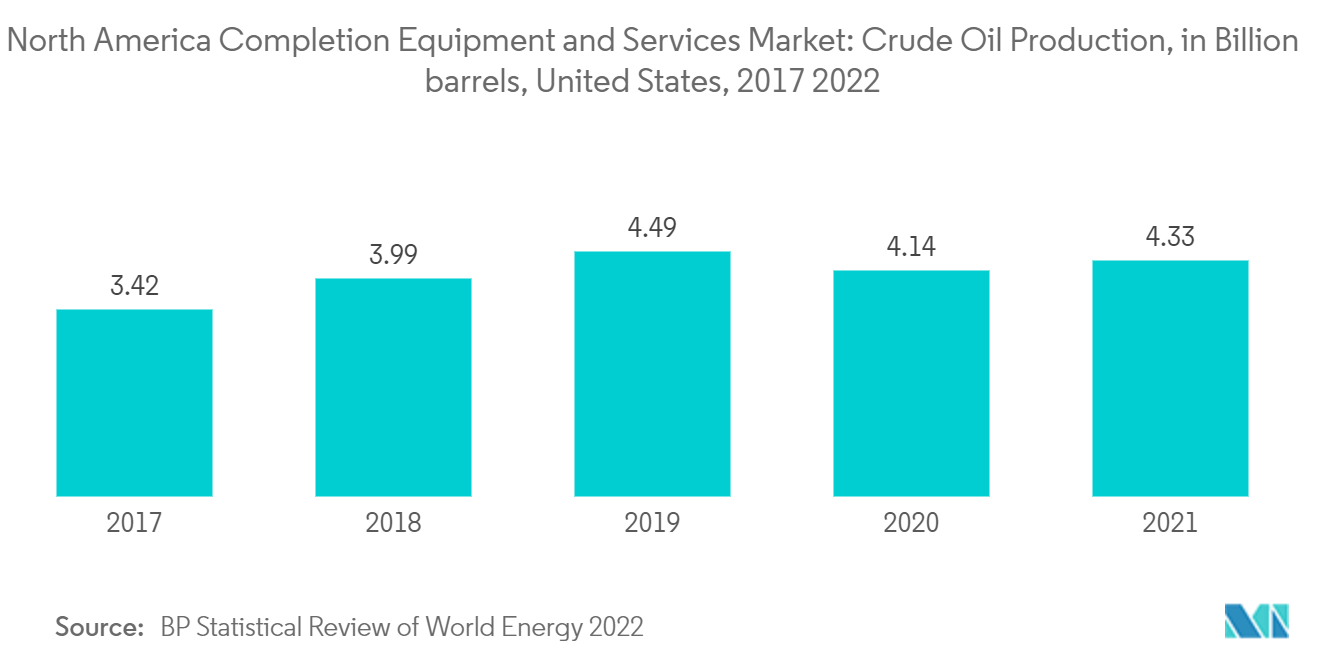

- La producción de petróleo crudo aumentó a 4,33 mil millones de barriles en 2022 desde 3,42 mil millones de barriles en 2017. Además, los yacimientos de esquisto son un gran usuario de equipos y servicios de terminación porque los yacimientos de petróleo y gas de esquisto son más complejos de manejar y tienden a madurar más rápido que los pozos convencionales. Se espera que un aumento en la producción de gas natural en la región ayude al crecimiento del mercado.

- Las mejoras en los equipos de terminación han incorporado nuevos paradigmas en el sector, como la terminación inteligente o smart well. Las terminaciones inteligentes incluyen sensores permanentes de fondo de pozo que transmiten datos a la superficie para monitoreo local o remoto en una plataforma de pozo digital. Todos estos datos pueden automatizarse o no, pero se entregan para aumentar la producción del pozo. Estos sistemas se están utilizando en el segmento offshore como método para disminuir la producción de agua de los pozos.

- Chevron y Total han sancionado el proyecto Anchor en el Golfo de México de Estados Unidos. El proyecto Anchor es el primer desarrollo de alta presión en aguas profundas de la industria que logra una decisión final de inversión (FID). El avance de la nueva tecnología en terminación y producción de pozos, que es capaz de manejar presiones de 20,000 psi, permite el acceso a otras oportunidades de recursos de alta presión en todo el Golfo de México, contribuyendo así al crecimiento del mercado.

- Por lo tanto, se espera que Estados Unidos domine el mercado en el período previsto debido a un aumento de las inversiones en el sector, una creciente producción de recursos no convencionales y avances en tecnología.

Descripción general de la industria de servicios y equipos de terminación de América del Norte

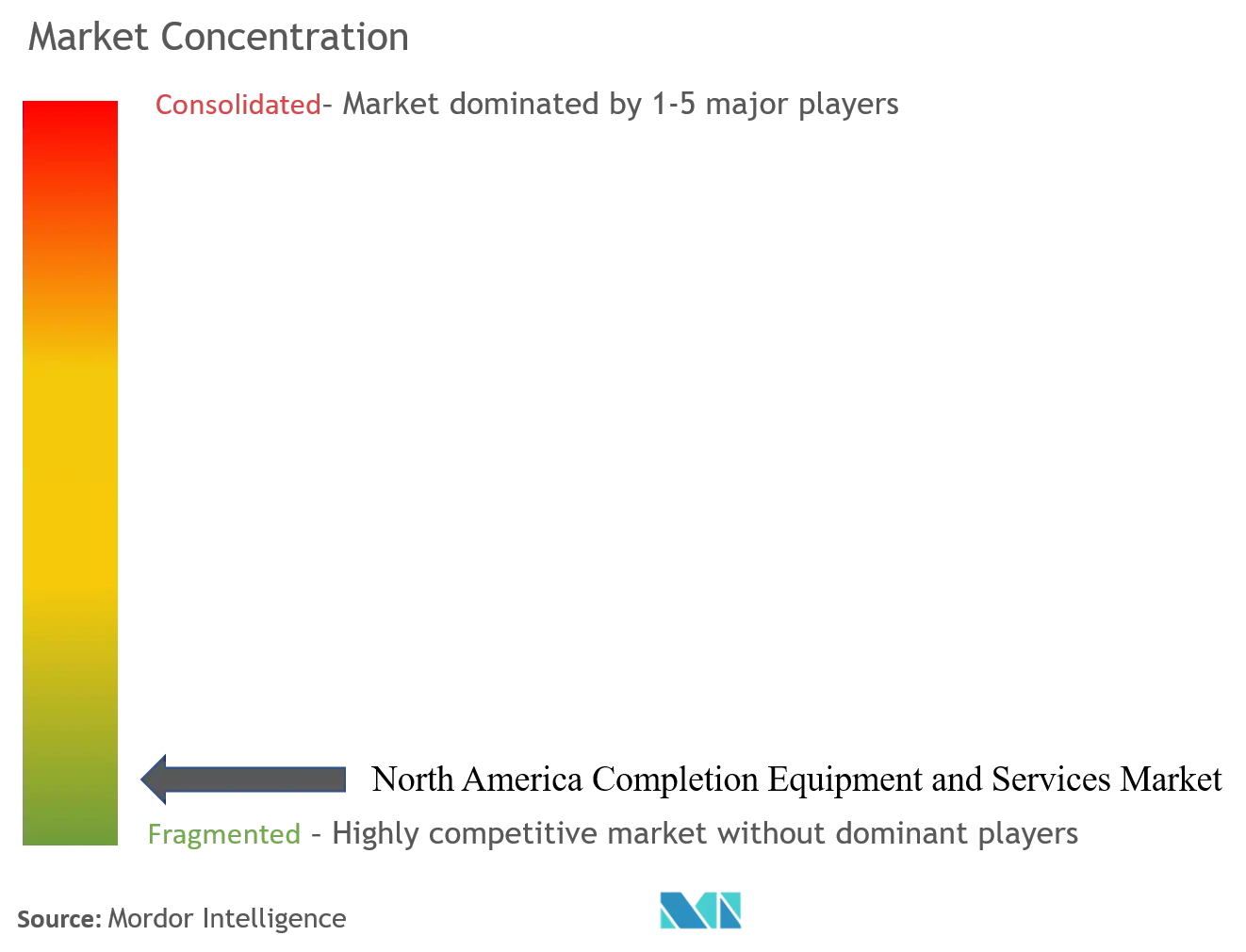

El mercado norteamericano de equipos y servicios de terminación está moderadamente fragmentado. Algunos de los actores clave en este mercado (sin ningún orden en particular) son Schlumberger Ltd., Halliburton Company, Baker Hughes Company, Weatherford International plc y National-Oilwell Varco Inc.

Líderes del mercado de servicios y equipos de terminación de América del Norte

Schlumberger Ltd.

Halliburton Company

Baker Hughes Company

Weatherford International plc

National-Oilwell Varco, Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de servicios y equipos de terminación de América del Norte

- Enero de 2023 Talos Energy anunció que la compañía encontró cantidades comerciales de petróleo y gas natural en dos descubrimientos en aguas profundas en el Golfo de México de EE. UU. La compañía realizó una campaña de perforación en los prospectos Lime Rock y Venice en el cuarto trimestre de 2022.

- Marzo de 2023 La administración Biden dio el lunes la aprobación formal al proyecto de perforación petrolera Willow en Alaska, Estados Unidos. ConocoPhillips es el propietario del proyecto, que se espera que cueste 8 mil millones de dólares.

Segmentación de la industria de servicios y equipos de terminación de América del Norte

El equipo de terminación es un equipo que se utiliza en el desarrollo de un pozo y, posteriormente, en el proceso de terminación. El mercado norteamericano de equipos y servicios de terminación está segmentado por ubicación de implementación y geografía. Por ubicación de implementación, el mercado se segmenta en terrestre y marítimo. El informe también cubre el tamaño del mercado y las previsiones para el mercado de equipos y servicios de terminación en los principales países de la región. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función de los ingresos (miles de millones de dólares).

| En tierra |

| Costa afuera |

| Estados Unidos |

| Canada |

| Resto de América del Norte |

| Ubicación de implementación | En tierra |

| Costa afuera | |

| Geografía | Estados Unidos |

| Canada | |

| Resto de América del Norte |

Preguntas frecuentes sobre investigación de mercado de equipos y servicios de terminación de América del Norte

¿Cuál es el tamaño actual del mercado de equipos y servicios de terminación de América del Norte?

Se proyecta que el mercado de equipos y servicios de terminación de América del Norte registrará una tasa compuesta anual superior al 2% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Equipos y servicios de terminación de América del Norte?

Schlumberger Ltd., Halliburton Company, Baker Hughes Company, Weatherford International plc, National-Oilwell Varco, Inc. son las principales empresas que operan en el mercado de servicios y equipos de terminación de América del Norte.

¿Qué años cubre este mercado de Servicios y equipos de terminación de América del Norte?

El informe cubre el tamaño histórico del mercado de Equipos y servicios de terminación de América del Norte durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Equipos y servicios de terminación de América del Norte para los años 2024, 2025, 2026, 2027 , 2028 y 2029.

Última actualización de la página el:

Informe de la industria de servicios y equipos de terminación de América del Norte

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de equipos y servicios de terminación de América del Norte en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de equipos y servicios de terminación de América del Norte incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.