Tamaño del mercado de bioestimulantes de América del Norte

|

|

Período de Estudio | 2017 - 2029 |

|

|

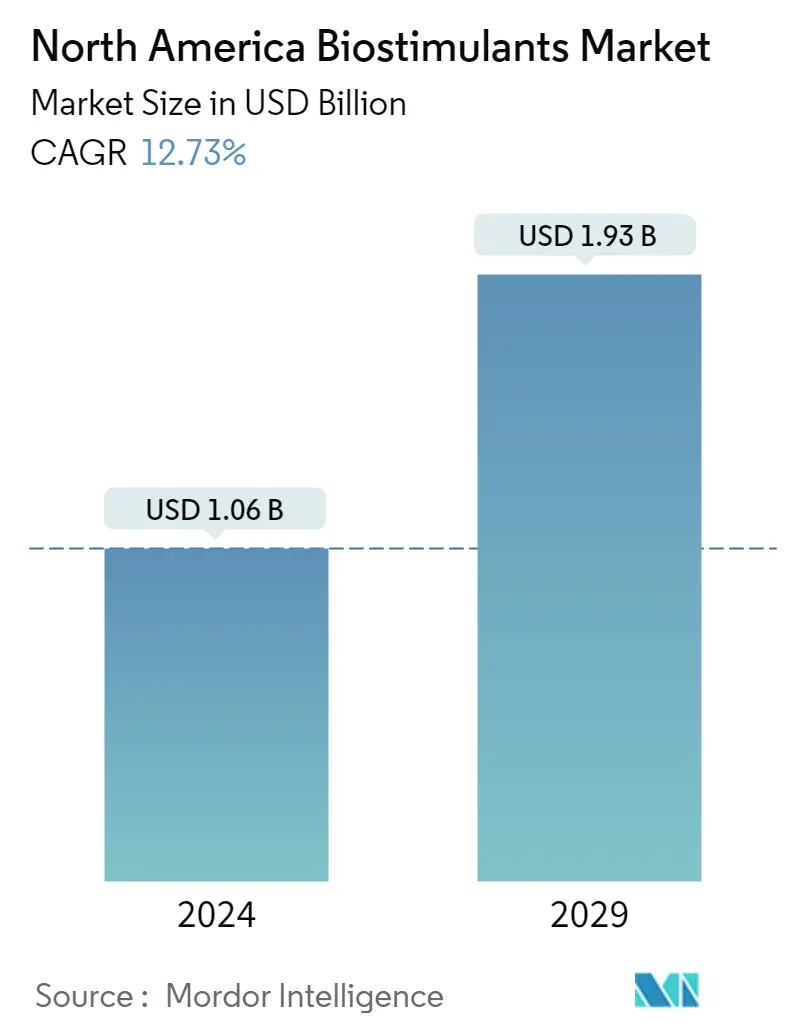

Tamaño del Mercado (2024) | USD 1.19 Billion |

|

|

Tamaño del Mercado (2029) | USD 2.18 Billion |

|

|

Mayor participación por forma | Hidrolizados de proteínas |

|

|

CAGR (2024 - 2029) | 12.73 % |

|

|

Mayor participación por país | Estados Unidos |

|

|

Concentración del Mercado | Alto |

Jugadores principales |

||

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de bioestimulantes de América del Norte

El tamaño del mercado de bioestimulantes de América del Norte se estima en 1,06 mil millones de dólares en 2024, y se espera que alcance los 1,93 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 12,73% durante el período previsto (2024-2029).

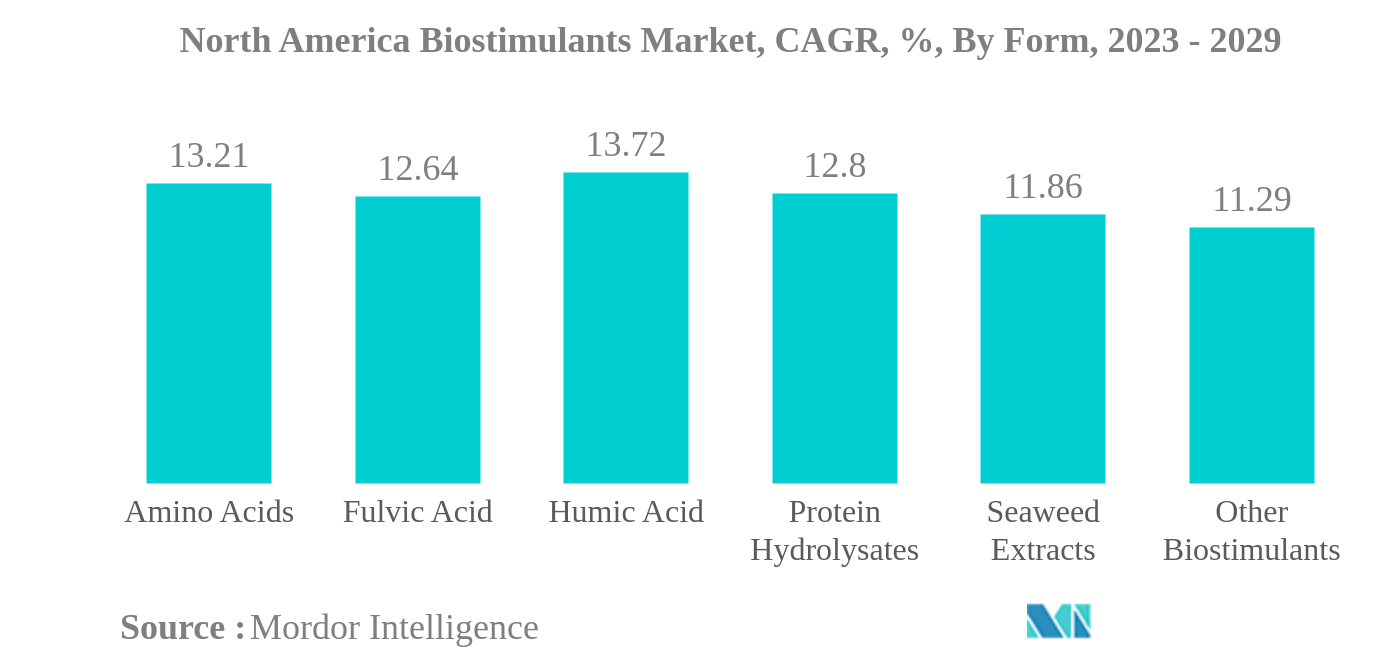

- Los hidrolizados de proteínas son la forma más grande los hidrolizados de proteínas tienen la mayor participación de mercado entre los bioestimulantes con una participación del 40,9% en el año 2022. Mejoran el rendimiento de los cultivos incluso en condiciones de estrés abiótico.

- El ácido húmico es la forma de crecimiento más rápido la aplicación de ácido húmico en invernaderos y cámaras de crecimiento mejora significativamente el rendimiento de los cultivos. Les ayudan a mejorar la absorción de nutrientes y agua.

- Los cultivos en hileras son el tipo de cultivo más importante Los principales cultivos en hileras que se cultivan en la región incluyen arroz, trigo, canola, cebada, maíz y soja. Los hidrolizados de proteínas son los bioestimulantes más consumidos por los cultivos en hileras

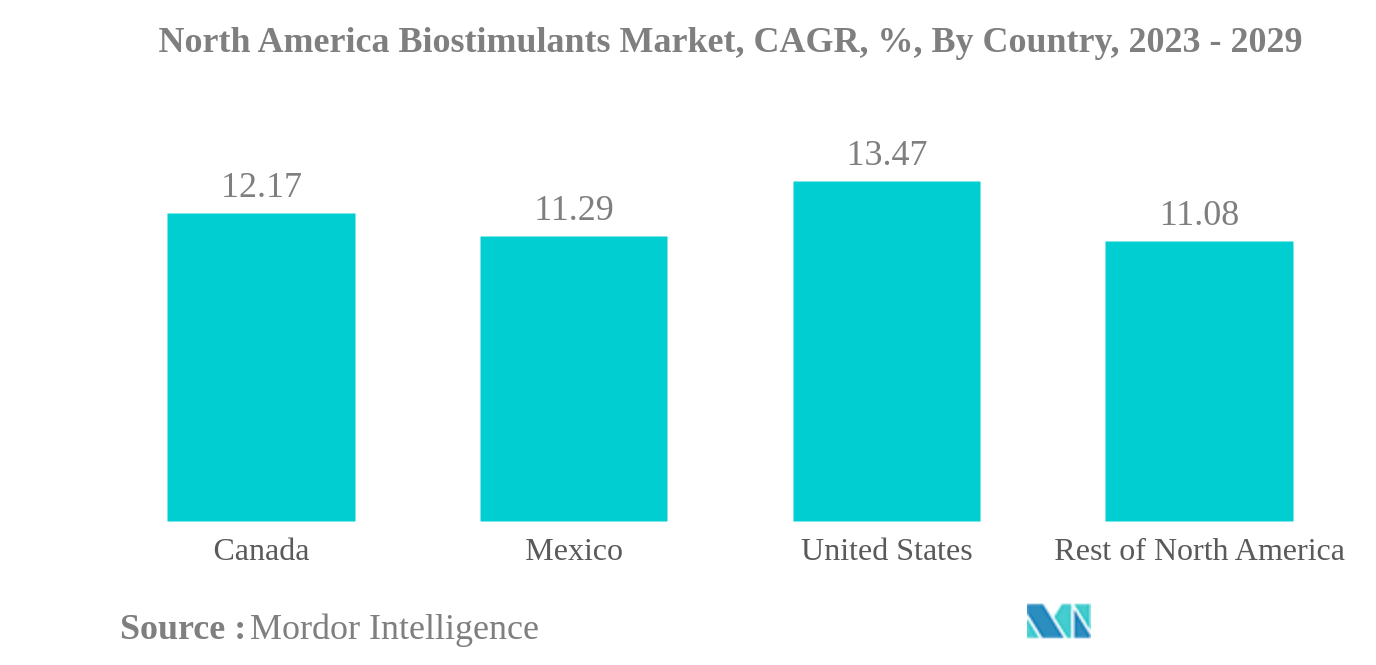

- Estados Unidos es el país más grande Estados Unidos tiene un sector agrícola muy evolucionado y está adaptando la agricultura orgánica con un mayor consumo de bioestimulantes debido a su capacidad para mejorar el crecimiento de los cultivos.

Los hidrolizados de proteínas son la forma más grande

- Se prevé que el mercado norteamericano de bioestimulantes crezca en los próximos años, impulsado por varios factores clave. Con un valor de USD 840,2 millones y un consumo de volumen de 88,2 mil toneladas métricas en 2022, los hidrolizados de proteínas son el tipo de bioestimulante más consumido en la región, representando una participación de mercado del 40,9%. Se sabe que estos productos mejoran el rendimiento de los cultivos, incluso en condiciones de estrés abiótico, al garantizar la síntesis de aminoácidos y nutrientes esenciales de las plantas.

- Durante el período histórico (2017-2022), el mercado de hidrolizados de proteínas experimentó una tendencia ascendente y se espera que registre una tasa compuesta anual del 12,7%. Esto se debe a una necesidad creciente de aumentar la productividad de los cultivos y la calidad de los productos, lo que se puede lograr mediante bioestimulantes.

- El ácido húmico es otro bioestimulante que ha mostrado resultados prometedores en la mejora del rendimiento de los cultivos. Se sabe que la aplicación de ácido húmico en invernaderos y cámaras de crecimiento mejora significativamente el rendimiento de los cultivos, mientras que la aplicación foliar a razón de 20,0 ml/litro en campos de pimientos ha registrado el mayor contenido de clorofila. Los aminoácidos, como la L-prolina, la L-glicina, el ácido L-glutámico y la L-metionina, son bioestimulantes comúnmente utilizados en la agricultura. Estos productos pueden mejorar diversos procesos de las plantas, incluida la germinación, el cuajado, la polinización y la resistencia al estrés ambiental.

- Los bioestimulantes ofrecen una solución prometedora para mejorar la productividad y la calidad de los cultivos y al mismo tiempo reducir el uso de fertilizantes y pesticidas químicos. A medida que la demanda de prácticas agrícolas orgánicas y sostenibles continúa aumentando, es probable que los bioestimulantes desempeñen un papel cada vez más importante en la agricultura.

Estados Unidos es el país más grande.

- Estados Unidos, con su sector agrícola altamente evolucionado, ha estado adaptando formas naturales y orgánicas de agricultura. La región está siendo testigo de un alto consumo de bioestimulantes, y cada vez más agricultores prefieren usarlos debido a su capacidad para mejorar el rendimiento de los cultivos.

- El mercado de los Estados Unidos estaba valorado en 416,8 millones de dólares en 2022. Estados Unidos representó una participación máxima del 49,6% del consumo de bioestimulantes de América del Norte, ayudado además por el aumento de la superficie cultivada orgánicamente.

- Canadá es el segundo mercado más grande, con una participación del 35,2% en 2022. El apoyo del gobierno canadiense a las prácticas agrícolas seguras y la creciente demanda de alimentos orgánicos en el país están impulsando el crecimiento del mercado.

- Las ventas de alimentos orgánicos en el país alcanzaron un valor de 8,10 mil millones de dólares en 2020, según datos reportados por la Federación Orgánica de Canadá. Se informa que Canadá es el sexto mercado más grande del mundo para productos orgánicos, y la oferta de productos orgánicos no logra satisfacer la demanda en el país. Estos factores actúan como impulsores potenciales de los bioestimulantes en el país.

- México es uno de los países agrícolas emergentes de América del Norte. En 2022, representó alrededor del 13,3% del mercado general de bioestimulantes agrícolas de la región. Existe un inmenso potencial para los bioestimulantes en el país debido a su agricultura orgánica bien establecida. Se estima que la superficie orgánica en México crecerá un 16,4% durante el período previsto, lo que se espera que impulse la demanda de bioestimulantes.

- El mercado de bioestimulantes en América del Norte está preparado para un mayor crecimiento, impulsado por la creciente adopción de prácticas agrícolas sostenibles y la creciente demanda de alimentos orgánicos en la región.

Descripción general de la industria de bioestimulantes de América del Norte

El mercado de bioestimulantes de América del Norte está fragmentado las cinco principales empresas ocupan el 3,23%. Los principales actores en este mercado son Actagro LLC, Agrinos, Hello Nature USA Inc., Humic Growth Solutions Inc. y Valagro USA (ordenados alfabéticamente).

Líderes del mercado de bioestimulantes de América del Norte

Actagro LLC

Agrinos

Hello Nature USA Inc.

Humic Growth Solutions Inc.

Valagro USA

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de bioestimulantes de América del Norte

- Febrero de 2022 Plant Response Inc. fue adquirida por The Mosaic Company, un fabricante mundial de fertilizantes. Esta adquisición fortaleció la presencia global de la empresa. A través de la adquisición, la empresa desarrolla nuevos productos y soluciones para los clientes de forma sostenible.

- Mayo de 2021 Plant Response Inc. anunció la adquisición de WISErg, que es una startup que recicla nutrientes de alimentos recuperados para su uso en fertilizantes y productos eficientes en nutrientes que mejoran la salud de las plantas y el suelo.

- Enero de 2020 Plant Response Inc. adquirió Pathway BioLogic, una empresa de ciencia microbiana aplicada, para ampliar su cartera de productos biológicos ofrecidos a la industria agrícola. La adquisición ha permitido a la empresa crear valor para los socios de canal y los agricultores en múltiples categorías, incluida la mejora intrínseca del rendimiento, la tolerancia al estrés abiótico, una mayor eficiencia en el uso de nutrientes y una inmunidad innata mejorada de las plantas.

Informe del mercado de bioestimulantes de América del Norte índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INFORMAR OFERTAS

3. INTRODUCCIÓN

- 3.1 Supuestos de estudio y definición de mercado

- 3.2 Alcance del estudio

- 3.3 Metodología de investigación

4. TENDENCIAS CLAVE DE LA INDUSTRIA

- 4.1 Área bajo cultivo orgánico

- 4.2 Gasto per cápita en productos orgánicos

- 4.3 Marco normativo

- 4.4 Análisis de la cadena de valor y del canal de distribución

5. SEGMENTACIÓN DE MERCADO

-

5.1 Forma

- 5.1.1 Aminoácidos

- 5.1.2 Ácido fúlvico

- 5.1.3 Ácidos húmicos

- 5.1.4 Hidrolizados de proteínas

- 5.1.5 Extractos de algas

- 5.1.6 Otros bioestimulantes

-

5.2 Tipo de cultivo

- 5.2.1 Cultivos comerciales

- 5.2.2 Cultivos hortícolas

- 5.2.3 Cultivos en hileras

-

5.3 País

- 5.3.1 Canada

- 5.3.2 México

- 5.3.3 Estados Unidos

- 5.3.4 Resto de América del Norte

6. PANORAMA COMPETITIVO

- 6.1 Movimientos estratégicos clave

- 6.2 Análisis de cuota de mercado

- 6.3 Panorama de la empresa

-

6.4 Perfiles de empresa

- 6.4.1 Actagro LLC

- 6.4.2 Agriculture Solutions Inc.

- 6.4.3 Agrinos

- 6.4.4 Agrocare Canada Inc.

- 6.4.5 Hello Nature USA Inc.

- 6.4.6 Humic Growth Solutions Inc.

- 6.4.7 Koppert Biological Systems Inc.

- 6.4.8 Plant Response Biotech Inc.

- 6.4.9 Sigma Agriscience LLC

- 6.4.10 Valagro USA

7. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEO DE PRODUCTOS BIOLÓGICOS AGRÍCOLAS

8. APÉNDICE

-

8.1 Descripción general global

- 8.1.1 Descripción general

- 8.1.2 El marco de las cinco fuerzas de Porter

- 8.1.3 Análisis de la cadena de valor global

- 8.1.4 Dinámica del mercado (DRO)

- 8.2 Fuentes y referencias

- 8.3 Lista de tablas y figuras

- 8.4 Perspectivas primarias

- 8.5 Paquete de datos

- 8.6 Glosario de términos

Lista de Tablas y Figuras

- Figura 1:

- MERCADO DE BIOSTIMULANTES DE AMÉRICA DEL NORTE, SUPERFICIE DE CULTIVO ORGÁNICO, HECTÁREAS, 2017 - 2022

- Figura 2:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, GASTO PER CÁPITA EN PRODUCTOS ORGÁNICOS, USD, 2017 - 2022

- Figura 3:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, VOLUMEN, TONELADAS MÉTRICAS, 2017 - 2029

- Figura 4:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, VALOR, USD, 2017 - 2029

- Figura 5:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, POR FORMA, VOLUMEN, TONELADAS MÉTRICAS, 2017-2029

- Figura 6:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, POR FORMA, VALOR, USD, 2017-2029

- Figura 7:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, PARTICIPACIÓN EN VOLUMEN (%), POR FORMATO, 2017 - 2029

- Figura 8:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, PARTICIPACIÓN DE VALOR (%), POR FORMA, 2017 - 2029

- Figura 9:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, POR FORMA, VOLUMEN, TONELADAS MÉTRICAS, 2017-2029

- Figura 10:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, POR FORMA, VALOR, USD, 2017-2029

- Figura 11:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, PARTICIPACIÓN DEL VALOR (%), POR TIPO DE CULTIVO, 2022-2029

- Figura 12:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, POR FORMA, VOLUMEN, TONELADAS MÉTRICAS, 2017-2029

- Figura 13:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, POR FORMA, VALOR, USD, 2017-2029

- Figura 14:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, PARTICIPACIÓN DEL VALOR (%), POR TIPO DE CULTIVO, 2022-2029

- Figura 15:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, POR FORMA, VOLUMEN, TONELADAS MÉTRICAS, 2017-2029

- Figura 16:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, POR FORMA, VALOR, USD, 2017-2029

- Figura 17:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, PARTICIPACIÓN DEL VALOR (%), POR TIPO DE CULTIVO, 2022-2029

- Figura 18:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, POR FORMA, VOLUMEN, TONELADAS MÉTRICAS, 2017-2029

- Figura 19:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, POR FORMA, VALOR, USD, 2017-2029

- Figura 20:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, PARTICIPACIÓN DEL VALOR (%), POR TIPO DE CULTIVO, 2022-2029

- Figura 21:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, POR FORMA, VOLUMEN, TONELADAS MÉTRICAS, 2017-2029

- Figura 22:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, POR FORMA, VALOR, USD, 2017-2029

- Figura 23:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, PARTICIPACIÓN DEL VALOR (%), POR TIPO DE CULTIVO, 2022-2029

- Figura 24:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, POR FORMA, VOLUMEN, TONELADAS MÉTRICAS, 2017-2029

- Figura 25:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, POR FORMA, VALOR, USD, 2017-2029

- Figura 26:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, PARTICIPACIÓN DEL VALOR (%), POR TIPO DE CULTIVO, 2022-2029

- Figura 27:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, POR TIPO DE CULTIVO, VOLUMEN, TONELADAS MÉTRICAS, 2017 - 2029

- Figura 28:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, POR TIPO DE CULTIVO, VALOR, USD, 2017 - 2029

- Figura 29:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, PARTICIPACIÓN EN VOLUMEN (%), POR TIPO DE CULTIVO, 2017 - 2029

- Figura 30:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, PARTICIPACIÓN DEL VALOR (%), POR TIPO DE CULTIVO, 2017 - 2029

- Figura 31:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, POR TIPO DE CULTIVO, VOLUMEN, TONELADAS MÉTRICAS, 2017 - 2029

- Figura 32:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, POR TIPO DE CULTIVO, VALOR, USD, 2017 - 2029

- Figura 33:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, PARTICIPACIÓN DE VALOR (%), POR FORMATO, 2022-2029

- Figura 34:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, POR TIPO DE CULTIVO, VOLUMEN, TONELADAS MÉTRICAS, 2017 - 2029

- Figura 35:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, POR TIPO DE CULTIVO, VALOR, USD, 2017 - 2029

- Figura 36:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, PARTICIPACIÓN DE VALOR (%), POR FORMATO, 2022-2029

- Figura 37:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, POR TIPO DE CULTIVO, VOLUMEN, TONELADAS MÉTRICAS, 2017 - 2029

- Figura 38:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, POR TIPO DE CULTIVO, VALOR, USD, 2017 - 2029

- Figura 39:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, PARTICIPACIÓN DE VALOR (%), POR FORMATO, 2022-2029

- Figura 40:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, POR PAÍS, VOLUMEN, TONELADAS MÉTRICAS, 2017 - 2029

- Figura 41:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, POR PAÍS, VALOR, USD, 2017 - 2029

- Figura 42:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, PARTICIPACIÓN EN VOLUMEN (%), POR PAÍS, 2017 - 2029

- Figura 43:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, PARTICIPACIÓN DEL VALOR (%), POR PAÍS, 2017 - 2029

- Figura 44:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, POR PAÍS, VOLUMEN, TONELADAS MÉTRICAS, 2017 - 2029

- Figura 45:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, POR PAÍS, VALOR, USD, 2017 - 2029

- Figura 46:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, PARTICIPACIÓN DE VALOR (%), POR FORMATO, 2022-2029

- Figura 47:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, POR PAÍS, VOLUMEN, TONELADAS MÉTRICAS, 2017 - 2029

- Figura 48:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, POR PAÍS, VALOR, USD, 2017 - 2029

- Figura 49:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, PARTICIPACIÓN DE VALOR (%), POR FORMATO, 2022-2029

- Figura 50:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, POR PAÍS, VOLUMEN, TONELADAS MÉTRICAS, 2017 - 2029

- Figura 51:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, POR PAÍS, VALOR, USD, 2017 - 2029

- Figura 52:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, PARTICIPACIÓN DE VALOR (%), POR FORMATO, 2022-2029

- Figura 53:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, POR PAÍS, VOLUMEN, TONELADAS MÉTRICAS, 2017 - 2029

- Figura 54:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, POR PAÍS, VALOR, USD, 2017 - 2029

- Figura 55:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, PARTICIPACIÓN DE VALOR (%), POR FORMATO, 2022-2029

- Figura 56:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, EMPRESAS MÁS ACTIVAS, POR NÚMERO DE MOVIMIENTOS ESTRATÉGICOS, 2017-2022

- Figura 57:

- MERCADO DE BIOESTIMULANTES DE AMÉRICA DEL NORTE, ESTRATEGIAS MÁS ADOPTADAS, 2017-2022

- Figura 58:

- CUOTA DE MERCADO DE BIOESTIMULANTES EN AMÉRICA DEL NORTE (%), POR PRINCIPALES PARTICIPANTES, 2022

Segmentación de la industria de bioestimulantes de América del Norte

Los aminoácidos, el ácido fúlvico, el ácido húmico, los hidrolizados de proteínas y los extractos de algas marinas están cubiertos como segmentos por formulario. Los cultivos comerciales, los cultivos hortícolas y los cultivos en hileras se cubren como segmentos por tipo de cultivo. Canadá, México y Estados Unidos están cubiertos como segmentos por país.| Forma | Aminoácidos |

| Ácido fúlvico | |

| Ácidos húmicos | |

| Hidrolizados de proteínas | |

| Extractos de algas | |

| Otros bioestimulantes | |

| Tipo de cultivo | Cultivos comerciales |

| Cultivos hortícolas | |

| Cultivos en hileras | |

| País | Canada |

| México | |

| Estados Unidos | |

| Resto de América del Norte |

Definición de mercado

- TASA DE DOSIFICACIÓN PROMEDIO - Esto se refiere al volumen promedio de bioestimulantes aplicados por hectárea de tierra agrícola en la región/país respectivo.

- TIPO DE CULTIVO - Cultivos en hileras cereales, legumbres, semillas oleaginosas y cultivos forrajeros. Horticultura frutas y hortalizas. Cultivos comerciales cultivos de plantación y especias.

- FUNCIONES - Bioestimulantes

- NIVEL DE ESTIMACIÓN DEL MERCADO - Se han realizado estimaciones de mercado para varios tipos de bioestimulantes a nivel de producto.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 identificar variables clave: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con cifras históricas de mercado disponibles. A través de un proceso iterativo, se establecen las variables requeridas para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 2 construir un modelo de mercado: Las estimaciones del tamaño del mercado para los años previstos están en términos nominales. La inflación no forma parte del precio y el precio de venta promedio (ASP) se mantiene constante durante todo el período de pronóstico.

- Paso 3 validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4 Resultados de la investigación: Informes sindicados, asignaciones de consultoría personalizadas, bases de datos y plataformas de suscripción.