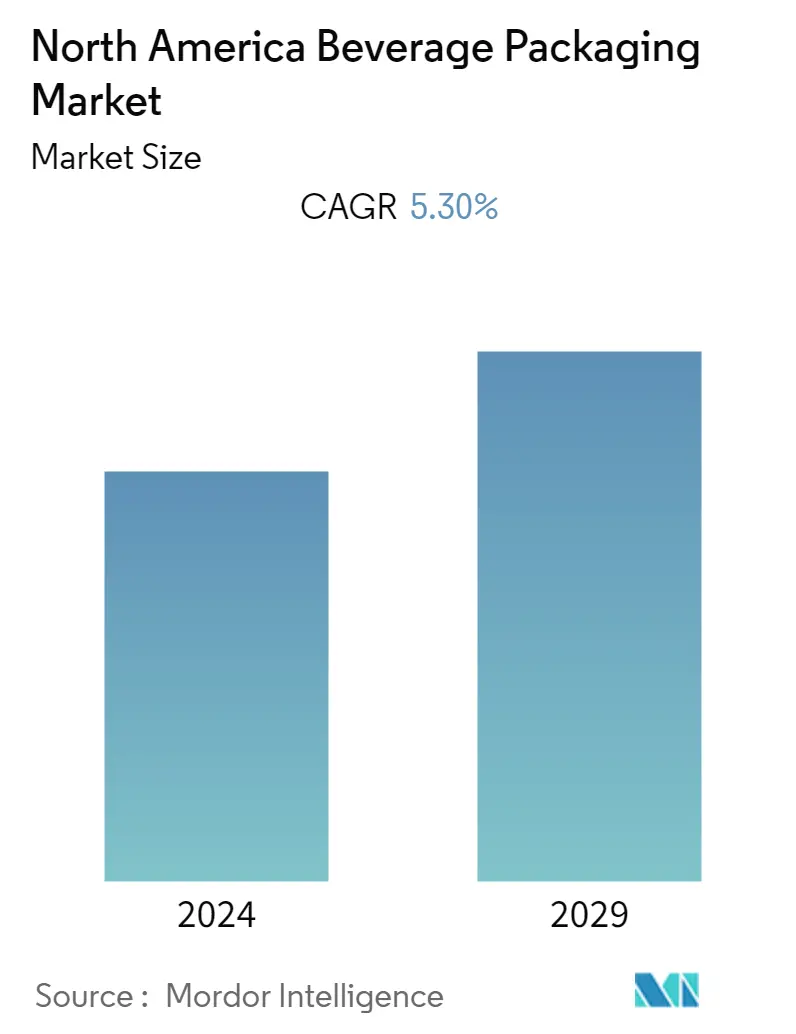

Tamaño del mercado de envases de bebidas de América del Norte

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2019 - 2022 |

| CAGR | 5.30 % |

| Concentración del Mercado | Bajo |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de envases de bebidas de América del Norte

Se espera que el mercado norteamericano de envases de bebidas registre una tasa compuesta anual del 5,3% durante el período previsto (2021-2026). El impacto de COVID-19 en el mercado es significativo a corto plazo, ya que el bloqueo global ha paralizado casi por completo toda la cadena de suministro de envases. Sin embargo, con el aumento de las compras en línea, se espera que el mercado se recupere a largo plazo. Ha habido un aumento considerable de la basura residencial, que comprende significativamente productos empaquetados debido a que hay más comidas en casa, y el COVID ha expuesto la vulnerabilidad en la cadena de suministro a nivel mundial, lo que ha resultado en varias interrupciones, incluidas algunas tiendas que detuvieron la recolección de basura en las tiendas. descuento para bolsas de supermercado y embalajes flexibles.

- La innovación tecnológica, las inquietudes sobre la sustentabilidad y una economía atractiva son las razones del notable crecimiento de los envases de bebidas en las últimas dos décadas en los Estados Unidos. La forma en que los consumidores ven e interactúan con los paquetes está cambiando. Debido al creciente interés en la sostenibilidad, las soluciones tradicionales de embalaje rígido están siendo sustituidas por embalajes innovadores, más sostenibles y flexibles. Se espera que la creciente demanda del mercado de envases fáciles de usar para el cliente y una mayor protección del producto impulse los envases flexibles como un sustituto viable y rentable.

- La creciente demanda de bebidas carbonatadas, bebidas energéticas y jugos, entre otros, indica el ascenso de las botellas de PET y las latas de metal como materiales preferidos para las mismas. Por otro lado, con sus propiedades reciclables, el vidrio se ha visto desafiado por mayores costos de producción y reciclaje. La preferencia por lo mismo ha aumentado recientemente en relación con las tendencias de sostenibilidad en los envases de bebidas.

- Además, dado que el plástico ha sido una opción de embalaje preferida y de larga data por los fabricantes mundiales de bebidas, debido a la reducción de los costos de fabricación, durabilidad y logística, la transición hacia embalajes sostenibles ha llevado a estos fabricantes de embalajes y empresas embotelladoras a comprometerse y comprometerse con el uso de Materiales más nuevos para el mismo en la región.

- Por ejemplo, Coca-Cola compartió su compromiso de reciclar tantas botellas de plástico como utilice para 2030. Para lo mismo, la compañía se ha asociado con ONG a nivel mundial para ayudar a mejorar la recolección. Luego, a partir de enero de 2020, Nestlé comprometió 2.100 millones de dólares para el uso de envases de plástico reciclado.

- En lo que respecta a los proveedores, se ha observado que el aumento de las capacidades en los sectores de metal, vidrio y rPET complementa la creciente demanda de los fabricantes de bebidas. Por ejemplo, a partir de febrero de 2020, se espera que Ball Corporation expanda United States Metal Can para aumentar la producción para 2021. Sus latas de bebidas especiales comenzarían a operar en Arizona y el noreste de EE. UU., en línea con su compromiso anterior de agregar al menos 8 mil millones. unidades de capacidad para finales de 2021.

Tendencias del mercado de envases de bebidas en América del Norte

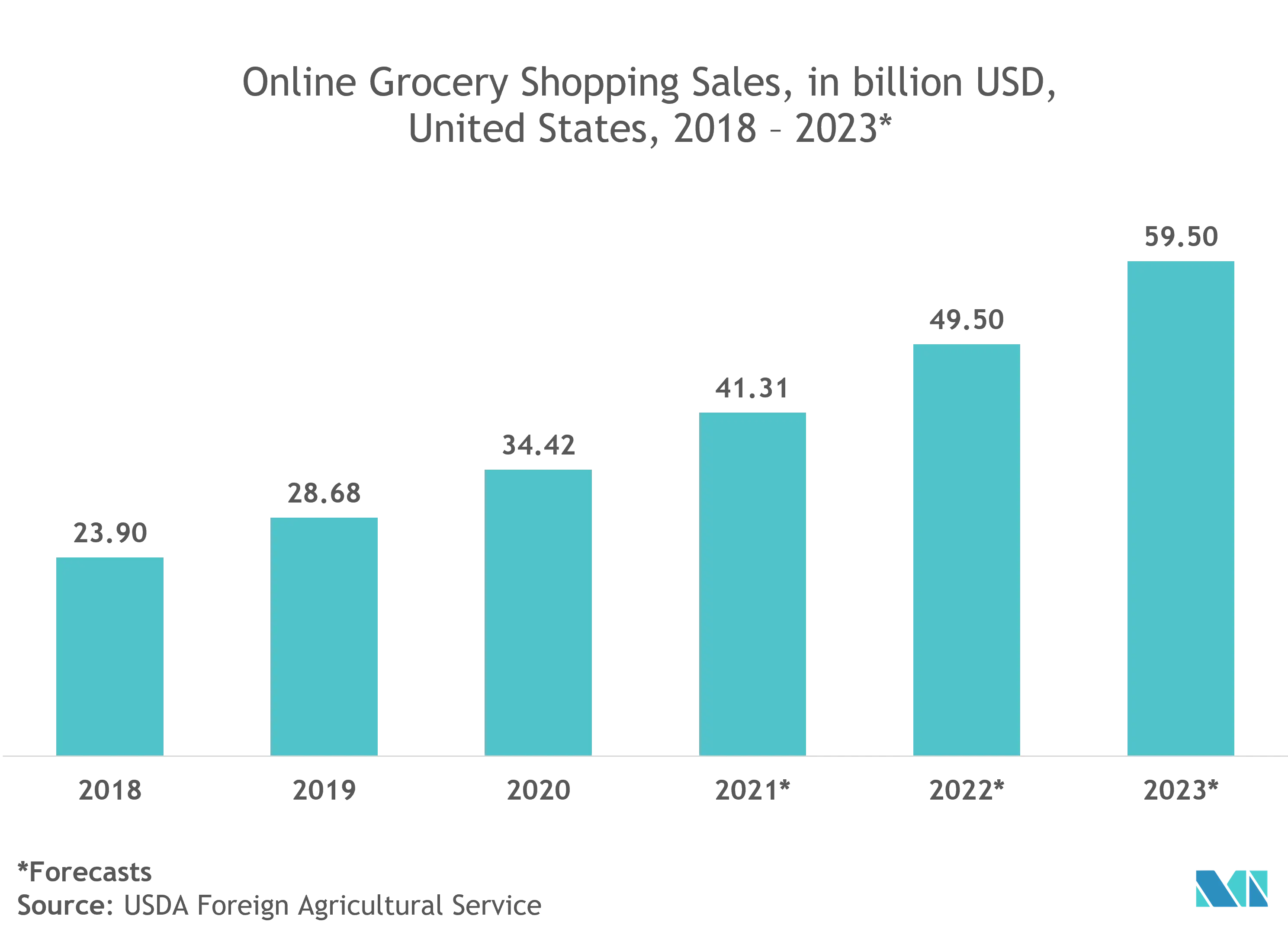

Se espera que el comercio electrónico impulse la cuota de mercado

- Se espera que la importante participación aportada por el comercio electrónico tenga un impacto positivo en el mercado, ya que muchas empresas aún no han optimizado el embalaje para el comercio electrónico y el embalaje excesivo es común al enviar productos desde un centro de distribución al consumidor. Debido a que los envíos generalmente se dividen en paquetes individuales para su entrega, esto genera desperdicio adicional, consumo de energía y contaminación debido a la creciente complejidad de esta cadena minorista.

- Además, los envases de bebidas ofrecen características de rendimiento, como materiales impermeables y livianos y mejores beneficios de peso dimensional, que son atractivos para los proveedores de comercio electrónico de la región.

- Como informa Business Insider, el comercio electrónico está impulsando virtualmente el crecimiento del comercio minorista y su influencia en los envases de bebidas puede desarrollarse en la región. La industria minorista en los EE. UU. es altamente competitiva debido a los minoristas de alimentos establecidos como Walmart, Kroger y Albertsons. impulsando así el crecimiento del mercado del país.

- Además, con sede en los Estados Unidos, Walmart es el minorista más grande del mundo y el más grande. Cinco de las 10 empresas minoristas más grandes del mundo tienen su sede en los Estados Unidos, lo que convierte al país en la principal industria minorista.

- Además, la demanda de productos de envasado de bebidas generalmente está impulsada por los clientes millennials de la región, ya que tienen una ardiente preferencia por las bebidas individuales y para llevar. Estos productos generalmente están diseñados para ser portátiles, duraderos y livianos; El embalaje flexible se erige como una opción famosa para envasar este tipo de productos.

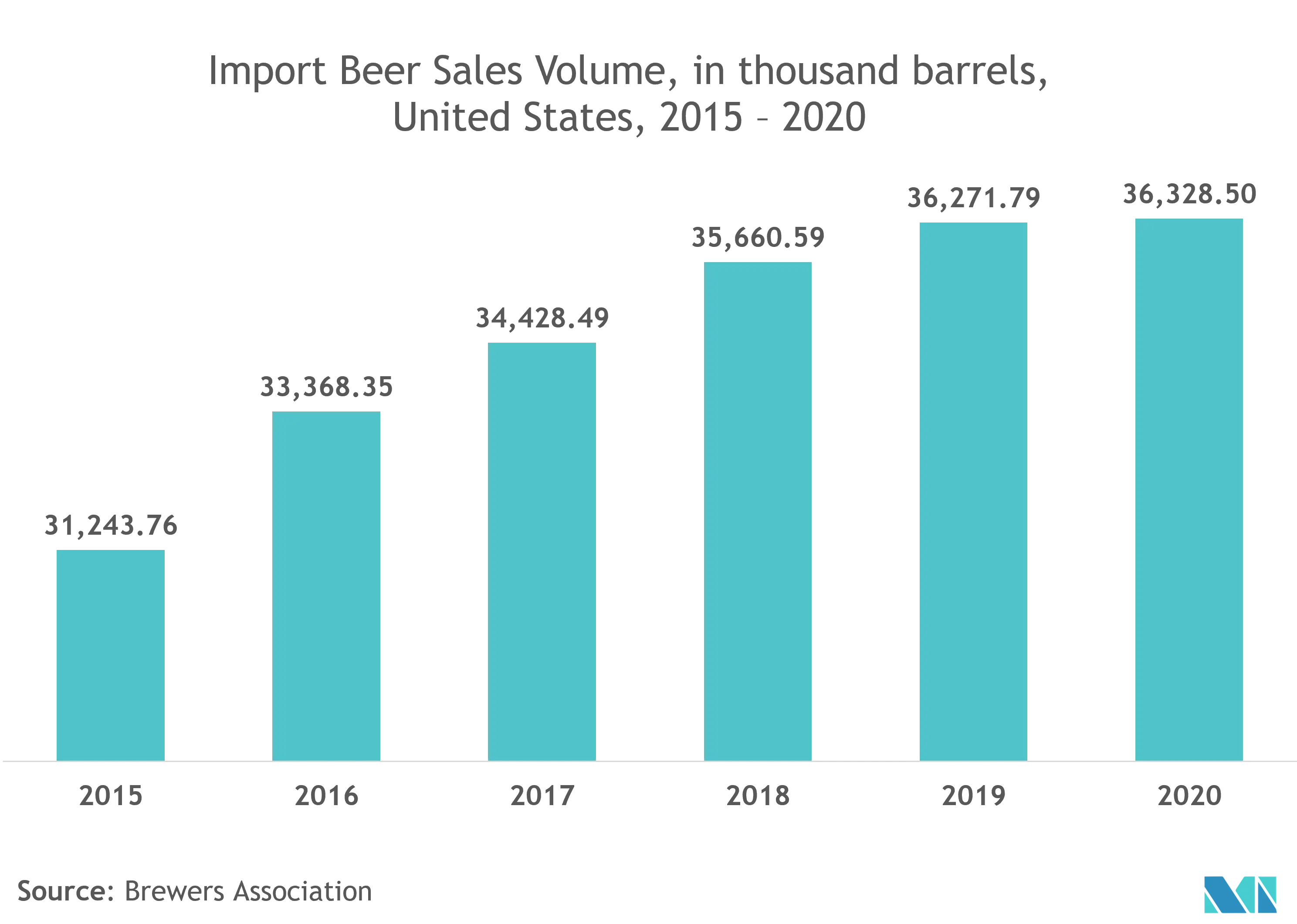

Las bebidas alcohólicas representan la mayor cuota de mercado

- La categorización de bebidas alcohólicas incluye vino, cerveza, licores, etc., envasadas en formatos como botellas, barriles, cartones y latas, por nombrar algunos. En lo que respecta a las bebidas alcohólicas, se ha observado una transición significativa en la industria del vino en cuanto al formato de los envases, ya que el consumo mundial de vino tranquilo se ha ido desacelerando. Esto ha llevado a las bodegas con sede en Estados Unidos a impulsar innovaciones en envases para reducir costos y atraer a los consumidores más jóvenes.

- Por lo tanto, la portabilidad y la conveniencia se convirtieron en importantes impulsores de la innovación en los envases de vino, lo que llevó a Bota Box y Black Box a aprovechar envases alternativos, como los tetra packs y los vinos y cartones bag-in-box. Según el Informe sobre el estado de la industria del vino 2020 de Silicon Valley Bank, el vino enlatado en el país registró un crecimiento del 80% en 2019, a pesar del 0,5% como participación general.

- Además, se ha observado que las latas aumentan su huella en otras opciones alcohólicas de porción única. En este caso, las economías de tamaños más pequeños siguen siendo las mismas para las latas de formato de vidrio de 375 y 500 mililitros. Por ejemplo, las botellas y latas de tamaño pequeño, como de 100 a 200 mililitros, contienen el 90% del volumen de cerveza a nivel mundial.

- Los envases de cerveza, por el contrario, son muy diversos. La preferencia por el tipo de formato de embalaje ha sido impulsada por diferentes regiones donde las leyes, regulaciones, gustos, cultura y otros factores locales influyen en el panorama del embalaje.

- Además, con el brote de COVID-19 y el aumento de la demanda de bebidas alcohólicas en todo Estados Unidos, varios envasadores han informado que se están quedando sin existencias. Por ejemplo, las ventas de cerveza de barril dejaron de fluir en los Estados Unidos debido a los cierres en las instalaciones provocados por los esfuerzos a raíz de la nueva enfermedad por coronavirus COVID-19. Por lo tanto, los cerveceros artesanales aliados recurrieron a las 32 oz. Latas llenas y selladas a pedido para vender la cerveza sobrante en barriles antes de la oxidación. Esto ha llevado a una mayor demanda de envases en comparación con la producción actual. En medio de los escenarios de bloqueo, los propios fabricantes de envases han informado de su operatividad con una fuerza laboral reducida, lo que crea un desafío impulsado por la oferta.

Descripción general de la industria de envases de bebidas de América del Norte

El mercado de envases de bebidas de América del Norte es moderadamente competitivo con pocos participantes dominantes y pocos nuevos. Las empresas siguen innovando y estableciendo asociaciones estratégicas para conservar su participación de mercado.

- Abril de 2021 Amcor Ltd se complace en anunciar una inversión estratégica en ePac Flexible Packaging, un segmento de impresión digital de tiradas cortas y alta calidad para envases flexibles. La inversión oscilará entre 10 y 15 millones de dólares, incluida una participación minoritaria en ePac Holdings LLC y financiación para uno o más sitios de franquicia de ePac.

- Noviembre de 2020 Transcontinental Inc. lanzó Intergritite, una película retráctil de intercalación reciclada posconsumo (PCR) al 30 %. La nueva película de embalaje es aplicable a los envoltorios impresos de Sparkling Water que aparecen en determinados estantes de las tiendas Sam's y BJ's Club en países como Ohio, Virginia, Maryland, West Virginia, Indiana, Carolina del Sur, Carolina del Norte, Arkansas, Tennessee, Kentucky, Mississippi y Delaware.

Líderes del mercado de envases de bebidas de América del Norte

-

Amcor Limited

-

Tetra Laval International S.A.

-

Crown Holdings, Inc.

-

Alcoa Inc.

-

Mondi PLC

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de envases de bebidas de América del Norte

- Junio de 2021 Crown Holdings, Inc. se expandió desde la pestaña funcional, la primera bebida de fácil apertura, para incluir opciones que ofrecen una fuente de estilo adicional. Por ejemplo, las pestañas de colores brillantes pueden crear una apariencia llamativa y reforzar la identidad de la marca desde todos los ángulos. Por el contrario, las pestañas recortadas o grabadas con láser pueden resaltar los logotipos o imágenes de la marca y dar una sensación premium a los productos. Estos toques sutiles pero reflexivos demuestran la atención al detalle y la calidad como valores fundamentales de la marca.

- Abril de 2021 La empresa norteamericana de alimentos y bebidas Lassonde ha lanzado botellas fabricadas con un 25 % de resina de tereftalato de polietileno (rPET) reciclada de calidad alimentaria posconsumo. Las botellas se utilizarán para todas las marcas de jugo de la empresa disponibles en paquetes de 300 ml en Canadá.

Informe del mercado de envases de bebidas de América del Norte índice

1. INTRODUCCIÓN

1.1 Supuestos de estudio y definición de mercado

1.2 Alcance del mercado

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. PERSPECTIVAS DEL MERCADO

4.1 Visión general del mercado

4.2 Atractivo de la industria: análisis de las cinco fuerzas de Porter

4.2.1 El poder de negociacion de los proveedores

4.2.2 Poder de negociación de los consumidores

4.2.3 Amenaza de nuevos participantes

4.2.4 Amenaza de productos sustitutos

4.2.5 Rivalidad competitiva dentro de la industria

4.3 Regulaciones clave y consideraciones ambientales

4.4 Análisis de la cadena de valor de la industria

4.5 Impacto del Covid-19 en el mercado

5. DINÁMICA DEL MERCADO

5.1 Indicadores de mercado

5.1.1 Creciente industria del comercio electrónico

5.2 Restricciones del mercado

5.2.1 Preocupaciones medioambientales contra el plástico

6. SEGMENTACIÓN DE MERCADO

6.1 Por materiales

6.1.1 Vaso

6.1.2 El plastico

6.1.3 Cartón

6.1.4 Metal

6.2 Por tipo de producto

6.2.1 latas

6.2.2 botellas

6.2.3 Bolsas

6.2.4 cajas de cartón

6.2.5 Otros tipos de productos

6.3 Por tipo de aplicación

6.3.1 Refrescos carbonatados y bebidas de frutas

6.3.2 Alcohólico (cerveza, vino y licores destilados)

6.3.3 Agua embotellada

6.3.4 Leche

6.3.5 Bebidas energéticas y deportivas

6.3.6 Otras aplicaciones

6.4 Por país

6.4.1 Estados Unidos

6.4.2 Canada

7. PANORAMA COMPETITIVO

7.1 Perfiles de empresa

7.1.1 Amcor Limited

7.1.2 Mondi Group

7.1.3 Tetra Laval International S.A.

7.1.4 Crown Holdings, Inc.

7.1.5 Alcoa Inc.

7.1.6 Berry Global Inc.

7.1.7 Saint Gobain S.A.

7.1.8 Reynolds Group Holdings Limited

7.1.9 Rexam PLC

7.1.10 Owens Illinois Inc.

7.1.11 Graham Packaging Company

7.1.12 Westrock Company

7.1.13 Ball Corporation

8. PERSPECTIVA DEL MERCADO

Segmentación de la industria de envases de bebidas de América del Norte

Los fabricantes de bebidas se centran en ofrecer un mejor producto con envases que sean fáciles de manipular, ecológicos y que mantengan el producto fresco durante mucho tiempo. La innovación en envases se está convirtiendo en una norma para las empresas de bebidas con envases más pequeños, tipos de envases situacionales y envases múltiples. Se envasan diferentes tipos de productos dependiendo de las bebidas utilizando diversos materiales de la región. Además, para llegar a las proyecciones generales del mercado, el estudio analiza el impacto de COVID-19 y el escenario de inversión y otros factores macroeconómicos.

| Por materiales | ||

| ||

| ||

| ||

|

| Por tipo de producto | ||

| ||

| ||

| ||

| ||

|

| Por tipo de aplicación | ||

| ||

| ||

| ||

| ||

| ||

|

| Por país | ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de envases de bebidas en América del Norte

¿Cuál es el tamaño actual del mercado de Envases de bebidas de América del Norte?

Se proyecta que el mercado de envases de bebidas de América del Norte registrará una tasa compuesta anual del 5,30% durante el período previsto (2024-2029).

¿Quiénes son los actores clave en el mercado de envases de bebidas de América del Norte?

Amcor Limited, Tetra Laval International S.A., Crown Holdings, Inc., Alcoa Inc., Mondi PLC son las principales empresas que operan en el mercado de envases de bebidas de América del Norte.

¿Qué años cubre este mercado de Envases de bebidas de América del Norte?

El informe cubre el tamaño histórico del mercado de Envases de bebidas de América del Norte durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Envases de bebidas de América del Norte para los años 2024, 2025, 2026, 2027, 2028 y 2029..

Informe de la industria de envases de bebidas de América del Norte

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de envases de bebidas de América del Norte en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Envases de bebidas de América del Norte incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.