Análisis del mercado de aviación de América del Norte

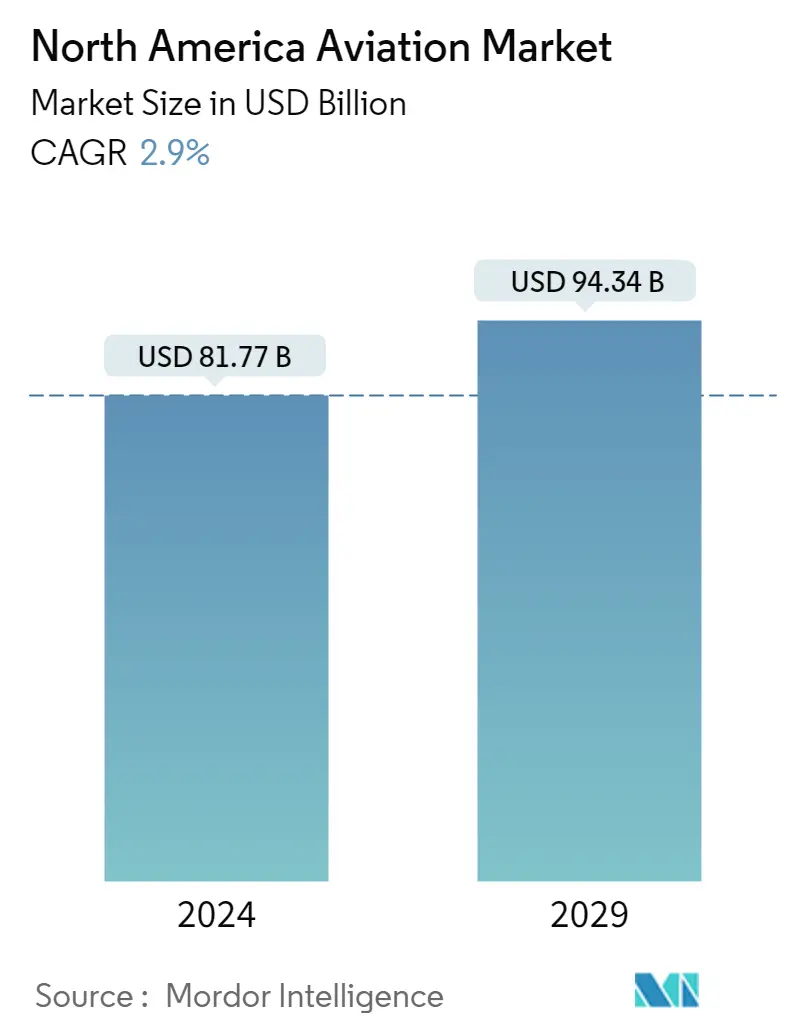

El tamaño del mercado de aviación de América del Norte se estima en 81,77 mil millones de dólares en 2024, y se espera que alcance los 94,34 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 2,9% durante el período previsto (2024-2029).

- El mercado de aviación de América del Norte se vio afectado negativamente por la pandemia de COVID-19, lo que resultó en una disminución significativa en el tráfico aéreo de pasajeros y una reducción en las operaciones de aviones comerciales debido a las estrictas regulaciones gubernamentales implementadas por Estados Unidos y Canadá para contener la propagación del virus.. Sin embargo, después de la pandemia, la región está experimentando un crecimiento a medida que aumenta la demanda de operaciones de aviación, lo que resulta en un mayor tráfico aéreo de pasajeros y una expansión general del mercado durante el período previsto.

- La presencia de múltiples fabricantes de equipos originales (OEM) de aeronaves ha llevado a la maduración de la industria de la aviación en la región de América del Norte. Además, el sector de defensa se ha beneficiado enormemente de las inversiones gubernamentales en capacidades avanzadas de investigación y desarrollo para aviones de combate y helicópteros. La adquisición de aviones de combate avanzados, helicópteros y aviones de transporte y entrenamiento de actores regionales también ha contribuido significativamente al crecimiento del mercado.

- Además, se espera que el crecimiento del mercado de la aviación general en América del Norte se vea respaldado por el creciente enfoque en mejorar la infraestructura aeroportuaria privada, junto con cambios regulatorios favorables durante el período previsto.

Tendencias del mercado de aviación de América del Norte

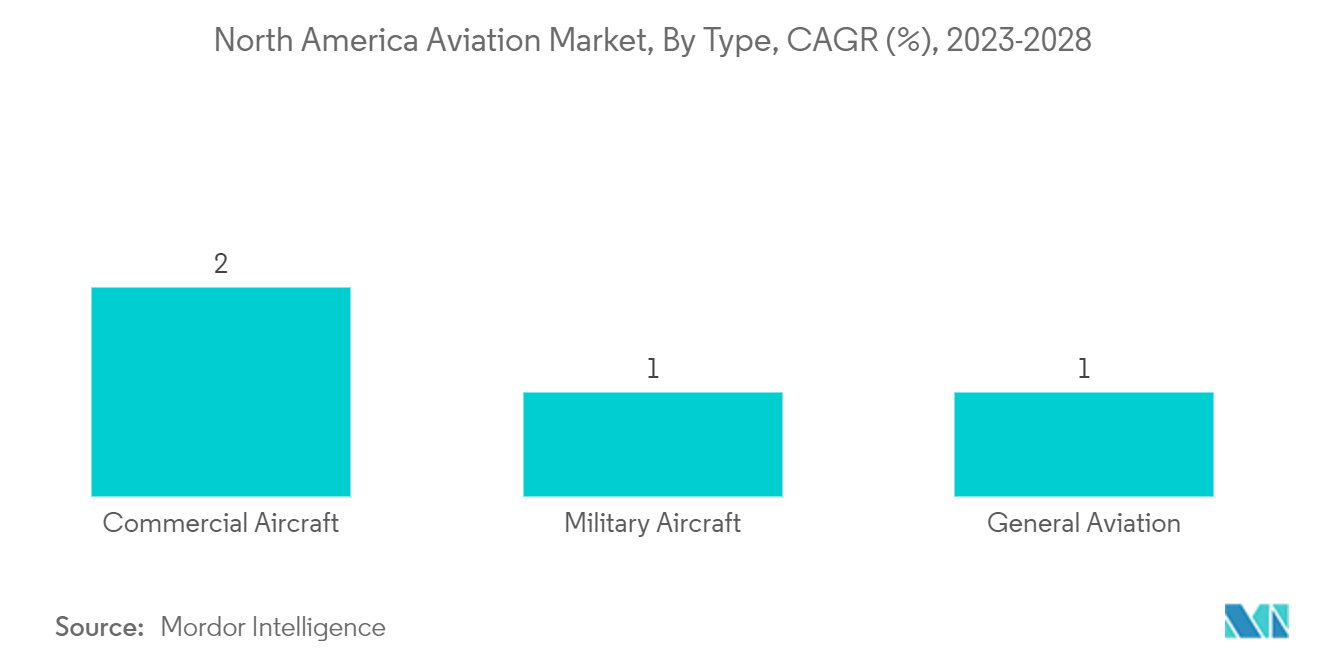

Por tipo, se espera que el segmento de aviones comerciales experimente un aumento significativo durante el período de pronóstico

- Se espera que el segmento de aviones comerciales experimente un crecimiento significativo durante el período previsto, impulsado principalmente por la demanda de aviones de fuselaje estrecho debido al creciente número de pasajeros nacionales en América del Norte. La Asociación de Transporte Aéreo Internacional (IATA) predice que las aerolíneas norteamericanas superarán a otras regiones, respaldadas por la rápida recuperación del mercado interno de los Estados Unidos.

- Los datos de la Oficina de Estadísticas de Transporte (BTS) mostraron que las aerolíneas de Estados Unidos transportaron 674 millones de pasajeros en 2021, un aumento del 82,5% respecto al año anterior. La apertura del mercado estadounidense a los viajeros vacunados también ha contribuido a la recuperación de los mercados internacionales.

- El tráfico de pasajeros se está recuperando gradualmente del impacto de la pandemia y se proyecta que alcance niveles prepandemia para fines de 2023. La Asociación de Transporte Aéreo Internacional (IATA) informó que a diciembre de 2021 había 231 aviones de fuselaje estrecho y 41 de fuselaje ancho. entregas en la región y 361 aviones de fuselaje estrecho y 52 de fuselaje ancho entregados en 2022. Las aerolíneas de la región se han reestructurado e implementado estrategias sólidas y tienen pedidos de varios cientos de aviones programados para entrega durante el período de pronóstico. Las principales aerolíneas como American Airlines, Delta Air Lines y United Airlines tienen previstas entregas de aviones a gran escala para 2023, mientras que las compañías de carga como Air Canada están ampliando y modernizando agresivamente sus flotas.

- En general, se espera que estos acontecimientos impulsen el crecimiento en el mercado de aviones comerciales durante el período previsto.

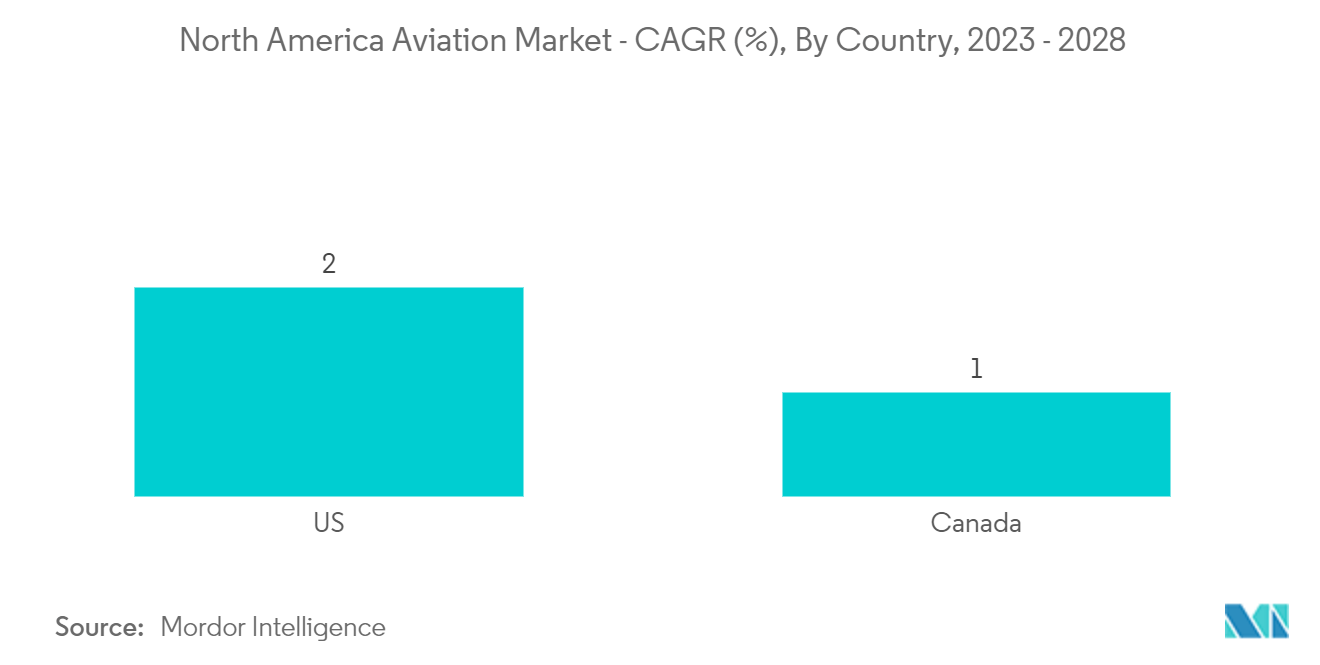

Se espera que Estados Unidos sea testigo de un crecimiento significativo durante el período de pronóstico

- Se espera que Estados Unidos sea testigo de un crecimiento significativo durante el período previsto, ya que es uno de los mercados de aviación más grandes del mundo. Según datos de la Oficina de Estadísticas de Transporte, las aerolíneas de Estados Unidos transportaron 674 millones de pasajeros en 2021, un aumento del 82,5% con respecto a 2020, cuando se transportaron 369 millones de pasajeros. Sin embargo, el tráfico total de pasajeros en 2021 fue un 27,3% menor que en 2019.

- Para satisfacer la creciente demanda de pasajeros aéreos, varias compañías aéreas de Estados Unidos están actualizando y modificando sus flotas y adquiriendo aviones con capacidades avanzadas. Por ejemplo, en febrero de 2022, American Airlines anunció que había encargado 30 nuevos aviones 737 Max 8 a Boeing. Esto indica la creciente demanda de aviones comerciales, que se espera que contribuya al crecimiento del mercado de la aviación en el país.

- Aparte de la aviación comercial, Estados Unidos tiene el mayor gasto en fuerzas armadas. Según el Instituto Internacional de Investigación para la Paz de Estocolmo (SIPRI), el gasto militar de Estados Unidos aumentó casi un 2,9% en 2021 hasta alcanzar los 801.000 millones de dólares, lo que lo convierte en el país con mayor gasto en defensa del mundo, representando el 38% del gasto global. En el sector de defensa, se espera que Estados Unidos genere un crecimiento constante durante la próxima década, ya que planea reemplazar sus viejos aviones de combate con modelos avanzados. El Cuerpo de Marines de los Estados Unidos también planea adquirir alrededor de 340 modelos F-35B y 80 modelos F-35C para reemplazar el AV-8B Harrier II y los viejos aviones F/A-18 Hornet.

- La aparición de la pandemia de COVID-19 aumentó la demanda de aviación ejecutiva. Aunque la actividad aérea general disminuyó en 2020, la actividad aérea de negocios comenzó a recuperarse a partir de mayo de 2020 y aumentó significativamente en 2021 tras la flexibilización de las restricciones sociales. La utilización de aviones de negocios en Estados Unidos aumentó un 42% en 2021 en comparación con 2020. Además, los servicios chárter están ampliando sus destinos desde Estados Unidos y ofreciendo vuelos a precios competitivos para atraer pasajeros durante la pandemia.

- En resumen, se espera que tales avances conduzcan a un crecimiento en el mercado durante el período de pronóstico.

Descripción general de la industria de la aviación de América del Norte

El mercado de la aviación de América del Norte alberga muchos actores importantes, incluidos The Boeing Company, Airbus SE, Lockheed Martin Corporation, General Dynamics Corporation y Textron Inc., entre otros. La presencia de estos gigantes de la fabricación de aviones hace que el mercado sea muy competitivo. Además, la mayor parte de la fabricación de aviones del mundo se concentra en esta región, lo que la convierte en un centro para proveedores aeroespaciales globales con instalaciones de fabricación, ventas y soporte.

Para mantener su dominio en el mercado de la aviación de la región, los actores establecidos adoptan varias estrategias de crecimiento, como la adopción de métodos innovadores, el aumento de la oferta de productos y servicios, una fuerza laboral eficiente, adquisiciones estratégicas de actores de la cadena de suministro, fusiones, acceso a nuevos mercados y precios competitivos. La colaboración y la asociación también son estrategias de crecimiento esenciales adoptadas por los fabricantes aeroespaciales norteamericanos. Muchos de ellos colaboran con empresas con sede en otras partes del mundo para compartir experiencia y conocimientos técnicos para desarrollar tecnologías y productos innovadores.

Por ejemplo, Boeing y Lockheed Martin se han asociado con Bell para desarrollar aviones de rotor basculante a lo largo de los años. Se espera que estas colaboraciones impulsen el crecimiento de los actores del mercado.

Líderes del mercado de aviación de América del Norte

-

The Boeing Company

-

Airbus SE

-

Lockheed Martin Corporation

-

General Dynamics Corporation

-

Textron Inc

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de la aviación de América del Norte

Noviembre de 2022 La Fuerza Aérea de los Estados Unidos anunció que estaban en camino de revelar su último avión furtivo, el B-21 Raider, desarrollado por Northrop Grumman. El B-21 Raider sustituirá a los aviones furtivos B-1 y B-2 existentes y se espera que esté operativo a principios de 2023. El coste por avión se estima en 2.000 millones de dólares.

Abril de 2022 Exclusive Jets, LLC (que opera como flyExclusive) recibió un pedido de cinco aviones ligeros Cessna CJ3+ con la opción de comprar 25 aviones adicionales. La entrega de los cinco aviones iniciales está prevista para 2023, mientras que está previsto que la opción de compra de aviones adicionales se extienda hasta 2025.

Febrero de 2022 American Airlines, con sede en Estados Unidos, anunció la compra de 30 nuevos aviones 737 Max 8 de Boeing. La aerolínea ya tiene pedidos para 57 de los aviones 737 Max 8, y se espera que se entreguen hasta 2025. Está previsto que American Airlines reciba 15 de los nuevos aviones en 2023, y los otros 15 se entregarán en 2024.

Segmentación de la industria de la aviación de América del Norte

El mercado de la aviación de América del Norte abarca las ventas de aviones y helicópteros en los sectores de la aviación comercial, militar y general. El mercado ofrece una visión general del tráfico aéreo de pasajeros, pedidos y entregas de aviones, análisis del gasto en defensa, la introducción de nuevas rutas e inversiones de los países en el sector de la aviación en la región.

El mercado de la aviación norteamericano se ha segmentado por tipo y geografía. Por tipo, el mercado se ha segmentado en aviones comerciales (aviones de pasajeros y aviones de carga), aviones militares (aviones de combate y no de combate) y aviación general (helicópteros, aviones de ala fija de pistón, aviones turbohélice y aviones de negocios).. Por geografía, el mercado se ha segmentado en Estados Unidos y Canadá.

Los tamaños de mercado y las previsiones se proporcionan en términos de valor (millones de dólares) para todos los segmentos anteriores.

| Avión comercial | Aviones de pasajeros |

| Aviones de carga | |

| Aeronave militar | Aeronave de combate |

| Aviones no de combate | |

| Aviación general | Helicóptero |

| Aviones de ala fija de pistón | |

| Aviones turbohélice | |

| Jet de negocios |

| Estados Unidos |

| Canada |

| Tipo | Avión comercial | Aviones de pasajeros |

| Aviones de carga | ||

| Aeronave militar | Aeronave de combate | |

| Aviones no de combate | ||

| Aviación general | Helicóptero | |

| Aviones de ala fija de pistón | ||

| Aviones turbohélice | ||

| Jet de negocios | ||

| Geografía | Estados Unidos | |

| Canada | ||

Preguntas frecuentes sobre investigación de mercado de aviación en América del Norte

¿Qué tamaño tiene el mercado de la aviación de América del Norte?

Se espera que el tamaño del mercado de aviación de América del Norte alcance los 81,77 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 2,9% hasta alcanzar los 94,34 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de aviación de América del Norte?

En 2024, se espera que el tamaño del mercado de aviación de América del Norte alcance los 81,77 mil millones de dólares.

¿Quiénes son los actores clave en el mercado de aviación de América del Norte?

The Boeing Company, Airbus SE, Lockheed Martin Corporation, General Dynamics Corporation, Textron Inc son las principales empresas que operan en el mercado de la aviación de América del Norte.

¿Qué años cubre este mercado de aviación de América del Norte y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de la aviación de América del Norte se estimó en 79,47 mil millones de dólares. El informe cubre el tamaño histórico del mercado del mercado de aviación de América del Norte durante años:. El informe también pronostica el tamaño del mercado de aviación de América del Norte para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de la aviación de América del Norte

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de la aviación de América del Norte en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de la aviación norteamericana incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.