Tamaño del mercado de aceites para motores automotrices de América del Norte

|

|

Período de Estudio | 2015 - 2026 |

|

|

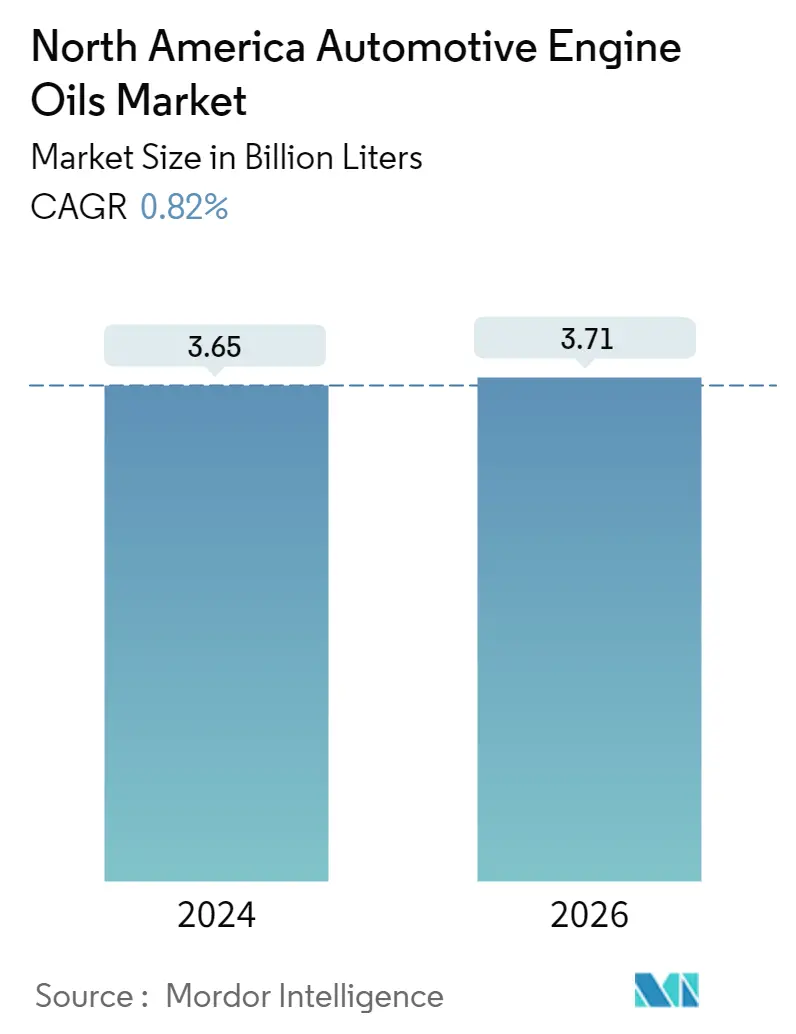

Volumen del Mercado (2024) | 2.80 Mil millones de litros |

|

|

Volumen del Mercado (2026) | 2.74 Mil millones de litros |

|

|

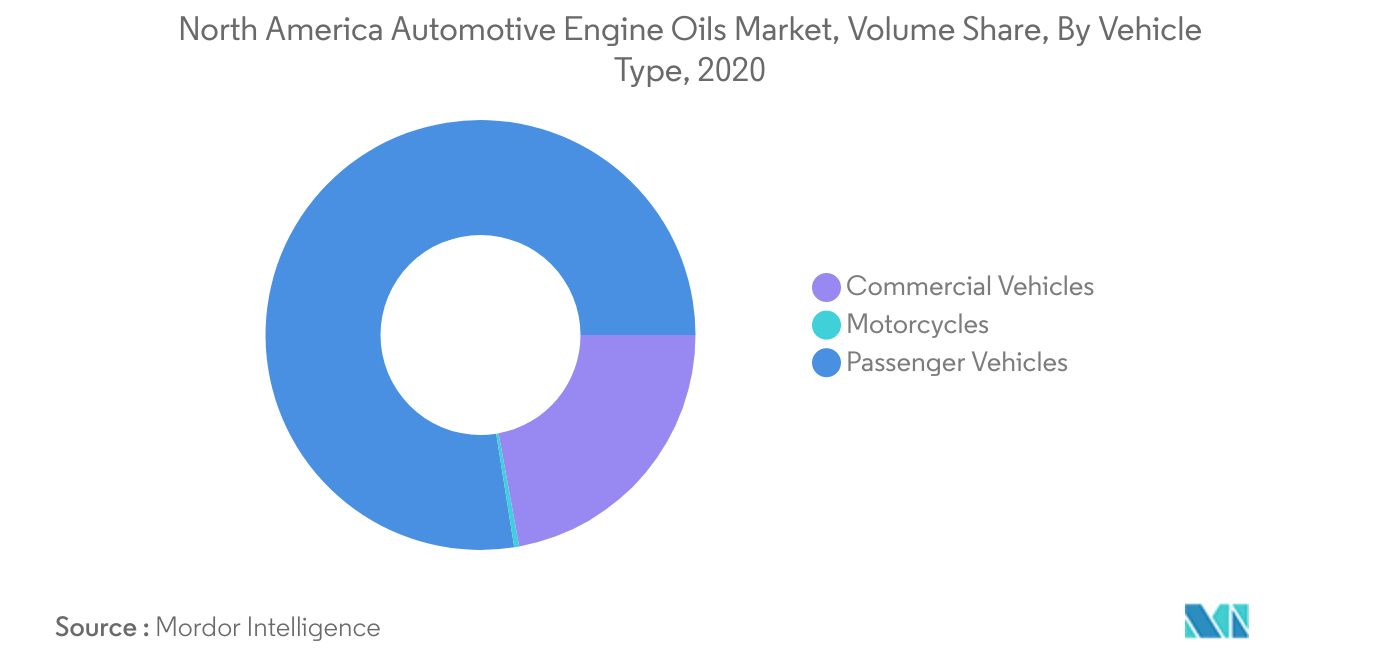

Mayor participación por tipo de vehículo | Vehículo de pasajeros |

|

|

CAGR (2024 - 2026) | 0.82 % |

|

|

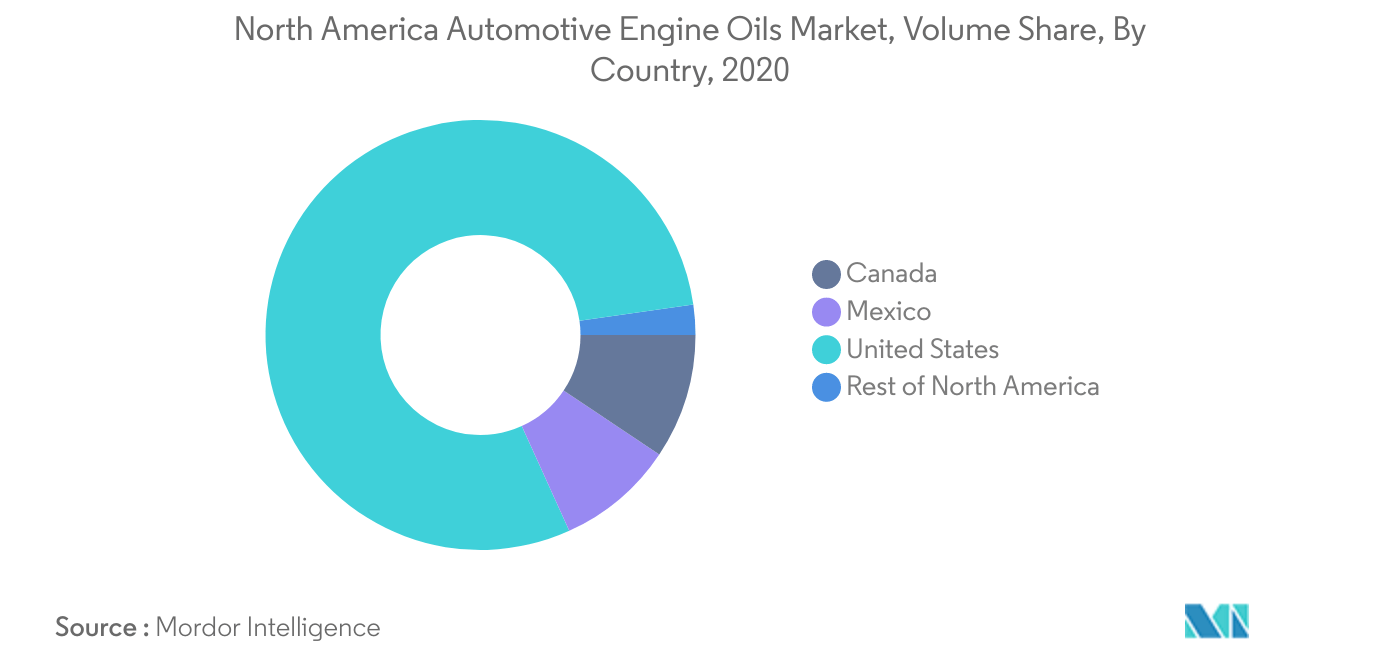

Mayor participación por país | Estados Unidos |

|

|

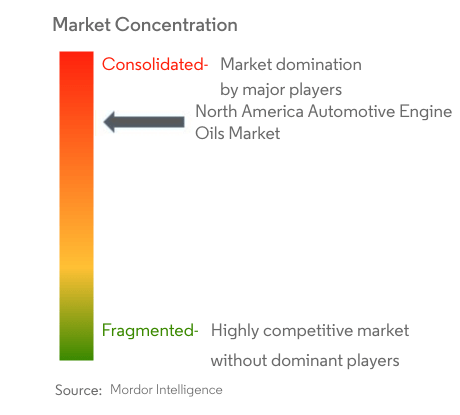

Concentración del Mercado | Alto |

Jugadores principales |

||

|

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de aceites para motores automotrices de América del Norte

El tamaño del mercado de aceites para motores automotrices de América del Norte se estima en 3,65 mil millones de litros en 2024, y se espera que alcance los 3,71 mil millones de litros en 2026, creciendo a una tasa compuesta anual del 0,82% durante el período previsto (2024-2026).

- Segmento más grande por tipo de vehículo vehículos de pasajeros la gran proporción de la población de vehículos de pasajeros en América del Norte se atribuye al mayor consumo de aceite de motor en el sector de vehículos de pasajeros de la región.

- Segmento más rápido por tipo de vehículo vehículos de pasajeros a medida que las medidas de distanciamiento social se están relajando lentamente, es probable que el uso de automóviles, junto con sus requisitos de mantenimiento preventivo, crezca significativamente.

- El mercado nacional más grande Estados Unidos Estados Unidos es uno de los mercados automotrices más grandes del mundo y uno de los principales consumidores de aceite para motores de automóviles en América del Norte, debido a su mayor población de vehículos.

- Mercado nacional de más rápido crecimiento Estados Unidos Se prevé que la recuperación del uso de grandes flotas de vehículos y la creciente producción para los mercados nacionales y de exportación impulsen el consumo de lubricantes.

Segmento más grande por tipo de vehículo vehículos de pasajeros

- Durante 2015-2020, América del Norte registró una tendencia fluctuante en el consumo de aceites de motor, registrando así una tasa compuesta anual negativa del 3,65%.

- La mayoría de los aceites de motor utilizados en la región cumplen con los últimos estándares establecidos por el Comité Asesor Internacional de Especificaciones de Lubricantes (ILSAC) y el Instituto Americano del Petróleo (API). Aunque estos grados sintéticos tienen mayores márgenes de beneficio por galón, también admiten intervalos de drenaje más altos. Por lo tanto, la mayor penetración de los aceites de motor sintéticos limitó el crecimiento del volumen del producto durante 2015-2020.

- Después del brote de COVID-19, los requisitos de cambio de aceite de motor de los vehículos disminuyeron aún más. A medida que el uso del parque automotor existente aumenta gradualmente, es probable que el consumo de volumen de aceite de motor se recupere a una tasa del 2,19% durante el período previsto.

País más grande Estados Unidos

- Durante 2015-2020, América del Norte registró una tendencia fluctuante en el consumo de aceites de motor, registrando así una tasa compuesta anual negativa del 3,65%.

- La mayoría de los aceites de motor utilizados en la región cumplen con los últimos estándares establecidos por el Comité Asesor Internacional de Especificaciones de Lubricantes (ILSAC) y el Instituto Americano del Petróleo (API). Aunque estos grados sintéticos tienen mayores márgenes de beneficio por galón, también admiten intervalos de drenaje más altos. Por lo tanto, la mayor penetración de los aceites de motor sintéticos limitó el crecimiento del volumen de aceites de motor durante 2015-2020.

- Después del brote de COVID-19, los requisitos de cambio de aceite de motor de los vehículos disminuyeron aún más. A medida que el uso del parque automotor existente aumenta gradualmente, es probable que el volumen de consumo de aceite de motor se recupere a una tasa del 2,19% durante el período previsto.

Descripción general de la industria de aceites para motores automotrices de América del Norte

El mercado de aceites para motores automotrices de América del Norte está bastante consolidado, con las cinco principales empresas ocupando el 67,64%. Los principales actores de este mercado son BP PLC (Castrol), Chevron Corporation, ExxonMobil Corporation, Royal Dutch Shell Plc y Valvoline Inc. (ordenados alfabéticamente).

Líderes del mercado de aceites para motores automotrices de América del Norte

BP PLC (Castrol)

Chevron Corporation

ExxonMobil Corporation

Royal Dutch Shell Plc

Valvoline Inc.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de aceites para motores automotrices de América del Norte

- Enero de 2022 a partir del 1 de abril, ExxonMobil Corporation se organizó en tres líneas de negocios ExxonMobil Upstream Company, ExxonMobil Product Solutions y ExxonMobil Low Carbon Solutions.

- Octubre de 2021 Valvoline y Cummins ampliaron su antiguo acuerdo de colaboración tecnológica y de marketing por otros cinco años. Cummins respaldará y promoverá el aceite de motor Premium Blue de Valvoline para sus motores y generadores diésel de servicio pesado y distribuirá los productos Valvoline a través de sus redes de distribución global.

- Julio de 2021 Mighty Distributing System (Mighty Auto Parts), pionero en bienes y servicios del mercado de repuestos para automóviles, anunció una nueva relación con Total Specialties USA. Se centraría en las subgamas Quartz Ineo y Quartz 9000, orientadas a automóviles ligeros y que cumplirían los criterios más estrictos de los OEM europeos.

Informe del mercado de aceites para motores automotrices de América del Norte índice

1. Resumen ejecutivo y hallazgos clave

2. Introducción

- 2.1 Supuestos de estudio y definición de mercado

- 2.2 Alcance del estudio

- 2.3 Metodología de investigación

3. Tendencias clave de la industria

- 3.1 Tendencias de la industria automotriz

- 3.2 Marco normativo

- 3.3 Análisis de la cadena de valor y del canal de distribución

4. Segmentación de mercado

-

4.1 Por tipo de vehículo

- 4.1.1 Vehículos comerciales

- 4.1.2 Motulcicletas

- 4.1.3 Vehículo de pasajeros

- 4.2 Por grado de producto

-

4.3 Por país

- 4.3.1 Canada

- 4.3.2 México

- 4.3.3 Estados Unidos

- 4.3.4 Resto de América del Norte

5. Panorama competitivo

- 5.1 Movimientos estratégicos clave

- 5.2 Análisis de cuota de mercado

-

5.3 Perfiles de empresa

- 5.3.1 AMSOIL Inc.

- 5.3.2 BP PLC (Castrol)

- 5.3.3 Chevron Corporation

- 5.3.4 ExxonMobil Corporation

- 5.3.5 HollyFrontier (PetroCanada lubricants)

- 5.3.6 moto

- 5.3.7 Phillips 66 Lubricants

- 5.3.8 Royal Dutch Shell Plc

- 5.3.9 TotalEnergies

- 5.3.10 Valvoline Inc.

6. Apéndice

- 6.1 Apéndice-1 Referencias

- 6.2 Apéndice-2 Lista de tablas y figuras

7. Preguntas estratégicas clave para los directores ejecutivos de lubricantes

Segmentación de la industria de aceites para motores automotrices de América del Norte

| Vehículos comerciales |

| Motulcicletas |

| Vehículo de pasajeros |

| Canada |

| México |

| Estados Unidos |

| Resto de América del Norte |

| Por tipo de vehículo | Vehículos comerciales |

| Motulcicletas | |

| Vehículo de pasajeros | |

| Por país | Canada |

| México | |

| Estados Unidos | |

| Resto de América del Norte |

Definición de mercado

- Tipos de vehículos - Los vehículos de pasajeros, los vehículos comerciales y las motocicletas se consideran en el mercado de aceites para motores de automóviles.

- Tipos de productos - A los efectos de este estudio, se tienen en cuenta los aceites de motor.

- Recarga de servicio - La recarga de servicio/mantenimiento se considera al contabilizar el consumo de aceite del motor para cada tipo de vehículo en estudio.

- Llenado de fábrica - En el estudio se consideran los primeros repostajes de lubricante para vehículos de nueva producción.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1: Identificar Variables Clave: Las variables clave cuantificables (industria y externas) relacionadas con el segmento de producto específico y el país se seleccionan de un grupo de variables y factores relevantes en función de la investigación de escritorio y la revisión de la literatura; junto con las entradas primarias de expertos. Estas variables se confirman aún más a través de la modelización de regresión (si es necesario).

- Paso 2: Construir un Modelo de Mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con respecto a los números de mercado históricos disponibles. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3: Validar y Finalizar: En este paso importante, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4: Resultados de la Investigación: Informes Sindicalizados, Asignaciones de Consultoría Personalizada, Bases de Datos y Plataformas de Suscripción.