Tamaño del mercado de pantallas automotrices de América del Norte

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2019 - 2022 |

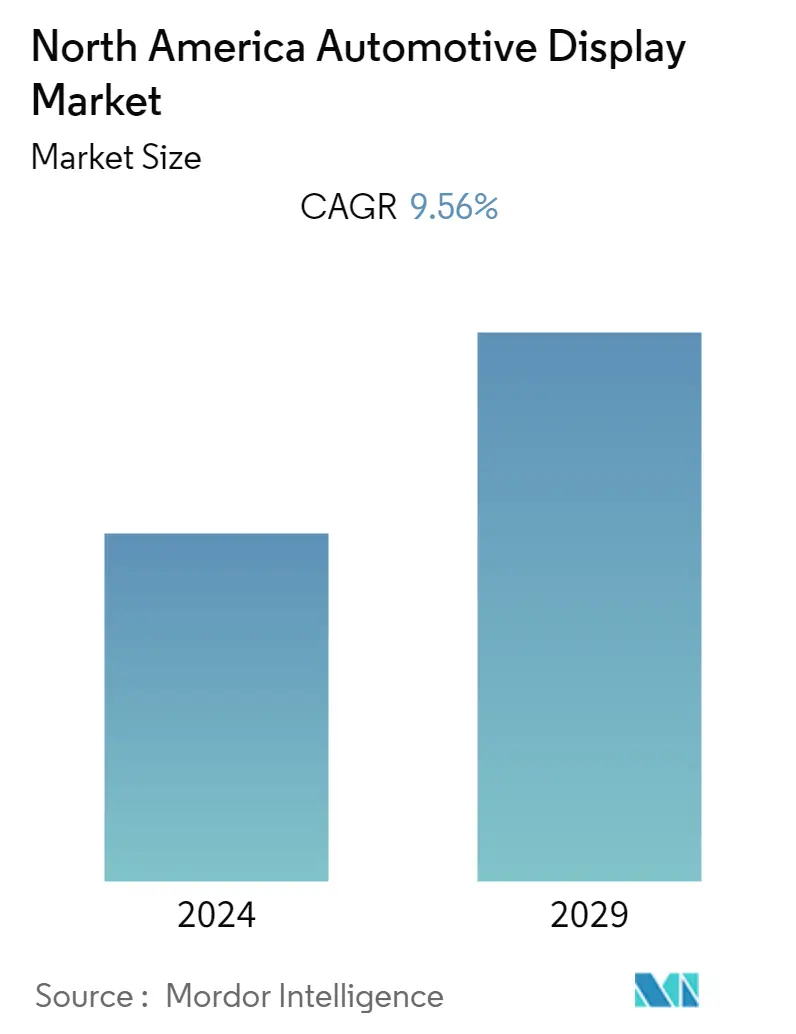

| CAGR | 9.56 % |

| Concentración del Mercado | Medio |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de pantallas automotrices de América del Norte

El mercado de pantallas automotrices de América del Norte se valoró en 4.969,10 millones de dólares en 2021 y se espera que alcance los 8593,8 millones de dólares, registrando una tasa compuesta anual de alrededor del 9,56% durante el período previsto, 2022-2027.

Aunque durante Covid-19, la demanda de exhibidores para automóviles experimentó una fuerte caída en medio de la reducción de las ventas y la producción de automóviles en los Estados Unidos y Canadá. Teniendo en cuenta el hecho de que la demanda de exhibiciones automotrices está profundamente vinculada con las ventas de automóviles, incluidos los vehículos comerciales y de pasajeros, América del Norte mostró una reducción en la demanda durante el Q121 al Q421. Aunque después del Q421, la demanda de automóviles se reanudó a nivel mundial y las casas de producción en Estados Unidos también comenzaron a un ritmo más rápido.

Aunque, a mediano plazo, las ventas de automóviles en Estados Unidos y Canadá están mostrando un crecimiento destacado, lo que es una señal bastante buena para la demanda de exhibiciones de automóviles en América del Norte. Dado que la navegación y la conectividad general del automóvil caracterizan los automóviles de esta generación, las tecnologías de visualización automotriz se están convirtiendo en los componentes más vitales de las interacciones dentro del vehículo. Como resultado, la incorporación de pantallas interactivas se ha convertido en una característica clave de los procesos de fabricación de vehículos entre algunos fabricantes de automóviles destacados como General Motors y Tesla.

En los últimos años, la pantalla más grande en el sistema interior del vehículo ha mejorado enormemente. Muchos jugadores han introducido en el mercado sus vehículos con pantallas grandes. Por ejemplo, en 2021 la Clase S de Mercedes estará repleta de pantallas (la unidad central será una pantalla OLED de 12,8 pulgadas con retroalimentación háptica). El nuevo coche ha sustituido una gran cantidad de botones físicos presentes en la versión anterior por controles que ahora se encuentran en las pantallas repartidas por todo el habitáculo. Esta pantalla, que tiene una potencia de procesamiento superior, píxeles especiales para una claridad extrema y compatibilidad con deslizamientos, gestos y comandos de voz, también cuenta con seguridad biométrica. Además, Mercedes posee la pantalla curva más grande de 56 pulgadas de ancho en su Mercedes-Benz Hypersceen.

Además, la creciente tendencia a la conectividad en los vehículos, la realidad aumentada y la mayor integración de teléfonos inteligentes y tabletas con sistemas de información y entretenimiento en los vehículos, impulsan la demanda de sistemas de visualización avanzados. Los interiores de los vehículos están revolucionando al brindar una experiencia de usuario digital futurista frente a los conductores. La cantidad de pantallas en los vehículos ha aumentado continuamente, ya que los fabricantes de equipos originales siempre intentan mantenerse por delante de sus competidores para hacer que sus automóviles sean más atractivos con grupos de instrumentos avanzados.

La región es uno de los mercados automotrices más grandes del mundo, debido a su producción nacional a gran escala, y los principales actores mundiales tienen sus plantas de producción en los Estados Unidos. Hay trece grandes fabricantes de automóviles en Estados Unidos. Teniendo en cuenta estos factores de desarrollo continuo, se espera que la demanda de exhibiciones automotrices experimente una tasa de crecimiento positiva durante el período de pronóstico.

Tendencias del mercado de pantallas automotrices de América del Norte

El segmento de visualización frontal del mercado desempeñará un papel clave durante el período de pronóstico

El mercado norteamericano es el más sensible a la tecnología y se espera que los sistemas HUD experimenten una rápida demanda en la región. Es probable que las mayores tasas de crecimiento de los HUD en América del Norte se deban al aumento de las ventas de SUV y automóviles de lujo.

En los últimos tres años, se han presentado vehículos de pasajeros con pantallas HUD en varias exposiciones, pero su tasa de penetración es baja en comparación con otros sistemas de visualización en modelos de consumo. Muchos fabricantes de vehículos y sistemas de visualización han estado desarrollando nuevos sistemas de visualización HUD equipados con más funciones de información de seguridad.

La mayoría de los coches que se lanzan hoy al mercado están bien equipados con un head-up display para mejorar la experiencia del usuario y la comodidad de conducción. La demanda de head-up displays a nivel mundial ha aumentado constantemente, debido a la incorporación en vehículos de lujo, vehículos eléctricos y otros segmentos de pasajeros por parte de fabricantes de automóviles, como Audi, BMW, Volkswagen y otras marcas de automóviles de lujo. Por ejemplo,.

- En julio de 2022, Skoda EnyaqEV Camper se abre camino para ingresar al mercado estadounidense. Skoda Enyaq iV 80 FestEvalcamper edition dispone de un sistema de camping muy práctico y compacto que se aloja íntegramente en el interior de su maletero. El modelo está equipado con un HUD con realidad aumentada que también puede resultar una ventaja en viajes largos por carretera.

- En agosto de 2022, GMC, un fabricante de automóviles estadounidense de General Motors, presentó su GMC Canyon 2023 para el mercado de Oriente Medio. El nuevo automóvil estará equipado con un head-up display exclusivo y un grupo de instrumentos totalmente digital de 11 pulgadas.

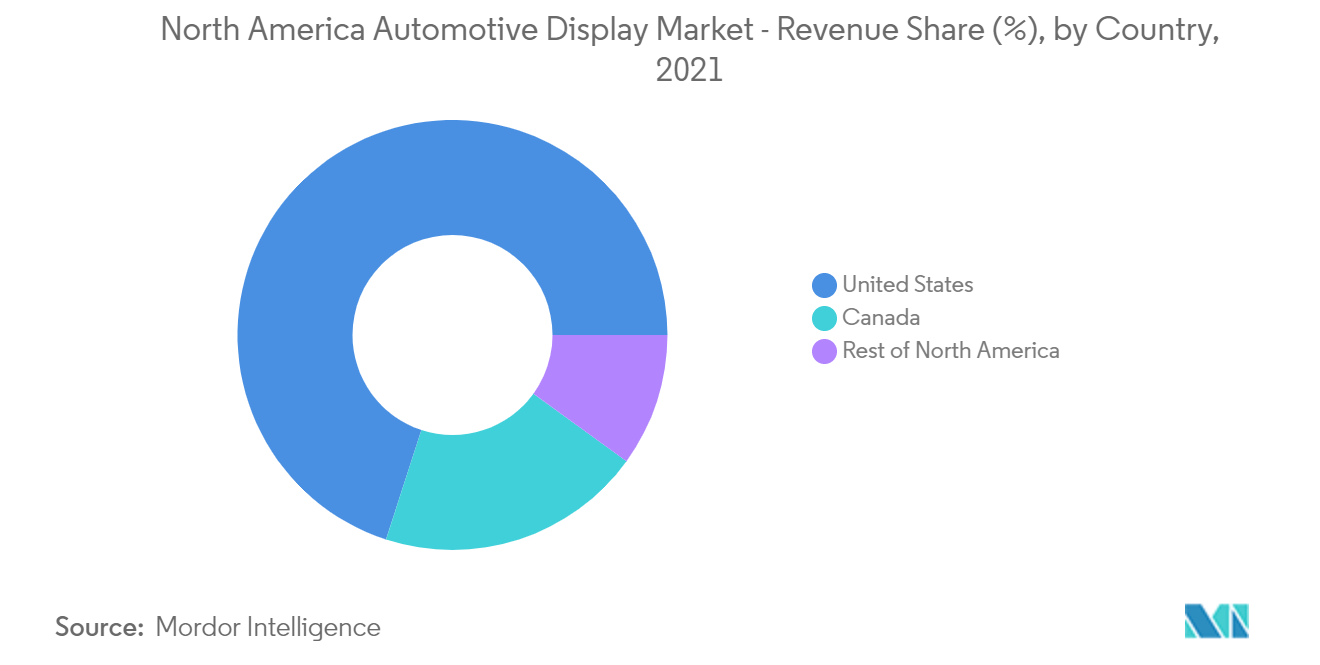

Es probable que Estados Unidos ocupe una participación significativa en el mercado

Estados Unidos es la base del sector automotriz en América del Norte. La demanda de automóviles está experimentando constantemente un aumento constante, lo que genera una fuerte demanda para el mercado de exhibiciones de automóviles.

Además, durante el Covid-19 de 2020, la industria automotriz estadounidense fue testigo de una fuerte caída del 27,9% en las ventas del segmento de automóviles. Aunque con facilidad en la cadena de suministro y las actividades logísticas poco después del primer trimestre de 2021, la industria volvió a la fase de recuperación y durante el año fiscal 21 las ventas de automóviles en Estados Unidos ascendieron a 15.560.740 unidades. Durante el primer trimestre de 2022, las ventas de automóviles se situaron en alrededor de 32.21.014 unidades. Las ventas de enero de 2022 experimentaron una disminución del 8,7% en comparación con enero de 2021. Los principales desafíos que enfrentan los fabricantes de automóviles son la escasez de semiconductores, una mayor inflación y los gastos de reestructuración, para encontrar una manera de salir adelante.

Aunque, a partir de ahora, el sector automotriz de Estados Unidos ha vuelto a recuperar su fase de crecimiento poco después del cuarto trimestre de 2021, el país está presenciando cifras elevadas de ventas en su sector automotriz. Por ejemplo, en abril de 2022, las ventas de vehículos nuevos en Estados Unidos ascendieron a 1.256.224 unidades, con una disminución del 18% en comparación con las cifras de abril de 2021. Además, durante abril, las ventas de automóviles de pasajeros cayeron a 23.3% reportando 278,827 unidades, mientras que las ventas de SUV y camionetas también disminuyeron 16.3% a 977,397 unidades. El primer trimestre de 2022 ha sido menos favorable para el sector automotriz de Estados Unidos.

Los fabricantes están introduciendo un sistema de información y entretenimiento con pantalla táctil que ahora ha cambiado por completo la experiencia en el habitáculo. Hoy, después de varios avances nuevos observados en los sistemas de información y entretenimiento con pantalla táctil, los fabricantes han introducido funciones de visualización predictiva habilitadas con IA que seguirán las instrucciones sin tocar la pantalla. Esto ha mejorado la comodidad y la facilidad de los conductores, ganando así impulso. Por ejemplo:.

- En agosto de 2022, BMW trajo su modelo X3 renovado a Filipinas, que se lanzó a finales de 2017 en todo el mundo. Además, el X3 está equipado con una pantalla táctil independiente controlada centralmente que mide aproximadamente 10,25 pulgadas. La pantalla realiza varias funciones como pantalla de infoentretenimiento y se puede controlar fácilmente mediante el controlador táctil del vehículo.

Descripción general de la industria de pantallas automotrices de América del Norte

El mercado norteamericano de pantallas para automóviles está moderadamente consolidado debido a la presencia de muchos actores locales y globales, como LG Electronics, Visteon Corporation y Robert Bosch GmbH. El mercado se está transformando con la evolución de las tecnologías. Sin embargo, la tecnología convencional seguirá teniendo una participación significativa, ya que las nuevas tecnologías se encuentran actualmente en la fase de concepto en los próximos dos o tres años.

Sin embargo, las empresas de fabricación de pantallas están ampliando su presencia en el mercado y aumentando sus proyectos de I+D para brindar la mejor experiencia de pantalla al propietario del automóvil. La empresa tiene un acuerdo de suministro con OEM para mantener un suministro perfecto para exhibición. Por ejemplo:.

- En 2022, Panasonic Automotive System Ltd. suministró el head-up display del parabrisas a Nissan Pathfinder y Nissan Infiniti QX60 en virtud de su acuerdo de suministro.

- En 2022, Rivian lanzó su nueva camioneta eléctrica considerando todos los requisitos de los consumidores clave. Esta camioneta recién lanzada está equipada con madera de fresno decorada en el tablero del sistema de información y entretenimiento del tablero. El sistema consta de una pantalla incorporada de 12,3 orientadas al paisaje.

Líderes del mercado de pantallas automotrices de América del Norte

-

Robert Bosch GmbH

-

Continental AG

-

DENSO Corporation

-

Visteon Corporation

-

LG Electronics

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de pantallas automotrices de América del Norte

- En mayo de 2022, Panasonic Automotive Systems Co., Ltd. (Panasonic Automotive Systems) anunció que su pantalla frontal de parabrisas (WS HUD) de 11,5 pulgadas se adoptó para el nuevo vehículo eléctrico crossover Ariya de Nissan Motor Co., Ltd. (EV). A principios de 2022, también se suministró el mismo head-up display para el Nissan Rogue.

- En junio de 2022, Visteon Corporation presentó la tecnología TrueColor Image Enhancement, que es una solución de procesamiento de imágenes autónoma para mejorar la calidad de la imagen en una amplia gama de condiciones de iluminación. TrueColor utiliza un algoritmo dinámico y combina componentes de hardware y software para mejorar la legibilidad de la pantalla en función de la iluminación ambiental del automóvil.

- En enero de 2022, Renault ofrecerá la interfaz OpenR Link en el vehículo Mégane E-Tech. Las pantallas OpenR son suministradas por Continental AG y la interfaz OpenR Link consta de dos pantallas grandes que funcionan de manera similar a un teléfono inteligente. La primera pantalla es un grupo de instrumentos digitales de 12,3 pulgadas, con una pantalla de información y entretenimiento vertical de 12 pulgadas adjunta.

Informe del mercado de pantallas automotrices de América del Norte índice

1. INTRODUCCIÓN

1.1 Supuestos del estudio

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Indicadores de mercado

4.2 Restricciones del mercado

4.3 Atractivo de la industria: análisis de las cinco fuerzas de Porter

4.3.1 Amenaza de nuevos participantes

4.3.2 Poder de negociación de los compradores/consumidores

4.3.3 El poder de negociacion de los proveedores

4.3.4 Amenaza de productos sustitutos

4.3.5 La intensidad de la rivalidad competitiva

5. SEGMENTACIÓN DEL MERCADO (Tamaño del Mercado en Valor Millones de USD)

5.1 Por tipo de vehículo

5.1.1 Carros pasajeros

5.1.2 Vehículos comerciales

5.2 Por tipo de tecnología

5.2.1 LCD

5.2.2 LCD TFT

5.2.3 ERES

5.3 Por tipo de producto

5.3.1 Pantalla central

5.3.2 Pantalla del grupo de instrumentos

5.3.3 Pantalla frontal

5.3.4 Sistema de entretenimiento para el asiento trasero

5.4 Por tipo de venta

5.4.1 OEM

5.4.2 Mercado de accesorios

5.5 Por país

5.5.1 Estados Unidos

5.5.2 Canada

5.5.3 Resto de América del Norte

6. PANORAMA COMPETITIVO

6.1 Cuota de mercado de proveedores

6.2 Perfiles de empresa

6.2.1 Robert Bosch GmbH

6.2.2 Continental AG

6.2.3 Visteon Corporation

6.2.4 Hyundai Mobis

6.2.5 LG Electronics

6.2.6 DENSO Corporation

6.2.7 Magneti Marelli SpA

6.2.8 MTA S.p.A.

6.2.9 Delphi Technologies

6.2.10 Hitachi Automotive Systems

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

Segmentación de la industria de pantallas automotrices de América del Norte

La pantalla del automóvil es parte del sistema interior de un vehículo. La pantalla representa toda la información necesaria sobre el vehículo y, por lo general, está disponible en la parte frontal, en el grupo de instrumentos y con fines de información y entretenimiento. A veces, estas pantallas están altamente automatizadas para mejorar las experiencias en la cabina del vehículo. Además, las pantallas para automóviles se dividen en varias calidades, como pantallas de alta resolución, resolución media y baja resolución.

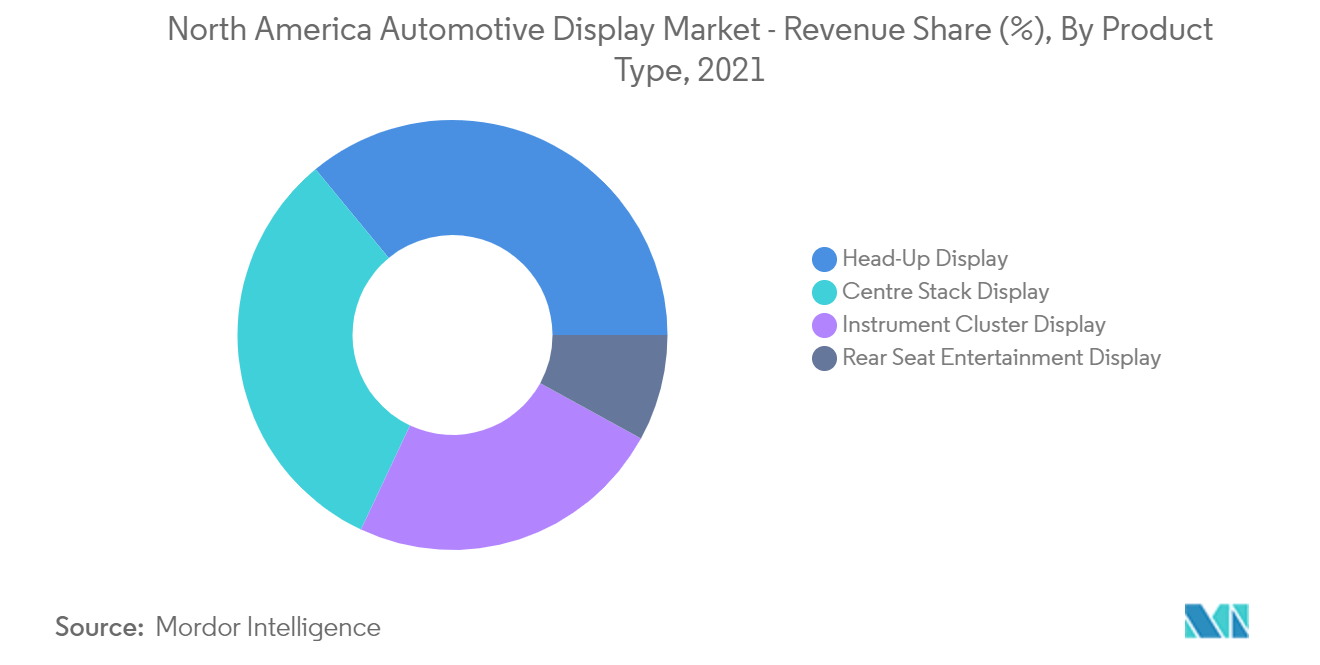

El mercado norteamericano de pantallas para automóviles está segmentado por tipo de vehículo, tipo de producto, tecnología de pantalla, canal de ventas y país. Por tipo de vehículo, el mercado se ha segmentado en turismos y vehículos comerciales. Por tipo de producto, el mercado se ha segmentado en pantallas de consola central, pantallas de grupo de instrumentos, pantallas frontales y pantallas de entretenimiento en los asientos traseros.

Por tecnología de visualización, el mercado se ha segmentado en LCD, TFT-LCD y OLED. Por canal de ventas, el mercado se ha segmentado en OEM y Aftermarket y por país, el mercado se ha segmentado en Estados Unidos, Canadá y Resto de América del Norte. Para cada segmento, el tamaño y la previsión del mercado se basan en el valor (millones de dólares).

| Por tipo de vehículo | ||

| ||

|

| Por tipo de tecnología | ||

| ||

| ||

|

| Por tipo de producto | ||

| ||

| ||

| ||

|

| Por tipo de venta | ||

| ||

|

| Por país | ||

| ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de pantallas automotrices de América del Norte

¿Cuál es el tamaño actual del mercado de Pantallas automotrices de América del Norte?

Se proyecta que el mercado de pantallas automotrices de América del Norte registrará una tasa compuesta anual del 9,56% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Pantalla automotriz de América del Norte?

Robert Bosch GmbH, Continental AG, DENSO Corporation, Visteon Corporation, LG Electronics son las principales empresas que operan en el mercado de pantallas automotrices de América del Norte.

¿Qué años cubre este mercado de Pantallas automotrices de América del Norte?

El informe cubre el tamaño histórico del mercado de Pantalla automotriz de América del Norte para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado Pantalla automotriz de América del Norte para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de pantallas automotrices de América del Norte

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de pantallas automotrices de América del Norte en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Pantallas automotrices de América del Norte incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.