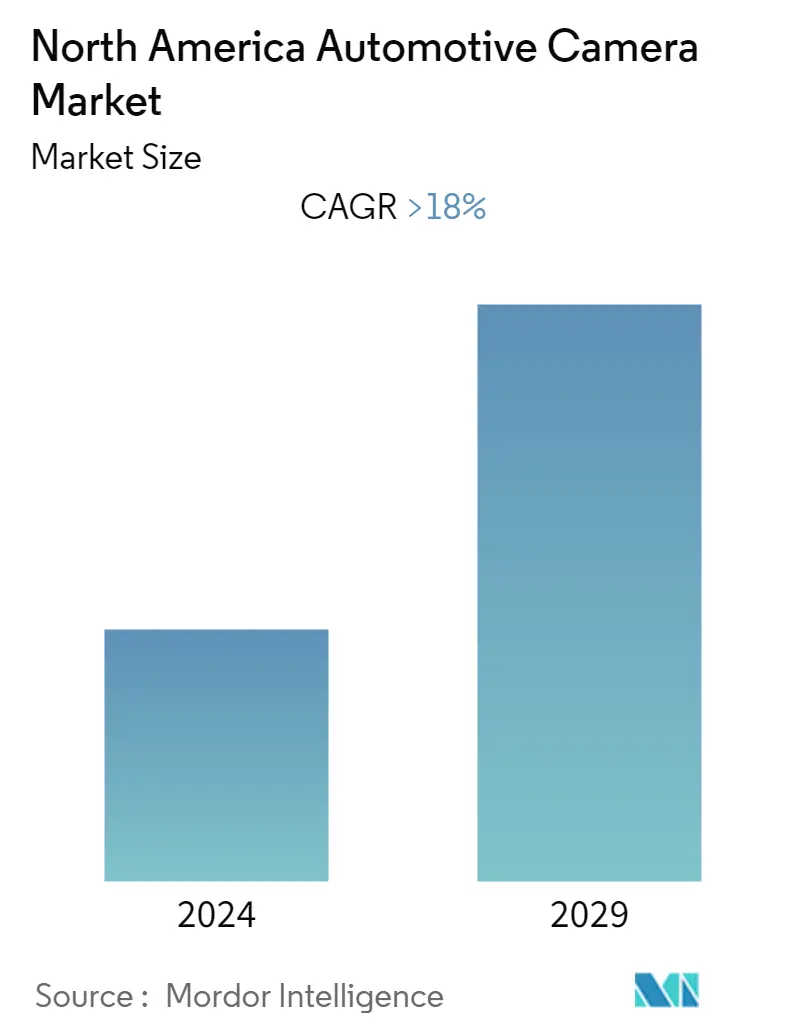

Tamaño del mercado de cámaras automotrices de América del Norte

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2019 - 2022 |

| CAGR | > 18.00 % |

| Concentración del Mercado | Medio |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de cámaras automotrices de América del Norte

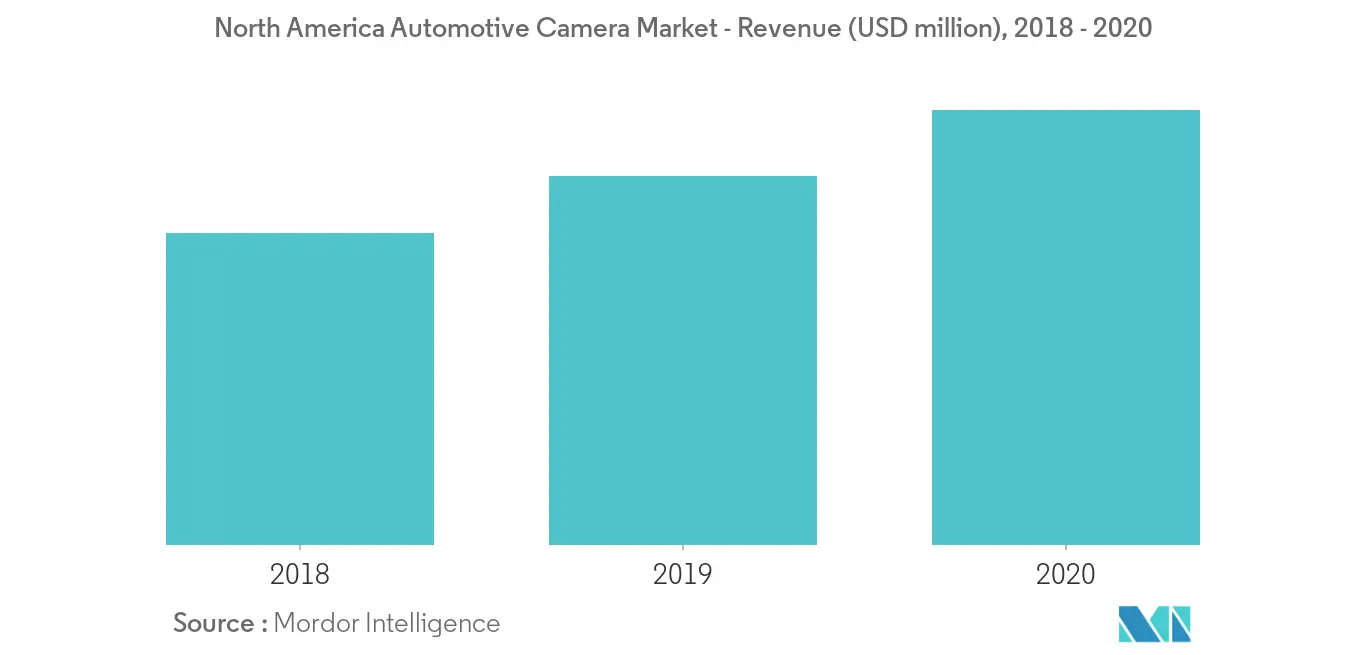

El mercado de cámaras para automóviles de América del Norte está preparado para registrar una tasa compuesta anual de más del 18% durante el período previsto (2020-2025).

- La creciente demanda de automóviles de lujo en Estados Unidos, Canadá seguida de la demanda y el aumento en la instalación de sistemas de seguridad y asistencia al conductor a la luz de los estándares regulatorios de CAFÉ y FMVSS impulsarían significativamente el mercado de cámaras automotrices en la región.

- Las cámaras automotrices son vulnerables a sufrir daños y aún no son sensores para todo clima. Sin embargo, con el aumento en la adopción de cámaras para automóviles, los fabricantes se están centrando en la optimización de la arquitectura de sensores del vehículo para lograr una adopción significativa en el mercado.

- Las funciones de ADAS dependen principalmente de cámaras para reconocer otros vehículos, peatones, obstáculos, señales de tráfico y líneas de carril. Después de eso, las cámaras envían la información al software de soporte que inicia una respuesta particular por parte del vehículo según las condiciones.

Tendencias del mercado de cámaras automotrices en América del Norte

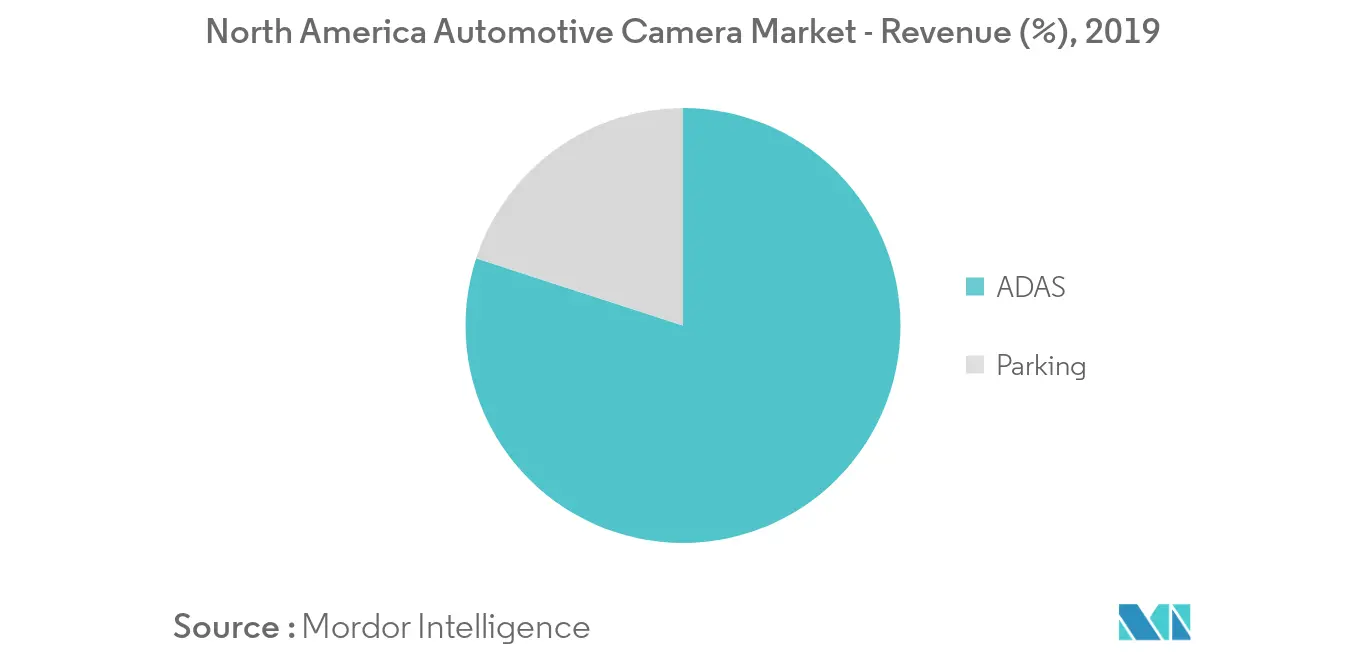

Se prevé que la aplicación ADAS lidere el mercado

La tecnología ADAS se ha convertido en una de las electrónicas automotrices en el pasado reciente. La creciente conciencia sobre la seguridad vial y del tráfico tanto por parte del gobierno como de los propietarios de automóviles está impulsando la demanda de ADAS y, en última instancia, del sistema de cámaras para automóviles. Los principales fabricantes de cámaras y fabricantes de equipos originales de automóviles están lanzando varias tecnologías de cámaras nuevas para seguir siendo competitivos en el mercado.

Por ejemplo, en 2018, Veoneer fue seleccionado por uno de los principales fabricantes de automóviles para el desarrollo y producción de sistemas de cámaras monovisión. Este sistema de cámara estará compuesto por hardware, software y algoritmos de cámara. El sistema de cámara monovisión está desarrollado para cumplir con los estándares del mercado de la NHTSA y el NCAP europeo.

De manera similar, en 2019, OmniVision Technologies, Inc. lanzó su SoC OX01E10 de 1.3MP para cámaras de visión trasera de automóviles, el OX01E10 integra un sensor de imagen de 3 micrones y un procesador de señal de imagen (ISP) avanzado, para un rendimiento con poca luz, un ultra- bajo consumo y coste reducido.

Mientras que en 2019, Continental desarrolló un sistema de cámara combinado que consta de una cámara de infrarrojos que mira hacia adentro y una cámara que mira hacia afuera. Este sistema puede controlar tanto al conductor como la situación del tráfico delante del vehículo.

El aumento de la demanda de vehículos eléctricos impulsará el mercado

Un aumento en la demanda de vehículos eléctricos en América del Norte y principalmente en Estados Unidos está respaldando el crecimiento de ADAS y, en última instancia, la demanda de cámaras para automóviles en la región. Las elevadas cifras de ventas de Tesla y otras empresas importantes están bien respaldadas por créditos fiscales para vehículos eléctricos. Varios participantes del mercado están planeando lanzar sus nuevos vehículos eléctricos en los próximos años, por lo que los fabricantes de cámaras y ADAS se están preparando para captar este mercado en rápido crecimiento. Los fabricantes de automóviles están lanzando nuevos vehículos eléctricos con cada vez más funciones ADAS y los fabricantes de cámaras para automóviles también están lanzando nueva tecnología de cámaras para mantenerse a la vanguardia del mercado.

En 2020, BMW lanzó los híbridos enchufables 330e y 330e xDrive. Su ADAS tiene características estándar como guardia activa, advertencia de colisión frontal, mitigación de colisión en ciudad y advertencia de cambio de carril.

Mientras que, en 2019, Continental lanzó un sistema multicámara integrado para una visibilidad de 360 grados. Si estas cámaras satelitales se conectan a una unidad de control central, esta puede evaluar la información de la imagen y operar las funciones correspondientes, lo que hará que el estacionamiento automatizado sea más seguro.

De manera similar, en 2019, Ambarella, Inc. anunció el lanzamiento del sistema de cámara en chips (SoC) para automóviles CV22FS y CV2FS con procesamiento CVflow AI y cumplimiento de ASIL B. Esta cámara ayuda a los fabricantes de equipos originales a aprobar los requisitos del Programa de evaluación de vehículos nuevos (NCAP). Las posibles aplicaciones de estos sistemas son espejos electrónicos, cámaras de monitoreo del interior del conductor y de la cabina, y monitores de visión circundante.

Descripción general de la industria de cámaras para automóviles de América del Norte

El mercado de cámaras para automóviles de América del Norte está consolidado y dominado en gran medida por unos pocos actores, como Robert Bosch GmbH, Panasonic Corporation y Continental AG. Los fabricantes de cámaras para automóviles están lanzando nuevos sistemas de cámaras y buscan asociaciones estratégicas con otros participantes de la industria para mantenerse a la vanguardia del mercado. Por ejemplo,.

En 2019, Bosch desarrolló una cámara de vídeo mono MPC3 para aplicaciones como el sistema avanzado de asistencia al conductor (ADAS) y la conducción autónoma. La nueva cámara utiliza un enfoque de trayectorias múltiples e inteligencia artificial (IA) para un reconocimiento y una detección del entorno más eficientes.

En 2019, Owl lanzó una cámara de seguridad LTE, la cámara bidireccional se puede conectar al puerto de diagnóstico a bordo de un automóvil y se puede acceder a ella en cualquier momento a través de la aplicación móvil Owl.

En 2019, FLIR Systems, Inc. anunció que Veoneer seleccionó su tecnología de detección térmica para su contrato de producción de vehículos autónomos de nivel cuatro, previsto para 2021. Los núcleos de detección térmica de FLIR son parte del sistema de detección térmica de cuarta generación de Veoneer programado. para lanzar en 2020.

Líderes del mercado de cámaras para automóviles en América del Norte

-

Robert Bosch GmbH

-

Continental AG

-

Panasonic Corporation

-

Garmin Ltd

-

Magna International Inc.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Informe del mercado de cámaras para automóviles de América del Norte índice

-

1. INTRODUCCIÓN

-

1.1 Supuestos del estudio

-

1.2 Alcance del estudio

-

-

2. METODOLOGÍA DE INVESTIGACIÓN

-

3. RESUMEN EJECUTIVO

-

4. DINÁMICA DEL MERCADO

-

4.1 Indicadores de mercado

-

4.2 Restricciones del mercado

-

4.3 Atractivo de la industria: análisis de las cinco fuerzas de Porter

-

4.3.1 Amenaza de nuevos participantes

-

4.3.2 Poder de negociación de los compradores/consumidores

-

4.3.3 El poder de negociacion de los proveedores

-

4.3.4 Amenaza de productos sustitutos

-

4.3.5 La intensidad de la rivalidad competitiva

-

-

-

5. SEGMENTACIÓN DE MERCADO

-

5.1 Por tipo

-

5.1.1 Conducir cámara

-

5.1.2 Cámara de detección

-

-

5.2 Por tipo de aplicación

-

5.2.1 ADA

-

5.2.2 Estacionamiento

-

-

5.3 Por país

-

5.3.1 Estados Unidos

-

5.3.2 Canada

-

5.3.3 Resto de América del Norte

-

-

-

6. PANORAMA COMPETITIVO

-

6.1 Cuota de mercado de proveedores

-

6.2 Perfiles de empresa

-

6.2.1 Magna International Inc.

-

6.2.2 Continental AG

-

6.2.3 ZF Friedrichshafen AG

-

6.2.4 Hella KGaA Hueck & Co.

-

6.2.5 Valeo SA

-

6.2.6 Gentex Corporation

-

6.2.7 Delphi Automotive PLC

-

6.2.8 Denso Corporation

-

6.2.9 Panasonic Corporation

-

6.2.10 Robert Bosch GmbH

-

-

-

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

Segmentación de la industria de cámaras automotrices de América del Norte

El mercado de cámaras para automóviles de América del Norte cubre las últimas tendencias y desarrollo tecnológico en el mercado de cámaras para automóviles, la demanda del tipo de cámara, el tipo de aplicación, el país y la participación de mercado de las principales empresas productoras de cámaras para automóviles en América del Norte.

| Por tipo | ||

| ||

|

| Por tipo de aplicación | ||

| ||

|

| Por país | ||

| ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de cámaras automotrices en América del Norte

¿Cuál es el tamaño actual del mercado de Cámaras para automóviles de América del Norte?

Se proyecta que el mercado de cámaras automotrices de América del Norte registrará una tasa compuesta anual superior al 18% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Cámara automotriz de América del Norte?

Robert Bosch GmbH, Continental AG, Panasonic Corporation, Garmin Ltd, Magna International Inc. son las principales empresas que operan en el mercado de cámaras automotrices de América del Norte.

¿Qué años cubre este mercado de Cámaras para automóviles de América del Norte?

El informe cubre el tamaño histórico del mercado de Cámaras para automóviles de América del Norte durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Cámaras para automóviles de América del Norte para los años 2024, 2025, 2026, 2027, 2028 y 2029..

Informe de la industria de cámaras automotrices de América del Norte

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de cámaras automotrices en América del Norte en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de cámaras automotrices de América del Norte incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.