Análisis del mercado de agroquímicos de América del Norte

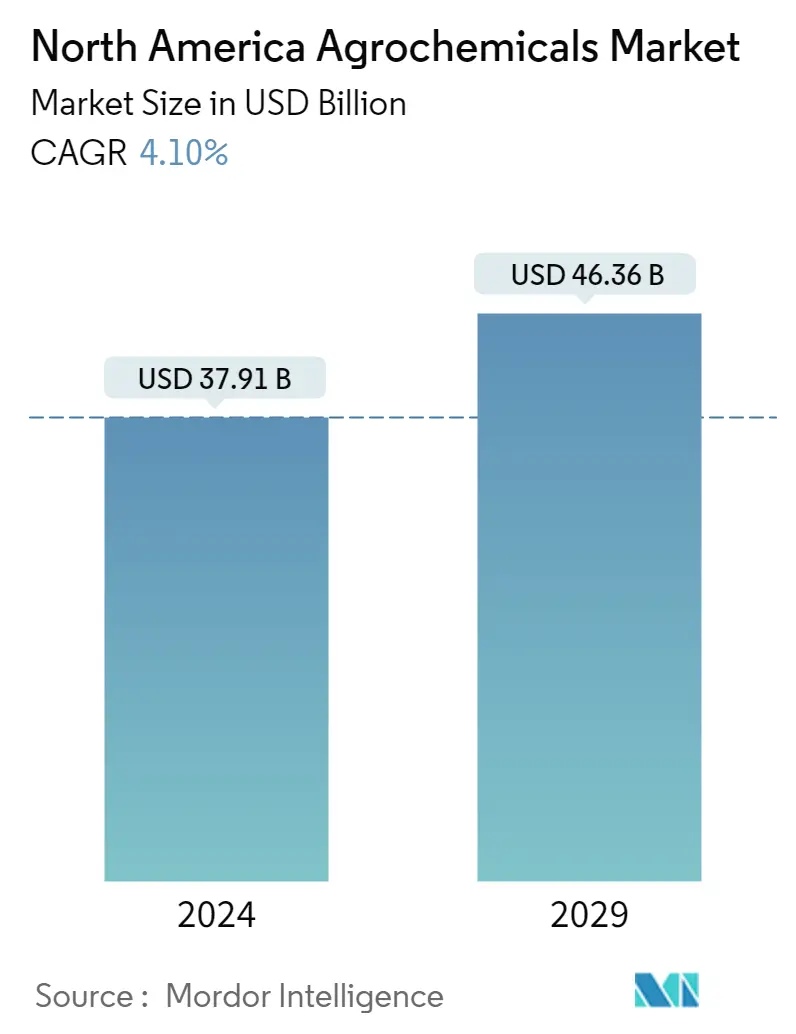

El tamaño del mercado de agroquímicos de América del Norte se estima en 37,91 mil millones de dólares en 2024, y se espera que alcance los 46,36 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 4,10% durante el período previsto (2024-2029).

Debido a la aparición de la pandemia de COVID-19, se ha producido una interrupción de la cadena de suministro, ya que el sector agrícola tuvo que afrontar la falta de mano de obra, barreras de transporte, restricciones al acceso a los mercados y falta de inventarios en algunas regiones. Muchos fabricantes de fertilizantes y pesticidas se han enfrentado a problemas debido a la falta de disponibilidad de materia prima, lo que ha llevado a la reducción de la fabricación de diversos productos agroquímicos. Así, el COVID-19 ha causado un impacto negativo en el mercado de agroquímicos norteamericano.

A medio-largo plazo, las cambiantes técnicas de producción y la necesidad de aumentar la productividad impulsarían el mercado. Es necesario no sólo aumentar la producción para satisfacer la demanda, sino también garantizar que se satisfagan las necesidades nutricionales de una población cada vez más rica. La aplicación de agroquímicos se había vuelto fundamental para impulsar la producción en medio de la reducción de la tierra cultivable y la pérdida de cultivos debido a los ataques de plagas, lo que provocaba desperdicio.

La industria de agroquímicos en la región se ha ido transformando a lo largo de los años, con un crecimiento sólido, junto con tendencias cambiantes en la combinación de cultivos y regulaciones ambientales. La regulación juega un papel importante en este sector, lo que ha resultado en el surgimiento de métodos de producción innovadores y ecológicos en el mercado de agroquímicos.

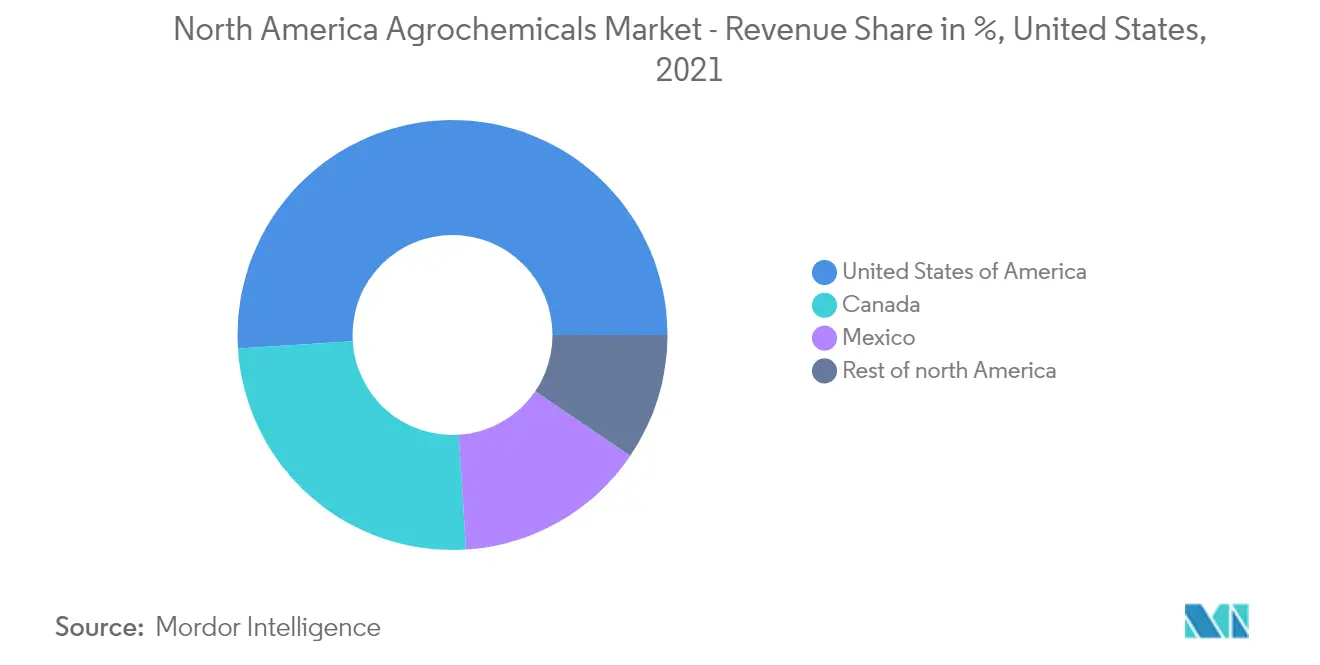

Estados Unidos posee la mayor parte del mercado. Según la FAO, el uso agrícola de fertilizantes nitrogenados en los Estados Unidos aumentó de 11.581,7 mil toneladas métricas en 2017 a 11.672,4 mil toneladas métricas en 2019. El uso agrícola de pesticidas se situó en 407.779 toneladas métricas en 2019 y se ha mantenido estable en los últimos años. años. Junto con la creciente demanda de alimentos nutritivos, ha surgido la necesidad de mejorar la producción y la productividad. Básicamente, esto obligaría a los agricultores a aplicar fertilizantes y pesticidas para evitar la pérdida de cultivos..

El mercado se caracteriza por actores importantes que fortalecen la participación de mercado mediante lanzamientos de productos únicos para atender los problemas que enfrentan los agricultores. Por ejemplo, en 2021, BASF Canada Agriculture Solutions (BASF) recibió la ampliación de la etiqueta PMRA de Health Canada para Serifel. Serifel ahora está aprobado para su uso en una variedad de frutas, vegetales de hojas, raíces, cucurbitáceas y bayas, cuyo uso anteriormente estaba registrado para combatir el mildiú polvoriento y la botritis en las uvas.

Tendencias del mercado de agroquímicos de América del Norte

Adopción rápida de agroquímicos de origen biológico

Aunque la prevalencia de pesticidas sintéticos o químicos continúa en la región, en los últimos años se ha observado una preferencia emergente por los pesticidas biológicos, principalmente debido a la rápida adopción de prácticas agrícolas sostenibles, como técnicas de manejo integrado de plagas (MIP) y agricultura orgánica. Están ganando interés los productos agroquímicos de base biológica que pueden mejorar el rendimiento y afectar positivamente la calidad y el tamaño de la cosecha en cultivos especiales, junto con la vida útil y la calidad nutricional.

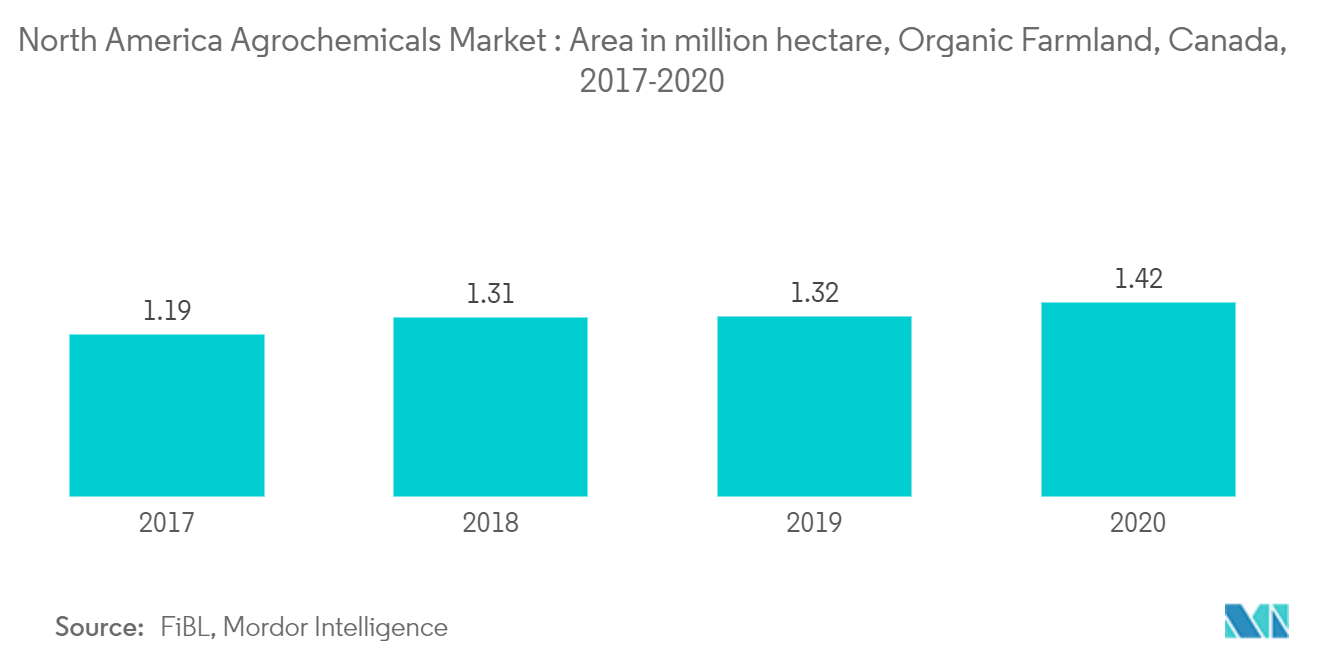

Según el USDA, en la encuesta orgánica de 2019, había 16,585 granjas orgánicas certificadas, un aumento del 17% con respecto a 2016, que representaron 5,5 millones de acres certificados, un aumento del 9% con respecto a 2016. Las tierras de cultivo orgánico aumentaron de 3,13 hectáreas a 3,65. hectáreas. A medida que aumentaron las tierras de cultivo, aumentaron las ventas de productos orgánicos certificados. Las granjas y ranchos estadounidenses vendieron casi 7.600 millones de dólares en productos orgánicos certificados en 2019. Además, la superficie de tierras agrícolas orgánicas de Canadá aumentó de 1,19 millones de hectáreas en 2017 a 1,42 millones de hectáreas en 2020, según el Instituto de Investigación de Agricultura Orgánica (FiBL).

Uno de los factores clave que impulsa el mercado de biopesticidas es una mayor inversión en I+D, ya que las principales empresas de agroquímicos están aumentando sus inversiones en la investigación y el desarrollo de soluciones biológicas nuevas y mejoradas. Por ejemplo, Seipasa, una empresa española especializada en el desarrollo y fabricación de biopesticidas, bioestimulantes y fertilizantes para la agricultura, recibió aprobación para registrar tres nuevos productos fitosanitarios en México en 2020. Los productos registrados incluyen Pirecris (bioinsecticida), Seipa System (biofungicida), y Seican (producto de acción triple modo).

Por lo tanto, se espera que una rápida tasa de adopción de la agricultura orgánica, junto con la participación activa de los actores en la introducción de nuevos productos, impulse el mercado general de agroquímicos durante el período de pronóstico..

Estados Unidos domina el mercado

Según un estudio realizado por el Departamento de Agricultura de Estados Unidos , de acuerdo con la Agencia de Protección Ambiental (EPA), el clorpirifos y el acefato son los ingredientes activos de pesticidas más utilizados en el sector agrícola del país.

Actualmente, el maíz, la soja, el trigo y el algodón representan el mayor uso de agroquímicos en el mercado estadounidense. Según informó la FAO, el rendimiento de la soja aumentó de 31.875 kg/ha en 2019 a 33.785 kg/ha en 2020. Según el Servicio Nacional de Estadísticas Agrícolas (NASS), alrededor del 96% de la cosecha de soja se cultiva en los estados del medio oeste del país.

Montana es una importante zona de cultivo en la región occidental del país, y la mayor parte de la tierra se dedica al cultivo de trigo. Según NASS, el uso de potasa en el cultivo de trigo aumentó de 40 libras/acre en 2017 a 46 libras/acre en 2019. Esto indica el uso extensivo de agroquímicos, lo que propone un beneficio lucrativo en la región en cuestión.

Así, como productor líder de maíz, soja y trigo, el país es también un gran consumidor de fertilizantes. Sin embargo, con una mayor tecnología e innovación para los productos agrícolas, se prevé que el uso de fertilizantes en los Estados Unidos se optimice en los próximos años.

Descripción general de la industria de agroquímicos de América del Norte

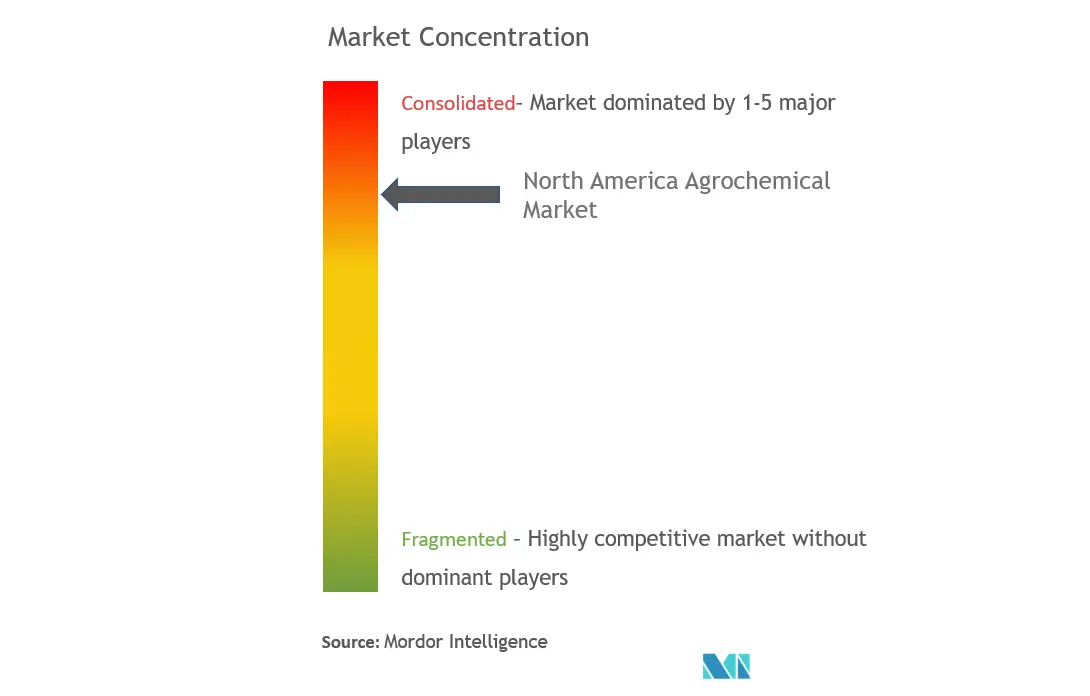

El mercado de agroquímicos de América del Norte es un mercado altamente consolidado, y los principales actores representarán una participación importante en el mercado en 2021. Empresas como Archer Daniels Midland Company (ADM), BASF SE, Bayer CropScience AG, Syngenta AG, Yara International ASA , Corteva Agriscience y FMC Corporation son los principales actores del mercado. Estos actores compiten para mantener una participación constante en el mercado a través de diversas estrategias, como fusiones y adquisiciones, asociaciones, expansiones y lanzamientos de productos.

Líderes del mercado de agroquímicos de América del Norte

-

Bayer AG

-

Corteva Agriscience

-

BASF SE

-

Archer Daniels Midland Company (ADM)

-

Yara International ASA

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de agroquímicos de América del Norte

En agosto de 2021, Corteva lanzó dos nuevos productos herbicidas, Resicore XL y Lumiderm. El producto Resicore XL es un herbicida que presenta tres ingredientes activos/modos de acción acetoclor, mesotriona y clopiralida. Es un herbicida de maíz propulsor, pre y postemergente que ofrecerá una mayor seguridad del cultivo y flexibilidad de aplicación en maíz de más de 11 pulgadas de altura. Lumiderm contiene el ingrediente activo ciantraniliprol y protege las plántulas de soja contra especies de insectos.

En mayo de 2021, Corteva Agriscience y BASF Canada Agriculture Solutions (BASF) se asociaron para lograr un enfoque conjunto para el control de malezas al recomendar el uso combinado de los herbicidas Liberty 200 SN y Enlist en acres de soja Enlist E3TM. Esta asociación aumentará el uso de herbicidas, ampliando así el mercado de agroquímicos.

En agosto de 2020, FMC y Zymergen colaboraron para centrarse en la creación de soluciones innovadoras de protección de cultivos. FMC y Zymergen desarrollarán un proceso de descubrimiento de productos naturales nuevo y más rápido que conduzca al desarrollo de nuevas soluciones de protección de cultivos para productores de todo el mundo.

Segmentación de la industria agroquímica de América del Norte

Según la OCDE, los agroquímicos son compuestos químicos producidos comercialmente, generalmente sintéticos, que se utilizan en la agricultura, como fertilizantes, pesticidas o acondicionadores del suelo. Las corporaciones de la industria agroquímica operan en formatos comerciales B2B y B2C. Para eliminar cualquier error de doble conteo en las estimaciones del mercado, los compradores a granel que adquieren agroquímicos para la venta al por menor después de agregar valor mediante un procesamiento posterior no se consideran parte del mercado de agroquímicos.

El mercado de agroquímicos de América del Norte está segmentado por tipo (fertilizantes, pesticidas, adyuvantes y reguladores del crecimiento vegetal), aplicación (granos y cereales, legumbres y semillas oleaginosas, frutas y verduras, céspedes y plantas ornamentales, y otras aplicaciones) y geografía (Estados Unidos). , Canadá, México y el resto de América del Norte). El informe ofrece una estimación del mercado y una previsión del valor del mercado de agroquímicos de América del Norte (millones de dólares) para los segmentos mencionados anteriormente.

| Fertilizantes |

| Pesticidas |

| Adyuvantes |

| Reguladores del crecimiento vegetal |

| Granos y Cereales |

| Legumbres y oleaginosas |

| Frutas y vegetales |

| Césped y ornamentales |

| Otras aplicaciones |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Resto de América del Norte |

| Tipo | Fertilizantes | |

| Pesticidas | ||

| Adyuvantes | ||

| Reguladores del crecimiento vegetal | ||

| Solicitud | Granos y Cereales | |

| Legumbres y oleaginosas | ||

| Frutas y vegetales | ||

| Césped y ornamentales | ||

| Otras aplicaciones | ||

| Geografía | América del norte | Estados Unidos |

| Canada | ||

| México | ||

| Resto de América del Norte | ||

Preguntas frecuentes sobre investigación de mercado de agroquímicos en América del Norte

¿Qué tamaño tiene el mercado de agroquímicos de América del Norte?

Se espera que el tamaño del mercado de agroquímicos de América del Norte alcance los 37,91 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 4,10% hasta alcanzar los 46,36 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de agroquímicos de América del Norte?

En 2024, se espera que el tamaño del mercado de agroquímicos de América del Norte alcance los 37,91 mil millones de dólares.

¿Quiénes son los actores clave en el mercado de agroquímicos de América del Norte?

Bayer AG, Corteva Agriscience, BASF SE, Archer Daniels Midland Company (ADM), Yara International ASA son las principales empresas que operan en el mercado de agroquímicos de América del Norte.

¿Qué años cubre este mercado de agroquímicos de América del Norte y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de agroquímicos de América del Norte se estimó en 36,42 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Agroquímicos de América del Norte durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Agroquímicos de América del Norte para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria agroquímica de América del Norte

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de agroquímicos de América del Norte en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de agroquímicos de América del Norte incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.