Tamaño del mercado de adhesivos y selladores de América del Norte

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2019 - 2022 |

| CAGR | > 5.00 % |

| Concentración del Mercado | Alto |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de adhesivos y selladores de América del Norte

Se espera que el mercado de adhesivos y selladores de América del Norte alcance un valor de alrededor de 13.500 millones de dólares a finales de este año y se prevé que registre una tasa compuesta anual del 5,8% durante el período previsto. El mercado se vio afectado negativamente por COVID-19 en 2020. Sin embargo, ahora se estima que el mercado ha alcanzado niveles prepandémicos y se prevé que crezca de manera constante en el futuro.

- Es probable que la creciente industria del embalaje en la región impulse significativamente el mercado en los próximos años.

- Sin embargo, se espera que las estrictas regulaciones sobre el uso de contenido libre de COV obstaculicen el crecimiento del mercado.

- Se espera que el desarrollo de adhesivos híbridos y de base biológica sea una oportunidad en el futuro.

- Se espera que Estados Unidos domine la demanda del mercado de adhesivos y selladores durante el período de previsión.

Tendencias del mercado de adhesivos y selladores de América del Norte

Demanda creciente de la industria del embalaje

- El embalaje es una industria de rápido crecimiento en términos de diseño y tecnología para proteger y mejorar la seguridad y longevidad de los productos.

- La demanda de artículos empaquetados rápidos y para llevar está aumentando debido a los estilos de vida más ocupados de los consumidores, su mayor poder adquisitivo y factores relacionados. Debido a la pandemia de COVID-19, los confinamientos en todo el país y el cierre temporal de las instalaciones de fabricación causaron varios problemas, incluidas interrupciones en las cadenas de suministro, las importaciones y las exportaciones.

- Es probable que el creciente interés en la salud pública, junto con las actividades emergentes de comercio electrónico en todo el país, continúen impulsando el crecimiento de la industria procesadora de alimentos, lo que impulsará aún más la demanda de envases en los próximos años.

- La industria del embalaje de Estados Unidos se ha visto impulsada por el rápido crecimiento de la industria de alimentos y bebidas en los últimos años. Las ventas de productos de embalaje a tiendas minoristas de alimentos y bebidas ascendieron a alrededor de 880 mil millones de dólares en 2021, lo que representa un crecimiento de casi el 3,5% en comparación con 2020.

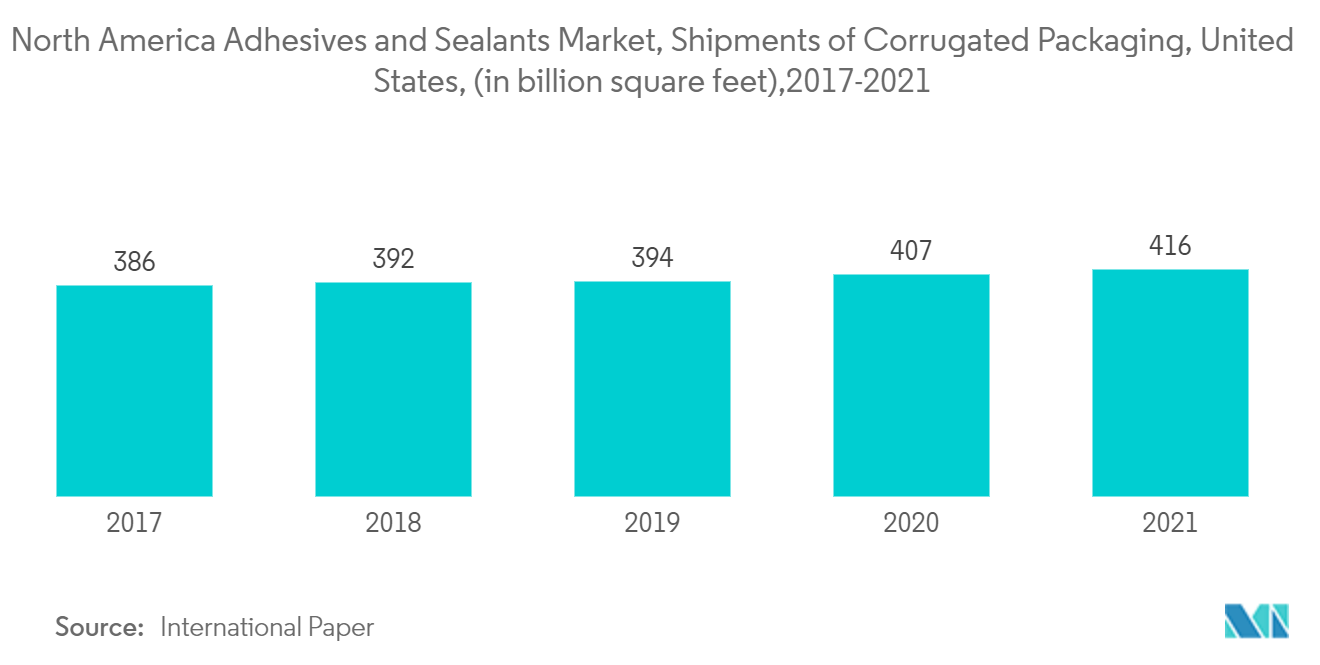

- Además, los envases de cartón corrugado en Estados Unidos están creciendo significativamente. Por ejemplo, el país envió 416 mil millones de pies cuadrados de envases corrugados en 2021, lo que representa un crecimiento de casi el 8% en comparación con 2017.

- Además, la industria canadiense del embalaje se ha visto impulsada en gran medida por el rápido crecimiento de la industria de alimentos y bebidas en los últimos años. Las ventas a través de tiendas minoristas de alimentos y bebidas aumentaron en 2021 y ascendieron a alrededor de 143 mil millones de dólares en 2021, en comparación con los 142 mil millones de dólares en 2020.

- Por lo tanto, debido a los factores mencionados anteriormente, es probable que la expansión de la industria del embalaje impulse el mercado durante el período de previsión.

Estados Unidos dominará el mercado

- Estados Unidos es el mercado más grande de adhesivos y selladores en América del Norte. Se espera que las industrias de usuarios finales, como la construcción, la electrónica, la automoción y el embalaje, impulsen el crecimiento del mercado durante el período previsto.

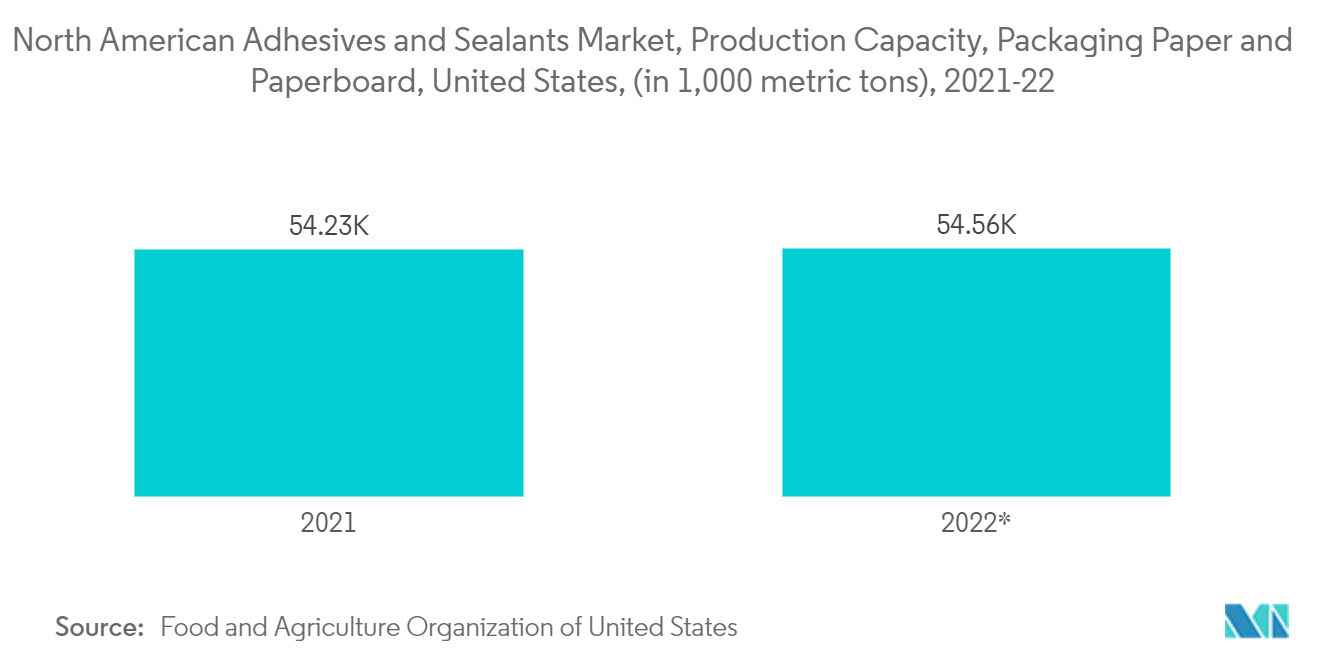

- El país tiene el mercado de envases más grande de la región y se espera que crezca significativamente. La producción de envases está impulsada principalmente por el papel y el cartón en Estados Unidos, que representaron casi el 22 % de los envases producidos en 2021.

- Entre los diferentes tipos de envases, el mercado de envases flexibles está creciendo más rápido, ya que hace que los productos sean más convenientes y seguros para los consumidores.

- Además, Estados Unidos es el país con mayor actividad de construcción en la región de América del Norte. El país tenía un PIB de 25.350 dólares per cápita, con una tasa de crecimiento esperada del 3,7% interanual en 2022. La industria de la construcción aporta casi el 4,2% del PIB de Estados Unidos. Los factores que afectan a la industria de la construcción estadounidense son las nuevas inversiones, las construcciones residenciales y no residenciales, las políticas gubernamentales y otros.

- Además, los adhesivos son ampliamente utilizados en la industria de la construcción en el país debido a sus diversas aplicaciones, como techos, pisos, componentes prefabricados, carpintería y ensamblaje. Se espera que la industria de la construcción de Estados Unidos represente el 11,1% del crecimiento mundial de la construcción hasta 2030. Es probable que esto resulte en un aumento de la demanda de adhesivos para la construcción en el período previsto, 2022-2028.

- Por lo tanto, debido al factor anterior, es probable que Estados Unidos domine el mercado de la región de América del Norte durante el período previsto.

Descripción general de la industria de adhesivos y selladores de América del Norte

El mercado norteamericano de adhesivos y selladores tiene un carácter consolidado. Las principales empresas incluyen 3M, Arkema Group, Sika AG, HB Fuller Company y Henkel AG Co. KGaA, entre otras (sin ningún orden en particular).

Líderes del mercado de adhesivos y selladores de América del Norte

-

3M

-

Arkema Group

-

Sika AG

-

HB Fuller Company

-

Henkel AG & Co. KGaA

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de adhesivos y selladores de América del Norte

- En enero de 2021, Huntsman Corporation completó la adquisición de Gabriel Performance Products (Gabriel), un fabricante norteamericano de productos químicos especializados de aditivos especiales y agentes de curado epoxi para los mercados finales de recubrimientos, adhesivos, selladores y compuestos, de Audax Private Equity.

- En julio de 2021, HB Fuller anunció un acuerdo estratégico con Covestro para ofrecer adhesivos sostenibles en el mercado.

- En octubre de 2021, 3M presentó una nueva generación de adhesivos acrílicos, incluido el adhesivo acrílico de bajo olor Scotch-Weld de 3M serie 8700NS, el adhesivo acrílico flexible Scotch-Weld de 3M serie 8600NS y el adhesivo estructural de nailon Scotch-Weld DP8910NS.

Informe del mercado de adhesivos y selladores de América del Norte índice

1. INTRODUCCIÓN

1.1 Supuestos del estudio

1.2 Alcance del informe

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Conductores

4.1.1 Creciente demanda de la industria del embalaje

4.1.2 Otros conductores

4.2 Restricciones

4.2.1 Regulaciones estrictas sobre el uso de contenidos libres de COV

4.2.2 Otras restricciones

4.3 Análisis de la cadena de valor de la industria

4.4 Análisis de las cinco fuerzas de Porter

4.4.1 El poder de negociacion de los proveedores

4.4.2 Poder de negociación de los consumidores

4.4.3 Amenaza de nuevos participantes

4.4.4 Amenaza de productos y servicios sustitutos

4.4.5 Grado de competencia

5. SEGMENTACIÓN DEL MERCADO (Tamaño del mercado en valor e ingresos)

5.1 Adhesivos por Resina

5.1.1 Poliuretano

5.1.2 Epoxy

5.1.3 Acrílico

5.1.4 Silicona

5.1.5 cianoacrilato

5.1.6 PIES/EVA

5.1.7 Otras resinas

5.2 Adhesivos por tecnología

5.2.1 Recubrimientos a base de solventes

5.2.2 Reactivo

5.2.3 Fusión en caliente

5.2.4 Adhesivos curados con UV

5.3 Selladores por Resina

5.3.1 Poliuretano

5.3.2 Epoxy

5.3.3 Acrílico

5.3.4 Silicona

5.3.5 Otras resinas

5.4 Industria del usuario final

5.4.1 Construcción y edificación

5.4.2 Papel, cartón y embalaje

5.4.3 Transporte

5.4.4 Carpintería y Ebanistería

5.4.5 Calzado y Cuero

5.4.6 Cuidado de la salud

5.4.7 Electricidad y Electrónica

5.4.8 Otras industrias de usuarios finales

5.5 Geografía

5.5.1 Estados Unidos

5.5.2 Canada

5.5.3 México

5.5.4 Resto de América del Norte

6. PANORAMA COMPETITIVO

6.1 Fusiones y Adquisiciones, Joint Ventures, Colaboraciones y Acuerdos

6.2 Cuota de mercado(%)**/Análisis de clasificación

6.3 Estrategias adoptadas por los principales actores

6.4 Perfiles de empresa

6.4.1 3M

6.4.2 Arkema Group

6.4.3 Illinois Tool Works Inc.

6.4.4 Avery Dennison Corporation

6.4.5 Huntsman International LLC

6.4.6 Dow

6.4.7 MAPEI S.p.A.

6.4.8 Sika AG

6.4.9 Technical Adhesives

6.4.10 Jowat SE

6.4.11 H.B. Fuller Company

6.4.12 Henkel AG & Co. KGaA

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

7.1 Desarrollo de adhesivos híbridos y de base biológica

Segmentación de la industria de adhesivos y selladores de América del Norte

Los adhesivos están hechos de una combinación de resinas, aditivos y disolventes. El mercado norteamericano de adhesivos y selladores está segmentado por tecnología adhesiva, tipo de producto sellador, industria de usuario final y geografía. Por tipo de resina adhesiva, el mercado se segmenta en silicona, poliuretano, acrílico, epoxi, cianoacrilato, VAE/EVA y otros tipos de resina. Por tecnología adhesiva, el mercado se segmenta en tecnologías adhesivas a base de agua, a base de solventes, reactivas, termofusibles y otras. Por tipo de resina selladora, el mercado se segmenta en silicona, poliuretano, acrílico, acetato de polivinilo y otros tipos de resina selladora. Por industria de usuario final, el mercado se segmenta en edificación y construcción, papel, cartón y embalaje, transporte, carpintería y ebanistería, calzado y cuero, atención médica, electricidad y electrónica, y otras industrias de usuario final. El informe también cubre el tamaño del mercado y las previsiones para el mercado en 3 países de la región. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del volumen (kilotones) y los ingresos (millones de dólares).

| Adhesivos por Resina | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Adhesivos por tecnología | ||

| ||

| ||

| ||

|

| Selladores por Resina | ||

| ||

| ||

| ||

| ||

|

| Industria del usuario final | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Geografía | ||

| ||

| ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de adhesivos y selladores de América del Norte

¿Cuál es el tamaño actual del mercado Adhesivos y selladores de América del Norte?

Se proyecta que el mercado Adhesivos y selladores de América del Norte registrará una tasa compuesta anual superior al 5% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Adhesivos y selladores de América del Norte?

3M, Arkema Group, Sika AG, HB Fuller Company, Henkel AG & Co. KGaA son las principales empresas que operan en el mercado de adhesivos y selladores de América del Norte.

¿Qué años cubre este mercado de Adhesivos y selladores de América del Norte?

El informe cubre el tamaño histórico del mercado de Adhesivos y selladores de América del Norte durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Adhesivos y selladores de América del Norte para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de adhesivos y selladores de América del Norte

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Adhesivos y selladores de América del Norte en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Adhesivos y selladores de América del Norte incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.