| Período de Estudio | 2019 - 2029 |

| Volumen del Mercado (2024) | 419.85 kilotons |

| Volumen del Mercado (2029) | 436.26 kilotons |

| CAGR | 0.77 % |

| Mercado de Crecimiento Más Rápido | Asia Pacífico |

| Mercado Más Grande | Asia Pacífico |

| Concentración del Mercado | Bajo |

Jugadores principales*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis de mercado de etoxilato de nonilfenol

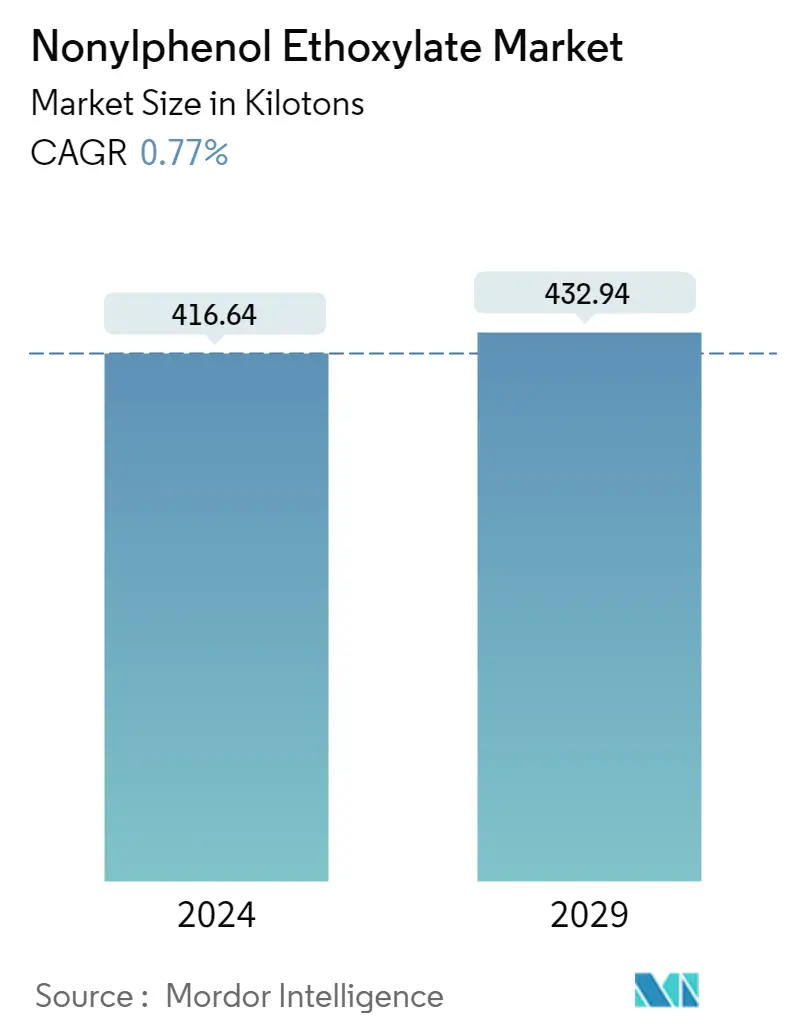

El tamaño del mercado de etoxilato de nonilfenol se estima en 416,64 kilotones en 2024 y se espera que alcance 432,94 kilotones en 2029, creciendo a una tasa compuesta anual del 0,77% durante el período previsto (2024-2029).

Debido al brote de COVID-19, los bloqueos a nivel nacional en todo el mundo, la interrupción de las actividades de fabricación y las cadenas de suministro y las paradas de producción afectaron negativamente al mercado en 2020. Sin embargo, las condiciones comenzaron a recuperarse en 2021, restaurando la trayectoria de crecimiento del mercado.

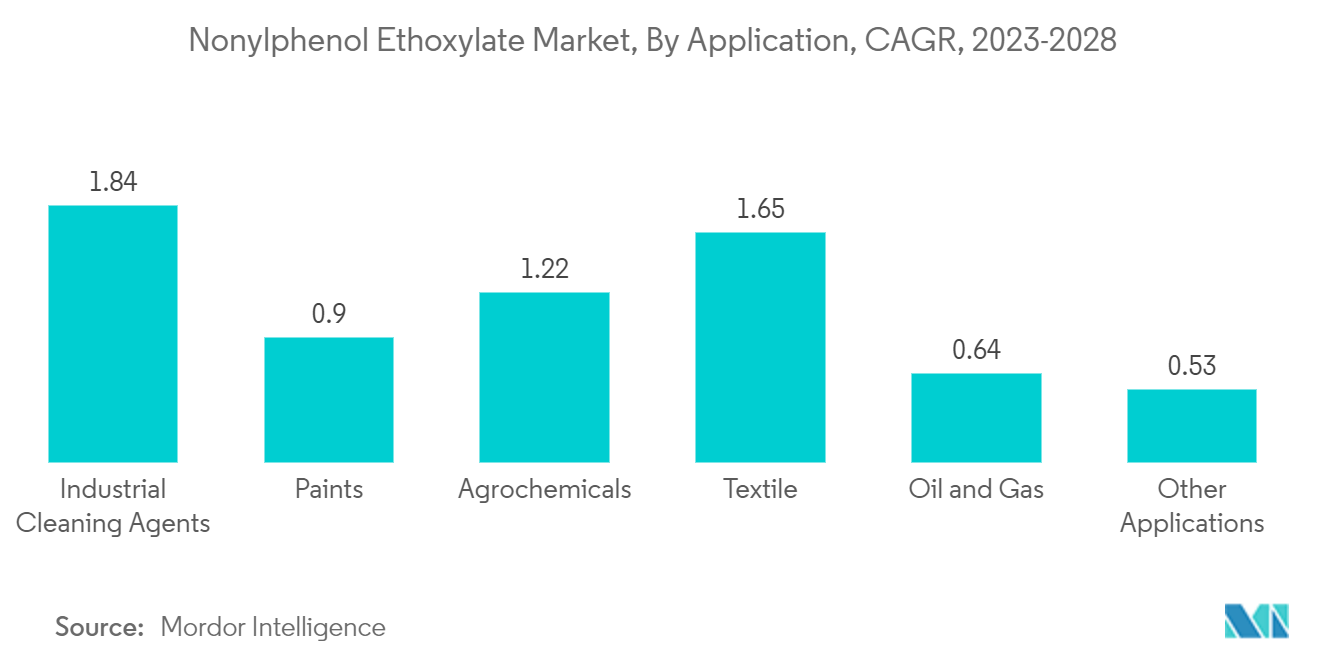

- Se espera que la creciente demanda de agentes de limpieza industriales y la creciente demanda de otras aplicaciones de usuario final impulsen el mercado durante el período de pronóstico.

- Por el contrario, se espera que las estrictas condiciones ambientales obstaculicen el crecimiento del mercado.

- Se espera que la creciente demanda de productos de cuidado personal ofrezca oportunidades lucrativas al mercado estudiado.

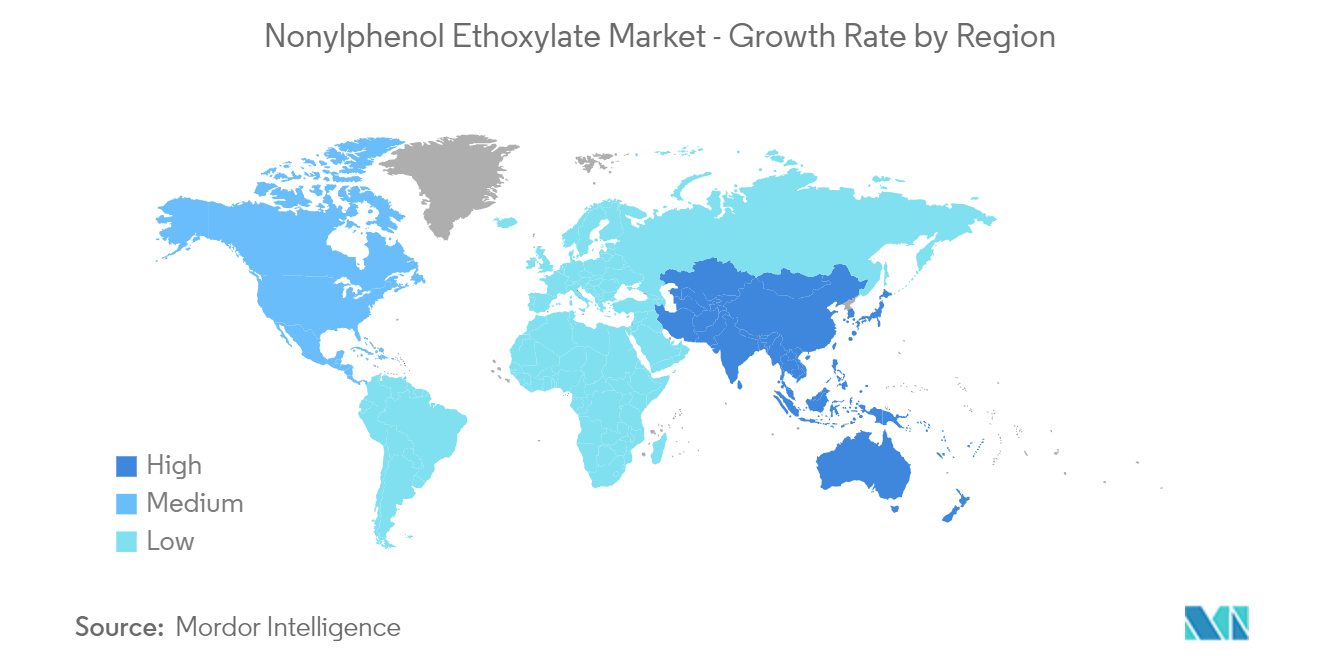

- Asia-Pacífico domina el mercado global, con el mayor consumo de países como China e India.

Tendencias del mercado de etoxilato de nonilfenol

Creciente demanda de agentes de limpieza industriales

- El etoxilato de nonilfenol es un detergente no iónico de baja espuma con excelentes propiedades como humectantes, dispersantes, solubilizantes y emulsionantes.

- La Unión Europea ha prohibido el uso de etoxilatos de nonilfenol en la ropa, ya que se descomponen en el medio ambiente en nonilfenoles que son tóxicos para la vida acuática y humana. La Agencia de Protección Ambiental de los Estados Unidos ha establecido pautas y permite ciertos límites de concentración para los etoxilatos de nonilfenol en sus productos. Estas decisiones podrían obstaculizar el crecimiento de los etoxilatos de nonilfenol durante el período de pronóstico.

- En Asia y el Pacífico, China y la India son los mayores consumidores de tensioactivos y es probable que estos países continúen dominando durante el período previsto. En China, la producción de detergentes sintéticos se concentra principalmente en Guangdong, Zhejiang y Sichuan, con una capacidad de producción anual de 3,25 millones de toneladas, 1,15 millones de toneladas y 1,09 millones de toneladas, respectivamente, en 2022. Sin embargo, la estricta política ambiental en el El país ha estado restringiendo el mercado de detergentes sintéticos en el país.

- Según datos de la Asociación Alemana de Cosméticos, Artículos de Tocador, Perfumería y Detergentes (IKW), los ingresos por detergentes y productos de limpieza aumentaron hasta 5,10 mil millones de euros (5,58 mil millones de dólares), en comparación con 5,09 mil millones de euros (5,56 mil millones de dólares) en 2021. Los ingresos por detergentes y productos de limpieza en Alemania aumentan progresivamente año tras año. Sin embargo, los ingresos por jabones y detergentes sintéticos sufrieron pérdidas en 2022, ya que los ingresos cayeron de 502 millones de euros (549,20 millones de dólares) en 2021 a 462 millones de euros (505,44 millones de dólares) en 2022.

- En el Reino Unido, el mercado de fabricación de jabones y detergentes del país es dinámico. La industria es conocida por su fuerte innovación de productos, ya que los fabricantes compiten para retener el interés de los consumidores. Según la Oficina de Estadísticas Nacionales, en el Reino Unido, es probable que los ingresos generados por la fabricación de jabón, detergentes y productos de limpieza y pulido alcancen alrededor de 6.130 millones de dólares en 2023.

- Debido a todos estos factores, el mercado de etoxilato de nonilfenol probablemente crecerá en todo el mundo durante el período de pronóstico.

La región de Asia y el Pacífico dominará el mercado

- Se espera que la región de Asia y el Pacífico domine el mercado de etoxilato de nonilfenol durante el período previsto debido al aumento de la demanda de países como China e India.

- El etoxilato de nonilfenol ofrece excelentes propiedades humectantes, poco espumantes y de limpieza superiores, y es adecuado para todas las actividades de limpieza industriales e institucionales.

- La producción de la industria química china es esencial en diversos productos, entre los que se incluyen jabones, detergentes, cosméticos, etc. La presencia de más de 60 fabricantes de agentes de lavado, cuidado y limpieza subraya la naturaleza competitiva de este sector. Además, con aproximadamente 98,7 lavadoras por cada cien hogares en China, existe una creciente base de consumidores de productos de limpieza. El aumento de los productores chinos de electrodomésticos y su enfoque en productos asequibles ha aumentado el acceso a las lavadoras, lo que ha resultado en una mayor demanda de detergentes.

- Además, la India es uno de los mayores productores de jabones del mundo. El consumo per cápita de jabones de tocador/baño en el país ronda los 800 gramos. El consumo per cápita de jabones de tocador y de baño, con un promedio de alrededor de 800 gramos, indica además la demanda constante de productos de jabón del país. Además, el segmento de cuidado personal y del hogar representa alrededor del 50% del mercado de bienes de consumo en la India. El aumento constante en la producción de detergentes intermedios sintéticos a más de 780 mil toneladas métricas en el año fiscal 2022 indica la creciente demanda de productos detergentes. En consecuencia, la demanda de etoxilato de nofenilo como materia prima en la producción de tensioactivos experimenta un crecimiento junto con la expansión del mercado de detergentes en la India.

- Además, China representa aproximadamente el 7% de la superficie agrícola total a nivel mundial, alimentando así al 22% de la población mundial. El país es el mayor productor de diversos cultivos, incluidos arroz, algodón, patatas y otros. Por lo tanto, la demanda de agroquímicos está aumentando rápidamente debido a las actividades agrícolas a gran escala del país.

- India es el cuarto mayor productor de agroquímicos del mundo y está reconocida como una base ideal para la producción de agroquímicos orientada a la exportación, según el informe de la Federación de Cámaras de Comercio e Industria de la India (FICCI) sobre el sector de fertilizantes. El informe destaca además que la India es uno de los exportadores de agroquímicos más importantes del mundo y exporta a cuatro países principales Estados Unidos, Japón, China y Brasil.

- El valor de la producción de la industria textil y de la confección de China alcanzó un nuevo pico de exportación en 2022, con un superávit comercial de más de 300 mil millones de dólares. Según datos de la Administración General de Aduanas de China, el valor total de las exportaciones de textiles y prendas de vestir de China en 2022 aumentó un 2,5% interanual. Con exportaciones que superaron los 300 mil millones de dólares por tercer año consecutivo en 2022, China sigue siendo el mayor exportador mundial de textiles y prendas de vestir.

- Según el Ministerio de Textiles, las exportaciones de textiles y prendas de vestir de la India (incluidas las artesanías) ascendieron a 44.400 millones de dólares en el año fiscal 22, un aumento interanual del 41%. India tiene una participación del 4% del comercio mundial de textiles y prendas de vestir.

- Los factores mencionados anteriormente, junto con el apoyo gubernamental, contribuyen a la creciente demanda del mercado de etoxilato de nonilfenol en Asia y el Pacífico durante el período de pronóstico.

Descripción general de la industria del etoxilato de nonilfenol

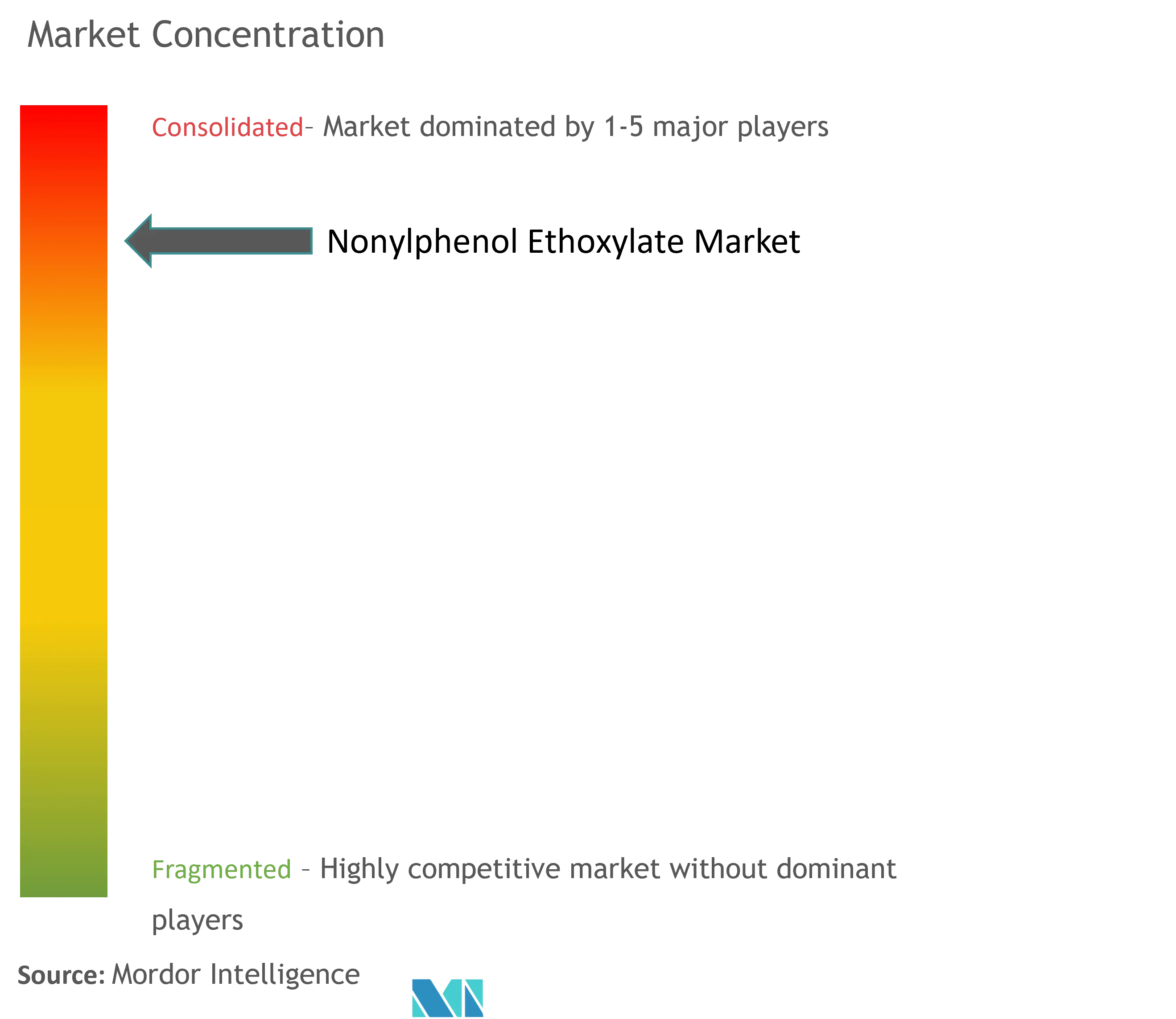

El mercado mundial de etoxilato de nonilfenol está parcialmente consolidado, y los actores representan una parte importante del mercado. Algunas empresas incluyen Dow, Solvay, India Glycols Limited, Stepan Company y Oxiteno.

Líderes del mercado de etoxilato de nonilfenol

-

Dow

-

Solvay

-

India Glycols Limited

-

Stepan Company

-

Oxiteno

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de etoxilato de nonilfenol

- Los desarrollos recientes relacionados con los principales actores del mercado se tratan en el estudio completo.

Segmentación de la industria etoxilato de nonilfenol

El etoxilato de nonilfenol es un tensioactivo no iónico. Se produce en grandes volúmenes y se utiliza para procesos industriales y en detergentes para ropa de consumo, higiene personal, automóviles, pinturas de látex y productos para el cuidado del césped. El mercado de etoxilato de nonilfenol está segmentado por aplicación y geografía. El mercado está segmentado por aplicación en agentes de limpieza industriales, pinturas, agroquímicos, textiles, petróleo y gas, y otras aplicaciones. El informe también cubre el tamaño del mercado y las previsiones para el mercado de nonilfenol en 15 países de las principales regiones. El dimensionamiento del mercado y las previsiones se han realizado para cada segmento en volumen (toneladas).

| Solicitud | Agentes de limpieza industriales | ||

| pinturas | |||

| agroquímicos | |||

| Textil | |||

| Petróleo y gas | |||

| Otras aplicaciones | |||

| Geografía | Asia-Pacífico | Porcelana | |

| India | |||

| Japón | |||

| Corea del Sur | |||

| Resto de Asia-Pacífico | |||

| América del norte | Estados Unidos | ||

| Canada | |||

| México | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Italia | |||

| Francia | |||

| El resto de Europa | |||

| Sudamerica | Brasil | ||

| Argentina | |||

| Resto de Sudamérica | |||

| Medio Oriente y África | Arabia Saudita | ||

| Sudáfrica | |||

| Resto de Medio Oriente y África | |||

Preguntas frecuentes sobre investigación de mercado de etoxilato de nonilfenol

¿Qué tamaño tiene el mercado de etoxilato de nonilfenol?

Se espera que el tamaño del mercado de etoxilato de nonilfenol alcance 416,64 kilotones en 2024 y crezca a una tasa compuesta anual del 0,77% para alcanzar 432,94 kilotones en 2029.

¿Cuál es el tamaño actual del mercado de Etoxilato de nonilfenol?

En 2024, se espera que el tamaño del mercado de etoxilato de nonilfenol alcance las 416,64 kilotones.

¿Quiénes son los actores clave en el mercado Etoxilato de nonilfenol?

Dow, Solvay, India Glycols Limited, Stepan Company, Oxiteno son las principales empresas que operan en el mercado de etoxilato de nonilfenol.

¿Cuál es la región de más rápido crecimiento en el mercado Etoxilato de nonilfenol?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado etoxilato de nonilfenol?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de etoxilato de nonilfenol.

¿Qué años cubre este mercado de etoxilato de nonilfenol y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de etoxilato de nonilfenol se estimó en 413,46 kilotones. El informe cubre el tamaño histórico del mercado de Etoxilato de nonilfenol durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Etoxilato de nonilfenol para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Informe de la industria etoxilato de nonilfenol

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de etoxilato de nonilfenol en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de etoxilato de nonilfenol incluye una perspectiva de previsión de mercado (de 2024 a 2029) y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.