Análisis del mercado de nitrobenceno

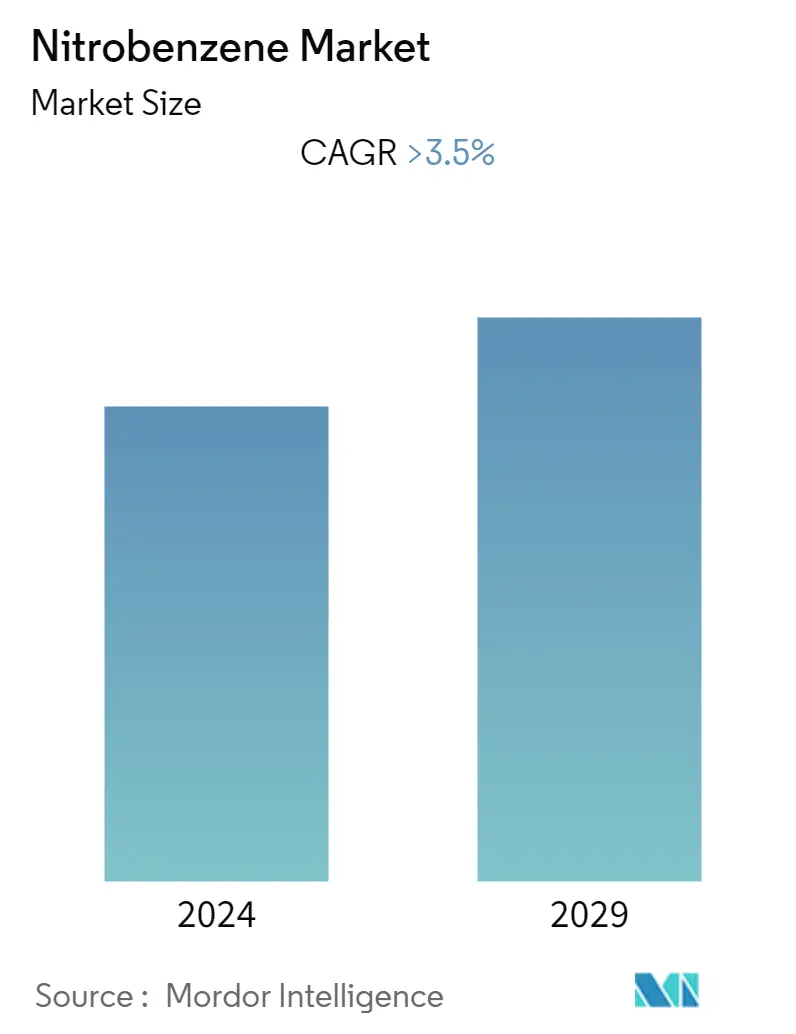

Se espera que el mercado de nitrobenceno registre una tasa compuesta anual de más del 3,5% durante el período previsto.

El mercado se vio afectado negativamente por COVID-19 en 2020. Teniendo en cuenta el escenario pandémico, la disminución de la demanda de diversos productos a base de derivados del nitrobenceno afectó negativamente a la demanda del mercado. Sin embargo, la demanda de paracetamol derivado de la anilina, un derivado del nitrobenceno, aumentó, estimulando la demanda del mercado del nitrobenceno. Sin embargo, el mercado empezó a ganar ritmo en la era pospandémica y se esperaba que continuara la misma trayectoria.

- A medio plazo, se espera que la creciente demanda de nitrobenceno para producir anilina, la fácil disponibilidad de materias primas y las crecientes actividades de construcción en la región de Asia y el Pacífico impulsen el crecimiento del mercado.

- Por el contrario, la creciente demanda de productos químicos de origen biológico probablemente obstaculizará el crecimiento del mercado.

- Es probable que diversas inversiones en la industria de la construcción en todo el mundo actúen como oportunidades para el mercado estudiado.

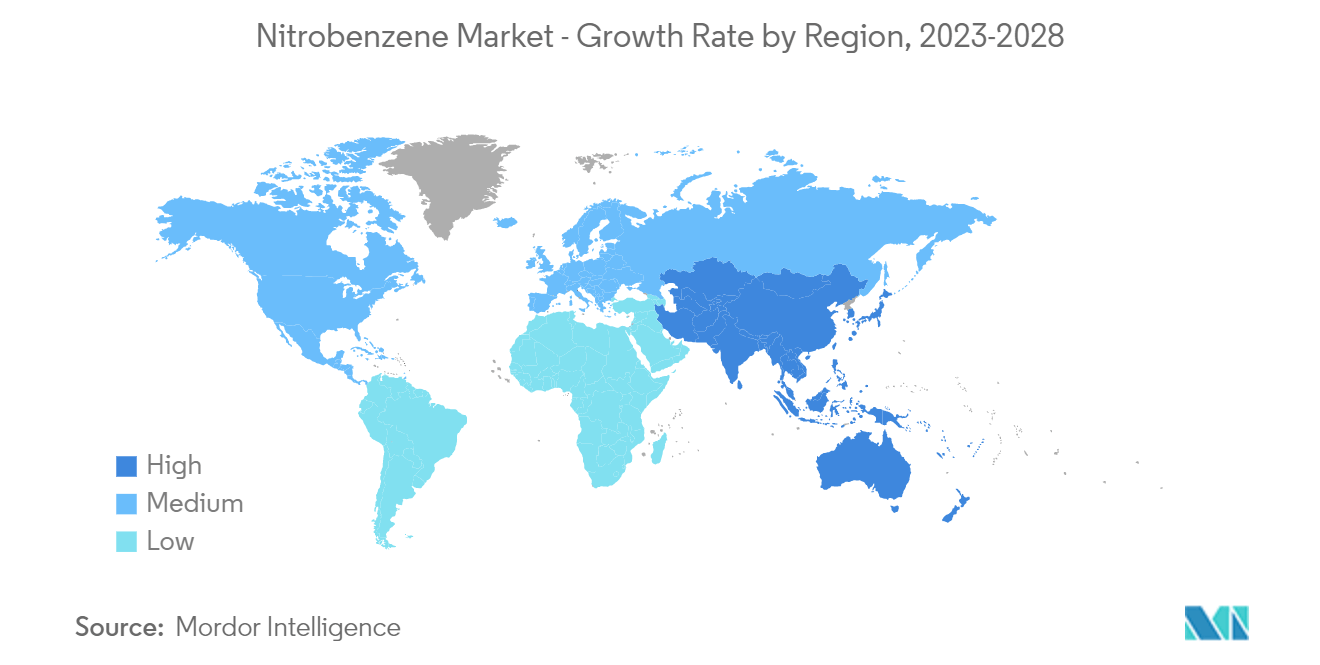

- Asia-Pacífico dominó el mercado global, con el mayor consumo en países como China, India, etc.

Tendencias del mercado de nitrobenceno

Demanda creciente de producción de anilina

- La producción de anilina representa la mayor parte de la aplicación de nitrobenceno, representando más del 90% de la participación. Se produce principalmente por la hidrogenación catalítica del nitrobenceno.

- El diisocianato de metilendifenilo (MDI) derivado de la anilina es un precursor clave de los polímeros en diversas industrias de uso final, incluidos los sectores de la construcción y la automoción.

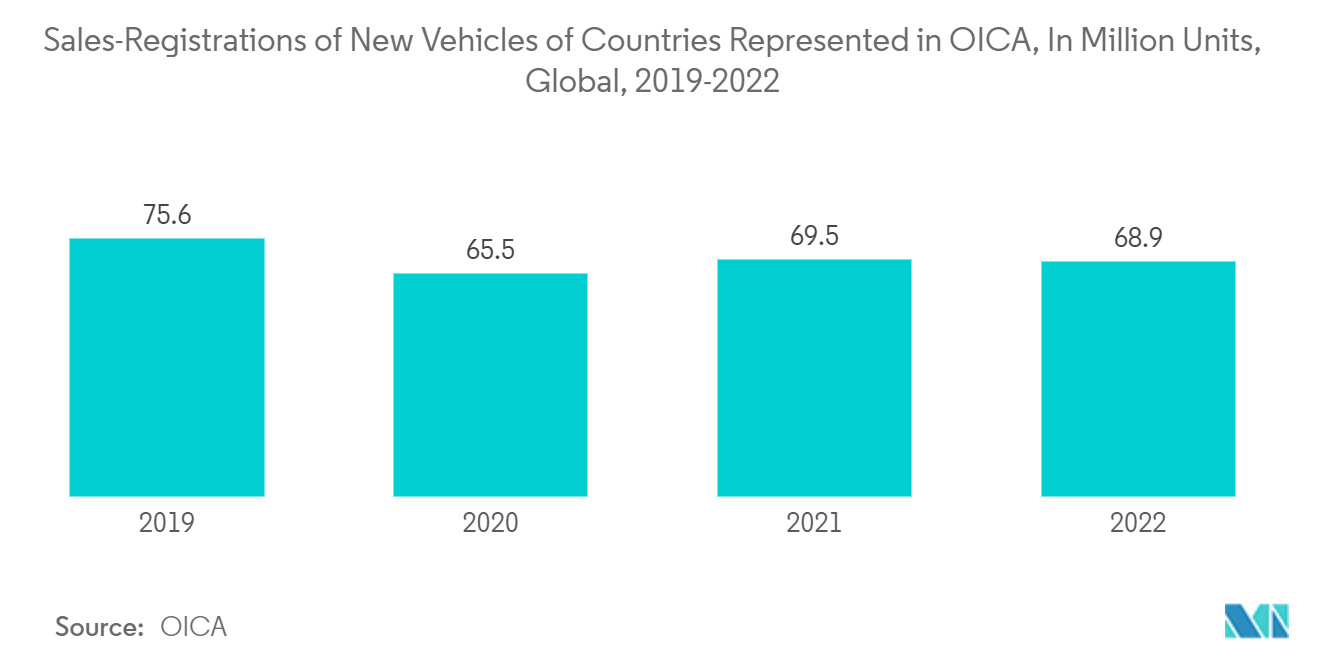

- La Organización Internacional de Constructores de Automóviles (OICA) estima que el número total de ventas y matriculaciones de automóviles nuevos en los países miembros de la OICA fue cercano a 69 millones de unidades en 2022, un 1% menos que los 69,5 millones de unidades registradas el año anterior. Esto dará como resultado una disminución en la demanda de elastómeros y polímeros a base de MDI, como el poliuretano, que se utilizan para fabricar diversas piezas de automóviles, incluidos componentes de dirección, cubiertas de bolsas de aire, materiales impermeables para pisos, parachoques y otros.

- Además, las espumas de poliuretano producidas a partir de MDI, utilizadas principalmente en diversas aplicaciones de aislamiento de edificios, actúan como uno de los componentes principales en la construcción, tanto en su forma flexible como rígida. La Oficina del Censo de EE. UU. estima que Estados Unidos gastó 1.809,8 mil millones de dólares en gastos relacionados con la construcción en diciembre de 2022. Comparando diciembre de 2022 con diciembre de 2021, cuando el monto total gastado fue de 1.681,0 mil millones de dólares, el sector de la construcción aumentó aproximadamente un 7,7%. Esto, a su vez, habría ayudado a crecer el mercado de materiales de cambio de fase.

- El sector farmacéutico es uno de los mercados globales con mayor crecimiento, particularmente en Estados Unidos, India y Alemania. El acetaminofén, o paracetamol, es un analgésico popular producido a partir de anilina. El medicamento genérico más popular en todo el mundo es el paracetamol. Para personas de todas las edades, se ofrece comercialmente en formulaciones de tabletas, píldoras y jarabes.

- AstraZeneca dijo que las ventas farmacéuticas totales a nivel mundial rondaron los 1,2 billones de dólares hasta el tercer trimestre de 2022. Estados Unidos tuvo la mayor participación en el mercado con ventas totales de alrededor de 605 mil millones de dólares hasta el tercer trimestre.

- Los principales actores involucrados en la producción de nitrobenceno, incluidos BASF SE, Huntsman International LLC y Covestro AG, están integrados verticalmente, lo que indica su dominio en el proceso de fabricación de anilina y MDI.

- Por lo tanto, se espera que los factores anteriores afecten significativamente al mercado en los próximos años.

La región de Asia y el Pacífico dominará el mercado

- La región de Asia y el Pacífico es el mercado más grande de nitrobenceno en términos de consumo y producción y también se espera que tenga el mayor crecimiento durante el período de pronóstico en el mercado estudiado. Varias corporaciones extranjeras han reubicado sus instalaciones de fabricación en el área debido a la infraestructura inadecuada y los gastos laborales de la región. La producción y el consumo de nitrobenceno también se han visto significativamente influenciados por la ampliación de sus capacidades de producción de las principales empresas fabricantes de anilina y diisocianato de metileno difenilo (MDI).

- Debido a la creciente necesidad de diversos productos basados en MDI, como adhesivos, selladores, elastómeros y poliuretanos, el sector de la construcción es el mercado de usuarios finales más importante para el nitrobenceno. Además, actúa como aglutinante para madera y muebles. Debido a estos usos, la industria de la construcción consume más del 48% del nitrobenceno producido a nivel mundial, y una parte importante de este consumo se produce en la zona de Asia y el Pacífico.

- La industria de la construcción de China está creciendo rápidamente. Según la Oficina Nacional de Estadísticas de China, la producción de la construcción de China aumentó casi un 50% con respecto al trimestre anterior (27.600 millones de dólares) en el cuarto trimestre de 2022, alcanzando una cifra prevista de 276.000 millones de CNY (unos 40.000 millones de dólares).

- Además, la industria de la construcción en Japón ha crecido significativamente. Se prevé que las inversiones totales en construcción en Japón superen los 66.990 millones de yenes (508.160 millones de dólares) en 2022, alrededor del 0,6% más que el año anterior, según el Ministerio de Tierra, Infraestructura, Transporte y Turismo (MLIT).

- El sector de la construcción indio también ha crecido a un ritmo mayor debido al aumento de las inversiones y el poder adquisitivo de la gente. El Gobierno de la India apoya un mayor crecimiento del sector de la construcción a través de sus diversos planes, como el programa Vivienda para Todos.

- El nitrobenceno también se utiliza en la industria automotriz. El MDI, generado a partir de nitrobenceno mediante síntesis de anilina, fabrica volantes, cubiertas de bolsas de aire, materiales impermeables para pisos y otros componentes interiores de automóviles.

- China es, con diferencia, el mayor fabricante y comprador de automóviles del mundo. Según la Asociación China de Fabricantes de Automóviles, la producción de vehículos de China aumentará aproximadamente un 3,4% en 2022 con respecto al año anterior. En comparación con los 26,08 millones de automóviles producidos en 2021, en 2022 se produjeron alrededor de 27,02 millones de vehículos.

- Por lo tanto, se espera que los factores anteriores afecten significativamente al mercado en los próximos años.

Descripción general de la industria del nitrobenceno

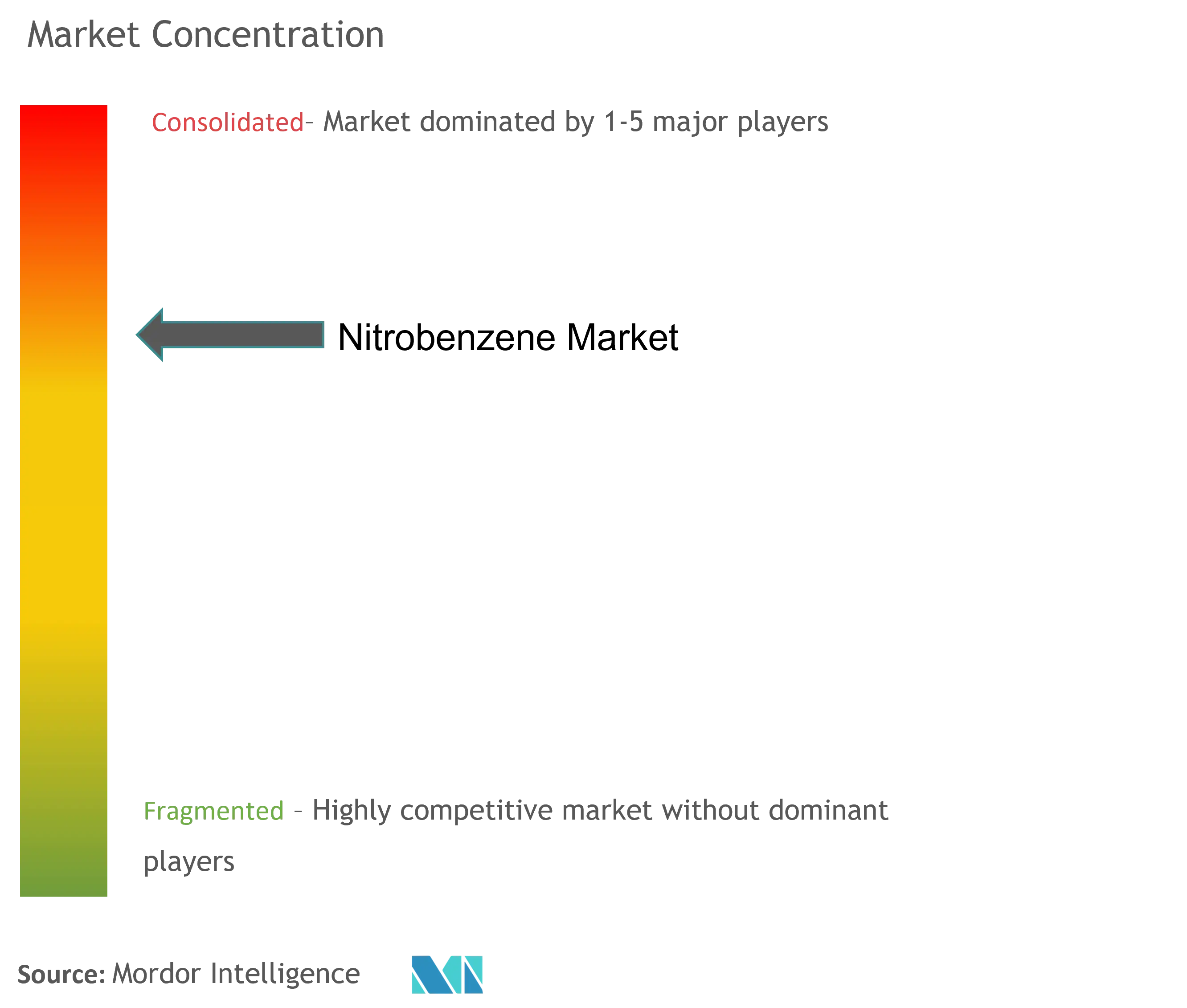

El Mercado de Nitrobenceno tiene un carácter parcialmente consolidado. Algunos actores importantes incluyen (sin ningún orden en particular) BASF SE, The Chemours Company, Covestro AG, Huntsman International LLC y Wanhua.

Líderes del mercado de nitrobenceno

-

BASF SE

-

Covestro AG

-

Huntsman International LLC

-

Wanhua

-

The Chemours Company

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de nitrobenceno

- Julio de 2022: Investigadores de la Universidad de Glasgow anunciaron que habían creado un nuevo proceso de producción de anilinas que funciona a temperatura y presión ambiente, utilizando protones y electrones creados por la electrólisis del agua para impulsar el proceso de reducción del nitrobenceno a anilinas. Con la ayuda de este innovador proceso, la reducción de nitrobenceno se hace más limpia, lo que reduce la probabilidad de que se creen productos secundarios no deseados durante la electrólisis.

- Junio de 2022: Sadhana Nitro Chem Ltd anunció el inicio de la producción de su primera planta de paraaminofenol. El producto de paraaminofenol se fabrica mediante una reducción catalítica de nitrobenceno a base de hidrógeno, que luego se utiliza en la fabricación de paracetamol y otros productos.

Segmentación de la industria del nitrobenceno

Con la fórmula química C6H5NO2, el nitrobenceno es un nitrocompuesto aromático, grasoso y amarillento que se genera al hacer reaccionar benceno con ácido nítrico concentrado y ácido sulfúrico concentrado. El nitrobenceno se utiliza para producir anilina, que luego puede usarse para producir poliuretanos y diisocianato de metilendifenilo (MDI). Se utiliza principalmente en diversas industrias de usuarios finales, incluidos los sectores de la construcción y la automoción. El nitrobenceno y la anilina también se utilizan para producir paracetamol, un producto importante de la industria farmacéutica.

El mercado de nitrobenceno está segmentado por aplicación y geografía. Por aplicación, el mercado se segmenta en producción de anilina, tintes y pigmentos, pesticidas, productos intermedios en productos farmacéuticos y otras aplicaciones. El informe también cubre el tamaño del mercado y las previsiones para el mercado de nitrobenceno en 15 países de las principales regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del volumen (kilo toneladas).

| Producción de anilina |

| Tintes y pigmentos |

| Pesticidas |

| Intermedio en Farmacéutica |

| Otras aplicaciones (incluidos disolventes, explosivos, etc.) |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Solicitud | Producción de anilina | |

| Tintes y pigmentos | ||

| Pesticidas | ||

| Intermedio en Farmacéutica | ||

| Otras aplicaciones (incluidos disolventes, explosivos, etc.) | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de nitrobenceno

¿Cuál es el tamaño actual del mercado Nitrobenceno?

Se proyecta que el mercado nitrobenceno registrará una tasa compuesta anual superior al 3,5% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado nitrobenceno?

BASF SE, Covestro AG, Huntsman International LLC, Wanhua, The Chemours Company son las principales empresas que operan en el mercado de nitrobenceno.

¿Cuál es la región de más rápido crecimiento en el mercado Nitrobenceno?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de nitrobenceno?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de nitrobenceno.

¿Qué años cubre este mercado de Nitrobenceno?

El informe cubre el tamaño histórico del mercado de Nitrobenceno para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Nitrobenceno para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria del nitrobenceno

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de nitrobenceno en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de nitrobenceno incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.