Tamaño del mercado de logística de terceros (3PL) de Nigeria

| Período de Estudio | 2020 - 2029 |

| Año Base Para Estimación | 2023 |

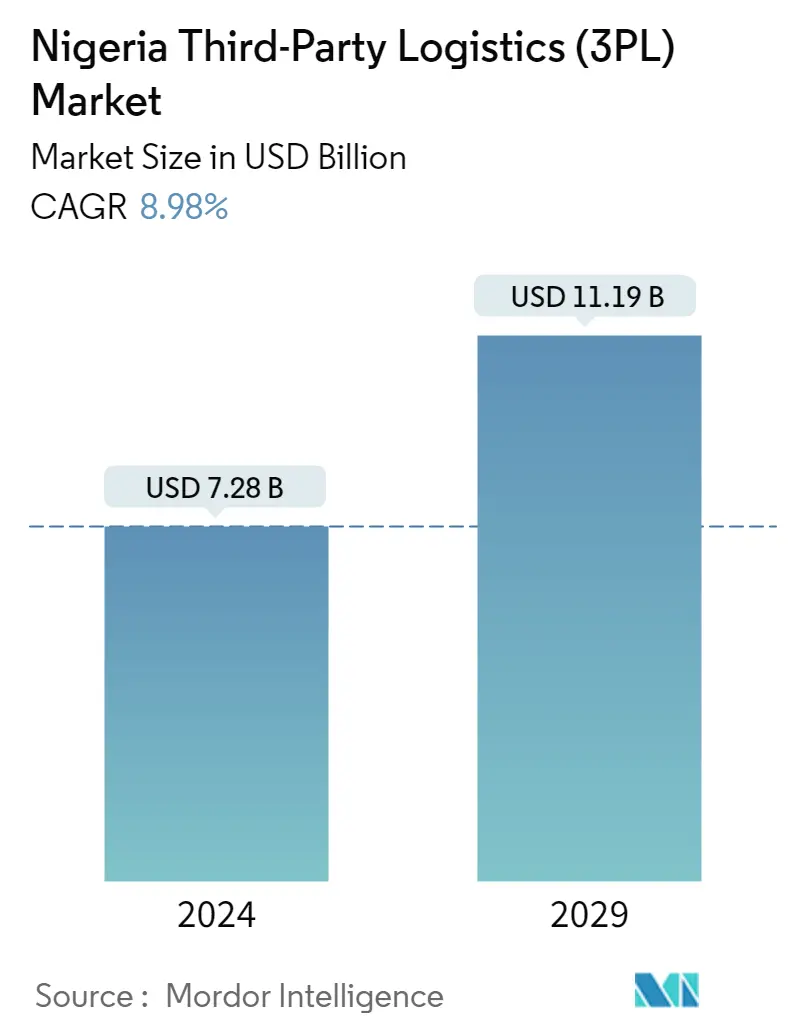

| Volumen del mercado (2024) | USD 7.28 mil millones de dólares |

| Volumen del mercado (2029) | USD 11.19 mil millones de dólares |

| CAGR(2024 - 2029) | 8.98 % |

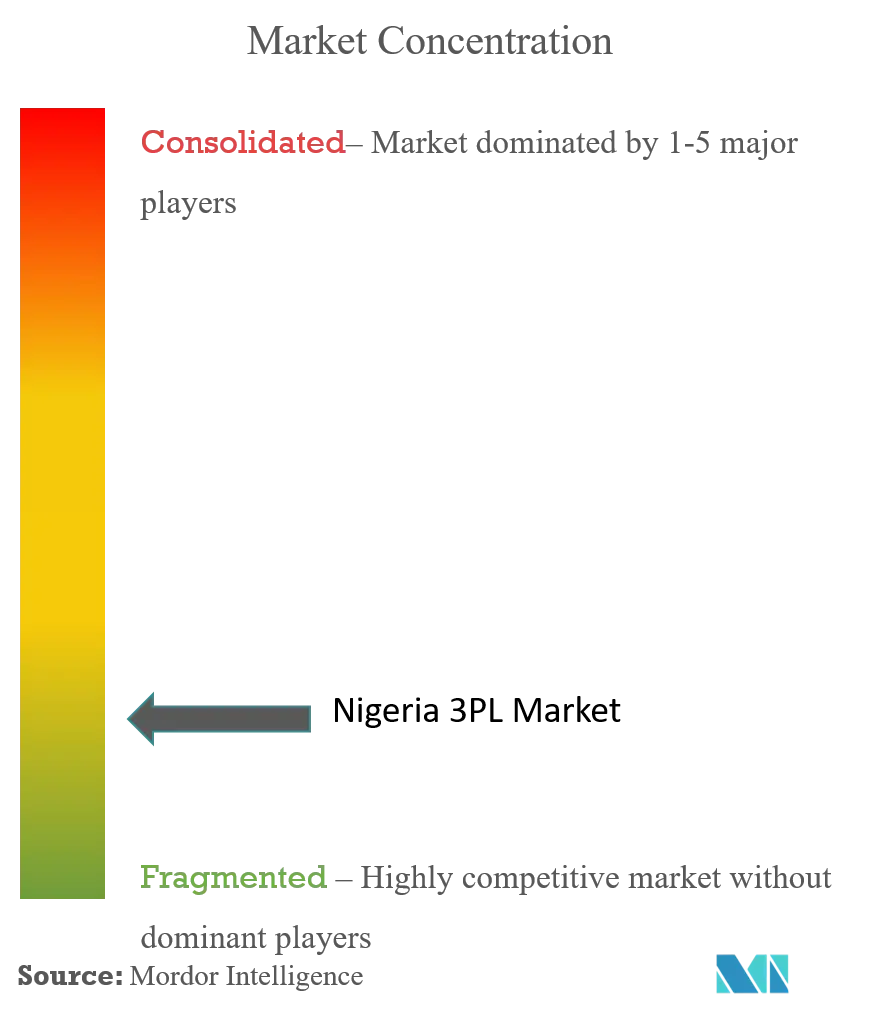

| Concentración del Mercado | Bajo |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de logística de terceros (3PL) de Nigeria

El tamaño del mercado de logística de terceros de Nigeria se estima en 7,28 mil millones de dólares en 2024, y se espera que alcance los 11,19 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 8,98% durante el período previsto (2024-2029).

- COVID-19 afectó gravemente al mercado 3PL de Nigeria ya que las cadenas de suministro se vieron interrumpidas en todo el mundo. El crecimiento del 3PL de Nigeria El crecimiento del comercio intracontinental a través del Tratado de Libre Comercio Continental Africano (AfCFTA) es lo que impulsa el crecimiento del mercado 3PL de Nigeria. Además, el crecimiento del sector manufacturero y el cambio en los patrones de consumo contribuyen al crecimiento del mercado, lo que ha aumentado la demanda de servicios logísticos.

- Las principales limitaciones económicas son las brechas de infraestructura y las cadenas de suministro inconexas entre las naciones. Los países africanos tienen que invertir estratégica y fuertemente en su infraestructura.

- Junto con el desarrollo de la infraestructura, es necesaria la sincronización de las regulaciones relacionadas con diferentes sectores (como los productos farmacéuticos) y bloques subregionales para apoyar el comercio y un clima de negocios favorable.

- El sector logístico de Nigeria se está expandiendo debido al desarrollo de infraestructura en ferrocarriles y vías aéreas, la mejora de los vínculos con otros países, el crecimiento de los sectores manufacturero y exportador y el comercio electrónico.

- Según una encuesta realizada por la Cámara de Comercio e Industria de Lagos, la economía nigeriana perdió unos ingresos anuales estimados en 3,46 billones de nairas (8.400 millones de dólares) debido a una infraestructura deficiente, una mala implementación y la corrupción en los puertos, de los cuales 2,5 billones de nairas ( 6 mil millones de dólares) son pérdidas de ganancias corporativas en toda la economía.

- Según el informe, los márgenes de ganancias de las entidades corporativas que utilizan algunas de las infraestructuras clave del país, como el puerto de Apapa, se han reducido gradualmente a medida que los costos logísticos han aumentado significativamente.

- En el primer trimestre de 2021, el puerto de Apapa gestionó la mayoría de las transacciones de exportación, con mercancías por valor de 2,58 billones de nairas (6.000 millones de dólares), lo que representó el 88,91% de las exportaciones totales. Port Harcourt quedó en segundo lugar con 167.290 millones de nairas (406 millones de dólares), o el 5,75%. Los ingresos del Aeropuerto Internacional Mohammed Murtala aumentaron un 2,5% hasta los 75.400 millones de nairas (183 millones de dólares).

- En términos de importaciones, el puerto de Apapa tuvo la mayor cantidad de transacciones, valoradas en 2,92 billones de nairas (7.100 millones de dólares), lo que representa el 42,73% de las importaciones totales. Tin Can Island quedó en segundo lugar con 1,2 billones de nairas (2.900 millones de dólares estadounidenses) o el 17,95%, Port Harcourt quedó en tercer lugar con 691.700 millones de nairas (1.600 millones de dólares estadounidenses) o el 10,10%, y el Aeropuerto Internacional Muhammed Murtala quedó en tercer lugar con 625.700 millones de nairas ( 1.520 millones de dólares) o 9,13%.

Tendencias del mercado de logística de terceros (3PL) de Nigeria

AfCFTA aumentará el comercio intrarregional

El comercio intraafricano se limita actualmente al 15% del comercio total de África, lo que indica una cadena de valor intrarregional frágil en comparación con Asia, que representa el 80%. Con la introducción del Tratado de Libre Comercio Continental Africano (AfCFTA), la zona de libre comercio más grande del mundo firmada por 54 países y que se espera que revolucione el comercio en todo el continente, se espera que el volumen comercial y, por ende, la economía del continente crezca significativamente.

El acuerdo se centrará en aumentar las capacidades de producción en un panorama global extremadamente competitivo. Con el acuerdo implementado, aumentará la fabricación y producción de productos esenciales y de valor agregado, mejorando la diversificación económica y acelerando la transformación estructural, aumentando las inversiones y disminuyendo la dependencia de la fuerza laboral. De esta manera, se moldea la competitividad de la economía africana a través del aumento de la productividad.

Según el Banco Mundial, si se implementa plenamente para armonizar las reglas de inversión y competencia, el pacto comercial podría aumentar los ingresos regionales hasta en un 9%, a 571 mil millones de dólares. Tiene el potencial de generar casi 18 millones de nuevos empleos, muchos de los cuales serán mejor remunerados y de mayor calidad, siendo las mujeres las más beneficiadas. El crecimiento resultante del empleo y los ingresos podría ayudar a hasta 50 millones de personas a escapar de la pobreza extrema para 2035.

Según el informe, Aprovechar al máximo la zona de libre comercio continental africana, el aumento de la IED podría impulsar las exportaciones de África hasta en un 32% para 2035, y las exportaciones intraafricanas aumentarían en un 109%, particularmente en el sector de productos manufacturados. Túnez (165%), Camerún (144%), Ghana (132%), Tanzania (126%) y Sudáfrica (61%) verán un aumento en las exportaciones intraafricanas.

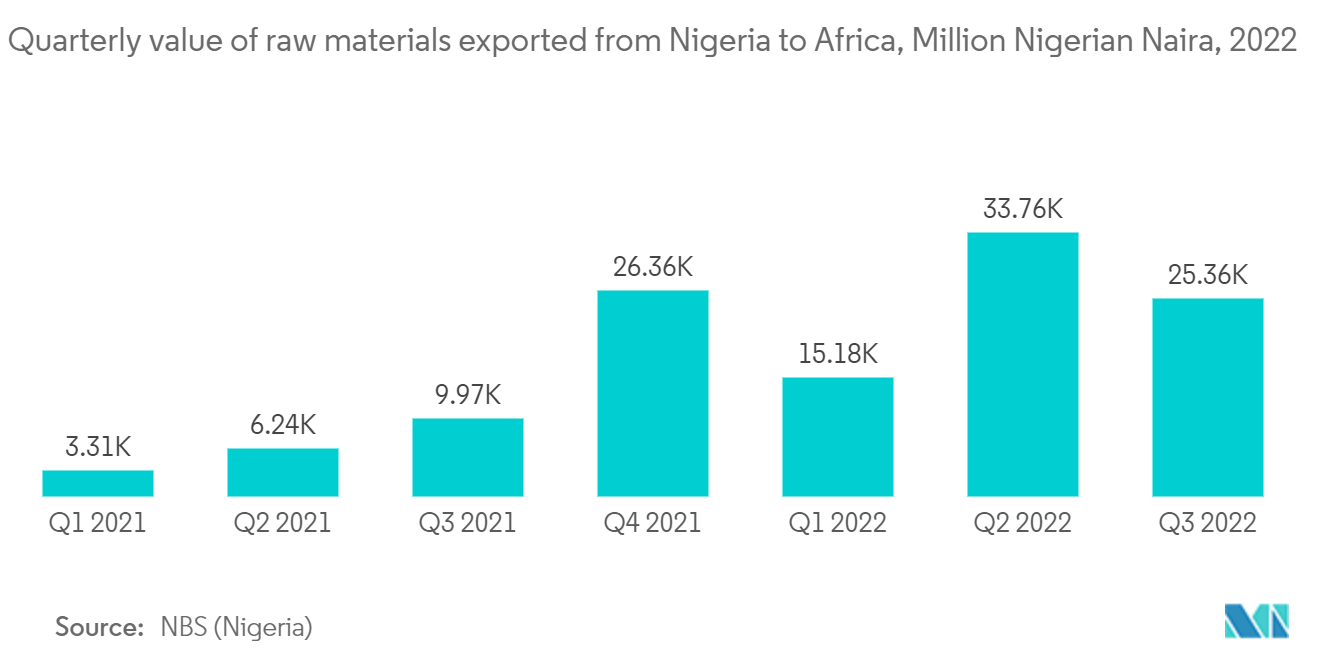

Aumento de la producción manufacturera y las exportaciones en Nigeria

El proyecto Make in Nigeria for Export (MINE) es una iniciativa presidencial para desarrollar las Zonas Económicas Especiales (ZEE) de clase mundial en toda Nigeria e impulsar la fabricación de productos Hechos en Nigeria para la exportación, a nivel regional y mundial.

El proyecto tiene como objetivo aumentar la contribución del sector manufacturero al PIB a aproximadamente el 20%, crear 1,5 millones de nuevos empleos directos y generar más de 30 mil millones de dólares al año para 2025. El Consejo Ejecutivo Federal (FEC), el Equipo de Gestión Económica (EMT) y el Proyecto El Comité Directivo de MINE en el país trabajará bajo el modelo sostenible de Asociación Público-Privada (APP) para desarrollar ZEE en toda Nigeria.

Según la Oficina Nacional de Estadísticas (NBS), el sector manufacturero de Nigeria creció un 5,89% (año tras año) en términos reales en el primer trimestre de 2022, un aumento de 3.61% de la tasa de crecimiento del trimestre anterior del 2.28%. La tasa de crecimiento nominal del PIB del sector fue de 11.72% año tras año en el primer trimestre de 2022, una disminución del 20.38% del mismo trimestre en 2021 (32.10%). El sector contribuyó con el 10.20% al PIB general en términos reales en el primer trimestre de 2022, frente al 9.93% en el primer trimestre de 2021 pero por debajo del 8.46% en el cuarto trimestre de 2021.

La manufactura abarca la producción de cemento, alimentos, bebidas y productos de tabaco; textiles, prendas de vestir y calzado; madera y productos de madera; pulpa de papel y productos de papel; productos químicos; y productos farmacéuticos. El sector manufacturero también incluye la fabricación de productos no metálicos, artículos de plástico y caucho, productos eléctricos y electrónicos, metales básicos y hierro y acero, vehículos de motor y su ensamblaje, y otros bienes.

Según el informe del PIB del primer trimestre de 2022, el sector manufacturero creció un 5,89% interanual, un aumento del 2,49% respecto al mismo período de 2021 y 3,61 puntos porcentuales respecto al trimestre anterior en el cuarto trimestre de 2021. En términos nominales, el sector La tasa de crecimiento fue del -2,96% intertrimestral. Sin embargo, la tasa de crecimiento del sector en términos reales fue del 2,85% intertrimestral.

Descripción general de la industria de logística de terceros (3PL) de Nigeria

El mercado de logística de terceros (3PL) de Nigeria está muy fragmentado con una gran cantidad de actores locales e internacionales como FedEx, UPS, GMT Logistics, Maersk, DHL International GmbH, Creseada International Limited, Bollore Transport and Logistics, MSC (Mediterranean Shipping La empresa y muchos más como sus actores clave. Dada la gran población y los cambios regulatorios en la economía, el país espera un rápido crecimiento en los próximos años. Las empresas de todo el mundo están invirtiendo en el desarrollo de sus negocios en el país para aprovechar la oportunidad.

Líderes del mercado de logística de terceros (3PL) de Nigeria

-

Maersk

-

DHL International GmbH.

-

Creseada International Limited

-

Bollore Transport and Logistics

-

MSC (Mediterranean Shipping Company)

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de Nigeria Logistics (3PL)

- Junio de 2022: Tras las negociaciones exclusivas anunciadas el 20 de diciembre de 2021 y las opiniones favorables emitidas por cada uno de los órganos de representación de los trabajadores consultados, el Grupo Bollore firmó un acuerdo con el Grupo MSC para la venta del 100% de Bolloré Africa Logistics, que comprende el transporte del Grupo Bollore. y actividades logísticas en África, sobre la base de un valor empresarial, neto de intereses minoritarios, de 5.700 millones de euros (6.07 USD mil millones).

- Enero de 2022: Kuehne+Nagel amplió su red de oficinas africanas, que están gestionadas y respaldadas por una torre de control en Durban, Sudáfrica. La torre de control regional actúa como un único punto de contacto para una red integrada que se extiende por todo el continente, lo que permite una visibilidad completa, incluidas ubicaciones remotas, al tiempo que mantiene los estándares de servicio global de Kuehne+Nagel y monitorea la calidad de los datos.

Informe de mercado de logística de terceros (3PL) de Nigeria índice

1. INTRODUCCIÓN

1.1 Supuestos del estudio

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

2.1 Metodología de análisis

2.2 Fases de la investigación

3. RESUMEN EJECUTIVO

4. INFORMACIÓN Y DINÁMICA DEL MERCADO

4.1 Escenario actual del mercado

4.2 Visión general del mercado

4.3 Dinámica del mercado

4.3.1 Conductores

4.3.2 Restricciones

4.3.3 Oportunidades

4.4 Análisis de la cadena de valor/cadena de suministro

4.5 Análisis de las cinco fuerzas de Porter

4.5.1 Amenaza de nuevos participantes

4.5.2 Poder de negociación de los compradores/consumidores

4.5.3 El poder de negociacion de los proveedores

4.5.4 Amenaza de productos sustitutos

4.5.5 La intensidad de la rivalidad competitiva

4.6 Análisis de la cadena de valor/cadena de suministro

4.7 Políticas y regulaciones de la industria

4.8 Tendencias Generales en Almacenamiento, CEP, Entrega de Última Milla, Logística de Cadena de Frío, Etc.

4.9 Perspectivas sobre el comercio electrónico

4.10 Avances Tecnológicos en el Sector Logístico

4.11 Impacto del Covid-19 en el Mercado

5. SEGMENTACIÓN DE MERCADO

5.1 Por servicio

5.1.1 Gestión del transporte nacional

5.1.2 Gestión del Transporte Internacional

5.1.3 Almacenamiento y distribución de valor agregado

5.2 Por usuario final

5.2.1 Fabricación y automoción

5.2.2 Petróleo y gas y productos químicos

5.2.3 Comercio distributivo (comercio mayorista y minorista, incluido el comercio electrónico)

5.2.4 Farmacéutica y sanitaria

5.2.5 Construcción

5.2.6 Otros usuarios finales

6. PANORAMA COMPETITIVO

6.1 Descripción general de la concentración del mercado

6.2 Perfiles de empresa

6.2.1 Maersk Line

6.2.2 DHL International GmbH.

6.2.3 Creseada International Limited

6.2.4 Bollore Transport and Logistics

6.2.5 MSC (Mediterranean Shipping Company)

6.2.6 ABC Transport

6.2.7 LOGISTIQ XPEDITORS LIMITED

6.2.8 REDOXCORP SHIPPING & LOGISTICS LIMITED

6.2.9 GWX

6.2.10 Redline Logistics

6.2.11 AGS Movers Lagos

6.2.12 UPS (United Postal Services)*

7. FUTURO DEL MERCADO 3PL DE NIGERIA

8. APÉNDICE

Segmentación de la industria de la logística de terceros de Nigeria (3PL)

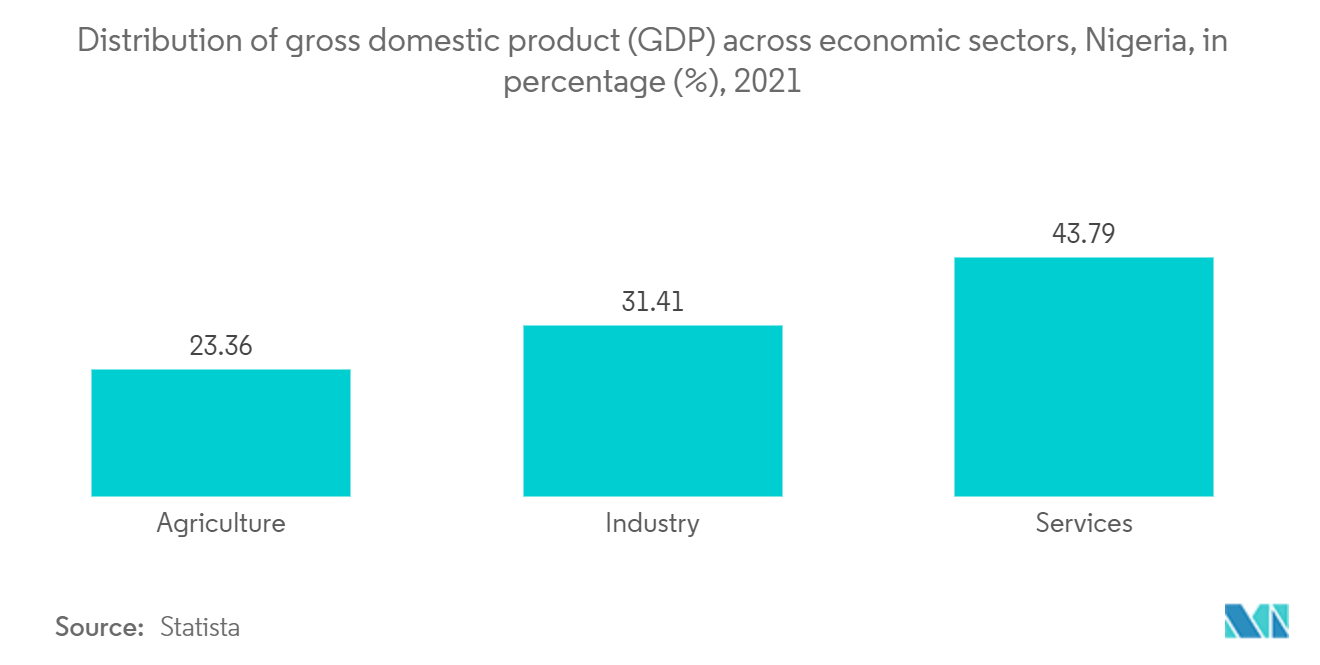

Un proveedor de 3PL (de logística de terceros) proporciona servicios de logística subcontratados, que incluyen la gestión de uno o más aspectos de las actividades de adquisición y cumplimiento. Este informe incluye un análisis de fondo completo del mercado de Logística de terceros de Nigeria (3PL), incluida la evaluación de la economía y la contribución de los sectores en la economía, la descripción general del mercado, la estimación del tamaño del mercado para segmentos clave y tendencias emergentes en los segmentos del mercado , dinámica del mercado, y tendencias geográficas, y el impacto Covid-19.

El mercado de la logística de terceros de Nigeria (3PL) está segmentado por el tipo (gestión de transporte nacional, gestión de transporte internacional y almacenamiento y distribución de valor agregado) y por usuarios finales (fabricación y automotriz, petróleo y gas y productos químicos, comercio distributivo (Comercio mayorista y minorista que incluye comercio electrónico), farmacéutico y atención médica, construcción y otros usuarios finales). El informe ofrece el tamaño del mercado y los pronósticos para el mercado de Logistics de terceros de Nigeria (3PL) en valor (USD mil millones) para todos los segmentos anteriores.

| Por servicio | ||

| ||

| ||

|

| Por usuario final | ||

| ||

| ||

| ||

| ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de logística de terceros (3PL) en Nigeria

¿Qué tamaño tiene el mercado de logística de terceros (3PL) de Nigeria?

Se espera que el tamaño del mercado de logística de terceros (3PL) de Nigeria alcance los 7,28 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 8,98% hasta alcanzar los 11,19 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Logística de terceros (3PL) de Nigeria?

En 2024, se espera que el tamaño del mercado de logística de terceros (3PL) de Nigeria alcance los 7,28 mil millones de dólares.

¿Quiénes son los actores clave en el mercado de Logística de terceros (3PL) de Nigeria?

Maersk, DHL International GmbH., Creseada International Limited, Bollore Transport and Logistics, MSC (Mediterranean Shipping Company) son las principales empresas que operan en el mercado de logística de terceros (3PL) de Nigeria.

¿Qué años cubre este mercado de Logística de terceros (3PL) de Nigeria y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de logística de terceros (3PL) de Nigeria se estimó en 6,68 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Logística de terceros (3PL) de Nigeria para los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Logística de terceros (3PL) de Nigeria para los años 2024, 2025, 2026 , 2027, 2028 y 2029.

Informe de la industria logística de terceros de Nigeria

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Logística de terceros en Nigeria en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Nigeria Third Party Logistics incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.