Análisis del mercado del níquel

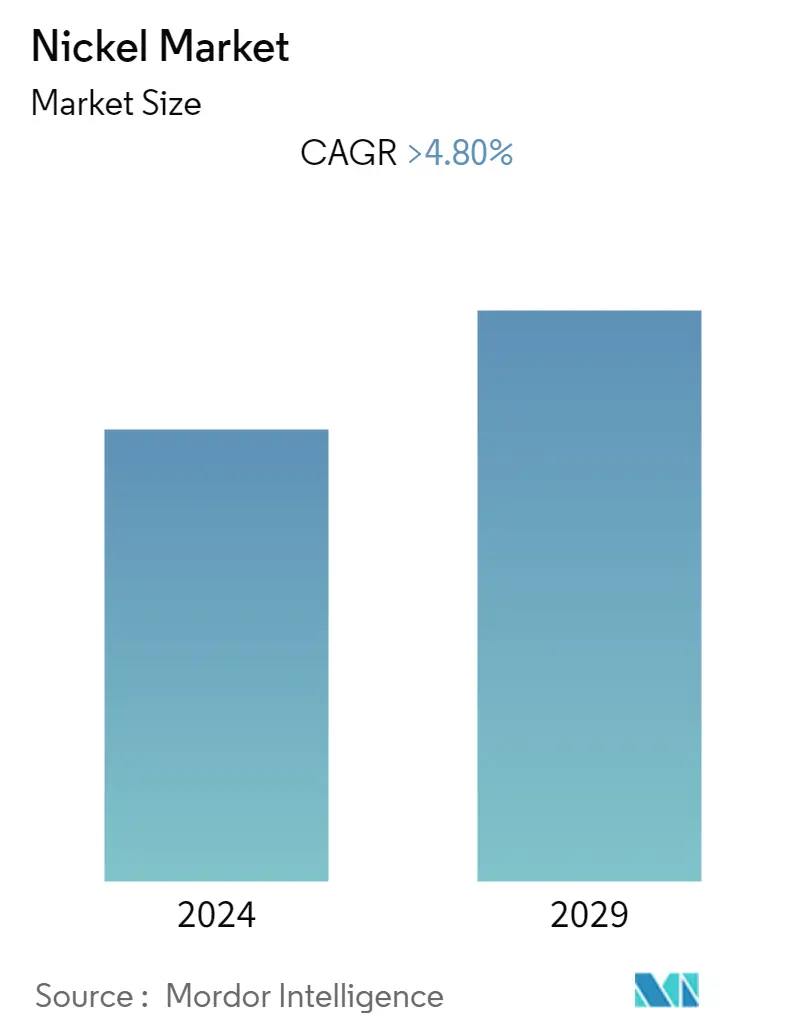

El mercado del níquel se valoró en más de 2,1 millones de toneladas en 2021 y se prevé que el mercado registre una tasa compuesta anual de más del 4,8% durante el período previsto.

El estallido de la pandemia de COVID-19 y los confinamientos, las normas de distanciamiento social y las sanciones comerciales resultantes provocaron perturbaciones masivas en las redes de la cadena de suministro mundial, lo que obstaculizó gravemente el crecimiento del mercado del níquel. Los prolongados confinamientos en las principales economías provocaron una desaceleración de la actividad industrial, lo que afectó a la demanda y el precio del níquel. Las principales empresas mineras como Nickel Asia y Global Ferronikel Holdings suspendieron algunas de sus operaciones en respuesta a la pandemia, y algunos actores citaron la capacidad limitada para mantener los actuales calendarios de cierre por mantenimiento. Sin embargo, con la recuperación constante del sector industrial y la reanudación de las actividades mineras, se prevé que la demanda de níquel aumentará durante el período previsto.

- A medio plazo, es probable que el crecimiento del mercado del níquel se vea impulsado por la creciente demanda de níquel en aleaciones de acero inoxidable. Actualmente, alrededor de dos tercios del níquel vendido cada año se destinan al acero inoxidable. Además, la creciente demanda de níquel en baterías de automóviles, sistemas de almacenamiento de energía en turbinas eólicas o paneles solares a un costo menor es el principal factor impulsor del crecimiento del mercado.

- Es probable que las estrictas regulaciones ambientales y los posibles riesgos para la salud debido al aumento de las emisiones de dióxido de azufre provenientes del proceso de fusión del níquel y la volatilidad de los precios del níquel obstaculicen el crecimiento del mercado.

- Es probable que la creciente popularidad de los vehículos eléctricos y la aplicación emergente del níquel en la industria médica sirvan como oportunidades en el futuro.

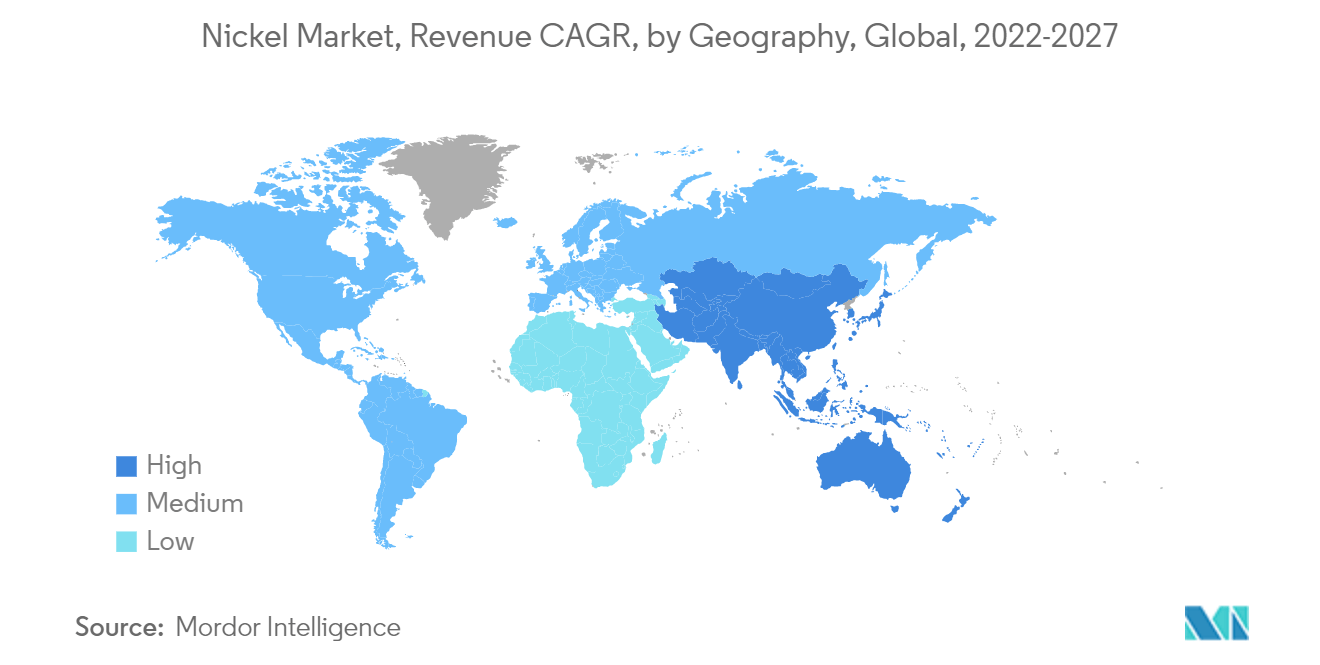

- Se espera que Asia-Pacífico domine el mercado del níquel en el futuro, debido a la alta tasa de consumo de níquel y la presencia de grandes empresas de fabricación de acero inoxidable y fabricantes de baterías en esta región. Además, se espera que la creciente demanda en China e India mejore las perspectivas del mercado de los metales.

Tendencias del mercado del níquel

Creciente demanda de acero inoxidable

- El níquel juega un papel crucial en la fabricación de acero inoxidable. Es uno de los principales grados comerciales de aleaciones utilizadas en la producción de acero inoxidable. La aleación de níquel se utiliza en casi dos tercios del proceso de producción de acero inoxidable en todo el mundo. En general, el 8% de níquel está presente en el grado de acero inoxidable comúnmente utilizado.

- Debido a su resistencia a la corrosión, durabilidad y abundancia en disponibilidad, el acero inoxidable se utiliza en diversos sectores, incluidos alimentos y bebidas, construcción, aeroespacial, transporte, médico, químico, etc.

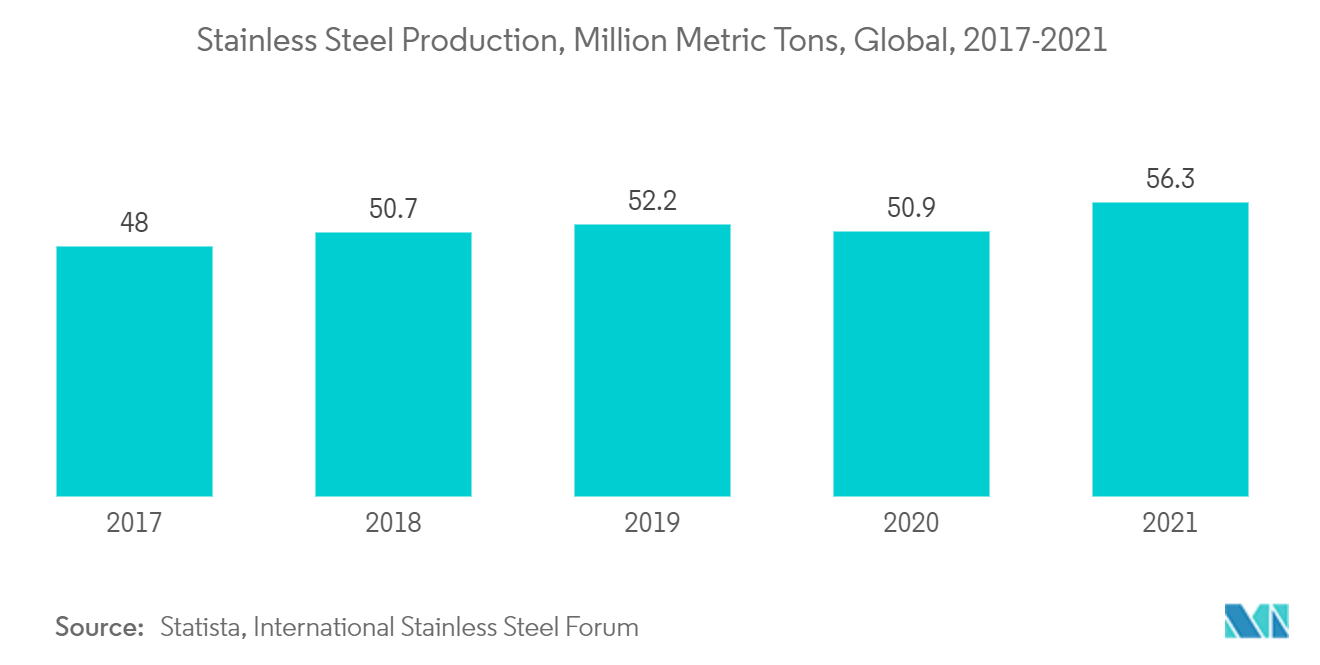

- Según el Foro Internacional del Acero Inoxidable (ISSF), la producción de acero inoxidable aumentó un 10,6% interanual hasta 56,3 millones de toneladas métricas en 2021.

- En vista de la reducción de la demanda debido a factores como la guerra de Ucrania, inventarios inflados e interrupciones en la cadena de suministro, MEPS ha reducido su pronóstico de producción a 56,5 millones de toneladas métricas en 2022. Sin embargo, se anticipa que la producción se recuperará a 60 millones de toneladas métricas en 2023..

- Las fábricas chinas de acero inoxidable consumen más de la mitad del níquel primario. La producción de acero inoxidable en China experimentó un crecimiento interanual del 1,6% en 2021 hasta un total de 30,6 millones de toneladas métricas, lo que representa el 54,4% de la producción mundial.

- Asimismo, según la Oficina Mundial de Estadísticas del Metal, la producción india de acero inoxidable alcanzó alrededor de 4 millones de toneladas métricas en 2021, registrando un crecimiento interanual del 25% entre 2020-2021.

- Debido a los factores mencionados anteriormente, es probable que la demanda en el mercado del níquel por parte de la industria del acero inoxidable aumente en el futuro.

Asia-Pacífico dominará el mercado

- Asia-Pacífico tiene la mayor parte del consumo de níquel. Esto se debe principalmente a la presencia de grandes empresas fabricantes de acero inoxidable y fabricantes de baterías. Las principales concentraciones de mineral de níquel en Filipinas, Nueva Caledonia, Australia, Indonesia y China son fundamentales para convertir a la región en el mayor productor de níquel.

- Según el Servicio Geológico de EE. UU. (USGS), Indonesia tiene la reserva minera de níquel más grande del mundo con una reserva minera de 21 millones de toneladas métricas en 2021. Además, Filipinas, China y Australia tienen una reserva minera combinada de 28,6 millones de toneladas métricas.

- Según la Oficina Mundial de Estadísticas de Metales, la demanda de níquel en China durante los primeros 9 meses de 2022 se estimó en 1,12 millones de toneladas, un aumento de 98,1 kilos de toneladas en comparación con 2021. En Indonesia, la producción de níquel entre enero y Septiembre de 2022 fue de 0,79 millones de toneladas, registrando un incremento interanual del 23%.

- Además, también se espera que el creciente nivel de consumo de níquel en vehículos eléctricos (EV) impulse el mercado en la región, ya que representa una parte considerable de la demanda de níquel.

- China es el líder mundial en el mercado de automóviles eléctricos, y las ventas de vehículos eléctricos nuevos son cuatro veces superiores a las de Estados Unidos. En 2021 se vendieron en China un total de 3,3 millones de unidades de vehículos eléctricos (EV), lo que registró un aumento del 154% en comparación con los 1,3 millones de unidades vendidas en 2020. Se espera que las principales políticas del gobierno central chino para promover los vehículos eléctricos aumenten la demanda de níquel en el país.

- Además, en octubre de 2021, Tata Motors (fabricante de automóviles indio) obtuvo una inversión de 7.500 millones de rupias (1.010 millones de dólares) para una nueva filial de vehículos eléctricos. Tata Motors y TPG Rise Climate han firmado un acuerdo vinculante por el cual este último, junto con el coinversor ADQ, invertirá en una filial recién constituida de Tata Motors.

- Debido al impacto de COVID-19, la demanda de níquel en muchas aplicaciones de uso final se ha reducido. Sin embargo, con la recuperación de varias industrias de usuarios finales, se espera que la demanda de níquel crezca en la región durante el período previsto.

Descripción general de la industria del níquel

El mercado de níquel está fragmentado en la naturaleza. Las principales empresas incluyen Norilsk Nickel, Vale, BHP, Jinchuan Group International Resources Co. Ltd, Glencore y otras.

Líderes del mercado del níquel

-

Norilsk Nickel

-

Vale

-

BHP

-

Glencore

-

Jinchuan Group International Resources Co. Ltd

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado del níquel

- Agosto de 2022 NMDC Ltd. anunció su decisión de explorar oportunidades en el extranjero en un intento por extraer litio, níquel y cobalto para satisfacer la creciente demanda en la India. El productor estatal de mineral de hierro planea iniciar la minería en Australia, ya que posee una participación del 90,02% en Legacy Iron Ore Ltd del país.

- Diciembre de 2021 Mitsui Co. Mineral Resources Development (Asia) Corp. (MMRDA) y Sojitz venderán todas sus acciones en CBNC (36% en total a Sumitomo Metal Mining Co. Ltd (SMM). Con la venta de las acciones, El ratio de participación de SMM en CBNC aumentará del actual 54% de las acciones en circulación al 90%.

- Octubre de 2021 El Grupo Renault anunció la firma de un Memorando de Entendimiento (MoU) con Terrafame, para un futuro suministro de sulfato de níquel. Con este acuerdo, el Grupo Renault se asegurará un importante suministro anual de sulfato de níquel de Terrafame, que representa hasta 15 GWh de capacidad anual.

- En julio de 2021 BHP anunció la firma de un acuerdo de suministro de níquel desde su activo Nickel West en Australia Occidental, con una de las principales empresas de energía sostenible del mundo, Tesla Inc.

Segmentación de la industria del níquel

El níquel es un elemento químico y un metal de transición, utilizado principalmente para la fabricación de acero de alta calidad. El mercado del níquel está segmentado por aplicación y geografía. Por aplicación, el mercado se segmenta en acero inoxidable, aleaciones, enchapado, fundición, baterías y otras aplicaciones. El informe también cubre el tamaño del mercado y los pronósticos para el mercado del níquel en 15 países en las principales regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del volumen (kilotones).

| Por aplicación | Acero inoxidable | ||

| Aleaciones | |||

| Enchapado | |||

| Fundición | |||

| Baterías | |||

| Otras aplicaciones | |||

| Geografía | Asia-Pacífico | Porcelana | |

| India | |||

| Japón | |||

| Corea del Sur | |||

| Resto de Asia-Pacífico | |||

| América del norte | Estados Unidos | ||

| Canada | |||

| México | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Italia | |||

| Francia | |||

| El resto de Europa | |||

| Sudamerica | Brasil | ||

| Argentina | |||

| Resto de Sudamérica | |||

| Medio Oriente y África | Arabia Saudita | ||

| Sudáfrica | |||

| Resto de Medio Oriente y África | |||

Preguntas frecuentes sobre investigación de mercado del níquel

¿Cuál es el tamaño actual del mercado Níquel?

Se proyecta que el mercado del níquel registrará una tasa compuesta anual superior al 4,80% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado Níquel?

Norilsk Nickel, Vale, BHP, Glencore, Jinchuan Group International Resources Co. Ltd son las principales empresas que operan en el mercado de níquel.

¿Cuál es la región de más rápido crecimiento en el mercado Níquel?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado del níquel?

En 2024, el Asia Pacífico representa la mayor participación de mercado en el mercado de níquel.

¿Qué años cubre este mercado del níquel?

El informe cubre el tamaño histórico del mercado de Níquel durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Níquel para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Metals and Minerals Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Informe de la industria del níquel

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Níquel en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis del níquel incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.