Análisis del mercado de memorias de próxima generación

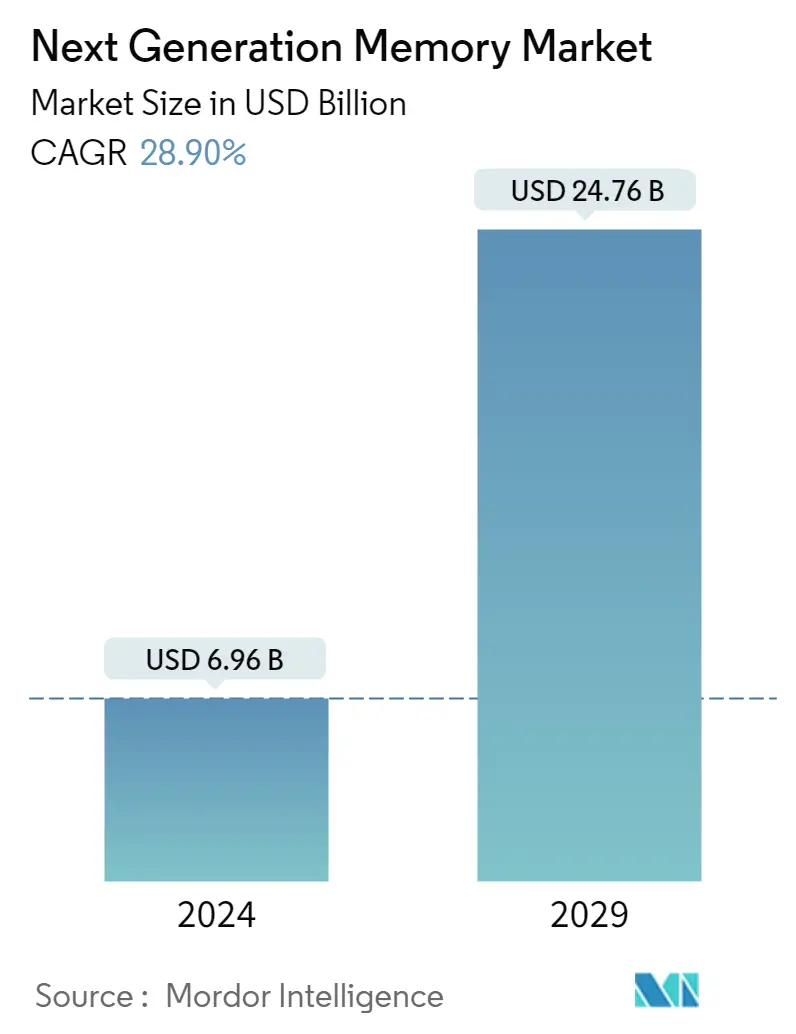

El tamaño del mercado de memoria de próxima generación se estima en 6,96 mil millones de dólares en 2024, y se espera que alcance los 24,76 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 28,90% durante el período previsto (2024-2029).

- Las tecnologías emergentes como la inteligencia artificial (IA), el aprendizaje automático (ML), el Internet de las cosas (IoT), los big data, etc., tienen una necesidad creciente de dispositivos de memoria con gran ancho de banda, alta escalabilidad y bajo consumo de energía. Esto, junto con la creciente necesidad de almacenamiento empresarial, es uno de los factores más importantes que impulsan el crecimiento del mercado estudiado.

- El rápido crecimiento de los datos ha aumentado la necesidad de una mejor memoria y almacenamiento en el lugar de trabajo. Los sistemas de memoria más antiguos no han podido seguir el ritmo de la creciente cantidad de datos, la necesidad de más ancho de banda y la velocidad de los sistemas más nuevos.

- Con el aumento de la demanda de dispositivos de memoria universal, la mayoría de las nuevas tecnologías de memoria apuntan a convertirse en dispositivos de memoria universal para reemplazar a uno de los miembros de la jerarquía con una mejor tecnología. Las computadoras portátiles de alta gama utilizan chips flash de estado sólido en lugar de enormes discos duros mecánicos y utilizan la nube para realizar copias de seguridad en lugar de unidades de cinta. Recientemente, Intel anunció Optane, que utiliza tecnología 3D XPoint y está cerca de la memoria universal. Se trata principalmente de una unidad flash con memoria no volátil lo suficientemente rápida como para funcionar como RAM.

- Las tecnologías emergentes de memoria no volátil, como MRAM, STT-RAM, FRAM, memoria de cambio de fase (PCM) y ReRAM, combinan la velocidad de SRAM, la densidad de DRAM y la no volatilidad de la memoria flash. Por lo tanto, estas son posibles adiciones a futuras tecnologías de memoria. Además, la implementación de sistemas de información y entretenimiento de próxima generación y ADAS combinaría tecnologías de memoria DRAM con un rendimiento significativamente mayor y capacidades de bajo consumo de energía.

- Además, la creciente demanda de aplicaciones de almacenamiento empresarial está impulsando el mercado. Las industrias de usuarios finales, como BFSI, invierten mucho en tecnologías de IoT y obtienen importantes recompensas financieras. Por ejemplo, la MRAM integrada es una tecnología prometedora para aplicaciones como IoT. Además, otras memorias de próxima generación, como 3D Xpoint, ofrecen velocidades de transferencia varias veces más rápidas que las SSD actuales.

- Teniendo en cuenta la creciente demanda, los proveedores que operan en el mercado se centran continuamente en el lanzamiento de nuevos productos para apuntar a áreas de aplicaciones emergentes. Por ejemplo, Samsung Electronics anunció recientemente el lanzamiento de su próxima generación de chips de memoria que prometen duplicar la velocidad y ofrecer la capacidad más amplia hasta el momento. La compañía presentó estos chips de próxima generación para abordar la creciente demanda en centros de datos y aplicaciones de inteligencia artificial.

- Sin embargo, la falta de estabilidad en condiciones ambientales extremas está restringiendo el mercado. A pesar de los recientes avances tecnológicos, estos dispositivos de memoria se ven significativamente afectados por las duras condiciones ambientales en términos de durabilidad y confiabilidad. Por ejemplo, cuanto más estrés térmico está expuesto un dispositivo de memoria, mayor es el riesgo de dañarlo, lo que desafía el crecimiento del mercado.

- El brote global de COVID-19 tuvo un impacto notable en el crecimiento del mercado estudiado. Sin embargo, en el escenario posterior a la pandemia, la interrupción de la cadena de suministro mejoró, el crecimiento de la inversión en nuevas infraestructuras de TI y el crecimiento en la adopción de tecnologías digitales que impactaron positivamente en la demanda, se espera que estos factores creen oportunidades de crecimiento para el mercado estudiado.

Tendencias del mercado de memorias de próxima generación

La aplicación de tecnología de la información tendrá una participación significativa en el mercado

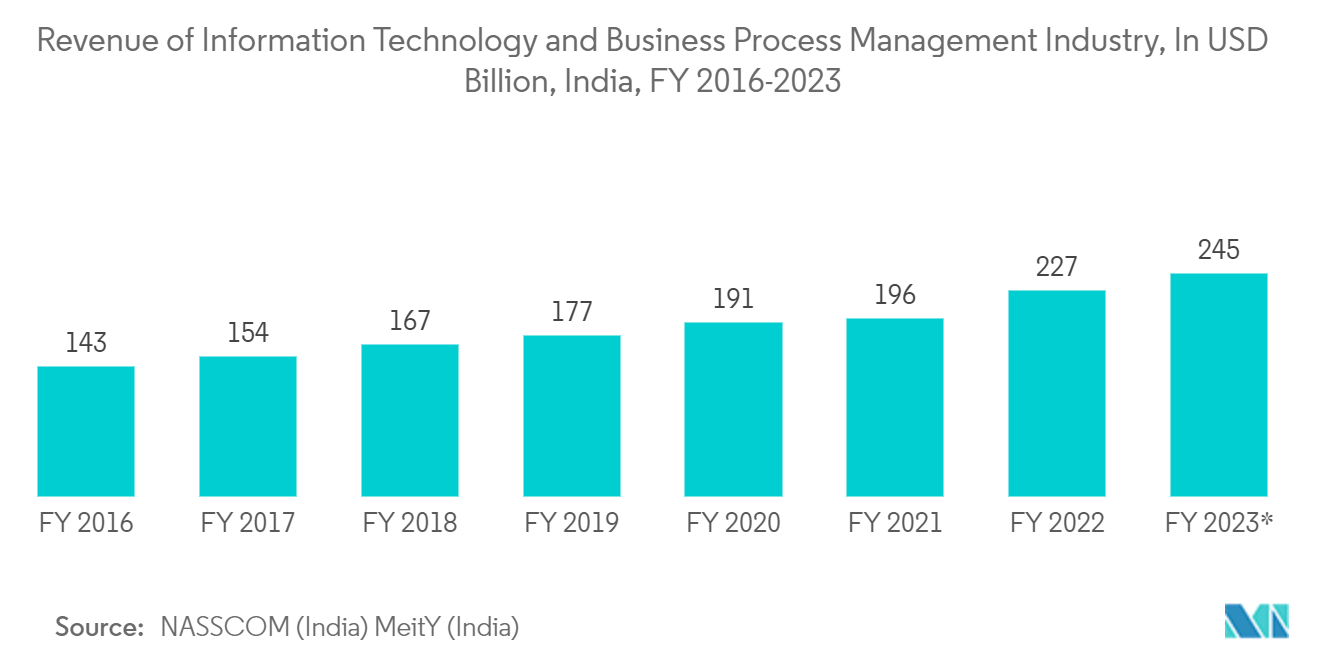

- Con el tamaño cada vez mayor de las empresas, muchas empresas de TI han adoptado tecnologías de almacenamiento empresarial. Esta adopción ha impulsado la demanda de almacenamiento de próxima generación para manejar la potencia informática de las organizaciones. Según el IBEF, se espera que las industrias de TI y BPM de la India crezcan de 6.960 millones de dólares en el primer semestre de 2021 a 19.930 millones de dólares en 2025.

- Además, según NASSCOM India y MeitY India, los ingresos totales generados por la industria de TI y BPM en India alcanzaron una cantidad significativa de 227 mil millones de dólares en 2022 y es probable que alcancen los 245 mil millones de dólares en 2023. La tendencia general al alza observada durante este El período puede atribuirse principalmente a la importante afluencia de subcontratación de empresas extranjeras.

- Si bien hoy en día muchos dispositivos de clientes utilizan tecnologías de almacenamiento de estado sólido, cientos de millones todavía utilizan unidades de disco duro (HDD) en prácticamente todos los centros de datos del mundo. Con la ayuda de la tecnología de grabación magnética asistida por calor (HAMR), los discos duros deberían poder almacenar muchos más datos en los próximos años.

- Aunque los medios HDD siguen siendo los más vendidos en la industria del almacenamiento, la adopción de flash y SSD ha aumentado rápidamente en los últimos años. Debido al rápido crecimiento de los datos, se están realizando importantes inversiones en medios en este sector. Los proveedores lanzan periódicamente nuevos productos para mantener esta tecnología relevante y lista para aplicaciones emergentes. Por ejemplo, en octubre de 2022, Western Digital, un proveedor líder de tecnologías de memoria, amplió su cartera de SSD NVMe con el lanzamiento de una nueva unidad SSD. Este nuevo SSD está dirigido al segmento de juegos incondicionales.

- Además, la creciente demanda de centros de datos para satisfacer las necesidades de almacenamiento de la industria de TI está creando oportunidades de crecimiento para el mercado bajo consideración. Aunque América del Norte tiene la mayor cantidad de centros de datos, las inversiones en centros de datos también están siendo impulsadas por la creciente demanda en otros lugares. Esto también está creando oportunidades de crecimiento en otros lugares.

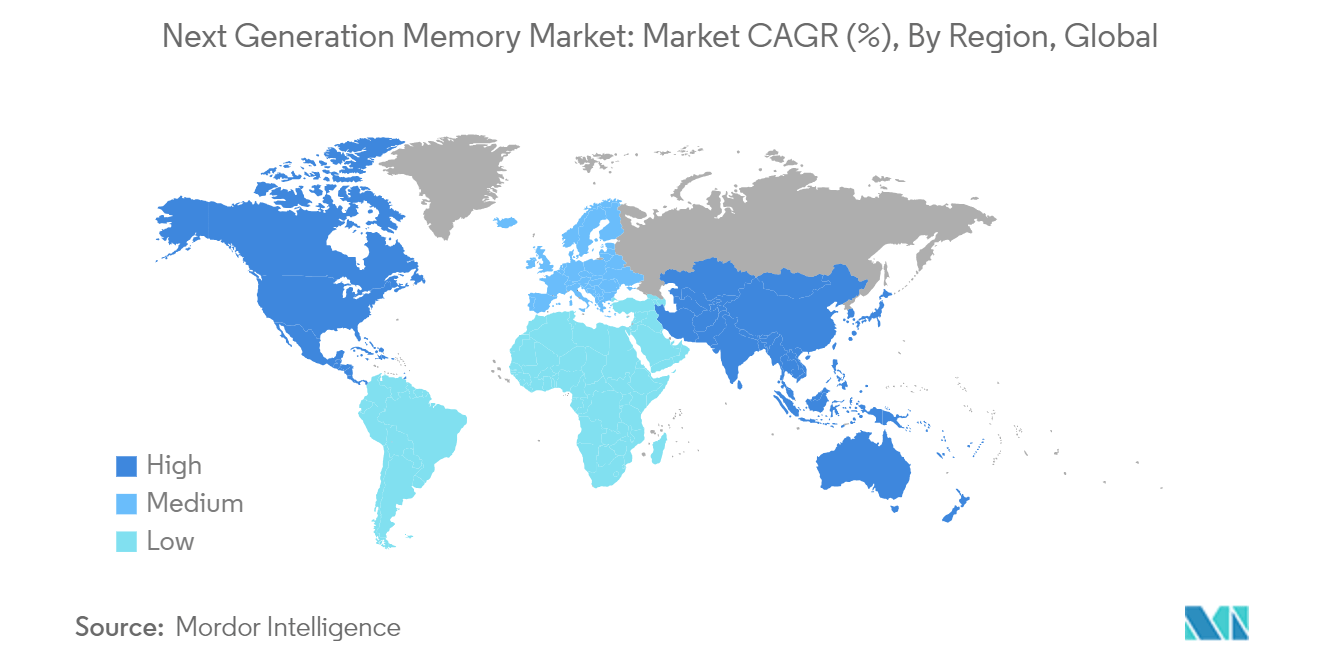

América del Norte representará una parte importante

- La región de América del Norte ha sido una de las primeras en adoptar tecnologías e infraestructuras de próxima generación. La industria de TI impulsa significativamente la economía de los Estados Unidos. Las tecnologías que cambian rápidamente y la alta generación de datos en todas las industrias requieren sistemas de procesamiento más eficientes. Estos factores impulsan la demanda del mercado de memorias de próxima generación en la región.

- La región está pasando de dispositivos individuales y sistemas de almacenamiento a la nube central y el borde de la red. Según una encuesta de Intel Security, el número de empresas que adoptan servicios de nube híbrida ha aumentado tres veces respecto al nivel anterior. Los proveedores de la nube han estado haciendo que la nube sea más segura y brindando a las organizaciones sistemas mejores y más confiables, lo que puede resultar muy útil.

- Varias iniciativas gubernamentales para apoyar la infraestructura digital de la región también apoyan el crecimiento del mercado estudiado. Por ejemplo, el gobierno de Estados Unidos inició recientemente la Iniciativa de Optimización de Centros de Datos (DCOI) para brindar mejores servicios al público y al mismo tiempo aumentar el retorno de la inversión para los contribuyentes mediante la consolidación de muchos centros de datos en el país. Como parte de la consolidación, se construyen centros de datos a gran escala y se cierran los que tienen un rendimiento deficiente. Se espera que esto cree oportunidades de crecimiento para el mercado.

- Además, dado que la región tiene la mayor cantidad de centros de datos, los proveedores de memoria de próxima generación están centrando la mayor parte de su atención en aplicaciones en centros de datos y centros de datos de hiperescala. Por ejemplo, según Cloudscene, en 2022, solo Estados Unidos tendrá 2.701 centros de datos.

- Dado que las inversiones en centros de datos aumentan constantemente, se espera que la región de América del Norte siga siendo un destino favorito para la próxima generación de proveedores de memoria. Por ejemplo, en marzo de 2022, Vantage Data Centers, un proveedor líder de campus de centros de datos a hiperescala, anunció una inversión adicional de CAD 900 millones (USD 721,1 millones) para escalar sus operaciones canadienses. Como parte del plan de inversión, se construirá un tercer campus en Montreal y se ampliarán dos campus existentes en la ciudad de Quebec y Montreal.

Descripción general de la industria de la memoria de próxima generación

El mercado de memoria de próxima generación está fragmentado, ya que el mercado es altamente competitivo y consta de varios actores importantes. La rivalidad competitiva en esta industria depende principalmente de una ventaja competitiva sostenible a través de la innovación, los niveles de penetración del mercado y el poder de la estrategia competitiva. Dado que el mercado es intensivo en capital, las barreras de salida también son altas. Algunos de los actores clave en el mercado son Intel Corporation, Toshiba Corporation, Fujitsu Ltd., etc.

- Julio de 2023 Samsung Electronics ha anunciado el desarrollo exitoso de la innovadora DRAM Graphics Double Data Rate 7 (GDDR7). Este notable logro se centrará principalmente en validar su eficacia en sistemas de próxima generación para clientes seleccionados este año. Se espera que este desarrollo contribuya significativamente al crecimiento del mercado de gráficos y establezca aún más la posición de Samsung como líder innovador en este campo. En particular, la GDDR7 de Samsung exhibe un impresionante ancho de banda de 1,5 terabytes por segundo (TBps), superando el rendimiento de la GDDR6 en 1,4 veces, y ofrece una velocidad mejorada por pin de hasta 32 Gbps.

- Mayo de 2023 Micron Technology ha anunciado su intención de invertir hasta 500.000 millones de JPY (3.600 millones de dólares) en Japón durante los próximos años, con el apoyo del gobierno japonés para aumentar su negocio en chips de memoria de próxima generación. Este movimiento estratégico refleja la determinación del gobierno japonés de revitalizar su industria de semiconductores y mejorar la cadena de suministro de chips del país. También se alinea con sus esfuerzos por introducir tecnología de chips avanzada en Japón, particularmente a la luz de las crecientes tensiones entre Estados Unidos y China.

Líderes del mercado de memorias de próxima generación

-

Intel Corporation

-

Toshiba Corporation

-

Fujitsu Ltd

-

Honeywell International Inc.

-

Micron Technology Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de memorias de próxima generación

- Octubre de 2023 Samsung presentó sus soluciones de memoria de próxima generación en el Memory Tech Day, con el objetivo de desempeñar un papel importante en la oferta de modelos avanzados de inteligencia artificial para aplicaciones de hiperescala. La compañía ha presentado una gama de soluciones de memoria de vanguardia, como la última memoria Shinebolt HBM3e, las soluciones LPDDR5X CAMM2 basadas en módulos de paquete LPDDR y el AutoSSD desmontable que se puede utilizar cómodamente mediante la virtualización del almacenamiento. Este innovador chip tiene el potencial de revolucionar el futuro mercado de DRAM para PC y portátiles.

- Agosto de 2023 SK Hynix Inc. ha provocado competencia en la carrera de la tecnología de semiconductores con su última memoria de gran ancho de banda (HBM) de próxima generación. SK Hynix ha creado con éxito el producto DRAM de quinta generación, conocido como HBM3E, diseñado específicamente para aplicaciones de inteligencia artificial (IA) de alto rendimiento. HBM es un chip valioso y de alto rendimiento que mejora la velocidad de procesamiento de datos al vincular verticalmente múltiples DRAM, superando las capacidades de las DRAM convencionales.

Segmentación de la industria de memorias de próxima generación

La memoria de próxima generación se puede definir como una etiqueta estándar aplicada a una actualización significativa de hardware o software. El mercado de memorias de próxima generación ha crecido en los últimos años debido a la creciente demanda de soluciones de memoria más rápidas, eficientes y rentables. Las aplicaciones de Big Data y de inteligencia artificial (IA) impulsan la innovación en muchas industrias, incluido el aprendizaje automático.

El mercado de memorias de próxima generación está segmentado por tecnología [no volátil (memoria de acceso aleatorio magnetorresistiva, RAM ferroeléctrica, memoria de acceso aleatorio resistiva, 3D Xpoint, nano RAM y otras tecnologías no volátiles) y volátil (memoria híbrida). cubo, memoria de gran ancho de banda)], por aplicación (BFSI, electrónica de consumo, gobierno, telecomunicaciones, tecnología de la información y otras aplicaciones) y por geografía (América del Norte, Europa, Asia Pacífico, América Latina y Oriente Medio y África). ). Los tamaños de mercado y los pronósticos se proporcionan en términos de valor (USD) para todos los segmentos anteriores.

| Por tecnología | No volátil | Memoria de acceso aleatorio magnetorresistiva (MRAM) | |

| RAM ferroeléctrica (FRAM) | |||

| Memoria resistiva de acceso aleatorio (ReRAM) | |||

| Punto X 3D | |||

| Nano-RAM | |||

| Otras tecnologías no volátiles (RAM de cambio de fase, STT-RAM y SRAM) | |||

| Volátil | Cubo de memoria híbrido (HMC) | ||

| Memoria de gran ancho de banda (HBM) | |||

| Por aplicación | BFSI | ||

| Electrónica de consumo | |||

| Gobierno | |||

| Telecomunicaciones | |||

| Tecnologías de la información | |||

| Otras aplicaciones | |||

| Por geografía | América del norte | ||

| Europa | |||

| Asia-Pacífico | |||

| América Latina | |||

| Medio Oriente y África | |||

Preguntas frecuentes sobre investigación de mercado de memoria de próxima generación

¿Qué tamaño tiene el mercado de memorias de próxima generación?

Se espera que el tamaño del mercado de memoria de próxima generación alcance los 6,96 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 28,90% para alcanzar los 24,76 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Memoria de próxima generación?

En 2024, se espera que el tamaño del mercado de memorias de próxima generación alcance los 6,96 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Memoria de próxima generación?

Intel Corporation, Toshiba Corporation, Fujitsu Ltd, Honeywell International Inc., Micron Technology Inc. son las principales empresas que operan en el mercado de memorias de próxima generación.

¿Cuál es la región de más rápido crecimiento en el mercado Memoria de próxima generación?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de memoria de próxima generación?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de memoria de próxima generación.

¿Qué años cubre este mercado de Memoria de próxima generación y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de memorias de próxima generación se estimó en 5.400 millones de dólares. El informe cubre el tamaño histórico del mercado de Memoria de próxima generación para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Memoria de próxima generación para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Semiconductors Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Informe de la industria de memorias de próxima generación

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Memoria de próxima generación en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de la memoria de próxima generación incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.