Análisis del mercado de mioglobina

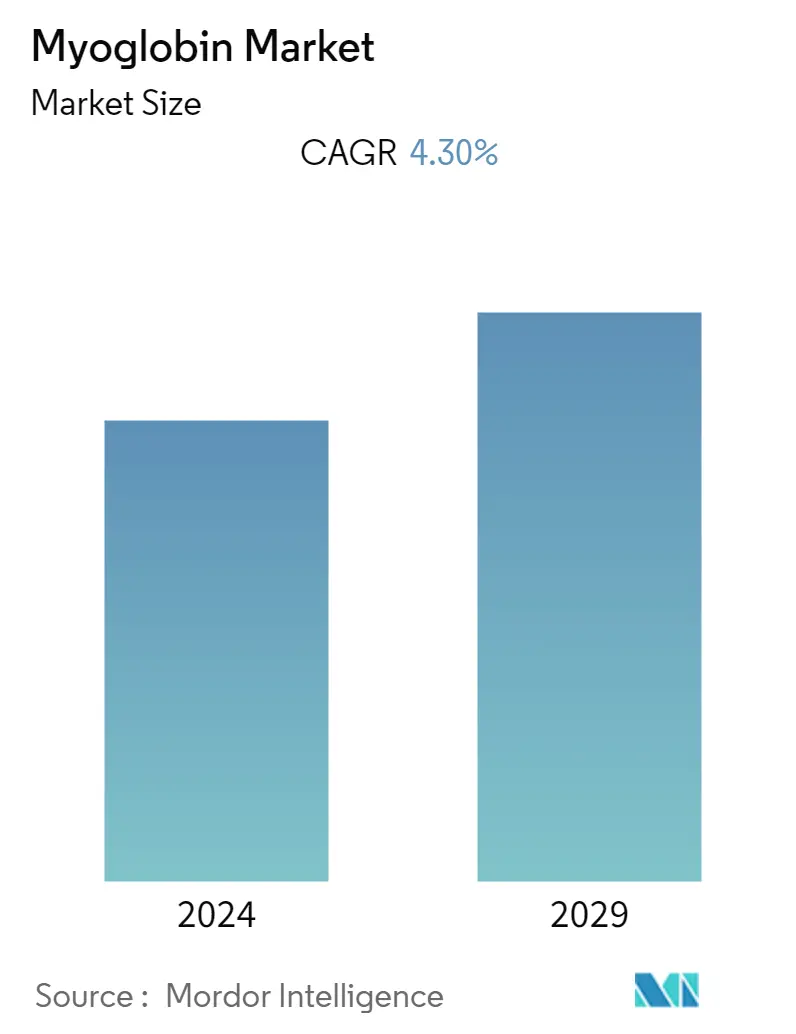

Se espera que el mercado de la mioglobina crezca a una tasa compuesta anual registrada del 4,3% durante el período previsto.

La pandemia de COVID-19 había afectado al mercado mundial de la mioglobina. Los pacientes con COVID-19 tienen altos niveles de suministro de mioglobina a las células de los músculos, y la mioglobina tiene un mejor rendimiento pronóstico que otros marcadores cardíacos en COVID-19. Además, la mioglobina no sólo es un marcador importante de lesión miocárdica, sino que indica daño muscular sistémico. Por lo tanto, se utilizó en gran medida durante la pandemia de COVID-19. Por ejemplo, según el estudio publicado en Frontier in Cardiovascular Medicine en noviembre de 2021, las personas con COVID-19 grave exhibieron niveles más altos de mioglobina (mb) que los pacientes sin COVID-19. Los niveles elevados de mb y COVID-19 se asociaron con un riesgo significativamente mayor de muerte y enfermedad grave. Por lo tanto, la mioglobina se utilizó durante la pandemia, lo que resultó en un crecimiento significativo del mercado.

La creciente prevalencia de enfermedades cardiovasculares es el principal factor que está impulsando el crecimiento del mercado estudiado. Por ejemplo, según los datos de la Fundación del Colegio Estadounidense de Cardiología publicados en 2022, la prevalencia de valvulopatías cardíacas (VHD) está aumentando en los Estados Unidos, con más de 5 millones de estadounidenses diagnosticados cada año, mientras que hasta 1,5 millones de personas padecen estenosis aórtica (EA) en los Estados Unidos. Aproximadamente 500.000 de estos pacientes padecen EA grave. Un diagnóstico oportuno de enfermedades cardíacas permite a los médicos analizar el riesgo de sus pacientes y prescribir el tratamiento relevante. Por lo tanto, es probable que aumente la demanda de mioglobina, impulsando así el crecimiento del mercado.

Según el estudio publicado en PubMed en agosto de 2022, la mioglobina está presente en el tejido del músculo esquelético y cardíaco. La mioglobina se puede encontrar en la sangre 1 hora después del daño miocárdico, alcanza su punto máximo entre 4 y 12 horas después y luego regresa rápidamente a los niveles iniciales debido a su bajo peso molecular. Por tanto, dada su importancia en el diagnóstico del infarto de miocardio, se espera que la demanda de mioglobina aumente durante el período previsto.

Sin embargo, se espera que la falta de conciencia sobre la mioglobina restrinja el crecimiento del mercado durante el período previsto.

Tendencias del mercado de mioglobina

El segmento de laboratorios de diagnóstico tiene una participación significativa en el mercado de mioglobina

Los laboratorios de diagnóstico son centros de diagnóstico donde se realizan todo tipo de diagnósticos. Por lo general, cuentan con equipos de alta calidad y los resultados obtenidos en estos laboratorios son precisos. Se considera que los laboratorios de diagnóstico son cruciales para todo el sistema de salud, tanto en términos de calidad de la atención como de desempeño financiero. La demanda de laboratorios de diagnóstico está aumentando a medida que aumenta la población de pacientes y la mayoría de la gente prefiere visitar los laboratorios de diagnóstico para diagnosticar enfermedades. Además, estos laboratorios pueden procesar cargas de trabajo elevadas más rápidamente.

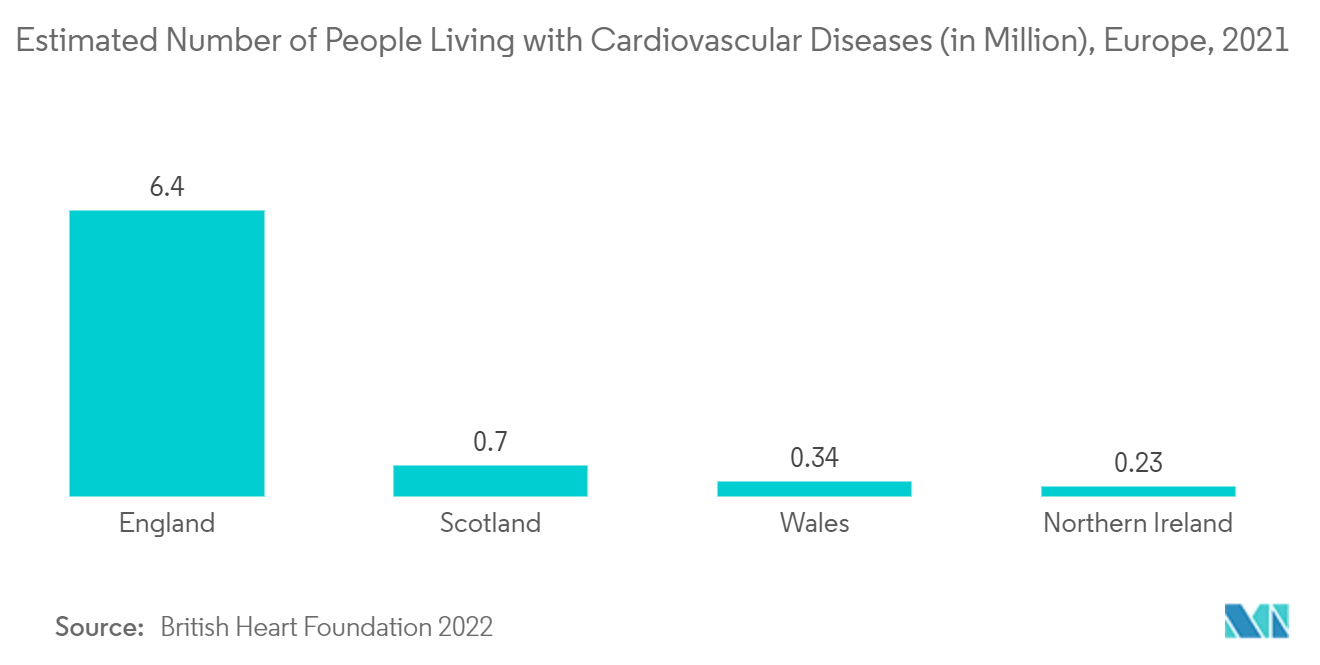

Se espera que la creciente carga de enfermedades cardíacas aumente la demanda de diagnóstico de estas enfermedades, impulsando así el crecimiento del segmento. Por ejemplo, la Ficha informativa del Reino Unido de enero de 2022 publicada por la British Heart Foundation (BHF) muestra que alrededor de 7,6 millones de personas viven con enfermedades cardíacas y circulatorias en el Reino Unido. Por lo tanto, se espera que la importante carga de enfermedades cardíacas conduzca a un aumento en la demanda de pruebas o reactivos de mioglobina durante el período previsto.

Por lo tanto, se espera que todos los factores antes mencionados impulsen el crecimiento del segmento durante el período previsto.

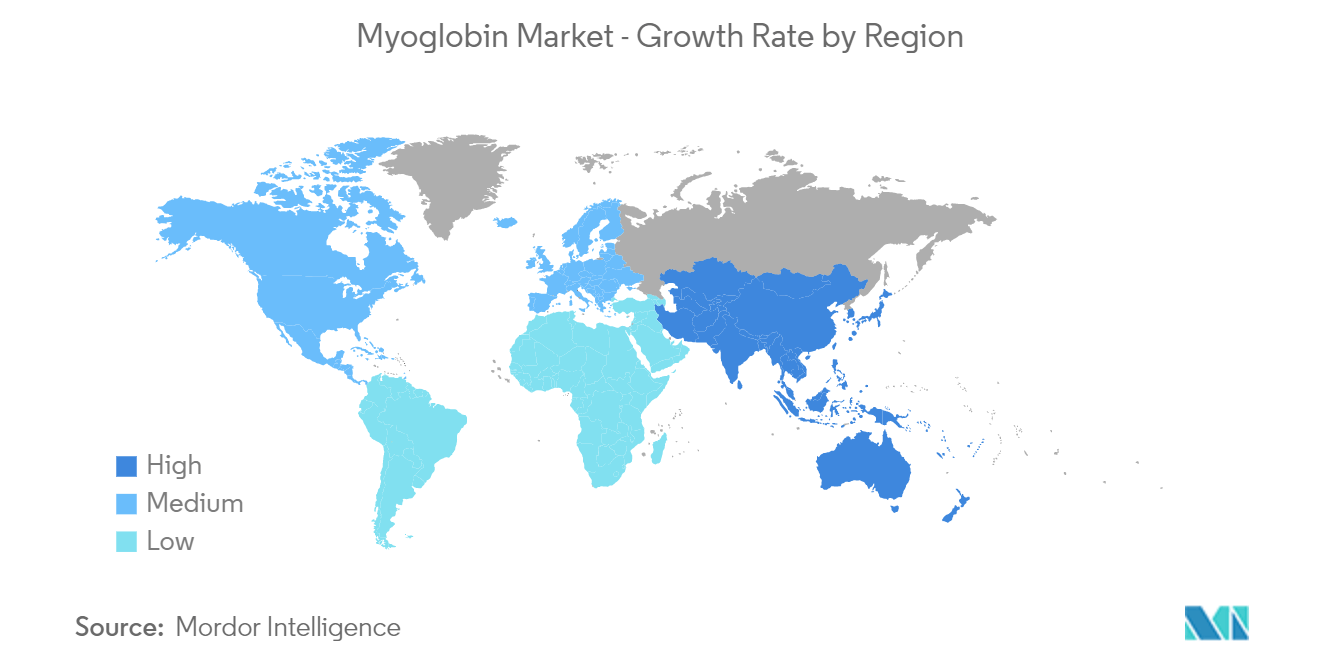

América del Norte tiene una participación significativa en el mercado y se espera que crezca en el período de pronóstico

El mercado de la mioglobina tiene una participación significativa en la región de América del Norte debido a factores como la industria biotecnológica bien establecida en los Estados Unidos y las crecientes inversiones en investigación y desarrollo (I+D) de biomarcadores cardíacos. Además, la creciente carga de enfermedades cardiovasculares en la región impulsa aún más el crecimiento del mercado. Por ejemplo, según el Centro Nacional de Estadísticas de Salud publicado en mayo de 2021, la proporción de personas que padecen enfermedades cardíacas crónicas ha aumentado del 4,6% en 2020 al 4,9% en 2021. Como resultado, se prevé que el mercado crezca en el región durante el transcurso del período proyectado debido a la creciente incidencia de enfermedades cardiovasculares.

Además, según el informe de los CDC publicado en octubre de 2022, cada año, alrededor de 805.000 personas en los Estados Unidos sufren un ataque cardíaco. De ellos, 605.000 son un primer infarto. La mioglobina es un biomarcador importante en el diagnóstico de enfermedades cardíacas y, por lo tanto, se espera que la creciente prevalencia de enfermedades cardíacas impulse el mercado durante el período previsto.

Por lo tanto, con la creciente preocupación por los trastornos cardiovasculares y el aumento del gasto en I+D de nuevos biomarcadores, se espera que el mercado crezca durante el período previsto.

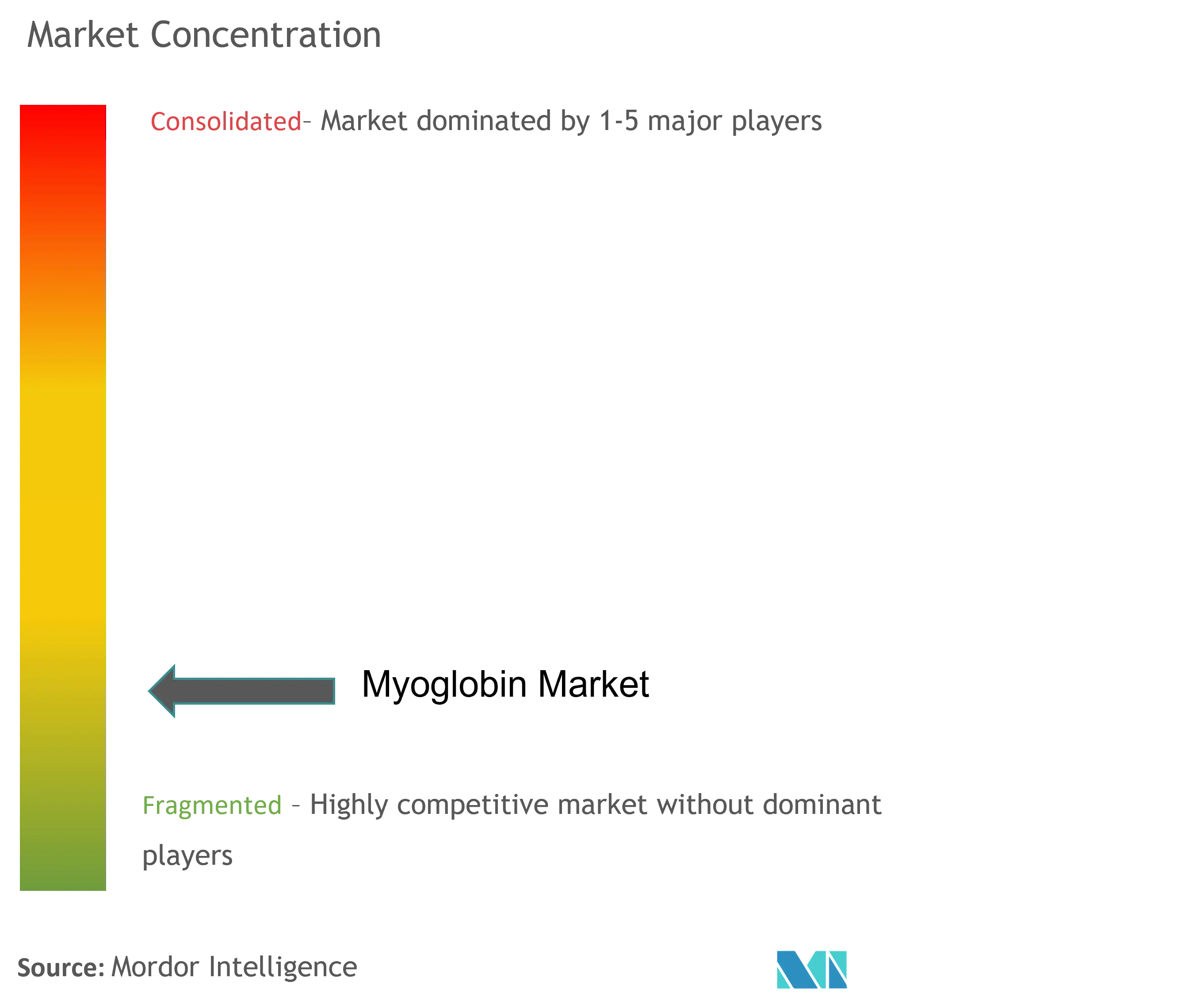

Descripción general de la industria de la mioglobina

El mercado de mioglobina está fragmentado con la presencia de varios actores del mercado regional y global. Los principales actores se centran en expandir su negocio en diferentes áreas mediante la adopción de diversas estrategias de mercado, como asociaciones, colaboraciones, adquisiciones y fusiones, etc. Los actores clave en el mercado son Bio-Rad Laboratories, Inc., Merck KgaA, OriGene Technologies, Inc.., Laboratorios Scripps, Thermo Fisher Scientific.

Líderes del mercado de mioglobina

Bio-Rad Laboratories, Inc.

Merck KGaA

OriGene Technologies, Inc.

Scripps Laboratories

Thermo Fisher Scientific

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de mioglobina

- En diciembre de 2022, la startup argentina Ergo Bioscience anunció el uso de fermentación de precisión para crear versiones vegetales de ingredientes animales, como la mioglobina y la caseína.

- En noviembre de 2022, Ergo Bioscience y Aethera Biotech se asociaron para ampliar los ingredientes libres de animales. El objetivo inicial será mejorar los procesos biotecnológicos para producir mioglobina y caseína libres de animales.

Segmentación de la industria de la mioglobina

Según el alcance del informe, la mioglobina (Mb) es una hemoproteína citoplasmática que se une y almacena oxígeno en los miocitos cardíacos y las fibras oxidativas del músculo esquelético cuando no hay suficiente suministro de oxígeno en la sangre. La mioglobina es un biomarcador potencial detectado en la sangre y sirve como índice para la evaluación fisiológica y patológica en el diagnóstico de diversos trastornos cardiológicos. El mercado de mioglobina está segmentado por producto (mioglobina humana y mioglobina animal), usuario final (hospitales, laboratorios de diagnóstico e institutos académicos y de investigación) y geografía (América del Norte, Europa, Asia-Pacífico, Oriente Medio y África, y América del Sur). ). El informe ofrece el valor (en millones de dólares) de los segmentos anteriores.

| Mioglobina humana |

| Mioglobina animal |

| hospitales |

| Laboratorios de Diagnóstico |

| Institutos académicos y de investigación |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| El resto de Europa | |

| Asia-Pacífico | Porcelana |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica |

| Por producto | Mioglobina humana | |

| Mioglobina animal | ||

| Por usuario final | hospitales | |

| Laboratorios de Diagnóstico | ||

| Institutos académicos y de investigación | ||

| Geografía | América del norte | Estados Unidos |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| El resto de Europa | ||

| Asia-Pacífico | Porcelana | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

Preguntas frecuentes sobre investigación de mercado de mioglobina

¿Cuál es el tamaño actual del mercado Mioglobina?

Se proyecta que el mercado de mioglobina registrará una tasa compuesta anual del 4,30% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado Mioglobina?

Bio-Rad Laboratories, Inc., Merck KGaA, OriGene Technologies, Inc., Scripps Laboratories, Thermo Fisher Scientific son las principales empresas que operan en el mercado de mioglobina.

¿Cuál es la región de más rápido crecimiento en el mercado Mioglobina?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de mioglobina?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de mioglobina.

¿Qué años cubre este mercado de Mioglobina?

El informe cubre el tamaño histórico del mercado de Mioglobina para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Mioglobina para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de la mioglobina

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de mioglobina en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de mioglobina incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.