Tamaño del mercado de satélites militares

|

|

Período de Estudio | 2017 - 2029 |

|

|

Tamaño del Mercado (2024) | 36 Mil millones de dólares |

|

|

Tamaño del Mercado (2029) | 57.99 Mil millones de dólares |

|

|

Mayor participación por clase de órbita | LEÓN |

|

|

CAGR (2024 - 2029) | 10.99 % |

|

|

Mayor participación por región | Asia-Pacífico |

|

|

Concentración del Mercado | Alto |

Jugadores principales |

||

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de satélites militares

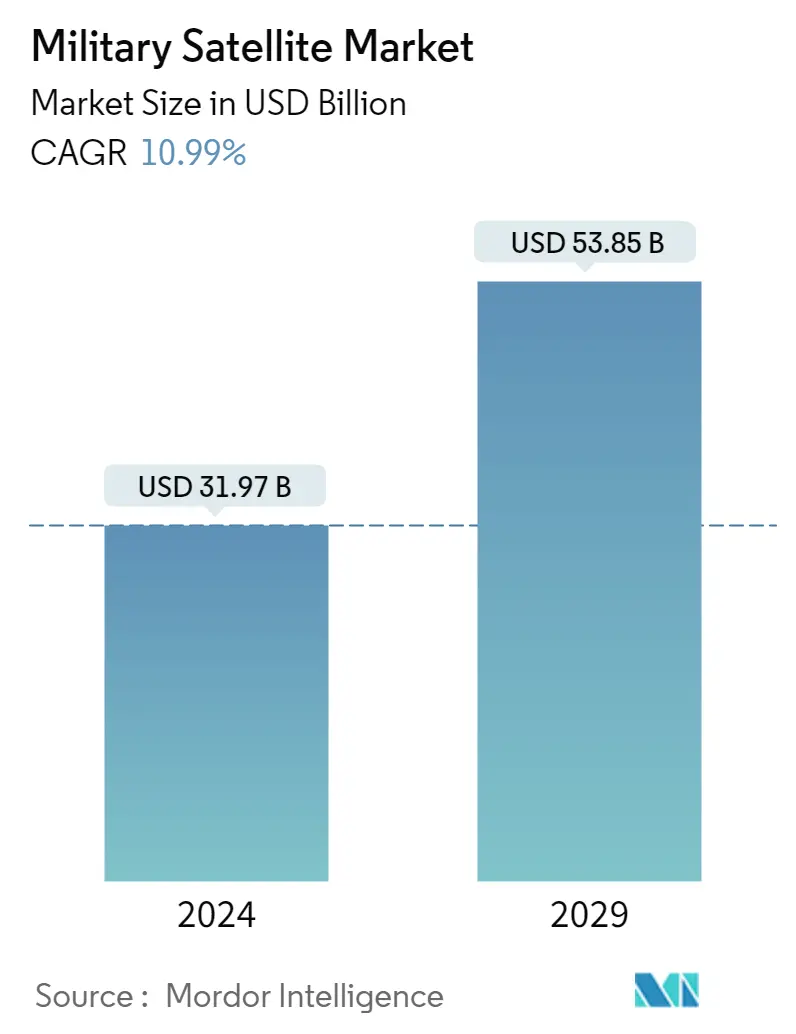

El tamaño del mercado de satélites militares se estima en 31,97 mil millones de dólares en 2024 y se espera que alcance los 53,85 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 10,99% durante el período previsto (2024-2029).

La retransmisión de comunicaciones más rápida está haciendo que el segmento LEO ocupe una proporción importante del 84,8% en 2023

- Por lo general, un satélite o una nave espacial se coloca en una de las muchas órbitas especiales alrededor de la Tierra, o se puede lanzar a un viaje interplanetario según su aplicación prevista. De las tres órbitas, a saber, la órbita terrestre baja (LEO), la órbita geoestacionaria (GEO) y la órbita terrestre media (MEO), la órbita LEO es la más preferida debido a su proximidad a la Tierra.

- Muchos satélites meteorológicos y de comunicaciones tienden a tener órbitas terrestres altas, que son las más alejadas de la superficie. Los satélites en órbita terrestre media (media) incluyen satélites de navegación y especializados diseñados para monitorear un área específica. Cada distancia tiene beneficios y desafíos, incluyendo una mayor cobertura y una menor eficiencia energética. La mayoría de los satélites científicos, incluido el equipo del Sistema de Observación de la Tierra de la NASA, se encuentran en órbita terrestre baja.

- Durante 2017-2022, de los 57 satélites lanzados en la órbita MEO, la mayoría se construyeron con fines de navegación/posicionamiento global. De manera similar, de los 147 satélites en la órbita GEO, la mayoría se desplegaron con fines de comunicación y observación de la Tierra. Alrededor de 4.131 satélites LEO fabricados y lanzados eran propiedad de organizaciones norteamericanas en ese período.

- Se espera que el uso cada vez mayor de satélites en áreas como inteligencia electrónica, ciencias de la Tierra/meteorología, imágenes láser e imágenes ópticas impulse la demanda para el desarrollo de satélites durante el período de pronóstico.

Se espera que el aumento en el número de satélites de defensa a nivel mundial ayude al mercado de satélites militares.

- El gasto mundial en defensa superó los 2 billones de dólares en 2022, y la principal potencia militar, Estados Unidos, aumentó su gasto en defensa en 773 mil millones de dólares. La creciente importancia de la Fuerza Espacial de EE. UU. se debe a que se hace cargo de la operación de todos los satélites de comunicaciones militares por satélite. undefined Las fuerzas armadas estadounidenses están integrando sistemas espaciales con plataformas aéreas, terrestres y marítimas a medida que las fuerzas militares dependen cada vez más de los satélites para sus operaciones.

- A Estados Unidos le siguieron China, India, Rusia y el Reino Unido, que también aumentaron sus gastos de defensa en un 14%, 5%, 6,8% y 13%, respectivamente. Los principales actores de la defensa tienen presupuestos bien establecidos para su dominio de satélites de defensa. Por ejemplo, en marzo de 2022, el Ministerio de las Fuerzas Armadas de Francia planeó gastar 706 millones de dólares en el ámbito espacial y destinó 5.300 millones de euros a capacidades y servicios espaciales militares durante el período 2019-2025.

- El mercado está siendo testigo de la entrada de actores privados que gastan enormes cantidades en I+D para explotar nuevas oportunidades en la industria. Las empresas de América del Norte han hecho hincapié en el desarrollo de nuevos autobuses satelitales en el mercado de satélites militares. Por ejemplo, en enero de 2023, la primera nave espacial multimisión de Lockheed Martin, el LM 400, es un satélite flexible de tamaño mediano adaptable para usuarios militares, preparado en la línea de producción Digital Factory de la compañía y cuyo lanzamiento está previsto para 2023. Durante 2017-2022 , alrededor de 230 satélites fabricados y lanzados eran propiedad de organizaciones militares y gubernamentales en América del Norte. Se espera que el elevado gasto presupuestario militar y el desarrollo tecnológico impulsen el mercado norteamericano a una tasa de crecimiento saludable, que ascenderá al 91%, durante el período 2023-2029.

Tendencias del mercado mundial de satélites militares

- La mayor adopción de nano y minisatélites está preparada para generar demanda en el mercado

Descripción general de la industria de satélites militares

El Mercado de Satélites Militares está bastante consolidado, ocupando las cinco primeras empresas el 85,32%. Los principales actores en este mercado son China Aerospace Science and Technology Corporation (CASC), Lockheed Martin Corporation, Raytheon Technologies Corporation, ROSCOSMOS y Thales (ordenados alfabéticamente).

Líderes del mercado de satélites militares

China Aerospace Science and Technology Corporation (CASC)

Lockheed Martin Corporation

Raytheon Technologies Corporation

ROSCOSMOS

Thales

Other important companies include Airbus SE, BAE Systems, Elbit Systems, General Dynamics, Indian Space Research Organisation (ISRO), Information Satellite Systems Reshetnev, Viasat, Inc..

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de satélites militares

- Febrero de 2023 Blue Canyon Technologies LLC, una subsidiaria de Raytheon Technologies, proporcionó componentes de hardware críticos para varias de las misiones SmallSat a bordo del lanzamiento Transporter-6 que lanzó 114 pequeñas cargas útiles a la órbita polar.

- Febrero de 2023 Blue Canyon Technologies LLC, una subsidiaria de Raytheon Technologies, proporcionó componentes de hardware críticos para varias de las misiones de satélites pequeños a bordo del lanzamiento Transporter-6, que lanzó 114 pequeñas cargas útiles a la órbita polar.

- Enero de 2023 Raytheon Intelligence Space obtiene un importante contrato para desarrollar un prototipo de sistema de seguimiento de misiles para la Fuerza Espacial de EE. UU. MTC es el primer sistema de seguimiento de misiles del servicio para órbita terrestre media. Según este contrato, Raytheon Intelligence Space actuará como contratista principal, desarrollando y entregando un vehículo espacial de última generación, una carga útil para la misión de seguimiento de misiles y elementos de comando y control para misiones terrestres y de procesamiento de datos.

Informe de mercado de satélites militares índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INFORMAR OFERTAS

3. INTRODUCCIÓN

- 3.1 Supuestos de estudio y definición de mercado

- 3.2 Alcance del estudio

- 3.3 Metodología de investigación

4. TENDENCIAS CLAVE DE LA INDUSTRIA

- 4.1 Miniaturización de satélites

- 4.2 Masa del satélite

- 4.3 Gasto en programas espaciales

-

4.4 Marco normativo

- 4.4.1 Global

- 4.4.2 Australia

- 4.4.3 Brasil

- 4.4.4 Canada

- 4.4.5 Porcelana

- 4.4.6 Francia

- 4.4.7 Alemania

- 4.4.8 India

- 4.4.9 Irán

- 4.4.10 Japón

- 4.4.11 Nueva Zelanda

- 4.4.12 Rusia

- 4.4.13 Singapur

- 4.4.14 Corea del Sur

- 4.4.15 Emiratos Árabes Unidos

- 4.4.16 Reino Unido

- 4.4.17 Estados Unidos

- 4.5 Análisis de la cadena de valor y del canal de distribución

5. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

-

5.1 Masa del satélite

- 5.1.1 10-100 kilos

- 5.1.2 100-500 kilos

- 5.1.3 500-1000kg

- 5.1.4 Por debajo de 10 kilos

- 5.1.5 por encima de 1000 kg

-

5.2 Clase de órbita

- 5.2.1 GEO

- 5.2.2 LEÓN

- 5.2.3 MÍO

-

5.3 Subsistema de satélite

- 5.3.1 Hardware de propulsión y propulsor

- 5.3.2 Bus y subsistemas satelitales

- 5.3.3 Hardware de energía y paneles solares

- 5.3.4 Estructuras, Arnés y Mecanismos

-

5.4 Solicitud

- 5.4.1 Comunicación

- 5.4.2 Observación de la Tierra

- 5.4.3 Navegación

- 5.4.4 Observación espacial

- 5.4.5 Otros

-

5.5 Región

- 5.5.1 Asia-Pacífico

- 5.5.2 Europa

- 5.5.3 América del norte

- 5.5.4 Resto del mundo

6. PANORAMA COMPETITIVO

- 6.1 Movimientos estratégicos clave

- 6.2 Análisis de cuota de mercado

- 6.3 Panorama de la empresa

-

6.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 6.4.1 Airbus SE

- 6.4.2 BAE Systems

- 6.4.3 China Aerospace Science and Technology Corporation (CASC)

- 6.4.4 Elbit Systems

- 6.4.5 General Dynamics

- 6.4.6 Indian Space Research Organisation (ISRO)

- 6.4.7 Information Satellite Systems Reshetnev

- 6.4.8 Lockheed Martin Corporation

- 6.4.9 Raytheon Technologies Corporation

- 6.4.10 ROSCOSMOS

- 6.4.11 Thales

- 6.4.12 Viasat, Inc.

7. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEO DE SATÉLITES

8. APÉNDICE

-

8.1 Descripción general global

- 8.1.1 Descripción general

- 8.1.2 El marco de las cinco fuerzas de Porter

- 8.1.3 Análisis de la cadena de valor global

- 8.1.4 Dinámica del mercado (DRO)

- 8.2 Fuentes y referencias

- 8.3 Lista de tablas y figuras

- 8.4 Perspectivas primarias

- 8.5 Paquete de datos

- 8.6 Glosario de términos

Segmentación de la industria de satélites militares

10-100 kg, 100-500 kg, 500-1000 kg, menos de 10 kg, más de 1000 kg están cubiertos como segmentos por la masa del satélite. GEO, LEO, MEO están cubiertos como segmentos por la clase de órbita. El hardware de propulsión y el propulsor, el bus y los subsistemas de satélite, los paneles solares y el hardware de energía, las estructuras, los arneses y los mecanismos están cubiertos como segmentos por el subsistema de satélite. Comunicación, Observación de la Tierra, Navegación, Observación espacial y Otros están cubiertos como segmentos por Aplicación. Asia-Pacífico, Europa y América del Norte están cubiertos como segmentos por región.

- Por lo general, un satélite o una nave espacial se coloca en una de las muchas órbitas especiales alrededor de la Tierra, o se puede lanzar a un viaje interplanetario según su aplicación prevista. De las tres órbitas, a saber, la órbita terrestre baja (LEO), la órbita geoestacionaria (GEO) y la órbita terrestre media (MEO), la órbita LEO es la más preferida debido a su proximidad a la Tierra.

- Muchos satélites meteorológicos y de comunicaciones tienden a tener órbitas terrestres altas, que son las más alejadas de la superficie. Los satélites en órbita terrestre media (media) incluyen satélites de navegación y especializados diseñados para monitorear un área específica. Cada distancia tiene beneficios y desafíos, incluyendo una mayor cobertura y una menor eficiencia energética. La mayoría de los satélites científicos, incluido el equipo del Sistema de Observación de la Tierra de la NASA, se encuentran en órbita terrestre baja.

- Durante 2017-2022, de los 57 satélites lanzados en la órbita MEO, la mayoría se construyeron con fines de navegación/posicionamiento global. De manera similar, de los 147 satélites en la órbita GEO, la mayoría se desplegaron con fines de comunicación y observación de la Tierra. Alrededor de 4.131 satélites LEO fabricados y lanzados eran propiedad de organizaciones norteamericanas en ese período.

- Se espera que el uso cada vez mayor de satélites en áreas como inteligencia electrónica, ciencias de la Tierra/meteorología, imágenes láser e imágenes ópticas impulse la demanda para el desarrollo de satélites durante el período de pronóstico.

| 10-100 kilos |

| 100-500 kilos |

| 500-1000kg |

| Por debajo de 10 kilos |

| por encima de 1000 kg |

| GEO |

| LEÓN |

| MÍO |

| Hardware de propulsión y propulsor |

| Bus y subsistemas satelitales |

| Hardware de energía y paneles solares |

| Estructuras, Arnés y Mecanismos |

| Comunicación |

| Observación de la Tierra |

| Navegación |

| Observación espacial |

| Otros |

| Asia-Pacífico |

| Europa |

| América del norte |

| Resto del mundo |

| Masa del satélite | 10-100 kilos |

| 100-500 kilos | |

| 500-1000kg | |

| Por debajo de 10 kilos | |

| por encima de 1000 kg | |

| Clase de órbita | GEO |

| LEÓN | |

| MÍO | |

| Subsistema de satélite | Hardware de propulsión y propulsor |

| Bus y subsistemas satelitales | |

| Hardware de energía y paneles solares | |

| Estructuras, Arnés y Mecanismos | |

| Solicitud | Comunicación |

| Observación de la Tierra | |

| Navegación | |

| Observación espacial | |

| Otros | |

| Región | Asia-Pacífico |

| Europa | |

| América del norte | |

| Resto del mundo |

Definición de mercado

- Solicitud - Diversas aplicaciones o propósitos de los satélites se clasifican en comunicaciones, observación de la tierra, observación espacial, navegación y otras. Los propósitos enumerados son aquellos informados por el operador del satélite.

- Usuario final - Los usuarios principales o usuarios finales del satélite se describen como civiles (académicos, aficionados), comerciales, gubernamentales (meteorológicos, científicos, etc.), militares. Los satélites pueden tener múltiples usos, tanto para aplicaciones comerciales como militares.

- Vehículo de lanzamiento MTOW - Por MTOW (peso máximo de despegue) del vehículo de lanzamiento se entiende el peso máximo del vehículo de lanzamiento durante el despegue, incluido el peso de la carga útil, el equipo y el combustible.

- Clase de órbita - Las órbitas de los satélites se dividen en tres grandes clases GEO, LEO y MEO. Los satélites en órbitas elípticas tienen apogeos y perigeos que difieren significativamente entre sí y clasifican las órbitas de los satélites con una excentricidad de 0,14 o más como elípticas.

- tecnología de propulsión - En este segmento, se han clasificado diferentes tipos de sistemas de propulsión de satélites en sistemas de propulsión eléctricos, de combustible líquido y de gas.

- Masa del satélite - En este segmento, se han clasificado diferentes tipos de sistemas de propulsión de satélites en sistemas de propulsión eléctricos, de combustible líquido y de gas.

- Subsistema de satélite - Todos los componentes y subsistemas que incluyen propulsores, autobuses, paneles solares y otro hardware de satélites se incluyen en este segmento.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 identificar variables clave: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con cifras históricas de mercado disponibles. A través de un proceso iterativo, se establecen las variables requeridas para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 2 construir un modelo de mercado: Las estimaciones del tamaño del mercado para los años históricos y previstos se han proporcionado en términos de ingresos y volumen. Para la conversión de ventas a volumen, el precio de venta promedio (ASP) se mantiene constante durante todo el período de pronóstico para cada país, y la inflación no es parte del precio.

- Paso 3 validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4 Resultados de la investigación: Informes sindicados, asignaciones de consultoría personalizadas, bases de datos y plataformas de suscripción.