Tamaño del mercado de radares militares

| Período de Estudio | 2019 - 2029 |

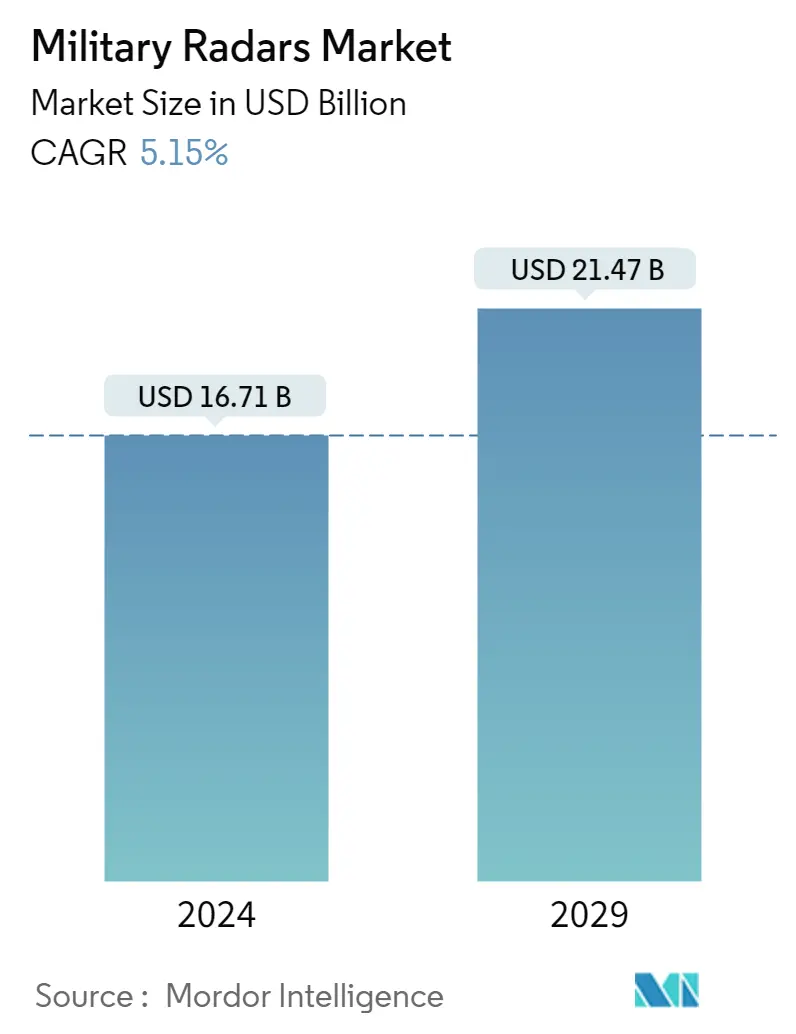

| Volumen del mercado (2024) | USD 16.71 mil millones de dólares |

| Volumen del mercado (2029) | USD 21.47 mil millones de dólares |

| CAGR(2024 - 2029) | 5.15 % |

| Mercado de Crecimiento Más Rápido | Asia-Pacífico |

| Mercado Más Grande | América del norte |

| Concentración del Mercado | Alto |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de radares militares

El tamaño del mercado de radares militares se estima en 16,71 mil millones de dólares en 2024 y se espera que alcance los 21,47 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 5,15% durante el período previsto (2024-2029).

La pandemia de COVID-19 provocó que la industria manufacturera aeroespacial y de defensa (AD) se viera sacudida como nunca antes había sucedido. Pero el sector de defensa se mantuvo estable y creció porque la mayoría de los países no recortaron sus presupuestos de defensa y mantuvieron su compromiso de mantener su poder militar. El mercado está creciendo porque se está gastando más dinero en defensa en todo el mundo y más dinero en la compra de sistemas de radar avanzados para comunicaciones militares. Según el Instituto Internacional de Investigación para la Paz de Estocolmo (SIPRI), a pesar de la pandemia, el gasto mundial en defensa alcanzó los 1.981 mil millones de dólares en 2020.

Los principales factores que están impulsando el mercado de los radares militares son que se gasta más dinero en mejorar la defensa aérea, las mejoras en la tecnología de los radares militares y la compra de más aviones de combate. Además, factores como las inversiones en las primeras etapas, la falta de detección de pequeños drones y las estrictas políticas comerciales transfronterizas están limitando el crecimiento del mercado. Además, es probable que factores como las crecientes tensiones geopolíticas y la investigación y el desarrollo (I+D) en radares militares para plataformas aéreas den a los líderes del mercado de productos de radares militares la oportunidad de ganar mucho dinero.

Tendencias del mercado de radares militares

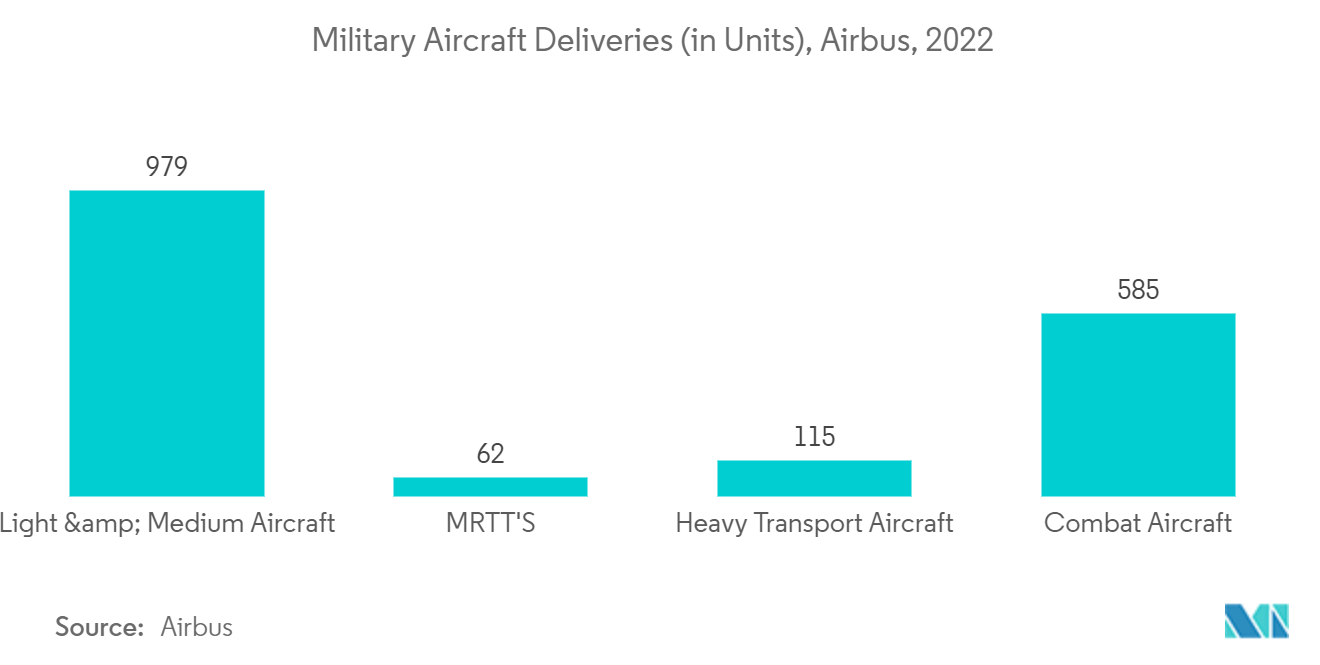

Se espera que el segmento aéreo registre la CAGR más alta durante el período de pronóstico

Los aviones militares modernos están diseñados para realizar diferentes tipos de misiones. Por esta razón, los sistemas de radar a bordo deben poder realizar tareas específicas que coincidan con los perfiles de la misión. Por ejemplo, el radar se utiliza en aviones de combate para encontrar aviones enemigos y controlar misiles, cohetes y otras armas a bordo. De manera similar, en un avión bombardero, el radar se utiliza para encontrar objetivos en la superficie, fijarlos o moverlos, navegar y evitar obstáculos. El aumento de la flota aérea mundial ha provocado un aumento de la demanda de radares aerotransportados. Países como Estados Unidos, India, China, Irán, Israel y Rusia, entre otros, han invertido en modernizar y mejorar sus flotas aéreas existentes. China está utilizando tecnología sigilosa en plataformas no tripuladas y está presentando más variantes de UAV. Además, el aumento del gasto global y el aumento del gasto en mejorar las capacidades de defensa impulsan el crecimiento del mercado.

Además, la rentabilidad y la facilidad de operación de las plataformas no tripuladas, en comparación con las tripuladas, ayudaron a la rápida adopción de los UAV en aplicaciones de defensa (tanto para operaciones de vigilancia como de ataque). Las organizaciones militares están desplegando en gran medida plataformas no tripuladas en regiones en conflicto en todo el mundo. El ejército de EE. UU. planea integrar un radar de penetración terrestre a bordo de pequeños UAS para generar un mapa digital que muestre las formas, tamaños y características de los objetos en el entorno. La tecnología de radar de penetración terrestre no ha proliferado en los UAS debido a limitaciones de tamaño, peso y potencia (SWaP). Por lo tanto, el ejército de EE. UU. planea probar la viabilidad del sistema recopilando datos sobre municiones inertes sin detonar (UXO), material trazador sintético y flora y fauna utilizando un radar en un chip que opera entre 100 MHz y 5 GHz conectado a un sistema no tripulado. Además, en algunos países se están utilizando sistemas de radar aerostato atados como sistemas de vigilancia terrestre aerotransportados de bajo nivel. Estos factores brindan una perspectiva positiva para el segmento del mercado de radares aerotransportados durante el período de pronóstico.

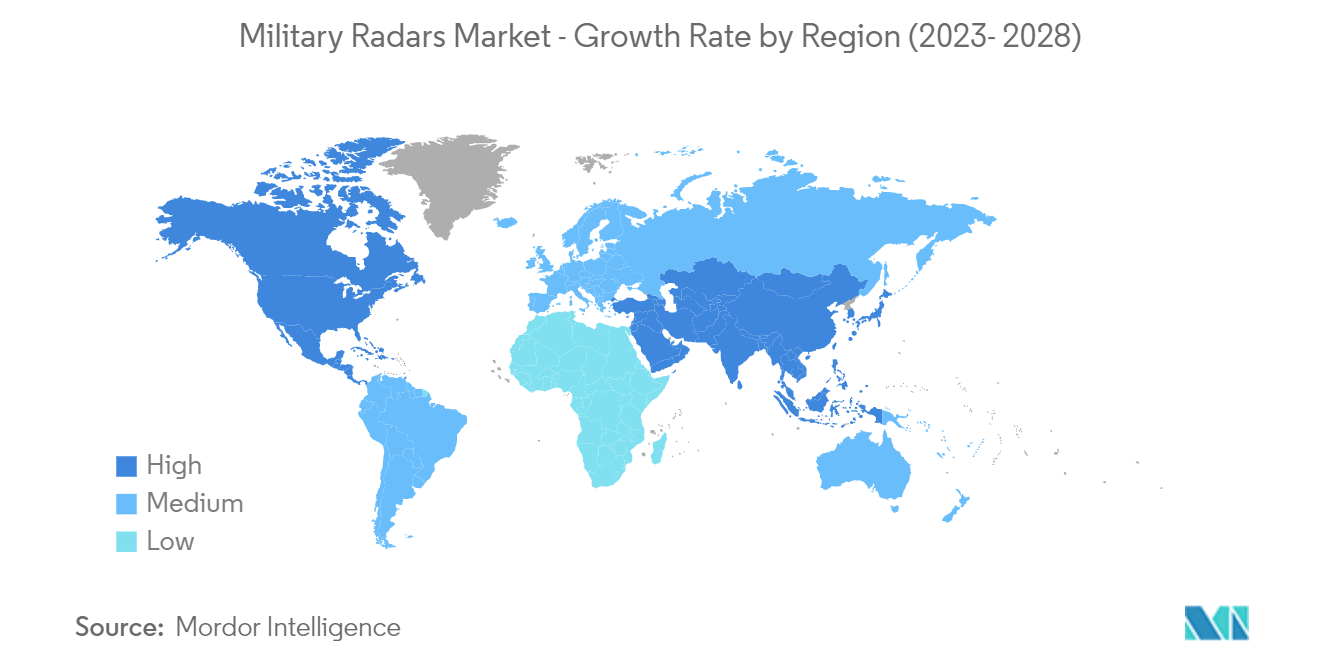

Se espera que Asia-Pacífico sea testigo del mayor crecimiento durante el período previsto

Se prevé que Asia Pacífico muestre un crecimiento notable durante el período previsto. El crecimiento se debe al aumento de los gastos de defensa y a la creciente adquisición de radares militares de próxima generación de China, India y Corea del Sur. Los crecientes conflictos transfronterizos, las disputas políticas entre países vecinos y el creciente terrorismo conducen a un aumento del gasto en mejorar las capacidades de defensa.

China está avanzando en el avión de vigilancia KJ-600, que se cree que podrá encontrar aviones furtivos como el F-22 y el F-35. El avión está destinado a ser utilizado como sistema de alerta temprana basado en portaaviones para el Ejército Popular de Liberación (EPL). La Fuerza Aérea de la India está haciendo grandes esfuerzos para ampliar y modernizar su flota a gran escala, aunque el número de aviones de combate de su escuadrón está disminuyendo. En marzo de 2021, la Fuerza Aérea de la India tenía una fuerza de escuadrón de aviones de combate de 31 contra una fuerza autorizada de 42 escuadrones. En enero de 2021, India firmó un pedido de 83 aviones de combate ligeros Tejas Mk-1A de Hindustan Aeronautics Limited (HAL). El pedido cubre 73 Tejas Mk-1A monoplaza y 10 entrenadores biplaza. Tiene un valor de 6.400 millones de dólares. Desde 2017, Corea del Sur ha estado operando la Defensa Terminal de Área de Gran Altitud (THAAD), un sistema de defensa antimisiles terrestre transportable. En mayo de 2020, Corea del Sur anunció la adopción de nuevos misiles interceptores avanzados para los sistemas THAAD desplegados. En el sistema THAAD, el radar detecta un misil entrante y alerta a los operadores del sistema, quienes luego disparan un proyectil desde un camión conocido como interceptor hacia los misiles. Por otro lado, se informa que Japón está tratando de diseñar un nuevo programa de defensa nacional para desarrollar nuevos sistemas de defensa antimisiles y reemplazar los sistemas Aegis actualmente desplegados. Es probable que estos acontecimientos fomenten el rápido crecimiento del mercado en Asia y el Pacífico durante el período previsto.

Descripción general de la industria del radar militar

El mercado de los radares militares es muy competitivo y está marcado por la presencia de muchos actores destacados que compiten por una mayor cuota de mercado. Lockheed Martin Corporation, Northrop Grumman Corporation, Israel Aerospace Industries, Leonardo SpA y Raytheon Technologies Corporation son algunos de los principales actores del mercado. Se espera que las estrictas políticas regulatorias y de seguridad en el segmento de defensa restrinjan la entrada de nuevos actores. Con la creciente implementación de tecnologías furtivas en armas y plataformas aéreas adversarias, los actores del mercado se están centrando en el desarrollo de sistemas de radar sofisticados que puedan detectar eficazmente objetivos con secciones transversales de radar más bajas. Además, los jugadores están invirtiendo en el desarrollo de varios radares de nueva generación, como el radar Active Electronically Scanned Array (AESA), el radar pasivo, el radar 3D, el radar de doble banda, etc., que ofrecen varias ventajas en comparación con sus homólogos convencionales. Ante la creciente atención a la indigenización, varios países están invirtiendo en el desarrollo de sistemas de radar a nivel local, lo que se espera que haga que el mercado sea más competitivo en los próximos años.

Líderes del mercado de radares militares

-

Lockheed Martin Corporation

-

Northrop Grumman Corporation

-

Leonardo S.p.A.

-

Israel Aerospace Industries

-

Raytheon Technologies Corporation

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de radares militares

- Septiembre de 2022 el Comando Naval de Sistemas Marítimos ha adjudicado a Raytheon Technologies un contrato por valor de 160 millones de dólares para la entrega de radares de doble banda que se completará en 2023.

- Abril de 2022 Lockheed Martin recibe un contrato para la producción completa de sistemas de radar AN/TPQ-53 por parte del Comando de Contratación del Ejército de EE. UU.

Informe de mercado de radares militares índice

1. INTRODUCCIÓN

1.1 Supuestos del estudio

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Visión general del mercado

4.2 Indicadores de mercado

4.3 Restricciones del mercado

4.4 Análisis de las cinco fuerzas de Porter

4.4.1 Poder de negociación de los compradores/consumidores

4.4.2 El poder de negociacion de los proveedores

4.4.3 Amenaza de nuevos participantes

4.4.4 Amenaza de productos sustitutos

4.4.5 La intensidad de la rivalidad competitiva

5. SEGMENTACIÓN DE MERCADO

5.1 Plataforma

5.1.1 Basado en tierra

5.1.2 Naval

5.1.3 Aerotransportado

5.1.4 Espacio

5.2 Solicitud

5.2.1 Defensa aérea y antimisiles

5.2.2 Inteligencia, Vigilancia y Reconocimiento (ISR)

5.2.3 Navegación y guía de armas.

5.2.4 Conciencia de la situación espacial

5.2.5 Otras aplicaciones

5.3 Componente

5.3.1 Antenas

5.3.2 Transmisores

5.3.3 Receptores

5.3.4 Amplificadores de potencia

5.3.5 Duplexores

5.3.6 Procesadores de señales digitales

5.3.7 Sistemas de estabilización

5.3.8 Interfaces gráficas de usuario

5.4 Geografía

5.4.1 América del norte

5.4.1.1 Estados Unidos

5.4.1.2 Canada

5.4.2 Europa

5.4.2.1 Reino Unido

5.4.2.2 Alemania

5.4.2.3 Francia

5.4.2.4 Rusia

5.4.2.5 El resto de Europa

5.4.3 Asia-Pacífico

5.4.3.1 Porcelana

5.4.3.2 India

5.4.3.3 Japón

5.4.3.4 Corea del Sur

5.4.3.5 Resto de Asia-Pacífico

5.4.4 América Latina

5.4.4.1 Brasil

5.4.4.2 Resto de América Latina

5.4.5 Medio Oriente y África

5.4.5.1 Emiratos Árabes Unidos

5.4.5.2 Arabia Saudita

5.4.5.3 Egipto

5.4.5.4 Resto de Medio Oriente y África

6. PANORAMA COMPETITIVO

6.1 Cuota de mercado de proveedores

6.2 Perfiles de empresa

6.2.1 THALES

6.2.2 Raytheon Technologies Corporation

6.2.3 BAE Systems plc

6.2.4 Lockheed Martin Corporation

6.2.5 Israel Aerospace Industries

6.2.6 Northrop Grumman Corporation

6.2.7 Saab AB

6.2.8 Leonardo SpA

6.2.9 Airbus SE

6.2.10 FLIR Systems Inc.

6.2.11 HENSOLDT

6.2.12 QinetiQ Group PLC

7. OPORTUNIDADES DE MERCADO

Segmentación de la industria de radares militares

Las fuerzas armadas utilizan radares militares para vigilancia, localización de objetivos, seguimiento de sus movimientos y dirección de otras armas o contramedidas contra ellos. Los radares militares también se utilizan para la navegación y para rastrear los cambios climáticos. El estudio incluye radares utilizados por la Armada (radares costeros y radares basados en barcos), la fuerza aérea (radares de navegación meteorológica, radares aerotransportados y radares de aproximación de precisión) y el Ejército (radares de vigilancia perimetral, radares de vigilancia de largo alcance y radares fijos y radares terrestres móviles), así como en aplicaciones espaciales. El otro segmento de aplicaciones incluye detección de IED, monitoreo del espacio aéreo, gestión del tráfico y monitoreo del clima.

La plataforma segmenta el mercado de radares militares en terrestres, navales, aéreos y espaciales. Por aplicación, el mercado se clasifica en defensa aérea y antimisiles, inteligencia, vigilancia y reconocimiento (ISR), navegación y guía de armas, conciencia de la situación espacial y otras aplicaciones. Según los componentes, el mercado se segmenta en antenas, transmisores, receptores, amplificadores de potencia, duplexores, procesadores de señales digitales, sistemas de estabilización e interfaces gráficas de usuario. Por geografía, el mercado está segmentado en América del Norte, Europa, Asia Pacífico, América Latina, Oriente Medio y África. El tamaño del mercado y las previsiones se han proporcionado en valor (miles de millones de dólares) para todos los segmentos anteriores.

| Plataforma | ||

| ||

| ||

| ||

|

| Solicitud | ||

| ||

| ||

| ||

| ||

|

| Componente | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Geografía | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Preguntas frecuentes sobre investigación de mercado de radares militares

¿Qué tamaño tiene el mercado de radares militares?

Se espera que el tamaño del mercado de radares militares alcance los 16,71 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 5,15% hasta alcanzar los 21,47 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Radares militares?

En 2024, se espera que el tamaño del mercado de radares militares alcance los 16,71 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Radares militares?

Lockheed Martin Corporation, Northrop Grumman Corporation, Leonardo S.p.A., Israel Aerospace Industries, Raytheon Technologies Corporation son las principales empresas que operan en el mercado de radares militares.

¿Cuál es la región de más rápido crecimiento en el mercado Radares militares?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de radares militares?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de radares militares.

¿Qué años cubre este mercado de Radares militares y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de radares militares se estimó en 15,89 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Radares militares para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Radares militares para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de sistemas de radar militar

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Sistemas de radar militar en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Sistemas de radar militar incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.