Análisis de mercado de MRO de aviones militares

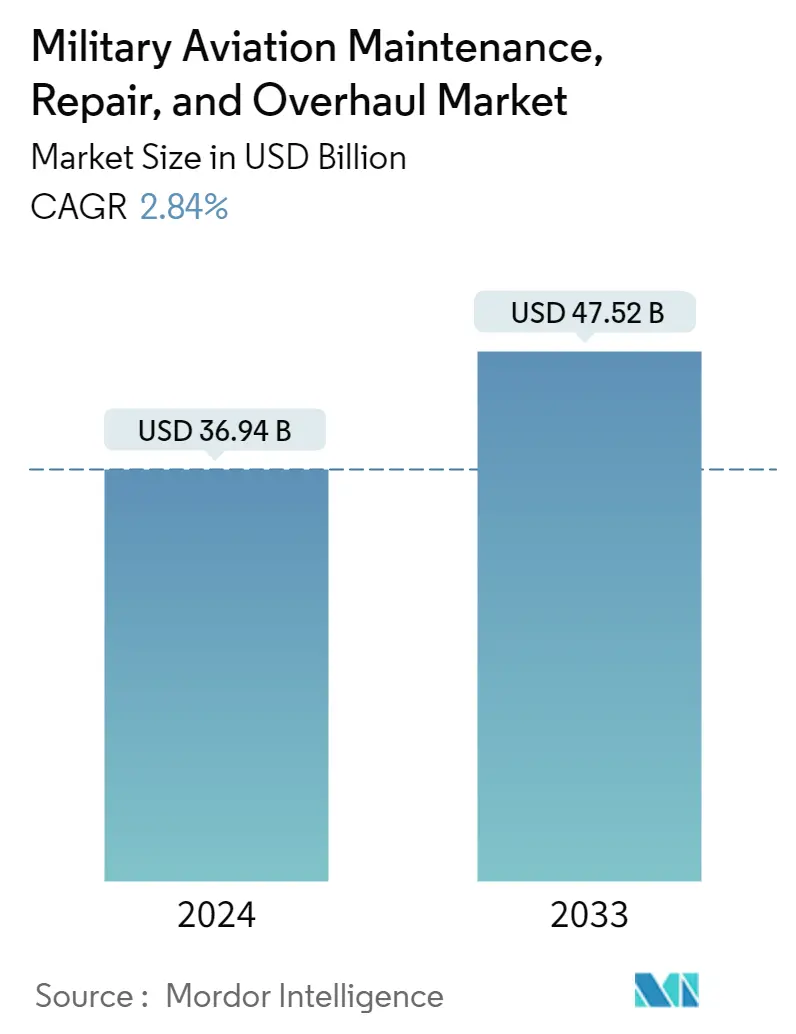

El tamaño del mercado de mantenimiento, reparación y revisión de la aviación militar se estima en 36,94 mil millones de dólares en 2024, y se espera que alcance los 47,52 mil millones de dólares en 2033, creciendo a una tasa compuesta anual del 2,84% durante el período previsto (2024-2033).

El sector de la aviación militar ha sido testigo de un leve impacto de la pandemia de COVID-19. Los crecientes gastos de defensa y los crecientes contratos de adquisición de aviones de combate llevaron a un crecimiento constante del mercado. Las interrupciones en la cadena de suministro, la interrupción de la producción por parte de los actores MRO y la desaceleración económica obstaculizan el crecimiento del mercado durante la pandemia. El mercado mostró una fuerte recuperación pospandemia debido al creciente número de programas de modernización militar.

El mercado de MRO de la aviación militar está experimentando un crecimiento constante debido a la creciente demanda de servicios de mantenimiento, reparación y revisión de aviones militares. La demanda está impulsada por factores como la expansión de las flotas militares, la necesidad de extender el ciclo de vida de las aeronaves existentes y la creciente complejidad de los sistemas de las aeronaves. La adquisición de nuevos aviones militares conduce a un mayor tamaño de la flota, lo que posteriormente aumenta la demanda de servicios MRO para respaldar estos aviones durante toda su vida operativa.

Las organizaciones de defensa buscan maximizar el valor y la longevidad de sus activos aeronáuticos. El mercado de servicios MRO está experimentando un crecimiento, impulsado por la necesidad de reparaciones estructurales, actualizaciones de aviónica, revisiones de motores y modificaciones de sistemas. La evolución de la tecnología en aviones militares, como materiales avanzados, aviónica y sistemas de misión, contribuye al crecimiento del mercado de MRO. A medida que las aeronaves se vuelven más sofisticadas, se requieren conocimientos especializados y herramientas de diagnóstico avanzadas para mantener y reparar estos complejos sistemas de manera eficaz.

Tendencias del mercado MRO de aviones militares

El segmento de aviones de ala fija mostrará el mayor crecimiento durante el período de pronóstico

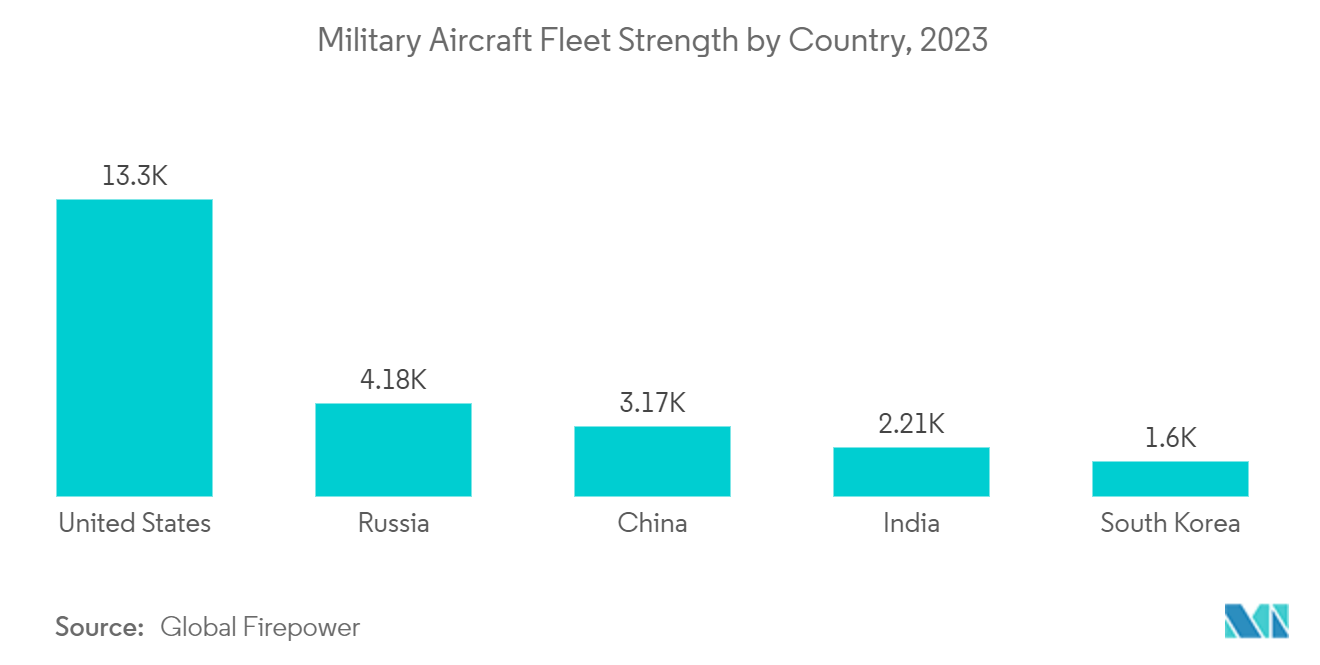

Se proyecta que el segmento de aviones de ala fija muestre un crecimiento significativo en el mercado MRO de la aviación militar durante el período de pronóstico. El crecimiento se atribuye a la creciente demanda de aviones de combate y al creciente gasto de las fuerzas de defensa para mejorar las capacidades de la aviación militar. Estados Unidos y Rusia tienen el mayor número de aviones militares debido a mayores gastos en la adquisición de aviones de combate de próxima generación. Las crecientes situaciones de guerra, las disputas políticas entre países vecinos y un número creciente de conflictos transfronterizos conducen a un gasto creciente en el sector de defensa. Estados Unidos tiene la flota de aviones militares más alta, con 13.232 en 2021, seguido de Rusia, con una flota de 4.143 aviones. Los aviones de ala fija en las fuerzas armadas desempeñan papeles críticos durante la guerra o misiones especiales. Esto siempre requiere un mantenimiento adecuado de esta aeronave y requiere actualizaciones después de ciertos años de operación para extender su vida útil.

En junio de 2023, la Agencia Noruega de Material de Defensa (NDMA) firmó un contrato de extensión con Kongsberg Aviation Maintenance Services para revisar y preparar para la venta un total de 32 aviones de combate F-16. El contrato también incluye asistencia técnica y apoyo para la formación del personal técnico rumano. El valor del contrato superó los 63,61 millones de dólares. En abril de 2023, GE Aerospace firmó un acuerdo con Lockheed Martin Corporation para respaldar los sistemas de aviónica y energía eléctrica del avión militar F-35. Según el acuerdo de cuatro años, la compañía proporcionará servicios MRO para los sistemas GE Aerospace en el avión F-35 Lightning II. La compañía prestará servicio a los sistemas del F-35 en sus centros de reparación y mantenimiento en California, Georgia y Utah. Por lo tanto, la creciente adquisición de aviones de combate y el aumento del gasto en programas de modernización de aviones militares impulsan el crecimiento del mercado durante el período previsto.

América del Norte dominará la cuota de mercado

América del Norte tuvo las cuotas más altas del mercado y continuó su dominio durante el período previsto. El crecimiento se debe a la presencia de la flota de aviones militares más grande, el creciente gasto para mejorar las capacidades de la Fuerza Aérea de los EE. UU. (USAF) y los crecientes programas de modernización de aviones.

Estados Unidos tiene actualmente la flota de aviones militares más grande del mundo. En 2023, el país opera una flota de 2.757 aviones de combate, 731 aviones de misiones especiales, 632 aviones cisterna, 962 aviones de transporte, 5.584 helicópteros de combate y 2.634 aviones/helicópteros de entrenamiento. El principal factor impulsor del MRO en este país es la importante demanda de actualizar una flota tan amplia con las últimas tecnologías y sistemas. El Departamento de Defensa de Estados Unidos (DoD) planea gastar 61,1 mil millones de dólares en aviones y sistemas relacionados en 2024. El Departamento de Defensa planea comprar una combinación diversa de 270 aviones, que van desde casi 700 millones de dólares, bombarderos furtivos B-21 para la USAF hasta aviones gemelos. Entrenadores derivados del King Air 200 con motor para la Marina de los EE. UU.

En el año fiscal 2021, el Departamento de Defensa de EE. UU. recibió 32.500 millones de dólares para adquisiciones e investigación, operaciones y mantenimiento, desarrollo, pruebas y asignaciones de evaluación para actividades de mantenimiento de depósitos. Las solicitudes de presupuesto del Departamento de Defensa de EE. UU. para el mantenimiento de depósitos para los años fiscales 2022 y 2023 alcanzaron los 32,6 y 35,1 mil millones de dólares, respectivamente. Según el Departamento de Defensa, la solicitud de presupuesto para el año fiscal 2023 financiaría el 50% del total de los requisitos ejecutables de mantenimiento de los depósitos del Ejército, el 85% de los requisitos de la Fuerza Aérea, el 80% de los requisitos del Cuerpo de Marines, el 71% de los requisitos de la Armada y el 83% de los requisitos de la Fuerza Espacial. La mayor parte del gasto en MRO se destina a la gran flota nacional de aviones multifunción, aviones de transporte y aviones de vigilancia que requieren un alto mantenimiento de motores y estructuras, junto con servicios de mantenimiento de campo y de componentes.

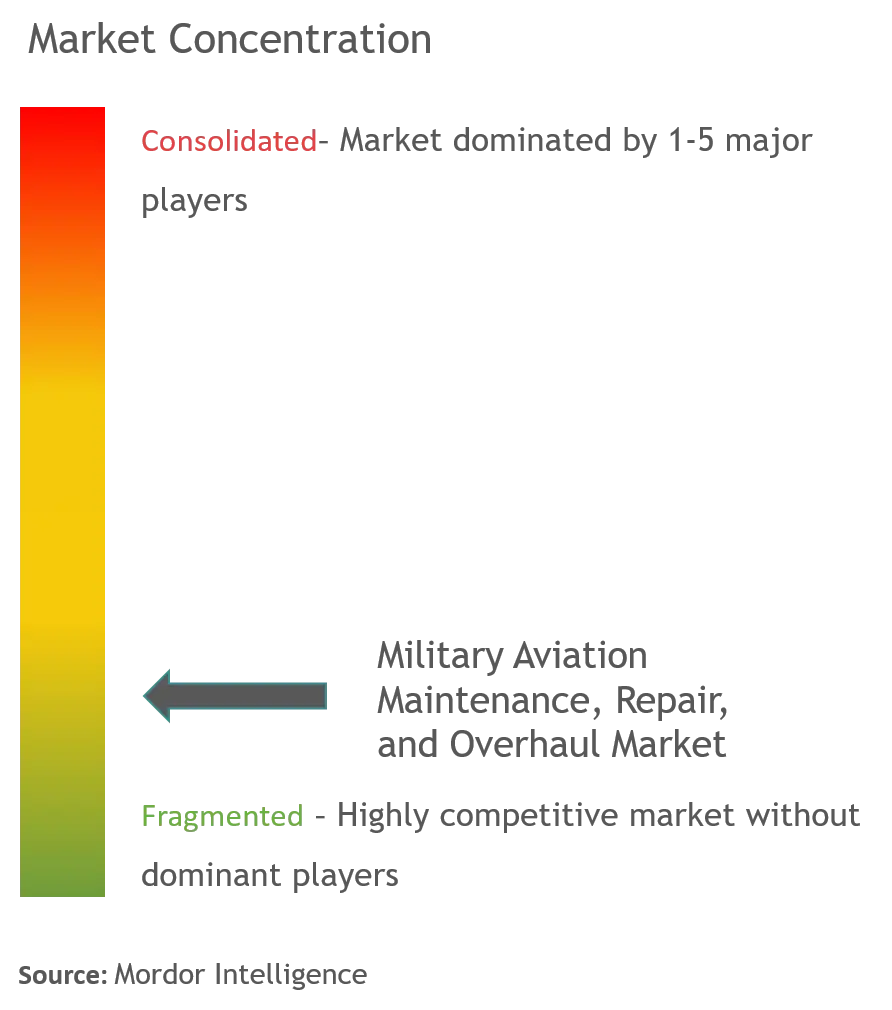

Descripción general de la industria MRO de aviones militares

El mercado está fragmentado y numerosos actores locales e internacionales prestan diversos servicios de MRO a la flota de aviones militares existente. Los principales actores en el mercado de MRO de la aviación militar son Lockheed Martin Corporation, Safran, The Boeing Company, Raytheon Technologies Corporation y BAE Systems plc.

Las asociaciones estratégicas entre los actores pueden ayudarlos a obtener más contratos y, al mismo tiempo, ampliar su alcance a mercados no explotados a largo plazo. Como la mayoría de los contratos de MRO son a largo plazo, podría ser un proceso lento para que nuevos actores se establezcan en el mercado compitiendo con los existentes. También se prevé que las tecnologías de mantenimiento predictivo basadas en inteligencia artificial (IA) sean testigos de una adopción masiva durante el período de pronóstico. Se requerirían inversiones potenciales para mejorar las capacidades de TI de los operadores de MRO para la ejecución del mantenimiento, la gestión de la cadena de suministro, la mejora de la movilidad y la adopción de firmas electrónicas. Los MRO también utilizan análisis de datos avanzados para optimizar el inventario para planificar, almacenar y optimizar repuestos cuando sea necesario con costos de adquisición mínimos. Estas herramientas permiten a los operadores funcionar de manera eficiente, obtener máximas ganancias y respaldar la digitalización de las operaciones globales de MRO de aeronaves.

Líderes del mercado de MRO de aviones militares

BAE Systems plc

Lockheed Martin Corporation

The Boeing Company

Raytheon Technologies Corporation

Safran

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado MRO de aviones militares

Abril de 2023 La Fuerza Aérea Brasileña seleccionó a StandardAero para brindar servicios integrales de mantenimiento, reparación y revisión (MRO) para los motores Rolls-Royce AE 3007 que impulsan su flota de aviones Embraer ERJ-145. Según el acuerdo exclusivo de varios años, StandardAero proporcionará servicios de MRO para la flota equipada con AE 3007A de FAB desde sus instalaciones ubicadas en Maryville, Estados Unidos, que es un Centro de mantenimiento autorizado (AMC) aprobado por OEM para la familia de motores AE 3007.

Marzo de 2023 GE Aerospace concedió una extensión de contrato de servicio a ITP Aero para realizar servicios de mantenimiento, reparación y revisión de motores CT7 en sus instalaciones de Albacete, España. El CT7-8 es un potente motor diseñado para satisfacer las exigentes necesidades de las misiones de los helicópteros comerciales de carga pesada y los modernos helicópteros militares medianos en todo el mundo.

Segmentación de la industria MRO de aviones militares

MRO de aeronaves incluye tareas realizadas para garantizar la aeronavegabilidad continua de una aeronave y sus piezas. Los proveedores de servicios MRO realizan revisiones, inspecciones, reemplazos, rectificaciones de defectos y la realización de modificaciones de conformidad con las directivas de aeronavegabilidad y reparaciones.

El informe cubre las empresas y tendencias del mercado de MRO de aviación militar y está segmentado por tipo de MRO (MRO de motores, MRO de componentes y modificaciones, MRO de estructuras de aviones y mantenimiento de campo), tipo de aeronave (aviones de ala fija y helicópteros) y geografía (Norte). América (Estados Unidos y Canadá), Europa (Reino Unido, Francia, Alemania, Rusia y Resto de Europa), Asia-Pacífico (China, India, Japón, Corea del Sur y Resto de Asia-Pacífico), América Latina (Brasil y Resto de América Latina), y Medio Oriente y África (Emiratos Árabes Unidos, Arabia Saudita, Qatar, Egipto y Resto de Medio Oriente y África)). El informe ofrece el tamaño del mercado en términos de valor en USD (miles de millones) para todos los segmentos mencionados anteriormente.

| MRO del motor |

| Componentes y Modificaciones MRO |

| MRO de fuselaje de avión |

| Mantenimiento de campo |

| Aeronave de ala fija |

| helicóptero |

| América del norte | Estados Unidos |

| Canada | |

| Europa | Reino Unido |

| Francia | |

| Alemania | |

| Rusia | |

| El resto de Europa | |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América Latina | Brasil |

| Resto de América Latina | |

| Medio Oriente y África | Emiratos Árabes Unidos |

| Arabia Saudita | |

| Katar | |

| Egipto | |

| Resto de Medio Oriente y África |

| Por tipo de MRO | MRO del motor | |

| Componentes y Modificaciones MRO | ||

| MRO de fuselaje de avión | ||

| Mantenimiento de campo | ||

| Por tipo de aeronave | Aeronave de ala fija | |

| helicóptero | ||

| Por geografía | América del norte | Estados Unidos |

| Canada | ||

| Europa | Reino Unido | |

| Francia | ||

| Alemania | ||

| Rusia | ||

| El resto de Europa | ||

| Asia-Pacífico | Porcelana | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América Latina | Brasil | |

| Resto de América Latina | ||

| Medio Oriente y África | Emiratos Árabes Unidos | |

| Arabia Saudita | ||

| Katar | ||

| Egipto | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de MRO de aviones militares

¿Qué tamaño tiene el mercado de mantenimiento, reparación y revisión de la aviación militar?

Se espera que el tamaño del mercado de mantenimiento, reparación y revisión de la aviación militar alcance los 36,94 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 2,84% hasta alcanzar los 47,52 mil millones de dólares en 2033.

¿Cuál es el tamaño actual del mercado Mantenimiento, reparación y revisión de la aviación militar?

En 2024, se espera que el tamaño del mercado de mantenimiento, reparación y revisión de la aviación militar alcance los 36,94 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Mantenimiento, reparación y revisión de la aviación militar?

BAE Systems plc, Lockheed Martin Corporation, The Boeing Company, Raytheon Technologies Corporation, Safran son las principales empresas que operan en el mercado de mantenimiento, reparación y revisión de aviación militar.

¿Cuál es la región de más rápido crecimiento en el mercado Mantenimiento, reparación y revisión de aviación militar?

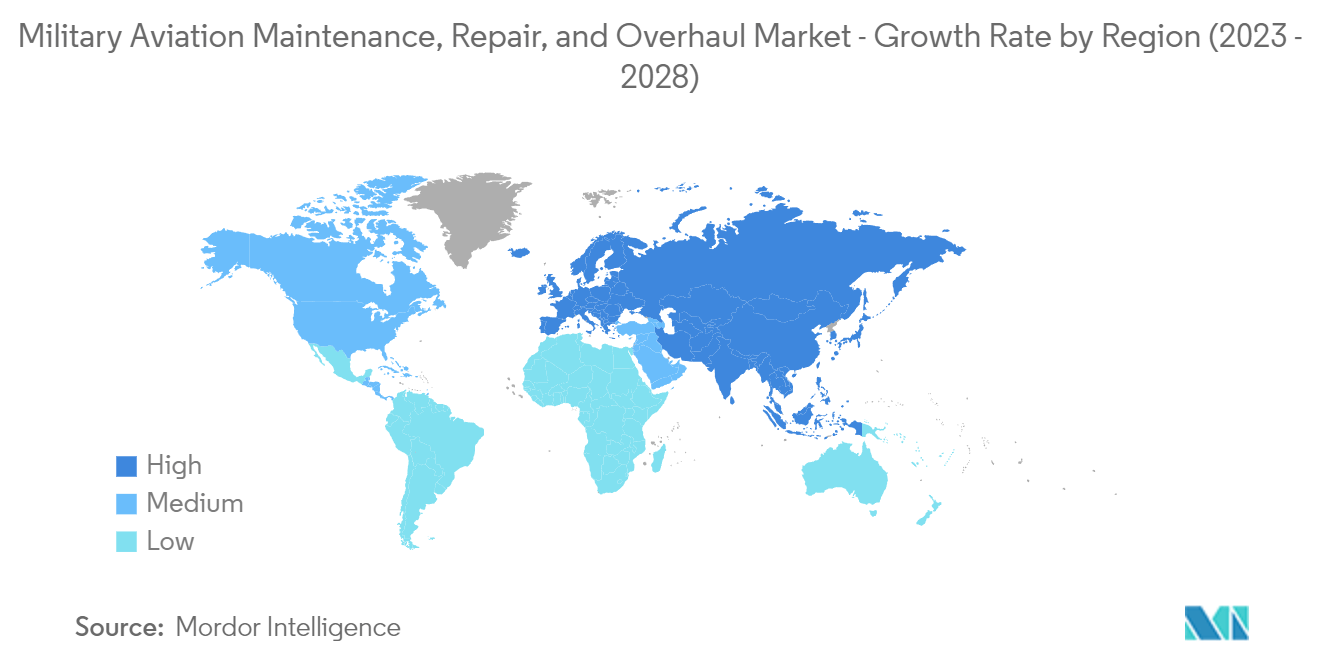

Se estima que Europa crecerá a la CAGR más alta durante el período previsto (2024-2033).

¿Qué región tiene la mayor participación en el mercado de mantenimiento, reparación y revisión de aviación militar?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de mantenimiento, reparación y revisión de aviación militar.

¿Qué años cubre este mercado de Mantenimiento, reparación y revisión de aviación militar y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de mantenimiento, reparación y revisión de la aviación militar se estimó en 35,92 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Mantenimiento, reparación y revisión de aviación militar para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Mantenimiento, reparación y revisión de aviación militar para los años 2024, 2025 , 2026, 2027, 2028, 2029, 2030, 2031, 2032 y 2033.

Última actualización de la página el:

Informe de la industria MRO de aviones militares

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de mantenimiento, reparación y revisión de la aviación militar en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de mantenimiento, reparación y revisión de la aviación militar incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.