| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| Tamaño del Mercado (2024) | USD 2.68 Billion |

| Tamaño del Mercado (2029) | USD 3.44 Billion |

| CAGR (2024 - 2029) | 5.10 % |

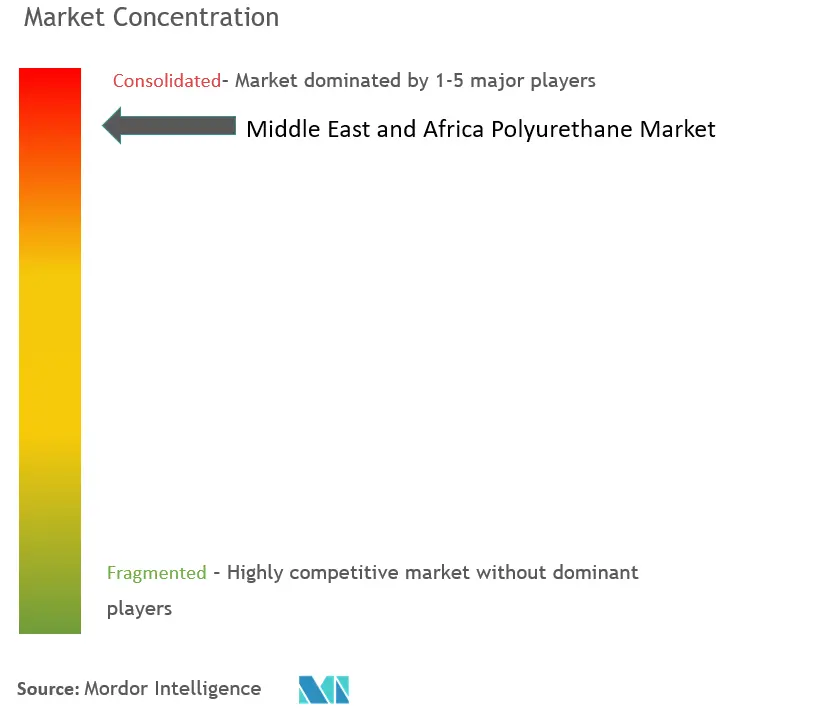

| Concentración del Mercado | Alto |

Jugadores principales

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de poliuretano en Oriente Medio y África

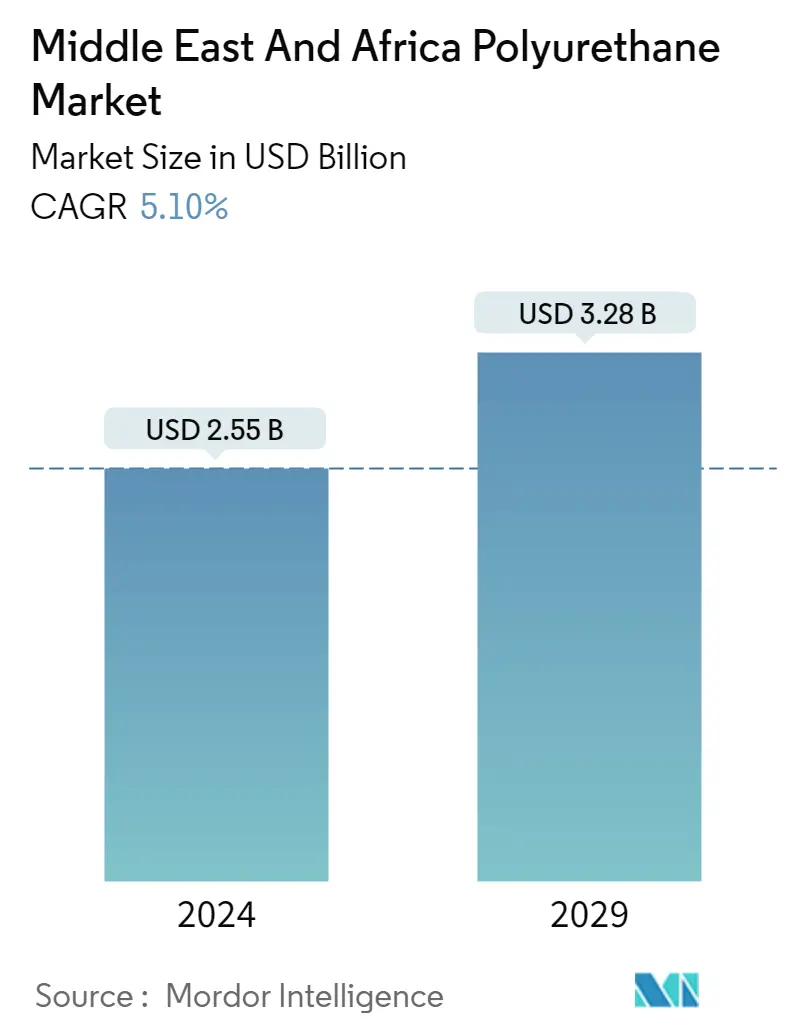

El tamaño del mercado de poliuretano de Oriente Medio y África se estima en 2,55 mil millones de dólares en 2024, y se espera que alcance los 3,28 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 5,10% durante el período previsto (2024-2029).

- El brote de COVID-19 afectó negativamente al mercado. La paralización o desaceleración de proyectos, las restricciones de movimiento, las paradas de producción y la escasez de mano de obra para contener el brote de COVID-19 provocaron una disminución en el crecimiento del mercado del poliuretano. Sin embargo, se recuperó significativamente a partir de 2021, debido al aumento del consumo de diversas aplicaciones de uso final, incluidos muebles, interiores y automoción.

- A corto plazo, la creciente demanda de la industria de la edificación y la construcción y la creciente necesidad de aislamiento térmico de la industria electrónica y de electrodomésticos son algunos de los principales factores que impulsan el crecimiento del mercado estudiado.

- Por otro lado, se espera que los precios volátiles de las materias primas y la naturaleza tóxica de los recubrimientos de poliuretano obstaculicen el crecimiento del mercado.

- Es probable que la creciente conciencia sobre la Política de Eficiencia Energética relacionada con los edificios en la región de Medio Oriente actúe como una oportunidad para el crecimiento del mercado en el futuro.

- Se espera que Arabia Saudita domine el mercado y también será testigo de la CAGR más alta durante el período de pronóstico.

Tendencias del mercado de poliuretano en Oriente Medio y África

Demanda creciente de la industria de la edificación y la construcción

- La aplicación más amplia del poliuretano es en la industria de la edificación y la construcción. Los poliuretanos se utilizan para fabricar productos de alto rendimiento que son fuertes pero livianos, funcionan bien y son duraderos y versátiles.

- La industria de la construcción es el mayor consumidor de espuma rígida de poliuretano. Existen muchos beneficios al utilizar aislamiento de espuma de poliuretano rígido, incluida su eficiencia energética, alto rendimiento, versatilidad, rendimiento térmico/mecánico y naturaleza respetuosa con el medio ambiente.

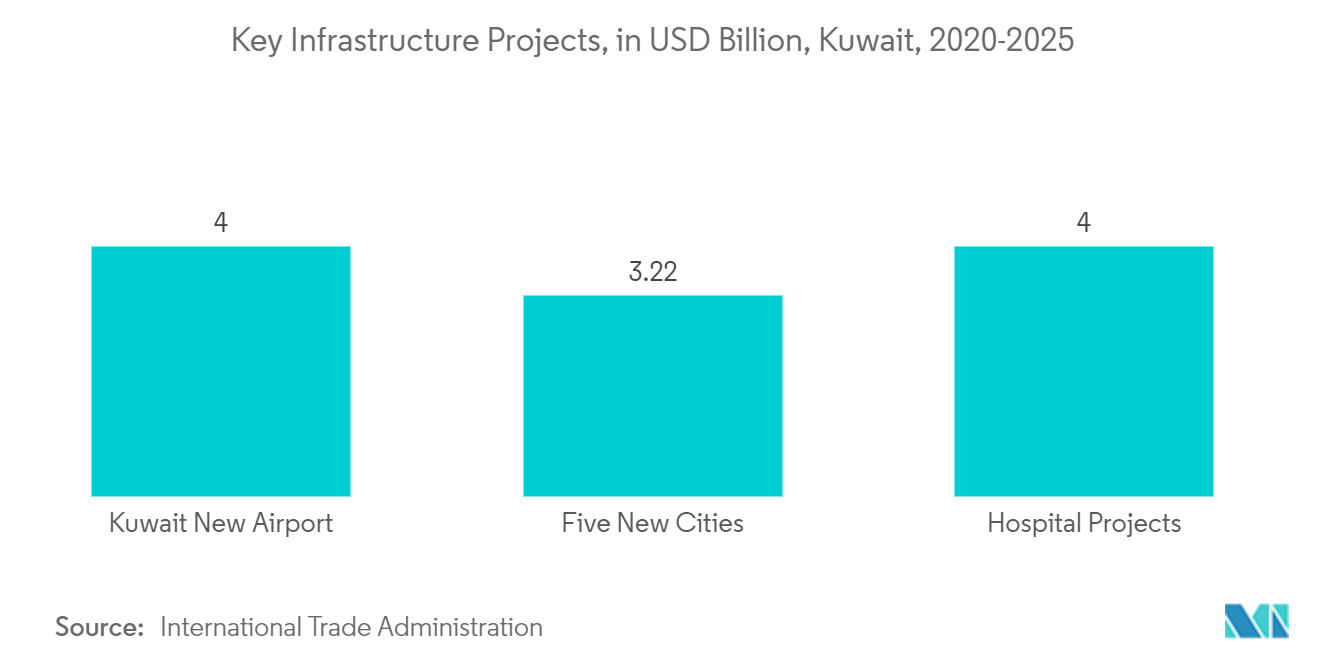

- El eje del entorno de vida sostenible en Kuwait Vision 2035 incluye cinco pilares, el más destacado de los cuales es brindar servicios de vivienda a los ciudadanos a través de lo que está previsto garantizar la provisión de 65,5 mil unidades de vivienda a través de cinco proyectos que cuestan alrededor de KWD 3,22 mil millones (USD 10,5 mil millones). ), el último de los cuales finaliza en 2029.

- Cuando estos proyectos se implementen, el Estado habrá satisfecho aproximadamente el 72% de las solicitudes de vivienda actuales, que ascienden a 91.000. El primer proyecto del plan de atención residencial gira en torno a la visión de Kuwait 2035 (Nuevo Kuwait) en la ciudad de Jaber Al-Ahmad, que tiene una tasa de finalización del 95%. El segundo proyecto está en la ciudad de Al-Mutla'a, con una tasa de finalización del 64%, y se completará a finales de 2023.

- El tercer proyecto está en el suburbio de South Abdullah Al-Mubarak, que tiene una tasa de finalización del 72% y se completará a finales de 2025. La tasa de finalización del cuarto proyecto, que es South Sabah Al-Ahmad, es alrededor del 14%, ya que todavía está en la etapa de preparación, y se espera que esté terminado en 2029. Este sur de Saad Al-Abdullah tiene una tasa de finalización del 13% ya que todavía está en su fase preparatoria y finaliza en 2029. Por lo tanto, la creciente construcción de viviendas residenciales en Kuwait exigirá espumas rígidas, lo que aumentará aún más la demanda del mercado de poliuretano en Kuwait.

- Por lo tanto, se espera que los factores antes mencionados impulsen el mercado de poliuretanos durante el período de pronóstico.

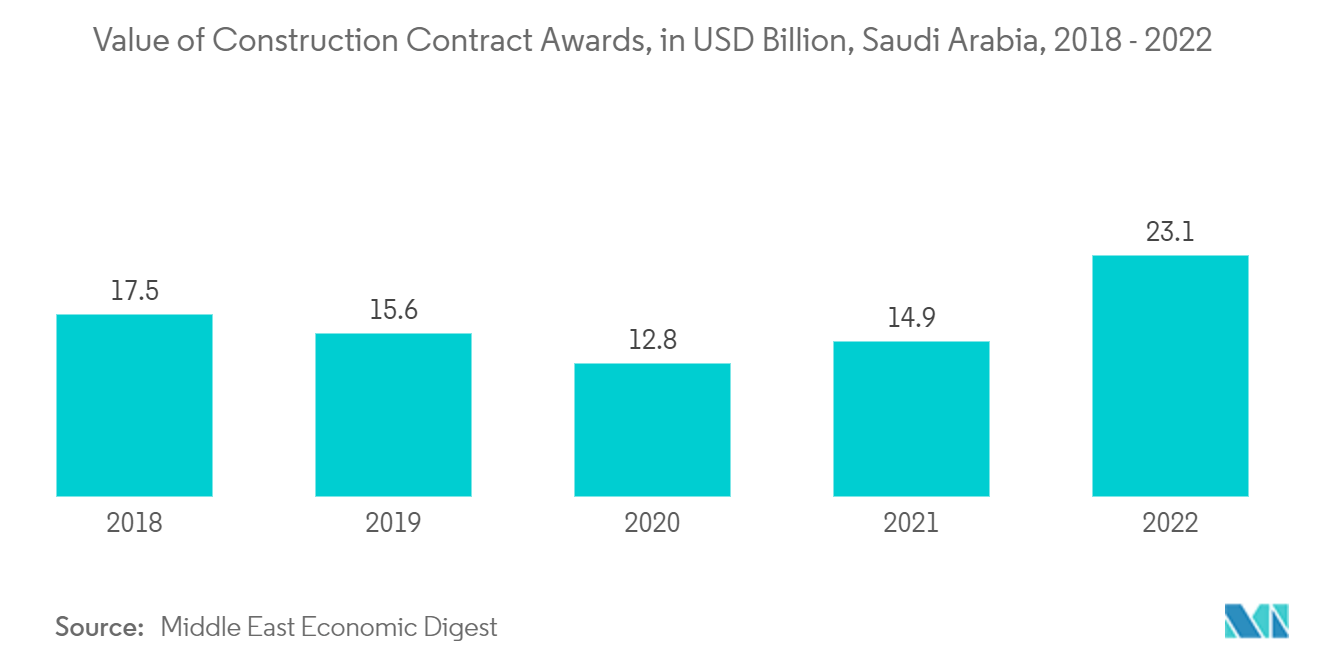

Arabia Saudita dominará el mercado

- Arabia Saudita tiene la mayor participación en el mercado de poliuretano de Oriente Medio y África. Se espera que la demanda de poliuretano aumente durante el período previsto debido al aumento de las inversiones y las actividades de construcción, muebles y electrónica en el país. El aumento de la población y de la renta disponible aumentó la demanda de desarrollo de edificios residenciales de mejor calidad.

- Se espera que el mercado de la construcción de Arabia Saudita experimente un crecimiento significativo y ofrezca un potencial lucrativo debido a su Visión 2030, NTP 2020 y varias reformas en curso para diversificarse más allá del petróleo. Se espera que Vision 2030, NTP 2020, el impulso de la inversión del sector privado y las reformas en curso sean los motores de crecimiento para el mercado saudita de poliuretano de la industria de la construcción del país durante el período previsto. La Visión 2030 de Arabia Saudita, junto con una importante inversión en desarrollo de viviendas e infraestructura promovida en todo el país por las autoridades locales, está revitalizando la industria de la construcción y generando interés en un número creciente de actores internacionales.

- Además, según Visión 2030, de aquí a 2030 se abrirán 80 nuevos hoteles con más de 11.000 habitaciones de lujo en toda Arabia Saudita. Por lo tanto, se espera que el aumento de las inversiones en construcción y mobiliario hotelero genere una demanda de espuma flexible.

- Actualmente, la economía del país está entrando en una era post-petróleo en la que las megaciudades del reino, que están en construcción, proporcionarán crecimiento futuro. Según fuentes del sector, actualmente en Arabia Saudita están en marcha más de 5.200 proyectos de construcción por un valor de 819.000 millones de dólares. Estos proyectos representan aproximadamente el 35% del valor total de los proyectos activos en todo el Consejo de Cooperación del Golfo (CCG).

- Algunos de los principales proyectos de construcción urbana en Arabia Saudita incluyen los Complejos de Seguridad Rey Abdullah (Fase 5) y la Gran Mezquita (ampliación de la Mezquita del Sagrado Haram), cada uno valorado en 21.300 millones de dólares y desarrollado por el Ministerio de Municipios y Asuntos Rurales en La Meca.

- Los principales proyectos de construcción en Arabia Saudita incluyen Neom, el Proyecto del Mar Rojo, la ciudad de entretenimiento de Qiddiya, Amaala, el complejo Sharaan de Jean Nouvel en Al-Ula, la Gran Mezquita de Makkah - Tercera expansión, la Torre Jeddah, las Casas Sakani del Ministerio de Vivienda, Jabal Omar, Al Widyan, Metro de Riad, Sistema de tránsito rápido de autobuses de Riyadh, Ampliación de la ciudad médica Rey Fahd, Complejos médicos Rey Abdullah Bin Abdulaziz, Parque energético Rey Salman (Spark), Berri y Marjan de Saudi Aramco, Parque solar Hanergy, Planta de energía eólica Dumat Al Jandal, Arabia Saudita Fábrica de PIB de Aramco-Total e instalación embotelladora panasiática.

- El Amid Vision 2030 de Arabia Saudita es un importante plan de desarrollo respaldado por megaproyectos destinados al crecimiento de la infraestructura del país. Con énfasis en los compromisos ambientales, la mejora de la calidad de vida de los ciudadanos y la creación de una economía sólida, Visión 2030 aspira a generar cambios. Las inversiones en varios campos, incluidos la salud, la educación y la infraestructura, se han ampliado como resultado de la introducción de Visión 2030 y el correspondiente Plan Nacional de Transformación (PNT).

- Se están lanzando muchos proyectos residenciales y comerciales en Arabia Saudita, lo que se prevé que aumentará la actividad de construcción del país. Por ejemplo, el gobierno saudí ha iniciado varios megaproyectos, que ya están en marcha en todo el país, para atraer turistas. Algunos de los megaproyectos que tendrán complejos residenciales son Qiddiya el proyecto se convertirá en un destacado hito cultural con 4.000 unidades residenciales para 2025 y 11.000 unidades para 2030. Diriyah Gate el proyecto en Riad incluirá 20.000 unidades residenciales para 2027. New Murabba Es probable que el proyecto del centro de Riad albergue 104.000 unidades residenciales.

- Arabia Saudita se está desarrollando y la nación está recibiendo cantidades impresionantes de inversión. La nación declaró en marzo de 2022 que triplicaría con creces el tamaño de su red ferroviaria mediante la instalación de 8.000 kilómetros de nuevas vías. En julio de 2021, se asignaron 147 mil millones de dólares a los sectores de transporte y logística. Para 2030, cuando se hayan cumplido los objetivos, estas industrias contribuirán con el 10% del PIB del país, un aumento del 4% con respecto a la actualidad.

- Según la Corporación del Consejo del Golfo, Arabia Saudita tiene previsto invertir 66.490 millones de dólares en instalaciones sanitarias, con la ayuda del sector privado, cuya participación se espera que aumente un 65% de aquí a 2030.

- Con todo esto, se espera que el mercado del poliuretano de Arabia Saudita crezca de manera constante en los próximos años.

Descripción general de la industria del poliuretano en Oriente Medio y África

El mercado del poliuretano en Oriente Medio y África tiene un carácter muy consolidado. Algunos de los principales actores del mercado incluyen Covestro AG, BASF SE, Dow, LANXESS y Huntsman International LLC, entre otros (sin ningún orden en particular).

Líderes del mercado de poliuretano en Oriente Medio y África

-

Covestro AG

-

Huntsman International LLC

-

BASF SE

-

Dow

-

LANXESS

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado del poliuretano en Oriente Medio y África

- Febrero de 2022 BASF SE y NEVEON colaboraron en el reciclaje de colchones. BASF desarrolló un proceso de reciclaje químico húmedo para colchones usados hechos de poliuretano, permitiendo la creación de nuevas camas utilizando materiales alternativos de poliuretano.

- Enero de 2022 Saudi Aramco adjudicó un contrato por valor de 8.200 millones de AED (2.230 millones de dólares) a la Compañía Nacional de Construcción de Petróleo (NPCC) de Abu Dabi para dos paquetes en el campo marino de Zuluf. Se esperaba que el proyecto se ejecutara en tres años.

Segmentación de la industria del poliuretano en Oriente Medio y África

El poliuretano es un material polimérico plástico que se utiliza para producir productos industriales y de consumo modernos, versátiles y seguros que son respetuosos con el medio ambiente. El poliuretano se forma haciendo reaccionar un poliol (un alcohol con más de dos grupos hidroxilo reactivos por molécula) con un diisocianato o un isocianato polimérico en presencia de catalizadores y aditivos adecuados.

El mercado del poliuretano de Oriente Medio y África está segmentado por aplicación, usuario final y geografía. Por aplicación, el mercado se segmenta en espumas, revestimientos, adhesivos y selladores, elastómeros y otras aplicaciones. Por usuario final, el mercado se segmenta en muebles e interiores, edificación y construcción, electrónica y electrodomésticos, automoción, calzado, embalaje y otras industrias de usuarios finales. El informe también cubre el tamaño del mercado y las previsiones para el mercado en siete países importantes de la región de Oriente Medio y África.

Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función de los ingresos (USD).

| Solicitud | Espumas | Espuma rígida |

| Espuma flexible | ||

| Recubrimientos | ||

| Adhesivos y Selladores | ||

| Elastómeros | ||

| Otras aplicaciones | ||

| Industria del usuario final | Mobiliario e Interiores | |

| Construcción y edificación | ||

| Electrónica y electrodomésticos | ||

| Automotor | ||

| Calzado | ||

| embalaje | ||

| Otras industrias de usuarios finales | ||

| Geografía | Arabia Saudita | |

| Emiratos Árabes Unidos | ||

| Sudáfrica | ||

| Egipto | ||

| Kuwait | ||

| Katar | ||

| Marruecos | ||

| Resto de Medio Oriente y África |

Preguntas frecuentes sobre investigación de mercado de poliuretano en Oriente Medio y África

¿Qué tamaño tiene el mercado de poliuretano en Oriente Medio y África?

Se espera que el tamaño del mercado de poliuretano de Oriente Medio y África alcance los 2,55 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 5,10% para alcanzar los 3,28 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Poliuretano en Oriente Medio y África?

En 2024, se espera que el tamaño del mercado de poliuretano de Oriente Medio y África alcance los 2,55 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Poliuretano de Oriente Medio y África?

Covestro AG, Huntsman International LLC, BASF SE, Dow, LANXESS son las principales empresas que operan en el mercado de poliuretano de Oriente Medio y África.

¿Qué años cubre este mercado de poliuretano de Oriente Medio y África y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de poliuretano de Oriente Medio y África se estimó en 2,43 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Poliuretano de Oriente Medio y África durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Poliuretano de Oriente Medio y África para los años 2024, 2025, 2026, 2027 , 2028 y 2029.

Nuestros informes más vendidos

Popular Plastics, Polymers, and Elastomers Reports

Popular Chemicals & Materials Reports

Informe de la industria del poliuretano en Oriente Medio y África

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de poliuretano en Oriente Medio y África en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de poliuretano de Oriente Medio y África incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.