Tamaño del mercado de alimentos y bebidas halal de MEA

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2019 - 2022 |

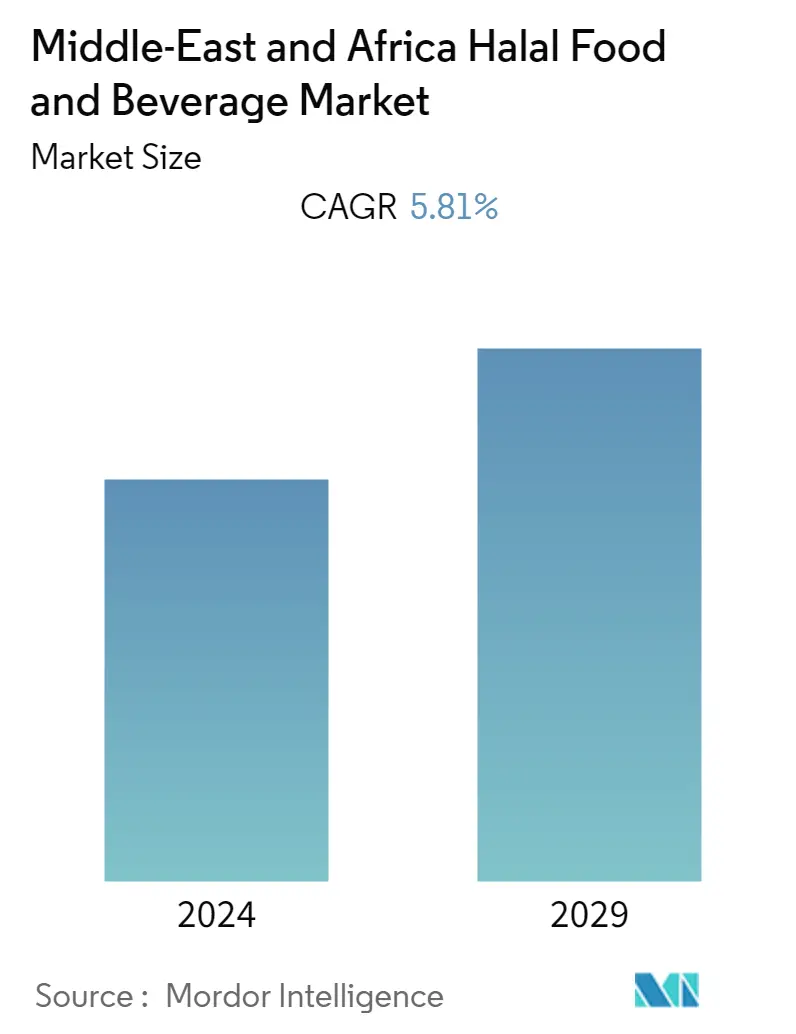

| CAGR | 5.81 % |

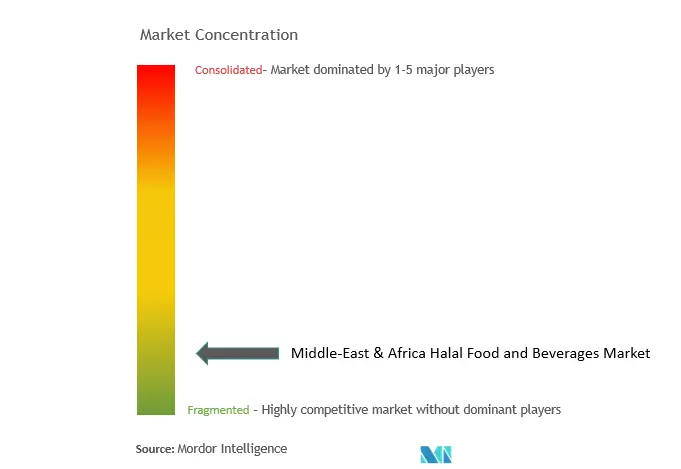

| Concentración del Mercado | Bajo |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de alimentos y bebidas MEA Halal

Se prevé que el mercado de alimentos y bebidas halal de Oriente Medio y África experimente una tasa compuesta anual del 5,81% durante el período previsto (2021-2026).

El brote sin precedentes de la pandemia de COVID-19 no solo ha sido un trágico problema de salud a nivel mundial, sino que también ha impactado gravemente la economía mundial debido a las restricciones impuestas por el gobierno. Sin embargo, a pesar de su impacto masivo en las industrias de todo el mundo, los desafíos planteados a la industria de alimentos halal en la región de Medio Oriente y África no han sido lo suficientemente significativos, debido a la demanda cada vez mayor de productos de alimentos y bebidas halal, principalmente en países como Arabia Saudita, Emiratos Árabes Unidos, Kuwait, Egipto y Bahréin, entre otros. Además, el Ramadán fue un período en medio de la pandemia que aceleró las ventas de productos halal en la región. Además, los consumidores optaron por la cocina casera y las compras en línea para sus necesidades diarias. El supermercado saudí BinDaWood Holding informó que sus ventas de comercio electrónico aumentaron un 200%, según la Autoridad Mundial Halal. Con la interrupción de las operaciones de fabricación, producción y logística, los exportadores clave han tenido un año desafiante financieramente, pero un aumento en el comercio electrónico, aumentó la demanda de iniciativas de seguridad alimentaria y un etiquetado más claro de alimentos más saludables, incluidos productos halal, en la región.

A mediano plazo, la creciente conciencia sobre los alimentos halal y su posicionamiento como alimentos higiénicos y saludables entre las comunidades musulmanas y no musulmanas ha dado como resultado un aumento en el consumo y la aceptación de los alimentos halal, lo que se espera que impulse la demanda durante el período de pronóstico. Además, garantizar la integridad en toda la cadena de suministro Halal se ha convertido en una gran preocupación para los consumidores musulmanes, con un aumento de las certificaciones Halal fraudulentas y de la contaminación física de los productos alimenticios. Por lo tanto, es necesario proteger la integridad de la cadena de suministro desde el punto de sacrificio de los animales, incluido el transporte y el almacenamiento, hasta la manipulación de los productos Halal.

MEA Tendencias del mercado de alimentos y bebidas Halal

Creciente población musulmana en Medio Oriente

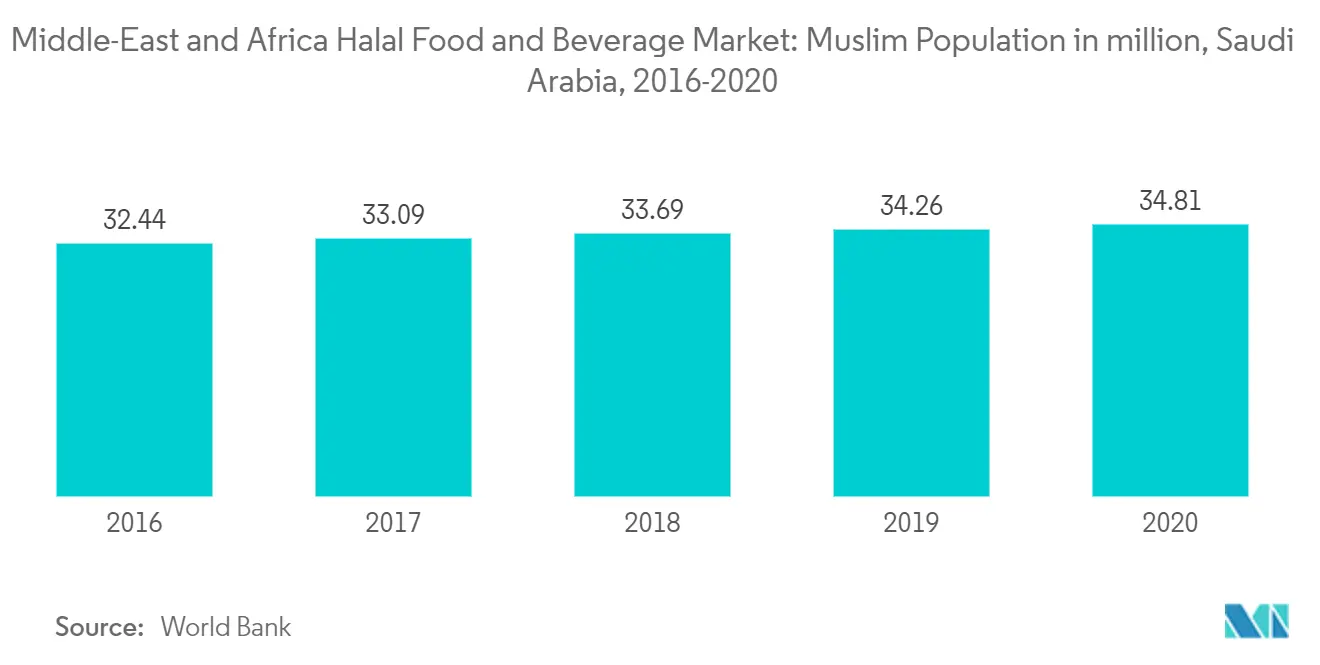

El aumento de la demanda de productos con certificación halal en los últimos años se atribuye a la creciente población musulmana y al aumento de los ingresos disponibles para utilizar estos productos y servicios, y se espera que los mismos factores aumenten aún más el crecimiento del mercado durante los últimos años. próximos años. Finalmente, existe una mayor conciencia entre los musulmanes sobre la necesidad de consumir únicamente alimentos halal. Los productos halal están ganando un mayor reconocimiento porque cumplen con los requisitos de la Sharia y los aspectos de higiene, saneamiento y seguridad. El Islam es ahora la religión de más rápido crecimiento en el mundo. Por lo tanto, la creciente población musulmana y el desarrollo económico en países con grandes poblaciones de musulmanes hacen de los alimentos y bebidas halal un segmento rentable en el que invertir para satisfacer la demanda.

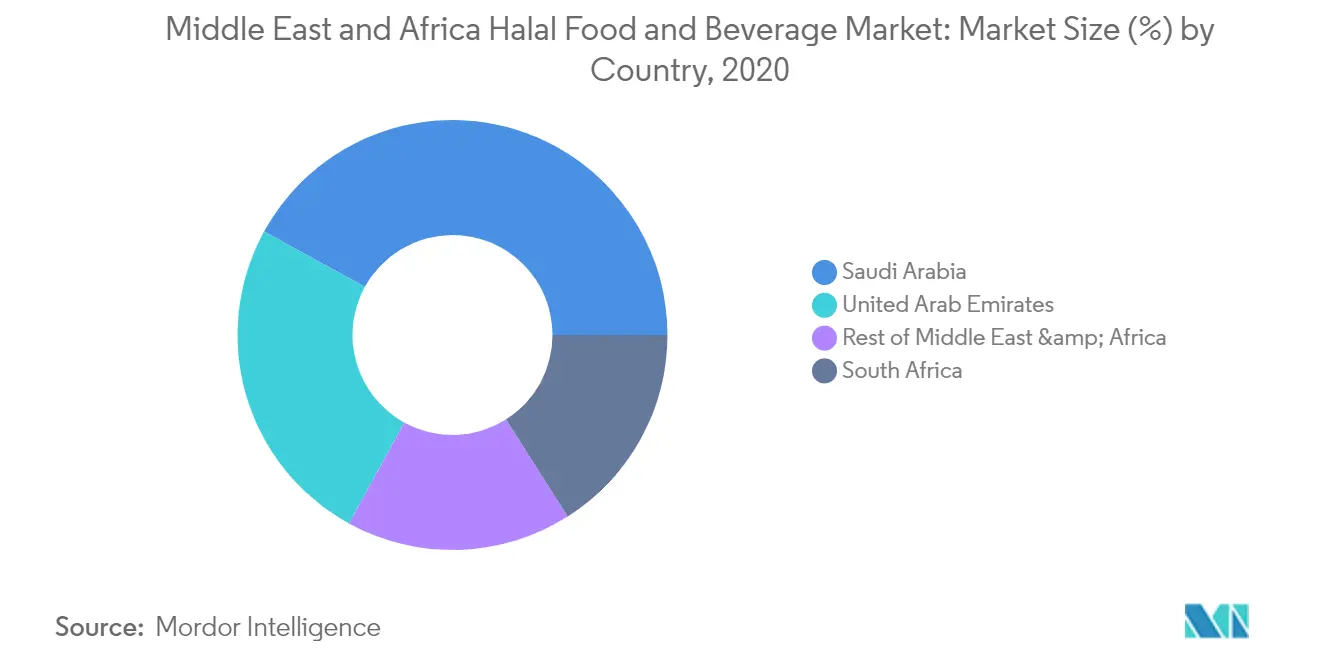

Arabia Saudita tiene la mayor participación en el mercado

Durante el período previsto, es probable que Arabia Saudita sea el país de más rápido crecimiento y tenga la mayor cuota de mercado en el mercado de alimentos y bebidas halal de la región. El país es también el mayor productor de alimentos y bebidas de la región del Golfo. Sin embargo, el rápido aumento de la población ha superado el suministro de alimentos y ha obligado al país a depender de las importaciones, lo que alimenta la demanda de productos alimenticios Halal. El Gobierno de Arabia Saudita ha estado introduciendo nuevas políticas para apoyar la producción de más alimentos halal. Se prevé que estas políticas harán que el país sea autosuficiente en la producción de alimentos y bebidas y ofrecerán mejores oportunidades para que los productores nacionales varíen en la producción ganadera, como aves, camellos, ovejas y lácteos.

Descripción general de la industria de alimentos y bebidas MEA Halal

El mercado de alimentos y bebidas halal de Oriente Medio y África está fragmentado y es muy competitivo debido a la presencia de varios actores regionales y multinacionales que compiten por la cuota de mercado. Los actores clave en el mercado son Al Islami Foods, Podravka Gulf FZE, Al Rawdah, JBS SA y BRF SA, entre otros. Además, las empresas se están centrando en optimizar sus procesos de producción e innovaciones de productos, en armonía con prácticas éticas. Además, las empresas están utilizando tecnología avanzada por multitud de motivos, incluida la detección de ingredientes haram, como el cuajo, en la fabricación de queso. Además, con los avances tecnológicos, las empresas ahora tienen la opción de utilizar cuajo fúngico como sustituto en productos con certificación halal.

MEA Líderes del mercado de alimentos y bebidas halal

-

Al Islami Foods

-

Podravka Gulf FZE

-

JBS S.A.

-

BRF SA

-

Al Rawdah Foods

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de alimentos y bebidas Halal de MEA

En agosto de 2021, Tanmiah Food Company, con sede en Riad, anunció sus planes de expansión regional y mundial. La empresa, que también es el principal productor avícola de Arabia Saudita, recaudó 402 millones de SAR (107 millones de dólares) mediante su oferta pública inicial en agosto de 2021 y tiene como objetivo expandir las operaciones relacionadas con productos alimenticios halal a nivel regional y en mercados internacionales como Estados Unidos. , Europa, Asia y América Latina para atender a la población musulmana.

En enero de 2021, el productor de alimentos halal con sede en los Emiratos Árabes Unidos Al Islami Foods, una de las principales empresas de alimentos congelados en la región del Consejo de Cooperación del Golfo, lanzó su primer producto de origen vegetal con certificación halal una hamburguesa 100% vegana elaborada con una combinación de proteína orgánica de girasol, proteína vegetal de habas y guisantes, y extractos de cebolla, pimiento morrón, ajo, raíz de apio, zanahoria y jugo de remolacha. Según la empresa, la nueva hamburguesa está diseñada para atraer especialmente a los consumidores de carne en términos de sabor y textura.

En octubre de 2018, Seara, de JBS SA, se convirtió en la primera empresa brasileña en introducir en el mercado de Oriente Medio una línea de pollo 100 % libre de antibióticos que cumple con los requisitos halal y las normas islámicas. La nueva línea de pollo 100% natural incluía pechugas enteras, muslos, tiras de pechuga y filetes de muslo.

Informe de mercado de alimentos y bebidas halal de MEA índice

1. INTRODUCCIÓN

1.1 Supuestos de estudio y definición de mercado

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Indicadores de mercado

4.2 Restricciones del mercado

4.3 Análisis de las cinco fuerzas de Porter

4.3.1 Amenaza de nuevos participantes

4.3.2 Poder de negociación de los compradores/consumidores

4.3.3 El poder de negociacion de los proveedores

4.3.4 Amenaza de productos sustitutos

4.3.5 La intensidad de la rivalidad competitiva

5. SEGMENTACIÓN DE MERCADO

5.1 Por tipo

5.1.1 Comida halal

5.1.1.1 Carne halal

5.1.1.2 Carne procesada

5.1.1.3 Otros productos

5.1.2 Bebida halal

5.1.3 Suplementos Halal

5.2 Por canal de distribución

5.2.1 Hipermercados/Supermercados

5.2.2 Tiendas especializadas

5.2.3 Tiendas de conveniencia

5.2.4 Tiendas minoristas en línea

5.2.5 Otros canales de distribución

5.3 Por geografía

5.3.1 Arabia Saudita

5.3.2 Emiratos Árabes Unidos

5.3.3 Sudáfrica

5.3.4 Resto de Medio Oriente y África

6. PANORAMA COMPETITIVO

6.1 Empresas más activas

6.2 Estrategias más adoptadas

6.3 Análisis de cuota de mercado

6.4 Perfiles de empresa

6.4.1 Marfrig Global Foods

6.4.2 JBS SA

6.4.3 Al Rawdah Foods

6.4.4 Al Islami Foods

6.4.5 Podravka Gulf FZE

6.4.6 BRF SA

6.4.7 The Egyptian Food Co. S.A.E

6.4.8 Tanmiah Food Company

6.4.9 Fleury Michon

6.4.10 Al Kabeer Group ME

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

8. IMPACTO DEL COVID-19 EN EL MERCADO

Segmentación de la industria de alimentos y bebidas MEA Halal

Halal es una palabra árabe que significa permitido. El mercado de alimentos y bebidas halal de Oriente Medio y África está segmentado por tipo de producto que incluye alimentos halal, bebidas halal y suplementos halal. La sección de alimentos halal se divide a su vez en carne, carne procesada y otros productos. Según el canal de distribución, el mercado se segmenta en hipermercados/supermercados, tiendas especializadas, tiendas de conveniencia, tiendas minoristas en línea y otros canales de distribución. El estudio también implica el análisis de regiones, como Arabia Saudita, Emiratos Árabes Unidos, Sudáfrica y el resto de Oriente Medio y África. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del valor (en millones de dólares).

| Por tipo | ||||||||

| ||||||||

| ||||||||

|

| Por canal de distribución | ||

| ||

| ||

| ||

| ||

|

| Por geografía | ||

| ||

| ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de alimentos y bebidas halal de MEA

¿Cuál es el tamaño actual del mercado de alimentos y bebidas halal en Oriente Medio y África?

Se proyecta que el mercado de alimentos y bebidas Halal de Oriente Medio y África registre una tasa compuesta anual del 5,81% durante el período previsto (2024-2029).

¿Quiénes son los actores clave en el mercado de alimentos y bebidas halal de Oriente Medio y África?

Al Islami Foods, Podravka Gulf FZE, JBS S.A., BRF SA, Al Rawdah Foods son las principales empresas que operan en el mercado de alimentos y bebidas Halal de Oriente Medio y África.

¿Qué años cubre este mercado de alimentos y bebidas halal de Medio Oriente y África?

El informe cubre el tamaño histórico del mercado de Alimentos y bebidas Halal de Oriente Medio y África durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Alimentos y bebidas Halal de Oriente Medio y África para los años 2024 , 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de alimentos y bebidas halal de MEA

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de alimentos y bebidas halal de MEA en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de MEA Halal Food Beverage incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.