Análisis del mercado de grupos electrógenos en Oriente Medio y África

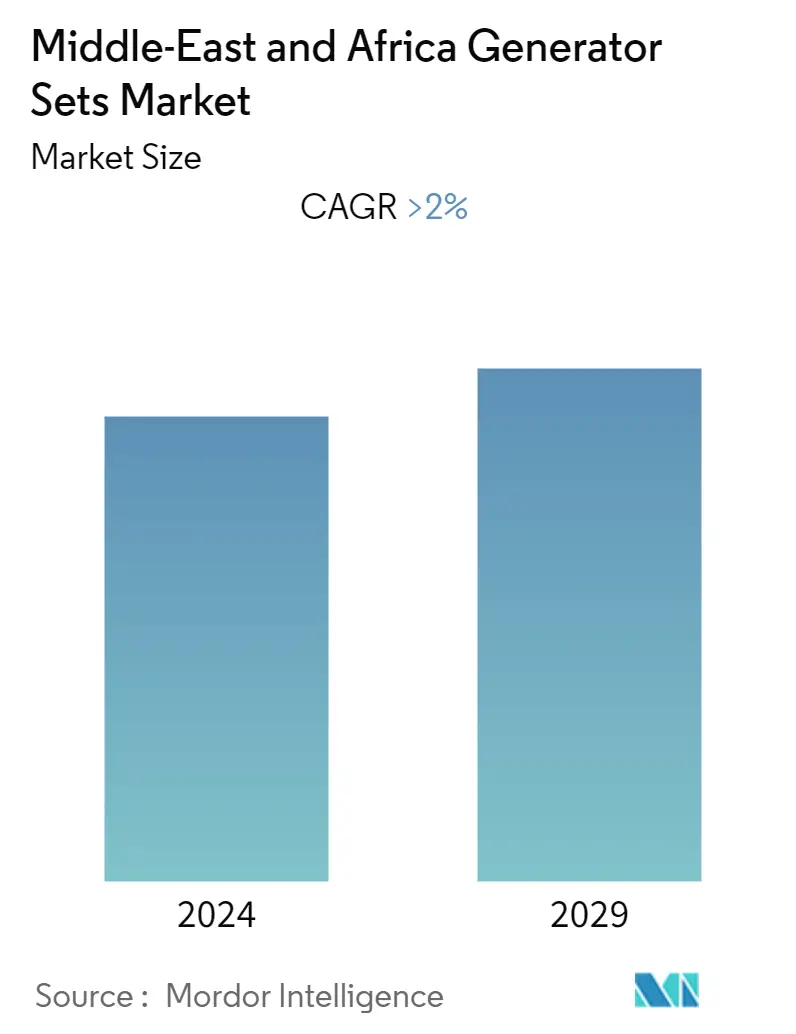

Se espera que el mercado de grupos electrógenos de Oriente Medio y África registre una tasa compuesta anual de más del 2% durante el período.

El mercado se vio afectado negativamente por COVID-19 en 2020. Actualmente, el mercado alcanzó niveles prepandémicos.

- A largo plazo, se espera que la creciente demanda de un suministro eléctrico ininterrumpido y fiable impulse el mercado.

- Por el contrario, se espera que la disponibilidad de alternativas más limpias y los avances en las tecnologías de baterías limiten el crecimiento del mercado durante el período previsto.

- Sin embargo, la creciente popularidad de los generadores híbridos y la creciente confiabilidad del sistema híbrido pueden ser una oportunidad para la industria debido al uso de diversos recursos, lo que reduce el costo y la dependencia de un solo combustible.

- Se espera que Nigeria sea el mercado más grande debido a su gran población y su creciente crecimiento económico. Se espera que la demanda de electricidad aumente con un aumento en el tamaño de su población.

Tendencias del mercado de conjuntos generadores en Oriente Medio y África

Generadores de energía de respaldo para dominar el mercado

- Varios países africanos, especialmente África occidental, dependen en gran medida de generadores de pequeña capacidad para satisfacer el consumo diario de electricidad. Se debe principalmente a la demanda de un suministro eléctrico ininterrumpido y fiable, que la red pública no puede proporcionar.

- La red de transmisión y la confiabilidad de la red pública pueden correlacionarse directamente con la energía generada por los generadores de respaldo. El norte de África, que incluye un mayor acceso a la red, utiliza menos generadores de respaldo que los países subsaharianos.

- En 2021, los ciudadanos de Egipto tenían un 100% de acceso a la electricidad, mientras que, en la República Democrática del Congo, menos del 20% de la población estaba cubierta. En consecuencia, la República Democrática del Congo incluye una mayor generación de electricidad a partir de sus generadores de respaldo diésel que Egipto. Por lo tanto, se espera que los países de la región, especialmente las naciones subsaharianas, proporcionen crecimiento al mercado.

- En 2021, los generadores de respaldo más nuevos, como los generadores de gas natural, están ganando protagonismo en el mercado debido a su combustible más barato y su mayor eficiencia. Se espera que los generadores de gas natural crezcan significativamente durante el período previsto.

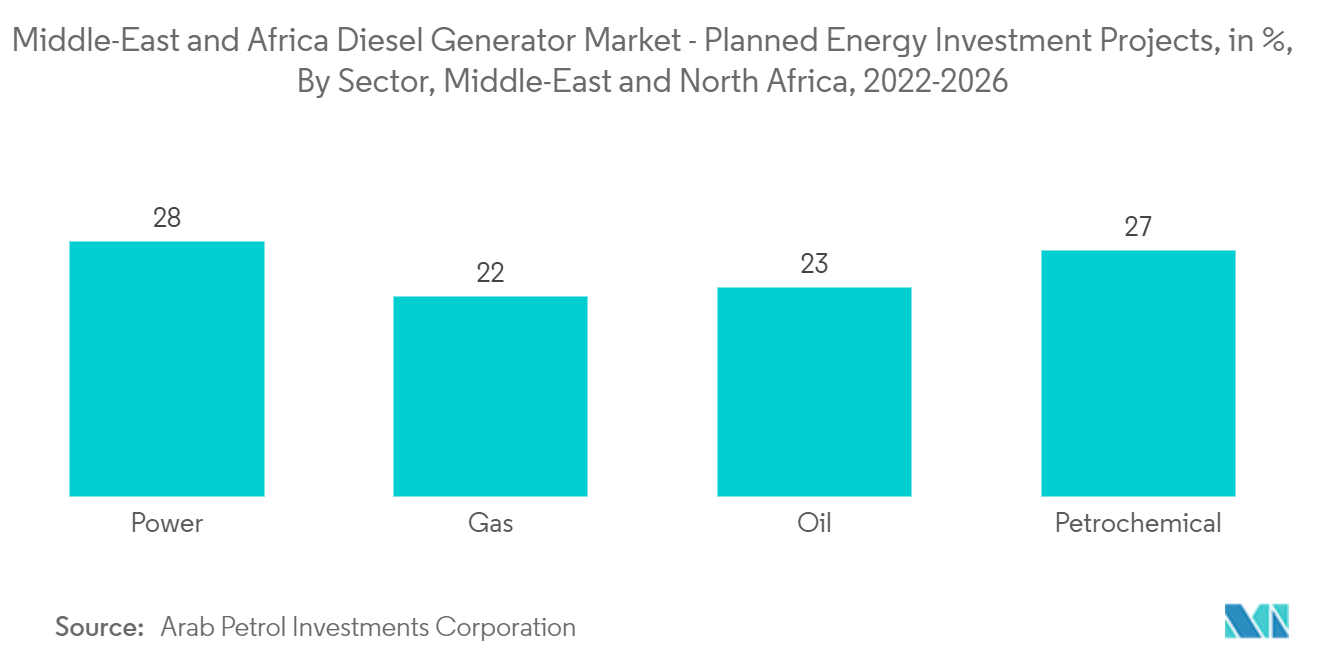

- Según Arab Petroleum Investments Corporation, durante 2022-2026, la proporción de proyectos de inversión energética planificados en el sector eléctrico en la región de Medio Oriente y África del Norte (MENA) fue del 28%. Le siguió el sector petroquímico con una participación del 27%. Los países con alta producción de petróleo utilizan generadores de diésel y gasolina para producir electricidad. Por ejemplo, Arabia Saudita y los Emiratos Árabes Unidos (EAU) cuentan con una alta capacidad instalada de generadores de respaldo. Otros países productores de petróleo de la región, como Irak, se encuentran entre los mayores usuarios de generadores de respaldo en la región de Medio Oriente. Se debe principalmente a la poca electricidad generada en la red por otros medios.

- Además, a partir de 2022, la industria de la construcción de Arabia Saudita seguirá liderando la región de Oriente Medio y África. El Reino fue testigo del mayor valor de adjudicaciones de proyectos en 2022, transformando el país de acuerdo con su Visión 2030. Se anticipó que el crecimiento de la producción de la construcción en el Reino aumentaría un 3,2% en 2022.

- Por lo tanto, se espera que los grupos electrógenos de respaldo sigan dominando el mercado debido a su uso flexible y su participación significativa en la generación de electricidad en relación con otros segmentos del mercado.

Nigeria dominará el mercado

- Nigeria se encuentra entre los mayores consumidores de energía generada por generadores de respaldo de la región. Se debe a varios factores, incluida la fácil disponibilidad de combustibles fósiles, políticas gubernamentales deficientes que conducen a capacidades de transmisión bajas y una población en aumento, que genera una mayor demanda de electricidad. Todos estos factores empujan a los consumidores a producir electricidad utilizando pequeños generadores de respaldo, lo que contribuye al crecimiento del mercado.

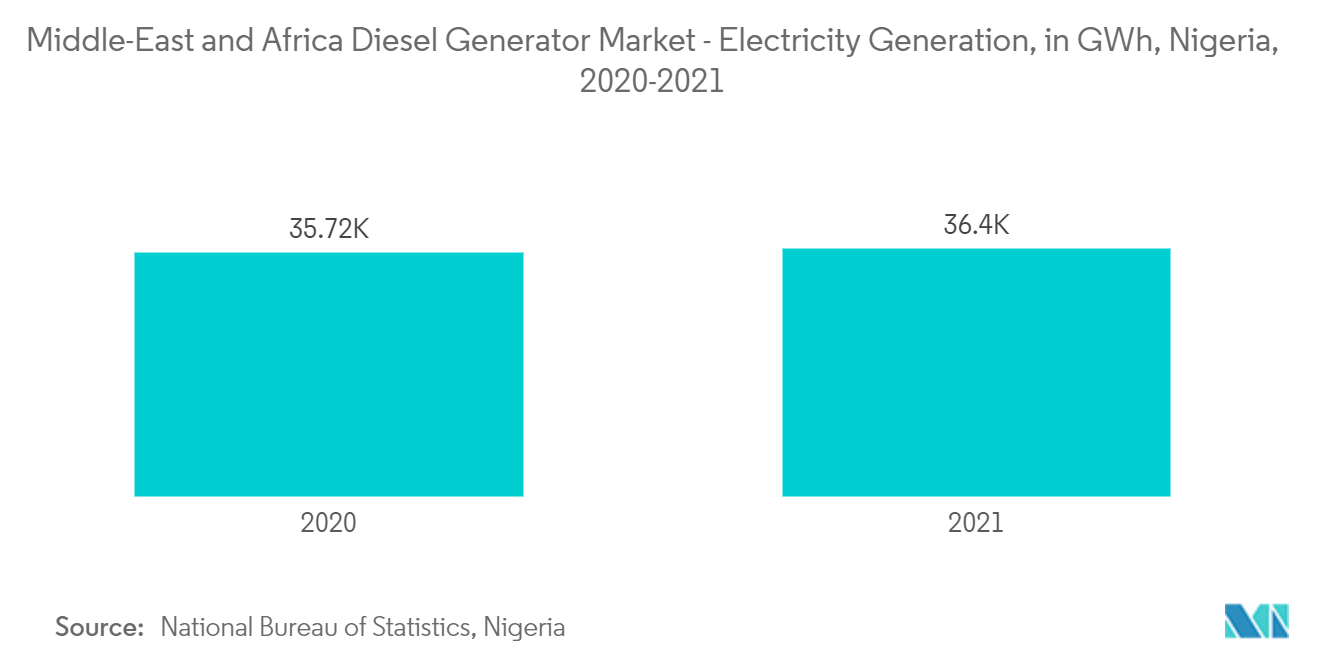

- Según la Oficina Nacional de Estadísticas de Nigeria, en 2021 se generaron casi 36,4 mil GWH de electricidad en Nigeria, frente a los alrededor de 35,7 mil GWH del año anterior. Las empresas productoras notables del país incluyen Egbin y Azura-Edo.

- El país es un gran usuario de generadores de pequeña escala y depende en gran medida de la gasolina como combustible principal. Los problemas con la transmisión de electricidad son un importante motor del mercado, ya que en 2021 alrededor del 56 % de la población tenía acceso directo a la red pública.

- Aunque los grupos electrógenos de gasolina sólo pueden satisfacer las necesidades básicas de electricidad (3 - 5 KW) y tienen una eficiencia mucho menor que los generadores diésel, representan una gran proporción de la capacidad de generación de respaldo en el país. Se debe principalmente a sus menores costes de inversión inicial.

- En septiembre de 2022, el Gobierno de Nigeria anunció que había gastado 5.260 millones de dólares en la importación de grupos electrógenos, transformadores, aspiradoras, cortadoras de cabello y otra maquinaria y equipo eléctrico en 2020 y 2021. Además, la Oficina Nacional de Estadísticas reveló que Nigeria obtiene el 48,6% de sus necesidades eléctricas de generadores alimentados por gasolina, diésel y gas.

- Por lo tanto, se espera que Nigeria domine el mercado debido a su creciente población y su baja capacidad de transmisión, lo que generará una mayor demanda de grupos electrógenos.

Descripción general de la industria de grupos electrógenos de Oriente Medio y África

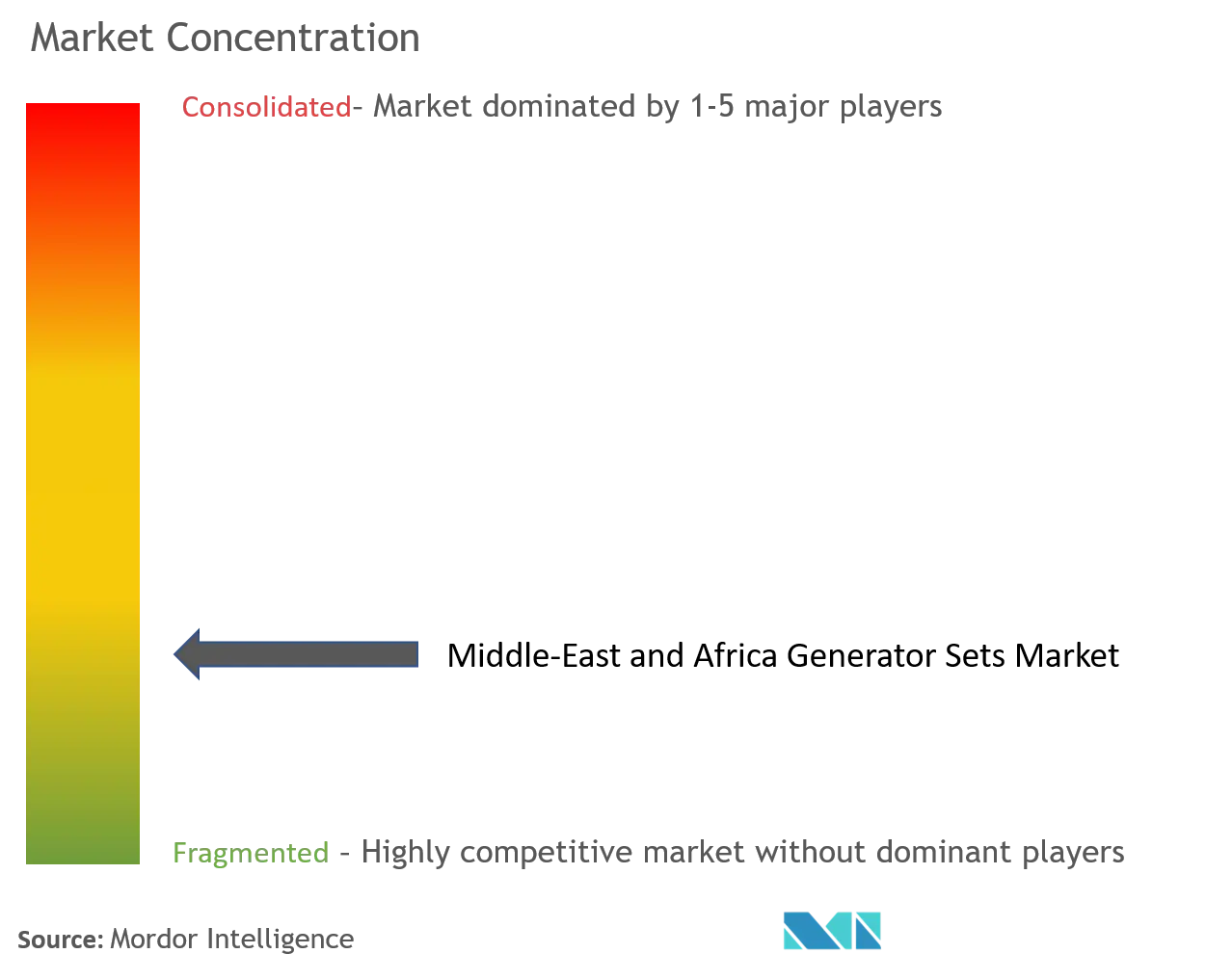

El mercado de grupos electrógenos de Oriente Medio y África está parcialmente fragmentado. Algunos actores clave en este mercado (sin ningún orden en particular) incluyen Caterpillar Inc, Cummins Ltd., Yanmar Holdings Co., Ltd., Atlas Copco AB y Honda Siel Power Products Limited., entre otros.

Líderes del mercado de grupos electrógenos en Oriente Medio y África

-

Honda Siel Power Products Limited

-

Cummins Ltd.

-

Yanmar Holdings Co., Ltd.

-

Caterpillar Inc.

-

Atlas Copco AB

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de grupos electrógenos en Oriente Medio y África

- Noviembre de 2022: Bergen Engines AS firmó un acuerdo para suministrar una planta de calor y energía combinados (CHP) de 120 MW en Nigeria. La planta de 120 MW estará compuesta por diez motores de gas Bergen B36:45V20 de 12 MW equipados con alternadores Marelli Motori. Cada grupo electrógeno pesará más de 175 toneladas.

- Noviembre de 2022: El fabricante de generadores HIMOINSA Southern Africa, que ganó la licitación de Tetra4, filial de Renergen, suministró, instaló y puso en funcionamiento una planta de energía en pleno funcionamiento para GNL, una planta de helio en Sudáfrica. El suministro incluye 8 grupos electrógenos totalmente sincronizados, transformadores de neutro a tierra, tanques de combustible y una sala de control instalada para operar el sitio a 8 MW de potencia.

Segmentación de la industria de grupos electrógenos en Oriente Medio y África

Un grupo electrógeno, o grupo electrógeno o generador, combina un motor y un alternador para producir electricidad. El motor acciona el alternador, que convierte la energía mecánica en energía eléctrica.

El informe del mercado de grupos electrógenos de Oriente Medio y África está segmentado por tipo de combustible, clasificación, aplicación y geografía. Por tipo de combustible, el mercado se segmenta en gas natural, diésel y otros. Por potencia, el mercado se segmenta en 0-75 kVA, 75 - 375 kVA y más de 375 kVA. Por aplicación, el mercado se segmenta en energía primaria, energía de respaldo y reducción de picos. El informe también cubre el tamaño del mercado y las previsiones para el mercado de conjuntos de generadores en los principales países de la región. El tamaño del mercado y las previsiones de cada segmento se basan en los ingresos (miles de millones de dólares).

| Gas natural |

| Diesel |

| Otros |

| 0 - 75kVA |

| 75 - 375 kVA |

| Por encima de 375 kVA |

| Primer poder |

| Energía de respaldo |

| Afeitado de picos |

| Nigeria |

| Arabia Saudita |

| Sudáfrica |

| Emiratos Árabes Unidos |

| Katar |

| Resto de Medio Oriente y África |

| Combustible | Gas natural |

| Diesel | |

| Otros | |

| Calificaciones | 0 - 75kVA |

| 75 - 375 kVA | |

| Por encima de 375 kVA | |

| Solicitud | Primer poder |

| Energía de respaldo | |

| Afeitado de picos | |

| Geografía | Nigeria |

| Arabia Saudita | |

| Sudáfrica | |

| Emiratos Árabes Unidos | |

| Katar | |

| Resto de Medio Oriente y África |

Preguntas frecuentes sobre investigación de mercado de conjuntos generadores MEA

¿Cuál es el tamaño actual del mercado de Generadores en Oriente Medio y África?

Se proyecta que el mercado de conjuntos generadores de Oriente Medio y África registre una tasa compuesta anual superior al 2% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado de Generadores de Oriente Medio y África?

Honda Siel Power Products Limited, Cummins Ltd., Yanmar Holdings Co., Ltd., Caterpillar Inc., Atlas Copco AB son las principales empresas que operan en el mercado de grupos electrógenos de Oriente Medio y África.

¿Qué años cubre este mercado de Generadores de Oriente Medio y África?

El informe cubre el tamaño histórico del mercado de Generadores de Oriente Medio y África durante los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Generadores de Oriente Medio y África para los años 2024, 2025, 2026, 2027. , 2028 y 2029.

Última actualización de la página el:

Informe sobre la industria de grupos electrógenos en Oriente Medio y África

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Conjuntos electrógenos en Oriente Medio y África en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de los grupos electrógenos de Oriente Medio y África incluye una perspectiva de previsión del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.