Tamaño y Participación del Mercado de Ciberseguridad de MEA

Análisis del Mercado de Ciberseguridad de MEA por Mordor Intelligence

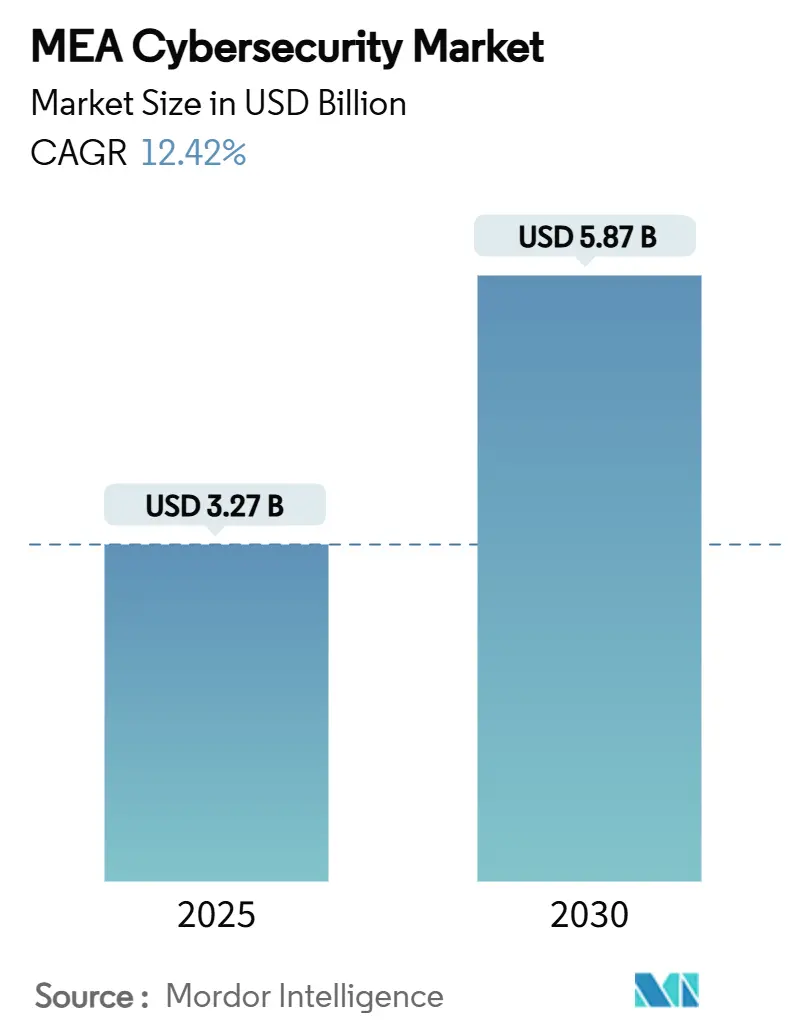

El tamaño del mercado de ciberseguridad de Oriente Medio y África se sitúa en USD 3,27 mil millones en 2025 y se proyecta que alcance USD 5,87 mil millones para 2030, registrando una TCAC del 12,42% durante el período de pronóstico. Los rápidos despliegues de nube soberana en el Consejo de Cooperación del Golfo, las crecientes amenazas de tecnología operacional (TO) a los activos petroleros y gasíferos regionales, y la explosiva adopción de dinero móvil en África Subsahariana están convergiendo para impulsar el gasto en seguridad. Las carteras de mega-eventos como Expo 2030 y NEOM impulsan el endurecimiento de la infraestructura nacional crítica, mientras que la seguridad entregada en la nube gana tracción a medida que las organizaciones se modernizan hacia arquitecturas de confianza cero. Las presiones de costos paralelas de una escasez aguda de talento y leyes fragmentadas de protección de datos crean oportunidades para que los proveedores de servicios de seguridad gestionados capturen participación en el mercado de ciberseguridad de Oriente Medio y África.

Conclusiones Clave del Informe

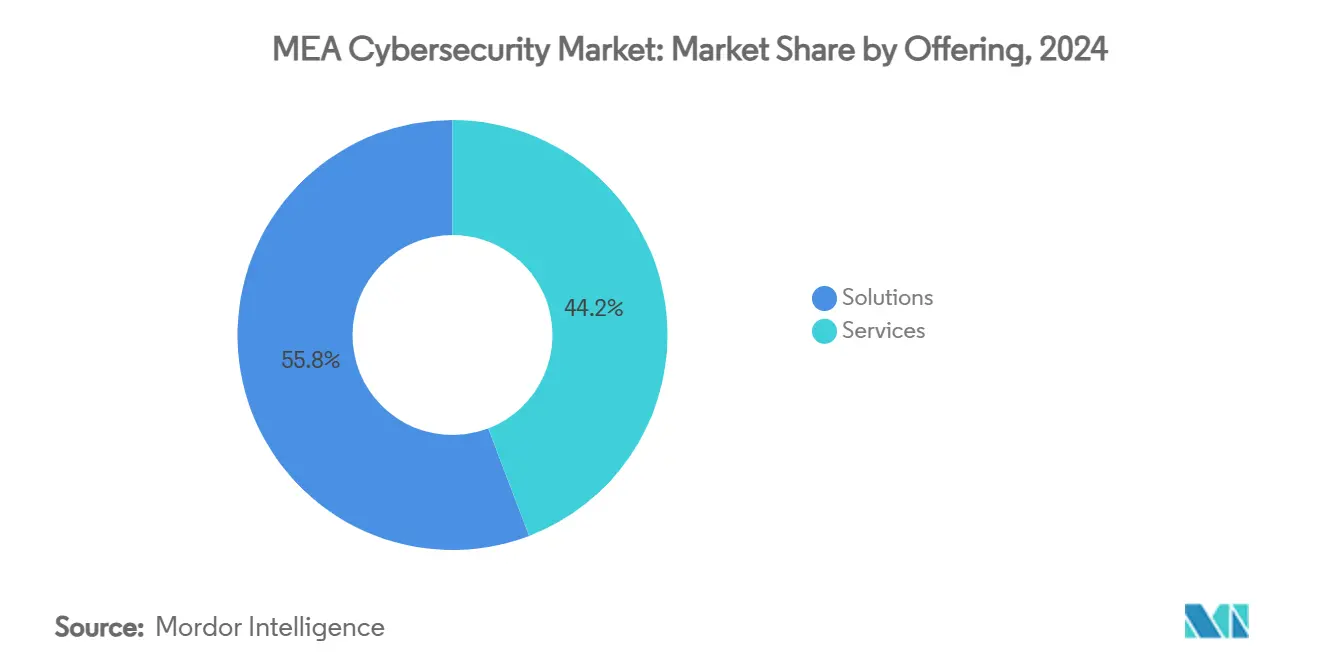

- Por oferta, las soluciones mantuvieron el 70,1% de la participación del mercado de ciberseguridad de Oriente Medio y África en 2024, mientras que los servicios gestionados se prevé que se expandan a una TCAC del 14,9% hasta 2030.

- Por modo de implementación, local comandó el 62,4% de participación del tamaño del mercado de ciberseguridad de Oriente Medio y África en 2024, mientras que la seguridad entregada en la nube está configurada para crecer a una TCAC del 15,7%.

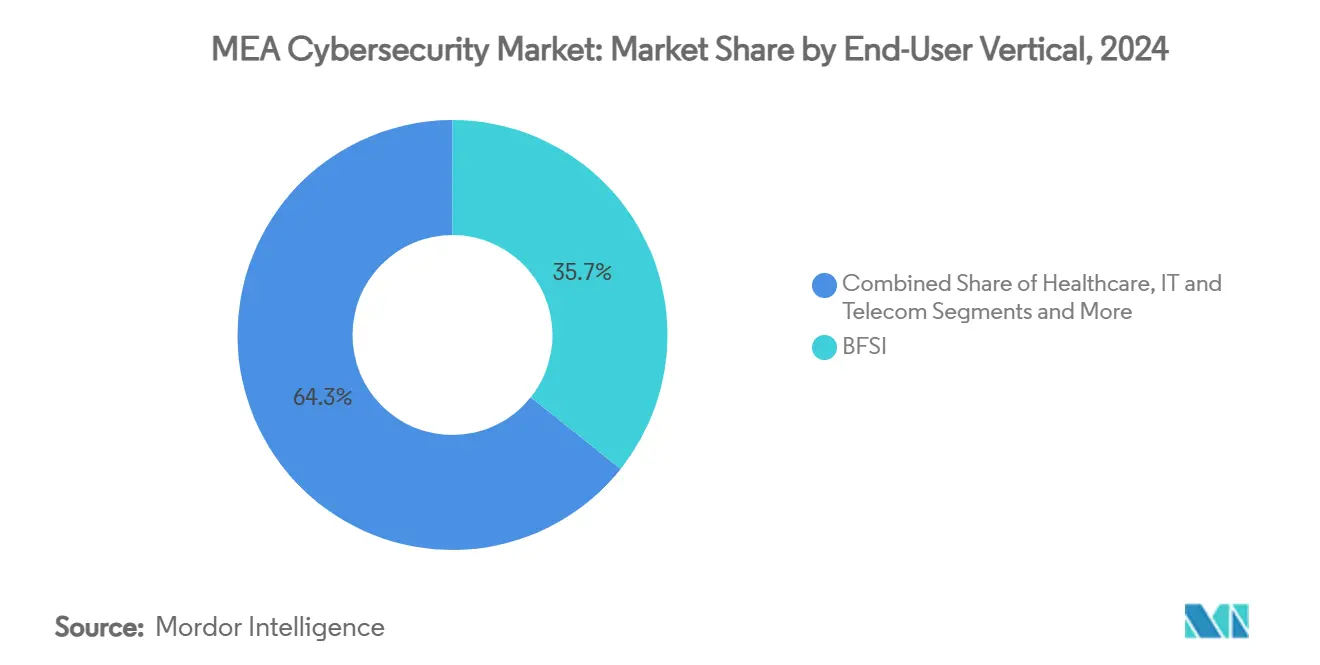

- Por vertical del usuario final, BFSI lideró con una participación de ingresos del 35,7% en 2024; la ciberseguridad sanitaria está avanzando a una TCAC del 15,3% hasta 2030.

- Por tamaño de empresa, las grandes empresas representaron el 68,3% del gasto en 2024, con el segmento PYME acelerando a una TCAC del 14,6% hasta 2030.

Tendencias e Insights del Mercado de Ciberseguridad de MEA

Análisis de Impacto de Impulsores

| Impulsor | ( ~ ) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Mandatos de nube soberana y residencia en CCG acelerando inversiones SOC | +2.1% | Naciones CCG | Mediano plazo (2-4 años) |

| Emisión rápida de licencias de banca digital en KSA y EAU impulsando gasto en seguridad liderado por cumplimiento | +1.8% | Arabia Saudí, EAU | Corto plazo (≤ 2 años) |

| Ataques cibernéticos TO escalados en activos petroleros y gasíferos impulsando adopción de seguridad ICS/SCADA | +1.6% | Oriente Medio, Norte de África | Mediano plazo (2-4 años) |

| Adopción explosiva de dinero móvil en África Subsahariana requiriendo protección de endpoints y fraude | +2.3% | África Subsahariana | Largo plazo (≥ 4 años) |

| Cartera de mega-eventos intensificando endurecimiento de infraestructura crítica | +1.4% | EAU, Arabia Saudí | Corto plazo (≤ 2 años) |

| Nuevas regulaciones cibernéticas nacionales mandando compartir inteligencia de amenazas | +1.9% | CCG, Norte de África | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Mandatos de nube soberana y residencia en CCG acelerando inversiones SOC

Los mandatos incorporados en los Controles Esenciales de Ciberseguridad 2024 de Arabia Saudí y la Política Nacional de Seguridad IoT de EAU requieren procesamiento de datos dentro del país, empujando a las organizaciones a construir centros de operaciones de seguridad locales y canales de talento autóctonos[1]Clyde & Co LLP, "Saudi Arabia Essential Cybersecurity Controls 2024," clydeco.com. La estrategia es reforzada por la Estrategia Nacional de Ciberseguridad 2024-2030 de Qatar, que apunta a un valor de mercado de USD 11 mil millones para 2027 y prioriza los servicios de seguridad gestionados para compensar la escasez de talento. Como resultado, se espera que las construcciones de SOC locales y la adopción de servicios gestionados anclen el crecimiento a largo plazo en el mercado de ciberseguridad de Oriente Medio y África.

Emisión rápida de licencias de banca digital en KSA y EAU impulsando gasto en seguridad liderado por cumplimiento

Los programas de sandbox regulatorio de Arabia Saudí y la Ley de Protección de Datos Personales de EAU obligan a los bancos digitales a demostrar marcos robustos de gestión de riesgos antes del lanzamiento. Múltiples puntos de control regulatorio-desde bancos centrales hasta ministerios de comercio-requieren auditorías continuas, impulsando la demanda de consultoría, evaluaciones de terceros y plataformas de automatización. Las compras impulsadas por el cumplimiento añaden impulso al mercado de ciberseguridad de Oriente Medio y África a medida que las solicitudes de licencias se disparan.

Ataques cibernéticos TO escalados en activos petroleros y gasíferos impulsando adopción de seguridad ICS/SCADA

Los operadores energéticos enfrentan campañas sofisticadas que se infiltran en las redes de control de refinerías y perturban la producción. La academia de seguridad TO de Saudi Aramco con Dragos refleja la inversión escalada en protección dedicada de controles industriales. Los corredores energéticos interconectados de la región requieren redes aisladas, sensores de detección de anomalías y SOC centrados en TO 24/7, reforzando la demanda de soluciones en el mercado de ciberseguridad de Oriente Medio y África.

Adopción explosiva de dinero móvil en África Subsahariana requiriendo protección de endpoints y fraude

Las transacciones de dinero móvil alcanzaron nuevos picos pero generaron USD 140 millones en pérdidas por cibercrimen, impulsadas por tácticas de intercambio de SIM e ingeniería social. Los bancos centrales en Nigeria y Kenia introdujeron marcos obligatorios de ciberseguridad, obligando a los proveedores de servicios financieros a desplegar autenticación multifactor, análisis de fraude en tiempo real y redes de agentes seguros. Los proveedores de endpoints y gestión de fraude ganan participación a medida que el mercado de ciberseguridad de Oriente Medio y África penetra los ecosistemas financieramente inclusivos.

Análisis de Impacto de Restricciones

| Restricción | ( ~ ) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Escasez aguda de talento en ciberseguridad inflando costos de servicios | −1.8% | CCG y África | Largo plazo (≥ 4 años) |

| Leyes fragmentadas de protección de datos en naciones africanas elevando complejidad de cumplimiento | −1.2% | África Subsahariana | Mediano plazo (2-4 años) |

| Restricciones presupuestarias entre PYME africanas priorizando digitalización básica sobre seguridad | −1.4% | África Subsahariana | Mediano plazo (2-4 años) |

| Dependencia de importación en dispositivos de seguridad expuesta a disrupciones geopolíticas de cadena de suministro | −0.9% | Oriente Medio, Norte de África | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Escasez aguda de talento en ciberseguridad inflando costos de servicios

Ochenta y siete por ciento de las empresas de EAU luchan por reclutar profesionales calificados a pesar de salarios mensuales que exceden AED 13.500 para consultores. Qatar registra 434,09 roles de ciberseguridad por 100.000 residentes, sin embargo la demanda continúa superando la oferta, forzando a las organizaciones a externalizar monitoreo y respuesta a incidentes. Las facturas salariales más altas elevan los costos generales del proyecto y moderan las tasas de adopción, particularmente entre empresas de nivel medio, limitando el mercado de ciberseguridad de Oriente Medio y África.

Leyes fragmentadas de protección de datos en naciones africanas elevando complejidad de cumplimiento

Camerún, Nigeria y Egipto mantienen estatutos de privacidad dispares que obligan a los proveedores de servicios multinacionales a mantener manuales de cumplimiento separados. Los cronogramas variables de notificación de brechas y estructuras de penalización inflan las cargas de auditoría y extienden los tiempos de entrega del proyecto. Las empresas están defaulteando a un enfoque de estándar más alto, adoptando los controles más estrictos en todo el continente, pero esto eleva el costo de implementación y ralentiza la entrada al mercado en el mercado de ciberseguridad de Oriente Medio y África.

Análisis de Segmentos

Por Oferta: Las Soluciones Superan a los Servicios Pero el Impulso Cambia

Las soluciones capturaron el 70,1% de los ingresos en 2024 a medida que las organizaciones adquirieron suites de seguridad de endpoints, red y nube a granel. Esta dominancia muestra el poder adquisitivo de las grandes empresas que aún favorecen dispositivos locales para entornos críticos. La innovación continua en detección de amenazas impulsada por IA refuerza el gasto en soluciones, con proveedores como SentinelOne agregando gestión de postura de seguridad para defender activos de IA sombra[2]SentinelOne, "AI Security Posture Management Launch," sentinelone.com. El mercado de ciberseguridad de Oriente Medio y África sin embargo muestra creciente apetito por servicios gestionados, evidente en una perspectiva de TCAC del 14,9% alimentada por escaseces agudas de talento y cargas de cumplimiento.

Los servicios profesionales crecen a medida que los integradores adaptan arquitecturas híbridas complejas a través de entornos de nube soberana. Las PYME en particular gravitan hacia ofertas de SOC-como-Servicio como Liquid C2, que agrupa monitoreo, respuesta a incidentes y reportes regulatorios por una estructura de tarifas predecible. El cambio reasigna participación dentro de la industria de ciberseguridad de Oriente Medio y África mientras preserva las ventas de soluciones para proyectos de renovación grandes.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Modo de Implementación: La Tracción de la Nube Gana sobre el Liderazgo Local

Las arquitecturas locales mantuvieron el 62,4% del tamaño del mercado de ciberseguridad de Oriente Medio y África en 2024 debido a las reglas de soberanía de datos y vínculos SCADA heredados. Sin embargo, se prevé que la seguridad entregada en la nube se expanda a una TCAC del 15,7% a medida que los proveedores regionales establecen Puntos de Presencia locales que cumplen con los mandatos de residencia. El nodo de Secure Service Edge de Cisco en EAU ejemplifica la localización de nube que reduce la latencia y se alinea con los controles del CCG.

Los modelos híbridos ahora dominan las hojas de ruta de migración. Las organizaciones retienen cargas de trabajo sensibles dentro del país mientras dirigen tareas de análisis y sandboxing a nubes regionales. Los diálogos de cumbre de Gartner subrayan la adopción de confianza cero a medida que las empresas desacoplan la identidad del perímetro, impulsando aún más la adopción de nube dentro del mercado de ciberseguridad de Oriente Medio y África.

Por Vertical del Usuario Final: BFSI Retiene el Liderazgo, Atención Sanitaria Se Dispara

Las instituciones BFSI representaron el 35,7% del gasto en 2024, reflejando supervisión prudencial estricta y crecientes incidentes de fraude de pagos. Las nuevas rondas de licencias de banca digital en Arabia Saudí y EAU demandan controles alineados con ISO 27001, consolidando presupuestos de seguridad con módulos de identidad, fraude y prevención de pérdida de datos. Por el contrario, el gasto en atención sanitaria aumenta a una TCAC del 15,3% a medida que los dispositivos médicos conectados expanden la superficie de ataque. La investigación de consorcios académicos documenta riesgos de malware y ransomware a flotas IoT hospitalarias.

Los sectores gubernamental, energético y manufacturero sostienen la demanda de defensas centradas en TO. Retail y comercio electrónico priorizan la seguridad de pasarelas de pago a medida que proliferan las transacciones en línea, mientras que los operadores de telecomunicaciones invierten en endurecimiento de back-end y programas de reventa de seguridad gestionada. Estos impulsores diversificados refuerzan la resistencia en el mercado de ciberseguridad de Oriente Medio y África.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tamaño de Empresa: La Adopción de PYME Reduce la Brecha

Las grandes empresas representaron el 68,3% del gasto de 2024, sin embargo las PYME publican la trayectoria más rápida a una TCAC del 14,6%. Los ciberataques apuntan a pequeñas empresas sudafricanas en el 43% de los incidentes, con pérdidas promedio de USD 254.445 por brecha. Los catálogos de servicios gestionados, SIEM de código abierto y suites de endpoints basadas en suscripción bajan las barreras de entrada y permiten a las PYME cumplir con puntos de referencia regulatorios sin aumentar la plantilla interna.

Las asignaciones presupuestarias están aumentando; en consecuencia, las empresas planean aumentos del 9% anual en presupuestos de seguridad durante los próximos dos años, señalando que el mercado de ciberseguridad de Oriente Medio y África se ampliará más allá de los incumbentes empresariales. Las licencias escalables y los precios de consumo son críticos para desbloquear la demanda latente de PYME.

Análisis Geográfico

Oriente Medio comanda la mayor parte del mercado de ciberseguridad de Oriente Medio y África, anclado por Arabia Saudí y EAU. Las iniciativas Visión 2030 financian mega-proyectos como la fábrica de IA DataVolt de NEOM de USD 5 mil millones, que eleva la capacidad doméstica de procesamiento de datos y aumenta los requisitos de seguridad[3]NEOM, "DataVolt AI Factory Agreement," neom.com. EAU apunta a un valor de mercado de ciberseguridad de AED 18 mil millones en MENA y planea entrenar a 40.000 especialistas, alineando el desarrollo de la fuerza laboral con los objetivos de adopción de nube soberana. La hoja de ruta de Qatar prevé USD 11 mil millones de gasto en seguridad para 2027 a un crecimiento anual del 15,6%, cementando a Doha como un hub cibernético del CCG.

El ecosistema avanzado de startups de Israel añade profundidad de innovación, respaldado por el fondo de USD 300 millones de Cyberstarts que fortalece los pools de talento regionales. Turquía, Bahréin y Omán refinan marcos nacionales para abordar la escalada de amenazas patrocinadas por el estado, impulsando gasto incremental en plataformas de inteligencia de amenazas y modernización de SOC.

África presenta curvas de madurez diversas. Sudáfrica lidera la adopción comercial, sin embargo el 90% de los negocios continentales carecen de protocolos adecuados, señalando vasto espacio en blanco. El Banco Central de Nigeria aplica pautas basadas en riesgo que estimulan la inversión del sector bancario, mientras que Kenia, Ghana y Egipto intensifican la construcción de capacidades después de ataques de alto perfil en portales gubernamentales y plataformas de dinero móvil. Los mercados del resto de África entran en fases de transformación digital respaldadas por financiamiento multilateral de infraestructura, desbloqueando pools de ingresos futuros para proveedores en el mercado de ciberseguridad de Oriente Medio y África.

La divergencia regulatoria transfronteriza obstaculiza el despliegue rápido; sin embargo, las organizaciones persiguen cada vez más una postura de estándar más alto para simplificar las operaciones multi-jurisdiccionales. Las asociaciones regionales están redactando plantillas de políticas armonizadas, prometiendo simplificación de cumplimiento a mediano plazo y reducciones de costos.

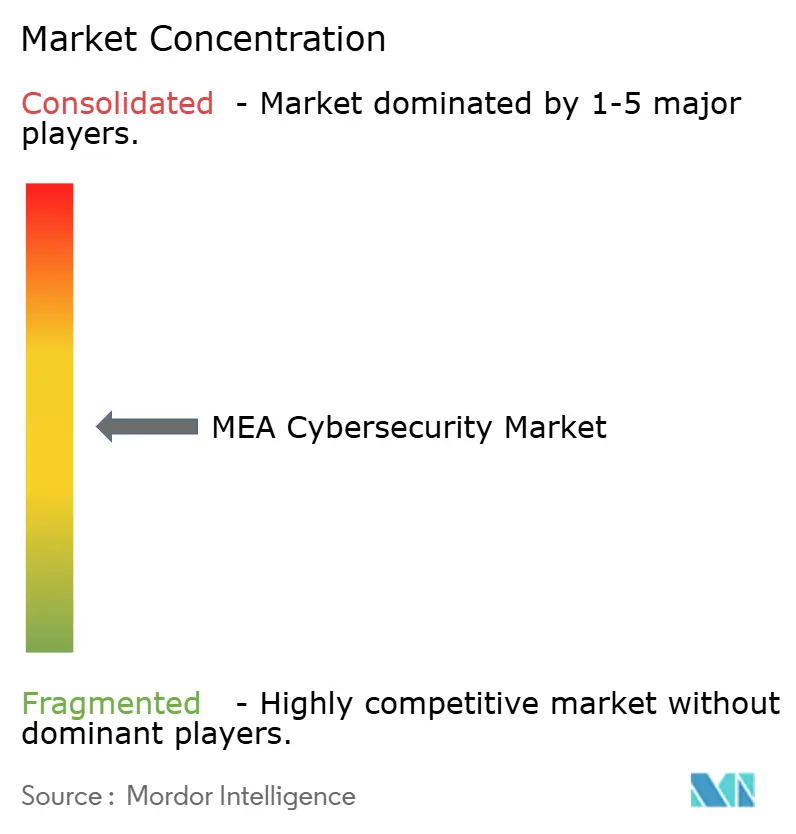

Panorama Competitivo

El mercado de ciberseguridad de Oriente Medio y África presenta incumbentes globales como Cisco, Palo Alto Networks e IBM operando junto a especialistas regionales como Help AG y StarLink. La consolidación de proveedores está en marcha a medida que los jugadores de plataforma adquieren startups de solución puntual para ampliar la amplitud del portafolio. La adquisición de CPX por G42 en 2025 integra análisis impulsados por IA con escala de servicio gestionado, ejemplificando la integración vertical como una cobertura competitiva.

La presencia local es fundamental. LogRhythm | Exabeam inauguró una sede en Riyadh para alinear ofertas con la Visión 2030 saudí, mientras que PureSquare abrió oficinas duales del Golfo apuntando a un crecimiento de ingresos regionales de diez veces. La diferenciación tecnológica se centra en IA, aprendizaje automático y planos de confianza cero; por ejemplo, A10 Networks lanzó pautas de seguridad de aplicaciones de IA que resuenan con empresas digital-first.

Las oportunidades de espacio en blanco se agrupan alrededor de atención sanitaria, habilitación de PYME y dispositivos de seguridad de cadena de suministro, donde las soluciones fragmentadas siguen siendo comunes. Los disruptores emergentes como Cipher de Arabia Saudí y Defendis centrado en África aseguran financiamiento para escalar plataformas de detección de amenazas adaptadas a vectores de ataque locales. La frontera competitiva recompensa cada vez más a los proveedores que combinan fluencia regulatoria, soporte localizado y programas de desarrollo de talento con análisis avanzado de amenazas.

Líderes de la Industria de Ciberseguridad de MEA

-

Cisco Systems Inc.

-

Dell Technologies

-

Kaspersky Lab

-

IBM Corporation

-

Check Point Software Technologies Ltd

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Julio 2025: Cyberstarts lanzó un fondo de USD 300 millones para asistir a startups israelíes de ciberseguridad en atraer talento.

- Junio 2025: EAU reveló una estrategia nacional integral de ciberseguridad dirigida a asegurar infraestructura crítica.

- Mayo 2025: El Consejero de Seguridad Nacional de EAU se reunió con el CEO de Cisco para profundizar la cooperación en IA y ciberseguridad.

- Febrero 2025: G42 adquirió CPX, integrando 400 especialistas en su cadena de valor de IA.

Alcance del Informe del Mercado de Ciberseguridad de MEA

Las soluciones de ciberseguridad ayudan a una organización a monitorear, detectar, reportar y contrarrestar amenazas cibernéticas que son intentos basados en internet de dañar o interrumpir sistemas de información y hackear información crítica usando spyware y malware, y mediante phishing, para mantener la confidencialidad de los datos.

El mercado de ciberseguridad de Oriente Medio y África está segmentado por ofertas (soluciones [seguridad de aplicaciones, seguridad de nube, seguridad de datos, gestión de acceso de identidad, protección de infraestructura, gestión integrada de riesgos, seguridad de red, seguridad de endpoints y otros tipos de solución] y servicios [servicios profesionales y servicios gestionados]), por implementación (Local y nube), por tamaño de organización (PYME, grandes empresas), por vertical del usuario final (BFSI, atención sanitaria, TI y telecomunicaciones, industrial y defensa, retail, energía y servicios públicos, manufactura y otras industrias del usuario final), y por País (Arabia Saudí, Emiratos Árabes Unidos, Sudáfrica). Los tamaños de mercado y pronósticos se proporcionan en términos de valor en (USD) para todos los segmentos anteriores.

| Soluciones | Seguridad de Aplicaciones |

| Seguridad de Nube | |

| Seguridad de Datos | |

| Gestión de Identidad y Acceso | |

| Protección de Infraestructura | |

| Gestión Integrada de Riesgos | |

| Equipo de Seguridad de Red | |

| Seguridad de Endpoints | |

| Otros Servicios | |

| Servicios | Servicios Profesionales |

| Servicios Gestionados |

| Local |

| Nube |

| BFSI |

| Atención Sanitaria |

| TI y Telecomunicaciones |

| Industrial y Defensa |

| Manufactura |

| Retail y Comercio Electrónico |

| Energía y Servicios Públicos |

| Manufactura |

| Otros |

| Pequeñas y Medianas Empresas (PYME) |

| Grandes Empresas |

| Oriente Medio | Arabia Saudí |

| Emiratos Árabes Unidos | |

| Qatar | |

| Bahréin | |

| Kuwait | |

| Omán | |

| Israel | |

| Turquía | |

| África | Sudáfrica |

| Egipto | |

| Nigeria | |

| Kenia | |

| Marruecos | |

| Resto de África |

| Por Oferta | Soluciones | Seguridad de Aplicaciones |

| Seguridad de Nube | ||

| Seguridad de Datos | ||

| Gestión de Identidad y Acceso | ||

| Protección de Infraestructura | ||

| Gestión Integrada de Riesgos | ||

| Equipo de Seguridad de Red | ||

| Seguridad de Endpoints | ||

| Otros Servicios | ||

| Servicios | Servicios Profesionales | |

| Servicios Gestionados | ||

| Por Modo de Implementación | Local | |

| Nube | ||

| Por Vertical del Usuario Final | BFSI | |

| Atención Sanitaria | ||

| TI y Telecomunicaciones | ||

| Industrial y Defensa | ||

| Manufactura | ||

| Retail y Comercio Electrónico | ||

| Energía y Servicios Públicos | ||

| Manufactura | ||

| Otros | ||

| Por Tamaño de Empresa del Usuario Final | Pequeñas y Medianas Empresas (PYME) | |

| Grandes Empresas | ||

| Por Geografía | Oriente Medio | Arabia Saudí |

| Emiratos Árabes Unidos | ||

| Qatar | ||

| Bahréin | ||

| Kuwait | ||

| Omán | ||

| Israel | ||

| Turquía | ||

| África | Sudáfrica | |

| Egipto | ||

| Nigeria | ||

| Kenia | ||

| Marruecos | ||

| Resto de África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es la valoración actual del mercado de ciberseguridad de Oriente Medio y África?

El mercado está valorado en USD 3,27 mil millones en 2025 y se prevé que alcance USD 5,87 mil millones para 2030.

¿Qué segmento está creciendo más rápido dentro del mercado?

Los servicios de seguridad gestionados registran el ritmo más rápido, proyectado a una TCAC del 14,9% hasta 2030.

¿Por qué la ciberseguridad sanitaria se está expandiendo rápidamente?

Los programas acelerados de salud digital y las crecientes implementaciones de dispositivos IoT médicos exponen a los hospitales a ransomware y malware, respaldando una perspectiva de TCAC del 15,3%.

¿Cómo están influyendo los mandatos de nube soberana en el gasto en seguridad?

Las reglas de residencia de datos y Saudización obligan a las organizaciones a construir SOC locales y adoptar servicios gestionados, elevando la demanda de soluciones y servicios.

¿Qué desafíos enfrentan las PYME africanas en la adopción de ciberseguridad?

Las restricciones presupuestarias y escaseces agudas de talento obstaculizan la construcción de capacidades internas, empujando a las PYME hacia servicios gestionados basados en suscripción para protección.

Última actualización de la página el: