Tamaño del mercado de combustible de aviación de MEA

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2019 - 2022 |

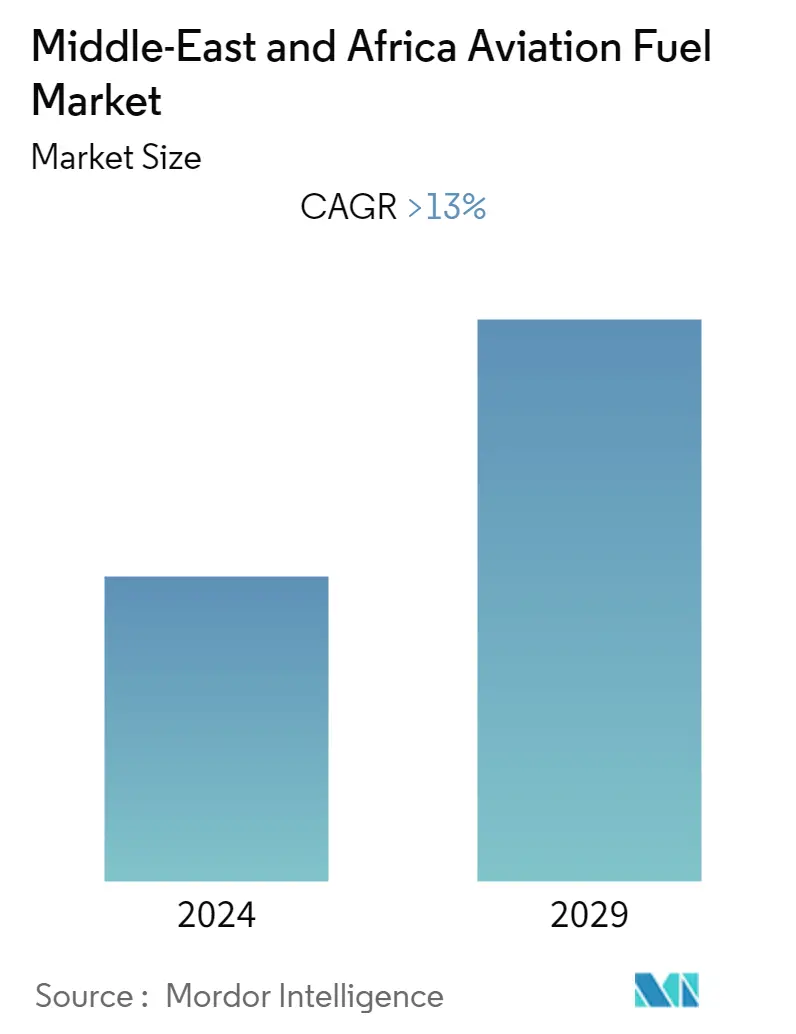

| CAGR | > 13.00 % |

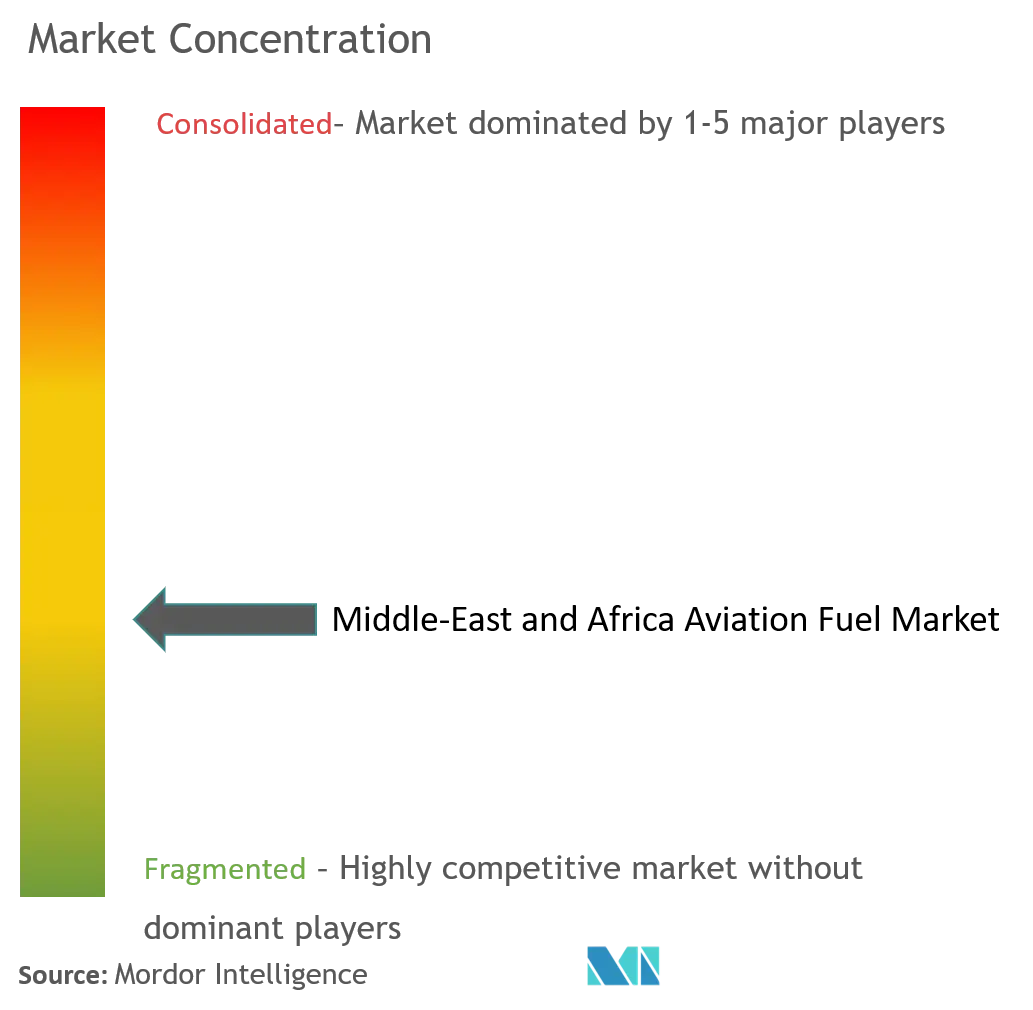

| Concentración del Mercado | Bajo |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de combustible de aviación MEA

Se prevé que el mercado de combustible de aviación en Medio Oriente y África registre una tasa compuesta anual de más del 13% durante el período previsto.

El mercado se vio afectado negativamente por el brote de COVID-19 debido a los cierres regionales y las restricciones de vuelo. Actualmente, el mercado ha alcanzado niveles prepandémicos.

- El creciente número de pasajeros aéreos, debido a las tarifas aéreas más baratas en los últimos tiempos, las condiciones económicas más sólidas y el aumento de los ingresos disponibles, se encuentran entre los principales factores impulsores del mercado. También se espera que los actuales y futuros acuerdos de aviones de combate en diferentes países de la región aumenten aún más la demanda de combustible de aviación.

- Sin embargo, se espera que el alto y volátil costo del combustible de aviación limite el mercado.

- Los países de la región del Medio Oriente necesitarán más de 2.600 aviones nuevos en los próximos 20 años para atender al creciente número de viajeros aéreos en la región. A esta gran escala, se esperan oportunidades para los actores del mercado de combustibles de aviación.

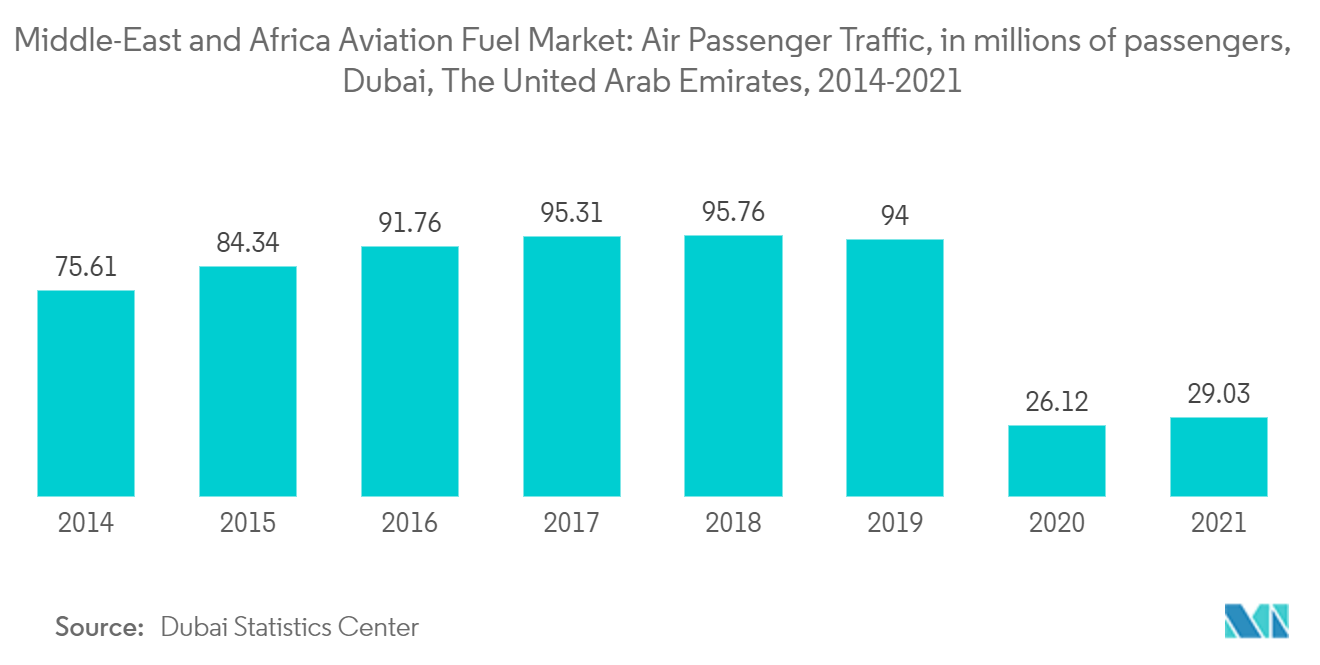

- Con el mayor tamaño de mercado en Medio Oriente y África, los Emiratos Árabes Unidos lideran el mercado en la región y es probable que continúen dominando.

Tendencias del mercado de combustible de aviación MEA

Sector comercial para dominar el mercado

- La aviación comercial incluye la operación de aeronaves regulares y no regulares, que implica el transporte aéreo comercial de pasajeros o carga. El segmento comercial es uno de los mayores consumidores de combustible de aviación y representa una cuarta parte del gasto operativo total de un operador aéreo.

- El conflicto Rusia-Ucrania ha agravado aún más el problema de los altos precios del petróleo, que se habían mantenido por encima de sus precios originales debido a los recortes de suministro por parte de las naciones de la OPEP+. Un aumento en los precios del petróleo crudo afectará negativamente a las necesidades de combustible de aviación en el sector de la aviación comercial, que es el principal usuario de este producto en el país.

- En 2021, Arabia Saudita firmó un acuerdo de financiación por valor de 3.000 millones de dólares para financiar parcialmente las necesidades de los aviones que ha encargado. El monto cubre las necesidades de financiación de aviones de la aerolínea hasta mediados de 2024, ayudando a financiar las compras de 73 aviones pedidos previamente, dijo en un comunicado. La aerolínea ha encargado aviones Airbus A320neo, A321neo, A321XLR y Boeing 787-10.

- El número de pasajeros que pasaron por los aeropuertos de Arabia Saudita en 2022 fue de 8,7 millones. El gobierno saudí pretende llegar a 330 millones de pasajeros, 250 destinos internacionales y 100 millones de turistas anualmente para 2030.

- En enero de 2022, Qatar firmó un pedido para 34 del 777X, un avión bimotor gigante propulsado por General Electric, así como opciones para 16 aviones más. La aerolínea también encargó dos de los actuales modelos de carguero 777 de Boeing. Boeing espera que el 777X de pasajeros entre en servicio a finales de 2023, con un retraso de unos tres años.

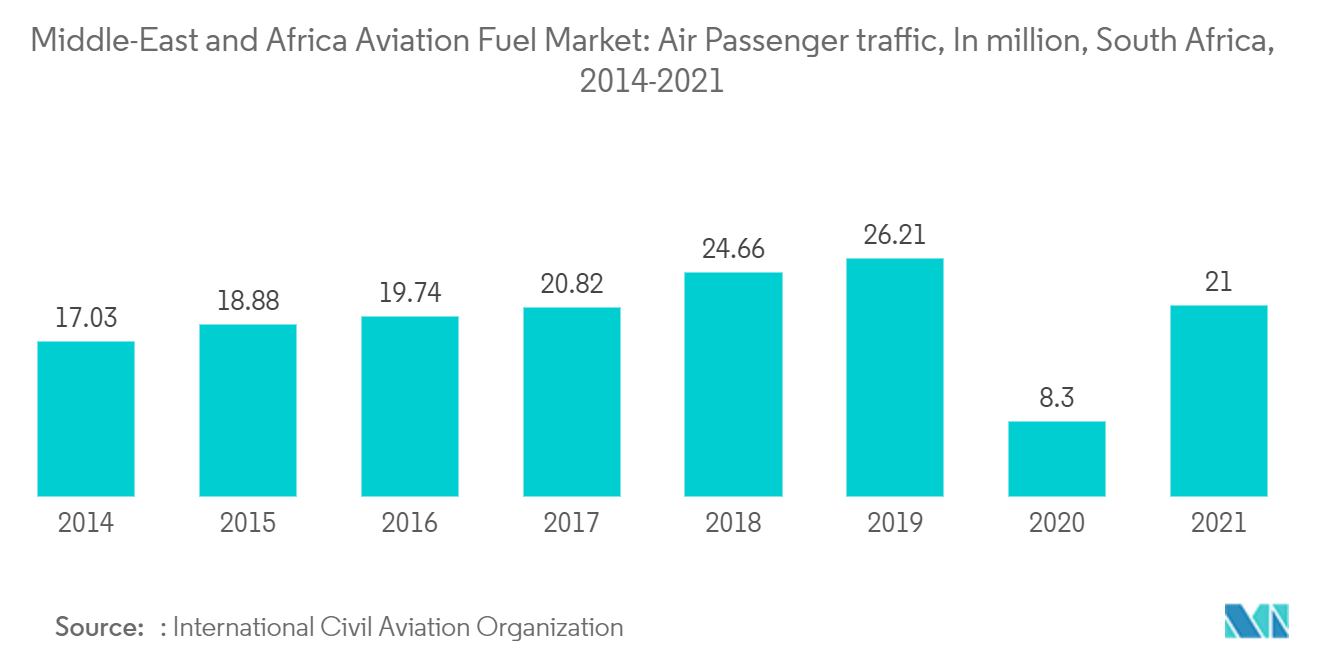

- En 2021, Sudáfrica fue testigo del mayor tráfico aéreo de África, con un total de pasajeros aéreos viajados de aproximadamente 21 millones.

- Debido a los factores antes mencionados, se espera que el sector comercial domine el mercado durante el período de pronóstico.

Los Emiratos Árabes Unidos dominarán el mercado

- Las aerolíneas nacionales de los EAU vuelan a 108 países y 224 ciudades de todo el mundo, y el valor de las inversiones de los EAU en el sector de la aviación ascendió a 270 mil millones de dólares en octubre de 2021 (OACI).

- Los Emiratos Árabes Unidos son uno de los principales países del sector del combustible de aviación en Oriente Medio debido a su importante tráfico aéreo, su gran producción de petróleo crudo, su importante capacidad de refinación, la disponibilidad de un gran suministro nacional de combustible de aviación y sus dos principales aerolíneas, la Emiratos y Etihad.

- Los aeropuertos de Abu Dhabi atendieron a 2.563.297 pasajeros durante los primeros tres meses de 2022, un aumento del 218% con respecto al mismo período de 2021. Los aeropuertos registraron 22.689 vuelos en el trimestre, un aumento del 38% con respecto a 2021.

- Además, una vez que se complete el Aeropuerto Internacional Al Maktoum en Dubai, se espera que se convierta en el aeropuerto más grande del mundo, con una capacidad de hasta 160 millones de pasajeros y 12 millones de toneladas métricas de volumen de carga aérea al año.

- Los aeropuertos emiratíes gestionaron un total de 883.000 vuelos, y el aeropuerto de Dubái ocupa el sexto lugar a nivel mundial en términos de envío, transportando 68,65 millones de kg de mercancías (ficha informativa del aeropuerto de Dubái). Emiratos Árabes Unidos tiene una de las flotas de aviones Boeing más grandes del mundo, con 191 aviones, y también cuenta con 119 aviones Airbus 380. Sus cuatro aerolíneas nacionales tienen aproximadamente 498 aviones.

- Debido a los factores antes mencionados, se espera que los Emiratos Árabes Unidos dominen el mercado durante el período de previsión.

Descripción general de la industria del combustible de aviación MEA

El mercado de combustibles de aviación de Oriente Medio y África está moderadamente consolidado. Algunas de las empresas más importantes (sin ningún orden en particular) incluyen Emirates National Oil Company, Chevron Corporation, Shell PLC, TotalEnergies SE, Abu Dhabi National Oil Company y otras.

Líderes del mercado de combustible de aviación de MEA

-

Emirates National Oil Company

-

Chevron Corporation

-

Abu Dhabi National Oil Company

-

Royal Dutch Shell PLC

-

Shell Plc

-

TotalEnergies SE

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de combustible de aviación MEA

- Enero de 2022 Masdar, Siemens Energy y TotalEnergies firmaron un acuerdo de asociación centrado en hidrógeno verde para producir combustible de aviación sostenible (SAF).

- Enero de 2023 AviLease y Saudi Investment Recycling Company (SIRC) firmaron un Memorando de Entendimiento (MoU) para lanzar la producción y distribución de combustible de aviación sostenible (SAF) a la red de AviLease.

Informe de mercado de combustible de aviación de MEA índice

1. INTRODUCCIÓN

1.1 Alcance del estudio

1.2 Definición de mercado

1.3 Supuestos del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. VISIÓN GENERAL DEL MERCADO

4.1 Introducción

4.2 Tamaño del mercado y previsión de demanda en miles de millones de dólares, hasta 2028

4.3 Tendencias y desarrollos recientes

4.4 Políticas y regulaciones gubernamentales

4.5 Dinámica del mercado

4.5.1 Conductores

4.5.2 Restricciones

4.6 Análisis de la cadena de suministro

4.7 Análisis de las cinco fuerzas de Porter

4.7.1 El poder de negociacion de los proveedores

4.7.2 Poder de negociación de los consumidores

4.7.3 Amenaza de nuevos participantes

4.7.4 Amenaza de productos y servicios sustitutos

4.7.5 La intensidad de la rivalidad competitiva

5. SEGMENTACIÓN DE MERCADO

5.1 Tipo de combustible

5.1.1 Combustible para turbinas de aire (ATF)

5.1.2 Biocombustible de aviación

5.1.3 ESCAPE

5.2 Solicitud

5.2.1 Comercial

5.2.2 Defensa

5.2.3 Aviación general

5.3 Geografía

5.3.1 Emiratos Árabes Unidos

5.3.2 Arabia Saudita

5.3.3 Katar

5.3.4 Egipto

5.3.5 Sudáfrica

5.3.6 Resto de Medio Oriente y África

6. PANORAMA COMPETITIVO

6.1 Fusiones y Adquisiciones, Joint Ventures, Colaboraciones y Acuerdos

6.2 Estrategias adoptadas por los principales actores

6.3 Perfiles de empresa

6.3.1 Emirates National Oil Company

6.3.2 Repsol SA

6.3.3 BP PLC

6.3.4 Shell PLC

6.3.5 TotalENergies SE

6.3.6 Chevron Corporation

6.3.7 Exxon Mobil Corporation

6.3.8 Abu Dhabi National Oil Company

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

Segmentación de la industria de combustibles de aviación MEA

Los combustibles de aviación son combustibles a base de petróleo o mezclas de petróleo y combustibles sintéticos que se utilizan para propulsar aviones. Están sujetos a normas más estrictas que los combustibles utilizados con fines estacionarios, como la calefacción y la conducción. Contienen aditivos para mejorar o preservar características vitales para la gestión o el rendimiento del combustible.

En Oriente Medio y África, el mercado de combustible de aviación está segmentado por tipo de combustible, aplicación y geografía. Por tipo de combustible, el mercado se segmenta en combustible para turbinas de aire, biocombustible de aviación y AVGAS. Por aplicación, el mercado se segmenta en aviación comercial, de defensa y general. El informe también cubre el tamaño del mercado y las previsiones para el mercado de combustibles de aviación en los principales países de la región. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función de los ingresos (miles de millones de dólares).

| Tipo de combustible | ||

| ||

| ||

|

| Solicitud | ||

| ||

| ||

|

| Geografía | ||

| ||

| ||

| ||

| ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de combustible de aviación de MEA

¿Cuál es el tamaño actual del mercado de Combustible de aviación en Oriente Medio y África?

Se proyecta que el mercado de combustible de aviación de Oriente Medio y África registre una tasa compuesta anual superior al 13% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado Combustible de aviación de Medio Oriente y África?

Emirates National Oil Company, Chevron Corporation, Abu Dhabi National Oil Company, Royal Dutch Shell PLC, Shell Plc, TotalEnergies SE son las principales empresas que operan en el mercado de combustibles para aviación de Oriente Medio y África.

¿Qué años cubre este mercado de Combustible de aviación de Oriente Medio y África?

El informe cubre el tamaño histórico del mercado de Combustible de aviación de Oriente Medio y África durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Combustible de aviación de Oriente Medio y África para los años 2024, 2025, 2026 , 2027, 2028 y 2029.

Informe sobre la industria del combustible para aviación en Oriente Medio y África

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de combustible de aviación en Oriente Medio y África en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis del combustible de aviación de Oriente Medio y África incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.