Tamaño del mercado de envases de bebidas alcohólicas de MEA

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2019 - 2022 |

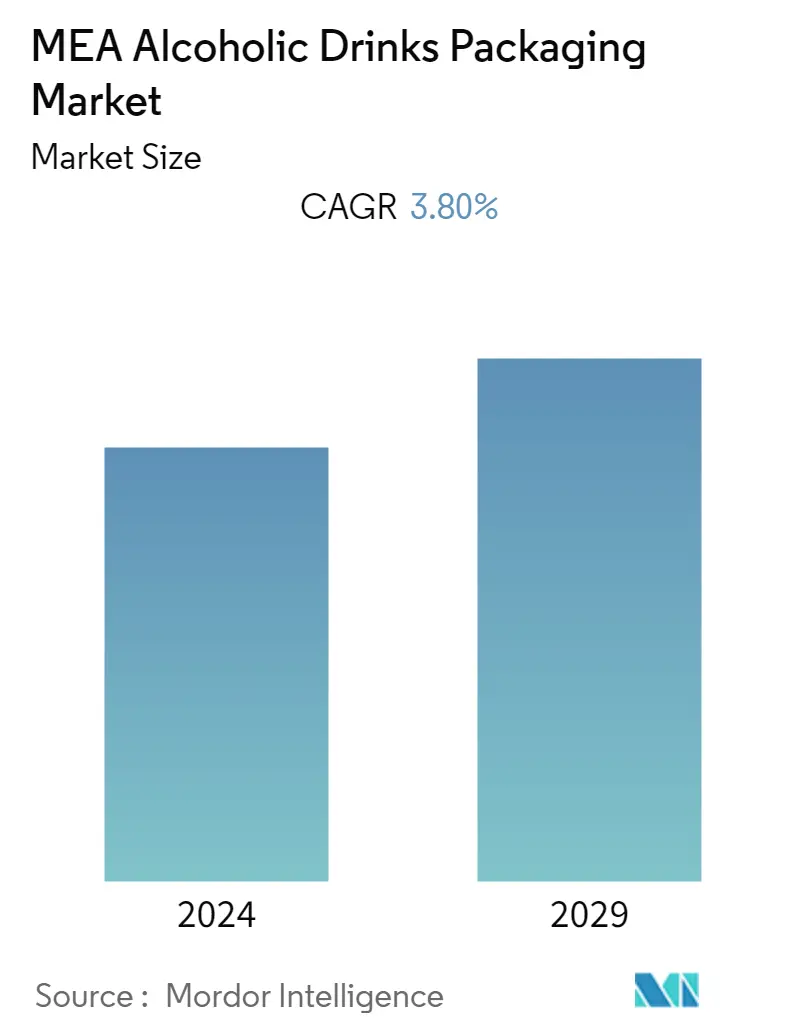

| CAGR | 3.80 % |

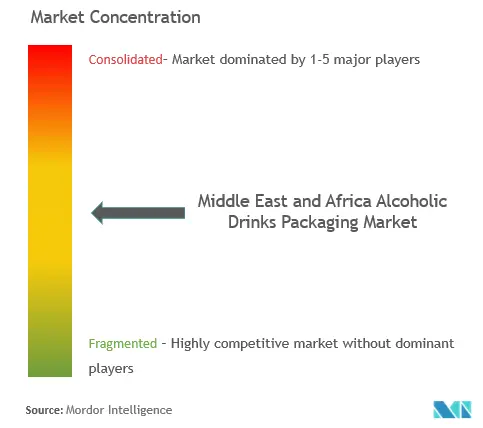

| Concentración del Mercado | Medio |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de envases de bebidas alcohólicas MEA

Se espera que el mercado de envases de bebidas alcohólicas de Oriente Medio y África registre una tasa compuesta anual del 3,8% durante el período previsto (2022-2027). La creciente capacidad de gasto de los consumidores en actividades recreativas y la creciente aceptación social de las bebidas alcohólicas han llevado a un aumento sostenido de la demanda de bebidas alcohólicas en la región, lo que influye en el mercado de envases. El packaging ha jugado un papel fundamental ya que da una apariencia distintiva a la amplia gama de ofertas de los fabricantes de bebidas alcohólicas. Por ejemplo, Huhtamaki presentó bolsas de bolsillo para tragos y paquetes termoformados, que son conceptos nuevos e innovadores que brindan al consumidor envases para bebidas alcohólicas fáciles de usar y fáciles de usar.

- Según el Servicio Agrícola Exterior del USDA, se proyectó que la producción de uva para vino de Sudáfrica aumentaría marginalmente en un 1% a 1,25 millones de toneladas métricas en 2020. Las instalaciones de riego están mejorando con condiciones climáticas favorables y mejores rendimientos, y algunas regiones también se recuperaron de 2016- Condiciones de sequía de 2018. Se proyectaba que la producción de vino alcanzaría los 947 millones de litros en 2020. Si bien la industria vitivinícola sudafricana está mostrando signos de recuperación, también enfrenta amenazas de importaciones de proveedores de vino de bajo valor y aumento de existencias.

- La pandemia de COVID-19 ha tenido un impacto mixto en el mercado de bebidas alcohólicas de la región. Por ejemplo, en Sudáfrica, durante el confinamiento, el transporte y la venta de bebidas alcohólicas estaban completamente prohibidos dentro del país, lo que significaba que las ventas en el comercio hostelero no podían simplemente trasladarse al comercio exterior durante el período de cierres del comercio hostelero. Sin embargo, en los Emiratos Árabes Unidos, debido a la continua disponibilidad de los productos y la resiliencia de la cadena de suministro, el mercado ha experimentado un aumento de las compras en establecimientos no comerciales para consumo interno. Las ventas de cerveza sin alcohol, la única categoría presente en las bebidas alcohólicas en Arabia Saudita, disminuyeron a lo largo de 2020 cuando la pandemia de COVID-19 provocó el cierre ordenado por el gobierno de todos los establecimientos de hostelería.

- Las alternativas sin alcohol a la cerveza, el vino y las bebidas espirituosas ofrecen una alternativa premium para los consumidores de los mercados de Medio Oriente donde el alcohol está prohibido. Estas innovaciones también pueden adaptarse al mercado donde el consumo de alcohol está restringido. Arabia Saudita era uno de los mayores mercados para el consumo de cerveza sin alcohol a nivel mundial. El consumo en volumen de cerveza sin alcohol casi se duplicó en el país entre 2015 y 2019. Se espera que siga creciendo en el futuro.

- En los Emiratos Árabes Unidos (EAU), el turismo y su vasta población de expatriados contribuyen en gran medida al crecimiento del alcohol. Los emiratíes representan el 10% de la población, mientras que los expatriados representan el 90%. Según la Organización Mundial de la Salud, las bebidas espirituosas eran el alcohol más popular en los Emiratos Árabes Unidos, con una cuota del 82%, seguidas de la cerveza (10%) y el vino (8%).

- Además, los Emiratos Árabes Unidos promulgaron nuevas leyes y eliminaron los castigos por el consumo, la venta y la posesión de alcohol para las personas mayores de 21 años. La flexibilización de las restricciones sobre el alcohol es parte de una revisión de las leyes personales islámicas del país. La relajación de las regulaciones personales tiene como objetivo consolidar los principios de tolerancia de los EAU. Esta medida refleja la cambiante reputación del país como centro de turismo y negocios internacionales. Estos cambios impulsarán el consumo de bebidas alcohólicas en la región.

MEA Tendencias del mercado de envases de bebidas alcohólicas

Se espera que el embalaje de latas de metal crezca significativamente

- En Turquía, la demanda de latas metálicas para bebidas ha aumentado en el segmento de la cerveza. La proporción de latas de metal en la cerveza nacional está creciendo rápidamente y representa poco menos de la mitad del volumen total. La diferencia de precio entre la cerveza en botellas de vidrio y las latas de metal impulsa las ventas de latas.

- El vino en lata es una nueva tendencia que está penetrando en el mercado de envases de vino de Sudáfrica, y los enólogos están introduciendo versiones enlatadas de sus ofertas populares. Por ejemplo, el actor local Perdeberg Wines ha lanzado un formato de lata de 250 ml de su gama Soft Smooth Red, cuyo envase presenta un llamativo diseño de estampado de cebra.

- En los Emiratos Árabes Unidos, muchas marcas ofrecen cada vez más sus productos en latas metálicas para bebidas. Todas las marcas importadas utilizan este tipo de envase, siendo una cerveza en formato de 330 ml en pack de 24 unidades más económica que el envase equivalente para botellas de vidrio. Las marcas ofrecen paquetes de menor tamaño para probar nuevas bebidas espirituosas.

- Se espera que en el segmento de la cerveza sin alcohol se observe una creciente preferencia por las latas de metal. Una marca de cerveza sin alcohol, Barbican, está impulsando esta tendencia al pasar de envases de vidrio a latas de metal con diseños refrescantes por sus sabores de granada, manzana y fresa.

Se espera que el mercado sudafricano crezca significativamente

- En la última década, mientras los fanáticos de la cerveza del país adoptaron las Pale Ales y Lagers, el alcance de la cerveza local a base de sorgo permaneció limitado a las zonas rurales. Además, la cerveza de sorgo casera y comercial a menudo se vende en envases antihigiénicos e inseguros que no son a prueba de manipulaciones. Sin embargo, algunas de las nuevas microcervecerías de Sudáfrica comenzaron recientemente a incorporar cerveza a base de sorgo en sus recetas modernas. También introdujeron 'cartones cónicos' de embalaje a base de papel para esta cerveza, que son cajas de cartón selladas. Por tanto, este tipo de envase garantiza la confianza de los minoristas y consumidores en cuanto a la calidad de la cerveza dentro de un cartón sellado.

- La tendencia de la sostenibilidad está ganando terreno entre los consumidores y los principales actores del mercado de bebidas alcohólicas. Recientemente, South African Breweries lanzó su nuevo envase secundario Cold Lock para su gama Castle Lite que pretende mantener la cerveza más fría durante más tiempo sin utilizar hielo después de la refrigeración.

- Según #BizTrends2020, la tendencia del ron premium tomó impulso en el país. El champán y el coñac seguirán siendo populares a medida que aumente la población de clase media negra en Sudáfrica. El auge del vino espumoso continúa a medida que los consumidores desarrollan el gusto por los vinos premium e importados. Dada la grave presión económica que enfrentan los consumidores, las cervezas listas para beber (RTD) y las internacionales pueden continuar impulsando el crecimiento de la categoría a medida que los consumidores utilizan las credenciales de las marcas internacionales y los precios accesibles para diferenciarse de sus pares.

- Durante la COVID-19, la disminución del poder adquisitivo de los consumidores y la reducción de los ingresos disponibles impulsaron la aparición de envases con una mayor relación calidad-precio. Por ejemplo, el tamaño de etiqueta negra Carling de 1 litro registró un fuerte crecimiento, aunque desde una base baja.

Descripción general de la industria de envasado de bebidas alcohólicas MEA

La disponibilidad de varios actores que ofrecen soluciones de envasado para bebidas alcohólicas ha intensificado la competencia en el mercado. Por lo tanto, el mercado de envases de bebidas alcohólicas de Oriente Medio y África está moderadamente fragmentado y muchas empresas desarrollan estrategias de expansión. Algunos de los desarrollos recientes son:.

- Junio de 2021 Can-Pack colaboró con SSHS Group Hungría para darle a su marca Regenera una apariencia suave, moderna y premium para su lata utilizando un color sutil con un acabado mate. Regenera es una bebida funcional con sabor a frutas elaborada a partir de extractos de hierbas que tiene como objetivo combatir los efectos secundarios de la resaca.

MEA Líderes del mercado de envases de bebidas alcohólicas

-

Huhtamäki Oyj

-

Ball Corporation

-

Crown Holdings Inc.

-

Middle East Glass Manufacturing Co SAE

-

Can-Pack SA

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de envases de bebidas alcohólicas MEA

- Agosto de 2021 Huhtamäki Oyj adquirió Elif Holding AŞ, un importante proveedor de envases flexibles y sostenibles para propietarios de marcas globales de bienes de consumo, con operaciones en Turquía y Egipto. En línea con la estrategia de crecimiento de Huhtamaki para 2030, la adquisición agrega escala en geografías estratégicas y respalda el progreso de Huhtamaki hacia el logro de sus altas ambiciones de sostenibilidad. La adquisición también amplía las capacidades tecnológicas y la gama de productos de Huhtamaki, permitiéndole servir aún mejor a sus clientes.

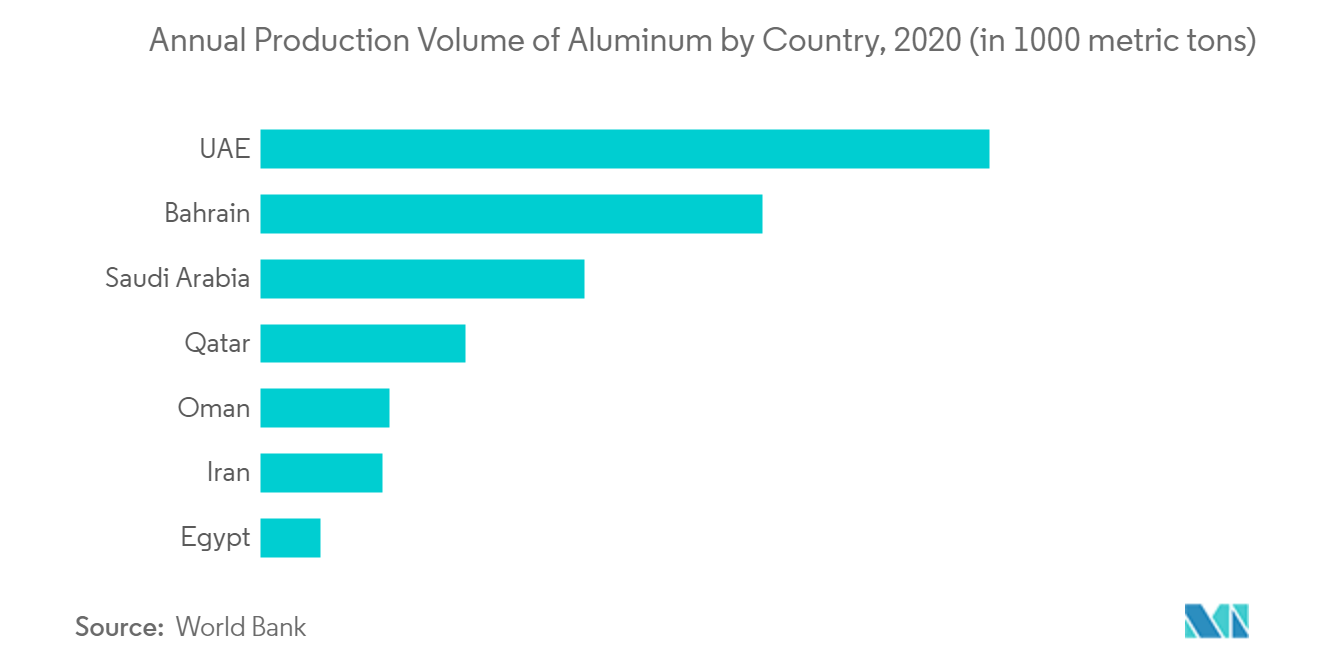

- Agosto de 2021 Ball Corporation está liderando el camino en la innovación de envases para lograr la sostenibilidad al reducir la dependencia del plástico y el vidrio. Está trabajando arduamente para hacer del aluminio una alternativa más segura al plástico para resolver el creciente problema del plástico de un solo uso en industrias como la de bebidas, aeronaves, artículos para el hogar, alimentos y otras.

Informe de mercado de envases de bebidas alcohólicas de MEA índice

1. INTRODUCCIÓN

1.1 Supuestos de estudio y definición de mercado

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Visión general del mercado

4.2 Análisis de la cadena de valor de la industria

4.3 Atractivo de la industria: análisis de las cinco fuerzas de Porter

4.3.1 Amenaza de nuevos participantes

4.3.2 El poder de negociación de los compradores

4.3.3 El poder de negociacion de los proveedores

4.3.4 Amenaza de productos sustitutos

4.3.5 La intensidad de la rivalidad competitiva

4.4 Indicadores de mercado

4.4.1 Crecimiento del poder adquisitivo de los consumidores

4.4.2 Creciente conciencia entre los fabricantes de bebidas alcohólicas para diferenciar sus productos sobre los envases

4.5 Desafíos del mercado

4.5.1 Restricciones gubernamentales al consumo de bebidas alcohólicas

4.6 Evaluación del Impacto del COVID-19 en el Mercado

5. SEGMENTACIÓN DE MERCADO

5.1 Por materia primaria

5.1.1 Vaso

5.1.2 Metal

5.1.3 El plastico

5.1.4 Papel

5.2 Por productos alcohólicos

5.2.1 Vino

5.2.2 Espíritu

5.2.3 Cerveza

5.2.4 Otros tipos de bebidas alcohólicas

5.3 Por tipo de producto

5.3.1 Botellas de vidrio

5.3.2 Latas de metal

5.3.3 Botellas de plástico

5.3.4 Otros tipos de productos

5.4 Por país

5.4.1 Emiratos Árabes Unidos

5.4.2 Sudáfrica

5.4.3 Egipto

5.4.4 Pavo

5.4.5 Resto de Medio Oriente y África

6. PANORAMA COMPETITIVO

6.1 Perfiles de la empresa*

6.1.1 Ball Corporation

6.1.2 Crown Holdings Inc.

6.1.3 Huhtamäki Oyj

6.1.4 Saudi Arabian Glass Co. Ltd

6.1.5 Saverglass SAS

6.1.6 Consol Glass Ltd

6.1.7 Middle East Glass Manufacturing Company SAE

6.1.8 Bonpak (Pty) Ltd

6.1.9 The National Company For Glass Industries (Zouja)

6.1.10 Majan Glass Company SAOG

6.1.11 Nampak Ltd

6.1.12 Can-Pack SA

7. ANÁLISIS DE INVERSIONES

8. FUTURO DEL MERCADO

Segmentación de la industria de envasado de bebidas alcohólicas MEA

Los envases de bebidas alcohólicas desempeñan un papel destacado en la promoción de la marca, aumentando su visibilidad. En la actualidad, los fabricantes de bebidas alcohólicas se esfuerzan por proporcionar los mejores estándares de embalaje para sus productos para influir en los consumidores a comprar su marca en lugar de otra. El informe ofrece una breve comprensión de los productos de embalaje utilizados para el envasado de bebidas alcohólicas en Oriente Medio y África. Los diversos productos de embalaje considerados para el estudio son botellas, latas de metal, cartones y bolsas, que utilizan diferentes materiales de embalaje, como plástico, papel, metal y vidrio.

| Por materia primaria | ||

| ||

| ||

| ||

|

| Por productos alcohólicos | ||

| ||

| ||

| ||

|

| Por tipo de producto | ||

| ||

| ||

| ||

|

| Por país | ||

| ||

| ||

| ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de envases de bebidas alcohólicas MEA

¿Cuál es el tamaño actual del mercado Envasado de bebidas alcohólicas MEA?

Se proyecta que el mercado de envases de bebidas alcohólicas MEA registrará una tasa compuesta anual del 3,80% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Envasado de bebidas alcohólicas MEA?

Huhtamäki Oyj, Ball Corporation, Crown Holdings Inc., Middle East Glass Manufacturing Co SAE, Can-Pack SA son las principales empresas que operan en el mercado de envases de bebidas alcohólicas de MEA.

¿Qué años cubre este mercado de Envases de bebidas alcohólicas de MEA?

El informe cubre el tamaño histórico del mercado de Envases de bebidas alcohólicas MEA para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Envases de bebidas alcohólicas MEA para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de envasado de bebidas alcohólicas de MEA

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Envases de bebidas alcohólicas de MEA en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Envases de bebidas alcohólicas de MEA incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.