Tamaño del mercado de bebidas alcohólicas de MEA

| Período de Estudio | 2019-2029 |

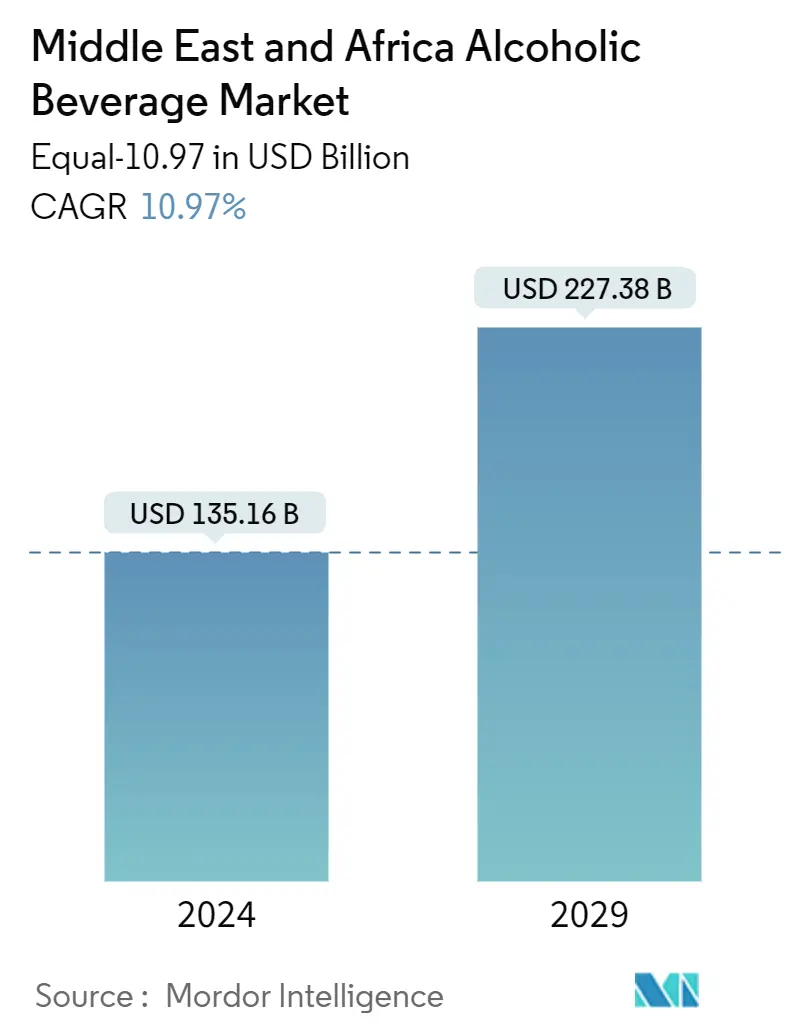

| Volumen del mercado (2024) | USD 135.16 mil millones de dólares |

| Volumen del mercado (2029) | USD 227.38 mil millones de dólares |

| CAGR(2024 - 2029) | 10.97 % |

| Mercado de Crecimiento Más Rápido | África |

| Mercado Más Grande | África |

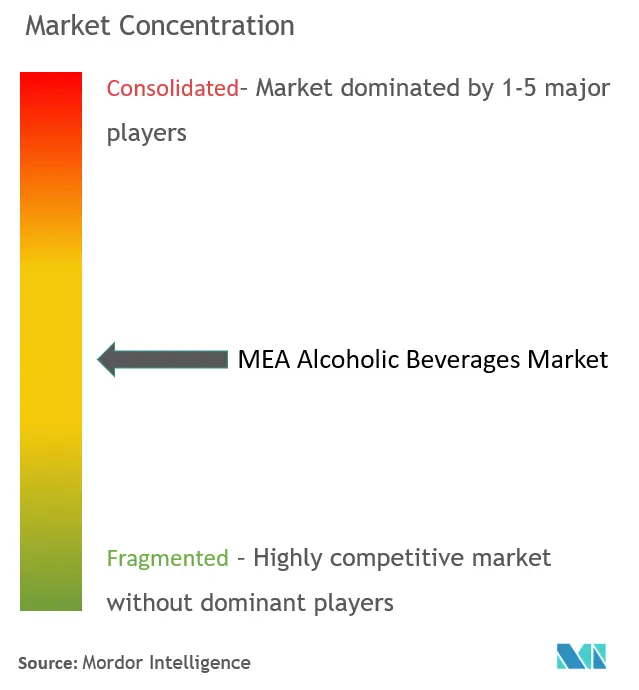

| Concentración del Mercado | Medio |

Principales actores.webp)

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de bebidas alcohólicas MEA

Se espera que el tamaño del mercado de bebidas alcohólicas de Oriente Medio y África en términos de igual a 10,97 crezca de 135,16 mil millones de dólares en 2024 a 227,38 mil millones de dólares en 2029, a una tasa compuesta anual del 10,97% durante el período previsto (2024-2029).

- Las ventas de bebidas alcohólicas están aumentando debido a la creciente tendencia a socializar en todo el mundo. Además, se proyecta que la popularidad de pubs, tabernas y restaurantes durante el período previsto impulsará aún más la expansión del mercado. Es probable que el crecimiento del mercado de bebidas alcohólicas en Oriente Medio y África se vea impulsado por el mayor consumo de alcohol entre la población de adultos jóvenes en el futuro próximo.

- Además, la creciente demanda de bebidas alcohólicas premium y la curiosidad entre los consumidores, específicamente entre los millennials, los está empujando a probar productos alcohólicos. Se espera que esto impacte positivamente el crecimiento de la industria de bebidas alcohólicas en la región. Sin embargo, se espera que las estrictas restricciones, el aumento de impuestos y los aranceles impuestos por los gobiernos de Medio Oriente y África desaceleren el crecimiento en la región.

- La creciente preferencia por las bebidas no alcohólicas también está impidiendo la expansión de la industria. Para aumentar las ventas, los principales actores se concentran actualmente en el lanzamiento de cordiales y bebidas alcohólicas con menor contenido de alcohol. También están analizando la venta minorista por Internet desde la plataforma de comercio electrónico para capitalizar la creciente demanda de productos de seltzer complejos con valor agregado a precios competitivos. Se prevé que estas innovaciones aumenten las posibilidades comerciales del producto, lo que posteriormente puede estimular la expansión del mercado.

MEA Tendencias del mercado de bebidas alcohólicas

Preferencia creciente por un nivel bajo de alcohol por volumen (ABV)

- El mercado de Medio Oriente y África está siendo testigo de un aumento en la demanda de bebidas con bajo contenido de alcohol por volumen, específicamente entre las generaciones millennial y baby boomers. Esto se puede atribuir a la creciente conciencia sobre la salud entre las personas y a la disponibilidad de una cartera de productos más amplia con mejor sabor, lo que ayuda a los consumidores a seleccionar fácilmente los productos según sus preferencias.

- Las bebidas con bajo contenido de alcohol a menudo contienen menos calorías y menos azúcar que sus contrapartes con alto contenido de alcohol. Esto atrae a los consumidores de la región de Oriente Medio y África, que son conscientes de su ingesta de calorías y de azúcar. Además, muchos consumidores ahora están dando prioridad al consumo responsable, y las bebidas con bajo contenido de ABV les permiten disfrutar de bebidas alcohólicas con moderación, lo que reduce el riesgo de un consumo excesivo y sus consecuencias sociales y de salud asociadas.

- Además de esto, los fabricantes están aprovechando el creciente interés de los consumidores por el vino, la cerveza y las cervezas artesanales de bajo contenido alcohólico, introduciendo así productos que están en línea con los intereses de los consumidores. Por ejemplo, en agosto de 2021, Leopard's Leap Wines lanzó en el mercado sudafricano un vino con bajo contenido de alcohol llamado Chescato, una mezcla de Chenin Blanc y Moscato. El contenido de alcohol del vino Chescato es de 8,5% vol, según afirma la empresa, mientras que el contenido de alcohol típico del vino oscila entre 12,5 y 13,5%.

Sudáfrica es el mayor accionista del mercado regional de bebidas alcohólicas

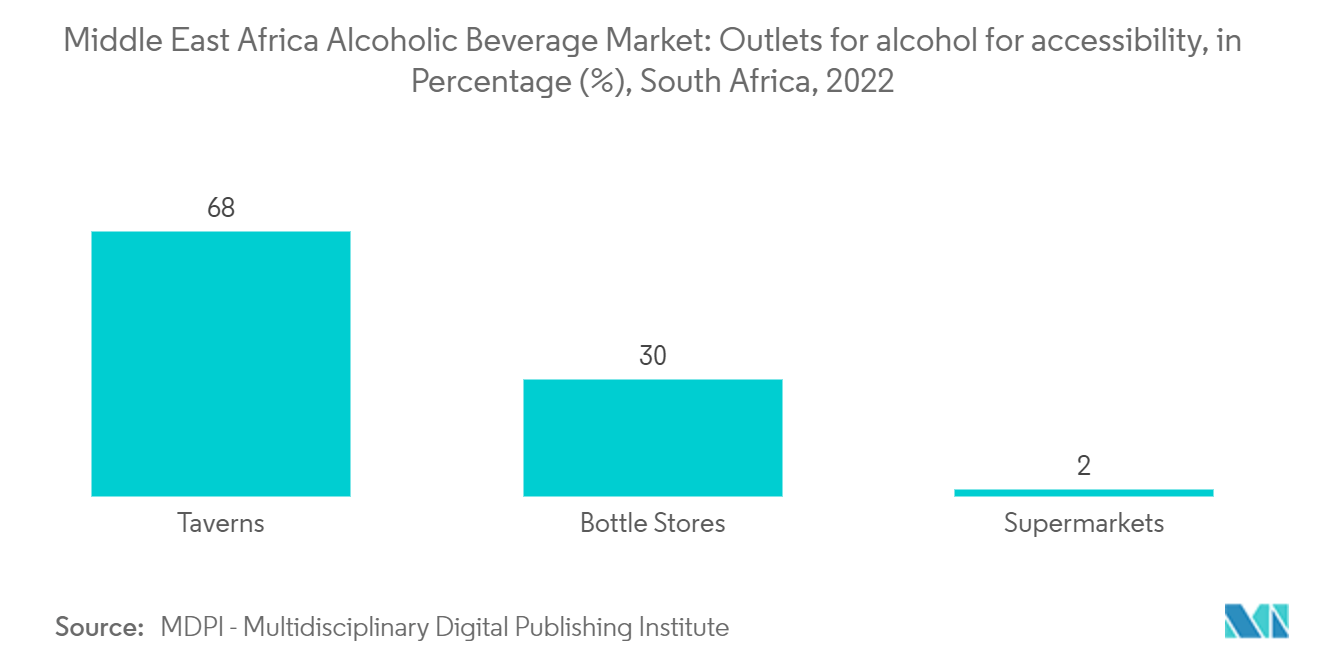

- Sudáfrica es el mayor accionista en términos de consumo de bebidas alcohólicas en la región. Esto se debe principalmente a la influencia occidental en los hábitos alimentarios y de bebida y a las crecientes tendencias de socialización. Según el Informe de revisión de la población mundial de 2022, los consumidores sudafricanos de alcohol se encuentran entre los mayores bebedores del mundo y consumen 9,45 litros de alcohol por persona al año.

- La literatura sobre etiología y razones para beber se ha centrado en dos causas del consumo de alcohol la gente bebe para aliviar el estrés y la gente bebe como resultado de presiones sociales. Los principales factores que impulsaron el crecimiento del mercado de bebidas alcohólicas a mediano plazo han sido la mayor disponibilidad de marcas y productos en el mercado, junto con la fortaleza constante de las marcas bien posicionadas.

- Durante el período de previsión, se prevé que la demanda de bebidas premium aumente el potencial de mercado. Además, muchos actores locales han comenzado a agregar lúpulos frutales a la cerveza artesanal para quitarle su sabor amargo y darle una sensación en boca agradable y jugosa. Además, la demanda de cerveza ha aumentado debido al aumento del número de bebedores sociales. La cerveza baja en alcohol también se ha vuelto más popular, especialmente entre los clientes jóvenes que buscan llevar un estilo de vida saludable y limitar su consumo de alcohol. Además, la expansión del comercio electrónico, la penetración de Internet y el auge de las redes sociales han hecho posible que los fabricantes desarrollen canales de venta minorista y una presencia en el mercado más eficaces. Por tanto, todos estos factores están impulsando el mercado de bebidas alcohólicas en esta región.

Descripción general de la industria de bebidas alcohólicas de MEA

El mercado de bebidas alcohólicas de Oriente Medio y África está moderadamente fragmentado debido a que varios actores privados participan en el procesamiento de bebidas espirituosas y vinos locales. Los principales actores están emprendiendo expansión geográfica y fusiones y adquisiciones para aumentar sus ingresos. En cambio, los actores privados se centran en seguir produciendo bebidas tradicionales y de origen occidental. Algunos actores importantes en esta industria son Diageo PLC, Heineken Holdings NV, Delta Corporation Limited, Pernod Ricard SA y Anheuser-Busch InBev.

Líderes del mercado de bebidas alcohólicas en MEA

-

Diageo PLC

-

Heineken Holdings NV

-

Pernod Ricard SA

-

Anheuser-Busch InBev

-

Delta Corporation Limited

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de bebidas alcohólicas de MEA

- Octubre de 2023 Diageo estableció un negocio de bebidas espirituosas en África occidental y central, con la intención de introducir las marcas Orijin, Captain Morgan Gold, Gordon's Moringa y Smirnoff en esta nueva región.

- Marzo de 2022 Diageo anunció el debut de su primer whisky artesanal elaborado localmente, Godawan Single Malt. Este producto estuvo disponible en Dubai en abril de 2022.

- Enero de 2022 Le Clos presentó una edición limitada de whisky mezclado de celebración de 50 años. Esta edición exclusiva es una mezcla poco común y meticulosamente elaborada procedente de algunas de las destilerías más famosas de Escocia. La colección está limitada a 120 botellas y se ofrece exclusivamente en los puntos de venta de Le Clos en el Aeropuerto Internacional de Dubai (DXB) y a través de su plataforma en línea en leclos.net.

Informe del mercado de bebidas alcohólicas en Oriente Medio y África índice

1. INTRODUCCIÓN

1.1 Entregables del estudio y supuestos del estudio

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Indicadores de mercado

4.1.1 Preferencia creciente por un nivel bajo de alcohol por volumen (ABV)

4.1.2 El turismo y las comunidades de expatriados impulsan el consumo

4.2 Restricciones del mercado

4.2.1 Los marcos regulatorios gubernamentales limitan el consumo de alcohol

4.3 Análisis de las cinco fuerzas de Porter

4.3.1 Amenaza de nuevos participantes

4.3.2 Poder de negociación de los compradores/consumidores

4.3.3 El poder de negociacion de los proveedores

4.3.4 Amenaza de productos sustitutos

4.3.5 La intensidad de la rivalidad competitiva

5. SEGMENTACIÓN DE MERCADO

5.1 tipo de producto

5.1.1 Cerveza

5.1.2 Vino

5.1.3 Espíritu

5.2 Canal de distribución

5.2.1 En el comercio

5.2.2 Fuera de comercio

5.2.2.1 Supermercados/Hipermercados

5.2.2.2 Tiendas especializadas

5.2.2.3 Tiendas minoristas en línea

5.2.2.4 Otros canales off-trade

5.3 Geografía

5.3.1 Sudáfrica

5.3.2 Emiratos Árabes Unidos

5.3.3 Bahréin

5.3.4 Mío

5.3.5 Katar

5.3.6 Resto de Medio Oriente y África

6. PANORAMA COMPETITIVO

6.1 Estrategias más adoptadas

6.2 Análisis de cuota de mercado

6.3 Perfiles de empresa

6.3.1 Diageo PLC

6.3.2 Heineken Holdings NV

6.3.3 Edward Snell & Co.

6.3.4 Pernod Ricard SA

6.3.5 Anheuser-Busch InBev

6.3.6 Suntory Beverage & Food Limited

6.3.7 Brown-Forman Corporation

6.3.8 Refriango LDA

6.3.9 Delta Corporation Limited

6.3.10 Molson Coors Beverage Company

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

Segmentación de la industria de bebidas alcohólicas MEA

Una bebida alcohólica es una bebida que contiene etanol, un tipo de alcohol producido por la fermentación de cereales, frutas u otras fuentes de azúcar.

El mercado de bebidas alcohólicas de Oriente Medio y África está segmentado por tipo de producto en cerveza, vino y bebidas espirituosas. Según el canal de distribución, el mercado se ha segmentado en canales de hostelería y extracomercio. El segmento de comercio minorista se subsegmenta además en supermercados/hipermercados, tiendas especializadas, tiendas minoristas en línea y otros canales de comercio minorista. El mercado también está segmentado por geografía en Sudáfrica, los Emiratos Árabes Unidos, Bahréin, Omán, Qatar y el resto de Oriente Medio y África. El dimensionamiento del mercado se ha realizado en términos de valor en dólares estadounidenses para todos los segmentos mencionados anteriormente.

| tipo de producto | ||

| ||

| ||

|

| Canal de distribución | ||||||||||

| ||||||||||

|

| Geografía | ||

| ||

| ||

| ||

| ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de bebidas alcohólicas en Oriente Medio y África

¿Qué tamaño tiene el mercado de bebidas alcohólicas en Oriente Medio y África?

Se espera que el tamaño del mercado de bebidas alcohólicas de Oriente Medio y África alcance los 135,16 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 10,97% hasta alcanzar los 227,38 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Bebidas alcohólicas en Oriente Medio y África?

En 2024, se espera que el tamaño del mercado de bebidas alcohólicas de Oriente Medio y África alcance los 135,16 mil millones de dólares.

¿Quiénes son los actores clave en el mercado de bebidas alcohólicas de Medio Oriente y África?

Diageo PLC, Heineken Holdings NV, Pernod Ricard SA, Anheuser-Busch InBev, Delta Corporation Limited son las principales empresas que operan en el mercado de bebidas alcohólicas de Oriente Medio y África.

¿Cuál es la región de más rápido crecimiento en el mercado de Bebidas alcohólicas de Oriente Medio y África?

Se estima que África crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de bebidas alcohólicas de Medio Oriente y África?

En 2024, África representará la mayor cuota de mercado en el mercado de bebidas alcohólicas de Oriente Medio y África.

¿Qué años cubre este mercado de bebidas alcohólicas de Oriente Medio y África y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de bebidas alcohólicas de Oriente Medio y África se estimó en 120,33 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Bebidas alcohólicas de Oriente Medio y África durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Bebidas alcohólicas de Oriente Medio y África para los años 2024, 2025, 2026, 2027 , 2028 y 2029.

Informe sobre la industria de bebidas alcohólicas en Oriente Medio y África

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Bebidas alcohólicas de MEA en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Bebidas Alcohólicas de MEA incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.