Tamaño del mercado de resina de tereftalato de polietileno (PET) MEA

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2019 - 2022 |

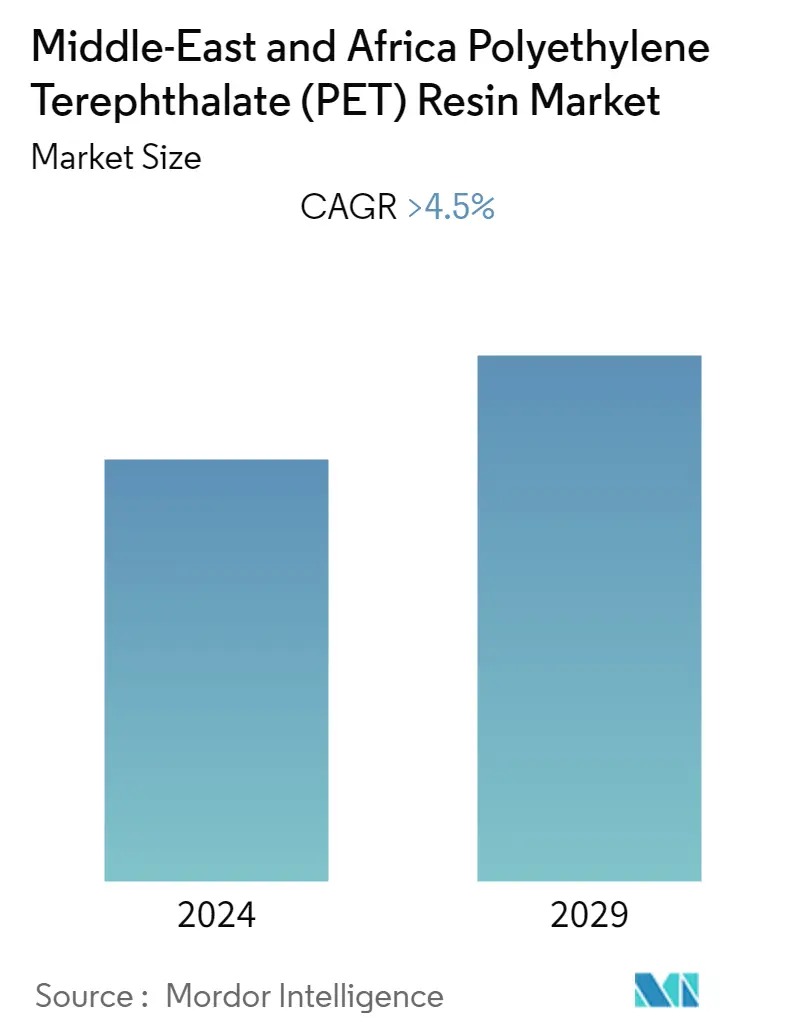

| CAGR | > 4.50 % |

| Concentración del Mercado | Alto |

Principales actores_Market.webp)

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis de mercado de resina de tereftalato de polietileno (PET) MEA

Se espera que el mercado de resina de tereftalato de polietileno (PET) de Oriente Medio y África alcance más de 2.990 toneladas a finales de este año y se estima que crezca a una tasa compuesta anual de más del 4,5% durante el período previsto.

COVID-19 afectó negativamente al crecimiento del mercado de resina de tereftalato de polietileno de Oriente Medio y África. Sin embargo, la creciente demanda de películas de PET en la industria automotriz ha impulsado el crecimiento de la industria.

- Se espera que la creciente industria de alimentos y bebidas y el creciente énfasis en el reciclaje impulsen el mercado durante el período de pronóstico.

- Las estrictas regulaciones sobre el uso de PET y el uso cada vez mayor de productos alternativos pueden obstaculizar el crecimiento del mercado.

- Se prevé que el aumento del uso de productos PET de origen biológico creará futuras oportunidades de crecimiento en el mercado.

- Se espera que Arabia Saudita domine el mercado y también se espera que sea testigo de la CAGR más rápida durante el período previsto.

MEA Tendencias del mercado de resina de tereftalato de polietileno (PET)

Demanda creciente de la industria de alimentos y bebidas

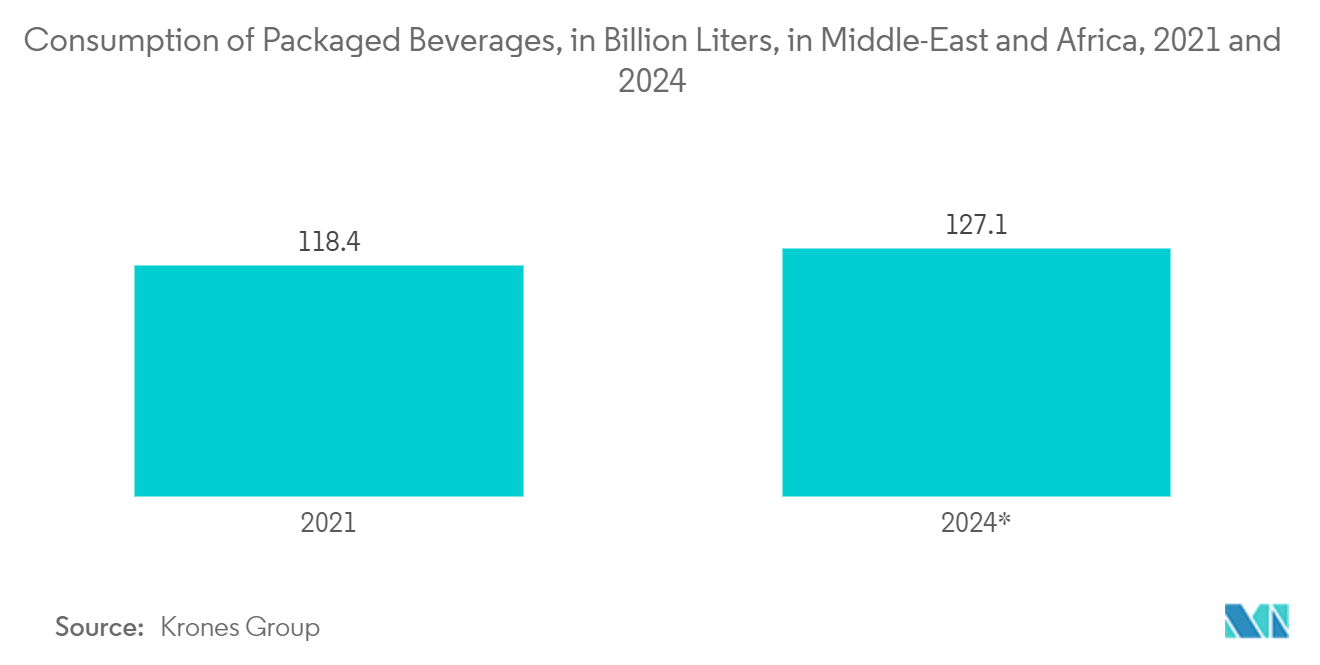

- El PET es un material plástico que ha encontrado cada vez más aplicaciones en la industria de alimentos y bebidas para fines de embalaje. El PET ha estado reemplazando al vidrio en aplicaciones de envasado de alimentos debido a su transporte extremadamente liviano, fácil y eficiente y a sus características irrompibles.

- El PET es un material muy resistente e inerte que no reacciona con los alimentos. Es resistente a los ataques de microorganismos y no se degrada biológicamente. Además, a diferencia del vidrio, el PET es extremadamente liviano, fácil y eficiente de transportar, resellable para una hidratación eficiente mientras viaja, ambientalmente seguro, reciclable e irrompible. Debido a su inercia química y propiedades físicas, especialmente transparencia, peso ligero y rigidez similares al vidrio, el PET se utiliza ampliamente como material de envasado de alimentos.

- Las aplicaciones comunes del PET en la industria de alimentos y bebidas son botellas de agua embotellada, leche, jugos y bebidas carbonatadas, ketchup, frascos para mantequilla de maní, mayonesa, encurtidos, mermeladas y otros, cajas para sándwiches, tarrinas y recipientes para alimentos, laminaciones de latas. , etc.

- En Arabia Saudita, el gasto en agua embotellada representó la mayor proporción de las ventas de refrescos, situándose en alrededor del 55,3% del gasto en refrescos en 2021. Las bebidas carbonatadas representaron la segunda mayor proporción del gasto en refrescos en 2021, representando más del 26% del Gasto en refrescos.

- Además del embalaje, el PET también se utiliza en la industria alimentaria para recipientes tipo bivalva, recipientes para delicatessen y bandejas de alimentos para microondas. Se espera que el crecimiento de la población, el aumento de los ingresos disponibles y el poder adquisitivo de los consumidores y la creciente demanda de envases de alimentos flexibles y fácilmente transportables, etc., aumenten aún más la demanda de PET durante el período de pronóstico.

- El sector de alimentos y bebidas de Arabia Saudita aumentó un 6,3 por ciento en el primer semestre de 2022. Además, según la Autoridad General de Inversiones de Arabia Saudita (SAGIA), el gasto en servicios de alimentos crecerá un 6% anual durante los próximos cinco años. Dado que la población del Reino alcanzó alrededor de 36 millones en 2022, Arabia Saudita tiene ahora el mercado nacional de alimentos y bebidas más grande del CCG.

Arabia Saudita dominará el mercado

- Al ser una economía productora de petróleo, el interés del país por otras industrias fue menor desde la propia fase inicial. Sin embargo, después del surgimiento y dominio de los países no pertenecientes a la OPEP a nivel mundial y la alta volatilidad de los precios del petróleo crudo, Arabia Saudita decidió diversificar su cartera para ayudar a que la economía creciera de manera uniforme.

- La apertura del mercado y las oportunidades de inversión en Arabia Saudita son menores en comparación con otras economías emergentes. Sin embargo, en su décimo plan de desarrollo, el gobierno está reformando las políticas económicas con inversiones en sectores diversificados y está tratando de atraer inversiones privadas al país para convertirlo en una economía diversificada que no dependa del petróleo.

- La industria del embalaje ha experimentado un crecimiento sustancial en Arabia Saudita, impulsada principalmente por la creciente fabricación y procesamiento de alimentos y los crecientes servicios de entrega de alimentos en línea. El mercado de aplicaciones y entrega de alimentos en Arabia Saudita también se está expandiendo rápidamente; estaba valorado en 511 millones de dólares en 2021 y se prevé que aumente un 10% anual hasta 2026.

- El sector de fabricación y procesamiento de alimentos de Arabia Saudita creció rápidamente en los últimos 10 años. Se espera que la industria de alimentos procesados en Arabia Saudita crezca significativamente, debido al creciente mercado de alimentos congelados, alimentos procesados refrigerados, snacks y productos de confitería de chocolate.

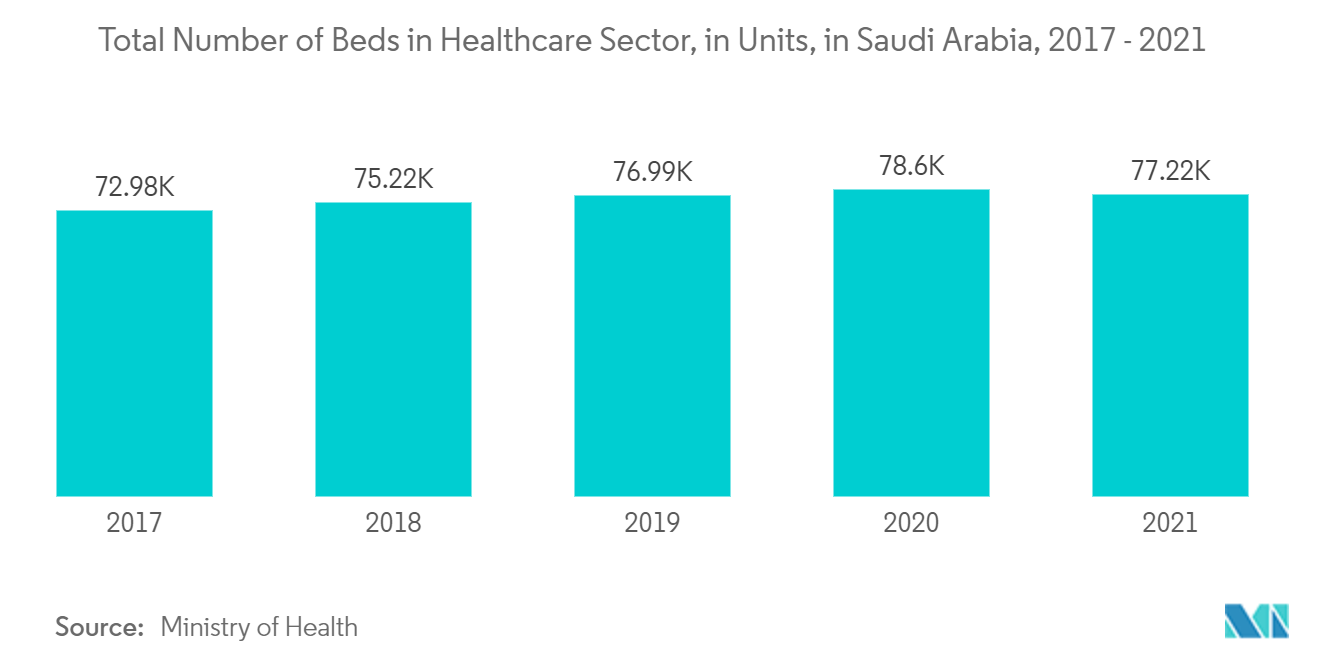

- La industria de la salud en Arabia Saudita representa el mayor gasto en la región del CCG y existe una demanda creciente de aumentar la capacidad de camas hospitalarias y centros de atención a largo plazo. En 2021, el número de camas en los sectores de la salud fue de 77.224, frente a las 72.981 de 2019.

- En los países del Consejo de Cooperación del Golfo (CCG), Arabia Saudita representa el 60% del gasto en atención médica y el sector sigue siendo una de las principales prioridades para el gobierno de Arabia Saudita. En 2022, gastó 36.800 millones de dólares en atención sanitaria y desarrollo social, el 14,4 por ciento de su presupuesto de 2022.

- Se espera que el creciente gasto sanitario en el país, junto con la privatización de varios hospitales públicos, impulse la demanda de equipos sanitarios en el país, lo que, a su vez, impulsará el mercado de PET en los próximos años.

Descripción general de la industria de resinas de tereftalato de polietileno (PET) MEA

El mercado de resinas de tereftalato de polietileno (PET) de Oriente Medio y África está consolidado. Los actores clave en el mercado incluyen SABIC, Indorama Ventures Public Company Limited, Equate Petrochemical Company y BASF SE, entre otros (sin ningún orden en particular).

Líderes del mercado de resinas de tereftalato de polietileno (PET) de MEA

-

SABIC

-

Indorama Ventures Public Company Limited

-

BASF SE

-

Equate Petrochemical Company

-

Dow

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

_Resin_Market.webp)

MEA Noticias del mercado de resina de tereftalato de polietileno (PET)

- En mayo de 2022, SABIC presentó la resina LNP ELCRIN WF0061BiQ, un material novedoso que utiliza botellas de tereftalato de polietileno (PET) con destino al océano como flujo de alimentación para el reciclaje químico en resina de tereftalato de polibutileno (PBT). Esta resina se puede utilizar para aplicaciones de electrónica de consumo, como carcasas de ventiladores en computadoras y asientos de automóviles, así como conectores y gabinetes eléctricos.

- En febrero de 2022, Alpek firmó un acuerdo para adquirir OCTAL Holding SAOC ('Octal'). La adquisición ayudará a ampliar la posición de Alpek en el mercado y aumentar su oferta de producción de valor agregado en láminas de Tereftalato de Polietileno (PET).

Informe de mercado MEA Resina de tereftalato de polietileno (PET) – Tabla de contenidos

1. INTRODUCCIÓN

1.1 Supuestos del estudio

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Conductores

4.1.1 Creciente industria de alimentos y bebidas

4.1.2 Cada vez mayor énfasis en el reciclaje

4.2 Restricciones

4.2.1 Uso creciente de productos sustitutos

4.3 Análisis de la cadena de valor de la industria

4.4 Análisis de las cinco fuerzas de Porter

4.4.1 El poder de negociacion de los proveedores

4.4.2 Poder de negociación de los consumidores

4.4.3 Amenaza de nuevos participantes

4.4.4 Amenaza de productos y servicios sustitutos

4.4.5 Grado de competencia

5. SEGMENTACIÓN DEL MERCADO (Tamaño del Mercado en Volumen)

5.1 tipo de producto

5.1.1 botellas

5.1.2 Películas y láminas

5.1.3 Otros tipos de productos

5.2 Industria del usuario final

5.2.1 Alimentos y bebidas

5.2.2 Automotor

5.2.3 Electricidad y Electrónica

5.2.4 Cuidado de la salud

5.2.5 Bienes de consumo

5.2.6 Otras industrias de usuarios finales

5.3 Geografía

5.3.1 Arabia Saudita

5.3.2 Sudáfrica

5.3.3 Emiratos Árabes Unidos

5.3.4 Katar

5.3.5 Resto de Medio Oriente y África

6. PANORAMA COMPETITIVO

6.1 Fusiones y Adquisiciones, Joint Ventures, Colaboraciones y Acuerdos

6.2 Cuota de mercado (%)**/Análisis de clasificación

6.3 Estrategias adoptadas por los principales actores

6.4 Perfiles de empresa

6.4.1 Alpek S.A.B. de C.V.

6.4.2 Bamberger Polymers

6.4.3 BariQ

6.4.4 BASF SE

6.4.5 Dow

6.4.6 Eastman Chemical Company

6.4.7 Equate Petrochemical Company

6.4.8 GAP Polymers

6.4.9 Indorama Ventures Public Company Limited

6.4.10 Invista

6.4.11 KAP Industrial

6.4.12 SABIC

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

7.1 Uso creciente de productos PET de base biológica

Segmentación de la industria de resinas de tereftalato de polietileno (PET) MEA

Las materias primas utilizadas en la producción de PET son monoetilenglicol (MEG), ácido tereftálico purificado (PTA) y tereftalato de dimetilo (DMT). La resina de PET se procesa para convertirla en botellas, fibras, películas y láminas, que luego se utilizan en diversas aplicaciones para muchas industrias de usuarios finales, como alimentos y bebidas, atención médica, electrodomésticos y otras.

El mercado de resina de tereftalato de polietileno (PET) de Oriente Medio y África está segmentado por tipo de producto, industria de usuario final y geografía. Por tipo de producto, el mercado se segmenta en botellas, películas y láminas, y otros tipos de productos. Por industria de usuario final, el mercado se segmenta en alimentos y bebidas, automoción, electricidad y electrónica, atención sanitaria, bienes de consumo y otras industrias de usuarios finales. El informe también cubre el tamaño del mercado y las previsiones para el mercado en cuatro países de la región (Arabia Saudita, Sudáfrica, Emiratos Árabes Unidos, Qatar y el resto de Oriente Medio y África). Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del volumen (toneladas).

| tipo de producto | ||

| ||

| ||

|

| Industria del usuario final | ||

| ||

| ||

| ||

| ||

| ||

|

| Geografía | ||

| ||

| ||

| ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de resina de tereftalato de polietileno (PET) MEA

¿Cuál es el tamaño actual del mercado de Resina de tereftalato de polietileno (PET) de Oriente Medio y África?

Se proyecta que el mercado de resina de tereftalato de polietileno (PET) de Oriente Medio y África registrará una tasa compuesta anual superior al 4,5% durante el período previsto (2024-2029).

¿Quiénes son los actores clave en el mercado de Resina de tereftalato de polietileno (PET) de Oriente Medio y África?

SABIC, Indorama Ventures Public Company Limited, BASF SE, Equate Petrochemical Company, Dow son las principales empresas que operan en el mercado de resina de tereftalato de polietileno (PET) de Oriente Medio y África.

¿Qué años cubre este mercado de Resina de tereftalato de polietileno (PET) de Oriente Medio y África?

El informe cubre el tamaño histórico del mercado de Resina de tereftalato de polietileno (PET) de Oriente Medio y África durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Resina de tereftalato de polietileno (PET) de Oriente Medio y África para años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de resina PET de Oriente Medio y África

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de resina PET en Oriente Medio y África en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de resina PET de Oriente Medio y África incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.

Resina de tereftalato de polietileno (PET) de Oriente Medio y África Panorama de los reportes

- Resina de tereftalato de polietileno (PET) de Oriente Medio y África Volumen del mercado

- Resina de tereftalato de polietileno (PET) de Oriente Medio y África Cuotas de Mercado.

- Resina de tereftalato de polietileno (PET) de Oriente Medio y África Tendencias del Mercado

- Resina de tereftalato de polietileno (PET) de Oriente Medio y África empresas