Volumen del mercado de México Telecomunicaciones Industria

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2019 - 2022 |

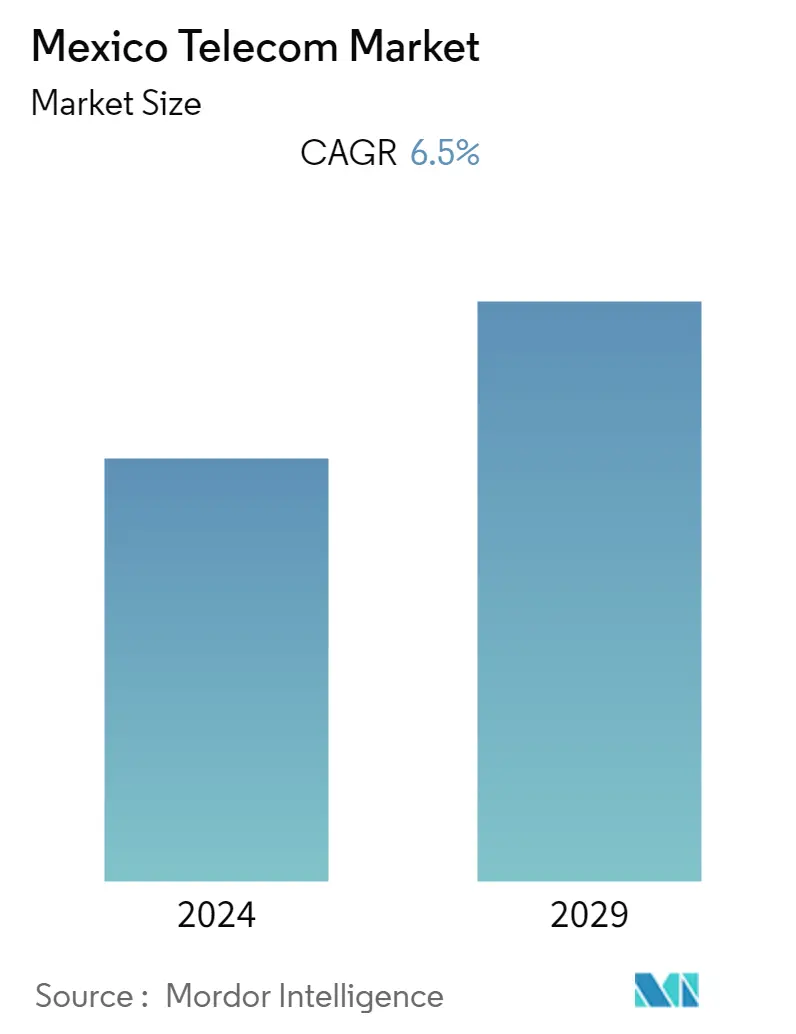

| CAGR | 6.50 % |

| Concentración del Mercado | Bajo |

Jugadores Principales

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Necesita un informe que refleje la manera en la que el COVID-19 ha impactado en este mercado y su crecimiento?

Análisis del mercado de telecomunicaciones de México

Se espera que el mercado mexicano de telecomunicaciones registre una CAGR de 6.5% durante el período de pronóstico. El mercado de telecomunicaciones de América Latina es significativamente grande, y México es el segundo mercado más grande de la región después de Brasil. La marca mexicana de telecomunicaciones más valiosa es Telcel, generando enormes cantidades de ingresos. Seguidos por Telcel, otros gigantes de las telecomunicaciones como Telmex, AT&T México, Grupo Televisa, América Móvil y otros dominan el mercado

- La primera red móvil comercial 5G se introdujo en México en febrero de 2022. El despliegue ofrece una gran oportunidad para el crecimiento y la digitalización de la nación. Según estimaciones de la GSMA, el despliegue de 5G tendría un impacto significativo en América Latina, con un aumento del PIB de alrededor del 5% y una previsión de 90.000 millones de dólares para 2034. De acuerdo con IDC, una organización de analistas de TI, el sector de servicios de México generaría enormes ingresos durante el primer año de operaciones de 5G.

- En comparación con otros países de la región, se espera que México sea uno de los primeros en comercializar redes 5G y se espera que tenga las tasas de adopción de 5G más altas para 2025. Junto con Brasil, México lideró la región en el despliegue de redes IoT y fue el primer país de América Latina en definir una estrategia de IA. Sin embargo, México también tiene una de las tasas de penetración de suscriptores móviles más bajas, tanto registradas como previstas, lo que sugiere que la explotación de la tecnología 5G y sus aplicaciones puede representar un patrón inexistente en comparación con el resto de la región.

- México es un país altamente urbanizado, y los consumidores jóvenes y conocedores de la tecnología del país impulsan la demanda de bienes y servicios de vanguardia. Los proveedores de servicios de banda ancha fija y móvil, paquetes y televisión por cable tienen oportunidades debido a las reformas regulatorias y a los objetivos gubernamentales de fomentar el uso y la penetración. Los principales actores son muy competitivos y algunos rivales se han unido para fortalecer la competencia en el mercado.

- La telefonía móvil, la banda ancha y la radiodifusión han impulsado significativamente el negocio de las telecomunicaciones mexicanas en los últimos diez años, superando rutinariamente el crecimiento del PIB. De acuerdo con el Instituto Mexicano de las Telecomunicaciones, México tenía alrededor de 125 millones de líneas inalámbricas activas en 2021. Para finales de 2022, debería haber más de 127 millones de líneas celulares activas, un aumento del 2%. De acuerdo con la encuesta, América Móvil tiene una participación de mercado del 61% en términos de líneas, superando el 19% de Telefónica y el 15% de AT&T. Los operadores móviles virtuales representan el 5% del mercado. Con una participación de mercado del 49% en términos de suscripciones, Telmex domina el mercado de banda ancha fija, seguido de Televisa con el 23%, Megacable con el 12% y Total Play con el 10%.

- La pandemia de COVID-19 tuvo un impacto significativo en la industria mexicana de las telecomunicaciones y en otras facetas de la vida cotidiana en todo el país. La capacidad de permitir el trabajo desde casa generalizado en México durante la pandemia, impulsar mejoras de capacidad y el correspondiente crecimiento de los ingresos, y acelerar el cambio de modelos de negocio convencionales a digitales en todas las industrias representan el potencial clave del país para las empresas de telecomunicaciones. Los proveedores de servicios del país, como Telmex, AT&T México y Grupo Televisa, proporcionaron redes de vanguardia, priorizando el mantenimiento de la conectividad nacional, incluida la realización de reparaciones y la resolución de problemas.