Tamaño del mercado de pequeños electrodomésticos en México

| Período de Estudio | 2020 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2020 - 2022 |

| CAGR | > 3.00 % |

| Concentración del Mercado | Medio |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de pequeños electrodomésticos en México

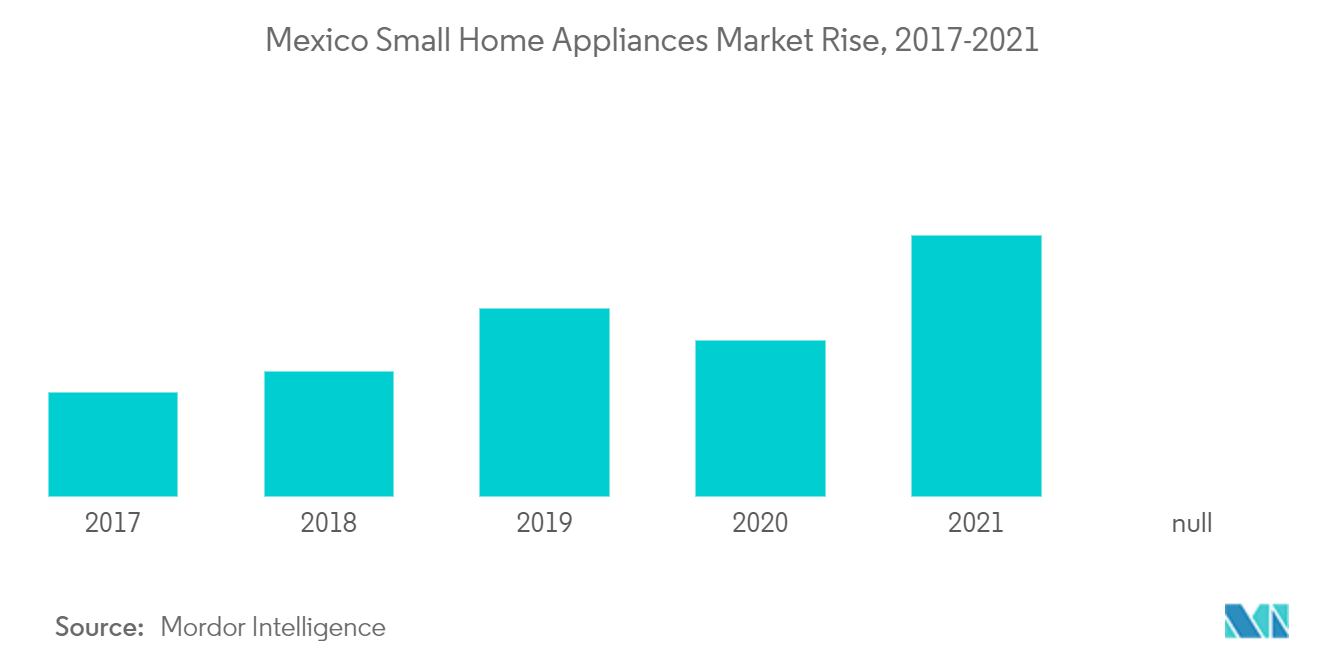

Los hábitos alimentarios saludables y los cambios en el estilo de vida en México están haciendo que los pequeños electrodomésticos crezcan en los últimos años. El crecimiento del mercado está impulsado por el aumento del poder adquisitivo, los hogares de ingresos medios y la creciente demanda de aspiradoras robóticas y pequeños electrodomésticos de cocina. Las ventas a través del canal de distribución mayorista están impulsando el crecimiento del mercado. Walmart de México, Costco de México, El Puerto de Liverpool SAB de CV, El Palacio de Hierro, Sanborns de México SAB de CV y Sears Roebuck de México son algunos de los principales canales minoristas en línea en México. El segmento de electrodomésticos inteligentes de los pequeños Los electrodomésticos también están impulsando el crecimiento del mercado a través de un aumento en el número de hogares inteligentes. Marcas como Hamilton Beach y Proctor-Silex, presentes en el mercado cuentan con una buena red de distribución. Los mexicanos tienen cultura cafetera y por ello hay un aumento en el consumo de café y cafeteras en el mercado. El café es consumido por muchas personas al despertar por la mañana, como digestivo después de las comidas y en ocasiones durante la tarde como bebida refrescante durante un momento de relax. Los pequeños electrodomésticos que están conectados a Internet y a sistemas están ganando terreno en el mercado.

Los consumidores en el mercado buscan productos que les faciliten la vida y las actividades diarias como cocinar, limpiar y lavar la ropa. El canal de distribución online actualmente tiene demanda de pequeños electrodomésticos debido al impacto del COVID -19 y está viendo un aumento en las ventas en el mercado. La pandemia de Covid 19 ha cambiado el comportamiento de compradores y consumidores en todo el mundo. A medida que las personas se vieron obligadas a pasar más tiempo en casa debido a la oficina en casa, las clases digitales y las medidas de bloqueo, comenzaron a usar sus cocinas con más frecuencia. A menudo, los hogares notaron la falta o la necesidad de renovar electrodomésticos, lo que resultó muy beneficioso para los fabricantes de electrodomésticos y sus proveedores. Los pequeños electrodomésticos están impulsados por el crecimiento de los hogares inteligentes en el país junto con el aumento de los usuarios de Internet. Los consumidores prefieren los electrodomésticos sostenibles y ecológicos debido a la creciente conciencia sobre los efectos ambientales y los costos asociados con ellos.

Tendencias del mercado de pequeños electrodomésticos en México

La urbanización en México está impulsando la demanda de pequeños electrodomésticos

México se ha convertido en el mercado de pequeños electrodomésticos de América Latina. México tiene una mayoría de población entre 15 y 64 años de edad. El aumento de la población de México y el aumento de la población urbana aumentaron la demanda de pequeños electrodomésticos como aspiradoras, máquinas de café, procesadores de alimentos, etc. También se espera que la urbanización de la población aumente la venta de grandes electrodomésticos inteligentes, incluidos los de alta -Electrodomésticos finales. Se observa alza en las ventas de pequeños electrodomésticos de cocina en el Mercado Mexicano de Pequeños Electrodomésticos. Los pequeños electrodomésticos y los pequeños electrodomésticos de cocina aumentarán aún más el crecimiento del mercado. Los pequeños electrodomésticos de cocina tienen la cuota mayoritaria del mercado.

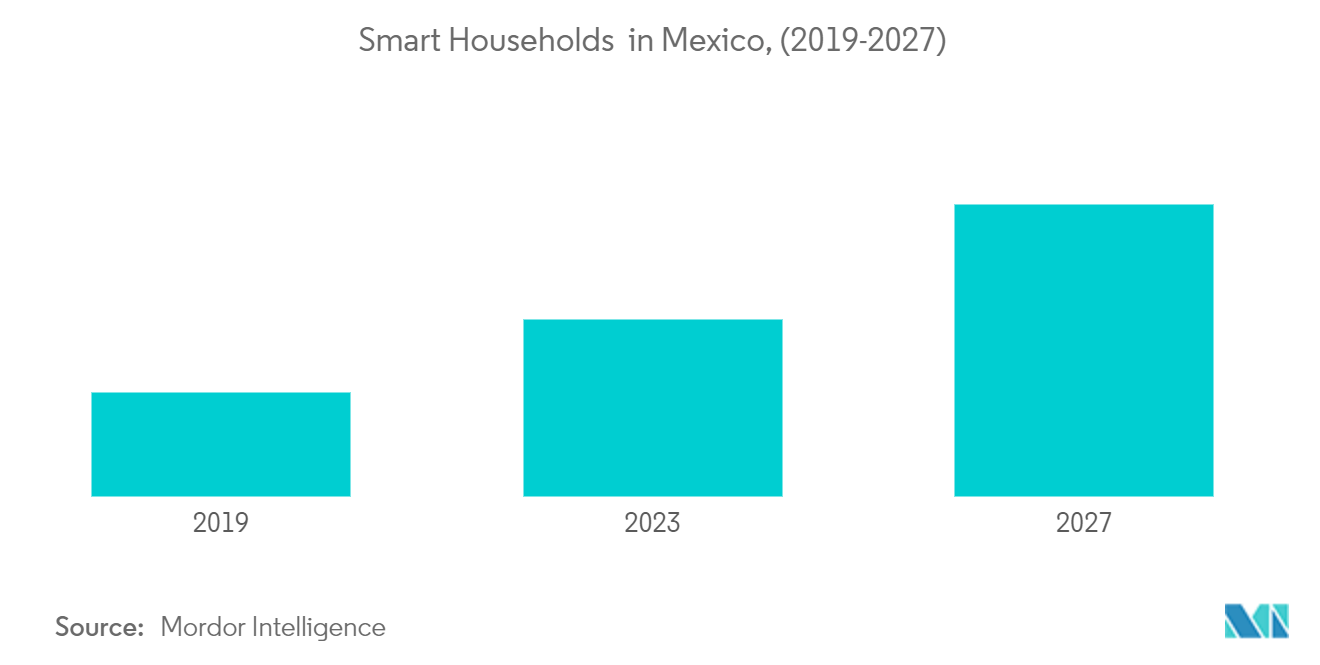

Las casas inteligentes impulsan el crecimiento de los pequeños electrodomésticos en México

Los mexicanos están interesados en comprar dispositivos domésticos inteligentes que puedan controlarse a través de un teléfono inteligente o una conexión a Internet. Los hogares inteligentes y la era del IoT están haciendo que los equipos domésticos modificados sean más inteligentes, controlables de forma remota e interconectados.

Los hogares inteligentes están aumentando en México, por lo que se espera que aumente la penetración de pequeños electrodomésticos en México. Los pequeños electrodomésticos inteligentes con funciones adicionales y adaptados a la conveniencia de la dieta del cliente y un estilo de vida saludable están ganando terreno en el mercado.

Descripción general de la industria de pequeños electrodomésticos en México

El mercado de Pequeños Electrodomésticos de México está compuesto por actores locales y extranjeros presentes en el mercado. La venta minorista por Internet está ganando popularidad en el mercado junto con los fabricantes que desarrollan una estrategia omnicanal para fomentar la compra de pequeños electrodomésticos. Los principales actores del mercado incluyen Bosch, Mabe, SA de CV Av., Panasonic de México SA de CV, Fischer E Paykel Appliances Inc., etc.

Líderes del mercado de pequeños electrodomésticos en México

-

Bosch

-

Mabe, S.A. de C.V. Av.

-

Fischer E Paykel Appliances Inc.

-

Hamilton Beach Brands, Inc.

-

Panasonic Corporation

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del Mercado de Pequeños Electrodomésticos en México

- En marzo de 2022, el grupo alemán BSH, filial de Bosch, así como el grupo chino Hisense, anunciaron la construcción de nuevas plantas de electrodomésticos en el estado de Nuevo León, con una inversión de USD 260 millones cada una. Con un aumento en la demanda, las empresas internacionales comenzaron a invertir fuertemente en sus ubicaciones mexicanas o incluso a abrir otras nuevas.

Informe del mercado de pequeños electrodomésticos en México índice

1. INTRODUCCIÓN

1.1 Supuestos de estudio y definición de mercado

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA Y PERSPECTIVAS DEL MERCADO

4.1 Visión general del mercado

4.2 Indicadores de mercado

4.3 Restricciones del mercado

4.4 Análisis de la cadena de valor de la industria

4.5 Atractivo de la industria: análisis de las cinco fuerzas de Porters

4.5.1 Amenaza de nuevos participantes

4.5.2 El poder de negociación de los compradores

4.5.3 El poder de negociacion de los proveedores

4.5.4 Amenaza de sustitutos

4.5.5 La intensidad de la rivalidad competitiva

4.6 Perspectivas de las innovaciones tecnológicas en el mercado

4.7 Impacto del COVID-19 en el Mercado

5. SEGMENTACIÓN DE MERCADO

5.1 Por producto

5.1.1 Aspiradoras

5.1.2 Hierros

5.1.3 Secadoras de cabello

5.1.4 Parrillas y asadores

5.1.5 Máquinas de café

5.1.6 Tostadoras

5.1.7 Procesadores de comida

5.1.8 Máquinas de té

5.1.9 Otros pequeños electrodomésticos*

5.2 Por canal de distribución

5.2.1 Tiendas especializadas

5.2.2 En línea

5.2.3 Tiendas multimarca

5.2.4 Otros*

6. PANORAMA COMPETITIVO

6.1 Descripción general de la concentración del mercado

6.2 Perfiles de empresa

6.2.1 Panasonic de Mexico S.A. de C.V.

6.2.2 Fischer E Paykel Appliances Inc.

6.2.3 Mabe, S.A. de C.V. Av

6.2.4 AB Electrolux

6.2.5 Panasonic Corporation

6.2.6 BSH Hausgerate GmbH

6.2.7 Diehl Controls

6.2.8 Hamilton Beach Brands,

6.2.9 Daewoo Electronics Mexico

6.2.10 Grupo HB PS

6.2.11 LG Electronics*

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

8. DESCARGO DE RESPONSABILIDAD Y SOBRE NOSOTROS

Segmentación de la industria de pequeños electrodomésticos en México

En el informe se cubre un análisis completo de los antecedentes del mercado mexicano de principales electrodomésticos, que incluye una evaluación del mercado matriz, tendencias emergentes por segmentos y mercados regionales, cambios significativos en la dinámica del mercado y descripción general del mercado. El informe también presenta una evaluación cualitativa y cuantitativa mediante el análisis de datos recopilados de analistas de la industria y participantes del mercado en puntos clave de la cadena de valor de la industria. El mercado de pequeños electrodomésticos de México está segmentado por producto (aspiradoras, máquinas de café, procesadores de alimentos, planchas, tostadoras, parrillas y tostadores, máquinas de té, secadores de pelo, otros pequeños electrodomésticos) y por canales de distribución (tiendas multimarca, tiendas especializadas, en línea). , y otros).

| Por producto | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Por canal de distribución | ||

| ||

| ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de pequeños electrodomésticos en México

¿Cuál es el tamaño actual del mercado de Pequeños electrodomésticos en México?

Se proyecta que el mercado de pequeños electrodomésticos de México registrará una tasa compuesta anual superior al 3% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado de Pequeños electrodomésticos en México?

Bosch, Mabe, S.A. de C.V. Av., Fischer E Paykel Appliances Inc., Hamilton Beach Brands, Inc., Panasonic Corporation son las principales empresas que operan en el Mercado de Pequeños Electrodomésticos de México.

¿Qué años cubre este mercado de Pequeños Electrodomésticos en México?

El informe cubre el tamaño histórico del mercado de Pequeños electrodomésticos de México durante los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Pequeños electrodomésticos de México para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de pequeños electrodomésticos en México

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de pequeños electrodomésticos en México en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Pequeños Electrodomésticos en México incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.