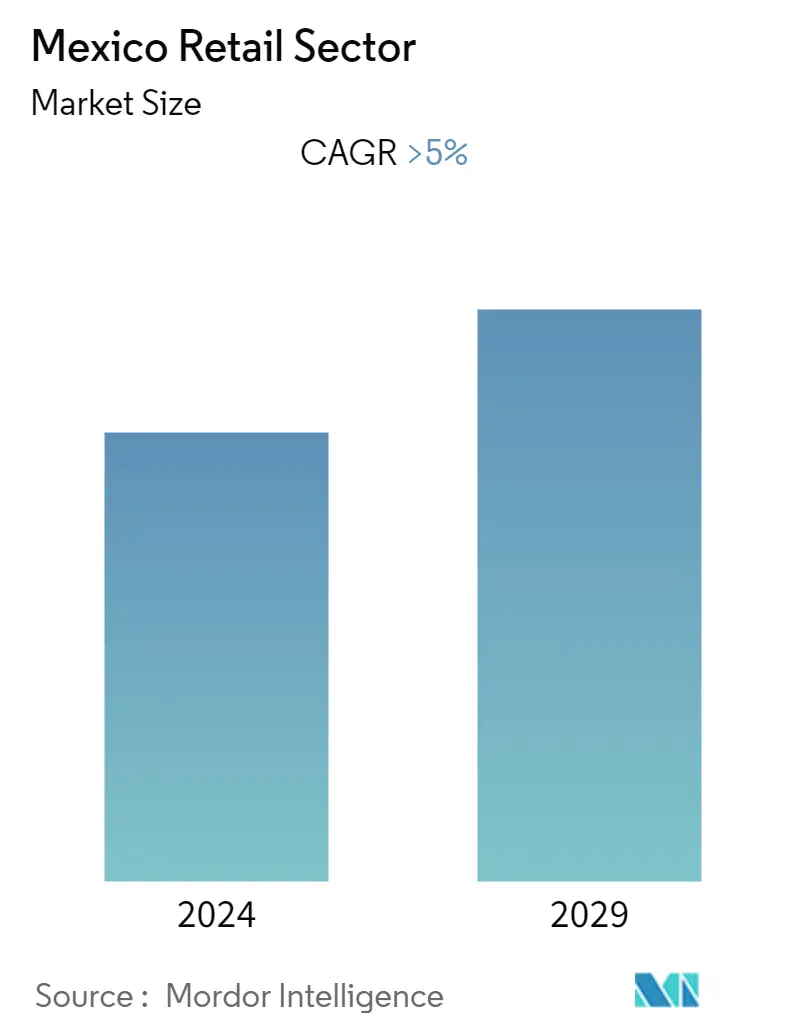

Tamaño del mercado minorista de México

| Período de Estudio | 2020 - 2029 |

| Año Base Para Estimación | 2023 |

| CAGR | 5.00 % |

| Concentración del Mercado | Medio |

Jugadores Principales

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado minorista de México

México se destaca como uno de los mercados clave y lo está haciendo a través de una evolución sostenida y un crecimiento lento pero constante en muchas dimensiones. El sector minorista y de consumo es una industria que tiene el potencial de superar el crecimiento futuro promedio nacional de México. Es probable que el mercado minorista de México crezca a una tasa compuesta anual del 5% para 2028. Esto será impulsado por una combinación de tendencias, ofertas y modelos de negocios económicos y sociodemográficos para atraer a los consumidores mexicanos. El sector minorista y de consumo refleja las oportunidades que surgen de la dualidad de la economía mexicana, mejor que cualquier otro sector. Las tiendas minoristas de formato moderno y las franquicias multinacionales, como Walmart y Starbucks, están en constante crecimiento y desarrollo, junto con los resilientes changarros tradicionales y conceptos adaptados, como OXXO y Farmacias Similares.

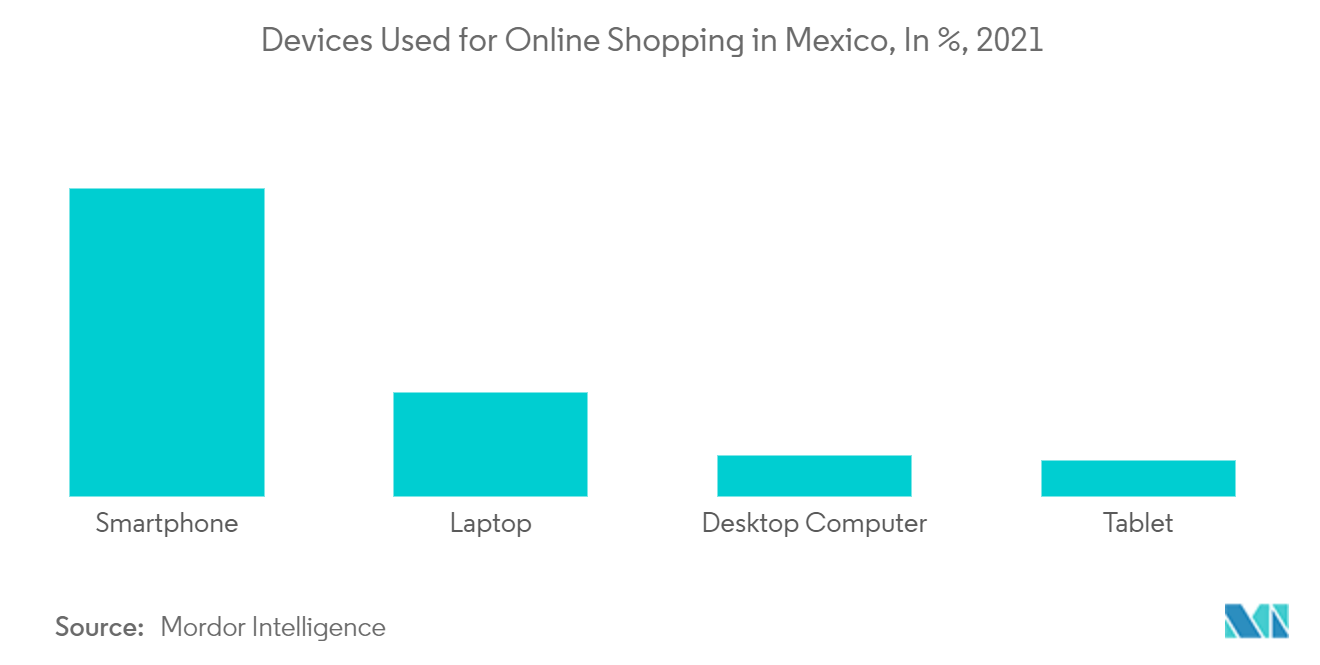

El COVID-19 ha alterado significativamente los patrones de compra de los consumidores en todo México. La pandemia de COVID-19 llevó a las empresas a realizar mayores inversiones en plataformas digitales, lo que incluyó el desarrollo de una experiencia de sitio web más fluida, la incorporación de operaciones directas al consumidor y la asociación con servicios de entrega de última milla. Muchos recurrieron a plataformas de redes sociales como Instagram, Facebook y WhatsApp para facilitar las interacciones durante el proceso de compra. Por ejemplo, Walmart permite a los consumidores en México ordenar productos a través de WhatsApp.

Tendencias del mercado minorista en México

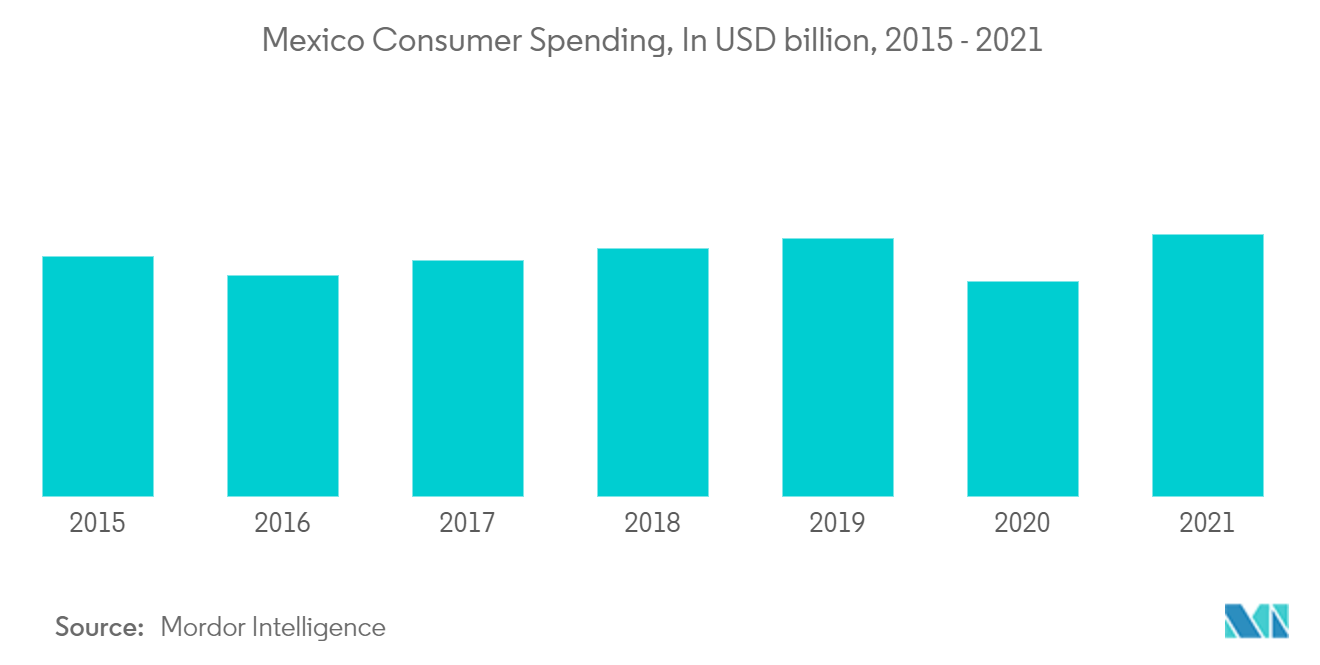

Un alto ingreso disponible conduce a un alto crecimiento del comercio minorista

A pesar de una situación social compleja en la que los matices criminales tiñen la vida cotidiana, la reciente recuperación económica de México ha generado una sensación de optimismo entre los consumidores.

Con el aumento de los ingresos disponibles, los mexicanos están más dispuestos a invertir en sí mismos, ya sea en ropa, salud o productos de belleza. Los consumidores mexicanos están gastando la mayor parte de su dinero en un número menor de categorías y buscan convertir sus aspiraciones de éxito en realidad gastando más en productos de belleza y cuidado personal. En la cultura mexicana, las marcas reconocidas y establecidas se consideran confiables y dignas de confianza.

Muchos minoristas del país están dispuestos a continuar su expansión, apuntando a ciudades más pequeñas con potencial de crecimiento, debido a una menor presencia de puntos de venta por habitante.

Entre 2012 y 2016, el crecimiento promedio del comercio tradicional ha ido aumentando del 5% al 10%, lo que representa un mayor porcentaje de las ventas y una tendencia creciente en la industria minorista.

México tiene un entorno fragmentado y competitivo debido a la relevancia de los formatos tradicionales y los pequeños minoristas independientes en todos los canales.

Los principales actores están dispuestos a aumentar su presencia geográfica en todo el país, aumentando el número de puntos de venta operativos.

Se espera que la indumentaria y los accesorios experimenten un alto crecimiento en México

México es un proveedor clave de textiles y prendas de vestir para los Estados Unidos y envía una gran proporción de sus exportaciones de textiles y prendas de vestir a los Estados Unidos. En el sector de la confección, el segmento de prendas de vestir para mujeres y niñas tiene la mayor participación. La expansión de la clase media, con consumidores jóvenes trabajadores que siguen las tendencias y el crecimiento de las ciudades, está contribuyendo al creciente número de centros comerciales. A los mexicanos les gusta pasar su tiempo libre en los centros comerciales, sin importar su estatus social. Durante los dos últimos años del período objeto de examen, la industria del vestido y el calzado vio la entrada de marcas internacionales. La moda rápida resultó ser un factor crítico detrás de este cambio. El comercio electrónico en México está en auge, generando nuevas oportunidades de crecimiento para las industrias minorista y de bienes de consumo.

Descripción general de la industria minorista en México

El informe cubre los principales actores internacionales que operan en el sector minorista mexicano. En términos de cuota de mercado, pocos de los principales actores dominan actualmente el mercado. Sin embargo, con los avances tecnológicos y la innovación de productos, las empresas medianas y pequeñas están aumentando su presencia en el mercado, al conseguir nuevos contratos y acceder a nuevos mercados.

Líderes del mercado minorista en México

-

FEMSA ComercioSA

-

Coppel SA de CV

-

El Puerto de Liverpool

-

Walmart International

-

Carrefour

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado minorista de México

- Julio de 2022, Fomento Económico Mexicano, SAB de CV (FEMSA), empresa líder en comercio minorista y bebidas, adquirió Valora Holding AG (Valora).

- Octubre de 2022, Alert Innovation, líder del mercado en automatización de cumplimiento de comestibles electrónicos, firmó un acuerdo para ser adquirido por Walmart.

Informe del mercado minorista de México índice

1. INTRODUCCIÓN

1.1 Supuestos de estudio y definición de mercado

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. INFORMACIÓN Y DINÁMICA DEL MERCADO

4.1 Visión general del mercado

4.2 Conductores

4.3 Restricciones

4.4 Oportunidades

4.5 Análisis de la cadena de valor de la industria

4.6 Análisis de las cinco fuerzas de Porters

4.7 Análisis del comportamiento del cliente

4.8 Impacto del COVID-19 en el Mercado

5. SEGMENTACIÓN DE MERCADO

5.1 Producto

5.1.1 Alimentos y Bebidas y Productos de Tabaco

5.1.2 Cuidado personal y del hogar

5.1.3 Ropa, calzado y accesorios

5.1.4 Muebles, juguetes y pasatiempos.

5.1.5 Industrial y Automotriz

5.1.6 Electrodomésticos y electrodomésticos

5.1.7 Otros productos

5.2 Canal de distribución

5.2.1 Hipermercados, supermercados, tiendas de conveniencia y grandes almacenes

5.2.2 Tiendas especializadas

5.2.3 En línea

5.2.4 Otros canales de distribución

6. PANORAMA COMPETITIVO

6.1 Descripción general de la concentración del mercado

6.2 Perfiles de empresa

6.2.1 Organization Soriana SA de

6.2.2 FEMSA Comercio SA

6.2.3 Coppel SA de CV

6.2.4 El Puerto de Liverpool

6.2.5 Walmart International

6.2.6 El Palacio de Hierro

6.2.7 Superama

6.2.8 Sears Operadora Mexico SA De CV

6.2.9 Auchan

6.2.10 Carrefour*

7. FUTURO DEL MERCADO

8. DESCARGO DE RESPONSABILIDAD

Segmentación de la industria minorista en México

En el informe se cubre un análisis completo de los antecedentes del sector minorista mexicano, que incluye una evaluación del mercado matriz, tendencias emergentes por segmentos y mercados regionales, cambios significativos en la dinámica del mercado y una descripción general del mercado. El sector minorista de México está segmentado por producto (alimentos, bebidas y productos de tabaco, cuidado personal y del hogar, indumentaria, calzado y accesorios, muebles, juguetes y pasatiempos, industriales y automotrices, electrodomésticos y electrodomésticos, y otros productos), por distribución. Canal (Hipermercados, Supermercados, Tiendas de Conveniencia y Grandes Tiendas, Tiendas Especializadas, Online y Otros Canales de Distribución). El informe ofrece tamaño de mercado y pronósticos para el sector minorista de México en valor (millones de dólares) para todos los segmentos anteriores.

| Producto | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Canal de distribución | ||

| ||

| ||

| ||

|

Preguntas frecuentes sobre investigaciones de mercado minorista en México

¿Cuál es el tamaño actual del mercado minorista de México?

Se proyecta que el mercado minorista de México registre una CAGR superior al 5% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado minorista de México?

FEMSA ComercioSA, Coppel SA de CV, El Puerto de Liverpool, Walmart International, Carrefour son las principales empresas que operan en el Sector Retail en México.

¿Qué años cubre este Mercado Minorista de México?

El informe cubre el tamaño histórico del mercado de Mercado minorista de México para los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado minorista de México para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la Industria del Comercio Minorista en México

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos del comercio minorista en México en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis del comercio minorista en México incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.