Análisis del mercado de Pinturas y recubrimientos en México

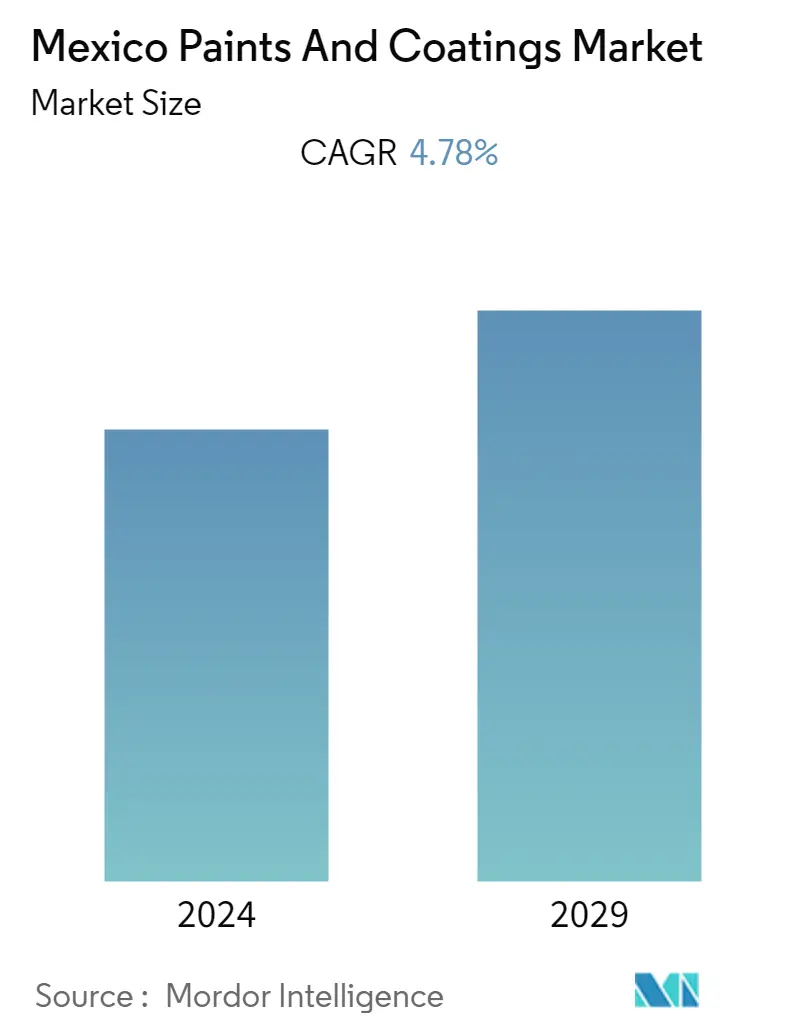

El tamaño del mercado mexicano de pinturas y recubrimientos se ha estimado en USD 3,416.43 millones en 2023, y se espera que alcance los USD 4,315.79 millones para 2028, presenciando una CAGR de 4.78% durante el período de pronóstico.

A mediano plazo, se espera que factores como el aumento de las actividades de construcción debido al aumento de la población, el aumento de la urbanización, la industrialización y el crecimiento del mercado de muebles impulsen el crecimiento del mercado estudiado en el período de pronóstico. Por otro lado, los crecientes problemas ambientales y de cambio climático son restricciones para el crecimiento del mercado.

Sin embargo, se proyecta que los avances en la tecnología de recubrimientos, el despliegue de recubrimientos y pinturas de curado por radiación, y las pinturas y resinas de recubrimiento amigables con el medio ambiente generen oportunidades en la industria de pinturas y recubrimientos de México en los próximos años.

Tendencias del mercado de pinturas y recubrimientos en México

El segmento arquitectónico dominará el mercado

- Las pinturas y revestimientos arquitectónicos son, con mucho, el segmento más grande en la industria de pinturas y recubrimientos. Los revestimientos arquitectónicos están destinados a proteger y decorar las características de la superficie. Estos se utilizan para revestir edificios y viviendas. Están diseñados para usos específicos, como revestimientos de techos, pinturas de paredes o acabados de cubiertas. Independientemente de su uso, cada revestimiento arquitectónico debe proporcionar ciertas funciones decorativas, duraderas y protectoras. Dichos recubrimientos se pueden aplicar en las superficies externas e internas e incluyen selladores o productos especiales.

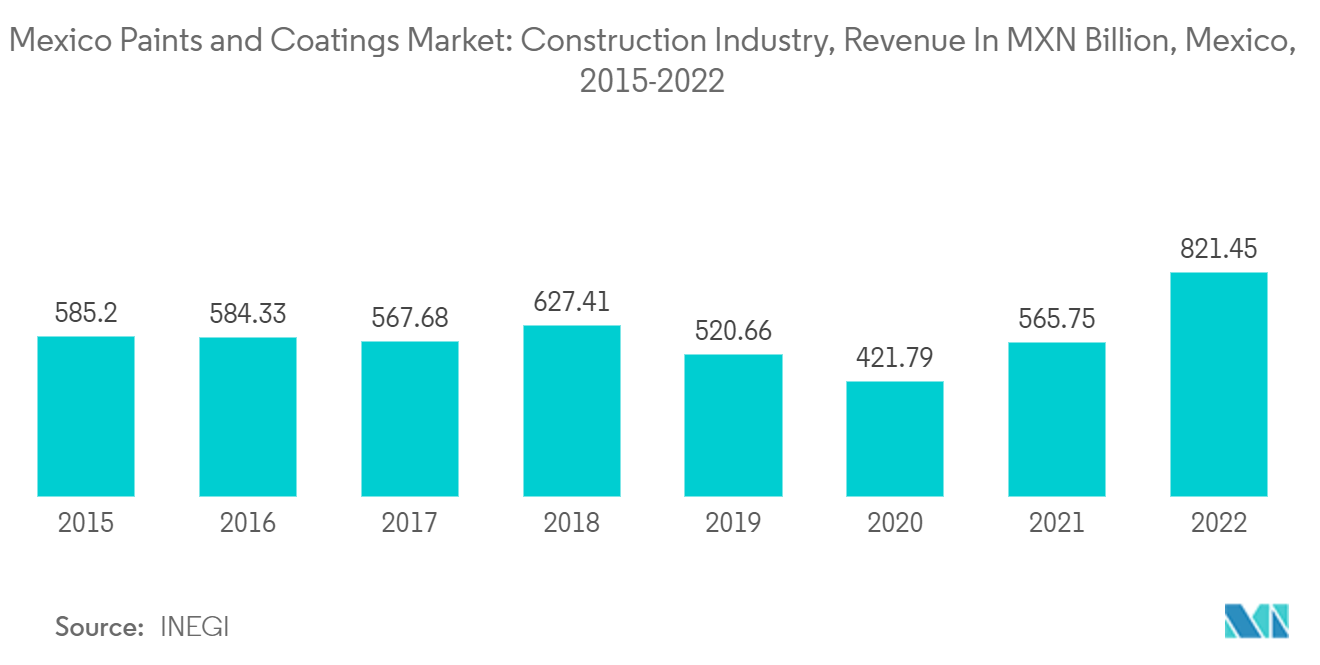

- El sector de la construcción es la columna vertebral de la economía mexicana. En las últimas cinco décadas, México se ha urbanizado más rápido que la mayoría de los países de la OCDE (Organización para la Cooperación y el Desarrollo Económicos). El aumento de la urbanización y los niveles de ingresos públicos están impulsando la demanda de construcción en el país.

- La Cámara Mexicana de la Industria de la Construcción dio a conocer que se estima que la construcción creció un 6% en 2022. El crecimiento también podría aumentar la confianza de los inversores privados, ya que se espera que la mayoría de los proyectos se lleven a cabo con su financiación, lo que respaldará las mejoras en las inversiones en toda la industria en 2023. Esto probablemente impulsará el mercado mexicano de pinturas y recubrimientos en los próximos años. Según el Instituto Nacional de Estadística y Geografía (INEGI), a 2022, los ingresos de la industria de la construcción fueron de 49 mil millones de dólares (821.45 mil millones de pesos), un aumento de los 33.75 mil millones de dólares (565.75 mil millones de pesos).

- En abril de 2023, el segmento de edificios representó el 44,9% de la producción del sector, seguido de las obras de ingeniería civil (42,7%) y las obras de construcción especializadas (12,4%). A finales de julio de 2023, el Instituto Nacional de Estadística y Geógrafa (INEGI) anunció que el sector de la construcción se había recuperado a niveles previos a la pandemia, con el mayor valor de producción en tres años. El desarrollo del sector de la construcción sin duda impulsaría la demanda de pinturas y recubrimientos en el país.

- Además, las principales empresas de franquicias hoteleras que lideran los proyectos de oleoductos en México son Hilton, Marriott International, Accor e IHG. Las estadísticas actuales revelan el crecimiento de la dinámica de la construcción en el sector de la hostelería. Por ejemplo, México tiene el mayor número de viajeros en América Latina. La llegada de turistas internacionales durante el primer trimestre de 2022 fue de 8,5 millones, lo que supone un incremento de casi el 50% respecto a 2021.

- Por lo tanto, se espera que los proyectos en curso y los próximos proyectos de construcción en el país tengan un impacto positivo en el mercado de pinturas y recubrimientos arquitectónicos en el período de pronóstico.

Se espera que el crecimiento en el mercado de muebles impulse el mercado

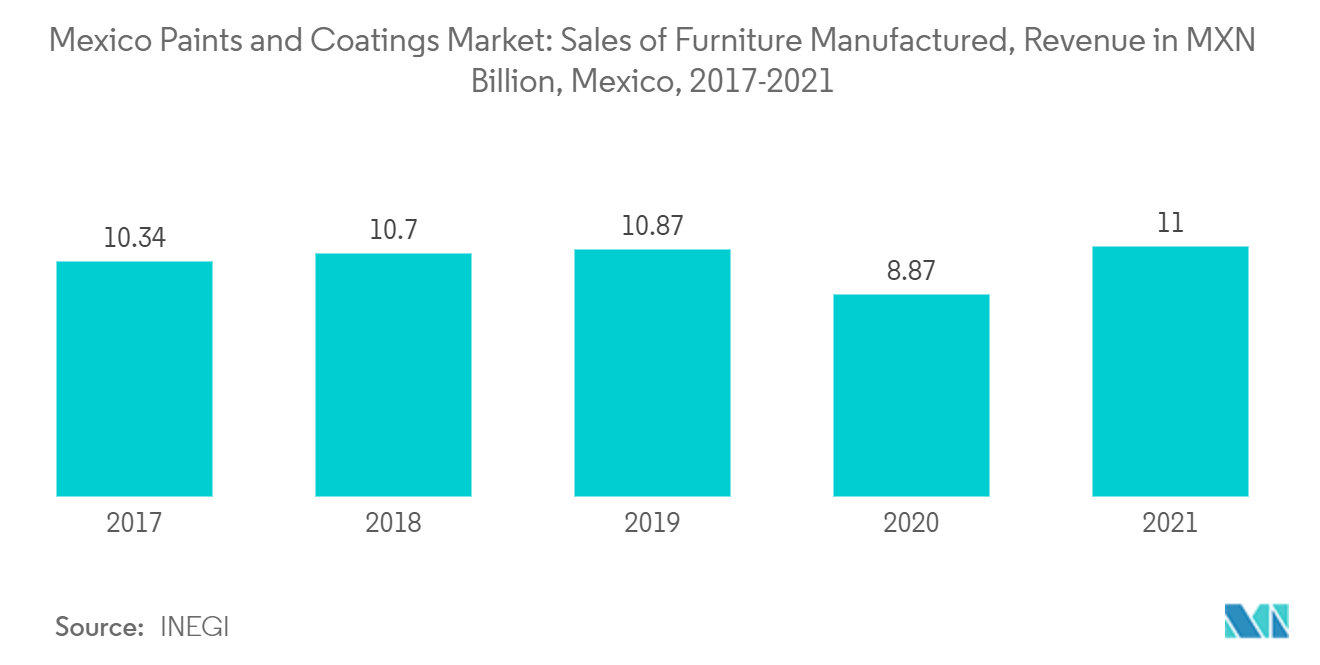

- Las pinturas y revestimientos se utilizan ampliamente en aplicaciones de fabricación de muebles, ya que protegen los muebles de cualquier daño externo y mejoran su apariencia.

- Además, las pinturas y revestimientos se utilizan generalmente en los muebles para proteger contra las decoloraciones, los arañazos, los rayos UV y la corrosión. Sin embargo, existe la necesidad de que los recubrimientos satisfagan altas demandas de apariencia y calidad.

- El aumento de la población urbana en México aumenta la demanda de muebles. Se espera que la urbanización de la población aumente las ventas de muebles, incluidos los muebles de lujo, impulsando así el consumo de pinturas y revestimientos.

- Además, la creciente demanda de muebles, debido al aumento de las actividades de construcción comercial y al aumento de las exportaciones de muebles, está impulsando el mercado de pinturas y revestimientos en México.

- México es el cuarto exportador de asientos, el octavo exportador de sillas y asientos de madera y el noveno exportador de partes y componentes de muebles de madera en todo el mundo.

- La industria de fabricación de muebles en México comprende 675 empresas y una fuerza laboral de más de 52,000 personas. Las empresas varían desde marcas internacionales como La-Z-Boy hasta empresas como Quetzal que se centran en el mercado nacional.

- De acuerdo con el Instituto Nacional de Estadística, Geografía e Informática (INEGI), las ventas de muebles fabricados en México alcanzaron un valor aproximado de 11 mil millones de pesos (650 millones de dólares) en 2021, frente a los casi 9 mil millones de pesos (530 millones de dólares) registrados un año antes.

- Además, los fabricantes de muebles están invirtiendo fuertemente en la expansión de sus capacidades de producción e instalaciones en México, aumentando aún más el consumo de pinturas y recubrimientos.

- Por ejemplo, en abril de 2022, Kuka Home invirtió 200 millones de dólares en su campus de fabricación en México. El productor de muebles de tapicería Kuka Home lanzó la Fase I de un campus de fabricación y oficinas planificado de 2.3 millones de pies cuadrados.

- Por lo tanto, debido a los aumentos en la producción y compra de muebles en México, se proyecta que la demanda de pinturas y recubrimientos aumente sustancialmente durante el período de pronóstico, lo que, a su vez, puede aumentar el consumo de pinturas y recubrimientos.

Visión general de la industria de pinturas y recubrimientos en México

El mercado mexicano de pinturas y recubrimientos está moderadamente fragmentado. Algunos de los actores clave en este mercado (sin ningún orden en particular) incluyen PPG Industries Inc., Benjamin Moore & Co., Nippon Paint Holdings Co., Ltd, Axalta Coating Systems y PINTURAS OSEL S.A. DE C.V, entre otros.

Líderes del mercado de pinturas y recubrimientos en México

-

PPG Industries, Inc

-

Benjamin Moore & Co

-

Nippon Paint Holdings Co., Ltd.

-

Axalta Coating Systems

-

PINTURAS OSEL, S.A. DE C.V

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de pinturas y recubrimientos en México

- En mayo de 2023, PPG declaró una inversión de unos 44 millones de dólares con el fin de ampliar su oferta de recubrimientos en polvo y aumentar la producción mundial para satisfacer la creciente demanda de los clientes de productos con ventajas sostenibles.

- En mayo de 2022, Akzo Nobel India lanzó su innovador producto en el mercado de los revestimientos para suelos con la introducción de Dulux Floor Plus. Es una emulsión acrílica a base de agua desarrollada específicamente para proteger y embellecer pisos, incluidos los bloques de adoquines entrelazados, pasarelas, terrazas y superficies cementadas y de concreto.

Segmentación de la industria de pinturas y recubrimientos en México

Las pinturas y recubrimientos industriales generales se aplican en equipos y electrodomésticos eléctricos, equipos deportivos/recreativos, bienes de consumo duraderos y otras piezas automotrices (líneas de freno, ruedas, etc.) y también se aplican en edificios de oficinas, almacenes, tiendas de conveniencia minoristas, centros comerciales y edificios residenciales. También se aplican a productos de madera, que se utilizan en muebles y accesorios, puertas y ventanas, terrazas y gabinetes, y otros productos. Del mismo modo, algunas pinturas y recubrimientos se utilizan precisamente de acuerdo con las industrias de usuarios finales.

El mercado mexicano de pinturas y recubrimientos está segmentado por tipo de resina, tecnología e industria de usuario final. Por tipo de resina, el mercado está segmentado en acrílico, alquídico, poliuretano, epoxi, poliéster y otros tipos de resina. Por tecnología, el mercado está segmentado en a base de agua, a base de solventes, recubrimientos en polvo y otras tecnologías. Por industria de usuario final, el mercado está segmentado en arquitectura, automotriz, madera, recubrimiento protector, industrial general, transporte y embalaje. Para cada segmento, el tamaño del mercado y las previsiones se han realizado sobre la base de los ingresos (USD).

| Tipo de resina | Acrílico |

| alquídico | |

| Poliuretano | |

| Epoxy | |

| Poliéster | |

| Otros tipos de resina | |

| Tecnología | Llevado por barco |

| A base de disolvente | |

| Recubrimientos en polvo | |

| Otras tecnologías | |

| Industria del usuario final | Arquitectónico |

| Automotor | |

| Madera | |

| Capa protectora | |

| Industrias Generales | |

| Transporte | |

| embalaje |

Preguntas Frecuentes

¿Cuál es el tamaño actual del mercado de Pinturas y recubrimientos en México?

Se proyecta que el mercado de pinturas y recubrimientos de México registre una CAGR de 4.78% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado de pinturas y recubrimientos de México?

PPG Industries, Inc, Benjamin Moore & Co, Nippon Paint Holdings Co., Ltd., Axalta Coating Systems, PINTURAS OSEL, S.A. DE C.V son las principales empresas que operan en el mercado de pinturas y recubrimientos de México.

¿Qué años cubre este mercado de pinturas y recubrimientos de México?

El informe cubre el tamaño histórico del mercado de pinturas y recubrimientos de México durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de pinturas y recubrimientos de México para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Paints and Coatings Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Estadísticas de la cuota de mercado, el tamaño y la tasa de crecimiento de los ingresos de Pinturas y recubrimientos en México en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Pinturas y recubrimientos de México incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtener una muestra de este análisis de la industria como un informe gratuito para descargar en PDF.