Tamaño del mercado de dispositivos oftálmicos en México

| Período de Estudio | 2021 - 2029 |

| Año Base Para Estimación | 2023 |

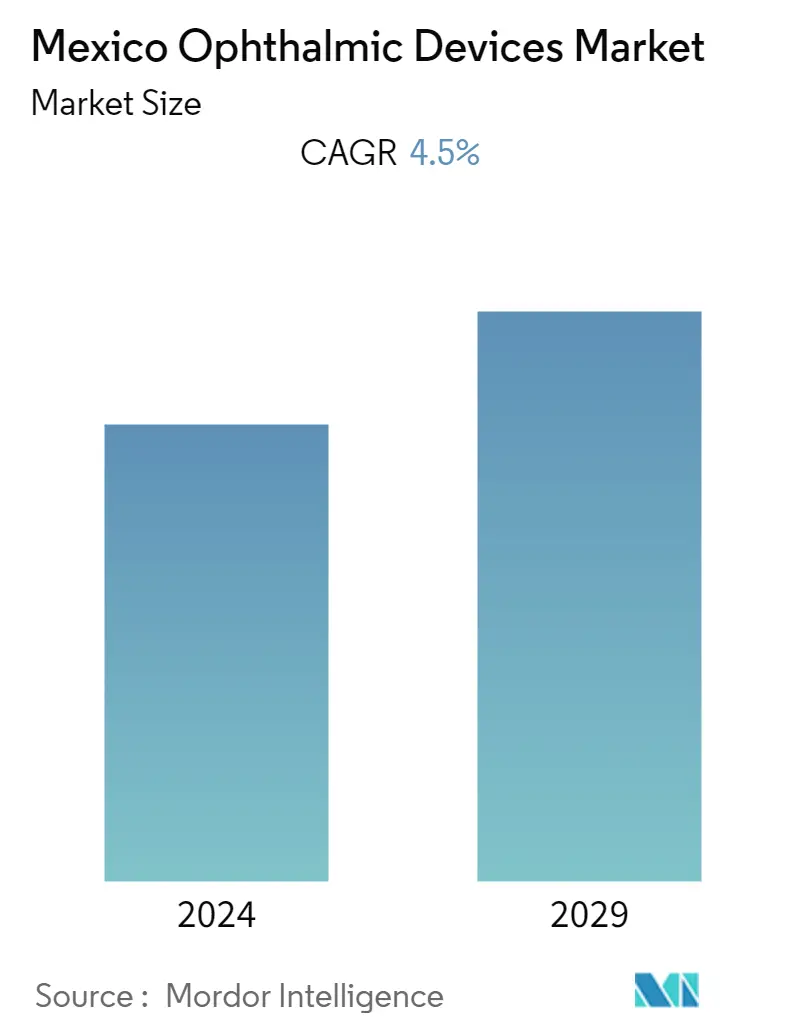

| CAGR | 4.50 % |

Jugadores Principales

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de dispositivos oftálmicos en México

Se espera que el mercado de dispositivos oftálmicos de México registre una tasa compuesta anual del 4,5% durante el período previsto.

COVID-19 ha tenido un impacto sustancial en el mercado de dispositivos oftálmicos de México. Por ejemplo, un artículo publicado por la revista Nature en octubre de 2022 informó que la pandemia de COVID-19 provocó una pausa masiva en la investigación de salud en los hospitales mexicanos, y el enfoque principal de los médicos era tratar primero a los pacientes infectados por COVID-19.. Así, el aumento inicial de los casos de COVID-19 provocó la cancelación y el aplazamiento de determinados procedimientos de cirugía ocular y, por tanto, afectó al crecimiento del mercado estudiado. Sin embargo, con la disminución de los casos de COVID-19 y el lento regreso a la normalidad, el país informó de un aumento significativo de las cirugías oculares, lo que puede permitir que el mercado estudiado recupere todo su potencial de crecimiento durante el período previsto.

Los factores que impulsan el crecimiento del mercado estudiado son la creciente prevalencia de enfermedades oculares, los avances tecnológicos y la alta adopción de dispositivos digitales. Por ejemplo, en noviembre de 2022, la Embajada y los Consulados de Estados Unidos informaron que en el norte de México el 15,7% de las personas tienen retinopatía diabética que pone en peligro la visión, y mientras que en el estado de Querétaro, en el centro de México, el 3,6% de la población con diabetes tiene diabetes que pone en peligro la visión. retinopatía.

De igual forma, un artículo publicado en la revista ARVO, en enero de 2021, informó que para finales de 2030, se estimaba que el número de personas con glaucoma en México sería de 2.5 millones, aumentando a 3 millones en 2040, y a 3.4 millones en 2050. El creciente número de casos de glaucoma reportados en México está impulsando constantemente la demanda de cirugía de glaucoma, aumentando así la demanda de dispositivos oftálmicos e impulsando el crecimiento del mercado estudiado.

Un número cada vez mayor de procedimientos quirúrgicos oculares realizados en México también está impulsando el crecimiento del mercado estudiado. Por ejemplo, un artículo publicado en la revista PAJO, en abril de 2022, informó que el Tecnológico de Monterrey México, el centro de residencia en oftalmología, señaló que en el centro se realizan más de 400 procedimientos quirúrgicos oculares anualmente.

Además, las crecientes iniciativas del gobierno y las organizaciones mexicanas también están impulsando el crecimiento del mercado estudiado. Por ejemplo, en mayo de 2021, el Instituto Mexicano de Oftalmología abrió otro instituto en México que ofrecía consultas iniciales y posteriores asistidas por telemedicina a pacientes principalmente con glaucoma y retinopatía diabética. Este instituto tiene la misión de brindar atención oftalmológica especializada a personas de bajos ingresos, que carecen de apoyo gubernamental y cobertura médica privada.

A pesar de que varios factores aumentan la demanda, los obstáculos no pueden ignorarse. Los riesgos asociados con la cirugía ocular y la falta de conciencia pueden frenar el crecimiento del mercado estudiado.

Tendencias del mercado de dispositivos oftálmicos en México

Se espera que el segmento de lentes de contacto sea testigo de un crecimiento significativo durante el período de pronóstico.

Los factores que contribuyen al dominio del segmento de las lentes de contacto son el alto conocimiento sobre la disponibilidad de las lentes de contacto y sus ventajas. La creciente población con trastornos relacionados con los ojos también está impulsando el segmento de lentes de contacto, mientras que se espera que el envejecimiento de la población suponga una carga para todas las áreas de la atención sanitaria. Se espera que las lentes de contacto muestren crecimiento porque son cómodas de usar, no necesitan limpieza diaria y se consideran más seguras para los ojos ya que reducen el riesgo de alergias e infecciones.

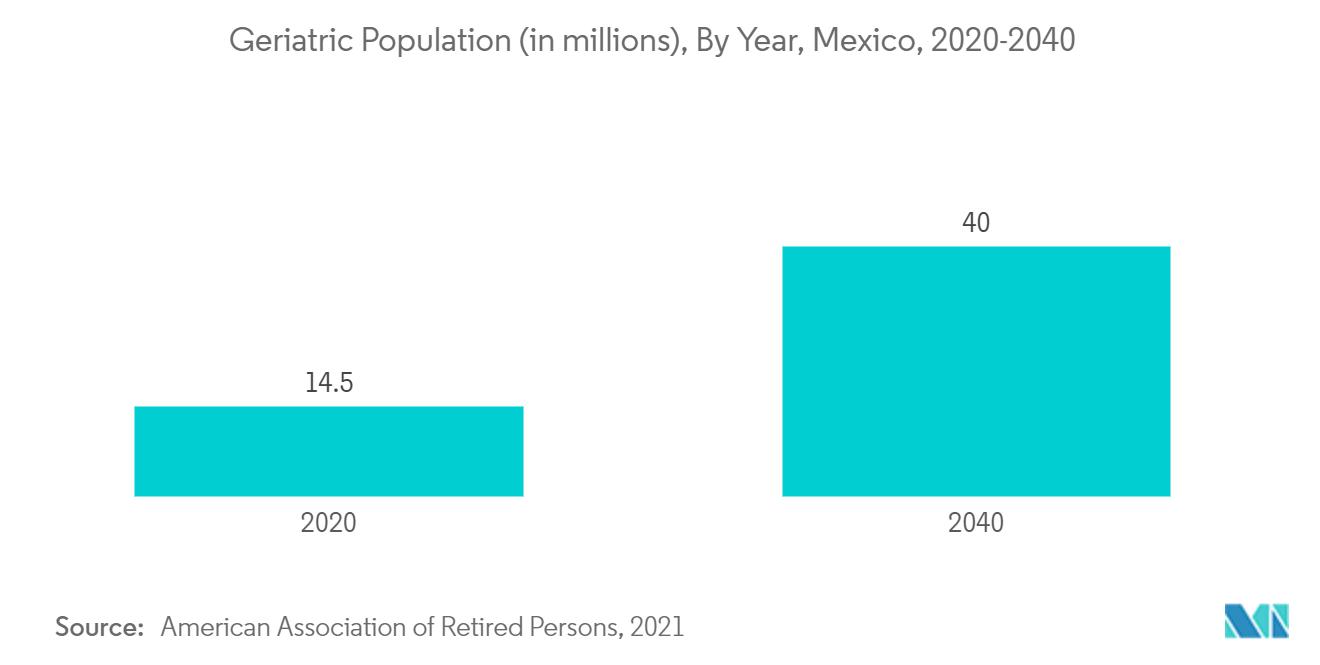

Según el informe AARP International 2021, se proyecta que la población mexicana mayor de 65 años crecerá un 175,8%, de 14,5 millones en 2015 a más de 40 millones en 2050. A medida que aumenta el envejecimiento de la población, es probable que más personas enfrenten problemas relacionados con los ojos. trastornos como cataratas y glaucoma, que perjudican la visión y, en algún momento, les impiden realizar actividades sencillas y cotidianas, aumentando así la demanda de lentes de contacto, impulsando así el crecimiento de este segmento.

De manera similar, según el análisis de AARP, alrededor del 50% de la población general de México requiere servicios optométricos y el Consejo de Optometría de México ha declarado pautas necesarias para crear conciencia sobre el cuidado de los ojos y brindar servicios de atención oftalmológica de calidad para prevenir el aumento de la discapacidad visual y la ceguera en México. Por lo tanto, se espera que el creciente número de trastornos oculares y las iniciativas de concientización de la organización mexicana aumenten la demanda de lentes de contacto en el país y se espera que el segmento crezca.

Además, es probable que la innovación esperada en los próximos años se centre principalmente en lentes desechables, y se espera que los avances tecnológicos en este segmento impulsen el mercado durante el período previsto. Por ejemplo, en junio de 2022, Bausch + Lomb lanzó las lentes de contacto blandas personalizadas de Revive, una nueva familia de lentes de contacto blandas personalizables. Están disponibles en opciones esféricas, tóricas, multifocales y tóricas multifocales y están diseñadas para satisfacer las necesidades de visión de más pacientes, incluidos aquellos con prescripciones altas o únicas. Están disponibles en todos los países de Norteamérica incluido México.

Se espera que los sistemas de topografía corneal bajo dispositivos de diagnóstico y monitoreo experimenten un crecimiento significativo durante el período de pronóstico

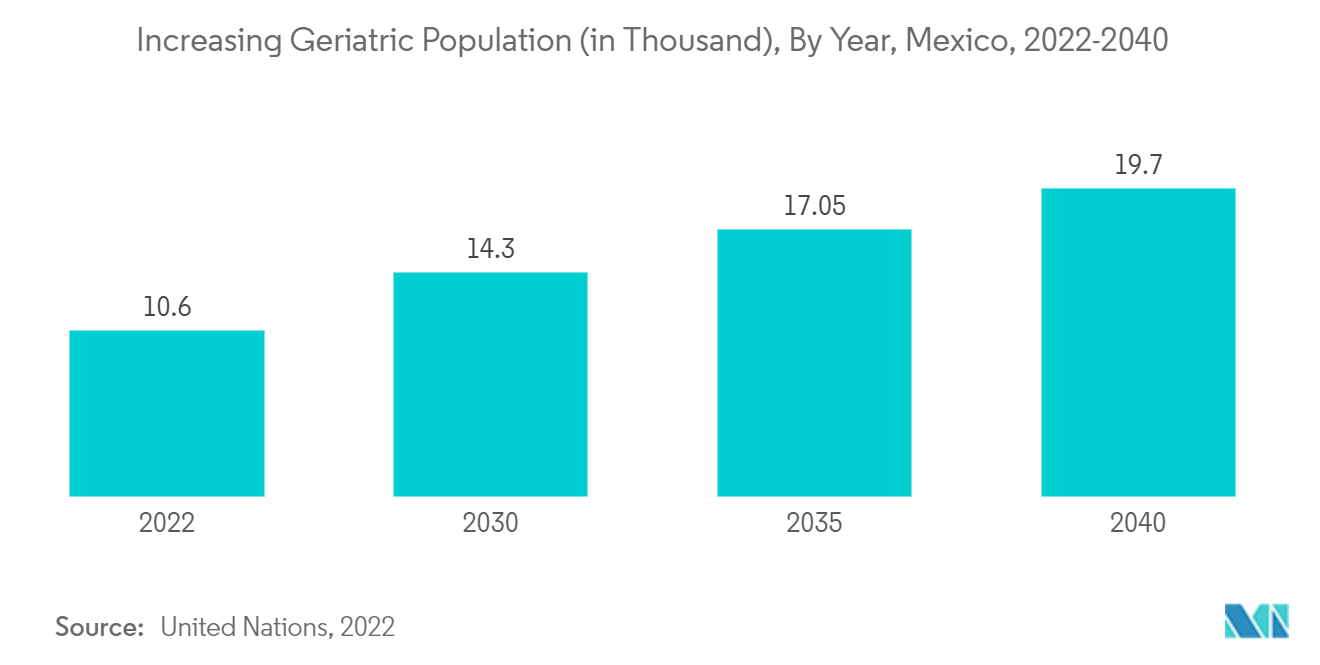

La topografía corneal produce una descripción visual detallada de la forma y el poder de la córnea. Este tipo de análisis proporciona al médico detalles finos sobre el estado de la superficie corneal. Estos detalles diagnostican, monitorean y tratan diversas afecciones oculares. La creciente prevalencia de enfermedades oculares y una creciente población geriátrica están impulsando el crecimiento de este segmento durante el período previsto.

La creciente población geriátrica reportada en el país es más propensa a diversas enfermedades oftálmicas, y la topografía corneal proporciona una visualización detallada del trastorno relacionado con los ojos, contribuyendo así al crecimiento de este segmento. Por ejemplo, un artículo publicado por JOO en marzo de 2021 informó la alta prevalencia de trastornos oculares entre la población geriátrica de México. El artículo también informó que durante la última década se notó un aumento significativo en los trastornos oculares entre los niños en México. Dado que el sistema de topografía corneal es avanzado y exitoso en la detección de ojos, se espera que el segmento experimente un crecimiento significativo durante el período de pronóstico.

Además, el Instituto Mexicano de Oftalmología informó en febrero de 2022 que se reportaban crecientes casos de cataratas entre la población geriátrica. Así, los crecientes casos de cataratas entre la población geriátrica están impulsando la demanda de tomografía corneal para la detección de esta enfermedad, contribuyendo así al crecimiento de este segmento.

Descripción general de la industria de dispositivos oftálmicos en México

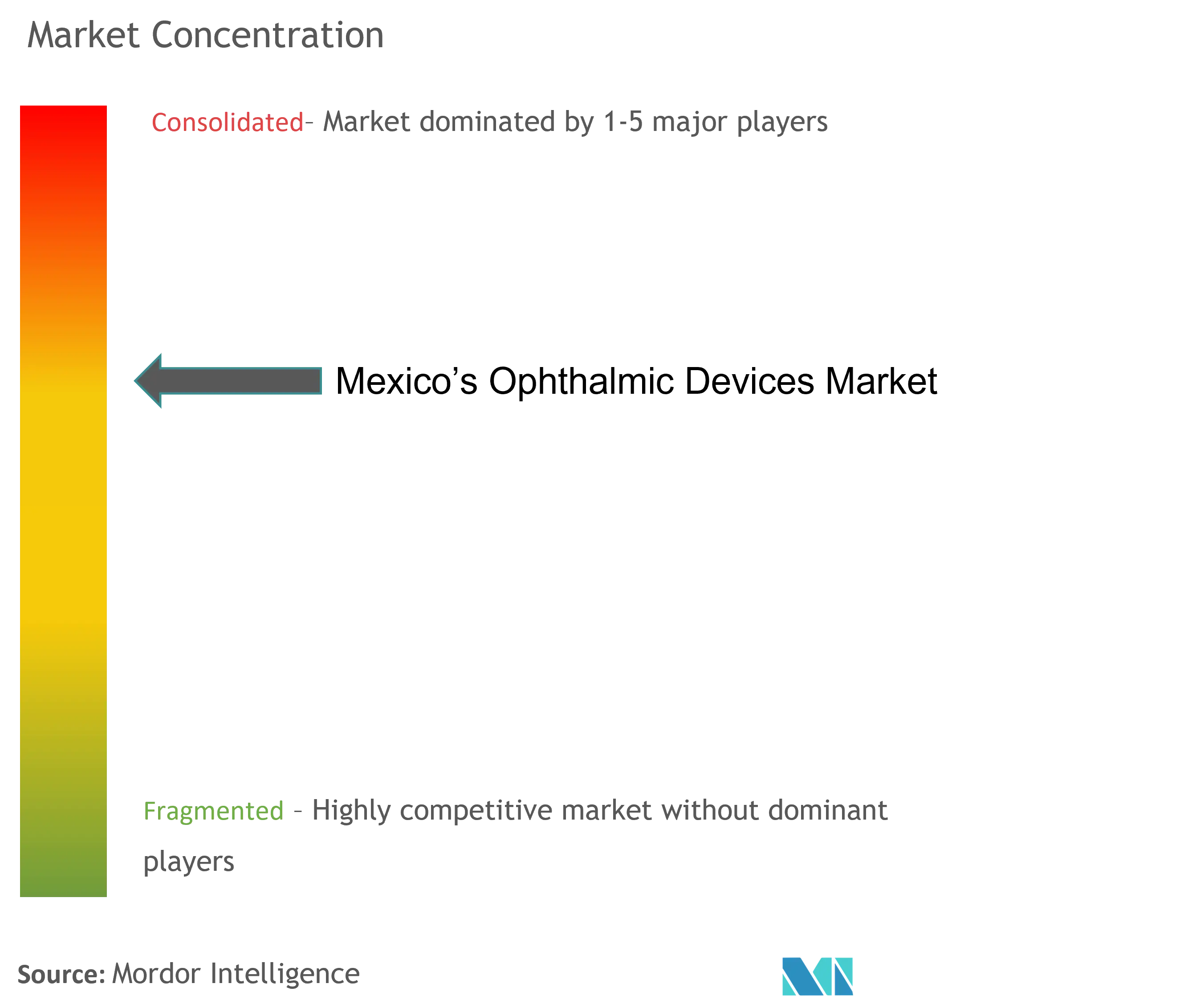

El mercado de dispositivos oftálmicos en México se encuentra medianamente consolidado. Algunas de las empresas presentes en el mercado son Alcon Inc., Bausch Lomb Inc., Carl Zeiss Meditec AG, Essilor International SA, HAAG-Streit Group, Johnson Johnson, Nidek Co. Ltd, Topcon Corporation, Ziemer Ophthalmic Systems AG, Hoya Corporation y Cooper Vision.

Líderes del Mercado de Dispositivos Oftálmicos en México

-

Alcon Inc

-

Nidek Co. Ltd

-

Johnson & Johnson

-

Essilor International SA

-

Carl Zeiss Meditec AG

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del Mercado de Dispositivos Oftálmicos en México

- En septiembre de 2022, Johnson Johnson Vision Care, Inc lanzó su última innovación, las lentes de contacto ACUVUE OASYS MAX 1-DAY. Lentes de contacto multifocales ACUVUE OASYS MAX 1-Day para presbicia. La lente se lanzó en Norteamérica, incluido México.

- En mayo de 2022 se inauguró el Hospital Naval de Coatzacoalcos en México, iniciando sus servicios en el campo de oftalmología, rayos x, ginecología, odontología, equipos de primera generación, etc. Esto impulsará la demanda de dispositivos oftálmicos en el país.

Informe del mercado de dispositivos oftálmicos en México índice

1. INTRODUCCIÓN

1.1 Supuestos de estudio y definición de mercado

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Visión general del mercado

4.2 Indicadores de mercado

4.2.1 Prevalencia creciente de enfermedades oculares

4.2.2 Avances tecnológicos

4.2.3 Alta adopción de dispositivos digitales

4.3 Restricciones del mercado

4.3.1 Riesgo asociado con la cirugía ocular

4.3.2 Falta de conciencia

4.4 Análisis de las cinco fuerzas de Porter

4.4.1 Amenaza de nuevos participantes

4.4.2 Poder de negociación de los compradores/consumidores

4.4.3 El poder de negociacion de los proveedores

4.4.4 Amenaza de productos sustitutos

4.4.5 La intensidad de la rivalidad competitiva

5. SEGMENTACIÓN DEL MERCADO (Tamaño del mercado por valor - Millones de USD)

5.1 Por dispositivos

5.1.1 Dispositivos Quirúrgicos

5.1.1.1 Dispositivos de drenaje para glaucoma

5.1.1.2 Stents e implantes para glaucoma

5.1.1.3 Lentes intraoculares

5.1.1.4 Láseres

5.1.1.5 Otros dispositivos quirúrgicos

5.1.2 Dispositivos de diagnóstico y monitoreo

5.1.2.1 Autorefractores y Queratómetros

5.1.2.2 Sistemas de topografía corneal

5.1.2.3 Sistemas de imágenes por ultrasonido oftálmico

5.1.2.4 Oftalmoscopios

5.1.2.5 Escáneres de tomografía de coherencia óptica

5.1.2.6 Otros dispositivos de diagnóstico y monitoreo

5.1.3 Dispositivos de corrección de la visión

5.1.3.1 Gafas

5.1.3.2 Lentes de contacto

6. PANORAMA COMPETITIVO

6.1 Perfiles de empresa

6.1.1 Alcon Inc.

6.1.2 Bausch & Lomb Inc.

6.1.3 Carl Zeiss Meditec AG

6.1.4 Essilor International SA

6.1.5 HAAG-Streit Group

6.1.6 Johnson & Johnson

6.1.7 Nidek Co. Ltd

6.1.8 Topcon Corporation

6.1.9 Ziemer Ophthalmic Systems AG

6.1.10 Hoya Corporation

6.1.11 Cooper Vision

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

Segmentación de la industria de dispositivos oftálmicos en México

El término dispositivos oftálmicos se refiere a dispositivos utilizados en diagnóstico, monitorización y cirugías oftálmicas, junto con dispositivos utilizados para la corrección de la visión, como lentes de contacto. El Mercado de Dispositivos Oftálmicos de México está segmentado por Dispositivos (Dispositivos Quirúrgicos (Dispositivos de Drenaje de Glaucoma, Stents e Implantes de Glaucoma, Lentes Intraoculares, Láseres y Otros Dispositivos Quirúrgicos), Dispositivos de Diagnóstico y Monitoreo (Autorefractores y Queratómetros, Sistemas de Topografía Corneal, Sistemas de Imágenes por Ultrasonido Oftálmico) , oftalmoscopios, escáneres de tomografía de coherencia óptica y otros dispositivos de diagnóstico y monitoreo), dispositivos de corrección de la visión (anteojos y lentes de contacto). El informe ofrece el valor (en millones de dólares) para los segmentos anteriores.

| Por dispositivos | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Preguntas frecuentes sobre investigación de mercado de dispositivos oftálmicos en México

¿Cuál es el tamaño actual del mercado de Dispositivos oftálmicos en México?

Se proyecta que el mercado de dispositivos oftálmicos de México registrará una tasa compuesta anual del 4,5% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado Dispositivos oftálmicos de México?

Alcon Inc, Nidek Co. Ltd, Johnson & Johnson, Essilor International SA, Carl Zeiss Meditec AG son las principales empresas que operan en el Mercado de Dispositivos Oftálmicos de México.

¿Qué años cubre este mercado de Dispositivos oftálmicos en México?

El informe cubre el tamaño histórico del mercado de Dispositivos oftálmicos de México durante los años 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Dispositivos oftálmicos de México para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de dispositivos oftálmicos en México

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Dispositivos oftálmicos en México en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Dispositivos oftálmicos de México incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.